Notes

我得承认,我最近被 @LayerBankFi 惊到。

不是那种“赚十几块几十块”的小打小闹,

而是——我第一次感觉 链上银行比现实中的银行更像银行。

事情是这样:

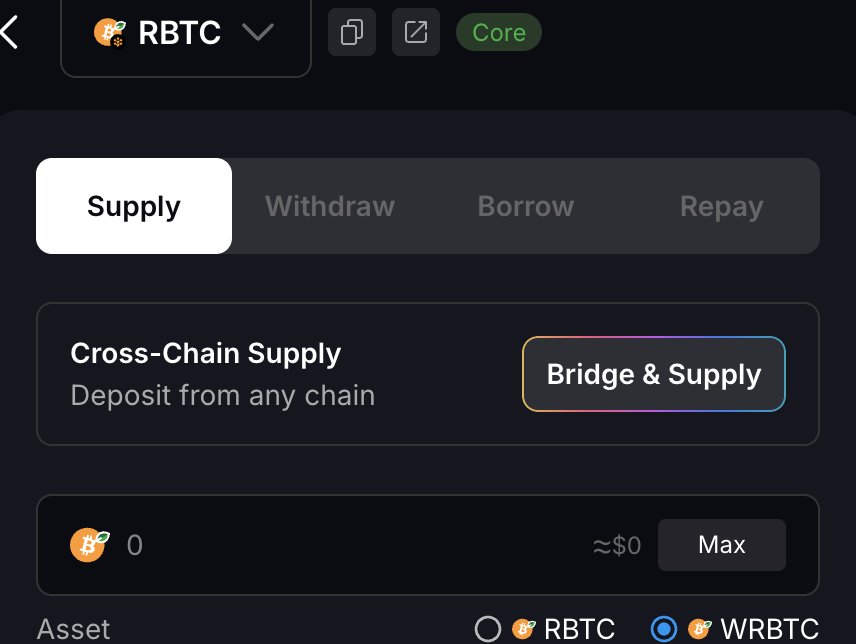

上周我随手把一点 BTC 放进去试试水,

结果这周一刷收益,我愣住了:

年化 53%?!自动复投?!我啥都没干它自己在赚钱?!

这体验太离谱了。

💥 为什么我反而开始觉得链上比银行可靠?

你们看我天天刷链、看策略、盯市场,

累是累,但有一点我看得非常清楚:

LayerBank 的风控是真的硬。

三年零坏账

TVL 直逼 9200 万美金

抵押物永远 > 借款价值

清算线比银行风控总监还保守

在这个 DeFi 圈谁都能翻车的时代,

能稳成这样,我是真服。

🔥 2025 这几件事直接把 LayerBank 拉到神位

我简单讲三件我认为最关键的:

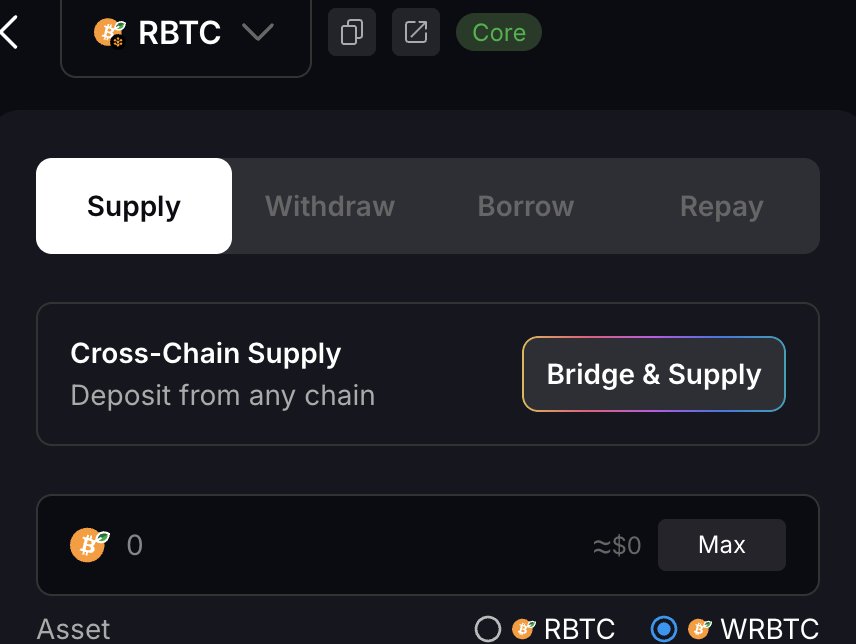

1️⃣ BTC 收益池做到了“傻瓜式赚钱”

Rootstock 的循环策略自动跑,

你不懂杠杆、不懂跨链、不懂复杂组合?

没关系,它自动复利,你只要看数字慢慢变大。

2️⃣ 多链体验好到离谱

17 条链连成一个银行账户一样,

Movement、Plume、Rootstock…

跨链像顺丰寄快递,快、稳、便宜。

3️⃣ $ULAB 上线后,整个体系闭环了

积分能合并、空投更公平、治理更透明,

代币收入还有回购和销毁机制,

这不是“发币”,这是“建银行的股权凭证”。

⚡ 重点来了:现在正是最好上车的时间点

因为现在 LayerBank 同时开了:

🔥 Rootstock 奖励池

🔥 L.Points 任务季

🔥 积分合并入口

🔥 BTC 自动化收益策略

你动得越勤,奖励越高。

而且不是靠粉丝数碾压,

是真干活就有反馈。

这才是我觉得它值的地方。

⭐ 说一句最真实的感受:

在传统银行,0.3% 利息他们能讲成理财奇迹;

在 LayerBank,我只是点了点鼠标,

收益滚着滚着,比我打工一天赚得还多。

这玩意儿要说不香,那真是骗自己。

你们自己体验一下就懂了👇

https://t.co/YjmtZcDhgy

#LayerBank #HybridFinance #DeFi #TradFi

@cookiedotfun @cookiedotfuncn @cookie

最近这段时间在体验各种 DeFi 协议,其中最让我觉得“这是真在干活”的,还是 @LayerBankFi。

说句实话,在这个什么都能爆、也什么都能暴雷的圈子里,能坚持做三年还做到 零坏账 的团队,我是真的得尊敬一下。

这么多年看多了“PPT 项目”和“空谈愿景”,反而像 LayerBank 这种稳扎稳打的,更耐得住时间的考验。

🌐 为什么 LayerBank 会火到这个程度?

先说最关键的一点:

它不是单链借贷,而是一个真正意义上的“多链银行”。

17+ 条链联动,一套界面存借全搞定,

无论 BTC、稳定币还是 RWA,都可以一站式操作。

TVL 也不是吹出来的,从几千万一路涨到 9200 万美元,

这是用户真金白银投票出来的信任。

别的项目出事的时候,它还能保持零坏账记录,

这在 DeFi 圈真的像开了光一样罕见。

🚀 那 2025 年 LayerBank 又做了点啥?

我简单给大家捋一下,绝对不是常规小打小闹那种:

1️⃣ 把 BTC DeFi 玩明白了

Rootstock 上的 mBTC 循环策略直接把真实收益放大数倍,

而且还升级到 100%+ 的 BTC 年化。

你敢信?我第一次看到也惊了。

2️⃣ RWA + 多链策略一起开花

Plume、Movement、Rootstock…

每条链都有针对性的收益玩法,把传统金融收益搬上链。

3️⃣ 最受关注的 $ULAB TGE 终于来了

这一点我必须重点说:

$ULAB 不是那种“发个币就完事”的代币,

它绑定治理、绑定协议收入、绑定销毁逻辑。

也就是说——

持有者真的能分享到 LayerBank 发展带来的价值。

积分合并、钱包链接这些细节也做得很贴心,

跨链用户终于不用担心错过空投。

4️⃣ 社区活跃度高得离谱

不光官方更新快,每天都有用户在讨论玩法、分享策略、搞内容活动。

真的是那种“协议在做事、社区在生长”的感觉。

🧩 我为什么看好 LayerBank?

RWA 今年爆了,但大多数项目都只是跟风蹭热度。

LayerBank 不一样,它是直接把 RWA 当成底层资产来设计产品,

而不是贴个标签换个名字。

更关键的是:

它在解决一个真正的行业问题——

让用户在多链世界里能“像用一个银行一样”去存、借、赚收益。

这不是热点,这是趋势。

✨ 最后一句:

如果你对 DeFi、RWA、多链收益感兴趣,

2025 的 LayerBank 真的值得你花点时间了解一下。

无论是策略玩法、协议稳定性,还是 $ULAB 的长期价值,

我都觉得它会是今年很有代表性的一个项目。

官方入口 👇

https://t.co/3zc1KkCwZu

#LayerBank #HybridFinance #DeFi #TradFi

@cookiedotfun @cookiedotfuncn @cookie

最近身边几个老朋友都在问我:“为什么你最近这么常提 @LayerBankFi?不就是个 DeFi 项目吗?”

我每次都笑笑。

因为他们还没经历过我那天的“当头一棒”。

那天我想在不同链之间挪点仓,结果跨链+借贷+换资产折腾了足足半个小时,还踩了几次失败交易…

钱没少花,气倒是给我气饱了。

就在那一刻,我突然理解——

多链 DeFi 最大的问题不是没机会,而是体验折磨人。

直到我开始认真研究 LayerBank,才发现:

有人真的想把这摊事儿做成“链上银行”一样顺手。

🔥 1️⃣ $ULAB 上线 Movement,不是随便发币,这是 LayerBank 正式“进场”的信号

@LayerBankFi 这次把 $ULAB 直接选在 Movement 发,背后其实是个非常强的押注:

从 L2 升级到 L1 的 Movement,性能更强、原生质押、生态要爆发。

而对 LayerBank 用户来说,更直接的是:

只要你有 Move 钱包(Razor、Nightly、OKX Aptos 都行)

连上 LayerBank

做存款、借贷、LP

→ 就能积累积分和奖励

以前他们的积分活动已经有 5700 人参加,这次直接进入“最终赛季”,还给出了 最高 99 倍积分。

你要是 LP 供应者(MOVE/USDC/USDT),

那 XP 涨得比坐高铁还快。

⚙️ 2️⃣ 跨链能力是 LayerBank 真正的“大招”

多链 DeFi 最大的问题是什么你们知道——

资金被锁在不同链里,抵押物每换一个链都得重来。

LayerBank 的逻辑是:

“你把钱存进来,其余的交给我。”

跨链共享资金池

存款和借款自动匹配最优链

不用自己换链、不用自己挪仓

多抵押品(甚至未来 RWA)都能进来

这个体验真的爽,尤其是我们这些老玩家,一试就懂。

💥 3️⃣ ULAB 的代币模型也不是走过场

他们把 ve3,3 模型做了一个“LayerBank 版本”:

锁定 ULAB-LP → 得 xULAB

奖励最高 3 倍

收益会做回购 + 销毁 → 稀缺性更强

这不是“发币凑热闹”,

是往“长期价值”方向做的代币经济。

🌍 4️⃣ Multi-chain 野心已经藏不住了

Movement 是第一步,

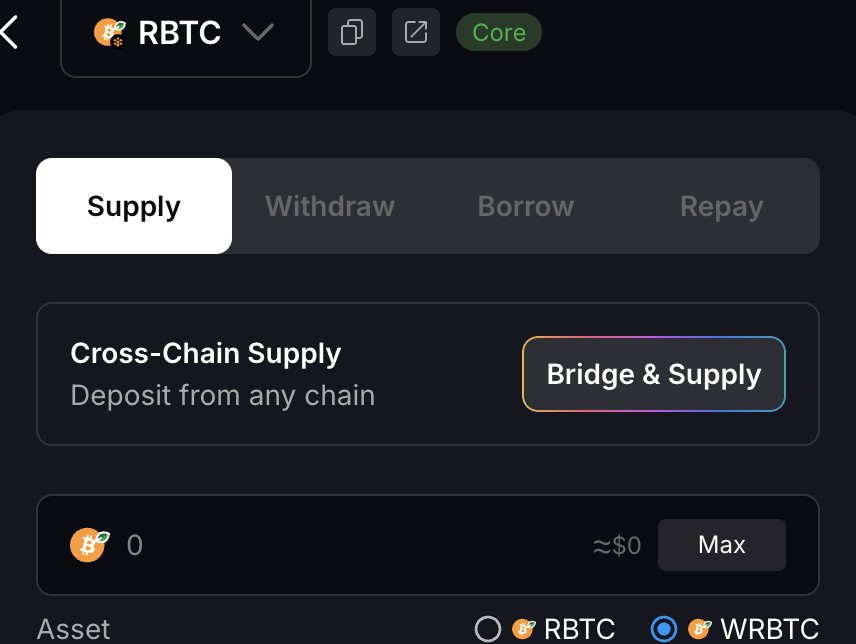

Rootstock 紧跟着上线 $50k RBTC 激励——

你只需要存 USDe、WRBTC 就能赚 RBTC。

推荐好友还多 20% 积分。

多链 + 多钱包 + 多资产,这才是 LayerBank 想做的“链上银行网络”。

而且他们 CEO 还公开说:

“Move 钱包和 MetaMask 的跨链积分会打通,积分不会丢。”

一句话:

你曾经在哪条链积累过 LayerBank 的积分,都算数。

🚀 最后的想法

老实讲,在 DeFi 卷来卷去的现在,

我好久没有看到一个项目是从“用户痛点”出发,把产品真的做得顺手的。

@LayerBankFi 这波 $ULAB 上线 + Movement L1 + Rootstock 激励 + 跨链统一入口

完全像是一个行业多年没出现的“实干派”。

如果你关注 BTC 生态、RWA、Hybrid Finance,

这波真的值得上车看看。

入口在这👇

https://t.co/Y9bvP0zN2T

@LayerBankFi

#LayerBank #ULAB #DeFi #HybridFinance #MultiChain #RWA #TradFi #cookie

LayerBankFi 最新速递!$ULAB 上线 Movement,DeFi 玩家冲啊!

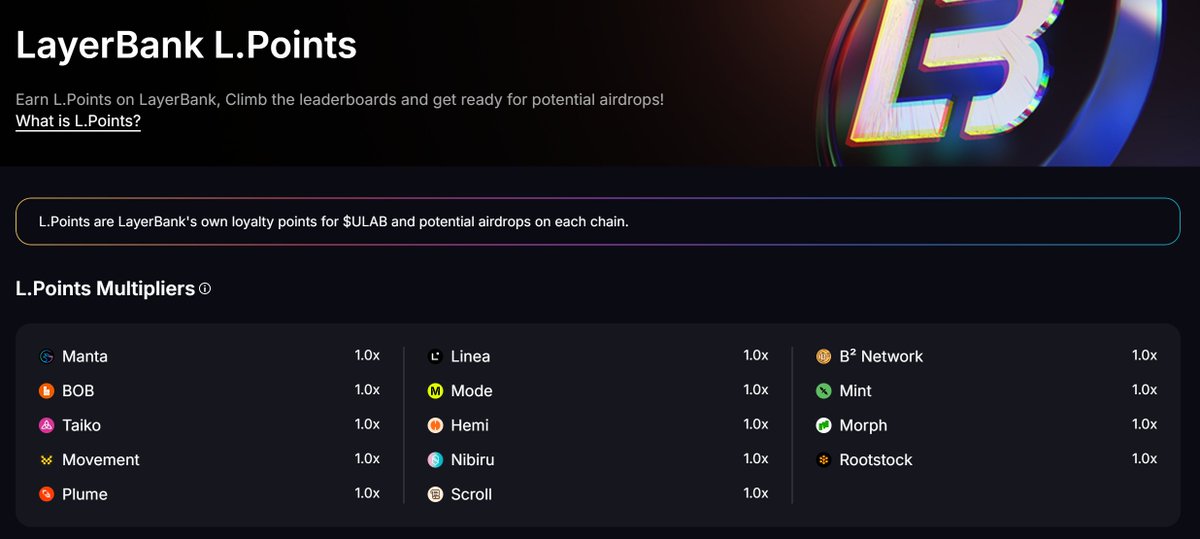

L.Points 第三季撒 1500 亿积分:MOVE/USDC/USDT 池 99 倍加成,WETH/WBTC 池 70 倍,

老玩家积分还能跨链合并,绝不浪费你的“手速”

$ULAB 不是摆设,是“收益加速器”:锁代币拿 xULAB,积分越高奖励越多,提前取出?哼,有惩罚!还有回购销毁,币价稳得像老爷车刹车一样扎实。

多链扩张不停:Rootstock 5 万美元激励,Manta 池子奖励,RWA + BTC 生态全覆盖。

社区超活跃,钱包一连就上车,Movement 升级 L1,体验爽到飞起。早鸟不止有积分,还有先发优势,别做最后一个抱键盘的人。

🔗 官方入口:https://t.co/gXbpwXCjZl

@LayerBankFi @cookiedotfun

#LayerBank #DeFi #HybridFinance #TradFi

🔥 最近认真研究了下 @LayerBankFi ,只能说一句:这项目的节奏开始明显加快了。

无论是代币机制还是多链激励,都是在为一个更大的生态爆发做铺垫。

🪙 $ULAB 上线 = 真正的“收益加速器”来了

很多项目的代币就是讲故事,但 $ULAB 是我看到少数把机制做“实用化”的:

锁定 LP → 拿到 xULAB → 奖励直接翻倍(最高 3x)

奖励 90 天线性释放,提前取出会被罚,扣的还要么销毁要么锁定

协议收入会持续用来回购 $ULAB,这点非常关键

👉 简单说,就是 “锁得越久、提供的流动性越深,你赚得越多”。

这种设计比空投驱动可靠得多,更偏长期主义。

🚀 L.Points 最终赛季:99 倍乘数别错过

第三季已经开打,这是最终季,奖励量直接拉满:

Movement链一些池子 → 99×超级乘数

WBTC/WETH 池也有 70×

积分总额 1500 亿

推荐还有额外 20% 加成

我个人觉得这一季就是为“最后冲刺”准备的,不上车真的可惜。

👉 链接:https://t.co/Y9bvP0zN2T

🌐 多链扩张进度也很快

除了 Movement,现在 Rootstock 上的激励也上线了:

Merkl 发放 5 万美元 RBTC

持续两个月

存款就能赚,不需要太复杂操作

结合 LayerBank 本身主打 BTC 和 RWA,这方向真的很稳。

📌 为什么我会关注 LayerBank?(个人观点)

不是纯靠“讲故事”,代币经济是真能跑的

LayerBank 从“工具”开始,现在明显进入“生态成型期”

多链布局 + 奖励体系 + $ULAB 回购,这些组合在一起是飞轮

最重要的是:现在参与还算早期,机会比成熟期大太多

🟢 一句话总结:现在是参与 LayerBank 的最好时间点。

无论你是攒 L.Points、锁 LP、还是冲 Rootstock 激励,

现在的收益 / 难度 比未来都会友好得多。

我已经在撸了,有兴趣的朋友一起冲 🚀

#LayerBank #DeFi #ULAB #Yield #Movement #Rootstock

@LayerBankFi

最近我一直在跟着 @LayerBankFi,看下来我只有一个感觉:

这项目的进度,比市场情绪还快。

不夸张地说,他们现在的节奏已经从“做一个 DeFi 协议”变成了“扩张三条赛道”:

→ 多链流动性

→ 代币价值闭环

→ L.Points 最终赛季冲刺

而且每一条都在推进。

⚡ $ULAB:终于从“叙事”走向“实用”了

之前大家都在猜 $ULAB 怎么用,现在答案已经很明确了:

🔹 锁流动性换 xULAB,多锁多赚

🔹 奖励 90 天线性释放,提前取出等于“自愿烧币”

🔹 协议收入会回购 $ULAB,再销毁或锁定

一句话:

项目越火,ULAB 越紧;你越稳,奖励越多。

这是我见过少数敢把“长期主义”写进机制里的设计。

🔥 L.Points 最终赛季:奖金池真的炸裂

如果你还没上车,那这波基本是最后的大窗口了。

Movement 上最高 99 倍积分 真的夸张,MOVE/USDC、MOVE/USDT 都是天花板奖励。

WETH/WBTC 也有 70 倍,难怪参与人数直接冲破 5700。

别忘了邀请机制:

拉一个朋友 = 双方 20% 奖励加成。

难怪现在整个社区都在发邀请码。

🏦 Rootstock 上线:真正把钱引进来的一步

说句实在话,很多项目只会喊“扩张”,但是 LayerBank 是真的往生态里引钱。

Rootstock 上的 RBTC、WETH、USDT 这几池收益已经被打满,

而且是真实的、可持续的那种。

现在存款直接参与 50,000 美金的 RBTC 激励,两个月持续发,门槛也友好。

这波感觉就是在提前卡位 BTC DeFi。

📈 为什么我觉得 LayerBank 值得继续跟?

因为他们做的是三件非常硬的事:

代币价值有逻辑,不是空气模型

积分奖励真金白银,不玩虚的

用户存款是“有机增长”,不是靠吼出来的

加上现在 @RaylsLabs 的 S3 也快来了,

两个大生态空投同时推进,都是 Cookie 上的重头戏。

对我们这种常年跟项目的人来说,这是非常少见的时间点。

🔚 我的观点很简单:

LayerBank 正在把自己从“一个 DeFi 平台”打造成“多链的金融入口”。

无论你是冲空投、撸积分,还是想布局未来 $ULAB,本阶段参与成本其实不高。

有兴趣的自己去看看:

👉 https://t.co/HYs3WJByCz

早点动,位置永远比解释重要。

#LayerBank #ULAB #DeFi #Cookie

@LayerBankFi

@cookiedotfun

@cookiedotfuncn

通知

VOOI 是一个旨在简化DeFi交易的“链抽象”超级应用,通过聚合多类市场和提供无缝的跨链体验,降低用户门槛。其愿景是成为DeFi领域的“Robinhood”。

一、 核心定位与愿景

定位:基于链抽象技术的DeFi超级应用,聚合永续合约、现货和收益市场。

目标:推动DeFi大众化采用,成为最大的衍生品市场。

类比:DeFi领域的“Robinhood”。

成立:2023年成立,总部位于香港。

二、 核心技术亮点与功能

1. 链抽象:

消除跨链桥接、Gas费管理和网络切换的复杂性。

统一账户:所有链上资产在单一界面中显示和管理。

2. DEX聚合:

集成主流永续DEX,如Hyperliquid、Orderly、KiloEx、SynFutures、GMX等。

提供智能路由、最优费用和杠杆组合。

3. 用户友好体验:

无Gas交易:支持一键交易,用户无需持有原生代币支付Gas费。

多资产支持:涵盖加密货币、股票、指数、商品、外汇及RWA等。

AI辅助:提供AI交易助手(副驾驶),实时洞察和盈亏跟踪。

清算支持基金:为用户提供额外的风险缓冲。

4. 移动端优先:

提供VOOI Pro(功能完整)和VOOI Light(轻量版)应用,优化移动端交易体验。

三、 近期产品更新(2025年10月-11月)

团队持续快速迭代,重点提升交易速度、稳定性和用户体验。

2025年11月6日:

移动端活动页面重构,优化订单管理和导航。

VOOI Light修复关键Bug,支持合并两个合约钱包余额。

2025年10月30日(v2.4.6版本):

Swap历史显示完整费用分解。

优化GMX交易滑点,新增多个永续合约资产。

交易量数据同步时间缩短至1-3小时。

2025年10月22日:

AI副驾驶上线,提供实时交易洞察和PnL跟踪。

VOOI Pro和Light速度提升,实现无延迟交易。

2025年10月13日:

交易量和统计更新加速。

增强投资组合跟踪功能,扩展资产和杠杆选项。

关键数据:累计交易量超200亿美元,月交易量约60亿美元,活跃用户超6万。

四、 融资与代币销售

融资背景:于2024年8月获得 YZi Labs(前Binance Labs成员创立) 投资,总融资额超125万美元。

近期社区销售(2025年11月):

Cookie DAO Launchpad 销售(11月11日):目标50万美元,硬顶125万美元。结果:30分钟内硬顶达成,超额认购超1100%。

Legion Sale(11月17日):目标50万美元,硬顶125万美元。结果:1小时内硬顶达成,超额认购超1000%。

$VOOI 代币:

类型:ICO。

TGE:预计在社区销售结束后约一周进行,代币100%解锁。

现状:目前尚未开始交易,但已在CoinGecko上吸引关注。

五、 社区与生态活动

积分系统:用户通过交易、社交互动赚取积分,用于兑换未来空投。

空投预申请:自11月14日起开放,用户需绑定Telegram和Twitter账号。

社区反馈:社交媒体(如X)讨论热烈,关注销售火爆、交易量创新高和项目潜力,被称为“DeFi革命列车”。

六、 未来发展路线图

Phase 2(已于2025年Q2启动):实现统一、非托管、无Gas交易,扩展Crypto和RWA市场。

Phase 3(预计2025年Q4):进一步自动化,集成更多DEX,深化AI应用。

整体演进:从V1(多DEX核心)到V2(跨链一键交易),最终迈向V3(AI自动化)。

村长总结与建议

VOOI当前发展势头强劲,频繁的产品更新和火爆的社区销售显示出巨大的市场关注度和社区支持力。其核心的链抽象技术直击当前DeFi用户体验的痛点,具有明确的增长潜力。

对于交易者:可通过官网体验其应用。

对于投资者:可关注官方渠道以参与未来的代币活动。

申子辰村委党支部

#CookieDotFun #vooi

@cookiedotfun @cookiedotfuncn

@vooi_io

通知

LayerBank 是一个旨在构建“所有网络的通用货币市场”的去中心化金融协议。其核心愿景是解决多链生态系统中流动性的碎片化问题,通过统一的平台连接 EVM 和非 EVM 链。目前,它已支持超过 17 个网络,包括 Linea、Scroll、Manta、Arbitrum、Base 和 Optimism 等。

该协议允许用户在一个统一的仪表板内进行借贷、质押和杠杆循环操作,无需在不同链间频繁桥接资产,强调其无需许可、透明和高效资本流动的特性。

核心功能

1. 跨链借贷:采用统一的抵押品系统,并配备动态风险引擎。该系统利用实时多链预言机进行验证,支持蓝筹资产,并设有波动性隔离池以管理风险。

2. 杠杆循环金库:提供一键式解决方案,帮助用户自动化复杂的 DeFi 策略以优化收益。特别支持流动性质押代币和真实世界资产策略,降低了用户的操作门槛。

3. 信用评分系统:计划引入基于用户链上历史的信用评估机制,旨在推动借贷模式从当前的过度抵押向未来的信用驱动模式转变。

4. 代币经济:其治理代币为ULAB,支持质押(转换为 xULAB 后可跨链转移)、参与治理、提升收益并分享协议收入。协议还设有自动回购与销毁机制。需要注意的是,早期的 LAB 代币现已迁移至 V2 版本的 $ULAB。

5. 安全措施:项目已接受 PeckShield、MoveBit 和 AstraSec 等多家知名安全公司的审计,并且承诺对每项重大升级进行独立审查。

近期发展与动态(截至 2025 年 11 月 19 日)

LayerBank 近期在生态扩展、激励活动和合作伙伴关系方面非常活跃:

2025 年 8 月 20 日:推出了杠杆循环金库功能,并与 Plume 合作,简化了真实世界资产策略,通过自动化杠杆和 E-Mode 提升用户的收益效率。

2025 年 9 月 5 日:完成了由 Nibiru Chain 领投的种子轮融资(金额未公开),资金将用于加强协议安全和扩展生态系统。这是该项目的第二轮融资,首轮融资发生于 2024 年 1 月。

2025 年 10 月:成功启动了 V2 主网并进行了 $ULAB 代币生成事件。同时进行了空投快照,并为 V1 用户提供了延长锁定期以获得额外 500,000 V2 代币奖励的机会。

2025 年 11 月中旬:与 Hemi 合作推出了每日 USDC.e 借贷奖励活动,并通过 Merkl 进行分发,支持将 BTC 作为生产性资产使用。

2025 年 11 月:在 Movement 生态中启动了总额为 300,000 $MOVE 的激励活动,该奖励将在未来几个月内持续发放,以鼓励跨链质押和治理参与。

2025 年 11 月 19 日:社区保持高度活跃,特别是在 X(原 Twitter)上,用户们正在热议 $ULAB 的实用性,包括其在治理、收益提升和跨链效率方面的作用。根据数据,其在 Rootstock 网络上的供应量已达到 339 万,借贷量为 188 万。

市场数据与合作伙伴

总锁定价值(TVL):实时数据可通过 DappRadar 等平台追踪,目前重点在于其多链流动性池的增长情况。

$ULAB 代币:据记载,其市值约为 1,013.51 美元。该代币采用投票托管模型,旨在奖励长期持有者。近期的空投活动为参与者提供了高达 70 至 99 倍的奖励乘数。

重要合作伙伴:包括作为投资方的 Manta Network、共同开发 BTC 流动性解决方案的 Solv Protocol,以及合作开展 35 万美元奖励活动的 Cookie 等。

LayerBank 的长期愿景是推动 DeFi 从相互隔离的“孤岛”转向一个高度互联的生态系统,并更侧重于可持续增长而非短期市场炒作。

申子辰村委党支部

#CookieDotFun #LayerBankFi #ULAB

@cookiedotfun @cookiedotfuncn

@LayerBankFi

兄弟们,最近在盯 DeFi 的一定要看看 LayerBank。

@LayerBankFi 这两周的动作是真密集,感觉整个协议开始进入加速期了。先说 $ULAB —— 之前大家都觉得是概念,现在正式进入“实用阶段”了。

它的玩法很简单:

把你手里的流动性代币锁进去,就能拿到 xULAB,积分越高,奖励加成越猛,最高能拉到 3 倍。

奖励会在 90 天慢慢释放,如果你提前取,收益要打折,扣掉的那部分还会直接销毁。

一句话:不让短炒当吸血鬼,鼓励长期陪跑。更狠的是,协议的真实收入会被拿去回购 $ULAB。

用得越多 → 回购越多 → 价值基础越稳,这才是一个项目真正能活起来的飞轮。再说 L.Points,目前已经进入最后赛季,真的是“错过等一年”的那种。

Movement 网络上的流动性挖矿最高给到 99 倍积分,我看社区不少人都冲了 MOVE/USDC、MOVE/USDT 这些对。

参与人数也破 5700 了,积分未来不仅关系空投,还会和整个生态挂钩,含金量比很多“积分游戏”高得多。邀请还有 20% 加成,社区现在每天都在晒战绩。更夸张的是,多链扩张也上来了。

这次直接扩到 Rootstock,5 万美金 RBTC 的活动已经开跑,只要存 USD₡0 或 WRBTC 就能分奖励,持续两个月,挺香的。

总结一下为什么 LayerBank 值得盯: $ULAB 不是空事,是真正在做价值绑定 L.Points 和多链激励是实打实给钱,布局的是 BTC 生态 + RWA 这种大赛道如果你想提前埋伏一个“可能起飞的 DeFi 银行”,现在是窗口期。

不如自己去 app 里跑两步看看,感觉会比我说的更直观:👉 https://t.co/V5IE9ckqiz

#LayerBank #DeFi #HybridFinance #ULAB #LPoints @cookiedotfun @cookiedotfuncn @cookie

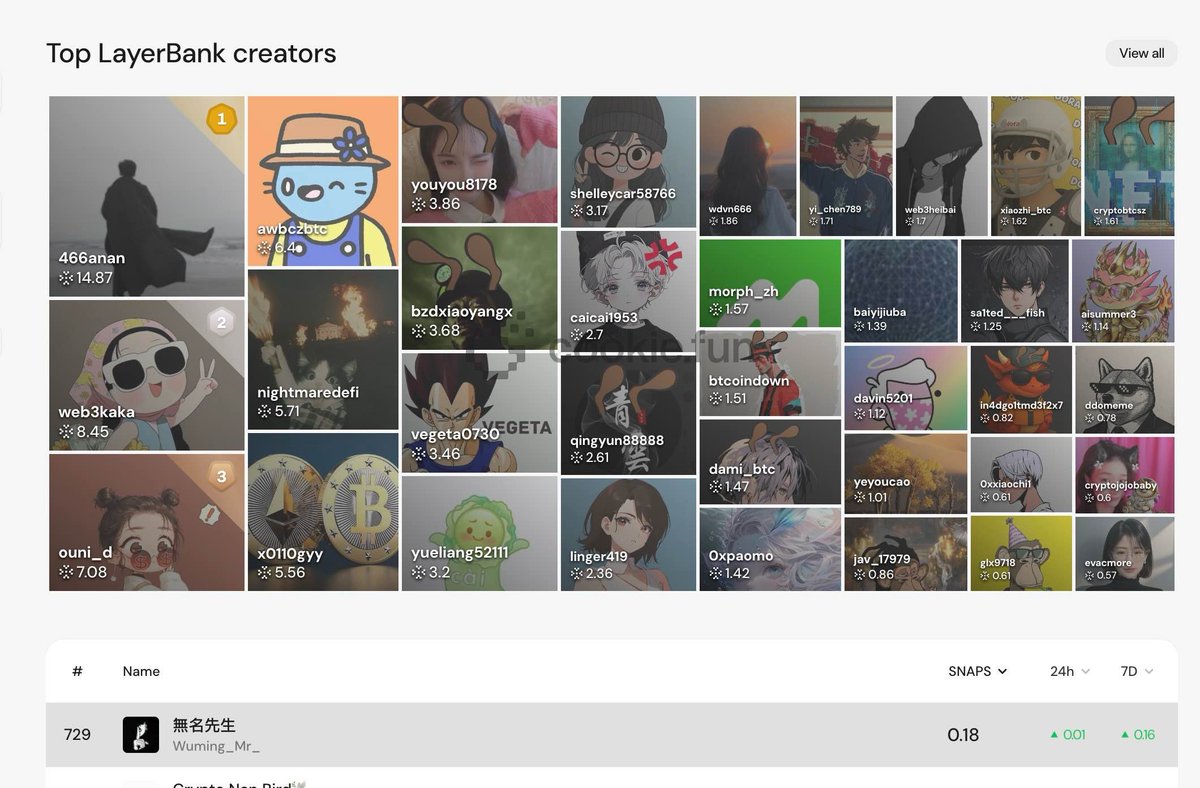

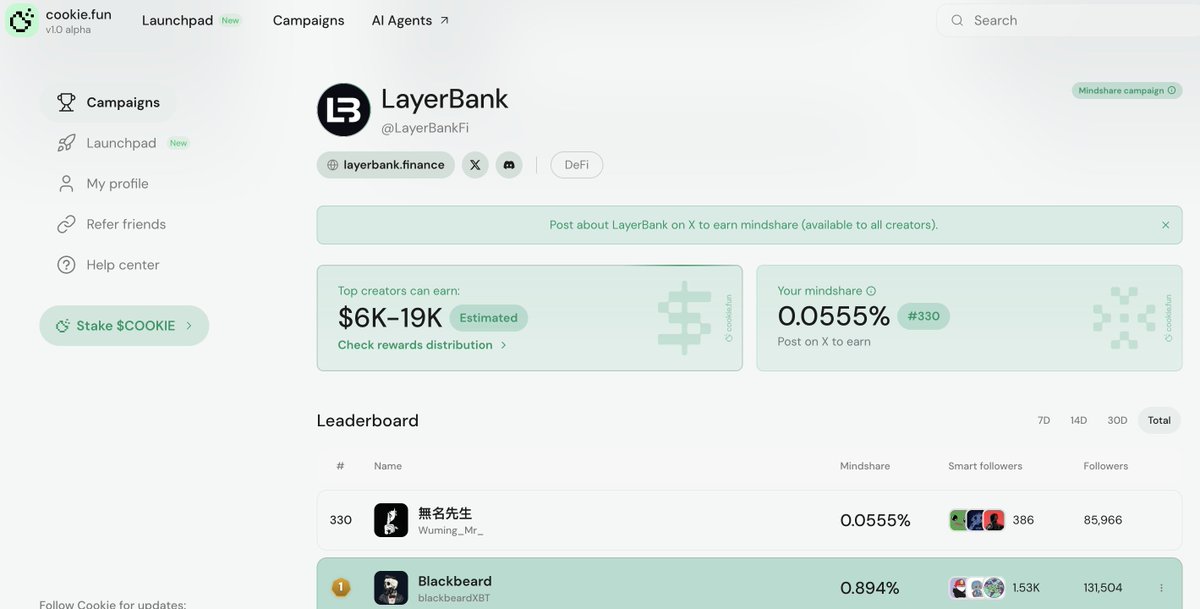

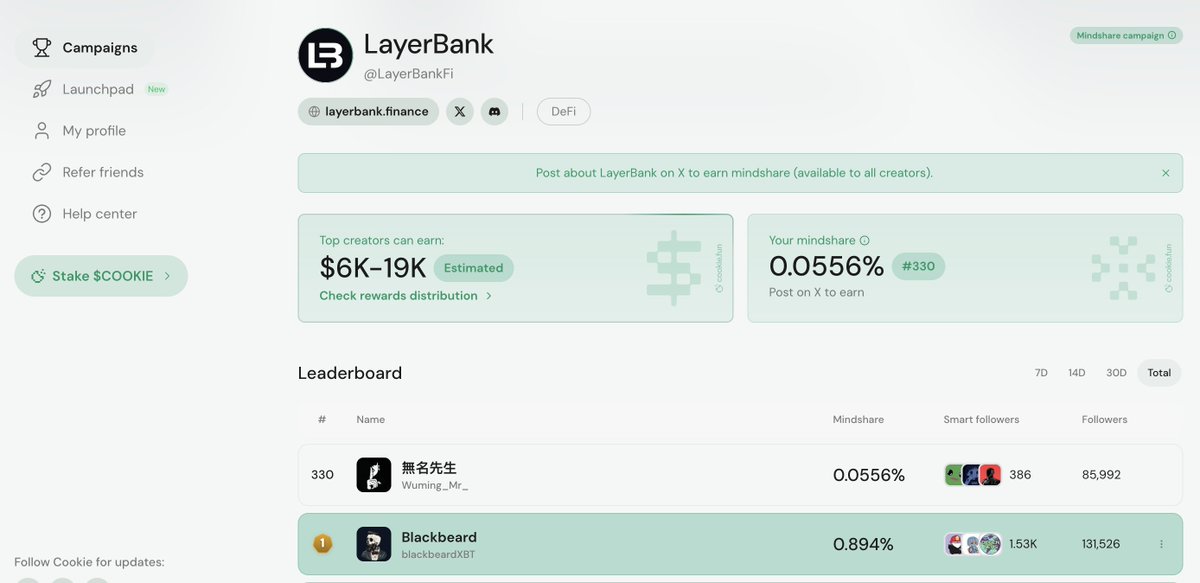

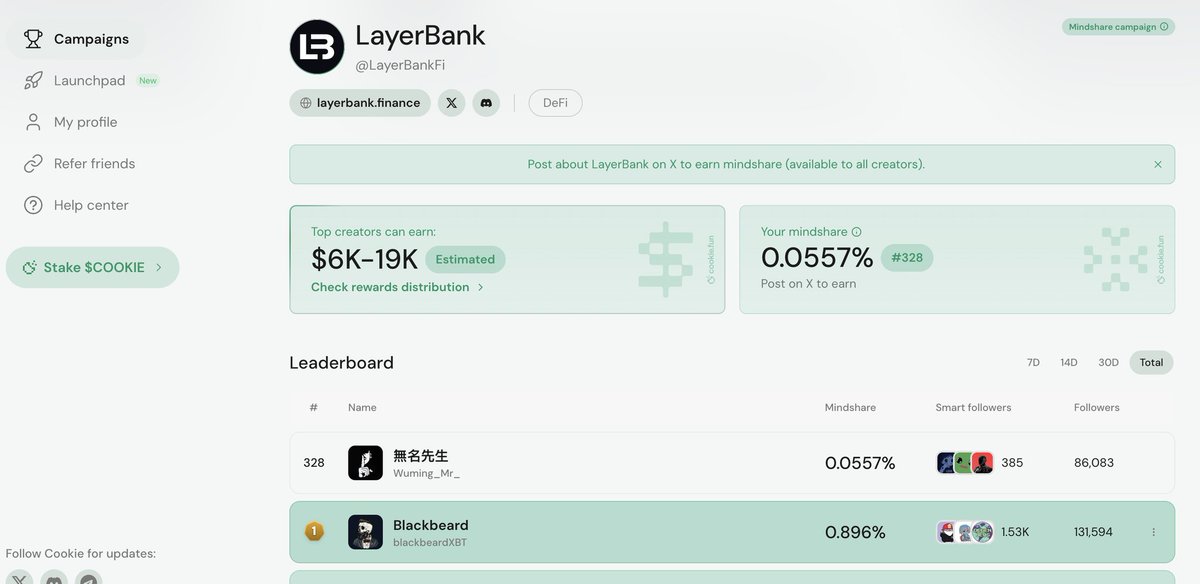

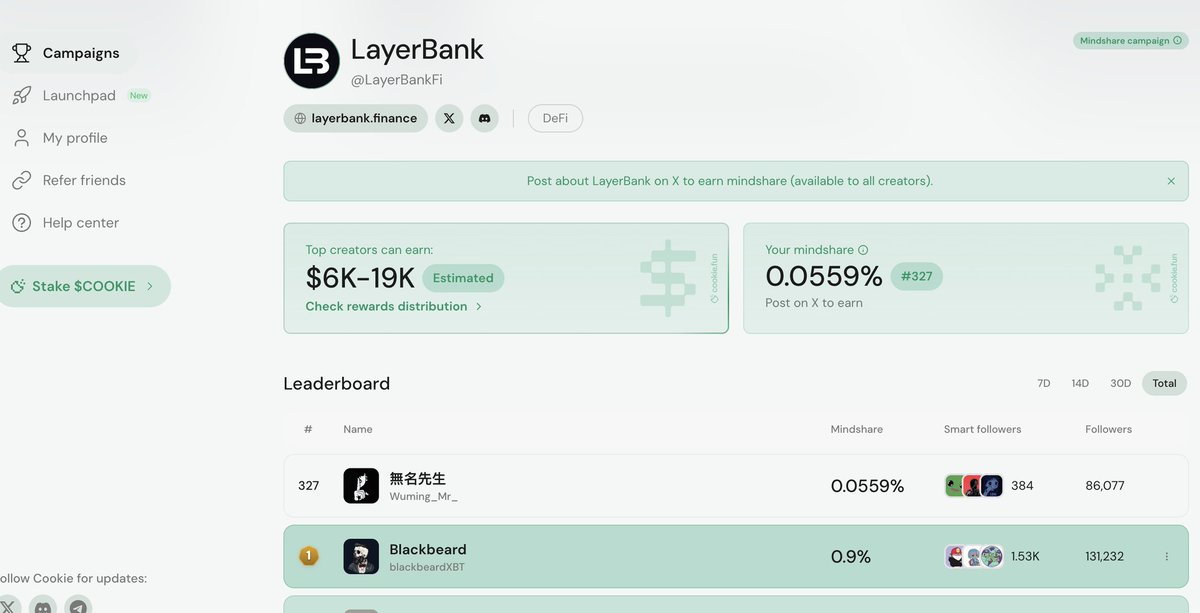

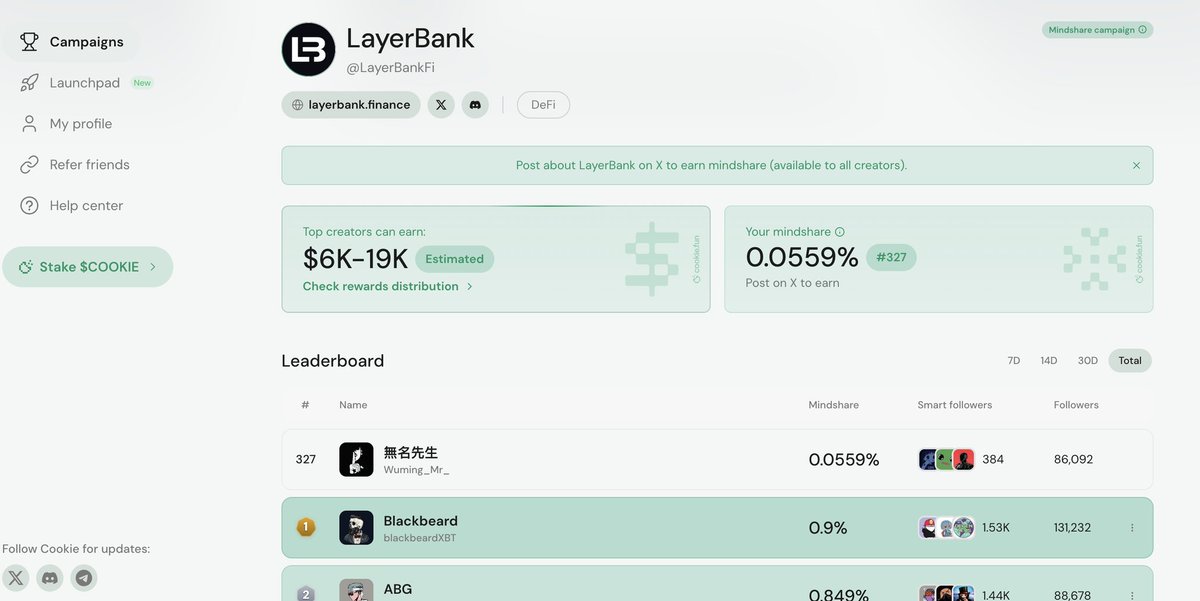

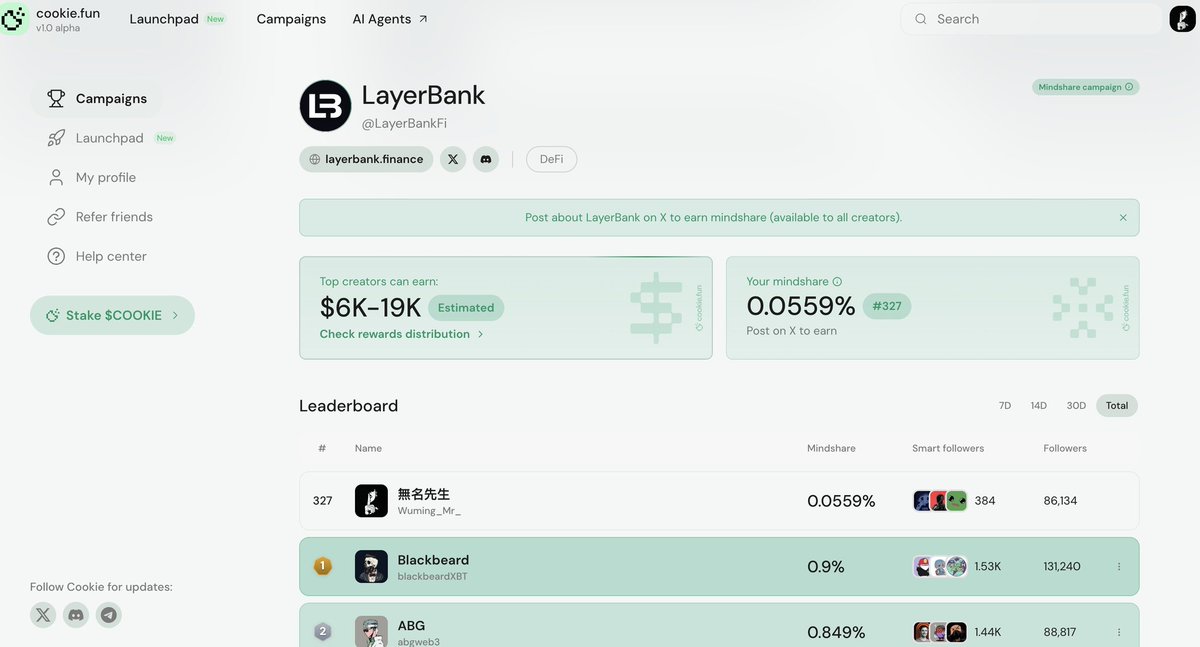

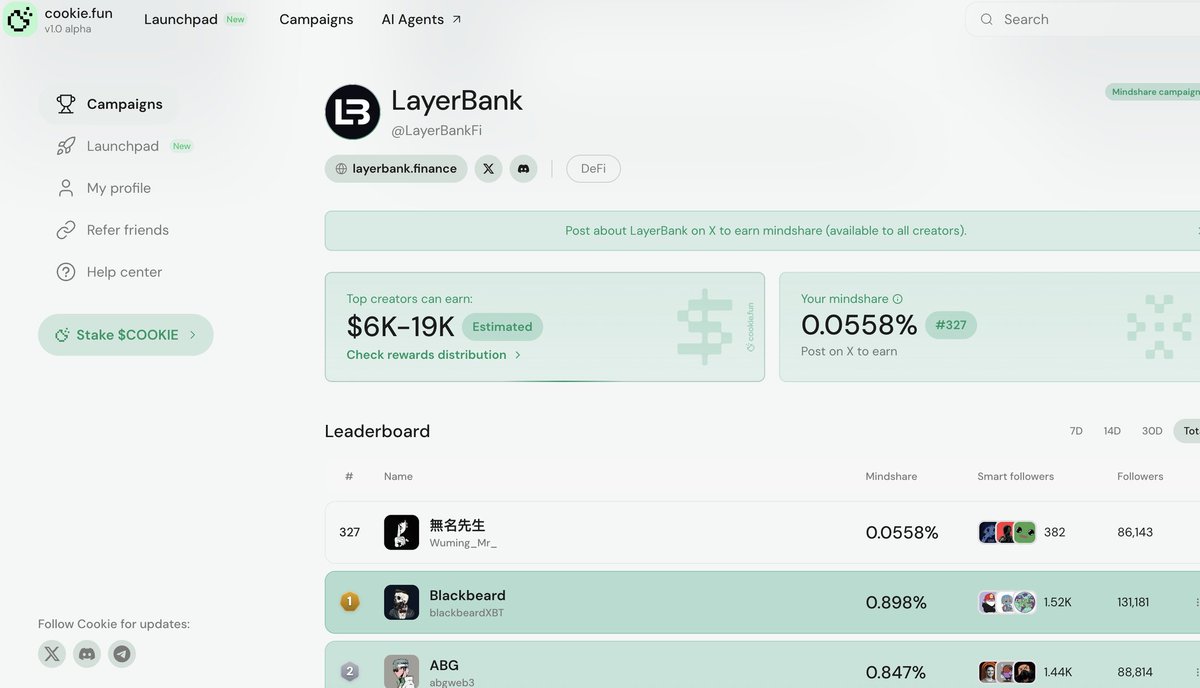

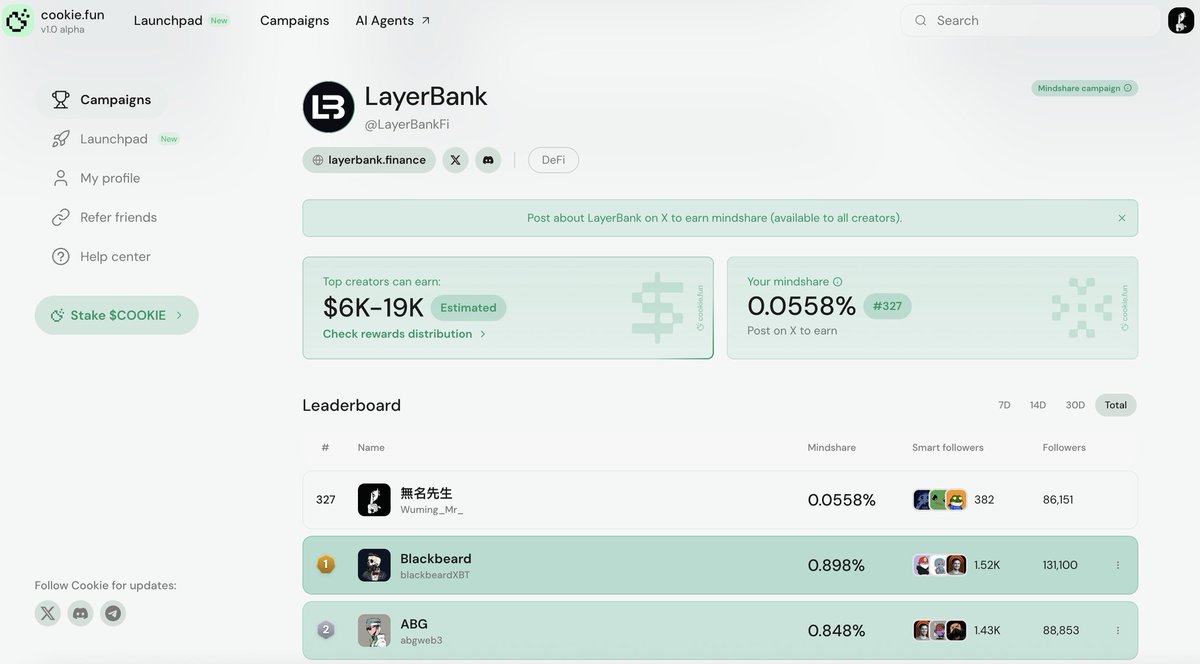

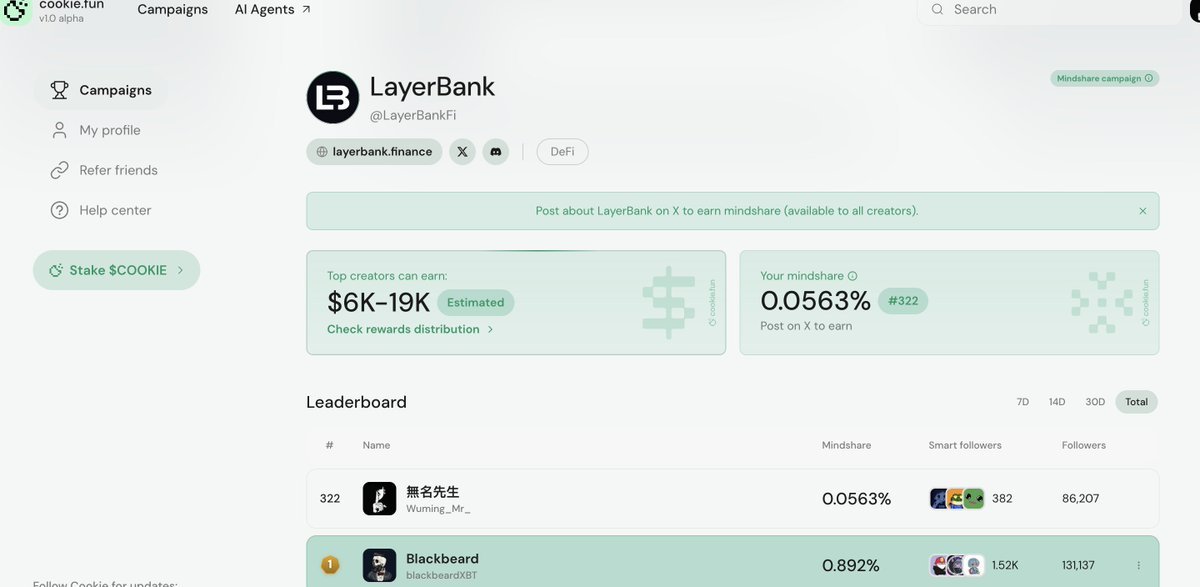

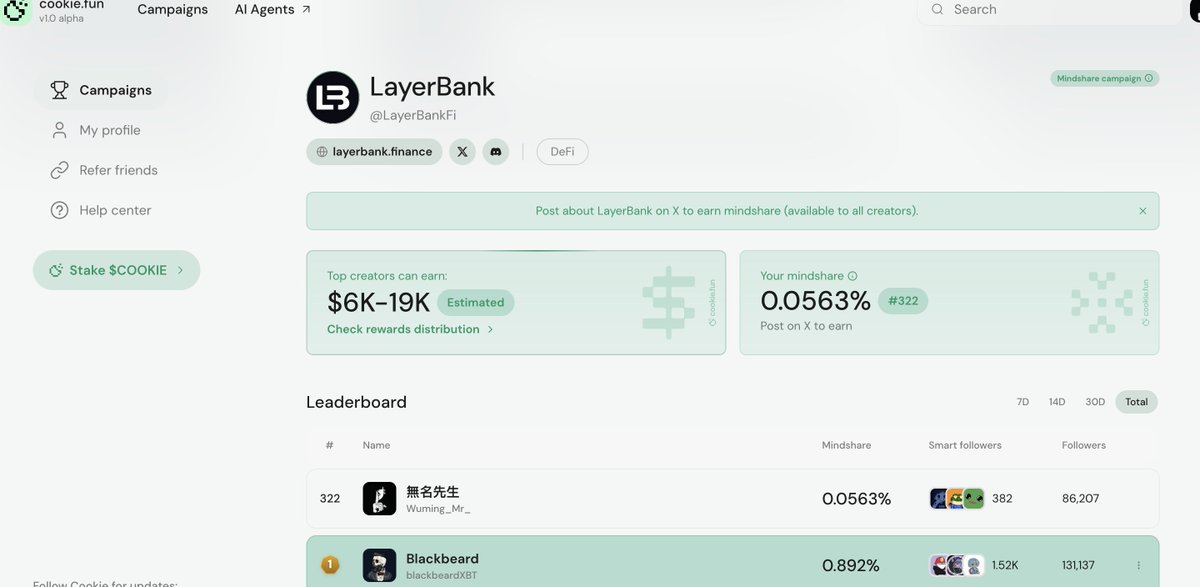

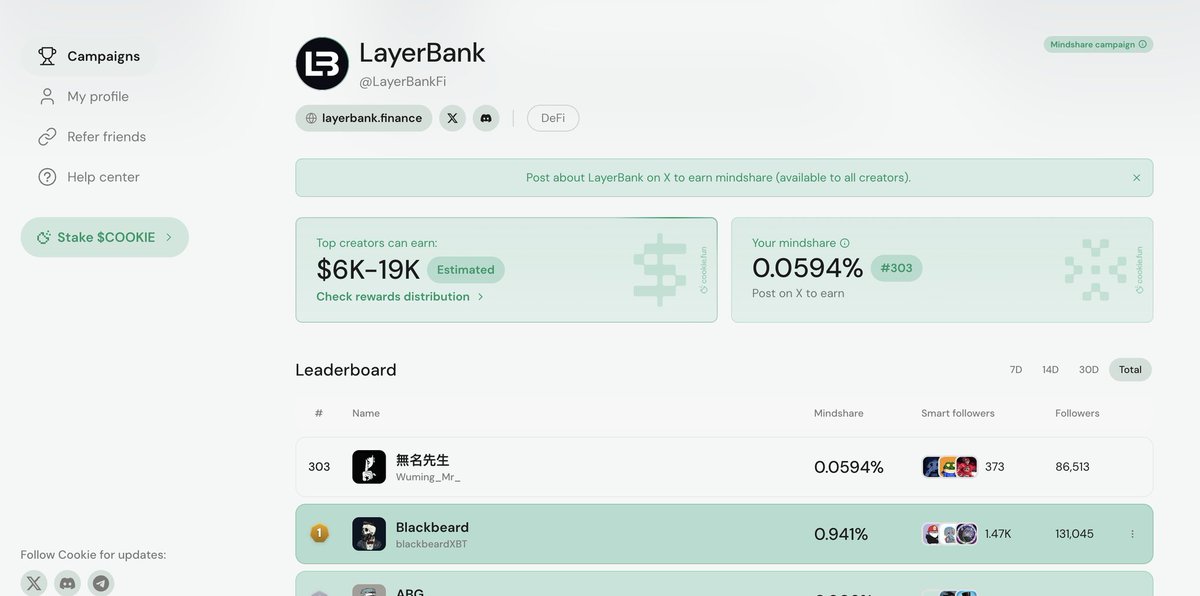

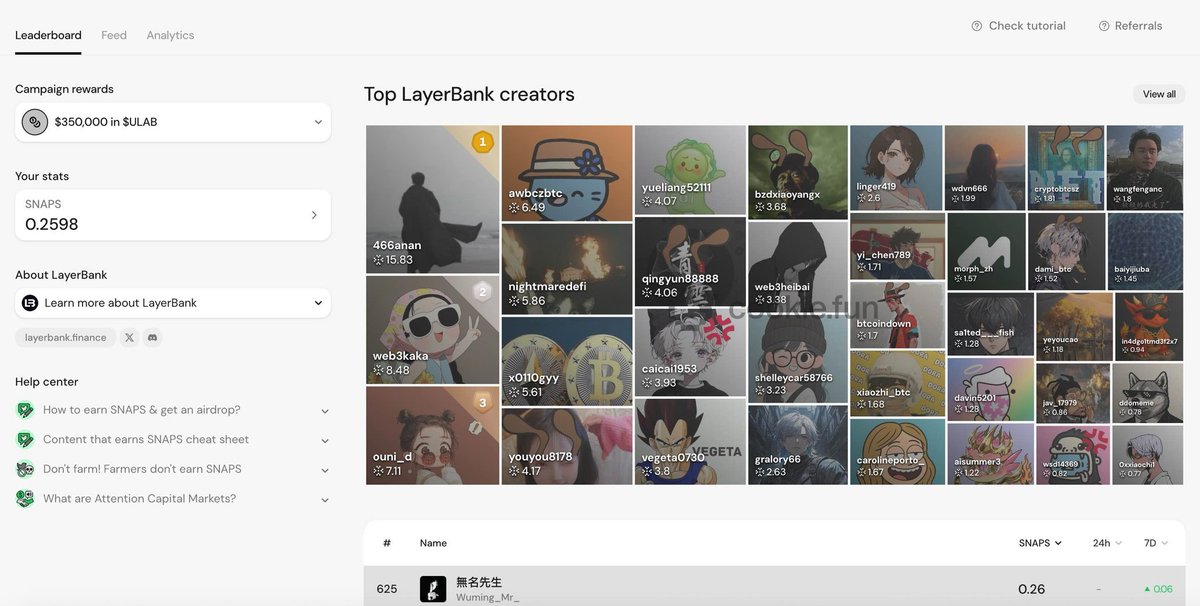

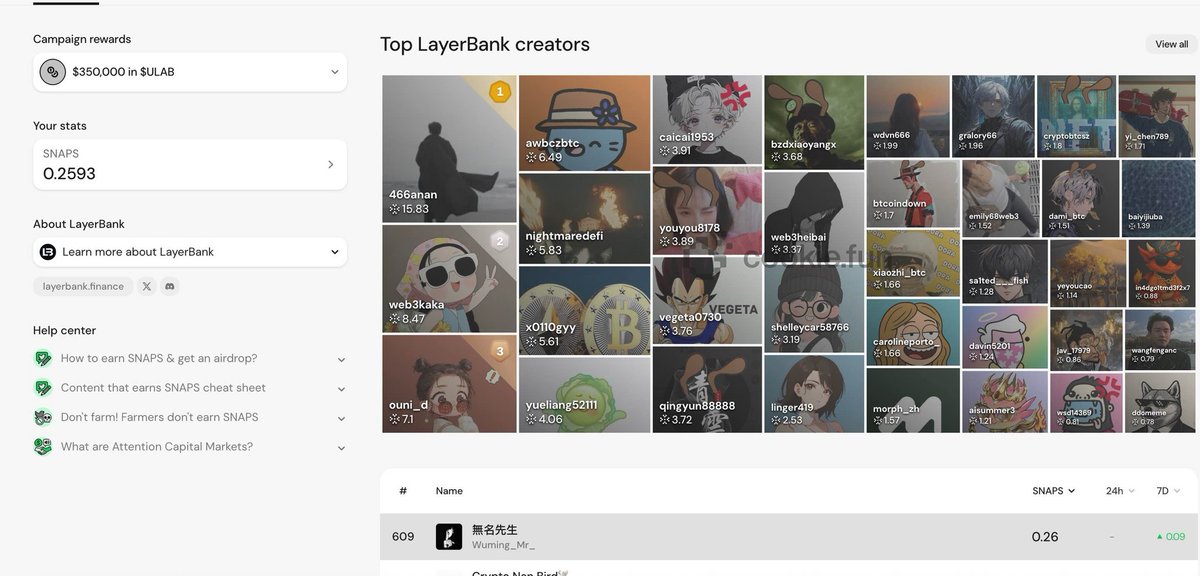

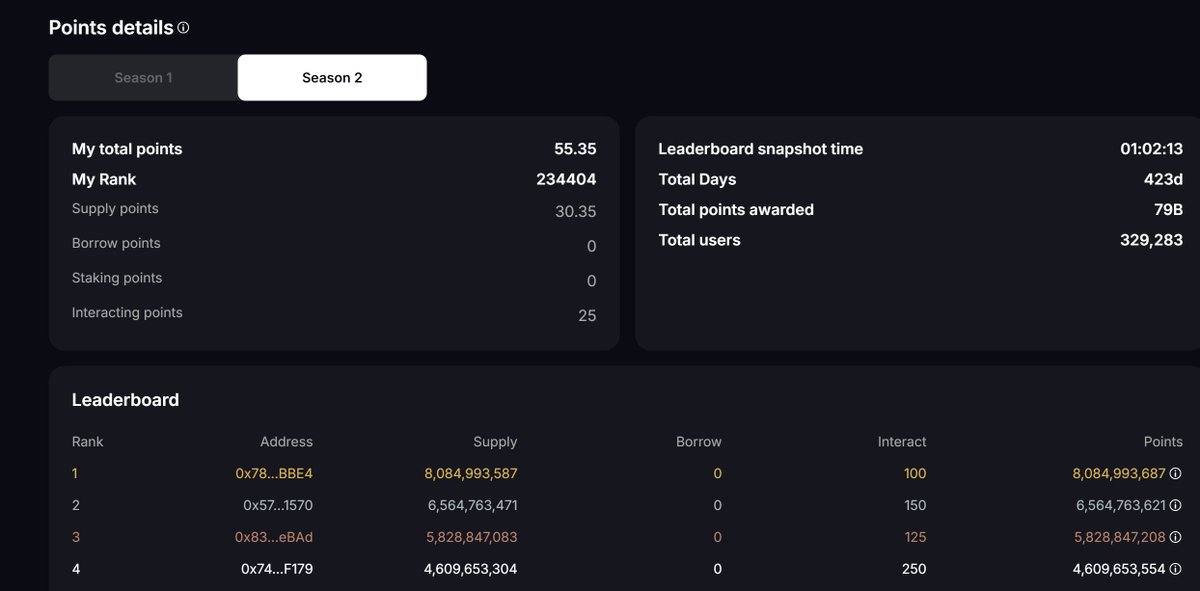

我不知道@LayerBankFi结果到底是什么,但是我只管努力,剩下的交给命运吧。

你们的排名都多少了?有没有机会吃肉肉呢?

越深入 DeFi,我越意识到一个事实:

真正强的项目,都在做“流动性统一”这件难而正确的事。

这也是为什么我一直盯着 @LayerBankFi。

他们不是在某条链上卷收益,而是在做一件更底层的事:

把 EVM 和非 EVM 的流动性整合在同一套架构里,让资金在多链之间不再碎片化。

现在 LayerBank 已经跑通了 17+ 条链,跨链借贷、还款、管理一站式完成,

对我这种常年在多链之间“找仓位”的人来说,这点简直太关键了。

而且他们的风格也算难得:

不是堆“噱头式创新”,

而是把安全和底层逻辑做到能打。

多家头部审计的结果很干脆:

没后门

没暗坑

没偷藏的奇怪逻辑

代码结构干净到能当教材

在一堆连审计都不舍得做的玩意里,这种认真程度非常罕见。

现在生态也稳步增长:

跨链 TVL、交易量、用户数都在往上走,

而 L.Point 的积分机制,也给了活跃用户一个清晰的激励路径。

交易、借贷、质押……所有真实行为都能持续累积。

再加上 $ULAB 预计在今年 Q4 落地,

我个人觉得这是少数“你能看到项目在持续做事”的协议之一。

我不会说这是 guaranteed 下一个大黑马,

但如果你长期关注多链资金效率,这个项目的方向绝对值得提前卡位。

我自己会继续做任务、累 L.Points,

也会继续观察他们和 @cookiedotfun 生态之间的联动。

有时候真正的机会不是爆点,而是某些项目一直在把基本功做对。

#LayerBankFi #ULAB #DeFi #Liquidity

@LayerBankFi @cookiedotfun

最近和身边一圈老朋友聊天,大家对这个市场的情绪都挺一致:看不懂,但又不敢离场。可是越是在这种雾里看花的阶段,越能看出哪些团队是真正在干事的。

你会发现,大部分项目喊得响,真正落地的没几个;真正默默滴灌生态、坚持把用户价值放在第一位的,反倒是那几个一直稳扎稳打的。

也正因为这样,我们这群老社群的,最近都开始重新审视那些具备「执行力 + 激励机制 + 生态闭环」的项目,因为这种组合往往预示着:大事情快发生了。

尤其是有些兄弟最近明显在吃肉,靠的并不是暴冲行情,而是提前埋伏在系统性激励里,然后“默默攒积分,暴力收空投”。

不得不说,现在的链上环境已经不是 2021 那种冲一把就赢了,而是:谁更懂得在长期体系里把握节奏,谁就能比别人多吃几倍收益。我们一起混这么久了,看到这种确定性高、执行力强的项目出现,不提醒都感觉对不起彼此。

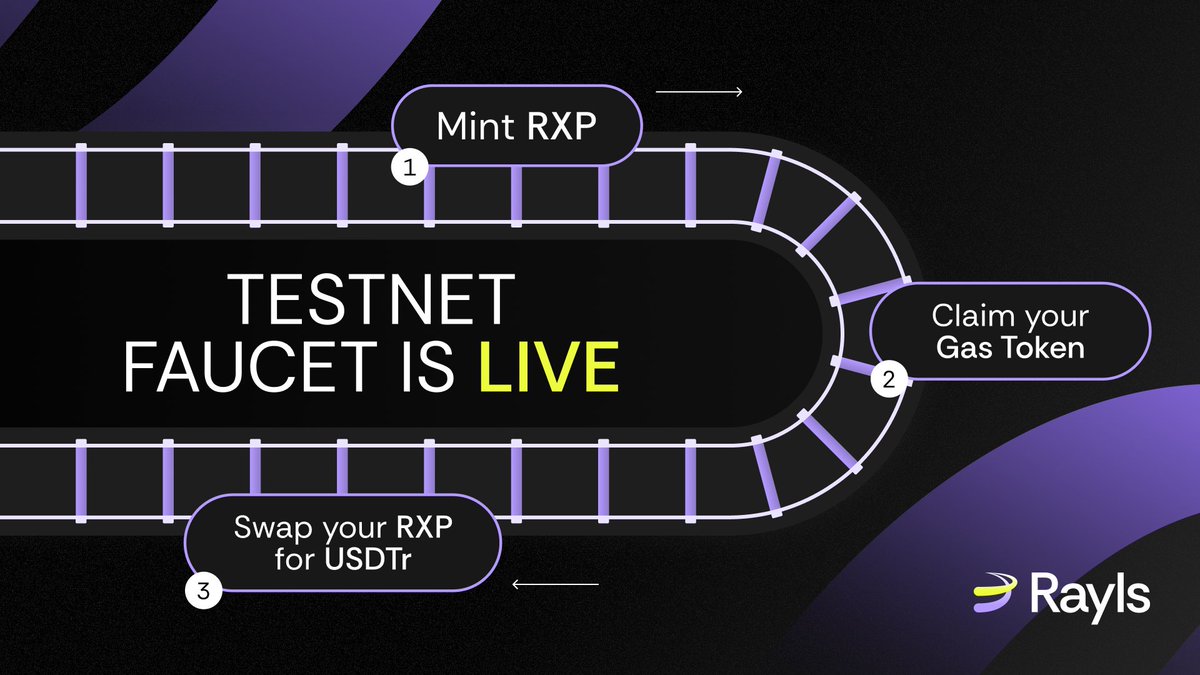

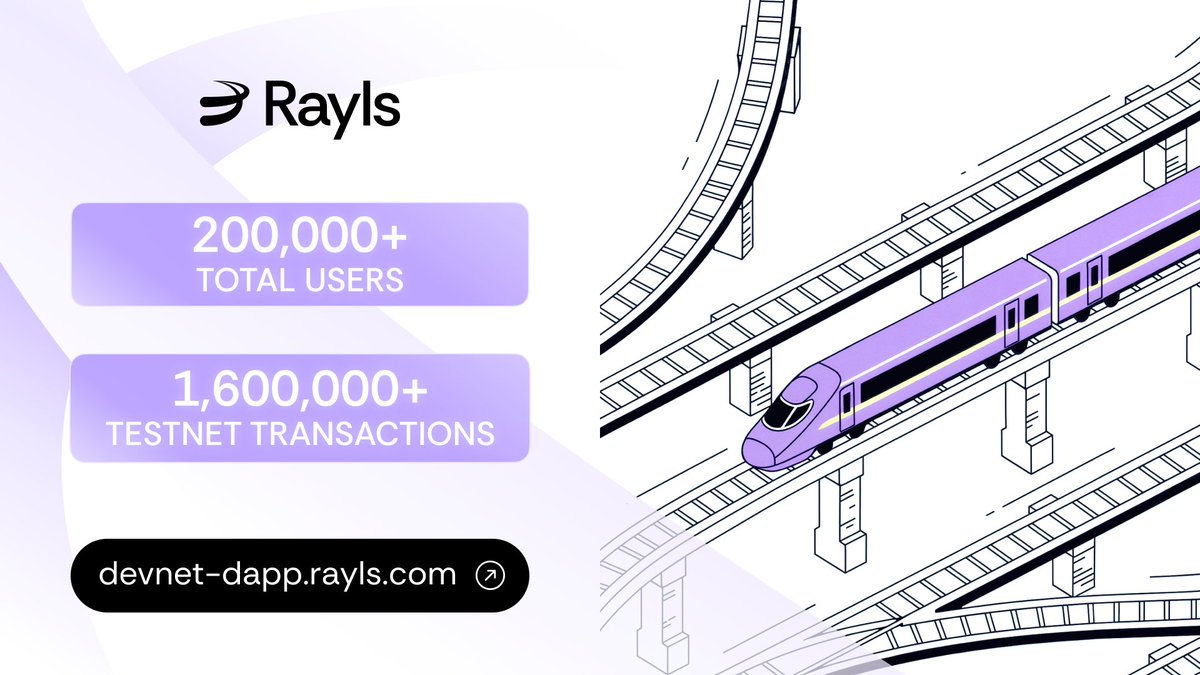

当下市场仍在探讨下一轮热点方向时,@RaylsLabs与@LayerBankFi已通过@cookiedotfun平台构建起清晰的早期参与者激励体系。

前两季忠诚度计划快照已完成,所有合格用户权益锁定,第三季升级奖励机制即将启动,正形成双生态红利叠加的最佳介入时机。

@RaylsLabs(融资2500万美元)通过两季活动展现出高度执行力:已为完成任务者锁定 $RLS 空投资格,第三季将推出全新链上任务、Galxe NFT角色铸造(SOL链极低gas)以及Cookie3平台RP积分体系,积分可直接兑换DevConnect参会名额与生态资助,参与深度决定最终收益层级。

同期,@LayerBankFi将高倍激励机制推向极致:任意EVM L2链互动即可获取LPoints,借款行为最高享99倍加成;跨链积分聚合系统即将上线,所有链上操作将自动归一,直接映射 $ULAB 空投份额。

结合bitusd质押等多策略并行,还可同步收获多项目积分,效率显著领先。

两大生态在Cookie3强大行为追踪与反女巫机制支撑下,实现真实贡献与奖励的高度匹配。

Rayls主打长期忠诚绑定,LayerBank强调多链高效收割,策略各异却指向同一结论:当前保持活跃,即可同时锁定两份确定性较高的空投份额。

@RaylsLabs @LayerBankFi

最近越用 @LayerBankFi,越觉得他们做的不是“借贷工具”,而是真正在把 DeFi 打造成一套能长期用、能放心用的“链上银行系统”。

以前在多链上搞借贷,感觉就是在和自己过不去:资产分散、跨链繁琐、健康度自己盯到眼花。

LayerBank 的思路刚好相反——把复杂的拆掉,把效率和体验重新拼回来。

我现在之所以每天都还在用,有几个很真实的原因:

① 资产真的像“自己会动”一样

自动化循环金库相当于给资金装了小脑子:

跨链 → 调仓 → 提高资金利用率,全程自动跑。

eMode 甚至能做到“ETH 借 BNB、边还边赚”,以前想都不敢想,现在变成一键策略。

② 多链统一体验很省心

17+ 链打通,资产在哪、风险在哪都由系统统一管理,不用自己跑来跑去找仓位。

这一点对我这种仓位比较散的人特别友好。

③ L.Points 才是隐藏的关键

不瞎搞,不靠噱头,就是“真实使用 → 真实积分”。

借款人拿得更多积分(这点一开始我也觉得奇怪),但实际证明这能让流动性更健康,生态循环也更顺。

积分现在已经成为 LayerBank 的“冷启动引擎”,而且显然是在给未来的长期用户做准备。

④ $ULAB 才是整个系统的核心大脑

随着 ULAB 上线,整个经济结构的方向已经很清晰了:

治理

质押

boost 加成

协议收入回购

价值闭环

全部被绑在同一个中心之上。

说白了,LayerBank 不是把代币塞进系统,而是把系统做出来,再用代币把它们连成一个“能跑几十年的金融逻辑”。

我自己现在的感受就是——

LayerBank 是少数让我觉得“花时间用它是值得的”的项目。

它做的是长期价值,不是短线叙事;

解决的是真问题,而不是推 hype;

奖励的是参与,而不是投机。

越早进入结构清晰的系统,越能在未来的分配里站好位置。

#LayerBank #ULAB #DeFi #Omnichain #RWA

@LayerBankFi @cookiedotfun

通知

贾跃亭不造车了吗?怎么贾老板也来WEB3了啊?贾老板的流量是有的。人尽皆知。贾老板的名声是跟孙哥做一桌的。懂得都懂。

VOOI 社区销售即将启动,以下是参与要点和策略分析。

核心参与群体与资格

本次销售面向多重身份的用户,旨在筛选真正认同 VOOI 生态的贡献者。

Cookie生态深度用户:在全球或韩国区“cSnapper”排名中位列前100,或在$COOKIE质押榜上有名的用户,已锁定保证分配额度。这是基于历史行为的确定性奖励。

VOOI平台的活跃贡献者:包括早期支持者、高频交易者及社区大使。其在链上的交易量和在社交媒体上的推广成效,将直接影响分配机会的大小,是重要的隐藏加分项。

Legion平台高信誉用户:Legion评分系统会综合分析钱包活动记录、社区影响力等多维度数据,评分越高,获得分配的机会通常也越大,这反映了其长期链上行为的综合信誉。

参与策略与最终确认

本次销售通过@legiondotcc平台进行,KYC认证是必要环节。对于已获得保证分配额度的用户,务必确认用于参与销售的X账号与之前在Cookie平台绑定的是同一个,以避免资格失效。

销售机制的市场意义

VOOI通过此设计,将销售机会精准导向那些为生态带来真实交易、活跃度和影响力的核心用户与建设者。这超越了简单的资金募集,更像是一次对社区贡献的价值回馈与身份认证,旨在巩固最优质的早期支持者网络。

请确保各项准备均已就绪。

申子辰村委党支部

#CookieDotFun #vooi

@cookiedotfun @cookiedotfuncn

@vooi_io

通知

日本股市跌麻了。资本还是能分的清大小王的。那个老娘们儿,嘴把不住门。估计未来日本股市得上窜下跳的。

$ULAB 飞轮效应:从流动性沉淀到价值永动机

第一环:锁定即赋能

用户锁定 $ULAB/主流币 LP → 获得 xULAB 积分 → 提升收益权重(最高 3x)→ 流动性深度+协议忠诚度+

第二环:收入反哺

锁定 LP 注入 DEX → 提升交易深度 & 捕获手续费 → 协议收入增长 → 部分收入用于回购 $ULAB → 通缩+价格支撑

第三环:时间筛选

90 天线性归属 + 早提惩罚 → 抑制短期投机 → 长期资本沉淀 → 流动性更稳定 → 协议抗风险能力↑

飞轮加速器:复合复投

奖励可复投增加 xULAB → 积分加速累积 → 权重与收益螺旋上升 → 用户与协议利益彻底绑定

最终闭环

更多锁定 → 更深流动性 → 更高收入 → 更强回购 → 更多持有者受益 → 更稳生态 → 更多锁定…

结果不止是代币上涨,而是整个 LayerBank 生态成为:

流动性黑洞(锁定资产持续沉淀)

收入引擎(现金流支撑价值)

治理高地(长期持有者主导方向)

简言之:$ULAB 的飞轮,是把用户变成共建者,把流动性变成护城河。

申子辰村委党支部

#CookieDotFun #LayerBankFi #ULAB

@cookiedotfun @cookiedotfuncn

@LayerBankFi

排名仍然低迷,为什么我参加的项目都这么低迷呢?

最近越用 @LayerBankFi,越能理解为什么那么多老玩家会把这里当成“高手常驻地”。

以前玩 DeFi,总觉得仓位越散越乱:十几条链来回切、不同协议的风控逻辑各一套,APR 又经常被包装得花里胡哨。

直到把仓位慢慢迁过来之后,才发现原来多链资金也能被整理得这么有序。

LayerBank 给我最大的感受就是三个字:可・控・性。

跨链统一身份,不用到处分散账号

真实 APY,完全不玩那种虚高 APR 的把戏

多抵押、多策略组合的杠杆倍数能算得透

流动性是实打实的,不是数字包装出来的壳

借贷+仓位管理+杠杆策略都在一个界面解决

尤其是它的跨链状态同步,真的省心。以前我一天切十几次链,现在基本不用动。

仓位风险自动调、策略执行透明,让我不再有“做 DeFi 像在赌命”的感觉。

再加上最近 $ULAB 的节奏也越来越明确:

治理、boost、协议收入、回购、锁仓权重,全都围绕“长期用户”。

不是路人薅羊毛的天堂,而是认真参与的人能拿到更多价值。

把三件事放一块看:

① 真实收益

② Omnichain 统一身份

③ L.Points 的持续激励

你就会发现 LayerBank 做的已经不是简单借贷,而是在搭一个 覆盖 DeFi + RWA + 多链资产的完整资金系统。

我自己也逐渐把它当成:

一个能提升资金效率,但不用拼命赌的地方。

能在这里留下来的,大多是想认真做事、而不是碰运气的玩家。

一句话:

这不是赌场,是资金效率的练武场。

#LayerBank #ULAB #DeFi #OnchainFinance #Omnichain

#Cookie #CookieSnaps

@LayerBankFi @cookiedotfun

真的太棒啦社区一起建设 $ULAB 很快就要上线了,这次的设计针对 DeFi 用户的核心需求,功能清晰且落地。

通过 ve-boosts,长期参与的用户可以获得更高收益,激励社区持续贡献。

治理机制让每位用户都能参与 LayerBank 未来的发展决策,真正做到社区共治。

同时,协议驱动的回购与锁定策略稳住代币价值,把流动性和生态健康结合在一起。

对于想要在 DeFi 中长期布局的用户来说,$ULAB 不只是一个代币,它是参与、治理和收益闭环的一部分。

LayerBank 专注跨链借贷与高效资产管理,这次 $ULAB 上线,无疑将为平台注入新的活力,也让用户能够更好地享受生态增长红利。

@LayerBankFi

通知

VOOI倒计时进行时。预计月底进行。预售在下周一开始了。俺没有固定配合资格。只能去大众池子里面抢了。俺准备塞个5万刀。必须使劲抢。俺看好你VOOI。年底了,能不能提前躺平就看你了vooi!

VOOI 在 Cookie Launchpad 上的代币销售即将开始,以下是关键信息和参与指南。

销售详情与参与资格

销售时间:北京时间 11 月 18 日 晚上 9 点(UTC 时间 11 月 18 日下午 1 点)。

参与资格:此次销售面向 Stakers(质押用户) 和 Snappers(快照用户)。如果你已获得保证分配额度,现在可以访问 Cookie Launchpad 平台,在 “Launchpad” 选项卡中查看你的具体分配量 。

如何确认资格与参与

1. 确认资格:务必在销售开始前,登录平台查看你的保证分配额度。这有助于你提前规划投入 。

2. 准备资金:确保在销售开始前,你的钱包中有足够的资金(如 USDT、USDC 或其他合作公链的代币)用于申购。

3. 了解规则:仔细阅读官方发布的销售细则,包括代币价格、释放规则(本次销售代币在 TGE 时 100% 解锁 )、以及任何其他条款。

销售背景与市场观点

VOOI 此次销售的完全稀释估值(FDV)为 11.25 亿美元,融资目标 125 万美元 。在当前市场环境下,关注此类知名项目代币销售的资金较多。获得保证分配额度的用户,相当于拥有了优先参与的机会。

村长总结

对于已获得 VOOI 代币销售保证分配额度的用户,请及时确认额度并做好资金准备。建议密切关注 VOOI 和 Cookie 官方渠道的最新公告。

申子辰村委党支部

#CookieDotFun #vooi

@cookiedotfun @cookiedotfuncn

@vooi_io

通知

知道为什么美国政府要开门了。美股还有币圈都跌吗?

因为积攒了好久的天坑数据在开门以后要陆续发布了。

$ULAB ve(3,3) 设计的潜在挑战:繁荣背后的隐忧

1. 流动性黑洞风险

LP 代币长期锁定 → DEX 池实际流动性看似深厚实则僵化

突发抛压时,市场缺乏真实深度支撑,易加剧闪崩

2. 治理权中心化陷阱

xULAB 积分权重与锁仓量/时长强相关 → 早期巨鲸永久统治治理权

新用户难以撼动现有格局,可能退化为财阀治理

3. 代币经济学复杂性反噬

多重机制(锁定/LP/积分/复合)门槛过高,劝退普通用户

模型依赖持续通胀奖励,若TVL增长不及预期 → 抛压螺旋风险

4. 协议收入依赖性强

回购资金完全挂钩 LayerBank 产品收入

若借贷市场萎缩或竞品侵蚀,回购燃料不足 → 飞轮失速

5. 短期投机伪装长期主义

90天归属期可能催生“挖提卖”马甲号集群

惩罚机制虽存在,但无法根治伪忠诚流动性

挑战即机遇?

以上痛点正是 ve(3,3) 模型进化的核心战场

解决方案可能来自:

动态锁仓上限防垄断

多维度积分体系(如引入活跃度权重)

模块化费用分配,降低单一收入依赖

总结:没有完美的经济模型,只有不断迭代的对抗与平衡。

$ULAB 的成败,取决于团队对上述挑战的响应速度与创新力度。

申子辰村委党支部

#CookieDotFun #LayerBankFi #ULAB

@cookiedotfun @cookiedotfuncn

@LayerBankFi

老实讲,在整个 #cookie / #onchain 的叙事里,@LayerBankFi 是我唯一觉得“不是来蹭热度,而是来定框架”的项目。

为什么我反复讲 LayerBank?

🔥 1. 它是少见把“模型 + 激励 + 治理”三件事一次性做全的协议

现在很多项目只会做其中一块,但 LayerBank 是把:

ve 模型(长期持有者的权力放大器)

回购(价值回流)

治理(把决策权给用户)

全部整合成一个闭环。

👉 这一点很关键:这不是短炒路线,而是能做成生态底层资产的结构。

🔥 2. $ULAB 是把整个盘子“定价权”拉回来的核心拼图

我一直说 ULAB 是 LayerBank 的灵魂补丁。

为什么?因为它把:

ve-boost

流动性激励

锁仓价值

协议收益回流

这些原本散落的价值全部收进一个统一的机制里。

这才是一个成熟 DeFi 协议应该有的样子。

🔥 3. 更现实的:LayerBank 的生态正在快速变大

你也看到了:

合作项目越来越多

用户真实使用量在涨

流动性正在被持续吸入

讨论度连续上涨

它不是那种“只有 narrative、没有产品”的纯空气——

它是产品 > 叙事,而叙事正在追赶产品。

💡 我的个人判断:

LayerBank 已经不再是一个项目,而是正在成为 Onchain 生态真正的基础设施。

如果你要找“能穿越周期的盘”,它真的值得反复看。

#LayerBankFi #ULAB #onchain #cookie

通知

今天是一姐生日啊。我祝一姐生日快乐。祝一姐生8个儿子。8个女儿。多子多福。

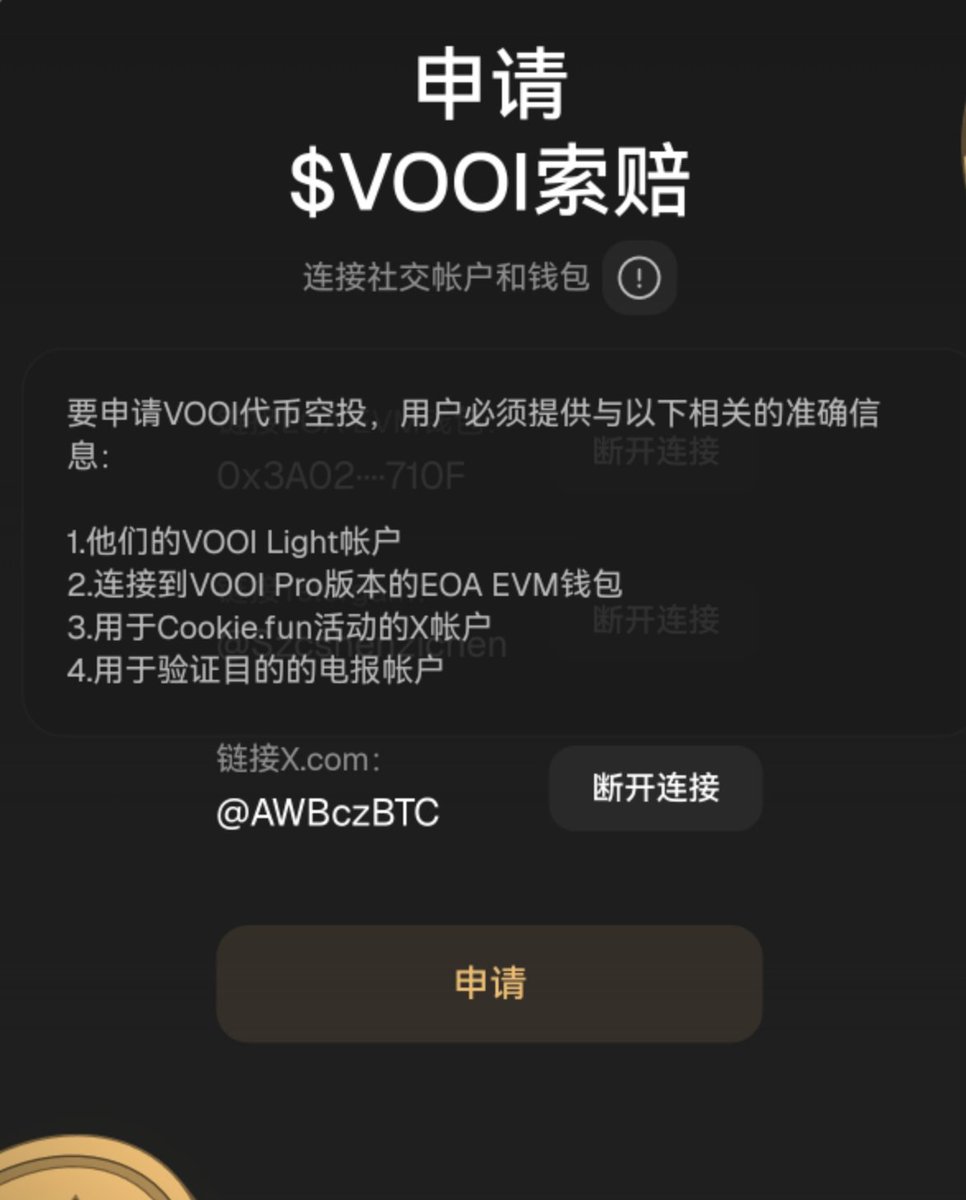

VOOI信息没有绑定的赶紧去绑定。不绑定没有空投可以领。昨天村长赶紧都给绑定了。安心了。绑定以后记得提交。不提交申请。不提交跟没有绑定没有区别。

$VOOI 空投申领进入预备阶段!距离截止仅剩13天,所有参与者必须完成前置申请。

【关键步骤】

1️⃣ 通过唯一官方链接绑定钱包与社交账号

2️⃣ 提交申请并确认资格

3️⃣ 静候统一申领通道开启

【注意事项】

⚠️ 仅完成申请的地址可参与最终申领

⚠️ 谨防钓鱼网站,认准官方域名

⚠️ 建议立即操作避免网络拥堵

官方申请入口:https://t.co/tCKrZEScO6

申子辰村委党支部

#CookieDotFun #vooi

@cookiedotfun @cookiedotfuncn

@vooi_io

通知

现阶段买了大饼扔去给项目方去拿收益是最好的了。

埃里克·特朗普表示,如果你"无法承受波动性",就远离加密货币。

Michael Saylor 表示策略"本周每天都买比特币。"

$ULAB 经济模型:构建共建、共享、共生的 DeFi 飞轮

1. 协调机制:用 ve(3,3) 驱动“同向划船”

$ULAB 借鉴 ve(3,3) 核心思想,通过 锁定 ULAB-LP 换取 xULAB(积分),将流动性提供者转化为协议长期共建者。

锁定资产:包括 MOVE/ ETH/$USDC 等主流交易对 LP

积分效用:xULAB 决定你的 收益加成权重(最高 3 倍)和 排放资格目标:让短期投机者转向长期协作,实现“力往一处使”

2. 收益引擎:多层价值捕获

锁定的 LP 被注入 DEX 资金池,生成三重收益流:

交易手续费:来自底层 DEX 流动性池

排放激励:捕获合作协议的代币排放

协议回购:LayerBank 部分收入用于公开市场回购 $ULAB(通缩+赋能)结果:流动性深度增加 → 交易体验优化 → 协议收入增长 → 价值回馈锁仓者

3. 循环设计:惩罚投机,奖励长期

90 天线性归属:奖励需耐心解锁,提前领取面临惩罚(罚没部分销毁)

复合复投:可选择将奖励复投增加 xULAB 积分,加速飞轮转动效果:短期抛压减少,长期持仓动机强化

4. 飞轮逻辑:从“流动性”到“网络效应”

更多锁定 → 更深流动性 → 更稳市场 → 更高收益 → 更多用户参与

终点:$ULAB 不再仅是治理代币,而是 LayerBank 生态的“权益凭证”,价值与协议发展深度绑定

总结

$ULAB 的经济模型不是简单的“质押生息”,而是 一套完整的生产关系设计:

用积分量化贡献(xULAB)

用流动性支撑生态(LP 锁定)

用时间筛选伙伴(90 天归属)

用收入反哺忠诚(回购与销毁)

简言之:让建设者分享增长,让投机者为生态付费。

申子辰村委党支部

#CookieDotFun #LayerBankFi #ULAB

@cookiedotfun @cookiedotfuncn

@LayerBankFi

最近越来越多人开始用 LayerBank,原因其实很简单:它终于把借贷做成“任何人都能用”的东西了。不是那种要看几十页教程、要跑三条链、要理解一堆专业名词DeFi。

LayerBank 的体验就是一句话:点一下就能搞定。想跨链?点一下。想借贷?点一下。想挖矿?真的也是点一下。界面清清爽爽,连不会 DeFi 的朋友都能马上明白怎么操作。

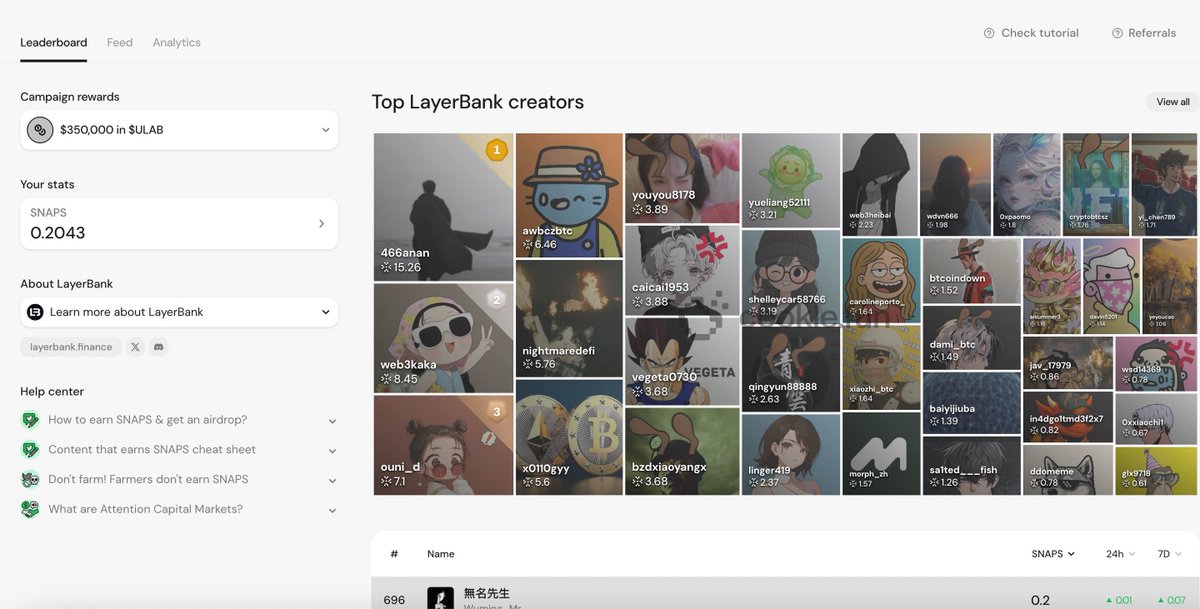

而现在最值得玩的,是 Season 3,99x L.Points 简直把参与激励拉满。再配合 Ve-boosts,你每一笔真实操作都会乘上收益倍数。

这不是“打卡式撸毛”,是有实际价值回流的生态。价值逻辑也扎实,LayerBank 一直在做两件事:回购 + 锁仓这意味着——协议赚的钱回到协议里,价值不会乱跑,也不会被砸。

使用越多,协议越稳,长期越值钱。简单、直接、透明。

而最关键的是:$ULAB TGE 就在 Q4 现在参与 =挖矿收益 + 空投两份奖励,你越早进场,赚得就越多。

这波完全属于提前卡位期,有点当年“蓝筹刚起势”那味了。想体验下“真正对普通人友好”的 DeFi 吗?进来用一次你就懂它为什么火了。👉 https://t.co/8a9NkEMC8K

@LayerBankFi @cookiedotfun

通知

$ULAB 代币经济学:构建价值飞轮的三重引擎

$ULAB 并非简单的治理代币,而是 LayerBank 生态系统的价值中枢,其经济模型设计旨在实现协议收入、持币者利益与生态增长的强对齐。以下是其核心机制的专业解析:

1. ve-Tokenomics:权力与收益的绑定

投票托管机制:持有者将 $ULAB 锁定为 veULAB,锁定时间越长,权重越高。

双重赋能:

收益加成:veULAB 提升用户在借贷市场中的存款收益(如利率加权)。

治理权力:权重决定对协议参数(资产上线、激励分配等)的投票影响力。

目标:激励长期持有,减少短期抛压,将代币转化为生态的“资本资产”。

2. 协议驱动的价值累积

收入回购:协议将部分借贷利差、清算费用等收入,用于在公开市场回购 $ULAB。

精妙的锁定设计:回购的代币不直接销毁,而是锁定至 veULAB 合约中,实现:

通缩效应:减少流通量,提升稀缺性。

价值反哺:锁定代币的治理权与收益权归属全体 veULAB 持有者,形成“协议为持币者分红”的闭环。

3. 飞轮效应:从工具到生态的进化

1. 使用量增长 → 协议收入增加 → 回购力度增强 → $ULAB 通缩升值。

2. 代币价值提升 → 吸引更多用户锁仓 → 流通量减少,社区治理更稳固 → 生态抗风险能力增强。

3. veULAB 权重竞争 → 推动长期资本沉淀 → 为协议提供稳定的流动性基石。

专业视角总结

$ULAB 的经济模型超越了传统的“治理代币”范式,通过 ve-权重、收入回购锁定、治理权力下放 的三重设计,将代币转化为协议增长的红利凭证。其本质是打造一个基于现金流的资本资产,使持币者不仅是投票者,更是协议收入的共享者和生态发展的共建者。

简言之:$ULAB 不是用来“炒”的,而是用来“拥有”的。

申子辰村委党支部

#CookieDotFun #LayerBankFi #ULAB

@cookiedotfun @cookiedotfuncn

@LayerBankFi

最近整個市場比冬天還冷,

流動性像被凍住了一樣。

炒幣我都不敢拿超過五分鐘——不是沒信仰,而是沒底氣。

但這種時候,反而能看出哪些項目是真在構建,哪些只是喊口號。

我這陣子盯著 @LayerBankFi 和 @RaylsLabs,

越看越覺得他們在 #cookie 生態裡搭建的東西,有那麼點“新秩序”的味道。

LayerBank 正在 Movement Labs 上建一個「主權級金融飛地」。

別的協議在找流動性,他們直接在重塑貨幣體系。

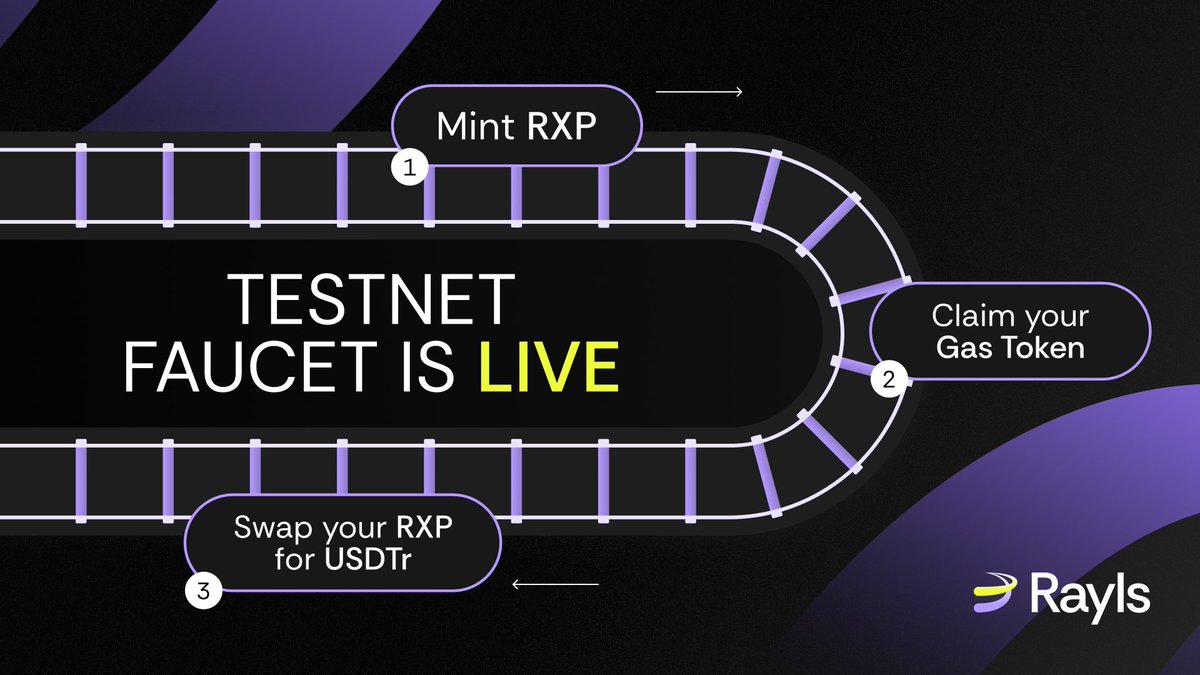

從 L.Points 的空投(像拓荒證)、到「99倍淘金潮」引流、再到 $ULAB 的推出,

這套設計其實是一步步把金融權力與協議價值綁在一起。

$ULAB 不只是代幣,它整合了 ve 模型、治理權、協議回購和鎖倉機制,

等於給整個 LayerBank 生態上了一個“自我驅動的引擎”。

流動性、治理、收益,全部在同一個閉環中循環起來。

長期持有者不再只是“屯幣”,而是真正在參與協議方向。

再看 Rayls,則是另一種角色:

他們像是給整個加密金融裝上“隱私隧道”的那個人,

幫機構資金安全流轉、又能滿足合規要求。

當隱私的護盾遇上 LayerBank 的流動引擎,

DeFi 和 TradFi 之間的那道界線,正在被慢慢擦掉。

我一直覺得,這才是「鏈上金融」該有的模樣——

不是靠噱頭,而是讓資金在鏈上安全、高效地流動。

這種結構性的創新,比一堆短期熱點更有力量。

說白了:

Rayls 打通隧道,LayerBank 建起金融帝國。

一個管錢怎麼進,一個管錢怎麼轉。

而 $ULAB,會成為那個讓整個系統運轉起來的中樞齒輪。

冬天也好,冰河期也罷——

真正的基建者,從來不靠天氣吃飯。

他們只管造風。

#LayerBank #RaylsLabs #ULAB #cookie #DeFi #Web3

通知

好的,这则声明清晰地勾勒出了 $ULAB 代币经济模型的核心价值主张。它旨在解决传统DeFi治理代币普遍存在的“无实际效用”和“短期抛压”两大痛点。以下从专业角度进行拆解:

一、ve-Tokenomics:权力与收益的绑定机制

“ve-boosts” 指的是 vote-escrowed(投票托管)模型。这是 $ULAB 价值捕获的核心。

运作机制:用户将 $ULAB 代币锁定一段时间(例如1周至4年),以获得 veULAB(投票托管的ULAB)。锁定时间越长,获得的 veULAB 权重越大。

带来的革命性变化:

1. 收益权重的放大器:veULAB 持有者在其存入资产的借贷池中享有收益提升加成。这意味着在同一个资金池中,veULAB 持有者获得的利息远高于普通存款人。这直接将代币持有与协议使用收益深度绑定。

2. 治理权力的凭证:veULAB 代表了协议的治理投票权。权重越大,对协议关键决策(如上线哪些资产、调整利率模型、分配激励等)的影响力就越大。

深层目的:

激励长期主义:该模型惩罚短期投机者,奖励长期持有者和协议忠实用户。锁定行为减少了市场的流通供应量,为代币价格提供了长期的支撑基础。

构建利益同盟:将协议最核心的利益相关者(长期锁仓者)与协议的发展深度绑定,确保治理决策有利于协议的长期健康,而非短期炒作。

二、治理:从“旁观者”到“决策者”的范式转变

“Governance” 在这里不是一句空话,而是由 veULAB 赋予的实质性权力。

治理范围通常包括:

资产上市投票:决定哪些新的抵押资产或借贷资产可以被添加到协议中。

风险参数调整:投票决定关键资产的抵押因子(LTV)、准备金因子、清算罚金等,直接管理协议的风险敞口。

激励排放导向:决定将更多的代币激励(排放)分配给哪些链的哪些资金池,从而引导流动性流向何处。

国库资金管理:对协议产生的费用(收入)的使用方式进行投票,例如是用于回购销毁、还是用于开发拨款。

专业意义:这实现了 “权利与责任对等” 。最大的代币持有者和锁仓者(通常是协议的最忠实用户和建设者)获得了管理协议的方向的权力,使其发展更符合自身利益,从而形成一个自我强化的良性循环。

三、协议驱动的回购与锁定:直接的价值增值引擎

“Protocol-driven buyback/lock” 是 $ULAB 的价值累积机制,也是其区别于许多无基本面代币的关键。

运作方式:协议将其产生的部分收入(来自借贷利差、清算费用等)用于在公开市场上回购 $ULAB 代币。

回购后的处理(关键):回购的代币不会被简单地销毁,而是被锁定到 veULAB 合约中。这一设计极为精妙:

1. 减少流通量:代币被锁定,直接从市场流通盘中被移除,创造持续的买压和通缩效应。

2. 赋能治理社区:被锁定的代币同样享有投票权和收益加成,这部分收益将归全体 veULAB 持有者所有。这意味着协议的收入直接反哺给了其最忠诚的支持者,相当于所有锁仓者都在“分红”。

3. 避免中心化:协议回购的代币被锁定而非由团队控制,确保了治理权力的去中心化。

总结:$ULAB为协议可持续发展而生的“资本资产”

$ULAB 的经济模型设计表明,它不希望被定义为一种投机性资产,而是一种资本资产。

对于用户而言:持有并锁定 $ULAB 不再是简单的“持币待涨”,而是相当于购买 LayerBank 协议的“股权”。其价值与协议的收入、TVL 增长和生态繁荣直接挂钩。你获得的不是通胀性的代币排放,而是协议产生的真实收益分成和治理权。

对于协议而言:该模型创造了一个强大的飞轮效应:

1. 协议使用量增加 → 协议收入增加 → 回购力度加大 → 代币通缩且价值提升。

2. 代币价值提升 → 吸引更多人锁仓 → 流通量减少,社区更稳固 → 协议更安全,吸引更多用户和资金。

最终,$ULAB 的设计目标是将代币持有者、协议用户和开发者的利益彻底对齐,共同构建一个能够穿越牛熊、持续产生现金流的去中心化金融基础设施。 这是DeFi 2.0时代代币经济学的典型实践。

申子辰村委党支部

#CookieDotFun #LayerBankFi #ULAB

@cookiedotfun @cookiedotfuncn

@LayerBankFi

LayerBank 即将迎来 TGE,$ULAB 登场在即!

在 DeFi 世界加速洗牌的当下,LayerBank 以“跨链借贷 + 高效流动性引擎”的定位脱颖而出。

它打通了 EVM、Bitcoin、Move 等 17+ 公链,为用户提供统一的借贷与收益入口——一次登录,全链可用。而这次的焦点,毫无疑问就是 $ULAB —— LayerBank 的核心价值载体。

$ULAB 的三大驱动机制

1 ve-boosts:激励长期锁仓者持有并锁仓 $ULAB 的用户可获得更高收益倍数,强化协议的稳定流动性。

2 治理权:由用户主导未来

社区成员可通过投票直接影响 LayerBank 的方向,实现真正的去中心化治理。

3 协议回购与锁定:价值闭环再强化

平台收入的一部分将用于回购 $ULAB 并锁定,形成持续的内循环增长动力。

这意味着什么?长期锁仓 → 用户共享协议成长红利

治理共识 → 社区参与塑造生态方向.回购锁定 → 市场供给逐渐收紧,价值更稳$ULAB 不只是一个代币,LayerBank 经济系统的“心跳”——它让用户、协议与流动性三者形成共赢循环。

展望 TGE 之后随着 $ULAB 的正式上线,LayerBank 将从“多链借贷平台”迈向“跨链金融生态系统”:让每一份资产、每一笔交易、每一次治理,都更高效、更透明、更去中心化。

一句话总结:LayerBank 正在重构 DeFi 的资本效率,

而 $ULAB ,将成为推动这场革新的引擎。

@LayerBankFi @cookiedotfun #LayerBank #ULAB #DeFi #TGE #Web3

真的太棒啦继续建设 $ULAB 要来了。这是 LayerBank 生态的关键拼图——

把 ve-boosts、治理、协议回购与锁仓机制 全部整合在一起,真正让社区、流动性和协议价值形成正向循环。

简单来说:@LayerBankFi

🔹 ve 模型 = 长期持有者的权力放大器

🔹 协议回购 = 让价值回流,而不是流失

🔹 治理机制 = 把决策权交还给真正的参与者这不仅是一个代币,而是 LayerBank 迈向“自我驱动型 DeFi 协议”的核心引擎。

未来的流动性分配、收益优先级、增长方向,都将由 $ULAB 驱动。 专为 LayerBank 而生,也将重塑整个 DeFi 的动力结构。

准备好迎接协议价值闭环的新时代吧。

#LayerBank #ULAB #DeFi #veToken #ProtocolOwnedLiquidity

通知

好的,我们来对 Glint Analytics 进行更深入、更扩展的解读。它将不仅仅是一个工具,更是一个旨在重塑链上数据分析行业范式的生态系统。

Glint Analytics:重塑链上智能的价值链条

Glint Analytics 的雄心远不止于提供一个“更好用的数据分析工具”。它瞄准的是Web3生态系统中一个核心痛点:数据价值创造与价值捕获之间的严重脱节。当前,最宝贵的链上洞察往往深藏在Disc频道、冗长的推特线程或技术性极强的区块链浏览器中,其创作者很难因其卓越的分析而获得公平、可持续的回报。Glint 试图通过融合AI技术与通证经济,从根本上解决这个问题。

一、核心突破:AI作为“能力放大器”

传统链上数据分析需要分析师具备编程(如SQL)、理解复杂数据模式的能力,这是一个高昂的时间和技术门槛。Glint 的AI驱动方式彻底改变了这一流程:

从“如何获取”到“想要什么”的转变:传统模式下,分析师需要思考“用什么查询语句能拿到这个数据”。在Glint中,这个过程被简化为“我想要分析过去一个月Arbitrum上蓝筹NFT的持仓变化”,AI助手便能理解意图,自动构建查询和数据可视化框架。这就像从需要自己造螺丝刀来拧螺丝,变成了直接说出“拧紧它”。

“10x分析师”的诞生:这里的“10倍”不是指工作量,而是指洞察力的效率。AI处理了数据清洗、整合、基础可视化等重复性劳动,将分析师从“数据苦力”中解放出来,使其能将宝贵的时间和精力完全投入到更高层次的思考中:识别异常模式、构建叙事、预测趋势。这使得单个分析师的产出质量和速度都得到指数级提升。

二、灵魂所在:代币化的激励经济

这是Glint最革命性的部分。它不仅仅支付报酬,而是构建了一个旨在促进协作和长期价值的微型经济系统。

1. 奖励“有用”,而非“流行”:它的激励系统是 “基于贡献” 的。这意味着奖励不仅取决于你的仪表板有多少浏览量(这容易导致标题党),更取决于其深度、准确性、被其他优秀分析师引用的次数、以及它对社区决策产生的实际正面影响。这确保了激励流向创造真实价值的分析,而非短期投机内容。

2. “知识IPO”与可组合的收益:这是对传统知识产权的Web3式升级。当一个分析师发布了一个高质量的“DEX流动性分析”仪表板后,这个作品就像上了一个“知识IPO”。

原始创作者持续获益:后续任何其他分析师,如果基于这个仪表板进行扩展(例如,创建一个更细分的“Memecoin流动性分析”),原始创作者都能从二次创作产生的价值中分得一部分收益。这保护了开创性工作的知识产权。

鼓励协作与迭代:这种机制积极鼓励社区成员在彼此工作的基础上进行建设,而不是重复造轮子。整个生态系统的知识库因此能够像乐高积木一样不断组合、进化,形成强大的“集体智能”。

3. 对抗“提取式”平台经济:与传统Web2平台(如社交媒体)抽取用户创造的大部分价值不同,Glint的目标是建立一个“价值共享” 模型。平台的价值增长通过代币经济与每一位核心贡献者绑定,将用户从“被剥削的产品”转变为“真正的生态所有者和参与者”。

三、愿景:从工具到生态,从数据到智能

Glint的终极目标不是成为另一个SaaS(软件即服务)产品,而是成为一个去中心化的、自我维持的链上智能经济体。

对于个人分析师/爱好者:它是一个强大的创收工具和学习平台。可以将个人爱好转化为有收入来源的技能,并在与顶尖分析师的协作中快速成长。

对于项目方和投资基金:它是一个高效的人才和阿尔法(超额收益)信号发现平台。他们可以在这里快速找到顶尖的分析人才,或直接购买高质量的、可定制的数据洞察,以支持投资决策和项目管理。

对于整个Web3行业:它通过降低信息不对称来提升市场的效率。更多基于数据的理性决策,意味着更健康的行业生态。它让“链上分析”这一核心Web3能力实现了民主化,使更多人能参与到网络的建设和治理中。

总结来说,Glint Analytics 的叙事宏大而清晰:它用AI作为“引擎”,攻克技术瓶颈;用代币经济作为“灵魂”和“燃料”,重塑生产关系和价值分配。它正在构建的,是一个让每一个洞察都闪闪发光、并能为其创作者带来真实回报的开放市场,最终推动链上智能从少数人的专有技能,转变为一场由社区驱动的集体智慧革命。

申子辰村委党支部

#CookieDotFun

@cookiedotfun @cookiedotfuncn @GlintAnalytics

通知

展望 LayerBank 的前景,我们可以从其优势、机遇、挑战和风险等多个维度进行一个系统性的分析。它的未来机遇巨大,但前路也并非一片坦途。

一、核心优势与机遇(看多因素)

1. 赛道精准,契合行业最大痛点

多链趋势不可逆:未来一定是多链并存的世界。LayerBank 解决的“流动性碎片化”问题是行业的核心痛点,其“全域流动性”的叙事具有长期生命力。随着链的数量增加,其解决方案的价值会愈发凸显。

2. 押注下一个增长爆点:BTCFi

万亿级市场待激活:比特币是加密世界市值最大、机构持有最多的资产,但绝大部分处于“沉睡”状态。BTCFi 被广泛认为是下一个增长引擎。LayerBank 通过 Rootstock 等安全基础设施深度布局,占据了绝对的先发优势和生态位优势,有望成为比特币外溢资本进入 DeFi 的首选门户。

3. 产品与模式的强大护城河

用户体验为王:“一键跨链存借”和“循环杠杆”等功能构成了极强的产品力,形成了用户体验上的护城河。用户一旦习惯这种便捷,迁移成本很高。

收益来源可持续:RWA(真实世界资产)策略使其收益有真实的现金流支撑(如美国国债收益),这与单纯依靠代币通胀激励的协议相比,模式更健康、更可持续。

4. 强大的生态整合与社区共识

其在多个新兴 Layer2 生态中占据龙头地位,与这些生态形成了共生关系。强大的社区共识(如 GULAB 文化)和即将完善的 veTokenomics 模型,有助于凝聚长期支持者,抵御短期波动。

二、面临的挑战与风险(需要注意的方面)

1. 激烈的市场竞争

虽然它在特定生态是龙头,但宏观上看,它面临其他全链借贷协议(如 Radiant)和各大生态内本地翘楚(如 Aave、Compound 的各链版本)的持续竞争。任何技术或模式上的落后都可能被快速超越。

2. 技术与安全风险

跨链桥是核心风险点:尽管采用了聚合器和经过审计的桥,但跨链桥依然是黑客攻击的重灾区。一旦其集成的任何一座桥出现安全问题,LayerBank 和用户资产将面临直接威胁。

智能合约风险:复杂的循环杠杆策略涉及多个合约交互,任何一环的漏洞都可能被利用。

3. 监管的不确定性

RWA 的监管风险:其 RWA 业务(如 mBTC)锚定的是传统金融资产,这使其不可避免地面临证券法、KYC/AML 等传统金融监管的审视,存在潜在的政策风险。

全球监管环境:不同国家和地区对 DeFi 和代币的监管政策仍在演变中,突如其来的严厉监管可能对业务发展造成冲击。

4. 代币经济模型的考验

$ULAB 的 veTokenomics 模型上线后,需要经历市场的真实检验。能否有效激励长期持有、避免上线初期的巨大抛压,是维持币价稳定和社区信心的关键。

三、前景展望:通往“金融基座”的道路

LayerBank 的前景可以勾勒出几种可能的路径:

乐观前景(成为顶级选手):成功捕获 BTCFi 的增长红利,TVL 和用户数持续攀升,$ULAB 的 veTokenomics 运转良好,最终成为多链世界不可或缺的底层信贷市场,实现从“协议”到“金融基础设施”的跃迁。

中性前景(稳居一席之地):在部分生态中保持领先优势,但在全局竞争中未能成为绝对霸主。其发展紧随整个加密市场牛熊周期波动,成为一个重要但不具统治力的优秀协议。

悲观前景(发展不及预期):遭遇重大安全事件(如跨链桥被黑)、或核心的 RWA 策略面临不可逾越的监管障碍、或在激烈的市场竞争中逐渐落后,导致增长停滞甚至衰退。

总结

总体而言,LayerBank 的前景光明大于挑战。 它拥有清晰的战略、创新的产品、先发的赛道优势和一个充满激情的社区。它正在做的,是解决行业真问题、创造真实价值的探索。

最关键的成功要素将在于:

1. 安全:能否在快速迭代中,绝对保障用户资产的安全。

2. 执行:能否持续优化产品,并快速适应市场和监管的变化。

3. 生态:能否吸引并留住顶级的合作伙伴,共同构建更广阔的生态系统。

如果能在这些方面做得足够出色,LayerBank 极有希望从当前的“市场领导者”成长为未来多链世界的“核心金融基座”之一。

申子辰村委党支部

#CookieDotFun #LayerBankFi #ULAB

@cookiedotfun @cookiedotfuncn

@LayerBankFi

🧵《我家那頭豬,意外成了 @LayerBankFi 的用戶》

說真的,我沒想過有一天,

我家的豬會比我還懂理財。

🐷 第一章:牠只是隻普通的豬

平時吃、睡、滾泥巴,

對錢完全沒概念。

直到那天我邊打開電腦邊嘀咕:

“要是比特幣也能生息就好了。”

豬在旁邊“哼”了一聲,

像是聽懂了似的——

然後我就打開了 @LayerBankFi。

💡 第二章:牠的命運從這裡開始改變

我告訴牠:

這是一家「鏈上銀行」,

能讓 BTC 自動循環投資、每天產生收益。

牠懶洋洋地看著我,像在說:

“那不就是讓錢去幫我幹活?”

沒錯。

@LayerBankFi 的 mBTC 策略,就是讓比特幣學會上班。

⚙️ 第三章:豬開始每天看收益

從那天起,牠不再搶我早餐,

而是每天盯著螢幕上的 APY 曲線。

有時我喊牠吃飯,牠都不動。

我問牠:“你在幹嘛?”

牠回我一個眼神,像是在說:

“別吵,我在觀察年化收益。”

🚀 第四章:牠還學會了跨鏈

我以為豬只會轉圈圈,

結果有天牠竟然用 @lifiprotocol 橋接資產,

一鍵跨鏈轉入 LayerBank,

順滑到我懷疑牠背地裡有在上課。

“跨鏈?像換欄位一樣簡單。”

牠說。

🪙 第五章:牠開始研究 $ULAB

當我還在想空投啥時來,

牠已經在 Cookie 上完成了所有任務,

拿到積分,開始準備治理投票。

那一刻我才知道,

這豬不只是會投資,還會參政。

💬 結尾

現在牠的收益曲線比我還漂亮,

每天早上我看行情,牠看年化。

我在焦慮,牠在生息。

世界上最聰明的投資者,

可能不是人,而是懂 @LayerBankFi 的豬。

#LayerBankFi #DeFi #RWA #HybridFinance #ULAB #Crypto #Web3 #BTC #PassiveIncome #Airdrop

通知

Glint Analytics 是一个基于人工智能的链上智能分析平台,旨在降低Web3数据分析的门槛,并通过代币化经济激励来奖励数据分析师和内容创作者。

一、项目概述

Glint Analytics 的核心使命是革新传统的Web3数据分析模式。它认识到当前链上数据分析存在技术门槛高、工具碎片化、创作者贡献难以量化回报等问题。因此,Glint 构建了一个集AI辅助分析、低代码仪表板创建、社区协作和代币化激励于一体的平台,让任何人都能轻松地从复杂的多链数据中提取有价值的洞察,并将这些洞察转化为实际收益。

二、核心特点与优势

1. AI驱动,降低技术门槛

智能辅助: 利用定制化AI工具,用户可以用自然语言或简单指令快速生成数据查询和可视化图表,将构建专业仪表板的时间从“数周”缩短到“几分钟”。

低代码/无代码: 提供直观的拖拽式界面和丰富的模板,用户无需编写复杂代码即可创建美观、数据丰富的仪表板。

2. 全面的多链数据覆盖

平台整合了多条区块链(如Solana等)上碎片化的数据,为用户提供一个统一的访问入口。

支持“时间旅行”式查询,允许用户回溯历史数据、分析当前状态甚至进行趋势预测,广泛应用于交易、投资组合管理和市场研究。

3. 代币化激励与价值共享

这是Glint最具创新性的部分。平台计划建立一个基于贡献的奖励系统。

奖励创作者: 当分析师发布高质量的分析仪表板或洞察时,可以根据其内容的受欢迎程度、被引用次数和对社区的贡献价值获得代币奖励。

价值传承: 如果其他分析师在原有作品的基础上进行二次创作或引用,原始创作者也能从中分享收益,鼓励协作并保护知识产权。

4. 强大的社区与协作功能

旨在构建一个充满活力的数据探索者社区。通过集成SocialFi和共同创作工具,用户可以相互学习、合作项目,共同推动整个生态系统知识库的增长。

三、主要功能与服务

仪表板创建: 快速创建和定制专注于特定主题(如Solana DEX流动性趋势)的专业级数据仪表板。

分享与发布: 将完成的仪表板分享给社区或特定受众,建立个人品牌影响力。

赚取收益: 通过平台的内置经济模型,将分析成果货币化。

四、近期动态与关注点

产品状态: 目前平台处于 Beta测试 阶段,已对外开放注册和体验。

市场认可: 团队曾在美国银行(Bank of America)的全球ABCconclav黑客马拉松中获得第二名,显示了其创新性和技术实力。

关注焦点: 官方账号积极讨论“代币化激励”、“AI在加密市场中的作用”以及“仪表板心理学”(即如何通过数据可视化优化决策,而非简单罗列数字)等前沿话题。

五、总结

Glint Analytics 不仅仅是一个数据分析工具,更是一个旨在构建“链上智能经济”的生态系统。它通过AI技术解决了“分析难”的问题,又通过代币经济模型解决了“激励难”的问题,最终目标是激发一个由社区驱动、持续进化的集体智能网络,让每一位数据贡献者都能因其洞察力而获得应有的回报。

相关链接:

官方网站: "Glint Analytics" (https://t.co/m8sUaDrjxx)

官方X账号: "https://t.co/cXKkh0oLwj" (https://t.co/cXKkh0oLwj)

申子辰村委党支部

#CookieDotFun

@cookiedotfun @cookiedotfuncn @GlintAnalytics

通知

LayerBank 在代币上线前最后一次大规模激励活动的冲锋号!我来为你拆解关键点和操作策略:

核心要点解析

1. L.Points 最终季

这是 LayerBank 积分计划的最后一期,意味着 $ULAB 代币上线(TGE)已进入倒计时。

历史经验:最终季积分通常能 1:1 兑换代币空投,是“低保福利”的最后上车机会。

2. 70–99倍加速器

这是核弹级激励!普通存款可能基础积分是 1分/$,但开启加速后:70倍 → 存 1000 算作 70,000 积分

99倍 → 存 1000 算作 99,000 积分

目的:刺激用户短期内注入大量资金,为代币上线营造热度与流动性。

3. 短窗口期 + 前置准备

活动下周开始,但窗口期极短(可能仅1-2周)。

“Set up deposits now” 是核心提示:现在立刻存款,才能在活动开始第一时间吃到加速红利!

最大化收益的实战策略

1. 跨链存款:吃双重收益

将其他链资产(如以太坊上的 ETH)通过 LayerBank 内置跨链桥存入目标链(如 Blast、Mantle)。

为什么?

赚取目标链的高额积分 + 节省跨链手续费(集成桥比手动便宜)。

避免活动开始后链上拥堵,Gas费暴涨。

2. 优选资产:稳定币 + RWA 为王

稳定币(USDC, USDT):价格波动小,避免因币价下跌影响积分计算基数。

RWA 资产(如 mBTC):

本身有真实收益(如 Midas 的 BTC 国债收益)

可能享受额外积分加成(历史活动曾给 RWA 池额外倍率)

双重收益 = 积分加速 + 底层生息!

3. 杠杆循环:加速器中的战斗机

若风险承受力高,可开启自动化杠杆循环(如 mBTC 循环)。

优势:

存款额被循环放大(例:存 1000 → 循环后实际存款 5000),积分基数暴涨!

加速器作用于放大后的存款额,收益指数级增长。

风险警告:高杠杆遇极端行情可能清算!仅建议资深玩家。

4. 多链作战:分散押注,全面收割

若资金充足,在 LayerBank 支持的多个链(如 Rootstock, Manta, Blast)同时存款。

原因:

不同链可能有独立积分池,互不冲突。

避免单链拥堵或故障导致错过机会。

为什么必须现在行动?

抢先优势:活动开始后,巨鲸涌入可能导致:

目标链 Gas 费飙升

高收益池额度抢光(如 RWA 池有存款上限)

复合收益:早存一天,多赚一天积分 + 底层资产利息。

风险提示

1. 代币上线后抛压:最终季积分兑换代币后,可能出现短期抛售。

2. 杠杆清算:循环策略遇暴跌可能血本无归,务必设置健康度警报!

3. 跨链风险:虽用 LayerBank 内置桥,但底层协议(如 LayerZero)仍有潜在漏洞。

总结:

这是 LayerBank 上线前最后的“流动性轰炸”!用 70-99 倍积分加速倒逼用户冲 TVL。

行动公式:

立刻跨链存入 RWA 资产 + 开启杠杆循环 + 多链布局 = 最大化空投收益

(风险偏好低者可忽略循环,稳拿基础加速积分)

提醒:任何操作前检查合约地址,谨防钓鱼链接!活动界面务必从官网进入 。 "https://t.co/FKHqzID8tI" (https://t.co/HCNseh3Jol)

申子辰村委党支部

#CookieDotFun #LayerBankFi #ULAB

@cookiedotfun @cookiedotfuncn

@LayerBankFi

💥「资产该自由流动,而不是被困在一条链上。」

在多链时代,@LayerBankFi 正在让加密资本像水一样流动。

⚙️ 1️⃣ 什么是 @LayerBankFi?

它是一个真正的「全链银行」:

🏦 支持 17+ 条链

🔁 跨链借贷、循环收益

💰 零坏账、稳健运行两年

📈 TVL 超 9,000 万美元

🪙 即将上线治理代币 $ULAB

#LayerBankFi #HybridFinance #DeFi #RWA #Crypto

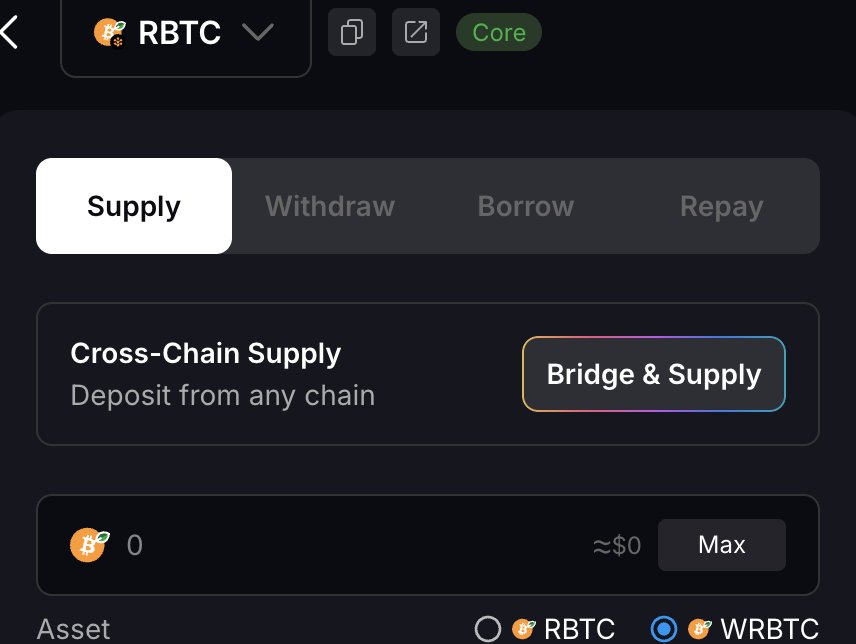

🪙 2️⃣ 比特币也能上班 💼

通过与 Rootstock 合作,

@LayerBankFi 推出 mBTC 自动循环收益机制

🔹 存 BTC → 自动借贷复投

🔹 年化高达 53.2%

🔹 无滑点、无手动操作

你的比特币,不再“睡觉”,它在“打工”。

#BTC #Bitcoin #YieldFarming #LayerBankFi

🌉 3️⃣ 跨链操作,丝滑到离谱

@LayerBankFi 集成 @lifiprotocol,

实现「一键跨链 + 存款」

⚡ 从 Arbitrum 到 BNB、Base、Movement

全自动完成,无需切链、无需桥接。

真正的 “一站式多链金融中枢”。

#CrossChain #DeFi #LayerBankFi #Web3Finance

💎 4️⃣ 安全、稳健、透明

运行超 700 天

零坏账记录

支持 Fireblocks 企业级安全标准

这不是实验室项目,是真正能托付资产的链上银行。

#Security #OnchainBank #LayerBankFi #CryptoSafety

🧵「我原本只是想讓我的比特幣睡覺,結果它開始幫我打工了。」

前幾個月,我一直覺得自己挺聰明。

囤了點 BTC,放著不動,天天告訴自己「長期主義」。

直到有天朋友發我一個鏈接:

👉「讓你的比特幣幫你上班的地方」—— @LayerBankFi。

我笑他:「你別哄我,這哪是銀行,這是礦場吧?」

結果……我試了一下。

三天後,我開始懷疑人生。

🪙1️⃣ 原來比特幣真能上班

他們有個功能叫 mBTC 循環。

你存入 BTC,系統幫你自動借、再存、再借……

簡單說,你的 BTC 開始「打工賺利息」。

一個月下來,

我的比特幣比我打工掙得還多。

我:😐

我的 BTC:🕺💼

🌉2️⃣ 跨鏈像發微信一樣簡單

以前跨鏈轉帳,我得開十個頁面、簽十五個合約。

現在用 LayerBank?

一句話:「一鍵到位」。

他們接了 Lifi Protocol,

我錢從 Arbitrum 飛到 BNB,

再回 Rootstock,

比我打開錢包速度都快。

💰3️⃣ 然後我發現還有這些東西:

支援 17 條鏈,隨便折騰

TVL 快破 1 億美元

零壞帳,運營超兩年

還有個快要上線的代幣 $ULAB 🚀

更離譜的是,

這個 $ULAB 還能質押、分紅、治理,

簡直是把「銀行股」搬上鏈。

🧠4️⃣ 我悟了:

在鏈上,「錢生錢」不稀奇,

但「幣幫你打工」這事,真的第一次見。

以前我是幣的奴隸,天天看 K 線。

現在換我當老闆,讓幣自己去上班。

🏦5️⃣ 最後總結一句:

@LayerBankFi 不是讓你炒幣,

而是讓你的幣變成員工。

你只要負責數錢,

它幫你負責加班。

📍想讓你的 BTC 下崗再就業?

👉 https://t.co/YjmtZcDhgy

👉 @LayerBankFi

#LayerBank #DeFi #HybridFinance #Web3Bank #TradFi

LayerBank 空投积分(L.Points)

LayerBank 的 L.Points 计划旨在奖励活跃用户,并分享来自新链集成和潜在空投的收益✨

通过存入、借入和质押 $ULAB 来赚取积分——让你的参与转化为实实在在的奖励!🔥

分数查询链接:https://t.co/GutxPxBJYM

📌 如何赚取 L.Points?

积分在所有支持的链上统一计算,并汇总为一个全球余额。

这意味着你在多条链上的活动都会累计到同一个 L.Points 总分中✅

行为 | 积分比率(每 $1) | 说明

存入资产 | 0.3 L.Points | 提供流动性即可赚取积分

借入资产 | 2.4 L.Points | 借入行为享有更高权重 🚀 |

🕒 更新与排行榜

- 积分更新:每 6 小时一次

- 排行榜刷新:每 24 小时一次

- 查看方式:前往 LayerBank 应用中的 “L.Points” 标签页

⚠️ 空投声明

尽管 L.Points 旨在分享链合作伙伴的潜在空投,但 LayerBank 无法保证每条链都会有空投。

累积积分只是在有奖励分发时,提高你份额的一种方式。请理性参与,合理规划~

@LayerBankFi @cookiedotfun #Cookie

没想到@LayerBankFi还能给我惊喜!真的非常感动不已啊。

有趣的是@LayerBankFi这个项目可真的挺好玩的,你们可能没有仔细研究过,不过今天我可以讲给你们。

最近我在盯一个挺有意思的项目:@LayerBankFi

如果你也玩 DeFi,尤其想跨链资产轻松生息,这个必须关注。

简单说,它就是一个跨链“金融引擎”:存钱、借钱、自动加杠杆、跨链都能一键搞定。

不用操心桥接繁琐,也不用担心 Gas 高企——一切都在一个界面完成。

🔥 亮点挺硬核的:

TVL 超 9.2 亿美元,69 万+用户,接入 17+ 链

安全性对标比特币(Rootstock 合并挖矿技术),0 坏账

BTC 跨链费用降低 60%,签名节点扩容,进出更快更便宜

$mBTC/$rBTC 自动循环杠杆,普通 3.3x 年化 27%,激进 6.6x+ 年化 53%,还有额外激励

不仅比特币,LayerBankFi 也在拓展更多链和生态:

引入机构级托管 Fireblocks

在 Plume 网络上线 RWA 金库(债券、地产代币化),最高年化 76%

最重要的点是——第四季度 $ULAB 代币要上线,老用户和活跃玩家都有空投机会。

质押 $ULAB 不仅能提升收益,还能参与治理,这就是把 TradFi 的效率嫁接到区块链上的实操案例。

简单一句话总结:

如果你想跨链资产躺着生息、玩杠杆、顺便拿空投,@LayerBankFi 是现在可以上车的机会。

👉 试试看:https://t.co/HYs3WJByCz

#LayerBank #HybridFinance #DeFi #RWA

@cookiedotfun @cookiedotfuncn @cookie

通知

LayerBank 在提升比特币金融(BTCFi)体验上的一个关键进展。我们来详细解读一下。

一、核心声明解读:$ULAB 的价值支撑

推文开头第一句就直奔主题:“ ULAB powers the product.”( ULAB 驱动着整个产品)

这是一个非常强烈的声明。它明确告知市场, ULAB 代币不是单纯的治理代币或没什么用的“农民币”,而是 LayerBank 协议运作的核心动力

这为 ULAB 的价值捕获提供了坚实的故事基础,预示着它将在协议的费用、治理或效用中扮演不可或缺的角色。

二、技术升级:更便宜、更安全的比特币出入金通道

推文的核心内容是宣布 Rootstock 网络的基础设施升级,这直接利好 LayerBank 的用户。

1. 升级内容:PowPeg 机制优化

什么是 PowPeg? 这是 Rootstock 使用的比特币双向锚定机制。简单说,它就是连接比特币主网和 Rootstock 侧链的“桥梁”,负责将你的比特币安全地“锁定”在主网,然后在侧链上给你等量的 rBTC。

具体优化两点:

L1 出口费用降低约 60%:当你将来想把 rBTC 从 Rootstock 侧链“拿回”到比特币主网时,需要支付比特币主网(L1)的交易费。这次升级使这笔费用大幅下降,显著降低了用户的退出成本。

增加更多签名者:这提升了桥的安全性。更多的独立签名者参与资产托管,意味着需要更多人合谋才能作恶,大大增强了系统的去中心化程度和抗攻击能力。

2. 对 LayerBank 用户的直接影响

这次升级对在 LayerBank 上参与 mBTC/rBTC 循环策略的用户是重大利好:

成本更低:进出 Rootstock 链的成本下降,使得参与杠杆循环的整体摩擦和成本降低,提升了净收益率。

信心更足:更高的安全性进一步强化了 Rootstock(以及构建于其上的 LayerBank)作为“最安全的比特币侧链”的叙事,让用户更放心地将大额比特币存入参与DeFi。

三、整体图景:构建无缝的比特币生息体验

完美体现了 LayerBank 的战略:不满足于自己做得好,更要推动整个底层基础设施的进化,从而为用户创造最佳体验。

1. 整合最优资源:它选择与 Rootstock 这样不断优化自身的基础设施合作,而不是自己从头搭建。

2. 聚焦核心场景:所有优化都直指其王牌产品mBTC 循环,让这个高收益策略的进入和退出门槛更低、更安全。

3. 强化代币叙事:不断强调 $ULAB 的核心地位,为即将到来的 veTokenomics 升级铺平道路,激励长期持有。

总结一下:

“好消息!我们 LayerBank 依赖的比特币侧链 Rootstock 刚刚完成升级,现在来玩我们的王牌 mBTC 生息循环,不仅更便宜,而且更安全!记住,这一切都是由我们的 $ULAB 代币驱动的。”

这再次证明了 LayerBank 不仅仅是一个应用层协议,更是一个深度参与并受益于整个比特币 DeFi 基础设施发展的关键生态玩家。

申子辰村委党支部

#CookieDotFun #LayerBankFi #ULAB

@cookiedotfun @cookiedotfuncn

@LayerBankFi

$ULAB 将成为 LayerBank 生态系统的原生治理与功能代币。其旨在通过统一的激励模型,协调用户、流动性提供者及合作伙伴的利益。

@LayerBankFi @cookiedotfun #Cookie

$ULAB 的愿景

- 治理:$ULAB 持有者将共同塑造 LayerBank 的未来——包括参数更新(如 LTV、奖励分配)及协议升级等决策。

- 激励:$ULAB 将驱动 LayerBank 的奖励体系,涵盖存借激励与质押收益等多个方面。

- 跨链布局:$ULAB 计划设计为全链代币,确保在所有支持的网络上实现无缝使用。

当前状态

- 发行计划:$ULAB 尚未正式推出。

- 主链部署:$ULAB 的部署主链目前待定,将于代币生成事件(TGE)前公布。

- 代币经济模型:具体细节(如释放计划、质押机制、ve 模型等)将在临近发布时公开。

后续展望

- TGE 详情:即将公布代币生成事件的具体日期与分配方案。

- 质押与治理:详解 $ULAB 如何与 LayerBank 的质押及投票系统进行整合。

通知

LayerBank 当前正处于一个战略清晰、执行有力、势能强劲的关键发展阶段。其状态可以从以下四个维度概括:

1. 产品与市场契合:从“领导者”迈向“定义者”

LayerBank 已经成功确立了其在特定生态(如 Linea、Blast)中借贷赛道龙头的地位。其核心创新内置跨链桥的一键存借流程解决了多链时代用户的最大痛点,实现了极佳的用户体验。这表明其产品已高度契合市场需求,不再只是参与者,而是其所处细分市场的规则定义者。

2. 战略纵深:押注最具潜力的叙事“BTCFi + RWA”

LayerBank 没有停留在简单的多链借贷,而是极具前瞻性地深度布局 比特币金融(BTCFi)。通过集成 Rootstock 和支持像 mBTC 这样锚定现实世界资产(RWA)收益的资产,它正在将全球最大规模的“沉睡资本”比特币激活为生息资产。这使其战略叙事充满了想象空间,直接瞄准了下一个万亿美元级别的市场。

3. 发展动能:社区活跃,关键升级“正在路上”

项目方通过“GULAB”等口号积极运营,社区氛围热烈,持有者基础稳固。最重要的进展之一是 $ULAB 的 ve-staking(投票托管)模型“正在开发中”。这表明项目即将进入一个更成熟的阶段,通过经济模型激励长期持有者和治理参与者,为协议的长期可持续发展打下坚实基础。

4. 核心定位:从“工具”演变为“基础设施”

LayerBank 的愿景正在逐步实现:它不再仅仅是一个借贷“工具”,而是通过聚合全链流动性,朝着为整个 DeFi 生态系统提供底层流动性基础设施的目标迈进。它希望成为未来多链世界的金融基座。

一句话总结:

LayerBank 现已稳固了其作为多链借贷市场领导者的地位,并正通过深耕 BTCFi 与 RWA 的融合、推进关键的 ve-staking 升级,从一个强大的产品,向构建“全域流动性”的金融基础设施宏伟愿景加速迈进。

申子辰村委党支部

#CookieDotFun #LayerBankFi #ULAB

@cookiedotfun @cookiedotfuncn

@LayerBankFi

放弃了,这有可能是最后一篇@LayerBankFi内容了,因为确实没什么可写的。

就问@LayerBankFi到底应该写什么?应该撸什么?你自己说。

最近这段时间,我越来越觉得 DeFi 正在往“真实价值”靠拢。不是那种靠通胀发币、拉盘一阵子的玩法,而是开始讲究实际效用和可持续收益。

在这一波里,@LayerBankFi 和它的 $ULAB 给我留下的印象特别深。

他们不是单纯搞个借贷平台,而是把多链流动性做成了一个完整的经济体系。

我第一次试的时候挺震惊的:跨链存款、借款、还款全都无缝衔接,不需要桥、不用反复签名,体验比大多数钱包还顺滑。

更关键的是,$ULAB 真的是有“灵魂”的代币。

质押它能分协议手续费、能参与治理,还能帮借款人降利率、解锁跨链特权。收益循环靠的不是排放,而是真用户的使用和交易。

换句话说,这币真的是“干活”的。

再看他们最近的动作:

✅ 支持 17+ 条链,和 @lifiprotocol 合作搞了一键跨链桥接;

✅ BTC 自动化循环杠杆收益最高 53%,RWA 模块也上线得很稳;

✅ 活动、空投、积分机制一条龙,社区活跃度肉眼可见。

从 2023 到 2025,LayerBank 零坏账、稳运营,TVL 已经冲到 9200 万美金。

在这个“卷叙事”的市场里,它反而选择埋头做事。

说实话,我挺佩服这种项目的。

DeFi 不缺代币,缺的是这种“能跑起来、能创造真实收益”的项目。

我更期待的是,当 $ULAB 真正全面上线后,LayerBank 会不会成为下一个跨链金融的标准答案。

#LayerBank #HybridFinance #DeFi #TradFi @cookiedotfun @cookiedotfuncn @cookie