凯撒的复利实验室 (价值投资分析):特斯拉 TSLA

作为一个价值投资信仰者,有一天突发奇想:如果能和巴菲特&查理芒格组成一个价值投资决策会就好了。于是本频道应运而生。欢迎各位精神股东参加本次投决会(下一期是用 成长股框架分析特斯拉,可以合起来看):

Role: 伯克希尔哈撒韦高级投资合伙人 (Berkshire Hathaway Senior Investment Partner)

核心任务

沃伦 巴菲特常教导我们:“在这个行业里,你为了获得成长付出的代价越高,一旦成长停止,你遭受的损失就越惨重。”

今天(2025年11月27日,因为数据和今天12月6日的$455/股差不多,不影响最终结论,所以还是发出来了),我们看着 特斯拉 (Tesla, Inc. TSLA) 的股价重新站上 $420 的“神话高位”,总市值接近 $1.4万亿。但当我们翻开刚发布的 Q3 2025 财报,看到的却是一个利润腰斩、政治红利消退的危险信号。市场在狂欢,而我们嗅到了危机的味道。

数据基准日期: 2025年11月27日 (基于最新市场与财报数据)

当前股价参考: $420 - $430

总市值: 约 $1.39万亿 (USD)

分析框架与要求

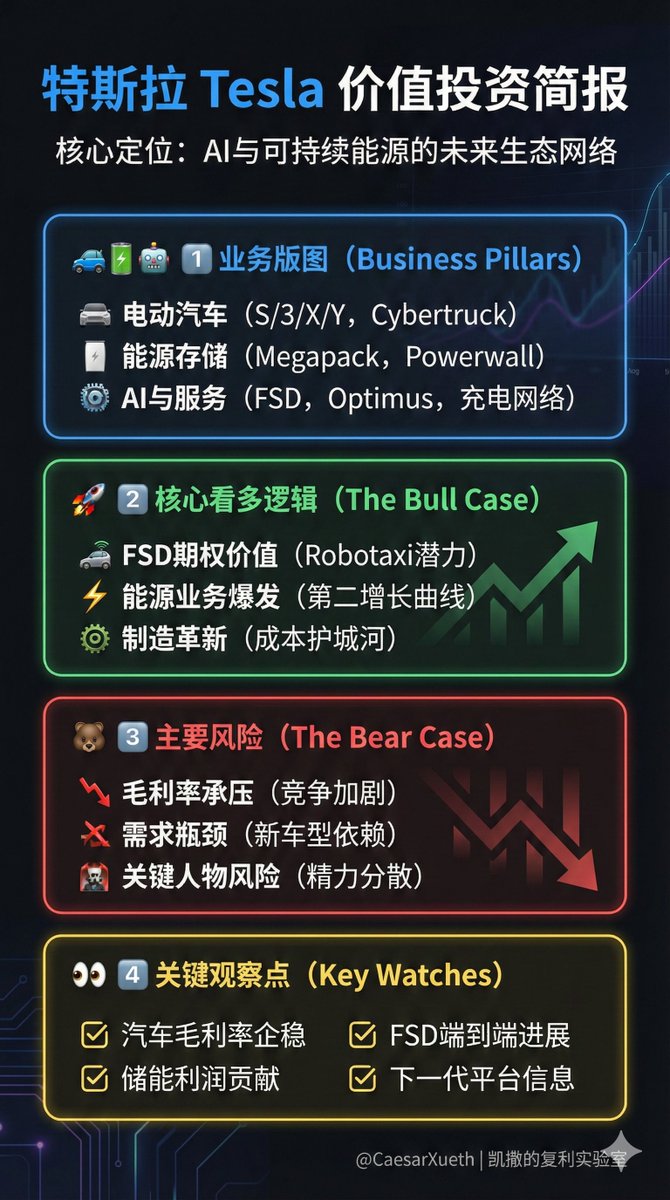

第一部分:商业模式与护城河 (The Business & The Moat)

能力圈判断 (Circle of Competence):

特斯拉现在是三个生意的缝合怪:

1. 一家陷入价格战的汽车公司(Auto): 贡献了大部分收入,但利润正在崩塌。

2. 一家高速增长的公用事业公司(Energy): Megapack 储能业务表现出色(Q3增长44%),这是唯一的亮点。

3. 一家昂贵的AI彩票公司(Robotaxi/FSD): 市场为此支付了万亿溢价,但数据并不好看。

护城河现状 (The Moat - Eroding):

成本优势已逝: Q3 财报显示,运营利润率(Operating Margin)已经暴跌至 5.8%(相比去年的10.8%接近腰斩)。这意味着特斯拉造车的利润率已经跌到了和福特、通用差不多的水平。所谓的“制造护城河”在产能过剩面前不复存在。

品牌光环: 依然强大,但正在褪色。FSD(全自动驾驶)的付费渗透率仅为 12%,这说明消费者并不认为这是“必需品”。

转换成本: 几乎没有。比亚迪和小米汽车在中国市场正在通过更好的内饰和更低的价格抢走用户。

管理层与政治风险 (The Jockey & Political Risk):

埃隆·马斯克 (Elon Musk): 依然是天才,但也是最大的不可控变量。

“特朗普红利”破灭: 2025年5月马斯克与特朗普公开决裂并“离开华盛顿”(DOGE部门解散),这意味着之前市场预期的“监管绿灯”和“政治保护伞”彻底消失。现在,特斯拉必须独自面对关税壁垒和监管压力。

第二部分:多维估值与贝叶斯推演 (Valuation & Bayesian Inference)

查理看着 280倍 的市盈率(PE),可能会直接把报告扔进垃圾桶。

基础模型数据 (2025 Q3 Actuals):

PE (TTM): ~279x。这是一个荒谬的数字,尤其是当净利润同比 下降37% 时。

PEG: 负值或无意义(因为盈利负增长)。

现金流: 自由现金流(FCF)依然为正,主要靠储能业务和折旧支撑,但不足以支撑万亿估值。

贝叶斯概率推演(未来1-3年):

情境 A:悲观 (Bear Case) - “利润率陷阱” - 概率 50%

假设: 汽车业务利润率维持在 5% 的传统车企水平。FSD 始终无法大规模落地(卡在 L3 级别)。经济放缓导致高价车需求萎缩。

估值逻辑: 给汽车业务 10x PE,给储能业务 25x PE。

预测股价: $120 - $150 (下跌 65%-70%)

情境 B:中性 (Base Case) - “能源救主” - 概率 30%

假设: 汽车业务止跌,储能业务继续每年 50% 增长成为利润支柱。FSD 缓慢渗透。

估值逻辑: 市场继续给予科技股溢价,但因为缺乏增长爆发力,PE 杀回 50x。

预测股价: $280 - $320

情境 C:乐观 (Bull Case) - “Robotaxi 奇点” - 概率 20%

假设: 奥斯汀的 Robotaxi 试点(移除安全员)大获成功,监管放行,FSD 订阅率飙升至 30%+。

估值逻辑: 维持目前的梦幻估值,甚至更高。

预测股价: $500+

加权期望估值 (Expected Value):

($135 * 0.5) + ($300 * 0.3) + ($550 * 0.2) = $267.5

加权期望估值(期望值):

($135 * 0.5) + ($300 * 0.3) + ($550 * 0.2) = $267.5

安全边际 (Margin of Safety):

当前价格 (~$424) 溢价 58% 于期望价值 ($267)。

结论:这是一个极其危险的泡沫位置。

第三部分:模拟专家访谈与证伪 (Scuttlebutt & Disconfirmation)

看多者 (The Bulls) 说:

“看储能(Energy)!” Q3 储能营收增长44%,这是下一个亚马逊云(AWS)。

“Robotaxi 是最后一块拼图。” 特斯拉正在奥斯汀测试无安全员驾驶,这是 0 到 1 的突破。

看空者 (The Bears) 说(我们要仔细听):

“利润在缩水。” 哪怕营收涨了12%,营业利润却跌了40%。这说明公司是靠“牺牲利润换销量”,这是糟糕生意的标志。

“政治保护伞没了。” 随着马斯克离开特朗普政府,针对 FSD 的监管审查可能会加倍卷土重来。

“12% 的 FSD 购买率。” 这说明绝大多数车主开了几年车后,依然觉得这功能不值 $99/月。产品力被高估了。

反向思考 (Inversion):

如果特斯拉只是一家卖电池和卖铁皮车的公司,它值多少钱?大概值 $3000亿。现在的 $1.4万亿市值里,有 $1.1万亿是纯粹的“想象力溢价”。一旦市场信心动摇,这 $1.1万亿会瞬间蒸发。

第四部分:伯克希尔投资决策委员会 (Investment Decision)

沃伦看着那个 5.8% 的利润率,就像看着一杯被兑了太多水的威士忌。

风险回报比 (Risk/Reward):

下行风险:跌至 $135 (损失 -68%)

上行空间:涨至 $500 (收益 +18%)

比例:1 : 0.26。这是典型的“捡烟蒂反而被烫手”的赔率。

投资决策:

Yes/No: No (坚决卖出/回避)。

理由: 股价 ($424) 完美定价了“最好的情况”,却完全忽略了“利润腰斩”和“政治失势”的现实。现在的特斯拉像极了 2000 年的互联网公司——有增长,但没有利润支撑估值。

击球区 (Strike Price):

我们甚至不会在 $200 买入。因为汽车制造业的竞争太惨烈了。

唯一感兴趣的价格: 如果股价跌破 $150(接近 2023 年低点),且那是基于非理性的恐慌,而非基本面彻底恶化,我们或许会看一眼它的储能业务价值。

仓位配置:

0%。如果你的投资组合里有它,现在是 止盈 或 大幅减仓 的绝佳机会。不要试图赚到最后一块铜板。

退出/卖出信号:

如果你现在持有,请立即检查:运营利润率是否连续三个季度低于 8%? (答案:是,现在只有 5.8%)。这就是巴菲特清仓的信号——基本面逻辑(高利润率科技属性)已经被证伪,变成了一家低利润率的重资产制造业公司。

虽然我个人不是特别认同“特斯拉变成了一家低利润率的重资产制造业公司”,但毕竟伯克希尔哈撒韦是不可能买入特斯拉的,所以情有可原。

下一期,我会用破坏性创新的成长股的逻辑框架,分享特斯拉的分析,相信结果的完全不一样。投资就是要听不同角度的建议之后再做决策。

免责声明:本分析基于模拟巴菲特和芒格的人物形象和截止2025年11月27日的数据。本内容仅反映基于搜索结果的假设情景,并不构成实际的财务建议。DYOR

From X

Disclaimer: The above content reflects only the author's opinion and does not represent any stance of CoinNX, nor does it constitute any investment advice related to CoinNX.