Mantle 想做的不是 L2,而是“链上真实资产的结算层”|深度长文分析

在加密行业的叙事洪流中,L2 已经成了一个被滥用的标签:只要是依附在以太坊上的扩容方案,都被放在同一个篮子里比较——TPS 更快?Gas 更低?生态更热?TVL 更高?

但 Mantle 不是来参加“比快、比便宜”的竞赛的。

如果你把 Mantle 当成 Polygon、Arbitrum、Base 的平行物种,你会看不懂它在做什么、为什么和一群 RWA 机构深度合作、为什么强调 ZK 与模块化、为什么要构建支付协议、为什么在熊市反而更高调。

要读懂 Mantle 的战略,你必须把它放进一个完全不同的逻辑中:

▐ Mantle 想做的不是一条更快的 L2,而是未来链上真实资产(RWA)与机构流动性的“结算层(Settlement Layer)”。

而这个定位,决定了 Mantle 的技术架构、生态选择、合作对象、增长飞轮、叙事路径都和传统 L2 完全不同。

接下来,我从六个部分拆解这条路径背后的真实逻辑。

一、为什么 Mantle 不愿只做“L2”?|L2 是技术品类,但结算层是金融角色

行业里大多数人忽略了一点:

▐ L2 是一种技术方案,不是一种经济角色。

Optimistic Rollup、ZK Rollup、Modular DA……这些都是工程实现路径。

但“结算层(settlement layer)”是一种金融体系中的基础设施定位。

现实世界中,结算层的力量远大于执行层:

• Visa 不是最快,但它拥有全球信用卡结算体系

• SWIFT 并不便宜,但它是跨境银行间消息与结算的中枢

• CME 的核心不是撮合引擎,而是清算所的风险控制与保证金体系

结算层的本质不是性能,而是:

• 确权

• 清算

• 最终性

• 合规

• 可审计性

• 风险管理

这些词都是金融世界的“重词”,而不是 Web3 的“热词”。

Mantle 的定位,明显是学习传统金融里最稳固、最不易被替代的这一层——清算与结算基础设施。

因为未来如果真实资产(RWA)要上链,真正产生价值的不是“便宜的 Gas”,而是:

▐ 谁能提供最可信、最可验证、最可合规、最可规模化的结算基础设施。

Mantle 抢的就是这个位置。

二、从战略大图看:为什么 Mantle 锁定“真实资产结算层”?

要理解 Mantle 的选择,你必须先理解更大范围的金融趋势。

趋势一:RWA 是唯一一个确定性非常高的“长期叙事”

无论是:

• 美国国债

• 银行存款

• 国企债

• 大型信托资产

• 标准化债券

• 抵押贷款资产

这些全都是现实世界规模最大的资产池。而传统金融体系最大的成本也来自:

• 清算

• 托管

• 合规

• 数据对账

• 多方信任成本

试问一句:

如果区块链真的要改变世界,它最可能影响的第一块是什么?

不是 Meme,不是 GameFi,不是 NFT,而是:

▐ 降低金融体系的清算与信任成本。

所以 RWA 会来,而且一定会来。

问题只是:谁来承接、谁来标准化、谁来清算?

Mantle的回答是:

我来做结算层。

趋势二:传统金融与加密金融之间的接口数量正在爆炸式增长

为什么?

因为传统金融发现 Web3 有两个极其致命的优势:

• 24/7 交易

• 即时结算,无需 T+1/T+2

这对全球金融体系改革而言,是巨大的效率红利。

于是你看到:

• JP Morgan 开始做区块链结算试点

• 富达(Fidelity)推出链上资产与托管

• 香港与新加坡推进政府级 RWA 试验

现实世界在往链上迁移,但它需要一个:

• 安全

• 能承载大规模资产

• 合规可对接

• 最终性强

• 成本可控

• 演化空间大

• 有 ZK 升级路径

• 有机构愿意合作

的结算层。

Mantle 在这条路径上,不仅技术合适,资源也合适。

趋势三:AI + 机器经济将引爆“自动化链上结算”

你必须意识到一个更大的时代趋势:

▐ AI 不只是“生成内容”,未来 AI 会管理资产。

为 AI 助手、智能代理、自动化交易系统、机器人设备提供链上支付能力,不是科幻,而是未来 3—5 年就会发生的事情。

这意味着未来结算网络必须具备:

• 高并发微支付

• 实时清算

• 无许可互操作

• AI/机器可调用接口

• 低延迟跨链

• 明确的资金流可追踪性

这就是 Mantle 和 x402 支付协议 绑定的原因:

• x402 = 实时清算 + 跨链互操作 + 面向机器经济的支付标准

• Mantle = 高性能 + 模块化 + ZK 升级 + 机构合作

两者拼在一起,就是下一代的“机器经济结算层”。

Mantle 看的一定不是今天的 DeFi 用户,而是:

|未来 10 亿个智能体的金融基础设施。

三、Mantle 的技术不是“为了好看”,而是为“结算层”而设计的

Mantle 的技术布局非常明确地指向“金融级结算”四个关键能力:

1. 模块化架构:为未来金融系统提供可插拔能力

Mantle 不是一条单体式 L2,它把自己拆成:

• 执行层

• 结算层

• 数据可用性层(DA)

• ZK 证明系统(升级中)

这种架构不是为了“跑更快”,而是:

• 不同资产、不同机构可以拆着用

• 未来需要升级某个模块,不用硬分叉全链

• 能让清算流程越来越接近现实金融的风控逻辑

它看起来“工程复杂”,但金融系统就是复杂的。

2. ZK 证明升级:不是为了“炫技”,而是为了“可审计与可验证”

在 RWA 时代,ZK 的用途不是隐私,而是:

• 标的资产可验证

• 交易对账可验证

• 清算路径可验证

• 合规检查可自动化

• 审计成本下降

如果你把 RWA 想象成银行间的资产流转,那么 ZK 就是:

|下一代自动化审计引擎。

Mantle 的 ZK 计划,是为了让机构信任链上数据,而不是让用户“更快更便宜”。

3. 可预测的成本与最终性(Finality)

没有最终性,就没有金融级应用。

没有可预测成本,就没有机构愿意持久使用。

Mantle 的优化方向全部指向:

• 交易确定性

• 成本稳定性

• 清算路径透明度

这才是结算层能不能承载“真实资产”的关键。

4. 与现实世界合规机构的深度合作

这是所有 L2 中 Mantle 的最大差异:

• Anchorage Digital(美国持牌托管)

• DMZ

• XStock

• 多家 RWA 服务商

• 机构级清算系统合作

这些不是 Web3 伙伴,而是现实金融体系里的合法参与者。

你要承接 RWA,没有他们,你根本做不到。

也正因为此,Mantle 的对手不是 Arbitrum、Base,而是:

• 银行托管系统

• 金融清算网络

• SWIFT

• 政府级 RWA 项目

Mantle 瞄准的是一个更大的战场。

四、Mantle 的生态飞轮:不是用户,而是资产

传统 L2 靠“用户增长飞轮”。

但 Mantle 不这么玩。

Mantle 的飞轮是:

1. 性能升级

2. → 接住更多流动性(专业交易者 + 机构资金)

3. → RWA 服务商落地真实资产

4. → 资产规模(AUM)上升

5. → 机构、开发者开始围绕资产构建应用

6. → Mantle 的结算与清算网络反向增强

7. → 再吸引更多资产与合作伙伴

这个飞轮更像现实世界的:

• 美元清算体系

• 金融基础设施

• 银行间网络

当链的工作模式从“用户驱动”转向“资产驱动”,它的商业价值就完全变了。

TVL 是短期的,

AUM(链上资产管理规模)才是长期的。

Mantle 的目标是 AUM,而不是 TVL。

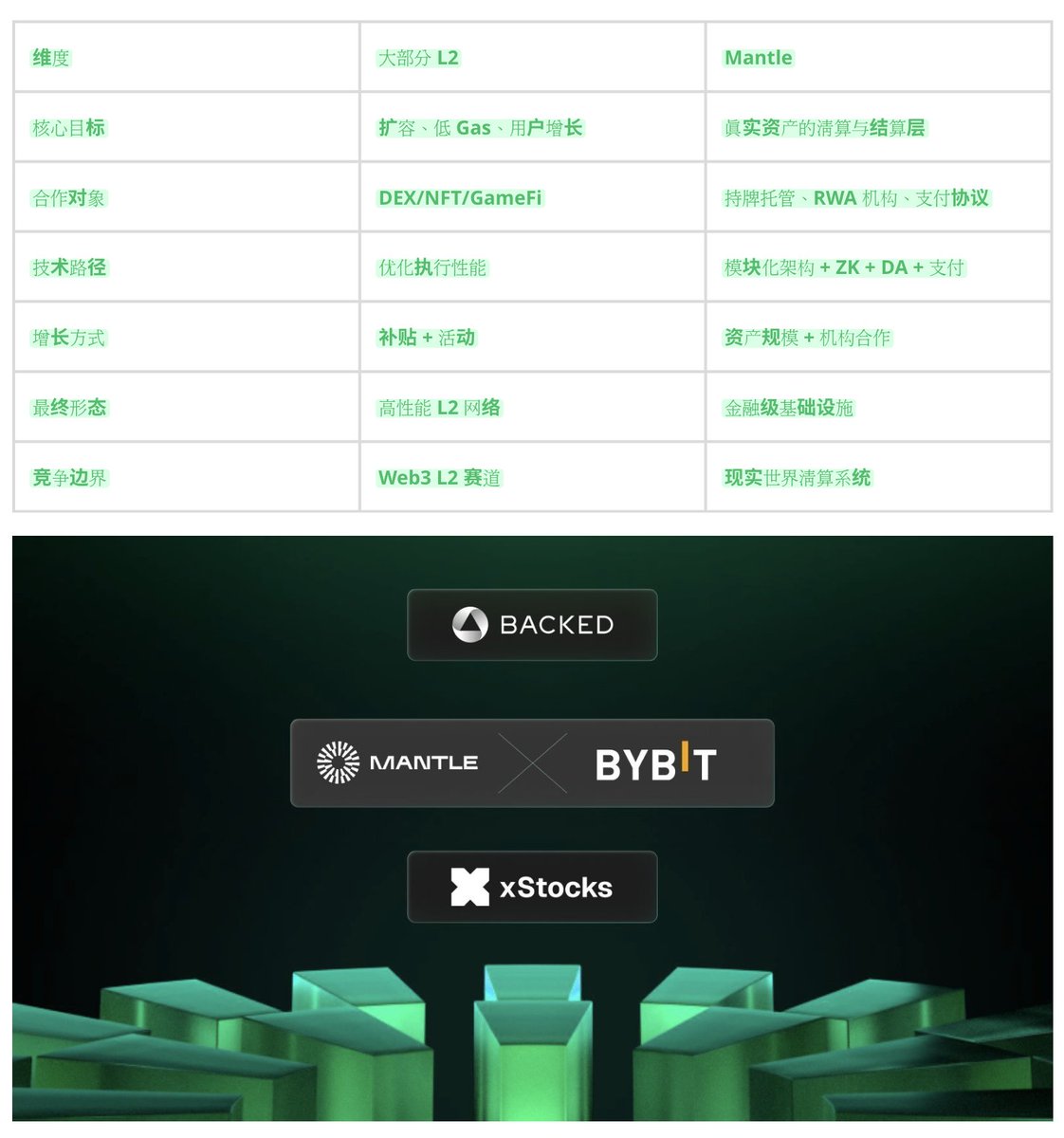

五、和所有 L2 对比:为什么只有 Mantle 走这条路?

你可以用一句话理解:

|其他 L2 主要面向 Web3 用户,Mantle 面向现实世界金融与未来机器经济。

Mantle 是少数真正把目光投向:

• 现实金融

• 支付体系

• RWA

• 机构结算

• 机器经济

• AI 金融代理

的链。

六、Mantle 的机会与风险|我的观点

机会:Mantle 的方向是正确的,而且够大

Mantle 的战略方向极其少见,因为它不是来争 Web3 内部的流量,而是来争“真实世界的金融迁移”。

这是一个最具确定性的长期趋势:

• RWA 会越来越多

• 机构会越来越熟悉链上清算

• AI 代理的自主结算会爆发

• 全球金融基础设施会区块链化

Mantle 走的是一条:

|难但正确的长期道路。

这类道路的好处是:

竞争对手不多、格局巨大、护城河深。

▐ Mantle 正在走向一个更高维度的战场

如果你只把 Mantle 看成一条优化 TPS 的 L2,你永远看不懂它。

要读懂它,你必须理解:

• 它的视野不是 Web3,而是全球金融基础设施

• 它的对手不是 L2,而是现实世界的清算网络

• 它的技术不是为了跑更快,而是为了更可验证、更可审计

• 它的增长不是靠用户,而是靠真实资产的规模化

• 它的未来不是一个链,而是一套清算体系

Mantle 想要的地位,更像 Visa + SWIFT + 交易所清算系统的融合版本。

而如果它成功,即便只承接全球 RWA 的 0.1%,其价值也不可能用 L2 的标准来衡量。

@Mantle_Official @0xMantleCN $MNT #Manle

From X

Disclaimer: The above content reflects only the author's opinion and does not represent any stance of CoinNX, nor does it constitute any investment advice related to CoinNX.