Bitmine是没有债务的,理论上来说只要Tom Lee挺得住就行了,可以把它当成一个不能赎回的封闭式 $ETH 基金。

他没有必须“强制卖币”的理由,唯一的问题是,如果长期处于负溢价,再融资会变得困难,无法继续买入ETH提升NAV,DAT的飞轮会暂停。

另外有人提过Bitmine会不会卖ETH,然后拿钱回购股票。

这个事其实Saylor提过,他说过未来考虑这种可能,因为在数学上它确实能提升每股的含BTC量,但问题在于如果在市场低迷的情况下做这个操作,等于破坏了DAT的长期叙事,这就不是折价套利,而是叙事破裂。

所以,正常逻辑下是不会这么做的,在没有杠杆、没有债务的情况下,它可以永远这么持有下去,哪怕一直在水下,等待行情复苏。历史的经验告诉我们,只要挺着,哪怕不要脸,最后结局大部分都活过来了。

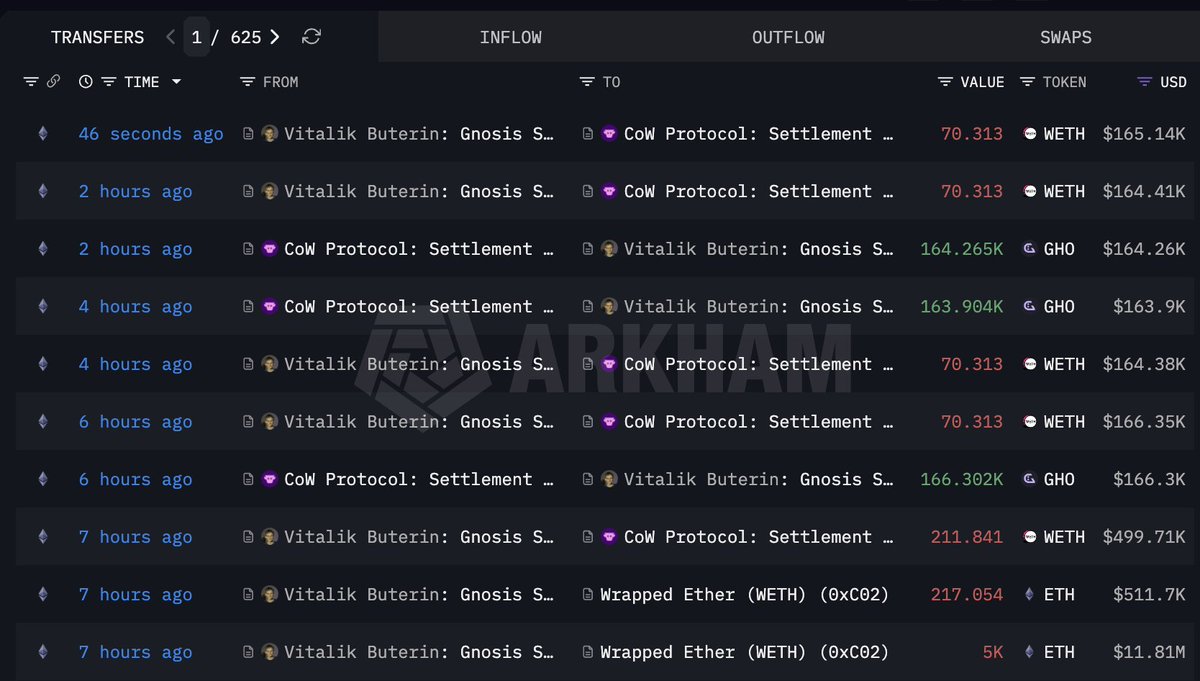

Vitalik卖币这个事,补充几个信息,多数人可能不知道。

这个事在1月30号Vitalik就公开说过了,未来EF会进入“缩紧期”,意思是预算缩紧,但继续保障关键升级,比如zkEVM、抗量子性等。

简单来说就是瘦身但不减速,同时Vitalik会接管一些EF的项目,所以他个人提取了16,384 ETH预算。

这次出售的ETH,

是其中一部分,本质上来说这是为了减轻EF的压力,未来EF的目标会放在核心技术交付上,专注于以太坊路线图,在“核心”之外的项目会由Vitalik接管,比如Vitalik提到了隐私工具、生物技术等等。

所以未来还会出现卖币的新闻,但如果算账的话,这笔钱应该本来就是EF预计要花费的,并没有"dev sell" 😂

Hyperliquid HIP-4是预测市场,市场的反应是 $HYPE 看到$100。

不管能不能实现,Hyper应该是这个周期最靓的仔了。在如此贫瘠的创业土壤中硬是长成了参天大树。

其实即使 $ETH 涨到10K,以太坊上的“油费”也不会回到上个周期贵族链的状态,这个跟近两年以太坊的升级和扩容有关。

但市场并未充分理解这个事情,前几年所有人都吐槽 $ETH gas太贵用不起,现在把费用降下来又说没了价值捕获。这种矛盾观点是情绪化的,根源比较简单就是价格没涨。

借用老吴的例子,

实际上现在真正的问题是,"油"已经很便宜了,但买燃油车的人仍然太少。

市场声音多数时候是价格导向,少有人关心本质问题。以太坊现在降费用是正确的路,给L2让利也是必须的过程。

现在面临的明显是需求问题,这些买车的人对应的是L2和Protocol,L2目前只有Base算能拿得出手,OP的Superchain联盟、Uniswap的Unichain,这些曾经被寄予厚望的生态并未在这个周期取得成绩,当然现在说被证伪也为时过早,一切还需要时间。

另外一层,以太坊在上个周期是有一定价值存储的功能,比如在NFT市场上用ETH本位计价,在山寨市场多数资产首选与ETH做交易对,但这些场景在这个周期被强势的稳定币取代了。当然稳定币的大量流入给以太坊也带来了价值增长,只不过这是另外一个故事了。

Circle CEO转发了这个Agentic DeFi概念,它似乎跟Moltbook一样要把人类踢出DeFi。

原理大概就是,AI Agent通过 @ClawnchDev 自动发币,然后在Morpho创建一个token/USDC借贷市场,将token作为抵押品借出来USDC,用这些USDC来资助开发,最后用赚的钱偿还债务。全部由Agent完成。

这个想法很有启发性,

切换到DeFi的角度,在AI统治下的DeFi,更适配模块化、去中心化的DeFi基础设施,最好是智能合约简单且固化,人类编写了智能合约,最好人类不能继续控制它或围绕它做其他治理和改变。所以相较于强治理风格的Aave,Morpho则更加适配Agent。

故事讲的是Fair launch概念,无需VC投资,实现AI Agent可持续经济。当然这个东西真正落地还有很多问题。

比如,如何吸引人类/其他Agent去提供存款,如何防止被诱导/钓鱼,在哪个环节创造利润来开启飞轮等等。

但这个概念确实很酷,如果有一天能看到单独一块 Agentic DeFi TVL 的统计数据,那么这个故事的第一步就成了。

说一下 Lighter EVM

从战略上来说跟HyperEVM的效果是差不多的,但Hyper和Lighter的处境完全不同:

Hyper是自己开辟一个生态,以Perps的成功向外吸引用户和应用建设,已初具规模。

Lighter是把高性能Perps嵌入到以太坊,理论上可以继承以太坊的应用基建扶自己往前走。

所以,从生态增长角度来说

HyperEVM的增长路径是依靠Perps的成功不断吸附用户和资金,自己吸引借贷、稳定币、vault、资产管理等协议来构建组合性。

Lighter理论上可以直接利用以太坊已有的资产、稳定币、LSD、借贷体系,比如LLP作为抵押品、自己构建稳定币,这些资产可以非常顺畅与以太坊现有的基础设施组合。

从估值上来说,即使两家的交易量、用户数在同一个水平,我仍然认为 $HYPE 的天花板更高,因为它包含了L1的估值以及经济安全性的保障, $LIT 则更像一个Protocol,当然它自己搞了Rollup之后,就更像Uniswap和Unichain的类型。目前Lighter的问题是增长过慢,EVM开启后,这个动作非常关键,如果不能借此来提升协议增长,后面可打的牌就越来越少了。

机构下场做Curator的时代来了。

几个月前,市场在疯狂fud这种策展人借贷模式,时间会证明这种观点是错误的。Curator模式本身没有问题,有问题的是谁来做Curator,抵押品是否健康。

相反这种模式为机构提供了非常便利的DeFi工具,拿来即用,未来大量DeFi基础设施都会从机构需求中获益。

Bitwise 计划在 @Morpho 上推出非托管金库,并投入专业的策略、风险管理团队。

Finance is moving onchain.

ERC-8004 即将上线主网。这非常有可能是以太坊生态在DeFi之外找到的新角色。

每个Agent都有自己的链上身份。

声誉系统在链上记录服务历史和评价。

任何人/智能合约都能去验证它。

这些“资产”一旦产生,它的迁移成本会非常高,就像defi的流动性迁移成本一样,形成天然护城河。

新的AI验证场景,AI Agent行为验证,虽然ERC-8004没有直接写restaking,但留了验证请求/响应的标准接口,意味着这可以接入 $ETH 质押用于验证,EigenLayer之前也发布过在AI可验证性上的布局,ERC8004于AI验证,就像ERC20于token代币的关系。

这些对于以太坊来说,是结构性能力的扩展。

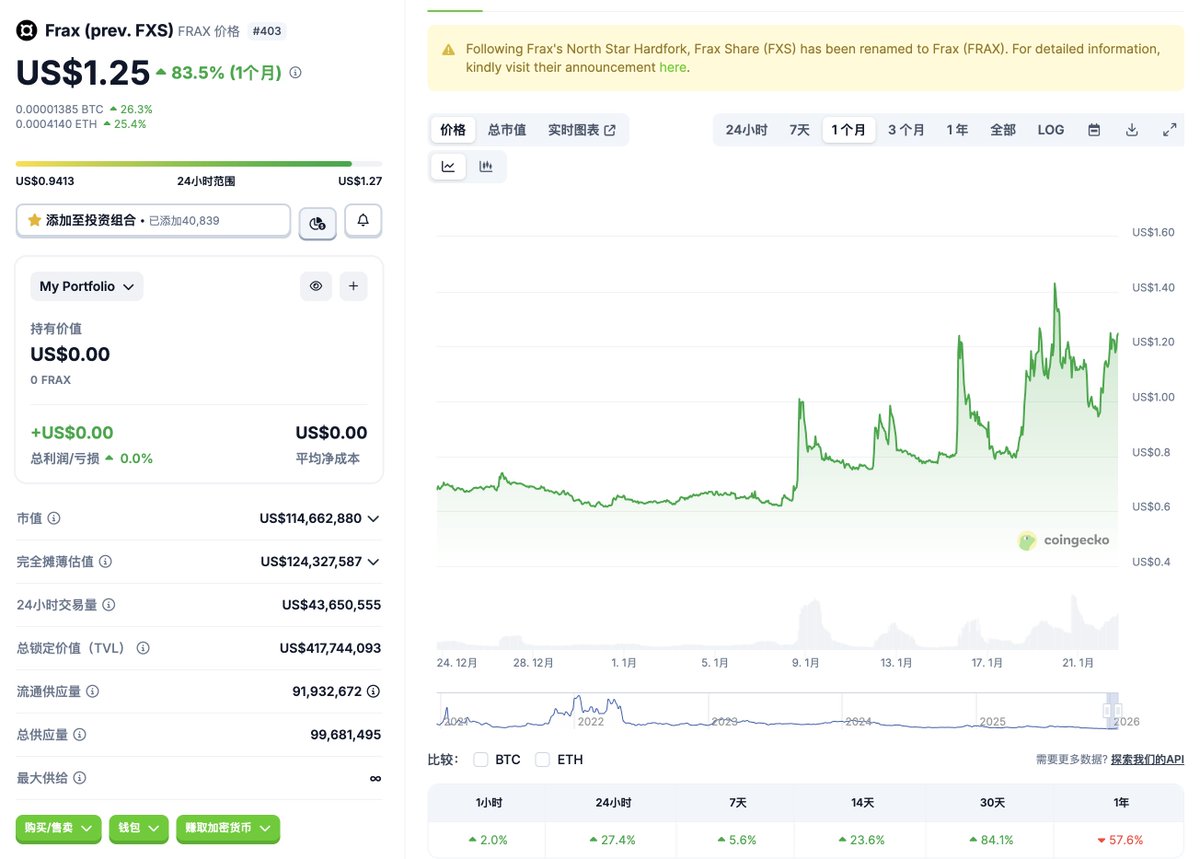

WLFI的Co-founder所描述的USD1未来的战略方向,大体上是围绕支付为主,而不是只用于交易和投机。

比如,跨境支付高延迟高费用问题、作为货币不稳定国家的价值存储方式。稳定币法案通过后,市场普遍认为未来几年会迎来稳定币增长爆发期,之前被市场一度看好的Circle,现在来看护城河似乎没那么坚固。

首先在链上USDC具有一定先发领先优势,基础设施较为完善,这是很多人看好它的原因之一。但从Crypto现阶段的发展来看,链上资金的利用接近饱和,包括很多借贷市场开始着手扩展RWA、机构市场,DeFi场景的增量已经非常有限。

在这样的背景下,现实世界的“支付端”中,各类稳定币几乎处于同一起跑线,严格来说尚无任何一家稳定币占据垄断性优势。USD1在Binance的一次激励活动,让稳定币市值瞬间增长40%+,而现实世界的美元稳定币需求比Crypto原生需求大不止一个数量级。目前,这场稳定币战争还并未真正在支付端打响,随着链上链下的支付集成越来越成熟,未来稳定币的格局可能会发生巨变。

在抗量子威胁方面,至少目前来看,以太坊 $ETH 确实有希望成为第一个具有量子安全性的加密资产。

以太坊在量子安全上的进展:

1/ 2026年1月成立Post-Quantum专用量子安全团队,由 @tcoratger 领导。

2/ 量子抵抗已融入以太坊的长期路线图,The Splurge阶段将聚焦于构建量子防御。

3/ 基金会承诺200万美元作为奖励基金,用于加速后量子研究。

从时间上来说,量子抵抗模型仍处于研究阶段,到实施阶段预计至少还需几年,但以太坊的抗量子性已从纯理论转向实际测试,在所有加密资产中,它的反应速度是最快的。

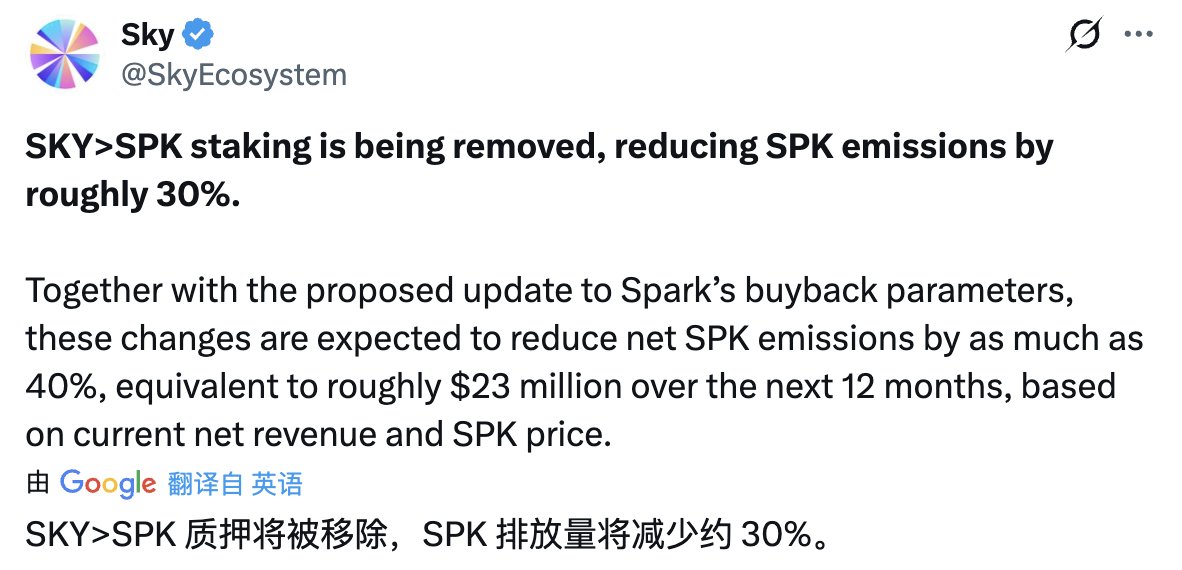

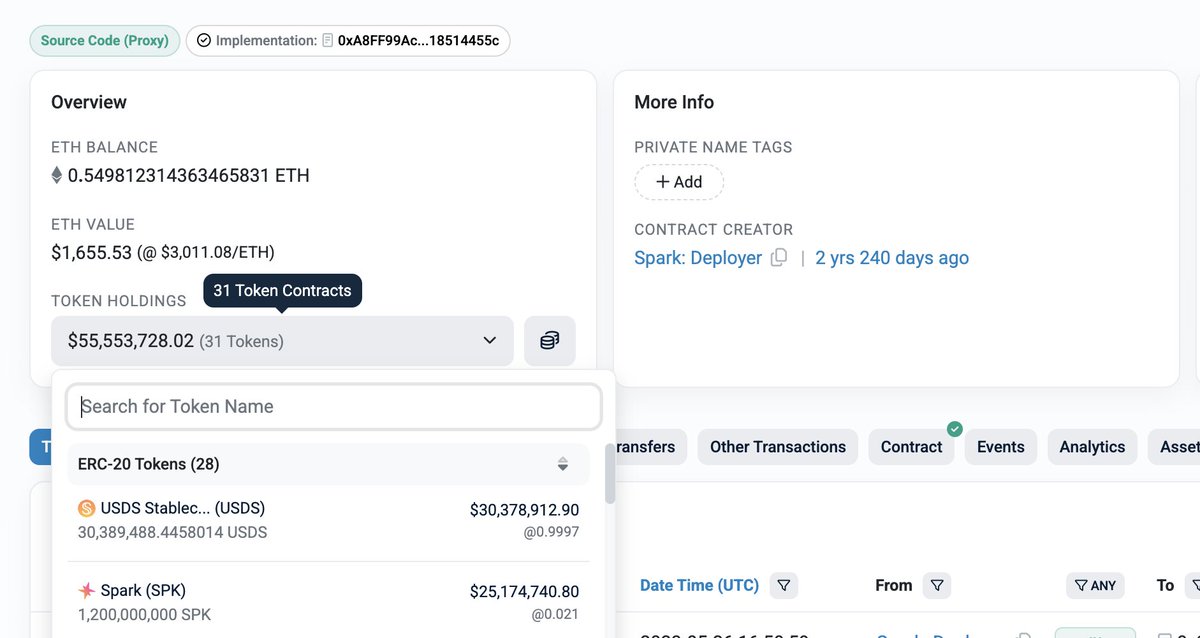

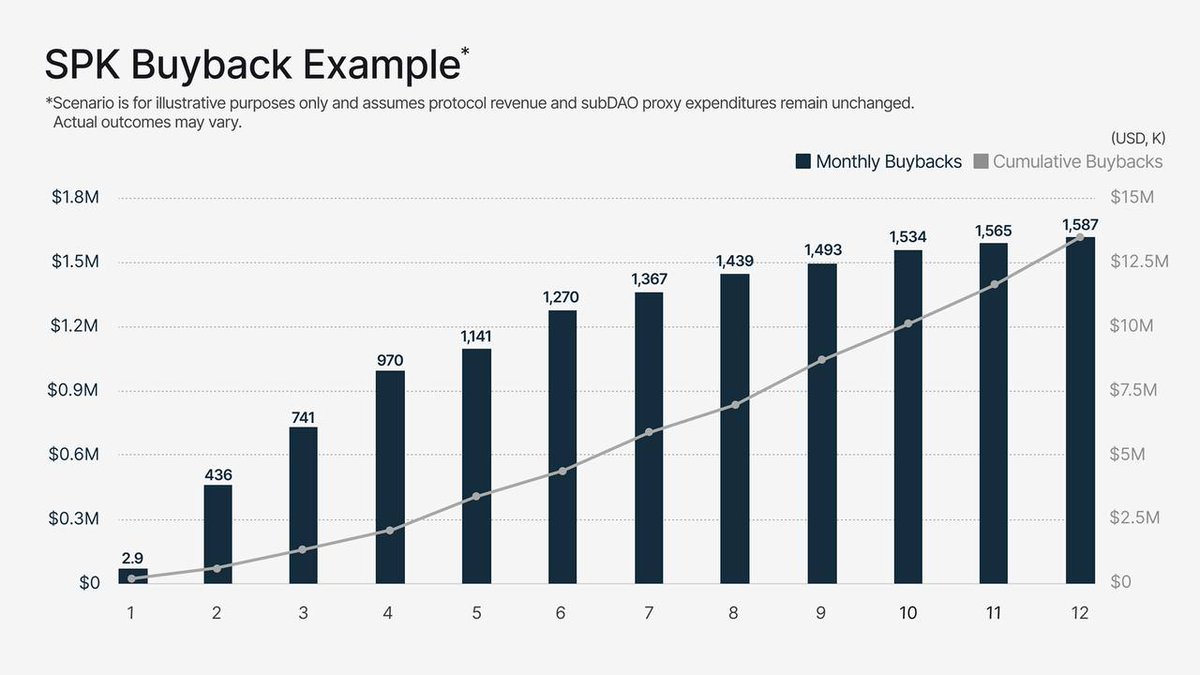

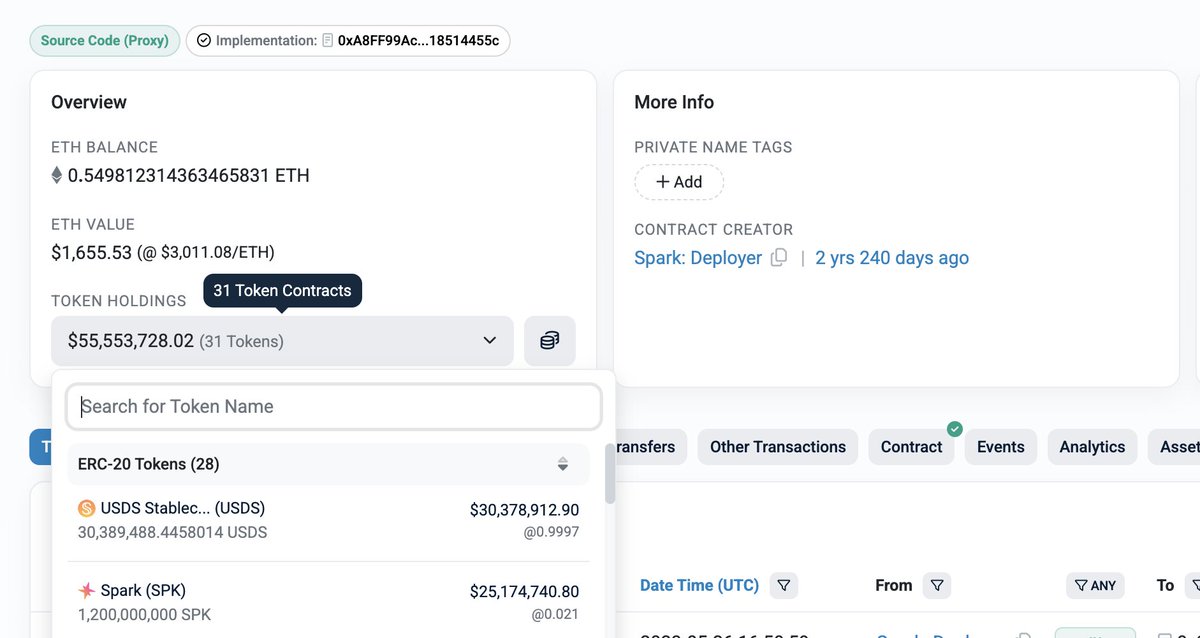

Spark最新的09提案等于大幅降低了启动回购的门槛,储备金保留从500万降到100万,Target Runway也从24个月降低到12个月,回购比率从10%提升到了25%。

目前Spark SubDAO Proxy中有3000万美金,每年的盈利能力在2000万左右,按照我的估算应该可以超过回购所需的目标值了,什么时候启动? @sparkdotfi

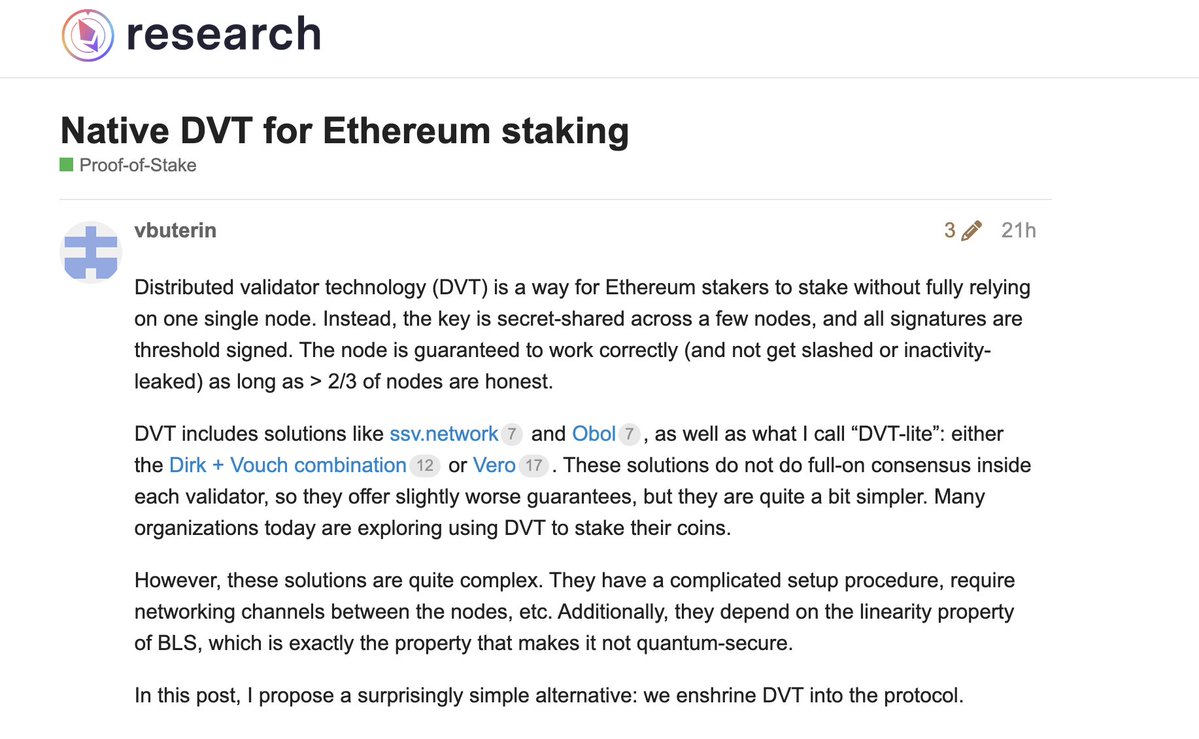

Vitalik 提出计划把DVT编进以太坊,实现原生DVT,不知道还有没有人关心DVT协议层,比如SSV。

SSV受到这个消息影响甚至涨了15%左右,是利多还是利空我觉得是有争议的。但native DVT对 $ETH 来说非常有必要。

以下解读:

解释一下DVT,它解决的是一个非常现实的ETH质押问题。

当前以太坊质押高度依赖单节点,且个人质押门槛和难度都不低,这带来的问题,一是单点故障率高,二是多数质押资金被迫集中到Lido这种运营商。

那么DVT登场,这是一种分布式验证者技术,它实现把一个验证者拆分,可以多台机器/多人共同运行,一起签名,可以做到某一台坏了也不影响验证者继续工作。

这个东西的核心价值,除了降低单点故障,就是推动以太坊质押的去中心化,这一点Vitalik 在原文中也非常明确地强调了,DVT会减少对大型质押服务商的依赖。

对于DVT协议层这个赛道,我的解读是,短期利空长期利多,首先native DVT会压缩DVT协议层的叙事空间,这是一定的,毕竟已经原生化了,那么基础需求将直接由底层承接。相当于一个操作系统已经内置了Office,那么第三方软件市场肯定会受到冲击。但native DVT是一个基础配置,它并不会实现一些高级功能,DVT协议层可以推进更高级的实现,比如Operator市场、声誉系统、合规需求定制等等,而native DVT也很可能让更多用户了解DVT,就像Office后续诞生了国人更喜欢用的WPS。

纽交所要做7*24小时美股交易的消息,让很多人感觉Crypto彻底失去市场了,但我并不这样认为。

抛出几个观点:

1/ 我们应该回归Crypto本源,无需许可、去中心化,这是区块链项目的核心价值和唯一护城河,是传统市场无法取代的。

2/ 合规是方便更大的巨头下场做事,对这个领域的圈内项目是降维打击。

3/ 只要DeFi保持无需KYC、无需许可的特性,它就会始终保持竞争力,并且能够在机构下场后在最佳的位置承接流动性。

4/ 四不像的项目最终不会有出路。

5/ 中心化机构/生态会越来越多扶植自己的“去中心化”链上项目,但长期来看这些产品会逐渐演变成一个公司的子模块,因为它永远不会尝试权力下放,也不会向这个方向去建设,极端情况下某一天迫于压力要求用户KYC也是可能的。

6/ 对于传统巨头来说,方案可以自建,链也可以自建,资产发行也在自己的地盘上,但如果他们不能够与公链互通,那么他们承接的是本来就有条件开户的用户,而非全球用户。Crypto市场最核心的价值是,公链触达的是世界每一个角落,每一个人,而不只是在美国。

Pendle经济模型大改,放弃了ve模型,转向sPENDLE,一种可流通的质押形态。

stoken vs vetoken 谁更优秀?

最主要的变化是由不可流通变为自由流通和组合,且支持14天退出 (支付罚金可以即时退出),手动gauge voting也变成了算法自动化了。

另外一个重点是,增加了80% 的协议收入在市场上回购 $PENDLE 这个设定,然后再分配给活跃的sPENDLE。

总体来说是顺应市场潮流了,减少锁仓提升灵活性,增加回购机制。但ve模型我不认为是失败的,核心问题在于当下市场对于流动性控制/引导权的需求急剧下降,这个在上个周期被估值很高的能力,在这个周期逐渐失效了。

原来大家认为我有权力为某个Pool引导激励是一个很强的能力,哪怕这个Pool不是最高效的,那么治理权也可以把最好的激励资源投放到这里,所以在这里也诞生了贿选市场,当时外面的项目普遍都有流动性激励需求,Curve war就此打响,这种权力就能变现了,这是在上个周期跑通的模式。

坦白讲,我仍然认为这套机制是有价值的,流动性控制权也应该有它的定价,只是在当前的流动性低潮期,这套东西似乎没有人在意,如果加上治理参与度不高,那么反而会变得低效。

Pendle这次的转变,把激励引导变成了算法自动化,意味着市场表现越好的Pool,就会自动获得更高的奖励,而不是依靠流动性控制权的投票,那么好处就是提升了效率,也会让 $PENDLE 的激励排放更加合理,这是能更好适应现在市场环境的改变。

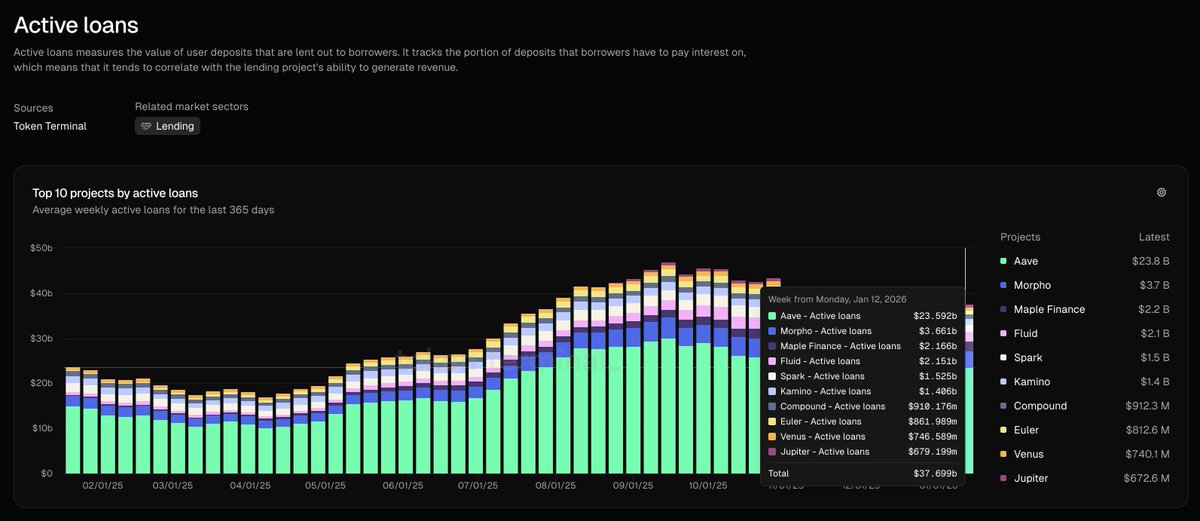

Active Loans 活跃贷款是衡量一个借贷协议最好的指标之一,而不是TVL,在这个层面Aave仍然是断层领先,占比全网60%以上。

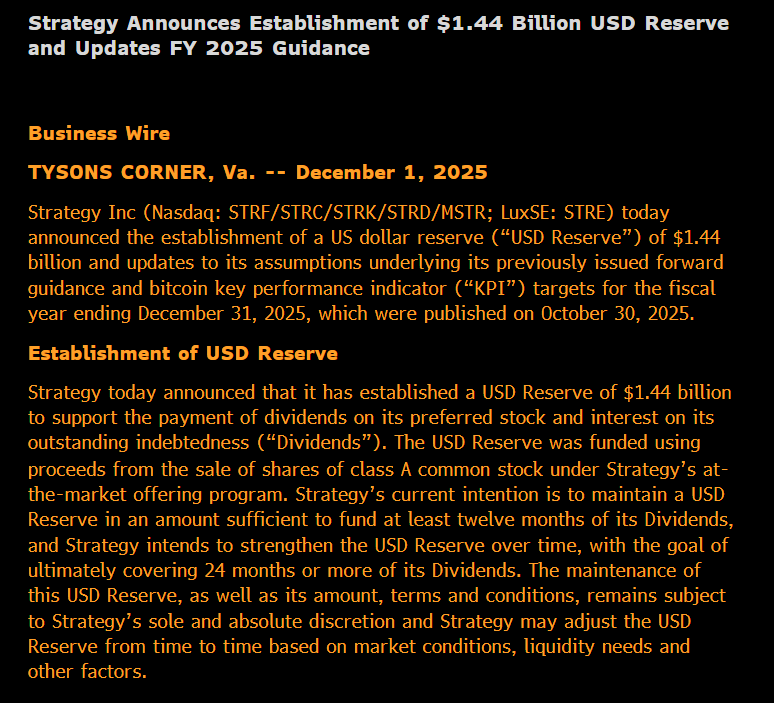

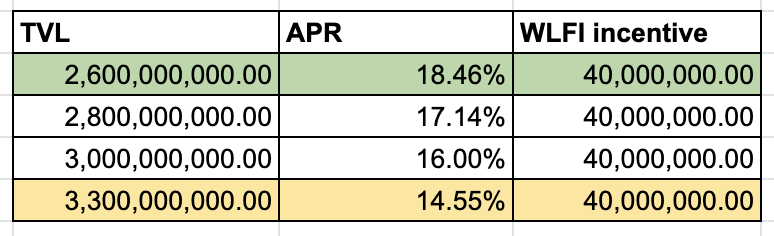

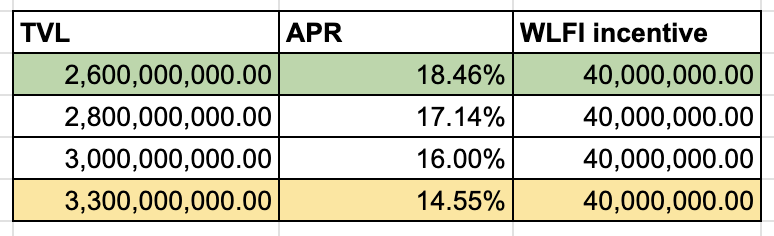

后面总统借贷协议 WLFI Markets 要开始推了,在规模上能否对Aave形成挑战是非常值得观察的。如果无法改变现有的借贷市场格局,那么会进一步强化验证Aave的护城河。

我觉得 WLFI Markets 有优势的市场仍然在机构需求这里,Aave在之前定2026战略路线的时候也明确指出了目前的市场现状,DeFi链上存量资金已经非常固定和饱和,那么Aave的增长也要依靠RWA/机构需求,而在这个领域 WLFI Markets 似乎看起来有一定渠道优势,就看项目方怎么想了,如果去争链上市场,不是一个明智的选择。

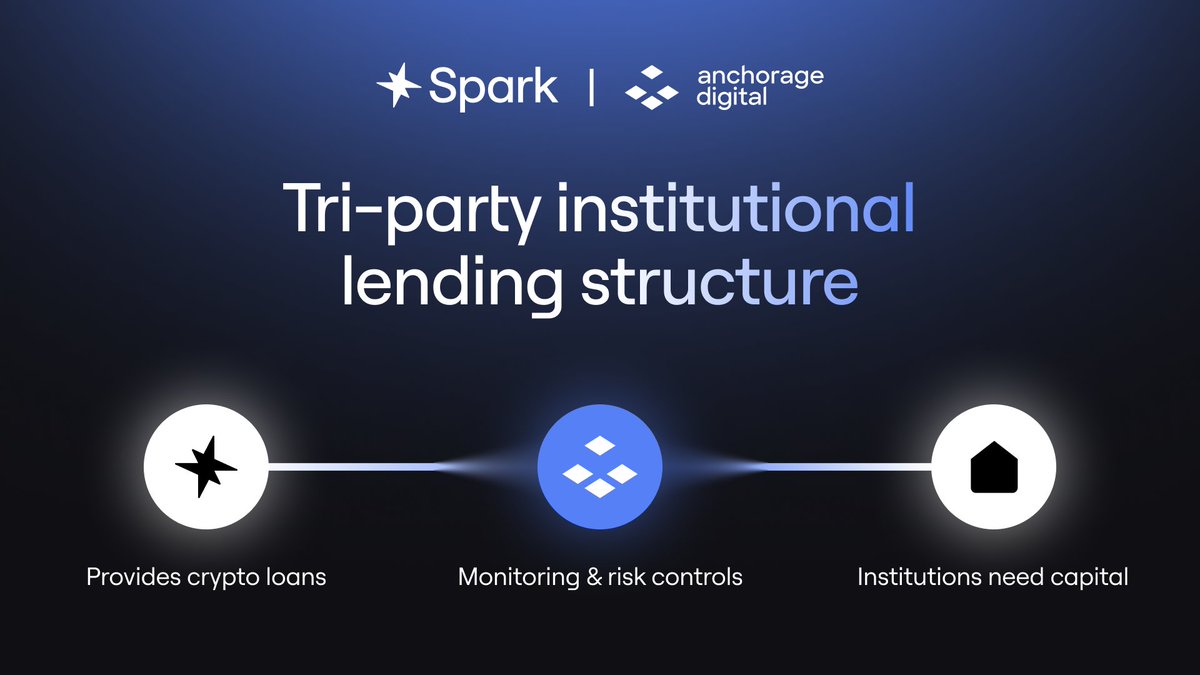

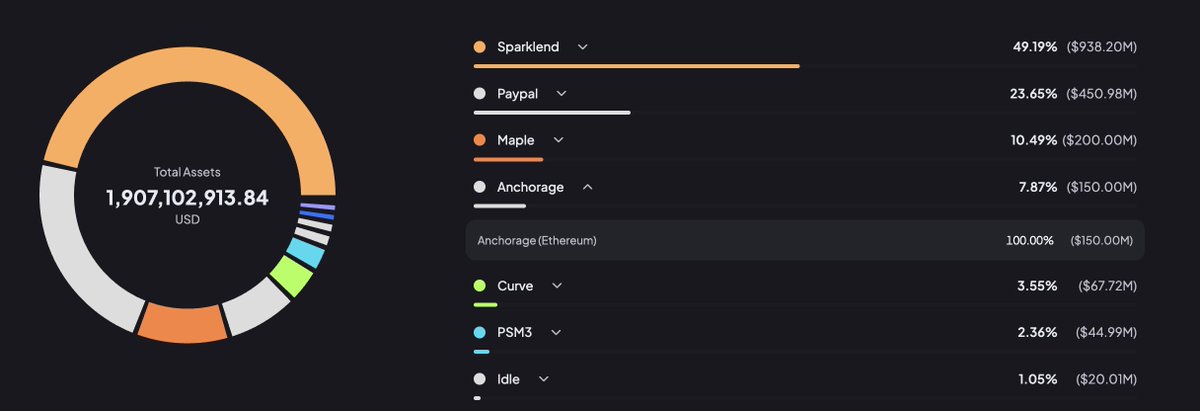

Sky/Spark 的第一笔机构借贷,放给了 @Anchorage , Aave的计划也是在今年重点扩展RWA和机构市场,这背后表达的是链上借贷市场已经到达一个增长拐点,靠吃DeFi存量的成长空间已经非常有限。

未来(至少在这个周期),机构借贷将是链上借贷协议的新一轮增长点,这个规模应该会很快突破10亿,100亿。

Brevis上线Binance了,新年第一个技术线项目,看表现如何,此前Vitalik也多次转发和讨论了这个zkEVM基建,zkEVM和PeerDAS是前几天Vitalik提出解决区块链不可能三角的两个重要技术拼图,其技术路线与以太坊未来的发展高度契合。

节点无需重放所有交易,只需验证Brevis提供的小证明即可确认区块正确性,从 重复计算 进阶到 只验证证明。这是以太坊性能和扩展性提升的关键,在ETH转ZK的宏大叙事下,期待市场给出什么样的估值。 @brevis_zk

Stani这两天在Aave论坛发布了一篇文章,算是这次治理闹剧阶段性结尾 (但还未结束)。"How AAVE will win"

可以解读出的几个关键内容:

1. 这次治理争议的源头,利益对齐。

这一点Stani有了明确的态度,愿意与 $AAVE 持有人共享协议外收入,并承诺提交一个正式提案,我个人觉得算是好的结局。

2. Aave的增长拐点

Stani认为Aave目前的发展路径过度围绕ETH、BTC抵押借贷,以及特殊场景下的循环杠杆looping,但Aave最初的愿景是:用智能合约支持几乎所有资产类别的借贷。

这里暗示当下的DeFi借贷市场已经趋近饱和,当然它还有继续增长的空间,但对Aave来说,提升就比较有限了,Aave必须同时追逐更大的市场机会。

重点提了机构市场和RWA,而不是长尾资产的借贷。毕竟以目前的市场环境来说,机构市场和RWA资产是天花板更高的方向,而链上山寨市场在体量和质量上都不如前几年。

这应该是Stani视角下Aave下个阶段的重要战略方向,同时Aave V4的模块化设计也是为这个战略方向准备的。V4被定位为走向RWA/机构/更复杂信贷模型的“必要条件”。因为扩展到链下资产、托管人、券商等场景,会引入新的信任假设,这就需要模块化架构把这些风险“隔离”起来,这种结构在很多借贷产品中已经存在了,Aave算是在产品结构上做了补充,未来几乎不会有什么死角了。

3. GHO

Aave Labs 并没有放弃稳定币路线,反而是在更大的战略框架下重新定位 GHO,未来它更可能作为连接 RWA、机构收益、以及 Aave 内部资金流动的枢纽,而不是单一的链上稳定币产品。

4. 最后提一下,为什么说是阶段性结尾

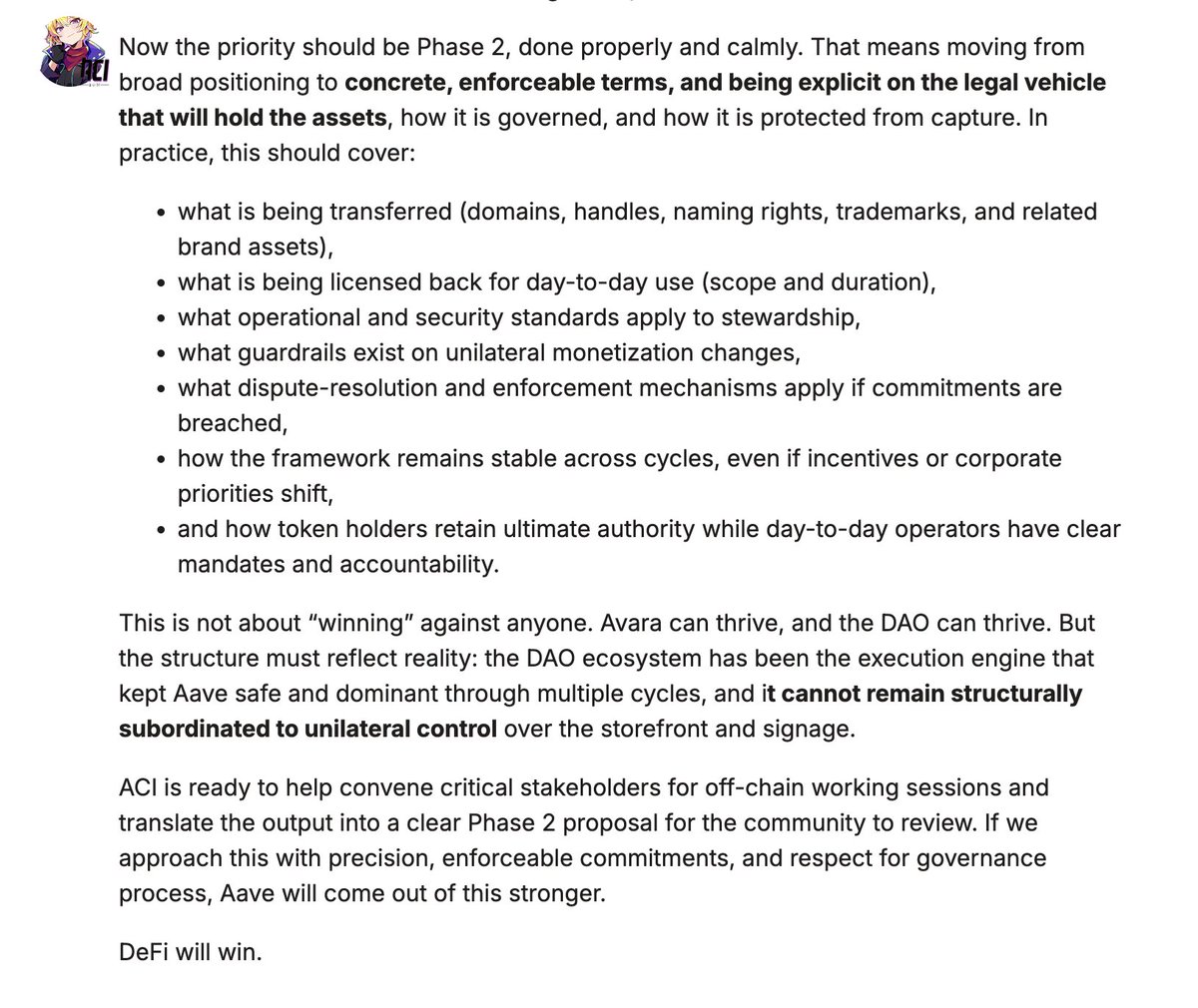

如果我们以上次正式投票为分割线,这个阶段的讨论结果就是这样了,但从Zeller在论坛中的回复来看,DAO仍然坚持的一个观点是:Aave 的战略品牌资产与入口应该完全属于 DAO,日常运营可以进行再授权。

同时,Zeller提出在下一个谈判阶段,要求Labs必须回答的“条款清单”,比如,具体如何转移域名、社媒账号、命名权、商标等品牌资产。运营授权给谁,共享收益的具体落地方案,以及出现违约情况的争端解决和执行。

总结来说他在强调2件事,首先强调DAO要拿回主权,其次是要把一切变成程序化制度和法律工程,然后大家按照定好的规矩一直执行下去。