1011大暴跌主任推测是一次有预谋的针对Bn和Bn某主要做市商的攻击,而阿喀琉斯之踵就在币安的统一账户合约保证金的问题上.

除了正常U本位和币本位可以保证金外,Bn也放开了pos衍生物和理财型稳定币做统一保证金的选项。这次被攻击最严重的三个保证金标的分别是USDE, Wbeth和BnSol. 这三个标的作为统一账户的保证金,清算价格取得是Bn自身的现货盘口价格,而不是有刚性锚定的。而同样作为统一保证金的Bfusd是刚性锚定的,链上Aave对Usde的预言机价格也是写死在1:1的,反而没有出现大规模的清算现象.

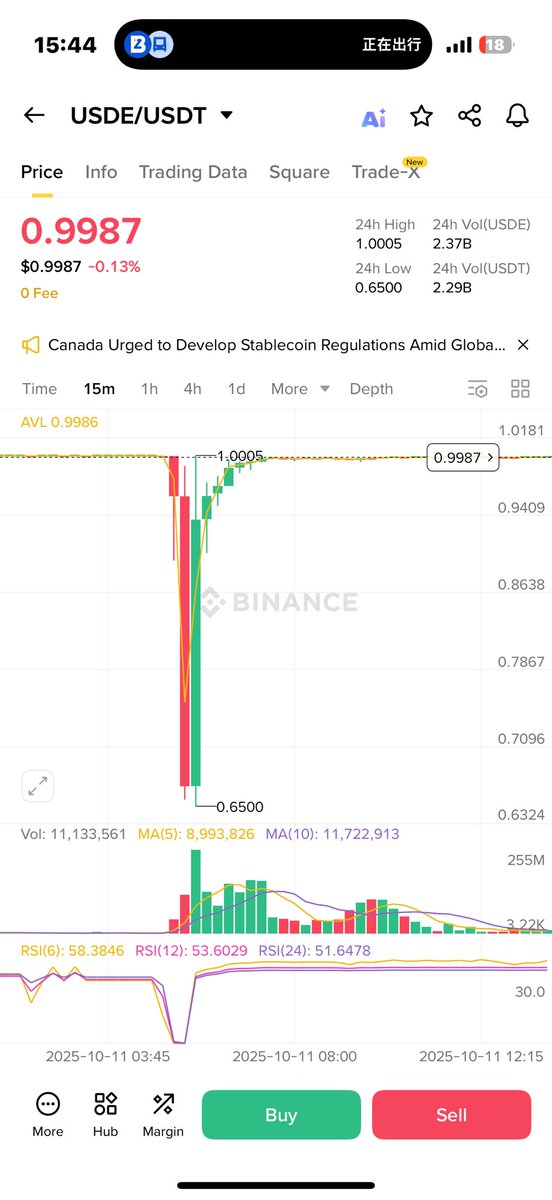

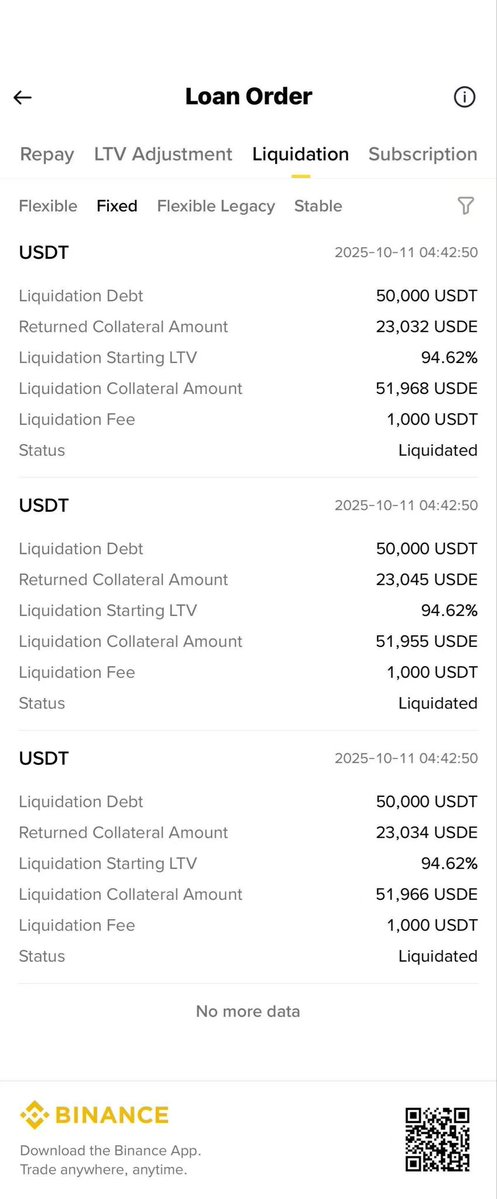

在大饼和山寨普跌的情况下,本身合约交易者大概率是亏损的,而币本位保证金在币价格下跌的基础上,再额外对本币大幅脱锚,Usde最低0.65,wbeth最低0.2,Bnsol最低0.13,即使是对冲组合,也会因为保证金大幅缩水而无法保证头寸. 因此引发了对币安大部分合约仓位和这三个标的清算连环踩踏平仓。除了一般的合约交易者之外,涉及用这三个标的做保证金的做市商会被迫平仓手上所有仓位,以及对保证金自身进行清算。USDE除了保证金清算之外,因为Bn和USDE推出12%理财的活动,导致很多稳定币大户使用Bn借贷产品做USDE的循环贷,让这次狙击的破坏更是雪上加霜。

结果市场有目共睹,Bn上USDE现货价格最低点大幅低于其它Cex(其它普遍在0.9以上),USDE的链上赎回也是正常的。同理,Bn上部分山寨的低点大幅低于其它交易所的价格,推测是和某主要做市商被迫平仓有关,有待市场进一步消息。

据主任观察,这三个保证金标的USDE,Wbeth,Bnsol在币安现货24小时交易额在35-40亿美金左右,粗略估计盈亏换手在5-10亿美金。币安如果全部赔付的话,大概是这个规模的损失。

合约保证金标的的选择和清算喂价成为这次市场检验的核心目标。金融产品创新需要更加严谨,交易所的风控仍然有很多工作要做。

个人愚见,欢迎指正和讨论。

来自推特

免责声明: 以上内容仅为作者观点, 不代表CoinNX的任何立场, 不构成与CoinNX相关的任何投资建议。