随着以太坊本身的扩展,最显著的就是Gas费低到和L2们相差无几,而接下来Gas还要继续低,再加上ZK逐渐上马后速度也会和L2们相差无几,所以L2们现在的位置非常尴尬,而刚才Vitalik的这条推文相当于正式宣告了L2最初至今扩展以太坊的阶段性历史任务已经完成了,如果再不继续给L2们找到新的叙事角度,L2将会成为历史时代的产物被淘汰了。

对于项目方来说搞L2最大的目的还是能自己把手续费都赚了,但L2对于用户来说已经没有什么存在的意义,毕竟Gas和性能都和主网拉不开什么差距。

L2生于以太坊,也死于以太坊,周天子和诸侯的纷争也结束了。

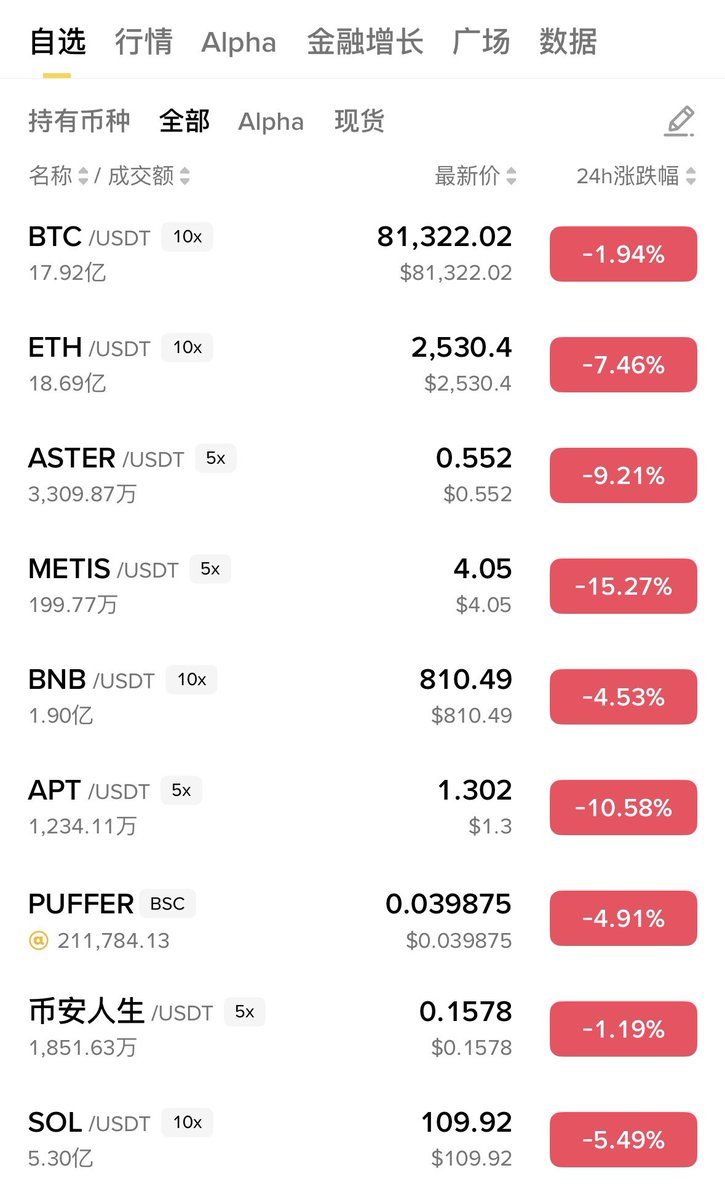

币安的10亿美金救市计划启动了,下午刚买了1亿美金的BTC,但是因为是把U充值到交易所买完再提出来的,被不少人质疑是左手倒右手,我有一记,剩下9个亿都充值到Aster链上买,这样相对更加透明打消大家的顾虑,另一方面也给自己家亲儿子提高点曝光度,反正在哪买不是买呢🫡

@cz_binance @Aster_DEX @Leonard_Aster

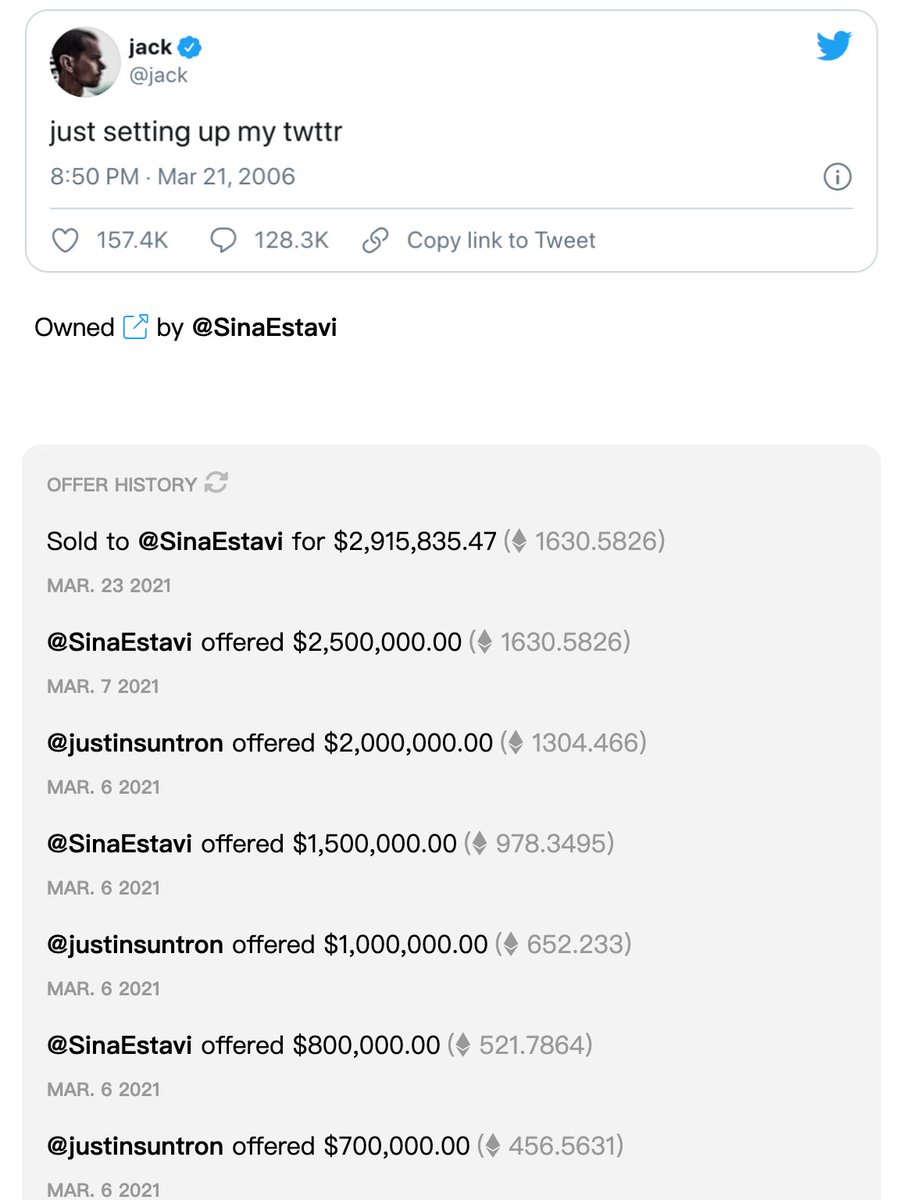

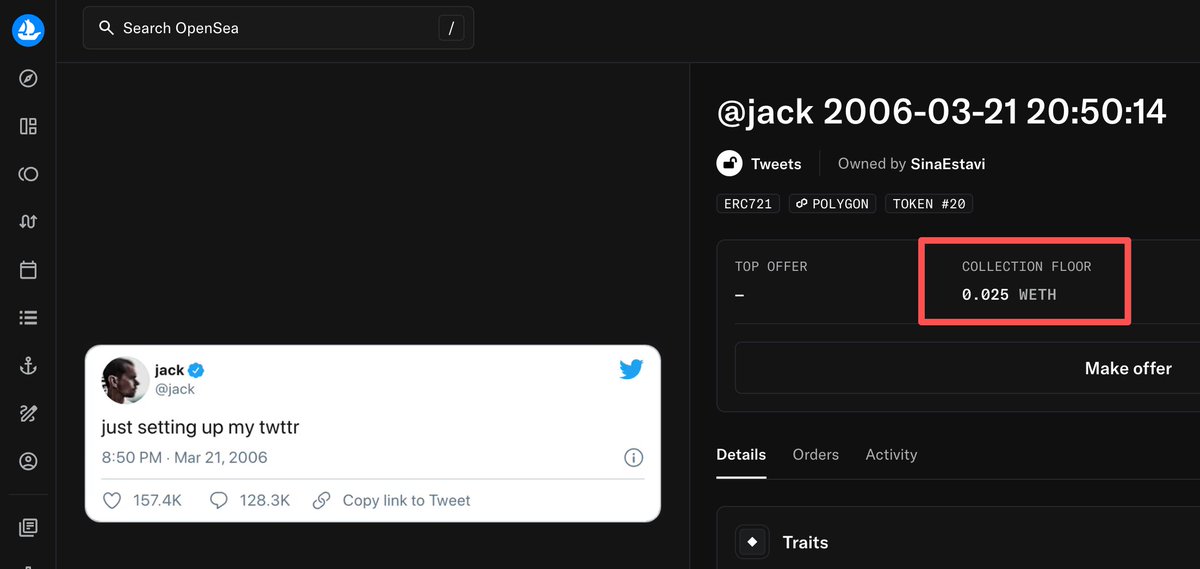

推特的创始人Jack Dorsey @jack把推特历史上第一条创世推文铸造成NFT进行拍卖,你觉得它应该值多少钱?

0.025个ETH,现在值50U,而当年则被@SinaEstavi以高达1630个ETH折合290万美金拍下,现在回过头看觉得这玩意50U都贵了还没一场厕纸有用,但那时候正值元宇宙万物上链的狂热时期,这个NFT被誉为是数字世界的希伯来创世圣经。

最好的故事套最多的人。

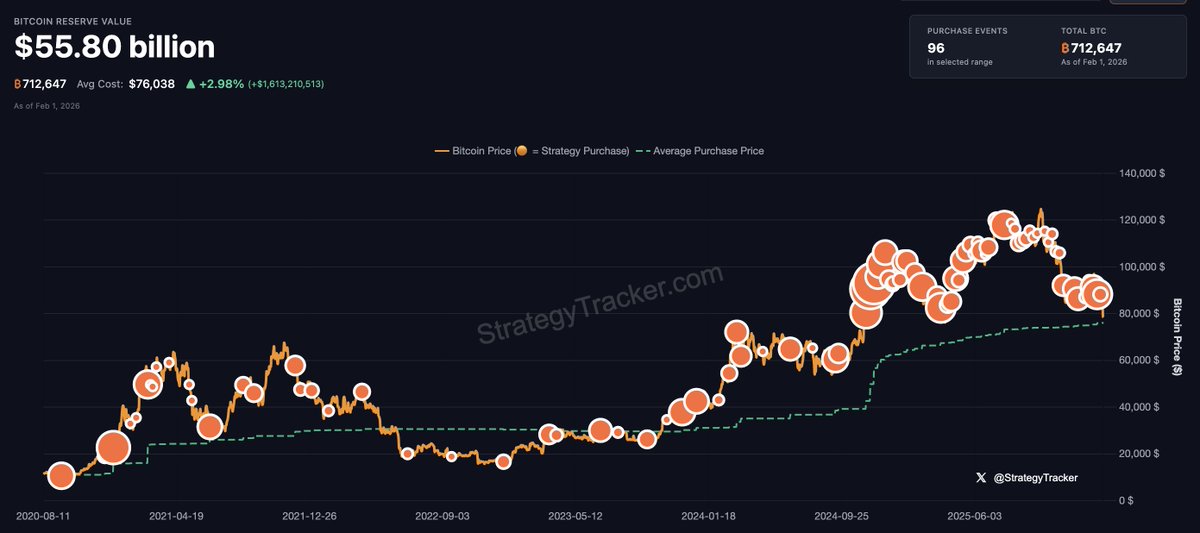

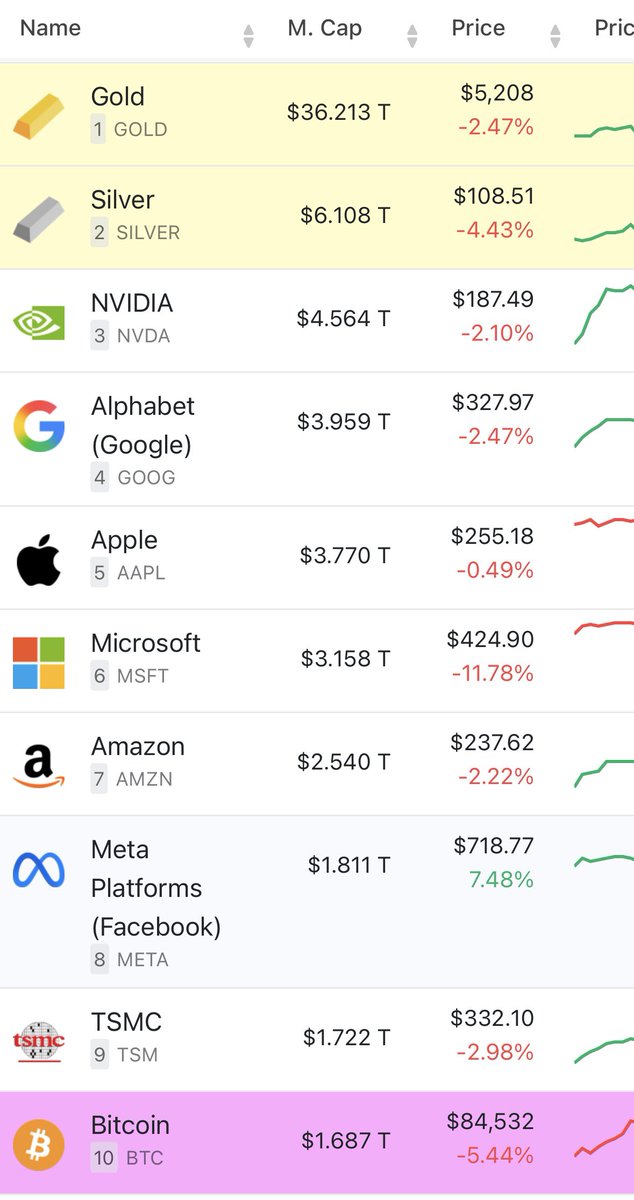

随着比特币跌破了微策略的持仓成本,微策略也继续提高了其优先股STRC的股息至11.25%来护盘,压力大的时候就想想@saylor,一边是持仓BTC持续下跌但又得继续花钱买,另一边是自家股票持续下跌还得提高股息护盘,老实说如果没有微策略这5年540亿美金的投入和建设,比特币现在的合理价格已经回到5开头了,而再过3天这个月4号就是Michael Saylor的60大寿,本可功成名就享受天伦之乐的老头现在却深陷泥潭苦苦挣扎,让我们提前祝他生日快乐🫡

《请注意本文纯属意淫胡说八道只图一乐如有雷同纯属巧合》本来考虑到各方的情绪想装死回避一下这个话题也怕自己引火上身,但好多人追着想让我发表点看法,那我斗胆说说吧,但我没办法保证自己一定完全客观且能说出所有人都喜欢听的话,我也有自己的局限性和立场,所以如果你无法接受听到不同的观点请立即退出本文避免影响心情,小陈在此先谢过各位了❤️

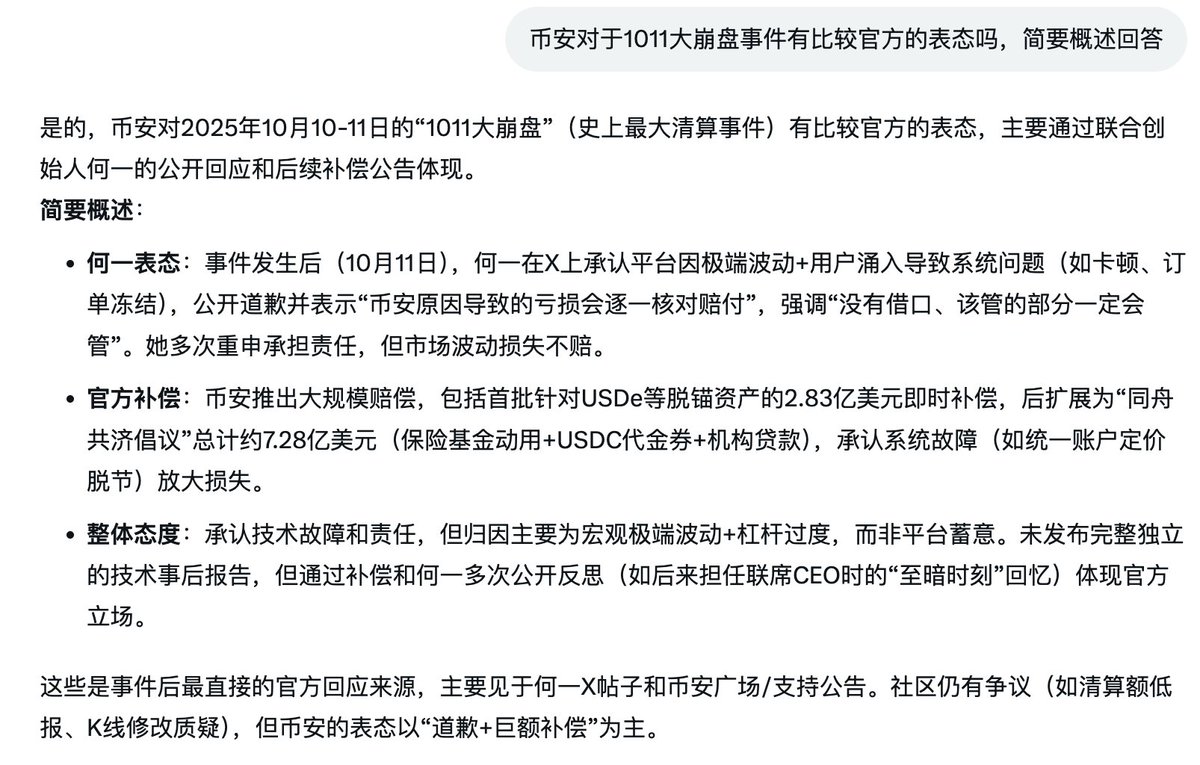

首先实事求是币安在1011事件中确实存在过错需要承担责任,如Grok总结回复,何一 @heyibinance 也公开表态承认币安系统确实出现了卡顿无法下单和USDe脱锚的问题,并进行了一定赔付,但社区主要争议在于赔付金额不够。

当然这件事情对于行业确实产生比较沉重的打击,尤其是信心上的,让很多人意识到原来山寨真他妈的可以归零,这种影响是深远的很难短期消化。

所以说币安没有过错吗?肯定有,毕竟官方也已经承认确实出现了问题,我在事件发生后第二天也呼吁币安应该尽快出具一份详尽的调查报告。

所以木头姐昨天一石掀起千层浪的讨伐也并不是无中生有,她提到的币安系统的问题,何一也早已表态承认,所以这事大家早有所知并不是“爆料”级的内容,因此不少人同样也在推特发出了疑问:“为什么都过去3个月了,现在才又被拎出来,还产生如此大的影响力?”

我试着梳理了一下木头姐和相关方的利益链条以及最近的动作,然后叠加商战的阴谋论意淫出来了一个很有趣的剧本。

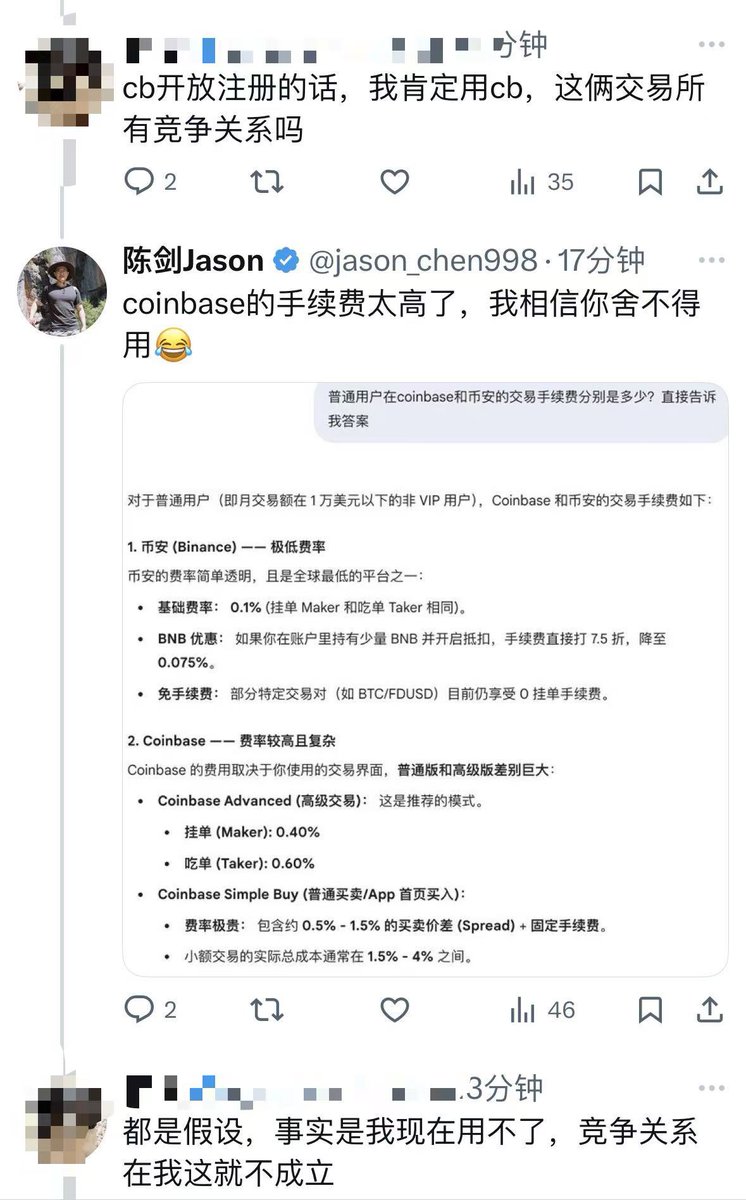

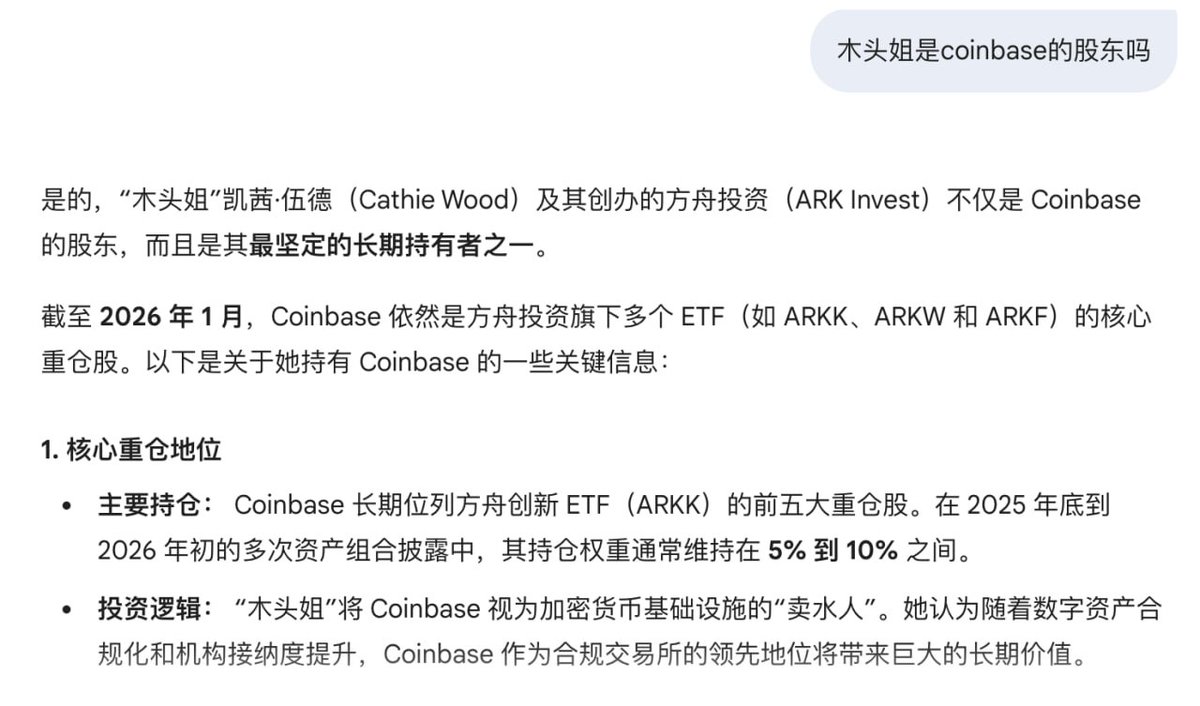

首先木头姐是Coinbase的重仓股东,长期位列其前5大持仓,所以仓位在这里摆着,这不是阴谋论,而是人之常情,就像E卫兵没事就骂Solana两句赌场诈骗链一样,木头姐也经常公开骂币安捧Coinbase。

而随着阿布扎比使用WLFI的USD1入股币安,CZ得到特赦,以及就在这个星期USD1大规模和币安合作,币安和WLFI的联姻,使得重回美国市场的概率越来越大,前天时隔多年重新上线了特斯拉合约就被很多媒体解读为在试水温。

那如果币安主站重新进入美国市场,对谁的压力最大?当然是Coinbase,直接影响木头姐的仓位。

所以木头姐对币安则继续保持日常开炮。

除了币安和Coinbase外,另外一个势力也蠢蠢欲动,对的,Solana和Coinbase就在前天也正是联姻了。

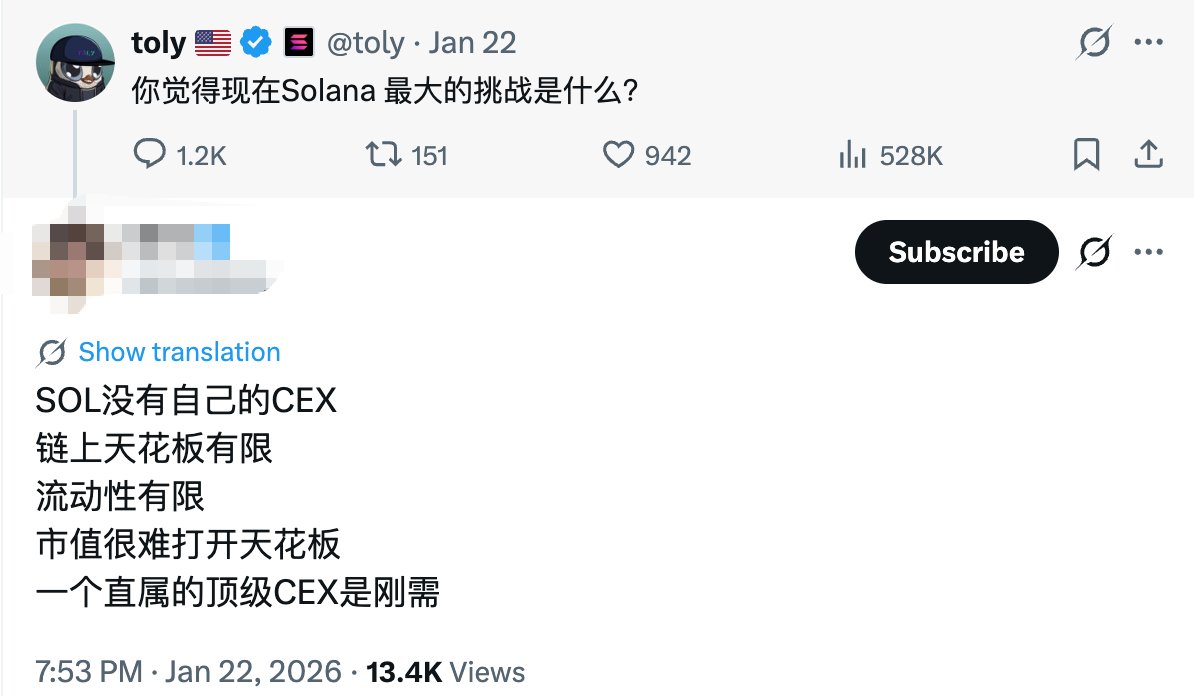

而Solana的创始人Toly也恰好就在2天前用中文发布“你觉得Solana最大的挑战是什么?”,而“没有自己的CEX”则成为了共识最多的回复。

自从币安开始掐断了Solana的上币渠道,重点扶持BSC生态以及一系列中文Meme后,Solana日子确实比之前要难过了不少,Toly亲自用中文来和中文社区互动,也可以看出中文用户流失的严重性。

Coinbase+Solana这两对难兄难弟,好像是当下最好应对币安+BSC的组合,吴蜀联合抗魏的三国杀拉开了序幕。

至于你希望吴蜀魏这三国谁能赢?人才济济兵多将广的魏国,忠义仁厚鞠躬尽瘁的蜀国,水战称雄地利天险的吴国,我相信当年大家看三国演义的时候内心都有自己的答案,但抛开宏大叙事把自己放到小民角色,每个人都希望对自己最有利的那个人能赢。

当然币安确实也存在很多问题这是不可否认的,但如果Coinbase+Solana赢了,就没Alpha刷了,也没Holder空投领了,没有谁比谁那么高尚,都是屁股决定脑袋。

WLFI的先存进来再用起来的节奏踩的真好,这17个USD1交易对的币种直接占了整个加密货币交易总量的75%,超过半壁江山都覆盖了,而对于用户来说拿USD1买到的BTC和USDC/T都一样,但是能多得到额外的奖励,何乐而不为呢?

USDC为了拿下Coinbase的渠道每年需要把自己60%实打实的收入上交给Coinbase给用户分红,肉疼不说,关键是慢,得先自己赚到这么多钱才能交的上去搞活动,而USD1最大的优势则在于多了WLFI这个现成的金库,直接可以先拿WLFI做补贴预支未来收益从而快速抢占市场。

这次的活动持续一整个月截止到2月27号,瓜分300万个WLFI奖池,从现在开始我就把BTC定投计划的交易对从USDT换成USD1😂

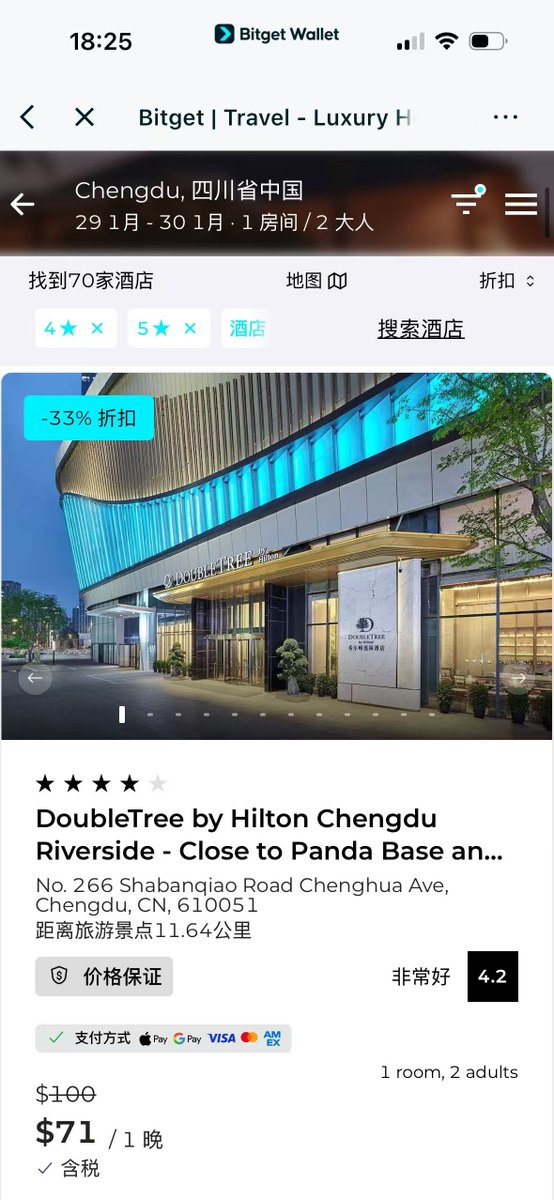

因为U卡都是国际卡,所以我之前最大的痛点是超过200人民币就要被支付宝微信这些第三方渠道收3%的手续费,U卡只能被迫局限在小额支付了,但是Bitget钱包这次把U卡的消费场景打的更透了,首页改版升级后直接专门放了一个Pay板块,可以直接在里面用U定酒店,非但不需要再被渠道商收3%的手续费了,而且几乎全部酒店都有10%到30%的折扣,如下图所示,同样的酒店,71U折合493人民币,而携程是579,很香啊这一下子把U卡天花板又抬高了。

除了定酒店外,Bitget把Web3钱包的定位从单纯的交易场景扩展到充话费、扫码支付、银行转帐等一系列生活场景,至此链上挥金如土链下缝缝补补的日子就不再有了,每1U都难得珍贵,链上链下的价值观彻底统一了😂

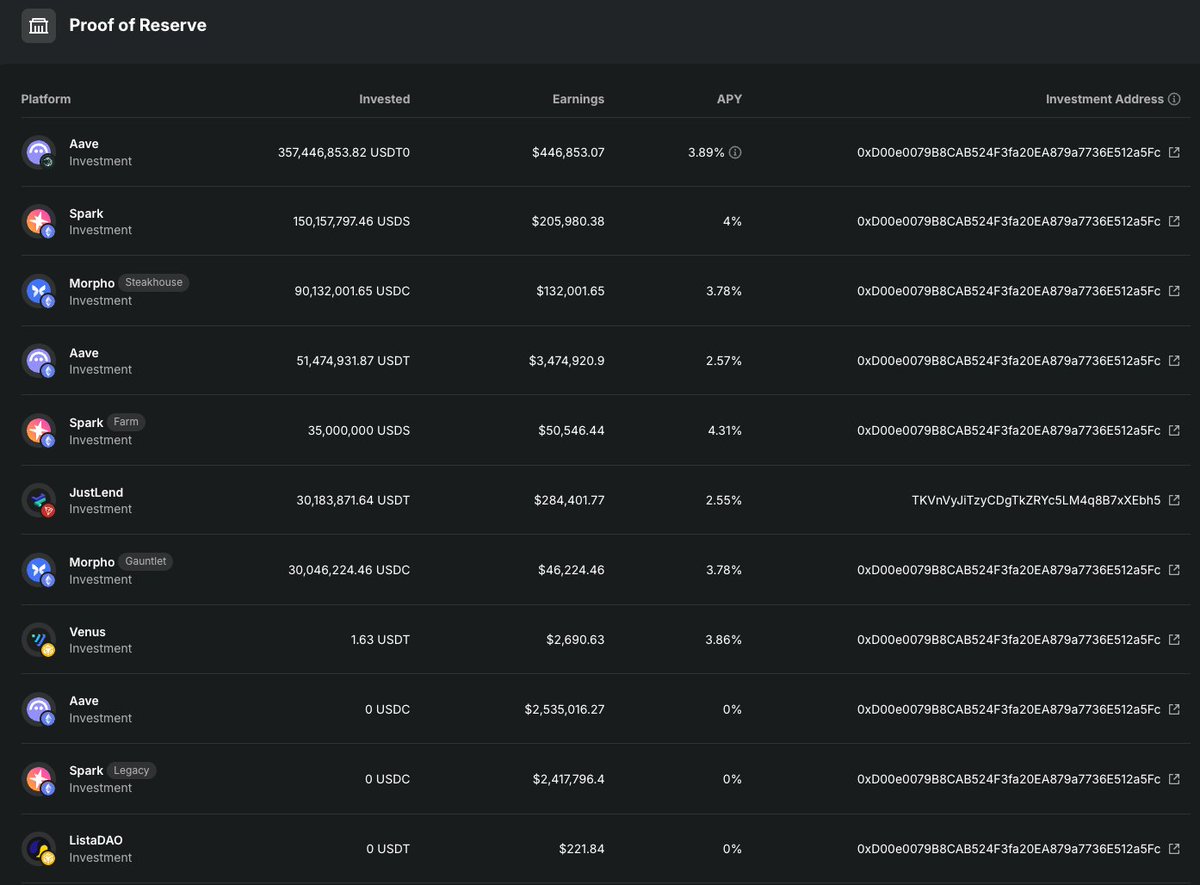

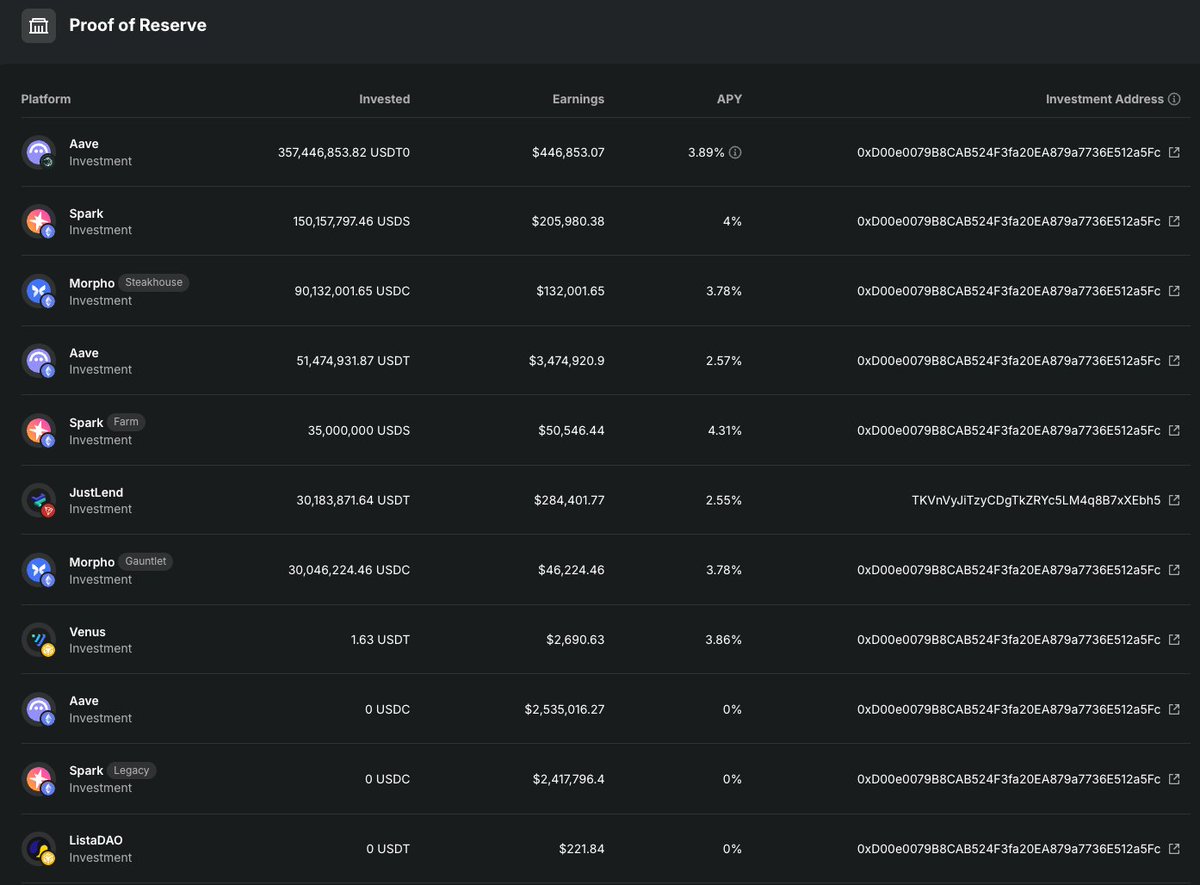

USDD2.0升级一周年抽3份礼盒,规则在文末👇在去年1月彻底从具有争议的算法稳定币,升级成超额抵押稳定币后,USDD目前TVL为13.5亿美金,总共发行了10.9亿美金,所以抵押率为123%,之前1.0版本是中心化发行和管理,现在2.0则完全无需许可去中心化进行铸造,所以USDD和DAI的状态一模一样,USDD自然也沿用了DAI的PSM机制,而这个PSM机制我认为是对于用户体验最舒服的地方。

PSM最早由DAI的MakerDAO发明,但孙宇晨将其引入USDD后发扬光大,通过固定汇率而非池子的方式实现USDT和USDD完全1:1兑换,达到无汇率差、无手续费、无滑点的的无磨损效果,再结合Smart Allocator把资金自动在链上路由分配获得收益后,用户不需要考虑为了吃利息而承担两次兑换带来的磨损。

USDD的TVL的增长也分了几个阶段完成,最近主要来自币安钱包的支持,不到 12 小时后sUSDD 的TVL已超过1亿美金,再结合Bitget钱包合作、在Morpho做循环贷等,USDD在第三方渠道的投入也很多,打通进入其他生态提高稳定币的采用率,目前来看USDD还处在持续发力阶段,后续的活动可以关注起来。

本推文抽3套USDD的周年礼盒🎁,点赞转发本推文,关注 @usddio ,并在评论区留下你对USDD的看法,我将会从中抽选出3位朋友私信送出礼盒🫡

USDD2.0升级一周年抽3份礼盒,规则在文末👇在去年1月彻底从具有争议的算法稳定币,升级成超额抵押稳定币后,USDD目前TVL为13.5亿美金,总共发行了10.9亿美金,所以抵押率为123%,之前1.0版本是中心化发行和管理,现在2.0则完全无需许可去中心化进行铸造,所以USDD和DAI的状态一模一样,USDD自然也沿用了DAI的PSM机制,而这个PSM机制我认为是对于用户体验最舒服的地方。

PSM最早由DAI的MakerDAO发明,但孙宇晨将其引入USDD后发扬光大,通过固定汇率而非池子的方式实现USDT和USDD完全1:1兑换,达到无汇率差、无手续费、无滑点的的无磨损效果,再结合Smart Allocator把资金自动在链上路由分配获得收益后,用户不需要考虑为了吃利息而承担两次兑换带来的磨损。

USDD的TVL的增长也分了几个阶段完成,最近主要来自币安钱包的支持,不到 12 小时后sUSDD 的TVL已超过1亿美金,再结合Bitget钱包合作、在Morpho做循环贷等,USDD在第三方渠道的投入也很多,打通进入其他生态提高稳定币的采用率,目前来看USDD还处在持续发力阶段,后续的活动可以关注起来。

本推文抽3套USDD的周年礼盒🎁,点赞转发本推文,关注 @usddio ,并在评论区留下你对USDD的看法,我将会从中抽选出3位朋友私信送出礼盒🫡

记录我用Vibe Coding解决生活中真实痛点的亲身经历✌️

YouTube有很多博主这些年都已经发了成百上千条视频,但我才刚关注不久,于是我就会按照时间顺序一条条的往回看,但我遇到了一个非常棘手恼人的问题😤

当我每次打开这个YouTube进入博主的主页后,我要一直往下翻很久,费力直到找到我上次看的视频,然后再继续看下一个,随着我看的越多,每次打开后往下翻的也就越久,太麻烦了!

于是我在想那YouTube没有什么“一键滚动到上次观看的地方”的功能吗?还真他娘的没有。

应该不只有我一个人遇到这种问题吧,那YouTube自己没有,总早该就有第三方插件解决吧?还真他娘的也没有。

随着每打开一次,就要往下翻着找很久,我实在受不了了,自己干吧!

于是我先下载了一个名为Enhancer for YouTube的插件,它里面可以直接写入javascript代码进行自定义扩展。

然后我打开Gemini输入我的需求,让他给我写一段可以自动往下滚动到我上次观看的位置的代码,我把生成的代码复制粘贴进去运行,果不其然第一次失败了,一直往下滚动不停。

我以为是描述的不够详细,于是拿出了高考作文800字的架势,详细的给它描述了我的需求,然后AI信心满满的又给我生成了一段,我复制粘贴进去,滚了一下就不滚了,还是不行。

然后就进入持续不断的拉锯战,我说这不对,它改完后那又不对的反复循环。

这时候我意识到,我让AI一步到位生成代码估计为难它了,我应该像产品经理一样将这个需求进行拆解并迭代。

于是我换了一种思路,首先让他生成一段代码可以实现当我打开YouTube网页后一直往下滚动,我将这一段代码复制进去运行,ok很完美,果然一直滚动。

接着我先对AI进行了表扬肯定,说你在此基础上给我加个新功能,把我所有看过的视频全部加一个灰色的蒙版表示出来,然后我将生成的代码复制进去后运行,很好,在持续滚动的前提下果真所有看过的视频都变灰了。

随着产品被迭代了两次,具体我最终的需求只有一步之遥,我对它说:“你做的很棒,给我再加一个新功能,当连着出现10个灰色的蒙版,就停止滚动”。然后我将代码复制进去运行,完美!

所以首先Vibe Coding真的很适合解决这些个性化的“鸡毛蒜皮”问题,其次即使是很简单的需求,也不能一次性喂给AI,而是要以拆解迭代的方式去引导AI一步步的完成。

记录我用Vibe Coding解决生活中真实痛点的亲身经历✌️

我平时在youtube追一些博主的视频,其中很多人这些年都已经发了成百上千条,但我才刚关注不久,于是我就会按照时间顺序一条条的往回看,但我遇到了一个非常棘手恼人的问题,当我每次打开这个YouTube进入博主的主页后,我要一直往下翻很久,费力直到找到我上次看的视频,然后再继续看下一个,随着我看的越多,每次打开后往下翻的也就越久,太麻烦了!

于是我在想那YouTube没有什么“一键滚动到上次观看的地方”的功能吗?还真他娘的没有。

应该不只有我一个人遇到这种问题吧,那YouTube自己没有,总早该就有第三方插件解决吧?还真他娘的也没有。

随着每打开一次,就要往下翻着找很久,我实在受不了了,自己干吧!

于是我先下载了一个名为Enhancer for YouTube的插件,它里面可以直接写入javascript代码进行自定义扩展。

然后我打开Gemini输入我的需求,让他给我写一段可以自动往下滚动到我上次观看的位置的代码,我把生成的代码复制粘贴进去运行,果不其然第一次失败了,一直往下滚动不停。

我以为是描述的不够详细,于是拿出了高考作文800字的架势,详细的给它描述了我的需求,然后AI信心满满的又给我生成了一段,我复制粘贴进去,滚了一下,不滚了,还是不行。

这时候我意识到,我让AI一步到位生成代码估计为难它了,我应该像产品经理一样将这个需求进行拆解并迭代。

于是我换了一种思路,首先让他生成一段代码可以实现当我打开YouTube网页后一直往下滚动,我将这一段代码复制进去运行,ok很完美,果然一直滚动。

接着我先对AI进行了表扬肯定,说你在此基础上给我加个新功能,把我所有看过的视频全部加一个灰色的蒙版表示出来,然后我将生成的代码复制进去后运行,很好,在持续滚动的前提下果真所有看过的视频都变灰了。

随着产品被迭代了两次,具体我最终的需求只有一步之遥,我对它说:“你做的很棒,给我再加一个新功能,当连着出现10个灰色的蒙版,就停止滚动”。然后我将代码复制进去运行,完美!

所以首先Vibe Coding真的很适合解决这些个性化的“鸡毛蒜皮”问题,其次即使是很简单的需求,也不能一次性喂给AI,而是要以拆解迭代的方式去引导AI一步步的完成。

Sentient是这一轮少有的空投发的比较老实币价还保持坚挺的项目了,虽然生不逢时FDV只有10亿,毕竟去年连0G都能开到60亿🤣根据经济模型Sentient的社区活动和空投的份额占了44%,团队锁1年释放6年,都还是挺有诚意想做事的态度。

Sentient拿到了Peter Thiel种子轮领投的8500万美金,是其目前投资唯一纯开源的项目,4篇论文被收录进了AI顶级会议NeurIPS,其中最重要的一篇是OML,因为Sentient最大的问题就是作为开源AI怎么防止被白嫖,你辛辛苦苦训练出来的模型,别人直接下载改一改就能用,还声称是自己的拿去赚钱,所以OML关键的创新是给模型嵌入了一个“隐形口令”,用来验证该模型的最初创建者,具体实现的方式简单来说,就是在模型里偷偷塞进去一些特定的口令,平时正常使用完全不影响,但是当你对它说出口令后,模型就必须要给你指定的回答,它就像是模型的指纹一样,并且最多可以塞进去超过2万个口令,几乎不可能被人移除磨掉指纹,这也是Sentient相比其他AI项目敢彻底开源的底气。