推文

一组来自CoinGecko的数据。

加密市场的归零项目数量逐年攀升,2021年仅约 2,500 个,而 2024 年猛增至 138 万个,2025 年共有 1,160 万个。

尤其是从pump. fun爆火开始。

如果还不够直观,大概加密每天失败31,781个项目,每分钟就有22个项目归零。

虽然这组数据更像是在衡量DEX 时代超低门槛发币带来的 token生存与归零,但是吸收掠夺的流动性却是实实在在的。

GeckoTerminal对归零项目的定义除了接近极低市值外,也包括曾经至少有过 1 笔交易,但后来不再活跃交易的项目。

其中项目的死亡高峰期没有意外的,就是2025年第四季度,大概有770 万个项目归零

同时也能看出项目真正的爆发年自2022年开始,因为2022年归零的项目是21年的80多倍。

一组来自CoinGecko的数据。

加密市场的归零项目数量逐年攀升,

2021年仅约 2,500 个,而 2024 年猛增至 138 万个,2025 年共有 1,160 万个。

尤其是从pump. fun爆火开始。

如果还不够直观,大概加密每天失败31,781个项目,每分钟就有22个项目归零。

虽然这组数据更像是在衡量DEX 时代超低门槛发币带来的 token生存与归零,但是吸收掠夺的流动性却是实实在在的。

GeckoTerminal对归零项目的定义除了接近极低市值外,也包括曾经至少有过 1 笔交易,但后来不再活跃交易的项目。

其中项目的死亡高峰期没有意外的,就是2025年第四季度,大概有770 万个项目归零

同时也能看出项目真正的爆发年自2022年开始,因为2022年归零的项目是21年的80多倍。

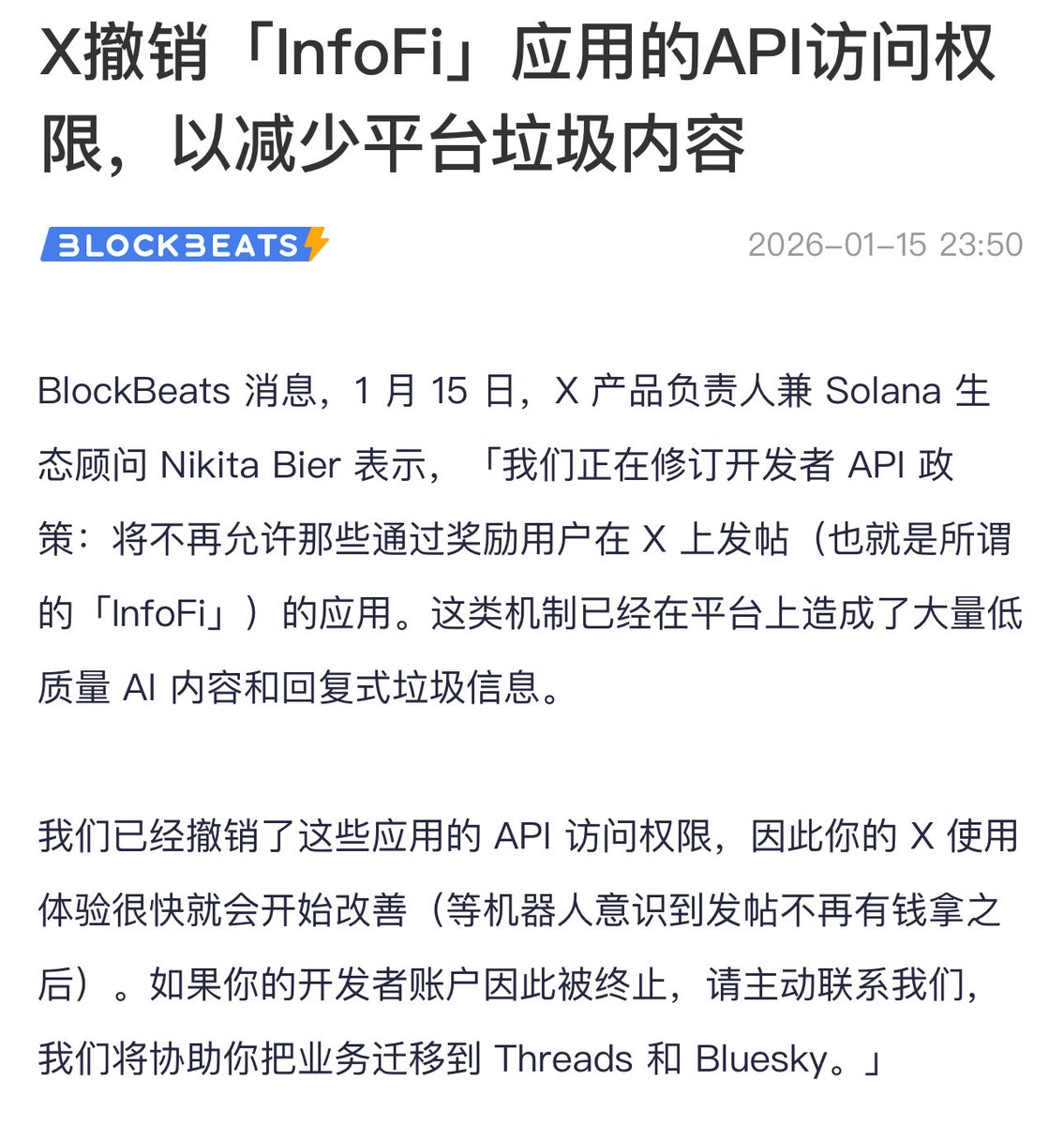

马斯克重拳出击,

嘴撸和yaps被封禁,

说好的人人都是kol的时代呢?

这一轮反弹哪些板块跟随BTC上行?

把最近每一次反弹大概率都会跟涨的币种整理成了一个BTC跟涨篮子供参考。

大盘: $ETH / $SOL / $XRP / $BNB / $AVAX / $ADA / $BCH 。

DeFi: $AAVE / $LINK / $UNI 。

Meme: $DOGE / $PEPE / $SHIB / $BONK / $WIF / $PENGU / $FARTCOIN 。

新兴: $SUI / $TAO / $WLFI 。

L2: $OP / $ARB 。

平台币: $OKB / $BGB / $GT / $BNB 。

昨晚发了Arbitrum 上个月的创作者奖励,钱没有多少,但小恐龙是上个月 $arb 创作者排行榜前十名中的唯一中文作者耶🦖

昨晚跑步肌肉有点拉伤了,今天休息睡了一天,干脆以后每周疯狂星期四都休息好了,嘿嘿

@OrderlyNetwork 最近添加了多个新永续合约对,包括 $LIT 、 $XAG (白银)、 $XAU (黄金)、 $MON 和 $TNSR , XAG 和 XAU 是热门对,交易量位居前五,提供高达 20x 杠杆,深度还挺好的

希望可以添加更多更丰富的交易对噢 @OrderlyNetwork 🐸

#orderly $ORDER

每个月都能嘴撸领一笔@arbitrum 的 $arb ,也积攒了一些。

对比了一下,同赛道的 @0xPolygon 的 $pol

sui,aptos。。立马发现。arb这个币真的是毫无用武之地啊

pol有质押领,蓝筹生态代币空投,和高收益(gas费全烧 + staking + 跨链费,百万级通缩)

sui和aptos也都有基本的质押收益+gas收益。。

arb是纯纯治理代币

“目前Arbitrum的公链收益几乎100%进了中心化治理的Arbitrum DAO的treasury(国库)”太富有了,完全不分红。

2025年下半年到2026年Q1一直在热议这个,Tally等项目已经在推liquid staking模型

arb的基本面在开通质押之前,这个币应该很难有大的转变。

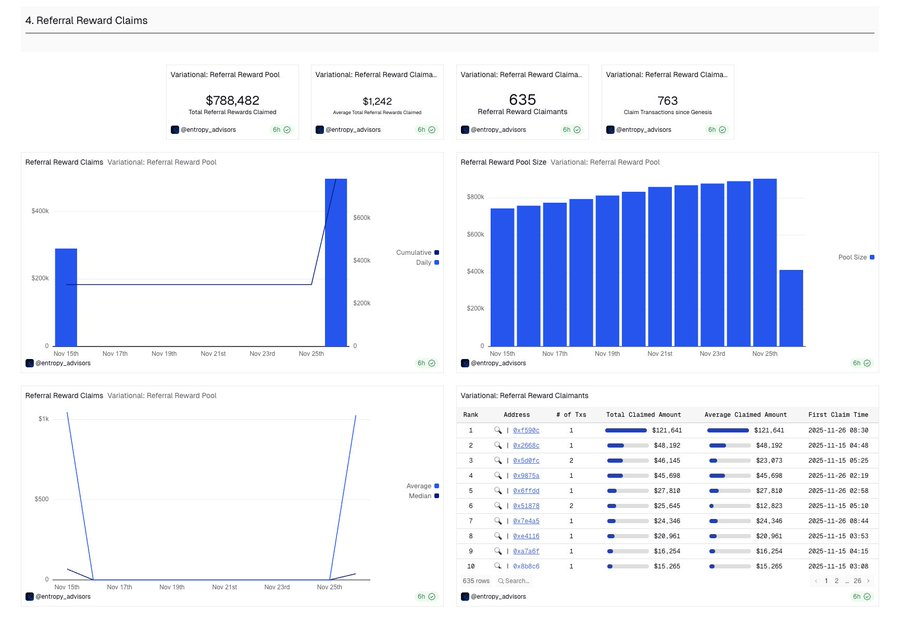

这一轮周期获利者到底退出了多少流动性?

$BTC 是最典型的老钱获利了结,机构被动接货的筹码换手。

BTC的老鲸鱼几乎严格做到了兑现利润,

Glassnode数据显示,长期持有者在去年6月的日度已实现利润冲至 $14.7亿每天,

另外2025年10月长周期持有者净仓位以 -10.4万 BTC/月 的速度持续减仓,

同时转入交易所规模升至 $2.93亿每天。

自2024年初以来,早期巨鲸已累计兑现利润约 327万 $BTC ,这部分利润主要由近千亿美元的ETF/ETP资金承接。

$ETH 的表现不同于BTC,ETH主要为质押体系崩溃失血,机构和ETF逐步接手。

根据LDO的数据,ETH质押在2025全年累计净流出约 100万 枚ETH,大量质押的ETH转向ETF及合规数字资产金库。

但由于流动性差异,ETH并没有大量换手和卖出,大部分ETH处于迁移也就是质押→合规 的吃利息状态,同时目前ETH ETF总资产也来到了$191亿左右。

山寨相比于ETH和BTC可以说是相当惨烈。

仅看加密 ETP/基金产品里。

$XRP : 净流入约 +$37亿

$SOL : 净流入约 +$36亿

剩余所有山寨币2025全年合计净流入仅$3.18亿。

大概率也能猜到在加密交易所里,除去头部的山寨外,其他的山寨币2025年全年的流入大概只有SOL等代币的1/10。

汇总了几个被中文圈忽略的重要事件,以及二级市场催化剂,方便速览。

首先是宏观和政策。

1.木头姐(Cathie Wood)称美国政府或将很快开始购买比特币。

2.佩洛西支持禁止官员参与政治预测市场,

包括前众议院议长佩洛西在内的 30 名民主党人支持一项法案,旨在禁止民选官员在预测市场上对政治结果进行下注。

3.美国最高法院推迟对特朗普关税案的裁决。

4.特朗普称必须拿下格陵兰岛,否则中俄会捷足先登。

然后是加密最后的希望RWA和机构采用。

1.美国证券交易委员会(SEC)已批准存管信托公司(DTC)推进股票、ETF 和国债的区块链代币化。

2.纽约梅隆银行(BNY)推出代币化存款服务 ,主要还是为了试水可编程的链上现金业务。

3. $Ondo Global Markets 宣布在以太坊和 BNB 链上新增 98 种代币化股票和 ETF,覆盖 AI(芯片、数据中心)、金属(黄金、稀土)、科技硬件及杠杆ETF 等板块。

4. $XRP ,Ripple 宣布已获得英国金融行为监管局(FCA)颁发的电子货币机构(EMI)牌照和加密资产注册许可,正式在英国合规开展数字资产支付业务。

最后是二级市场的催化剂,不多但是都是确定性利好。

$POL ,Polygon 发布了一套集成的服务与技术堆栈,旨在打通企业、消费者以及 AI 代理之间的链上资金流转

$ARB ,Arbitrum 网络已上线 ArbOS Dia 升级

$PUMP, Pump. fun 升级了创作者机制,现在允许将费用分成至最多 10 个钱包。

$OP ,Optimism 基金会提议将超级链收入的 50% 用于回购 OP。

$SOL ,Solana Mobile 宣布首个 Seeker 赛季已结束,并确认将于 1 月 21 日正式推出 SKR 代币。

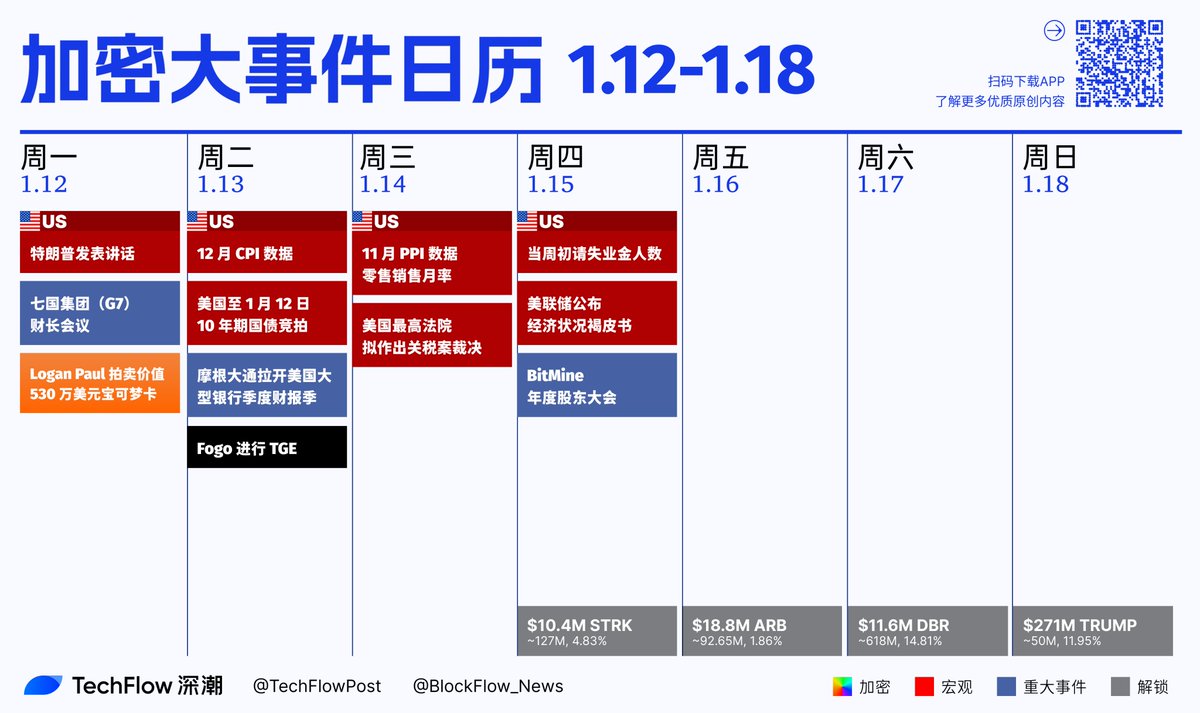

🌐 1月12日 - 1月18日|本周大事件

📅 1 月 12 日|星期一

🔵 美国总统特朗普发表讲话(08:15)

🔵 七国集团(G7)财长会议

🔵 Logan Paul 拍卖价值 530 万美元宝可梦卡

📅 1 月 13 日|星期二

🔵 美国 12 月 CPI 数据

🔵 美国至 1 月 12 日 10 年期国债竞拍

🔵 摩根大通拉开美国大型银行季度财报季

🔵 Fogo 进行 TGE

📅 1 月 14 日|星期三

🔵 美国 11 月零售销售月率 & PPI 数据

🔵 美国最高法院预计将作出关税案裁决

📅 1 月 15 日|星期四

🔵 美国至 1 月 10 日当周初请失业金人数

🔵 美联储公布经济状况褐皮书

🔵 $STRK 将于 1 月 15 日解锁 1.27 亿枚代币,价值约 1040 万美元,占流通量 4.83%

🔵 BitMine 召开年度股东大会

📅 1 月 16 日|星期五

🔵 $ARB 将于 1 月 16 日解锁 9265 万枚代币,价值约 1880 万美元,占流通量 1.86%

📅 1 月 17 日|星期六

🔵 $DBR 将于 1 月 17 日解锁 6.18 亿枚代币,价值约 1160 万美元,占流通量 14.81%

📅 1 月 18 日|星期日

🔵 $TRUMP 将于 1 月 18 日解锁 5000 万枚代币,价值约 2.71 亿美元,占流通量 11.95%

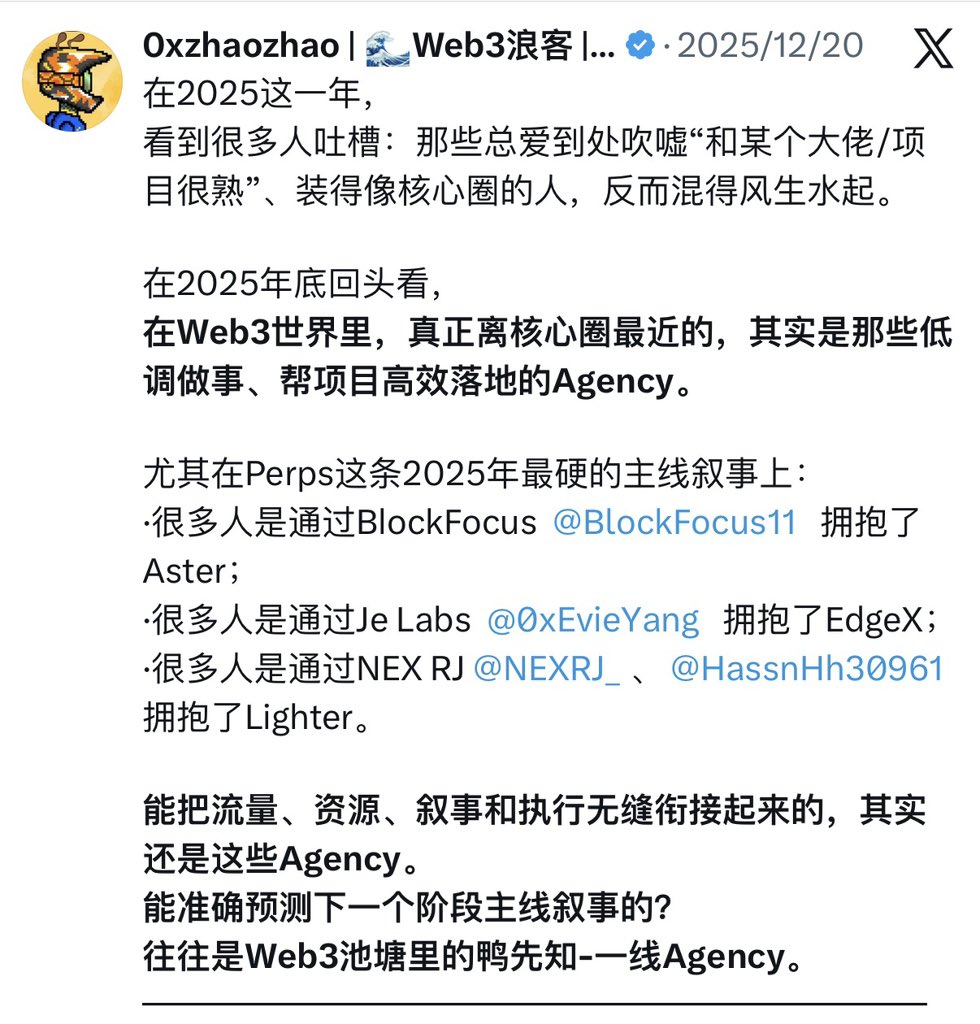

没有什么投研能力的普通人,

在Web3该怎么翻身?

我还不知道未来五年内

能不能赚到500万人民币?

但2025年的翻身,

大概来自于悟到了一个道理:

「在Web3世界里,Agency才是离项目方最近、离真实信息最近的那一群人。」

大部分小团体和超级个体的投研能力,其实都很难超过主流Agency。因为Agency和项目方坐在同一个台面上,吃同一锅饭,信息差天然就小。

在我的认知里,Agency除了帮项目方打开市场、拉流量外,一线Agency还会深度参与甚至辅助项目方完成上所的整个步骤:从对接交易所、准备材料、协调审计、到谈判费率、排期,几乎全程陪跑。

所以,一个项目方的真实实力、团队背景、资金状况、潜在风险,除了项目方自己最清楚外,最清楚的往往就是合作的那家Agency。

—————————

这也就是今年我为什么一直在提:

·要社交·要向上社交·要与人为善的根本原因。

—————————

那普通人该怎么办?

在打火机(Lighter)空投后,

大量拿到结果的博主在X上发推感谢 Snow 姐@snow949494,而这里面有很多并不是KOL,就是普普通通的参与者。

这件事也说明了,你根本不用去成为大KOL,就能通过Agency的渠道接触到早期机会、拿到一手信息,然后去思考要不要重仓一个项目。

想在Web3完成翻身,其实不一定非得自己从头研究到尾,找对人、跟对队、早点上车,往往就够了。

—————————

没有什么投研能力的普通人,

在Web3该怎么翻身?

我还不知道未来五年内

能不能赚到500万人民币?

但2025年的翻身,

大概来自于悟到了一个道理:

「在Web3世界里,Agency才是离项目方最近、离真实信息最近的那一群人。」

大部分小团体和超级个体的投研能力,其实都很难超过主流Agency。因为Agency和项目方坐在同一个台面上,吃同一锅饭,信息差天然就小。

在我的认知里,Agency除了帮项目方打开市场、拉流量外,一线Agency还会深度参与甚至辅助项目方完成上所的整个步骤:从对接交易所、准备材料、协调审计、到谈判费率、排期,几乎全程陪跑。

所以,一个项目方的真实实力、团队背景、资金状况、潜在风险,除了项目方自己最清楚外,最清楚的往往就是合作的那家Agency。

—————————

这也就是今年我为什么一直在提:

·要社交·要向上社交·要与人为善的根本原因。

—————————

那普通人该怎么办?

在打火机(Lighter)空投后,

大量拿到结果的博主在X上发推感谢 Snow 姐@snow949494,而这里面有很多并不是KOL,就是普普通通的参与者。

这件事也说明了,你根本不用去成为大KOL,就能通过Agency的渠道接触到早期机会、拿到一手信息,然后去思考要不要重仓一个项目。

想在Web3完成翻身,其实不一定非得自己从头研究到尾,找对人、跟对队、早点上车,往往就够了。

—————————

写在昨天,

看到DD @rtk17025 和Ark @0xark21 在吐槽一件事,某位博主私下,嘲讽那些“没啥咖位”的普通玩家,自掏腰包飞上海,只为参加Agency的线下酒会,那位博主觉得这些人太Low…之后

分享几个适合2026年的保命策略。

上一轮周期很多机构倒在牛市前夜的原因,就是弹药在漫长的震荡与阴跌中被耗尽,而非没有看对方向。

1. 底仓一定是收益型资产而非潜力型资产。

熊市的现实在于,生存先于投机,长期稳定存在的资产先于潜力型资产。

除核心资产外( $BTC / $ETH ),更大的仓位放在合规路径的收益型资产(RWA)/稳定币收益去对抗时间(2022年的共识之一即,熊市中散户最强的对手是时间)。

另一方面原因在于,一些机构认为在2026 年监管清晰化后,收益型加密资产会优先上涨并被资金配置。

2.只吃两头不吃中间,2026 年和2022年底类似,由于缺乏增量资金,价格会在一定区间内反复震荡。

在此类行情下,最亏钱的行为就是顺势交易,突破压力位就追多,跌破支撑位就追空,基本上会反复亏损。

2026年不会出现单边向上,这种行情下涨了立刻减仓做空,跌了立刻试探买入,如果没有吃到两头,立刻停止交易或者及时止损。

3.放弃加密原生叙事转向分发渠道和合规入口。

2026 年将发生一个巨大的转变就是,一个项目或者叙事能被传统金融和支付体系绑定才是熊市唯一的生存法则。

所有无法产生真实外部收入、无法连接现实资产负债表的项目都会在熊市中慢慢消耗掉。

稳定币基础设施、RWA渠道、合规托管、链上链下结算协议等等,一定是在熊市活得最好的加密项目。

Visa、PayPal、大型银行或顶级资产管理公司作为合作伙伴的项目需要重点关注,因为他们掌握了法币入金和机构资产的合规入口。

4. 放弃还在解锁稀释的VC币。

因为解锁已经下跌超过90%的代币,未来还会因为解锁继续下跌90%。

同时这些已经下跌90%以上的项目未来还有,RUG风险,交易所下架风险,黑客攻击(监守自盗)风险。

5. 重新开始撸空投。

熊市里资产价格很难上涨,但项目方为了数据好看,依然愿意分发代币。对于散户而言这是一种极佳的与行情涨跌无关的现金流来源。

同时由于币价较低,收益率低,大量工作室已经死在了熊市初期,和你竞争的科学家和脚本会少很多。

需要注意的是,拿到空投奖励的第一时间,先抽回本金和所有投入成本,然后再投入到下一个空投项目中。

印象中去年的这个时候,

特朗普夫妇发币了,阿根廷总统发币了。

从此之后币圈就再也没来过山寨行情了。

梳理一下2026年还能布局的山寨板块和相关代币。

不多但都是经过层层筛选。

1.首先是带有减半与通缩机制有稀缺性溢价的山寨币。

Bittensor ( $TAO ) 首次减半预计在2026年初,由于TAO完全复制了比特币的经济模型,其区块奖励将从每块1TAO减半至0.5 TAO。

Helium ( $HNT )已经在2025年8月减半, 每两年减半一次,并且有销毁铸造模型,2026年概率通缩。

Render ( $RENDER )也存在销毁铸造模型,Render网络在2026年承接更多的AI渲染和推理任务从而加速销毁速度。

Pendle ( $PENDLE ),Pendle的周排放量每周下降1.1%,直到2026年4月稳定在2%的终端通胀率。

2. 其次是RWA和机构DeFi。

2026年是《GENIUS法案》等监管落地之年,也是RWA元年。

-值得注意的是,$ONDO在2026年1月18日将解锁19.4亿枚,将使流通供应量瞬间增加超过60%,需要需规避或者对冲。

$LINK Chainlink是全能预言机和跨链的基建龙头,CCIP协议是银行链与公链互通的唯一标准(是SWIFT的合作伙伴),RWA规模越大,$LINK的价值越高 。

$PENDLE RWA资产本质是生息资产,Pendle目前已经垄断了链上收益率交易市场 。

$CFG Centrifuge的定位主要是中小企业信贷RWA,专注于非流动性资产例如发票、房地产上链 。

$TRU TrueFi提供无抵押信贷,比较纯粹的DeFi原生RWA。

3. 加密公链基建。

$TIA Celestia定位是加密的数据可用性(DA)层 ,传说中的模块化龙头,主要卖点在L2数量和用户量能不能爆发,被大额解锁冲垮的VC币之一。

$AERO Aerodrome,作为Base链的流动性引擎,Base链上最大的DEX ,同时也是Coinbase亲儿子,AERO直接捕获Coinbase生态的交易费收入,是押注Base生态爆发的蓝筹,类似于以太坊之UNI。

$SOL ,目前加密唯一能承载DePIN的L1,也是Depin和RWA的共同底层,超越ETH潜力的高性能公链。

4. 收入型协议,有一定财务基本面的项目。

除了SOL和刚刚提到的AERO、以及PUMP、HYPE、BNB、OKB等主流中心化协议之外。

MakerDAO/Sky ( $MKR ) 也通过持有美债获得稳定现金流。

5.需要注意的风险性资产。

隐私类例如Monero ( $XMR ) 和 Zcash ( $ZEC ) 等不适合机构持仓的资产。

大额解锁类代币:

Arbitrum ( $ARB ) 持续大额解锁直至2027年。 2026年3月16日将有约11亿枚ARB解锁(约占流通量的76%) 。

Starknet ( $STRK ) 每月解锁约1.27亿枚代币,自2026年1月起 。

Optimism ( $OP ) 存在持续的线性解锁 。

主网的gas降了,隐私也开始做了!⬇️

那么l2会不会更快更便宜更屌?💥

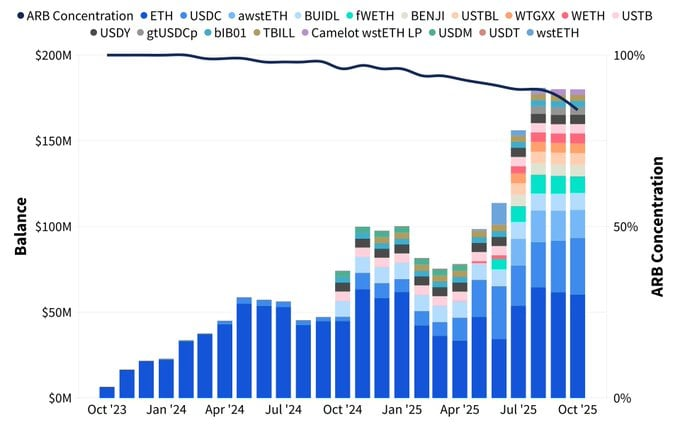

看看l2的龙头大哥 Arbitrum @arbitrum 的稳定币市值超过 40 亿美元。这一点经常被忽略,但它几乎是衡量一个生态是否“能玩”的最重要指标。高流动性稳定币=真实交易、真实借贷、真实收益,而不是 PPT 叙事。

很多人还把 @arbitrum 当成“另一个 L2”,但现实是:它已经是 TVL 排名前五到七的大生态,拥有近 29 亿美元的锁仓、800+ 协议,并且整个安全性直接继承以太坊。深度、广度、费用、用户、开发者偏好——这些指标上它更像一个“中型主权经济体”,而不是 L2 赛道的某个参与者。

开发者现在选 Arbitrum @arbitrum不是因为补贴,而是因为它已经具备完整的“经济基础设施”:成熟的货币市场、Uniswap 的顶级深度、永续合约交易场、RWA 堆叠、链上工资、甚至代币化股票。你不是在等待生态长大,而是直接接入一个已经成熟但竞争仍未饱和的市场。

稳定币 40 亿、TVL 29 亿,这些数字不是装饰,而是一个清晰信号:Arbitrum @arbitrum 具备足够的货币基础与金融深度,足以承载下一轮应用级爆发。

#Arbitrum #layer2 $arb #kaito @KaitoAI

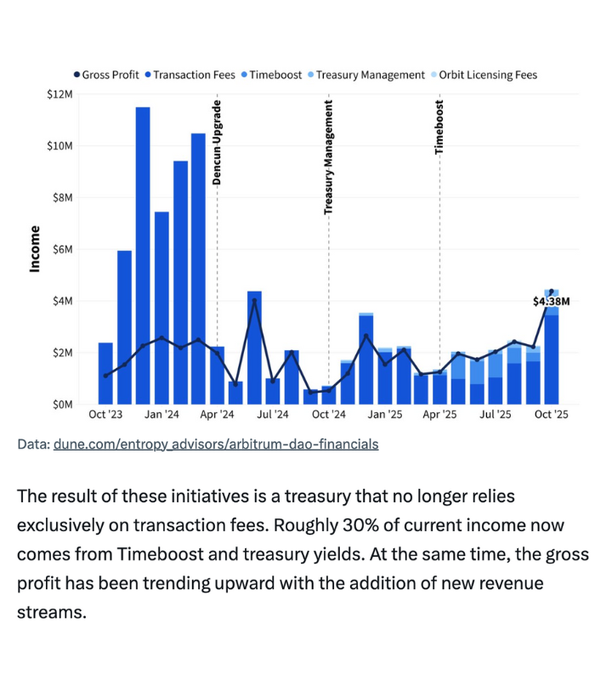

Arbitrum @arbitrum 最近的表现真的有点“闷声发财”的味道。

1️⃣净流量连续三个月全链第一

2️⃣TVL 稳稳站上 200 亿

3️⃣Orbit 链数量突破 50 条并把费用不断回流给 ARB DAO

这些都是实打实的基本盘,却很少被市场情绪放大。

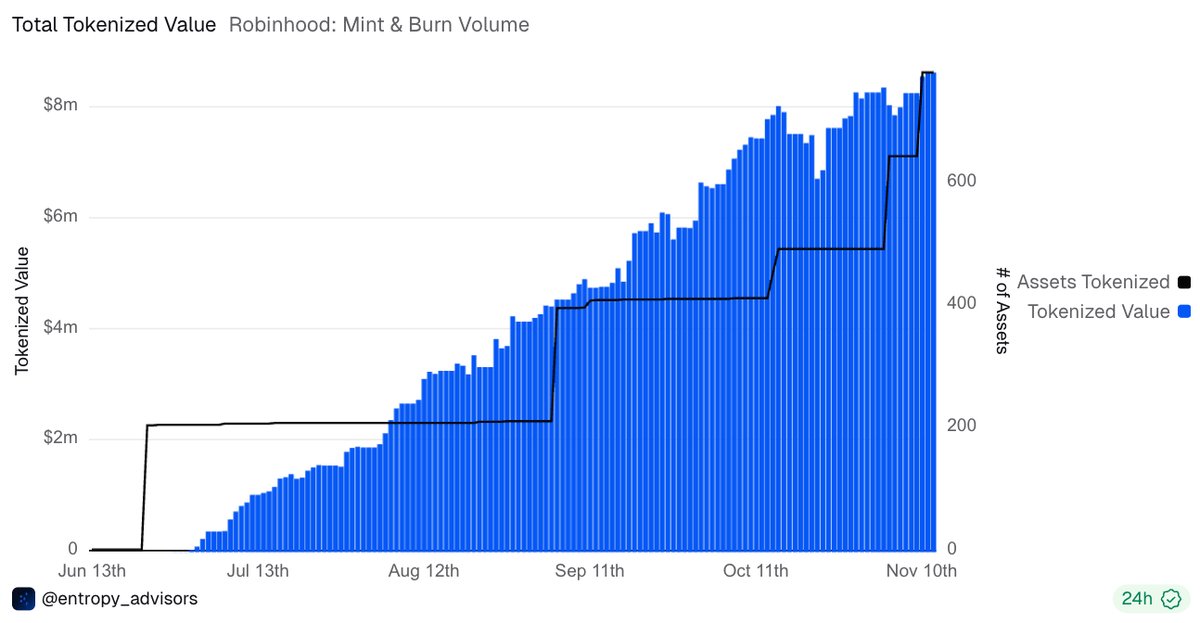

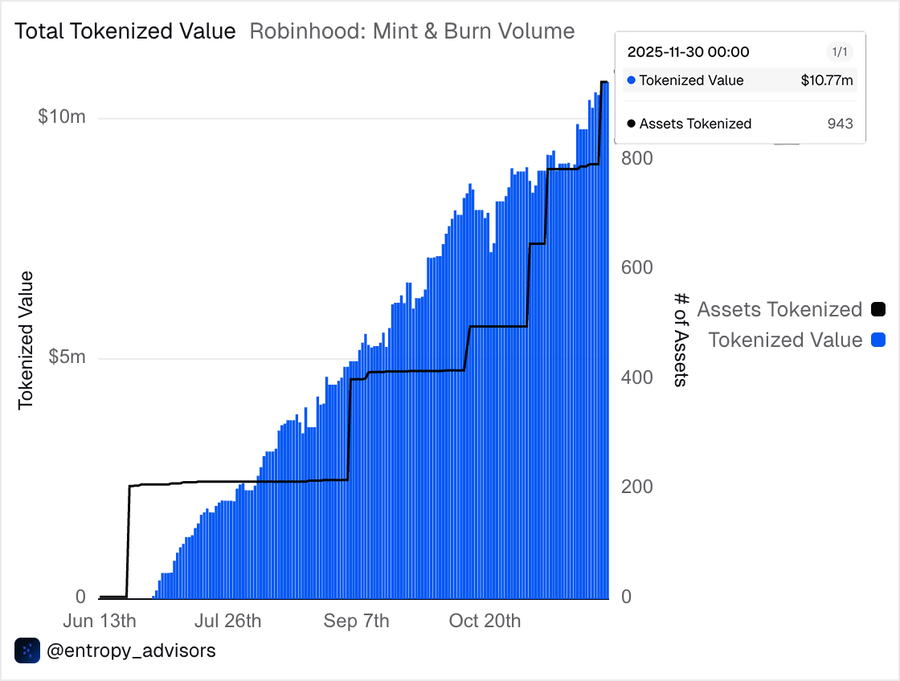

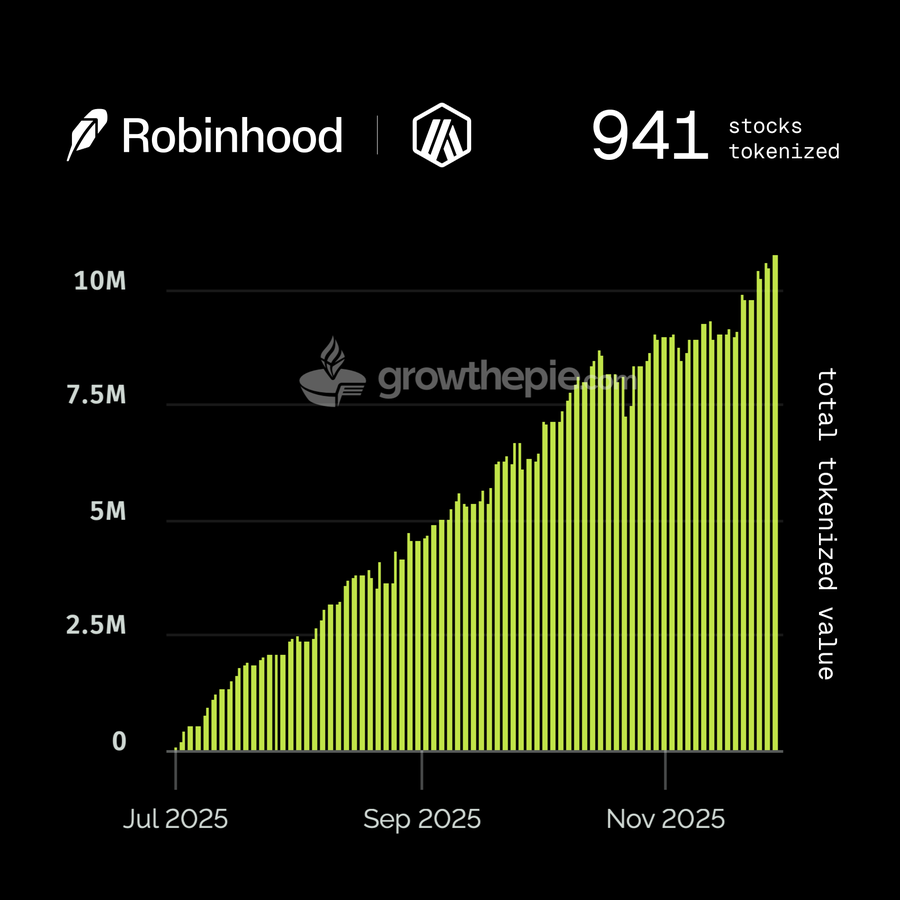

它正在悄悄把金融系统往链上搬Robinhood 的代币化股票在 ARB 上已经做到 941 支、价值 1070 万美元,五个月从零长到现在,这趋势不会停。

再看国库数据,Arbitrum @arbitrum 正在把资产从单一的 $ARB 转向稳定币与收益资产,更像一个真正成熟的“链上国家”,财政结构在变得更稳、更抗风险。

这些信号叠加起来,给我的感觉是:市场或许没给足关注,但 Arbitrum @arbitrum 正在构建一个长期更强壮的经济体,而不是追热点的 L2。

#Arbitrum #layer2 $arb #kaito @KaitoAI

Arbitrum @arbitrum 这轮增长其实一点也不意外10 月创下年内最高收入,不只是链上活跃度的回暖,更是 RWA/代币化生态真正开始在 ARB 上落地的标志。

去年 Arbitrum 只有 2 条收入线,今年已经扩展到 4 条,而这还只是“数字主权国度”理论的早期阶段。

DualMint 与 Arbitrum @arbitrum 合作正是这个趋势的缩影:企业级代币化需要的是可扩展、低成本、经得起战斗的基础设施,而 Arbitrum 恰好把这三点都做到了。

对机构而言,它提供可靠的发行与结算;对普通用户而言,则意味着无论市场怎么震荡,你依然能在链上更快、更便宜地捕捉真实世界的 USDC 收益。

RWA 的现金流第一次和成熟的 DeFi 流动性深度结合,加上 ARB 自身的应用指数级扩张,我相信未来 Arbitrum @arbitrum会持续解锁更多收入来源。说得简单点:Arbitrum 已经从“L2 老大”迈向“无处不在的链上经济枢纽”。

#Arbitrum #layer2 $arb #kaito @KaitoAI

超过 900 种 Robinhood 代币化股票、ETF 和商品已经在 Arbitrum @arbitrum 上线,加上目前 1000 万美元的总代币化价值,这不再是“试验”,而是现实落地的资本市场迁移。

欧盟用户今天就能直接使用,这种级别的开放性在 L2 中几乎没有可比对象。其他 L2 还在抢用户、抢 TVL、抢流量,而 Arbitrum @arbitrum 早已不在同一赛道上,它构建的是一个真正意义上的数字主权国家:TVL 逼近 200 亿美元、DAO 年收入 2600 万美元、RWA 正式上链、开发框架和生态完整度远超同类。

ArbiVerse 更像是一次“权力展示”,告诉市场 Arbitrum @arbitrum 不是喊叙事,而是把整个金融层搬到链上。现在图表在盘旋、叙事在升温,但我更看重的是底层基础设施的厚度从 Stylus、Orbit 到链上经济体系,ARB 的护城河已经成型。

#Arbitrum #layer2 $arb #kaito @KaitoAI

Robinhood 与 Arbitrum @arbitrum 的合作,说实话,是我今年看到最具有结构性冲击力的事件之一。

780 支股票被代币化、托管股份 1:1 支撑、GOOGL 首批 100 万美元完成上链,这不是“概念”,这是传统金融主动把资产交到链上,让链真正成为金融市场的基础设施。

Arbitrum @arbitrum 的布局也在这一刻显出威力:Stylus 打开 Rust 与 C++ 的大门,让真正的工程师能直接构建链上系统;无 Gas 的 L3 引擎和可嵌入式法币入口则把 Web3 体验平滑到足以匹配 Web2。

再配合今年预计 2660 万美元的协议收入,数字主权国度的飞轮已经开始转动资产来,开发者来,流动性来,叙事自然强化。

很多人还在纠结 L2 竞争格局,但在我看来,Robinhood 的入场意味着 Arbitrum @arbitrum 已经把“代币化的一切”变成既定未来。如果说上一轮牛市验证了交易性资产的力量,那么下一轮将属于能够承载真实资产与真实经济活动的公共链。

DeFi 不仅会赢,而且会成为新的金融默认层。

#Arbitrum #layer2 $arb #kaito @KaitoAI

Arbitrum @arbitrum 已经悄悄找到了下一波 dApp 爆发的真正密码。

Stylus 打破 Solidity 的墙,让 Rust、C++ 开发者直接上链,这相当于把 Web2 的生产力引入智能合约世界。如果再叠加免油费 L3 引擎、法币入口的全面铺设,Arbitrum @arbitrum 的开发土壤正在发生结构性变化。

数据本身已经说明一切:超 85 亿美元 TVL 依旧稳居榜首,Binance Alpha 打开最大分发渠道,Robinhood 的 GOOGL 代币化、Vitalik 支持 Session 私密通信、Peanut 的二维码支付突破 30 万美元、Omni 给交易者返还超过 300 万美元、拉美用户可通过 Eldorado 使用 80+ 金融 App 无摩擦买入 ARB @arbitrum 这些都是实打实的 adoption。

ArbitrumDAO 预计 2025 年创造 2660 万美元收入,真正向数字主权国家靠拢。说白了,叙事不是 Arbitrum @arbitrum 编出来的,是整个生态自己跑出来的。每一个里程碑都是链下与链上的合力,而仲裁正在慢慢渗透整个 Web3。

#Arbitrum #layer2 $arb #kaito @KaitoAI

本文为机器翻译 展示原文

刚刚发布:🚨🚨 $1.8B 代币,包括 $SUI、$ASTER、$ZRO、$PUMP、$ENA、$APT、$EIGEN、$ARB、$STBL 和 $ESPORTS 将于 12 月解锁。

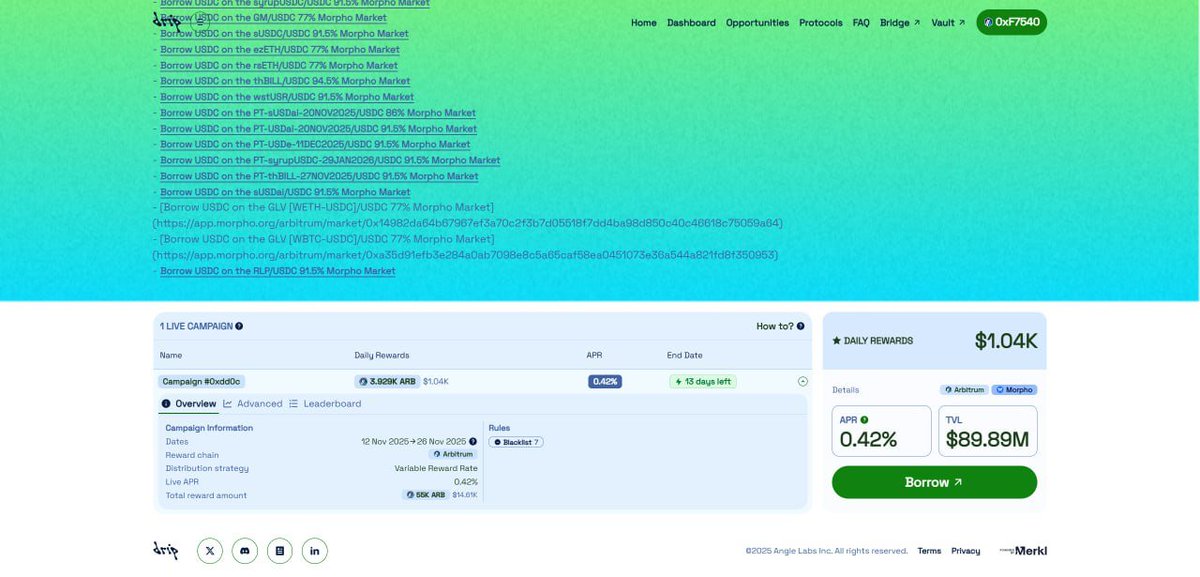

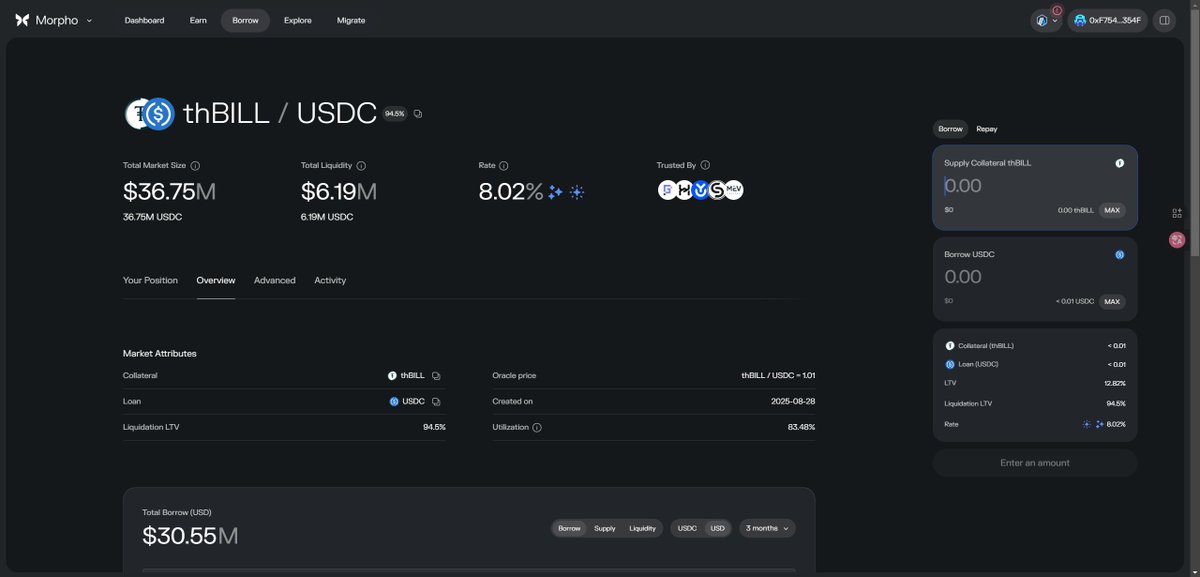

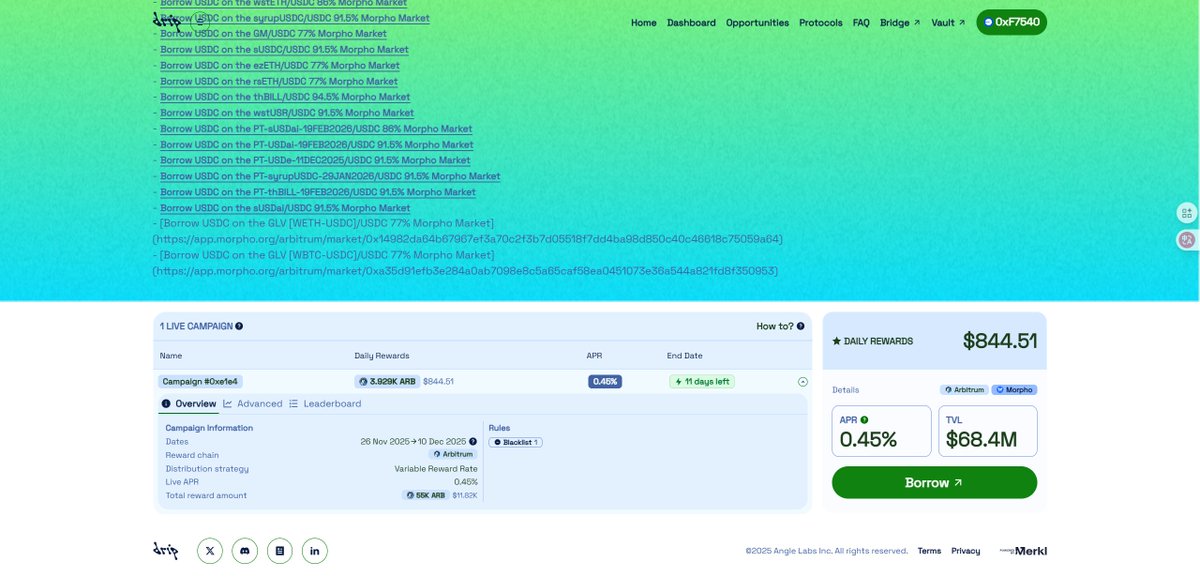

不知不觉, @arbitrum 得DRIP都进行到第七期了

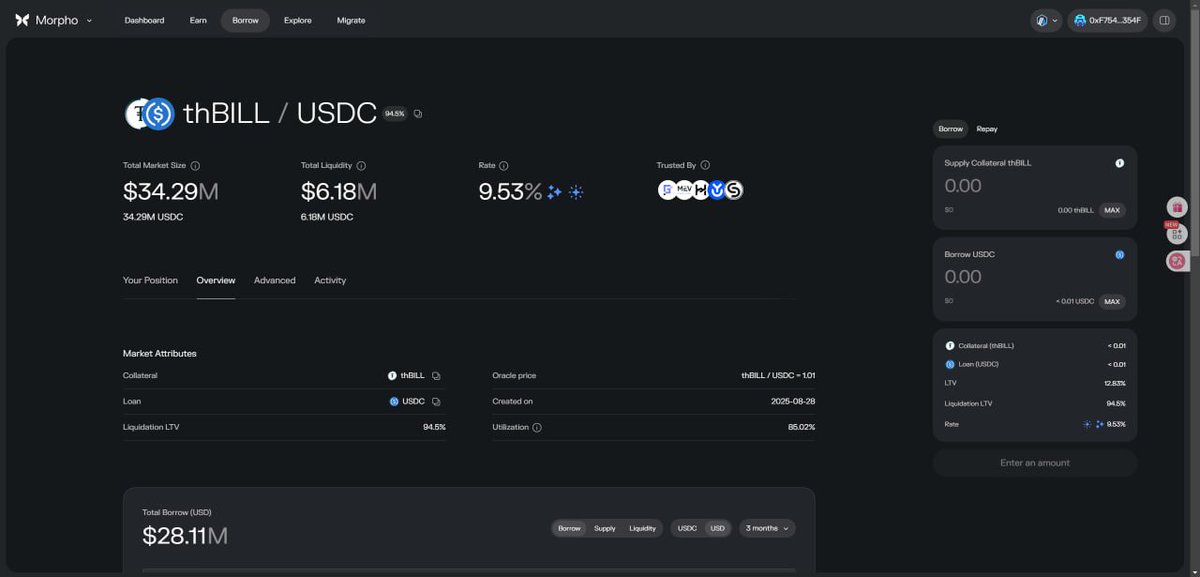

27号 @Theo_Network 得pt-thbill到期之后又推出了新的pt

到期日期是26年2.19,上一次写这个活动也说到了

第六期正好在26号结束,估计也正是为了兼顾pt得到期

这一期是11.26到12.10

第七期对比第六期,总奖池没变还是55K $ARB

不过最近ARB回调的严重,每日奖励从1.04K到了844.51

不过APR从0.42%上调到0.45%了

目前PT-thBILL借款利息是12.26%,汇率是0.97

thBILL的借款利息是8.02%,相较于上期减少了1.5%

汇率依旧1.01,TVL几乎没变,在6.18M左右

对比前几期,现在质押thBILL借出USDC似乎更有性价比了

根据官推数据

目前DRIP 第一季已完成 75%

- ETH 市场规模:181K ETH

- 借入的 ETH:162K ETH

达到了自7月以来最高水平!

提醒一下,ARB×kaito嘴撸的结束日期是12.31日,现在卷上榜还能拿到两次奖励

一早上研讨半天!

千万不要又被小日子偷塔!

感恩节快乐! 🦃,最近arb @arbitrum 价格让人有点心慌,还能玩?

我依旧定投和时间做朋友。l2龙头的生态算做的不错的了!无论是 DeFi、RWA、衍生品还是支付场景,Arbitrum 已经形成了“链级飞轮”:资金来 → 协议建 → 流动性回流 → 更多开发者进场。

所以当像 Theo @Theo_Network 这种机构级 RWA 产品选择在 Arbitrum @arbitrum 上快速破圈时,其实并不意外。Arbitrum 已经成为真正意义上的“流动性中枢”,新的高质量资产一旦上线,很容易被整个生态吸收、扩散并形成规模化的链上资本市场。

Arbitrum @arbitrum 是 Ethereum 领先的 Layer-2 解决方案,TVL 达 $1.85 亿,支持 DeFi、NFT 和游戏。

近期包括 Nasdaq 生物科技公司 Enlivex 投资 $212 百万于 Arbitrum @arbitrum上的预测市场协议 RAIN,以及 SpaceComputer 的 $10 百万种子轮融资(Arbitrum 基金会支持)。 这些显示机构采用增加,网络活跃度稳定。

#Arbitrum #layer2 $arb #kaito @KaitoAI

最近仔细看了下 Arbitrum @arbitrum 的整体数据,我越来越觉得它真的在向“数字主权国家”的方向演化。

过去三个月里,它是全加密领域净流量最高的链,DeFi 项目部署数量排名第三,同时拥有四大增长型收入来源,再加上全 L2 最强的 TVL,这些指标组合在一起,其实已经远超一般意义上的“生态繁荣”,更像是正在形成自己的经济体。

DRIP 第 7 个 Epoch 更是把叙事直接点燃,单是在 Arbitrum @arbitrum 上用 ETH 就能拿到接近 200 万 ARB 奖励。Aave 也同步提高了 ETH 上限,让整个借贷市场的流动性进一步爆发。

#Arbitrum #layer2 $arb #kaito @KaitoAI

下一个热钱的最佳入口rwa!

看到Robinhood 在 Arbitrum @arbitrum 上的链上代币化(RWA)流程已经呈现抛物线式增长,显示出传统金融资产正加速迁移到链上。

目前已有 789 项资产完成代币化,规模接近 1000 万美元,且净流入速度持续提升。值得关注的是,Alphabet(GOOGL)已成为 Arbitrum 上首个突破百万美元的代币化资产,这是现实世界采纳区块链的典型里程碑。

这波趋势说明:Arbitrum @arbitrum不只是 DeFi 的主场,也正在悄悄成为 TradFi 的链上结算层。

很多人用以太坊多年,但往往忽略了它的结构性瓶颈:安全性很强,但 TPS 较低、拥堵时手续费飙升,像所有人挤一扇小门。Arbitrum @arbitrum 的设计从来不是要改造以太坊,而是给它扩容空间。

它通过“假设有效,除非证明无效”(Optimistic Rollup)模型,把大部分计算卸载到 L2,最终结算仍回到以太坊,让交易保持同等安全性的同时大幅降低成本、提升速度。

这不仅吸引了 DeFi 用户,也吸引了希望把资产搬上链的传统机构。

随着 Robinhood、链上证券、代币化基金等不断进入,Arbitrum @arbitrum 已从 L2 叙事走向 RWA 结算层叙事。

未来的链上金融,可能不仅是 DeFi 的繁荣,更是 TradFi 的全面数字化迁移,而 Arbitrum 正站在这一浪潮的中心。

#Arbitrum #layer2 $arb #kaito @KaitoAI

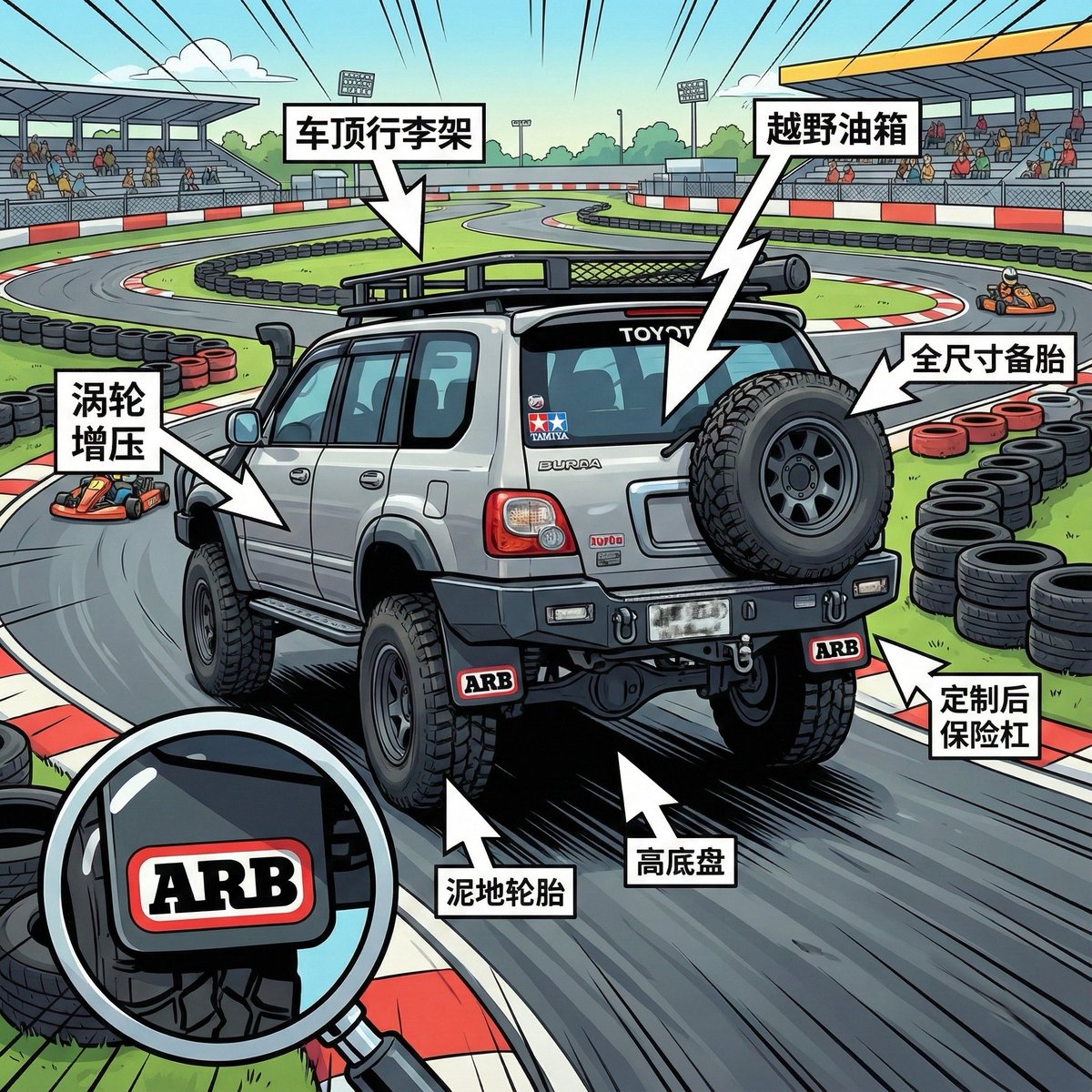

经工友提示:ARB是一种车!🦖

当TOYOTA 越野车上写着ARB字样时(它可能出现在前保险杠上/侧帐的罩子上/差速锁的控制开关上/车身贴纸上)

这通常意味着这台车是一辆经过了深度改装、性能强悍的玩家级越野车

又学到新知识啦~

Arbitrum Everywhere 🐸

@arbitrum @arbitrum_cn #Arbitrum

Arbitrum @arbitrum Everywhere!!!

今天有点小回调!作为l2的大哥怎么也跟着回涨点!

目前tvl 27.37亿美元,活跃地址18.5w,生态中perps交易量有5.31亿美元

链上数据1.22w亿美元。整体都逐步上升!

币价目前0.2194 美元 +8.93% 24h,市值 12.3 亿美元,24h 量 1.90 亿美元!

解锁压力或推至 0.18-0.23 美元支撑,若守住 0.35 阻力,12 月反弹至 0.35-0.43 美元(信心 70%)。熊市概率 60%,需 ETH 企稳。

Arbitrum @arbitrum 生态在 2025 年展现韧性,TVL/交易量领先,RWA/DAO 创新驱动可持续增长,链上经济体雏形初现。但 ARB 价格滞后基本面,受解锁和市场恐惧拖累,短期震荡偏空,中期反弹潜力大。

监控 0.35 阻力,结合 ETH 趋势小仓位布局(<5% 资产)。长期看好 L2 叙事,Arbitrum 或成“Ethereum 的数据可用层”。

#Arbitrum #layer2 $arb #kaito @KaitoAI

👀最近看 Arbitrum @arbitrum 的链上流动性数据💰,我越来越觉得有事在酝酿。

当一条供应链在市场低迷期还能单日吸走 3500 万美元净流入,这通常说明资本提前知道了我们还不知道的催化剂。

RWA 叙事本来就强,但代币化房地产在 Arbitrum @arbitrum 上展现出的 PMF 近乎无可替代低成本、规模化、安全性强,还给开发者和机构提供更快构建、更深流动性和合规资产的落地空间。

Estate Protocol 最新月报显示,Arbitrum 上代币化房地产价值突破 700 万美元,而整个平台的 RWA 年度交易量已经达到 6.8 亿美元,这不是噪音,是结构性趋势:

真实房地产 → 真实租金 → 真实 USDC 收益 → 真实 DeFi 用户体验。

机构正在比我们想象中更快、更大规模地接入链上资产,而 Arbitrum 恰好是能承载这些重量级流动性的基础设施。说白了,我总感觉资本正在提前抢跑,下一个 RWA 元周期,可能就在 Arbitrum @arbitrum 上悄悄点火。

#Arbitrum #layer2 $arb #kaito @KaitoAI

DevCon 2025 最后一场与 @arbitrum 的活动今天落地,ArbiPanda 继 Arbiverse 之后再次把这个 L2 王者推到聚光灯下。

Arbitrum @arbitrum 不是在“跟随行业”,而是在用自己的节奏不断抬高二层的上限。无论是稳定的性能表现、超越同类的生态规模,还是面对新兴 L2 依然维持的强竞争力,都说明它的地位不是靠营销,而是靠硬实力打出来的

EVM 完全兼容让任何主流 dApp 都能秒级部署,而 Stylus 把 Rust 开发者直接引入链上世界,这可能会是下个周期开发者涌入的关键拐点。

更别说 DAO 金库这个“战争资金库”加上 Orbit 打造的 L3 堆叠,整个生态已经从一个 L2,变成一个能孵化无限应用的主权网络体系。

我越来越确信,Arbitrum @arbitrum 会是下一轮真正能诞生 alpha 的地方, $ARB 的故事,远远没走到高潮点。

#Arbitrum #layer2 $arb #kaito

yes!! arb @arbitrum 无处不在!

我感觉整个 L2 市场正在发生结构性的转变。作为长期关注链上流动性的人,我非常敏感一个事实:资金从来不会说谎。而这段时间,无论是 TVL 同比 67.9% 的增长,还是蓝筹协议持续把流动性部署在 Arbitrum,都在说明资本正围绕“真实效用 + 稳定吞吐”的生态加速聚集。

更关键的是资金行为。过去 24 小时多链总交易额 7.55 亿美元,Arbitrum @arbitrum 独占 2.68 亿;7 天多链 48 亿美元,Arbitrum 19 亿;月度更是高达 77 亿美元。这种占比不是偶然,而是“速度 + 低费用”在发挥核心吸引力。人们倾向于用最顺手的链来桥接、兑换、部署策略,而 Arbitrum 正是那个“你用过一次就不愿离开”的链。

从价格结构看, $ARB 正在下降通道下沿尝试反弹,若成功,有机会冲向 0.34、0.40、0.46 三个关键区间。技术面与基本面同时出现改善,这在 L2 赛道并不常见。

我始终认为:流量走向哪,下一轮的叙事与价值就会在哪。而现在的 Arbitrum @arbitrum,显然正在迎来它的下一次周期转折点。

#Arbitrum #layer2 $arb #kaito

行情不会一直跌,机会是给有准备的人

@arbitrum Arbitrum Everywhere!抓住机会!

Arbitrum @arbitrum 已经不再是单纯的 L2,而是在快速演变成整个加密行业的 基础设施层。Arbitrum Everywhere = 无限可扩展性。

开发者今天可以直接上主 L2,成长后再无缝升级到自己的高性能 Orbit 链共享工具、共享流动性、共享安全。这就是从一个应用扩展到一个完整经济体的路径。

TVS 达 168 亿美元、稳定币 89.7 亿、链上 GDP 5 亿+、月交易量 2000 万笔。Arbitrum 已经不是在和其他 L2“比交易”,它在跑一场更大的竞赛。

机构也开始押注:Robinhood 选择 Arbitrum 做真实股票代币化,USDAI 在这里发行完全担保稳定币,企业开发者在 Orbit 上搭建合规基础设施。

最关键的是 ArbitrumDAO 掌控 11.2 亿美元金库足以独立推动生态增长,而不是靠 VC 输血。

Arbitrum @arbitrum 正在形成四大护城河:建设者自由、企业级就绪、最强 DeFi 流动性、以及数字 @主权经济。

Arbitrum 已成可扩展无限而不是一条链。 $ARB 无处不在。

#Arbitrum #layer2 $arb #kaito

金融的未来不是“是否代币化”,而是“代币化到什么程度”。

Robinhood 这次在 Arbitrum @arbitrum 上一次性部署 780 个股票代币,就是最强的答案。它不是做概念,而是把美股、ETF、商品、私募股权这些传统资产,直接以链上标准重新发行。

欧盟和英国用户现在能通过 Robinhood 轻松买到 GOOGL、VOO、BMNR 等热门标的。这意味着跨境投资不再被银行账户、监管隔阂所限制,真正进入“全球统一金融界面”的时代。

在这种大趋势下,Kaito × Arbitrum 的 700K ARB 排行榜热度也水涨船高。在 EF Devcon 的传播让 Arbitrum @arbitrum 的影响力进一步外溢。

代币化资产 + 城市级推广,是未来五年最快能改变行业格局的组合拳。链上金融不是未来,是当下正在发生的现实。

#Arbitrum #layer2 $arb #kaito

终于卷到40之内了 @arbitrum 不是一般的难,全是defi的顶流大佬在输出!🔥Arbitrum Everywhere!!

很多人提到 Arbitrum 时,总会想到“速度快、费用低、生态强”。但鲜少有人意识到:隐私其实从它诞生的第一天就被写进了架构,而不是后来补丁式的附加功能。

普林斯顿大学早期的研究论文已经把这一点说得很清楚:智能合约在私有 VM 中链下执行、只有争议才会上链、诚实参与者可以私下推进状态、验证者只需验证签名而非全部执行。这意味着一种极少见的组合 可扩展性 + 原生隐私 + 以太坊级安全性 同时成立。

Arbitrum @arbitrum 在设计上就决定了两件事:

第一,敏感逻辑无需暴露在链上;

第二,重计算永远不成为区块空间的负担。

这不是“更快的 L2”,而是“更聪明的 L2”。

Robinhood 把美国股票代币化带到 Arbitrum @arbitrum,只是水面上浮现的一角。当苹果、微软、特斯拉这些传统资产开始链上流转,说明 TradFi 已经被迫面对一个现实:Web3 正在成为比他们更透明、更高效、更安全的金融层。

Arbitrum 正在成为全球资产数字化迁移的真正底层基础设施。Arbitrum Everywhere

#Arbitrum #layer2 $arb #kaito

我一开始原以为 L2 还处在扩容的“过渡期”,但看完最新数据,我必须承认眼下严重低估了市场反馈。L2 TVL 已逼近 400 亿美元,稳定币 70% 的活动已经离开 L1

而 Arbitrum @arbitrum 单链就贡献了 160 亿 TVL 和 130 万日活,直接把“真实采用率”拉到新高度。

Base、Optimism、Linea 都在持续真实增长,甚至 ZK 小链都悄悄两位数上涨。更夸张的是这还没进入 L2 真正的成熟阶段:费用继续降、桥更快、序列化还没完全去中心化、L3 还没开打。企业因为节省 30%-40% 成本正在迁移,稳定币流、支付量、TVL 全部在往 L2 倾斜。Arbitrum @arbitrum 10 月净流入 128 亿,正在成为真正的流动性中心。

讨论还停在旧逻辑但资金和用户早已告诉市场:L2 已成为加密世界真正的主场。

#ArbitrumEverywhere #Arbitrum #layer2 $arb #kaito