BTC恐慌性下跌止住了,整个加密市场都有一种末日降临的感觉。

从最高点126000附近到60000只花了短短4个月时间,回撤了超过50%,

对于大市值投资品来说一般情况很难见到。

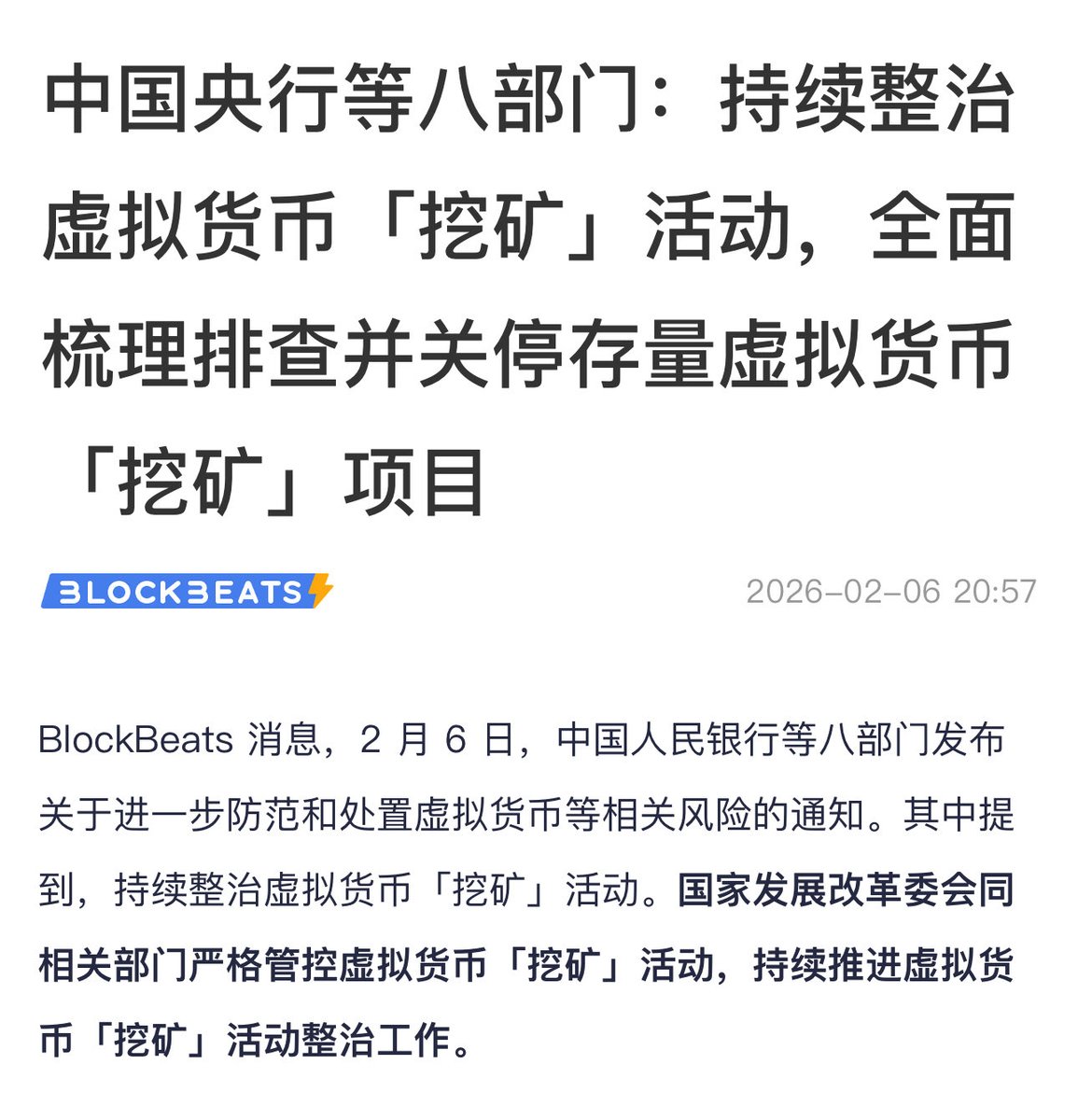

大部分恐慌论调都没有打中BTC的软肋,

微策略暴雷也好,连环清算也罢,都应该划到正常的市场状态里。

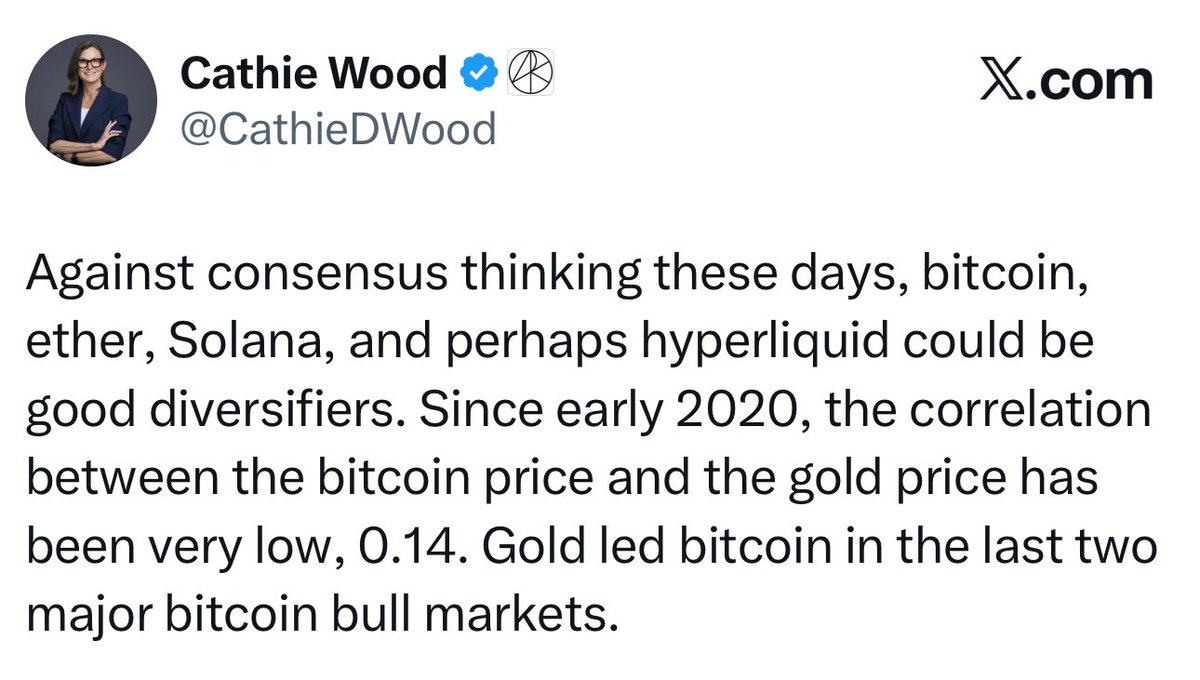

BTC和ETH一样,或者和大部分没有现金流托底的资产一样,致命点在还能不能被人愿意用钱交换这一属性上,黄金白银都是如此。

对于BTC而言,单纯的多空力量、宏观事件造成的下跌和上涨丝毫不会撼动其叙事完整,

至少需要在信心与流动性周期里出现非常极端回撤,以及在死亡线上反复磨损投资者耐心,再加上诸如量子威胁全球封杀的诸多debuff同时作用,才可能彻底打击BTC让它失去叙事。

对于大市值资产而言回撤50%以上不是什么新鲜事,只是回本需要一定的时间代价。

类似走势的资产有很多,我们看看他们现在怎么样了:

1. 纳指在2000到2002年回撤 -77.9%,直到2015年才重新回到2000年的5000 点,十年后目前已经高达22540点。

实际上当时纳指很像现在的BTC和币圈,人们疯狂买入任何带 .com 后缀的公司,接着就是泡沫破裂,市场崩溃。它在泡沫后剔除了死掉的烂公司,吸纳了谷歌、苹果、英伟达等真正的科技霸主,算是底部20多倍的涨幅。

2. 亚马逊股票,只不过和BTC不太相同,亚马逊算是一种幸存者奖励,下跌了95%以上,花了10年时间回本,现在市值超过 2.3万亿美元,理论上更像当年的SOL。

3.黄金在1980 年到 1999 年跌了 70%,结果在沉寂 20 年后开启了长达 20 多年的大牛市,我觉得BTC大概率也会有这一段剧情,从投机品到慢慢认可,最后成为大蓝筹。

4.思科从2000 年 80.06 美元到2002 年 10.32 美元下跌了87%,然而回本却花了整整25年。

实际上这些大市值资产在没有伤筋动骨和系统性风险的情况下,80%的回撤甚至是标配,用极端的波动换取极端的收益基本是金融市场的公平交换。

对于散户而言,投资大市值资产的过程里时间是最大的敌人, 即便 BTC 能像日经或思科一样重回巅峰,如果它让你等 25 年,在投资上也是一种变相的失败。观察 BTC 的修复速度和回本周期(通常是 3-4 年)比观察它的回撤幅度更重要。

另外除非出现全球主要国家联合物理切断互联网、底层协议被数学层面量子层面攻克,否则 BTC 更符合纳指/黄金这种大类资产的走势。

大胆放心的投资。

现在市场对以太坊的看法其实蛮极端的。

对于一个基础设施而言,币价不涨,就全是战略错误算是一种很广泛的观点。

其实把ETH这几年的规划整体看待并不一定是坏事,只是说节奏出现很多问题。

1. ETH 的L2发展过于成功,反而产生了价值错位。

你可以把ETH理解成一个一边装修一边有人住进来的房子。

坎昆升级引入 Blob 机制后,L2 的结算成本低到几美分,高频交易和Defi以及大量新应用迁移到了L2。而数百亿TVL还留存在主网上。

2. 除了价值错位,L2同样打破了ETH的通缩价值。

ETH在很长一段时间,价值维持依靠的是质押锁定的同时,大量的交易燃烧GAS维持通缩,这部分通缩恰恰是最重要的流通筹码。

L2除了不足以支撑ETH的通缩外,还由于安全问题难以支持庞大的资金量,资金留在ETH主网上成了死钱。

3. ETH的收租只是价值的一方面,另外以太主打的L2排序器抽水也只能维持估值的九牛一毛。

目前加密市场能否产生有效大规模应用还处于混沌时期,要知道ETH大部分时间的估值有3000 亿美金,按照市盈率(P/E)逻辑的科技股是撑死也到不了这个估值的。

上一轮牛市ETH冲破4000除了BTC替代之外主要是Defi叙事的烘托,ETH可以作为互联网货币或者互联网黄金,亦或者是整个去中心化体系内唯一的原始抵押品。

ETH自始至终都被老玩家和资深机构看作是链上基础结算货币和最优抵押物,这是ETH唯一的高估值支撑点,也是ETH唯一的顶级竞争力。

其实做Gas也好还是L2战略也好,都是在这个共识基础上的锦上添花。

Pectra和Fusaka升级其实也没什么成效,当然ETH阵痛期是不是低位还难说,

现在投资以太坊的下限还是因为有个ETF,在宏观好转的情况下,也是能带来源源不断的场外资金。

分析链上行为,你会发现这轮牛市的盈利者和交易高手都有特别鲜明的特点,特别是meme高手。

如果把链上分析当成过滤器,

三年时间长期持有者死的干干净净,

活下来的均是高频率的流动性猎人。

这轮的链上环境就是高频赌场,高频赌场中能赚钱的大概率就是高频玩家,

Defi牛市玩家根本无法理解为什么市场结构会改变如此之大,总共四层分级:

-弹药层 不同于Defi牛市,现在的稳定币周转率极高。

-交易层 从ETH价值层全面转向能承载高频小额博弈的Base和SOL。

-发行层 VC币和MEME币高速发行,玩家必须迅速筛选标的。

-执行层 涉及到路由速度和防夹能力,看作是税收端。

于是你会很容易地发现,根据这四个结构划分好了这一轮牛市的食物链,赢家被迅速分层:

夯- 组局者和发币者,制定规则发行资产,不需要下赌场,赚取注意力税收和交易手续费,顺便抛售筹码。

顶级- 执行层里卖铲子的人,比如做市商、节点和机器人,吃第一波税收和流动性。

人上人- 也就是玩家层中的高频玩家,不相信叙事只相信利润,弹药为王毫无信仰可言,第一轮fomo结束迅速立场。

NPC-研究员,很多研究员开始发现纯研究往往来不及变现就变成退出流动性的炮灰,基本上是这轮的最底层。

拉完了-长期持有者和质押参与者。

既然只能作为玩家博弈,很多赢家的特质需要学习:

-钱包图谱以大量的小亏小赚为主,偶尔少数几次十倍百倍。

-高频试错,大量小额建仓,分批止盈止损。

-有明显避开拥堵期和全民涌入的大市值金狗的倾向。

还有一个细节,这些链上高手大部分是多个钱包协同交易,加仓出货打新分别用不同的钱包,但是会同步调度和协同。

当然这些特质只局限在本周期内,只能作为复盘来看待,实际上这一轮打法在上一轮Defi牛市里大概率是被洗下车的那部分人,下一轮周期就是holder的牛市也说不定。

说一下这周三个重要的宏观事件。

现在影响行情的传递链无非就是利率预期、美元强势预期,然后判断利好利空。

最大的悬念是财政部季度再融资(QRA)。

其实只要把它理解成财政部在借钱就会比较好判断:

2月2日(周一): 发布融资预估。

2月4日(周三): 发布正式季度再融资公告。

我们都知道在政策利率依然维持高位(3.5%–3.75%区间)的背景下,市场对长端供给有着近乎病态的敏感度,最近几天的行情已经展示过了。

当然我觉得可能会是比较差的剧本,例如说财政部透露出想发更多长债,10年/30年美债收益率飙升,接着导致美元继续走强,加密下跌,科技股下跌。

这大概是最近一段时间比较大的雷了,值得关注。

第二个是ISM 制造业与服务业 PMI,一样是今天和4号公布,和之前提到过的一样,

ISM和PMI的好消息就是坏消息,经济太热美联储就不会急着鸽,利率预期上修。

第三个不是单一数据,算是一整套美国的就业数据,简单排列一下时间顺序。

周二: JOLTS 职位空缺

周三: ADP 就业人数

周四: 初请失业金

周五: 1月非农就业报告(NFP)

美联储没有降息的底气在于就业数据良好,没有想象中那种失业大潮,这些数据大概率是温和降温表,有点点利好但不多,

整体的周基调不会变,就业数据大概率可以看作多头甜点,当然数据不能坏到拉高衰退预期。

BTC已经跌破8,现在的市场正在经历一次剧烈的筹码交换,

我们将数据剥离出来,看看盘面之下到底发生了什么。

1.下跌给BTC价格结构上已经造成了实质性破坏,破8的同时跌穿了链上成本最密集的区域。

第一个支撑位并没有坚持太久,即$83.4k短期持有者抄底位置。

第二个支撑位$80.7k是全市场BTC的真实均价,也是多头结构的最后一道防线,也是没有任何反抗就被破坏。

BTC彻底脱离了成本支撑区,目前还不知道底部在哪里,一直下探的概率很高。

2.值得注意的是早在 1月22 前后,链上就捕捉到了这波抛压的可能性,

两天内共有 16653枚 BTC(9867 + 6786)被转入交易所,也成为了这段时间抛售的主要来源。

另一个抛售来源是短期持有者,短期持有者卖出利润率接近0.965,简单点说,短期持有者平均亏损约 3.5% 离场。

3. 机构领域内,ETF抛售,微策略在买入,这个很多机构分析已经有提到了。

相比圈内抛售,ETF同样是砸盘主力。

-1/29 净流出 $817.8M;

-1/30 净流出 $509.7M,其中仅 IBIT 一家就流出了 $528.3M。

与 ETF 相反,Strategy依然在充当多头的角色,Strategy 在 1 月累计增持了约 37215 枚BTC,当然这跟它的公司资产负债表有关,有一部分交易员会根据策略的成本线判断BTC短期的支撑位在7.6w,但说实话不确定太强。

最后说一下,不要忘了引发这一切的源头,也就是Kevin Warsh 提名带来的紧缩预期,宏观叙事没有缓和,ETF 的流出不会停止,但只要有缓和可能,未来几天就是最好的抄底机会。