推文

Meme 玩不转?

玩币圈二级又一路都在亏?

然后最近美股市场一路猛猛向上!

这波行情还在meme 上硬抗吗?

Bitget 现已和 @OndoFinance 深度合作,

上线了 98 只新美股和 ETF,

总支持交易超过 200 种代币化股票!

科技巨头、AI 龙头、半导体、能源、贵金属、生物医药、杠杆 ETF、中概股……

你想追的几乎全都有!

用 U直接交易,进入交易所账户随时下单,不用开传统券商账户,超级方便~

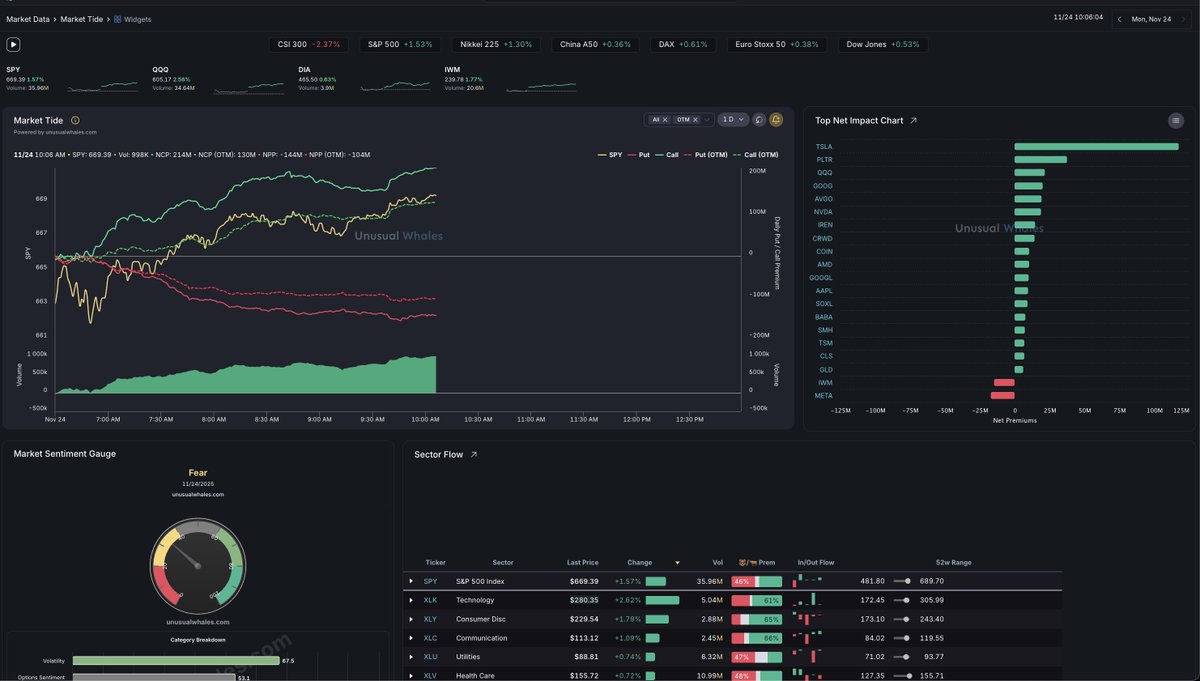

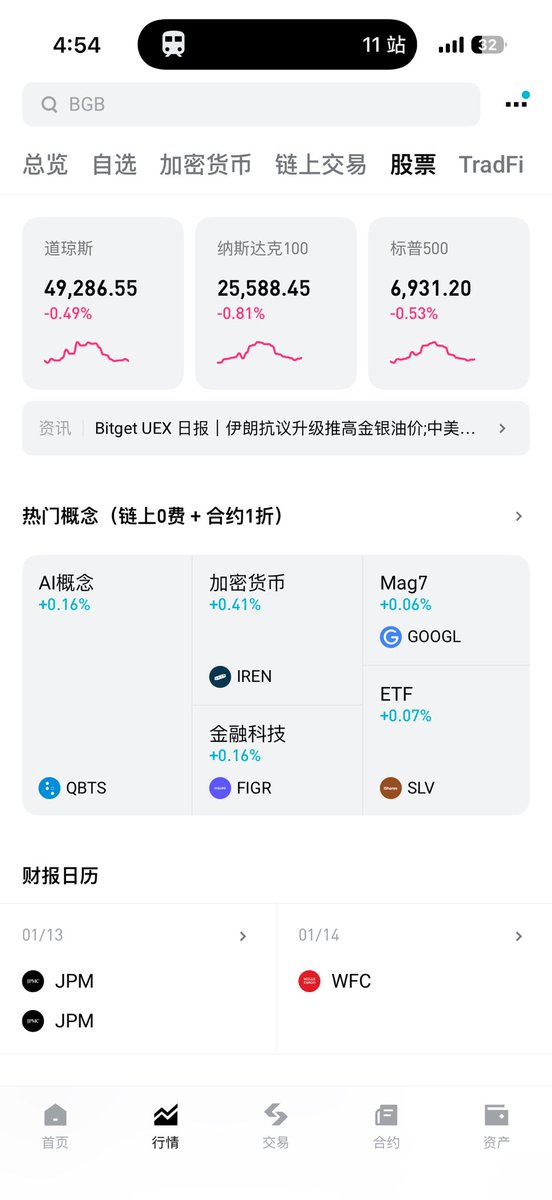

2026年值得关注的顶级增长主题

• 加密货币 | $HOOD $COIN $BMNR

• 量子 | $IONQ $RGTI $QBTS

• 机器人 | $TSLA $SYM $ISRG $RR

• 核能 | $OKLO $LEU $GEV $UUUU

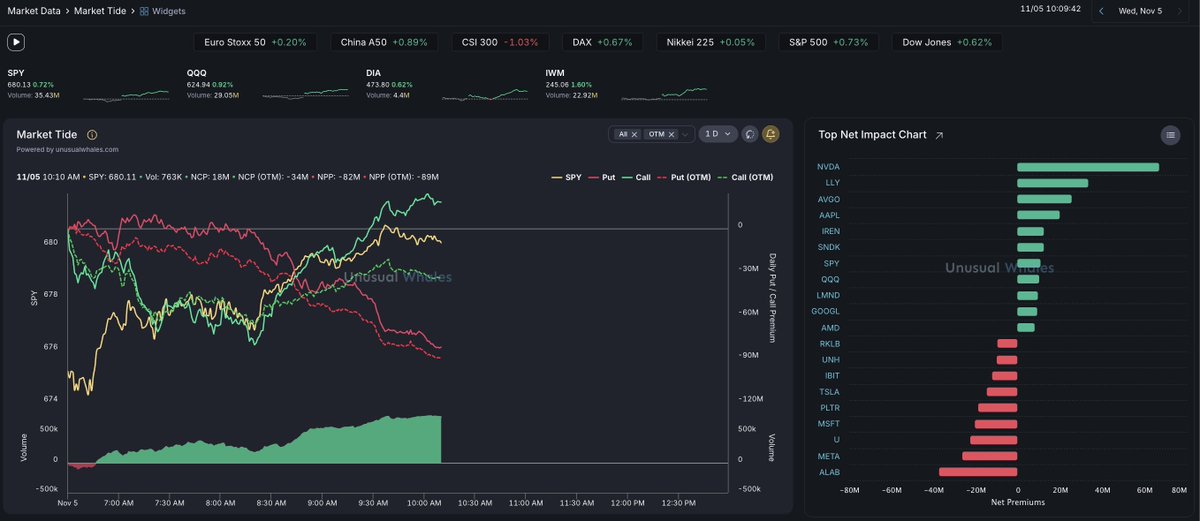

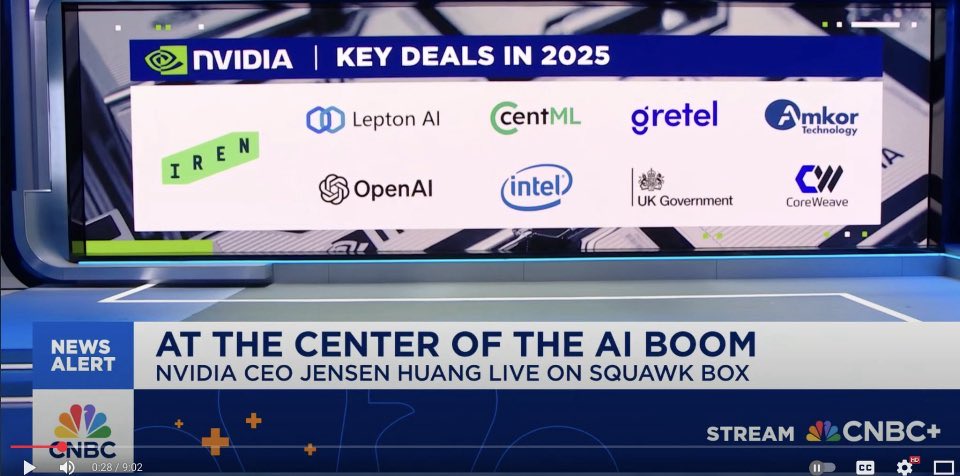

• AI 公用设施 | $CRWV $NBIS $IREN $CIFR

• AI 芯片 | $NVDA $TSM $ASML $AMD

• 电网与电力 | $CEG $NEE $VST $EOSE

• 无人机 | $ONDS $UMAC $DPRO $AVAV

• AI 数据平台 | $PLTR $SNOW $MDB

• AI 安全 | $CRWD $ZS $PANW $RBRK

• 太空经济 | $RKLB $ASTS $PL $RDW

• AI 网络 | $AVGO $ALAB $MRVL $CRDO

• AI 云 | $MSFT $AMZN $GOOGL $DOCN $ORCL

cc @BTCBruce1

$HOOD

+2.26%

$COIN -10.98%

$BMNR $IONQ $RGTI $QBTS $TSLA -27.76%

$SYM $ISRG $RR $OKLO $LEU $GEV $UUUU $CRWV +1.95%

$NBIS $IREN $CIFR $NVDA +5.46%

$TSM -8.8%

$ASML $AMD +0.61%

$CEG $NEE $VST $EOSE $ONDS $UMAC $DPRO $AVAV $PLTR -0.01%

$SNOW $MDB $CRWD $ZS $PANW $RBRK $RKLB $ASTS $PL $RDW $AVGO $ALAB $MRVL $CRDO $MSFT -12.08%

$AMZN +0.03%

$GOOGL -0%

$DOCN $ORCL +2.77%

$GOOG 复兴

2023年布林回归后,谷歌重燃斗志,三大领域全面爆发:

Waymo

已覆盖湾区+洛杉矶-圣迭戈全线,10月30日发布端到端神经网络论文后迅速扩张。$TSLA 的数据护城河被打破,优势只剩制造

TPU

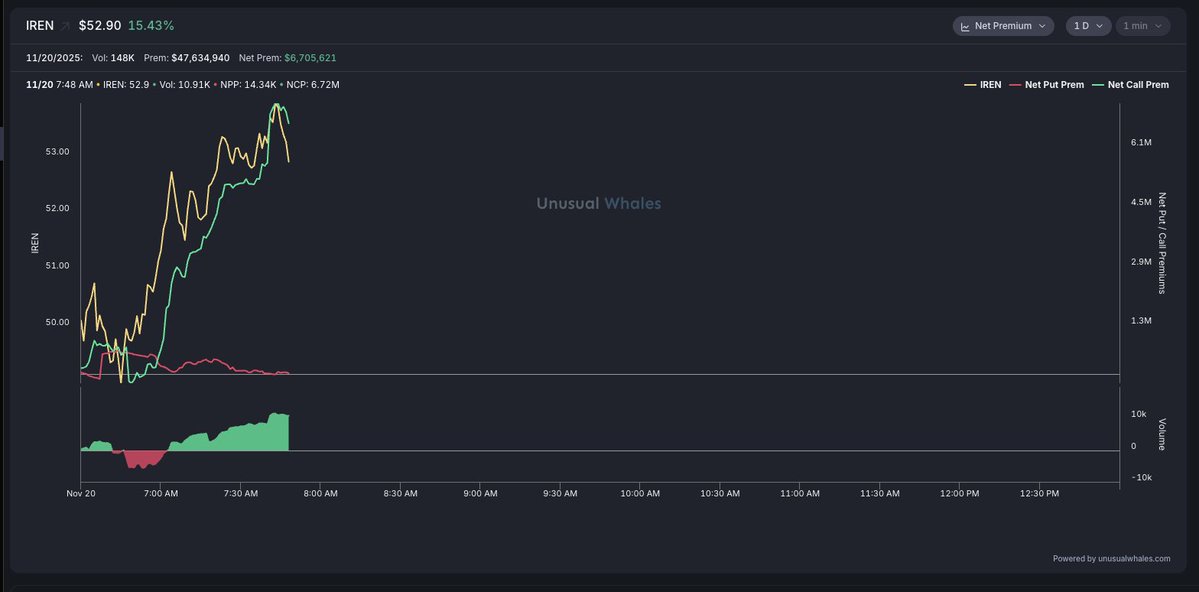

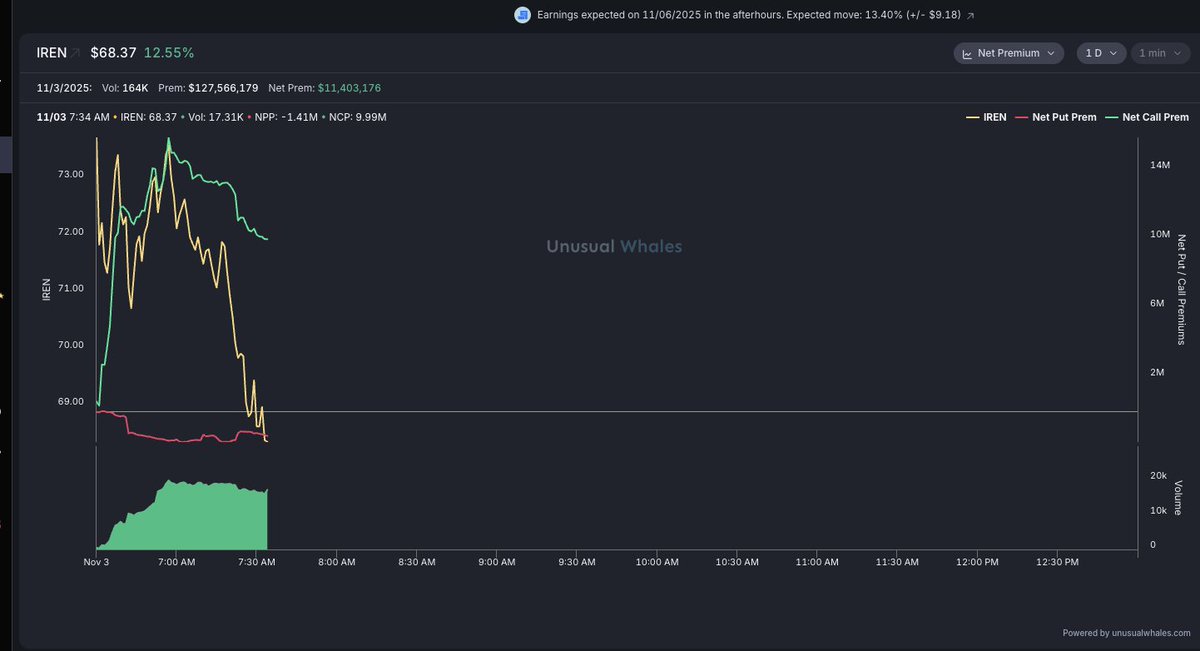

Gemini 3.0多模态领先,TPU性能获认可。Anthropic订购10亿刀TPU,OpenAI也在测试。谷歌不卖TPU芯片→电力托管商(如 $IREN 1.4GW)将成最大赢家。TPU崛起将压制Nvidia GPU价值,利好$AVGO(4亿刀IP+封装)和 $LITE(光互联)

Gemini

YouTube+搜索+Pixel构成最强数据+分发闭环,多模态能力领跑,直接让谷歌在机器人赛道大幅领跑

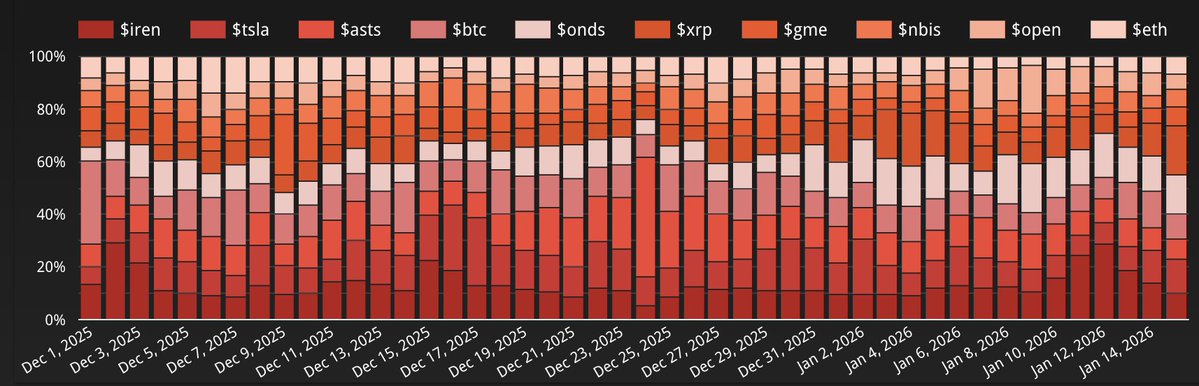

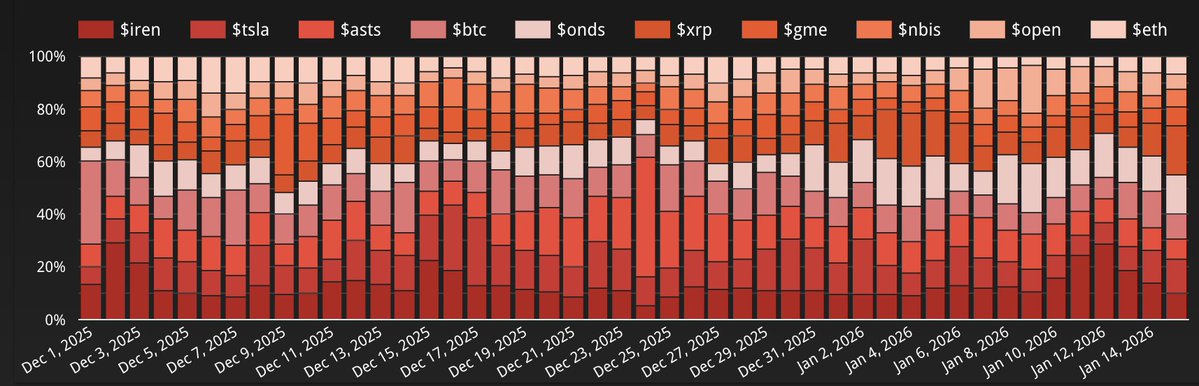

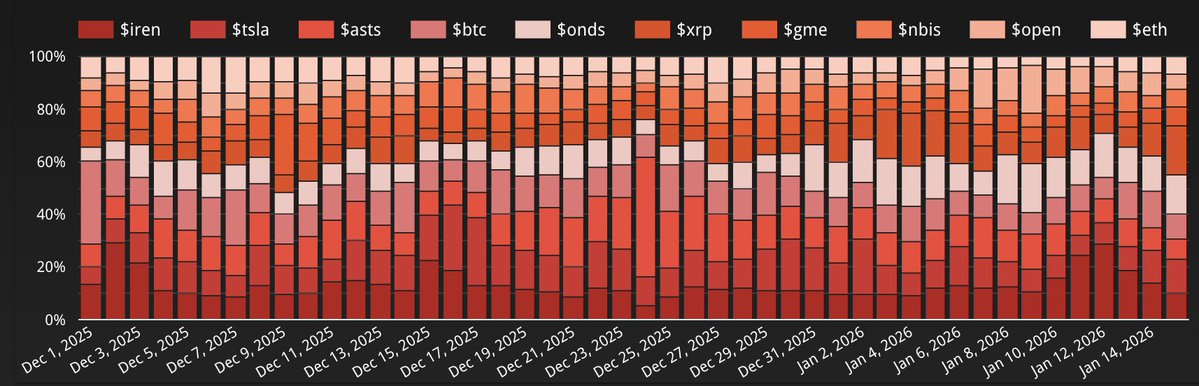

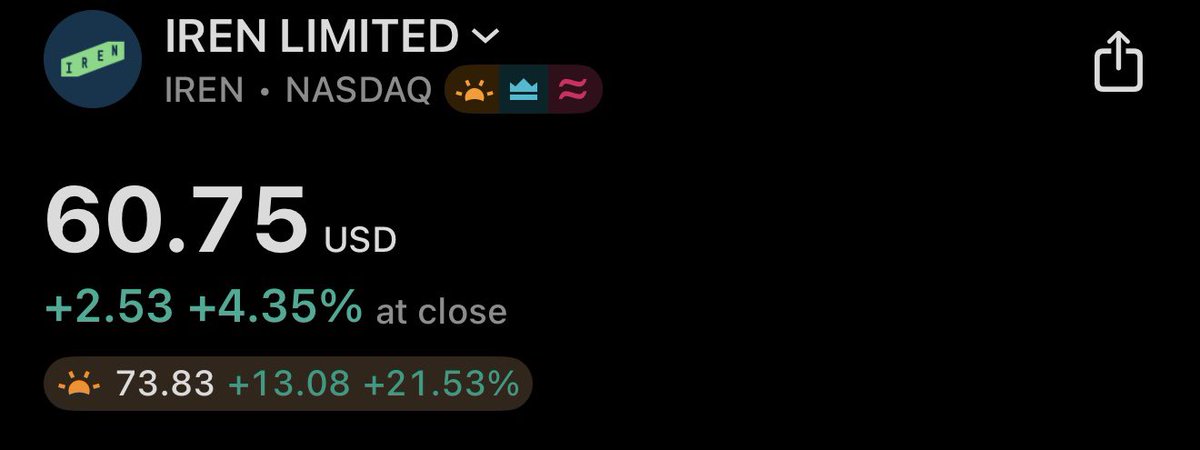

2025年表现最好的15个美股,看看你曾经在哪个车上,说说ticker 买价和卖价

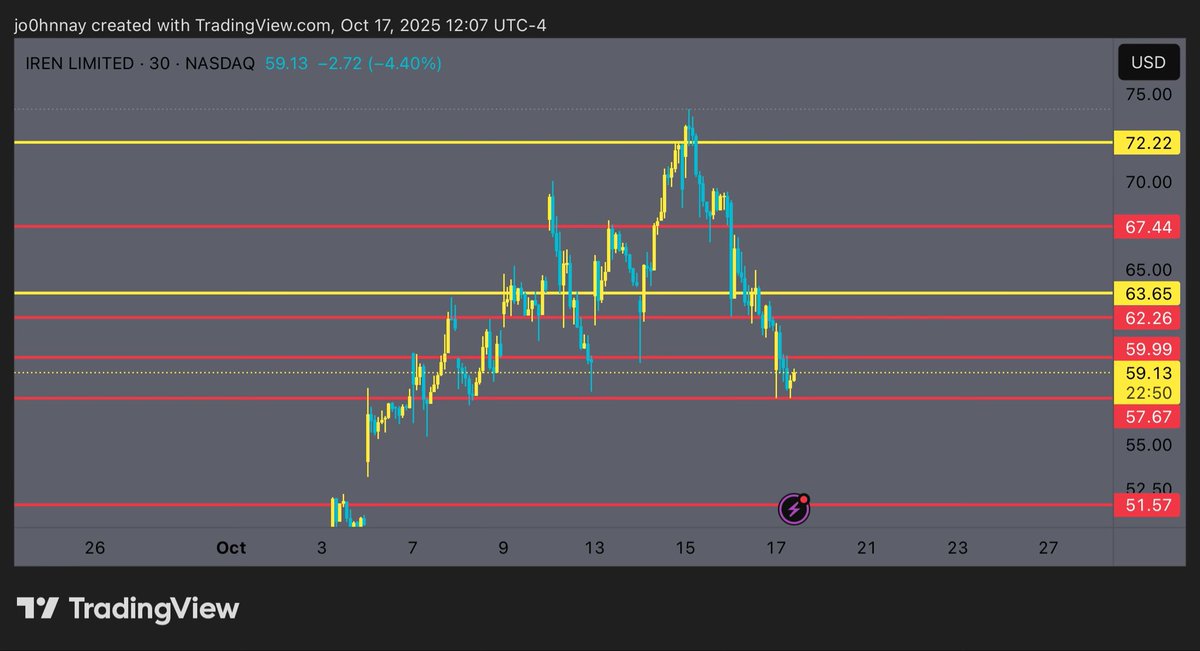

我先来,iren,35到70,open,7到10,nbis记不清了,很快下车,看到就涨了很多了,mp,60到80。

这15个之外的就很多了,收益率甚至更高。

1. $IREN +535%

2. $OKLO +431%

3. $CIFR +346%

4. $OPEN +310%

5. $NBIS +302%

6. $EOSE +276%

7. $MP +276%

8. $QBTS +251%

9. $HOOD +250%

10. $ASTS +228%

11. $QS +220%

12. $PL +217%

13. $SYM +194%

14. $JMIA +185%

15. $MU +183%

本文为机器翻译 展示原文

BOOM、$IREN 与 Microsoft 建立合作伙伴关系🤝

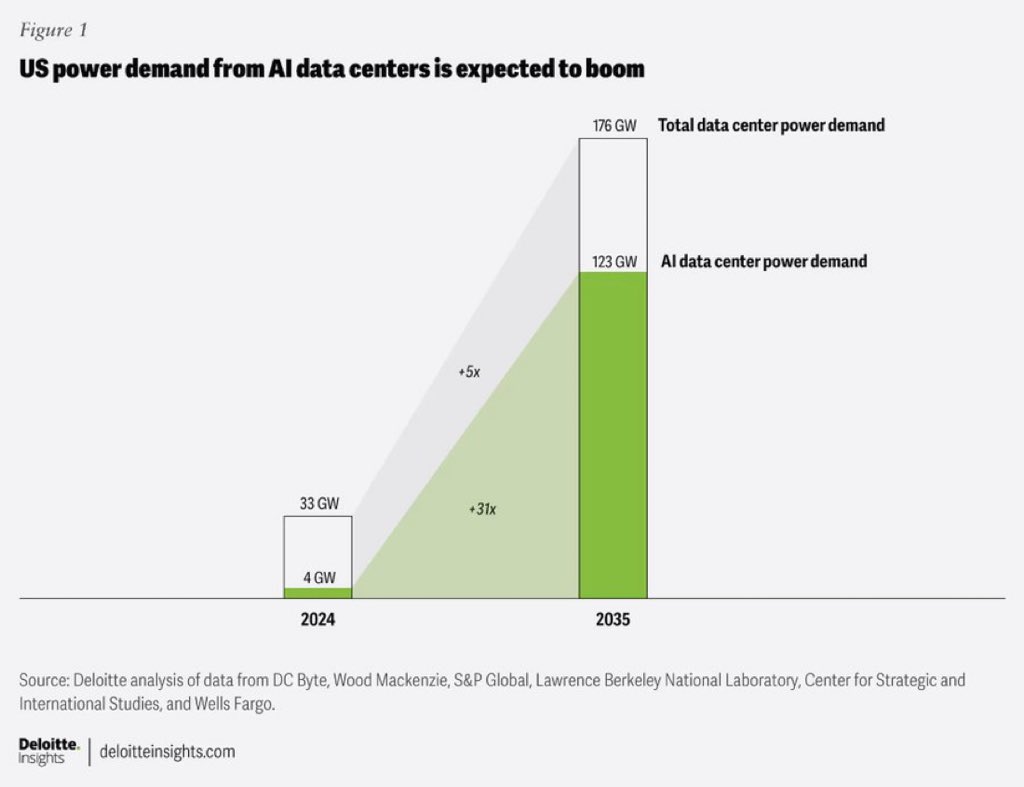

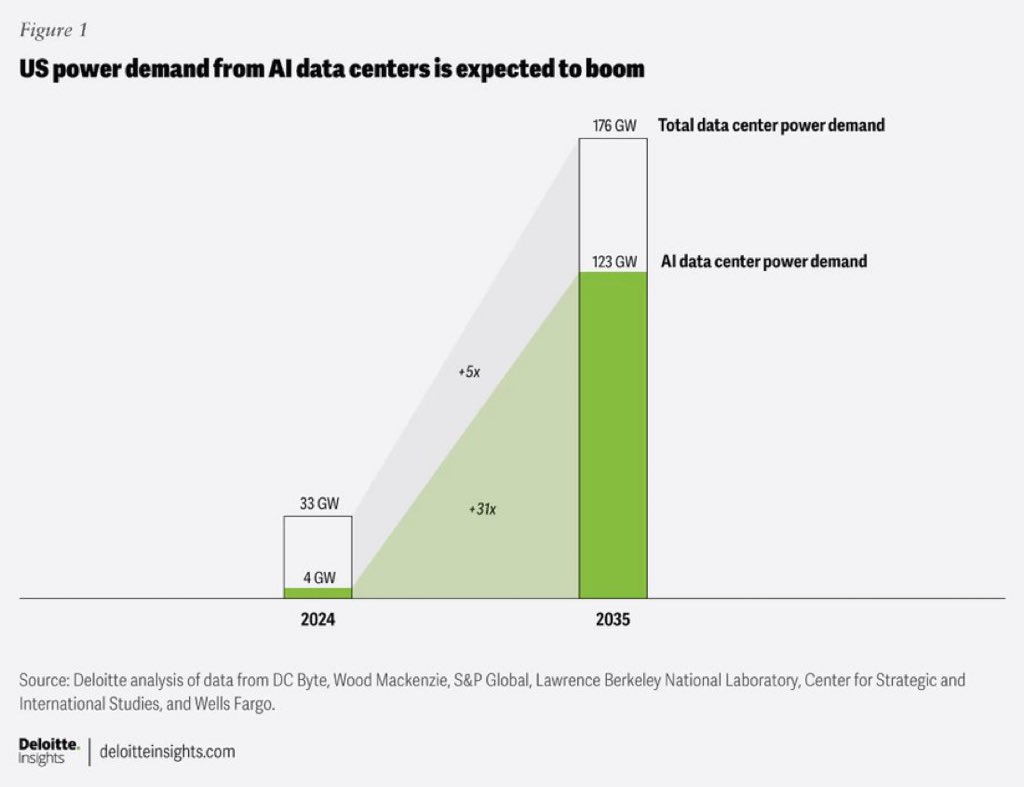

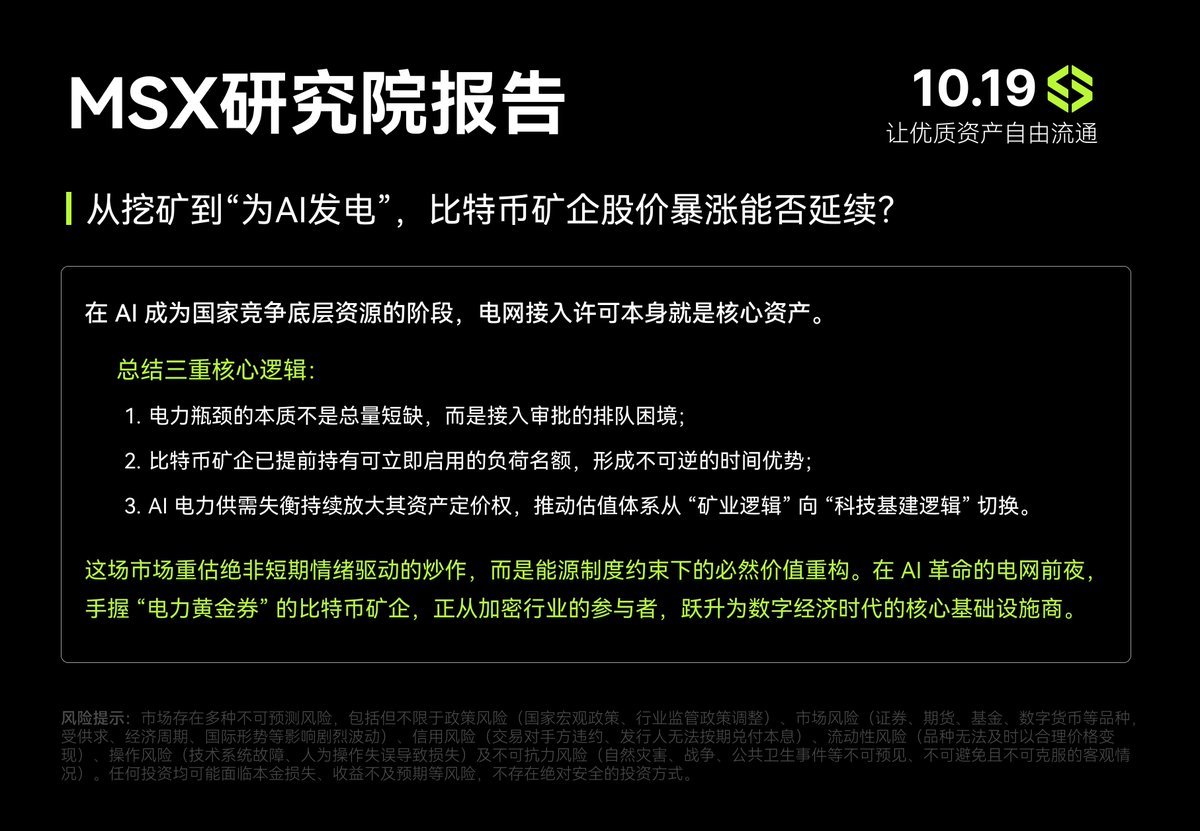

为什么美股AI从炒算力延伸到炒电力,美国电力真增瓶颈是什么?为什么市场buy比特币矿企转型AI算力的逻辑是可行的?麦通的这个报告说的很详细https://t.co/X5fO45lzdQ掣肘AI巨头扩张的问题:并非芯片等而是电力不足,AI巨头的困境并非“买不起电”,而是“买不到即时可用的电力通道”。美国缺电的本质不是没电,而是“电到不了”。

从总量看,美国发电能力已超 1TW,理论上存在富余,但结构性矛盾极为突出:电能传输瓶颈与功率密度需求形成的 “错配”,才是真正的稀缺所在。所有新电力项目必须通过长达数年的 “系统影响评估”(System Impact Study),以验证新增负荷对电网稳定性的影响。新电厂或大规模 AI 数据中心的平均接入周期长达 5–7 年;叠加州级环评、土地规划与输电协调等流程,整个周期最长可达 10 年。

早年间为挖矿布局的比特币矿企,恰好手握美国最稀缺的战略资源 —— 已通过审批的电力接入许可。比特币矿场的本质是高密度用电设施,其先天属性使其在电力资源布局上具备先发优势。矿企在最初建设时就已完成三大核心布局:

1)向州电力公司申请 “大负荷互联”(Large Load Interconnection)许可;

2)投入重金建设配套变电站、输电线路与冷却系统;

3)与公用事业公司签署长期供电协议。 这些前置动作使矿企的电力许可成为电网系统中的 “已激活账户”,具备即时用电权。当 AI 数据中心还在等待批文时,矿企的站点已可随时上电运行。

根据大摩数据显示,美国比特币矿企合计已拥有 6.3GW 运营容量、2.5GW 在建项目,外加 8.6GW 已获电网许可的未来产能储备。更关键的是,这些资产改造为 AI 设施的周期仅需 18–24 个月,比新建 AI 中心节省 3–5 年时间。在 AI 成为国家级战略产业、电力接入极度稀缺的背景下,这种 “即时供电” 能力已成为制度性稀缺资产,自然带来确定性估值溢价。

而矿企转型AI算力,则是带来利润与估值体系双层重构:Needham 的测算显示,HPC/AI 托管业务单 MW 利润率可达 50–60%,是传统比特币挖矿模式的 4–6 倍。 这直接推动估值体系的重构:市场对转型矿企给予科技设施类企业的估值倍数(EV/EBITDA 10–15x),而传统矿企的估值倍数仅为 3–6x。反观传统 IDC 行业,因重资产扩张导致的折旧摊销压力,普遍面临 “增收不增利” 困境,更凸显矿企转型的成本优势。

麦通 MSX 研究院的估值模型显示,当矿企 30–50% 的产能转向 AI 托管,其整体估值弹性可达 2.5–4 倍。这一重构逻辑由三重因素驱动:比特币减半周期压缩挖矿利润、电力许可稀缺性凸显转型价值、AI 托管业务具备长期现金流稳定性。

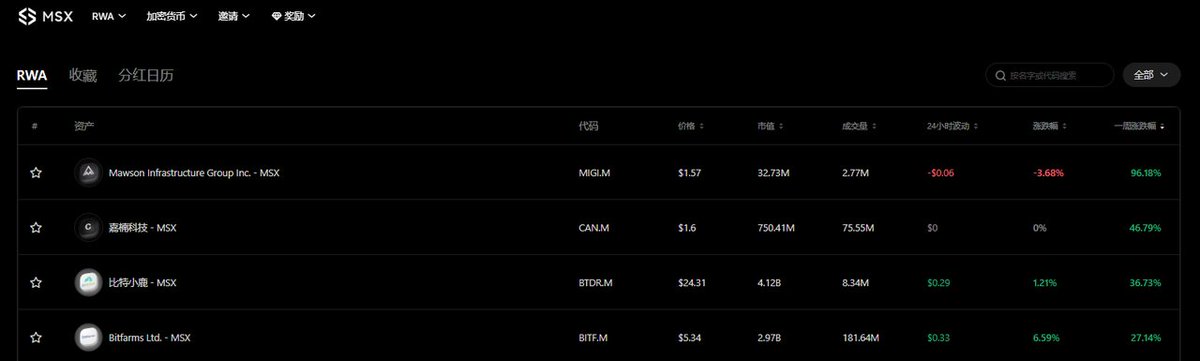

看到麦通@MSX_CN上也有几家比特币矿企的股票代币https://t.co/vj9OdXKUfE 用稳定币交易美股更便捷。

感觉Mara值得看看:一家算力全球排名前五的比特币挖矿公司,持有5万多个比特币(持有大饼价值60亿美金)市值只有80多亿美金、并且每年还有大几亿美金的利润,相当市场给予其挖矿主营业务的估值其实很低。更重要的是三季度也开始利手里多余的电力往AI基础设施方向扩展,与谷歌支持的TAE Power和LG 支持的PADO AI合作开发电网响应负载平衡平台,服务AI基础设施需求,开始进军AI和高性能计算领域。

今年Mara还收购法国电力EDF的子公司Exaion的多数股权进入了欧洲市场,Exasion主营业务就是建设数据中心、提供云服务。Mara控股Exaion相当直接获得Tier-级别的GDPR合规数据中心,1200块GPU,看MARA官方的规划是未来两三年实现59%的国际收入来自AI相关业务。

而且Mara的液冷系统效率也是非常高的、这在未来运营数据中心很有优势。

上一个从比特币挖矿公司转型到数据中心的 $IREN 已经是今年的十倍股了。这么看 $MARA 之后表现可期。

@MSX_CN 看到麦通上也有MARA的股票代币https://t.co/vj9OdXKUfE 用稳定币交易美股更便捷。