推文

本文为机器翻译 展示原文

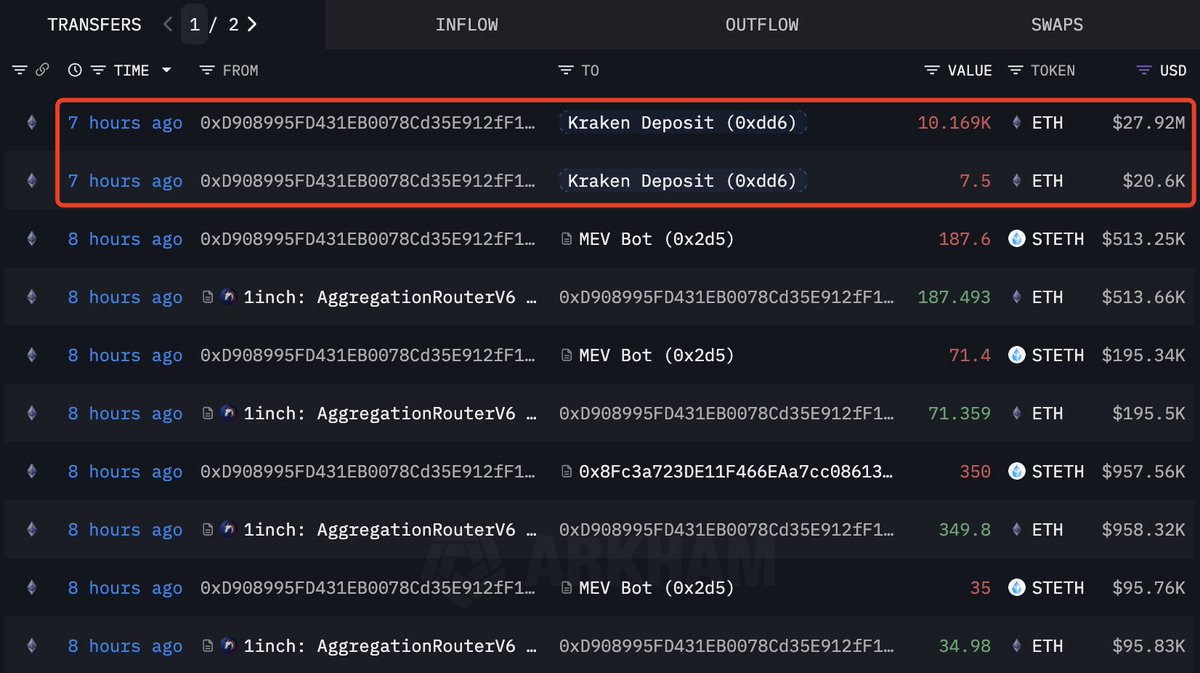

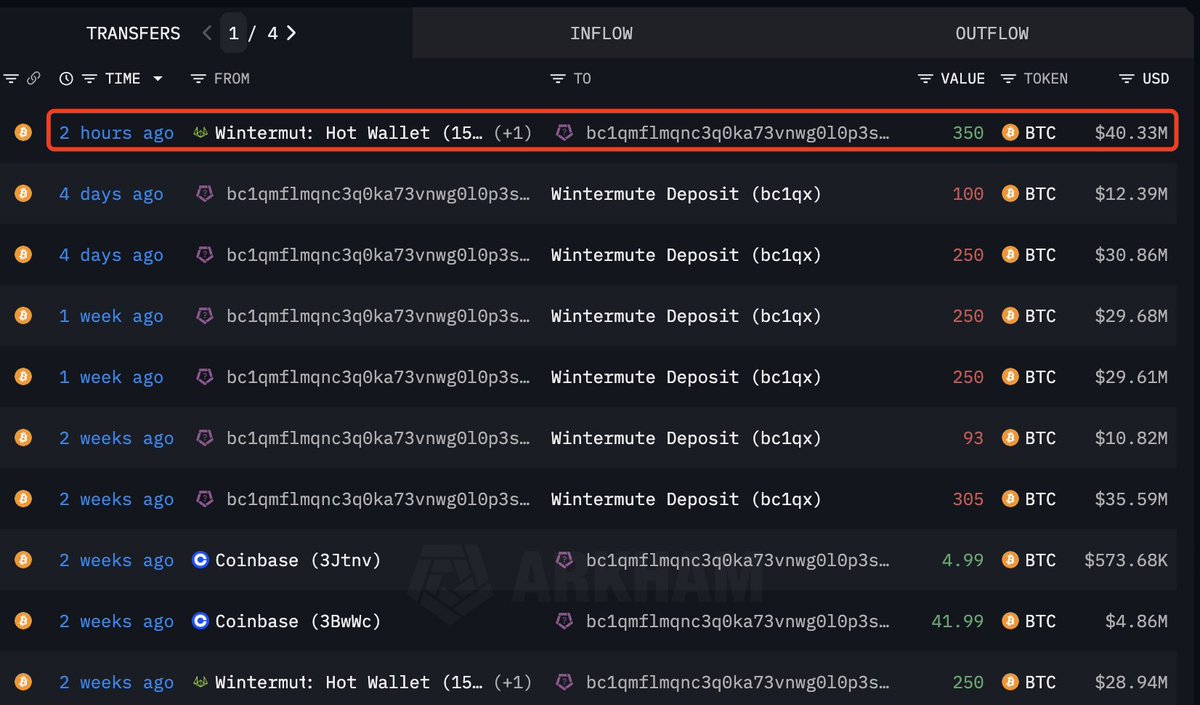

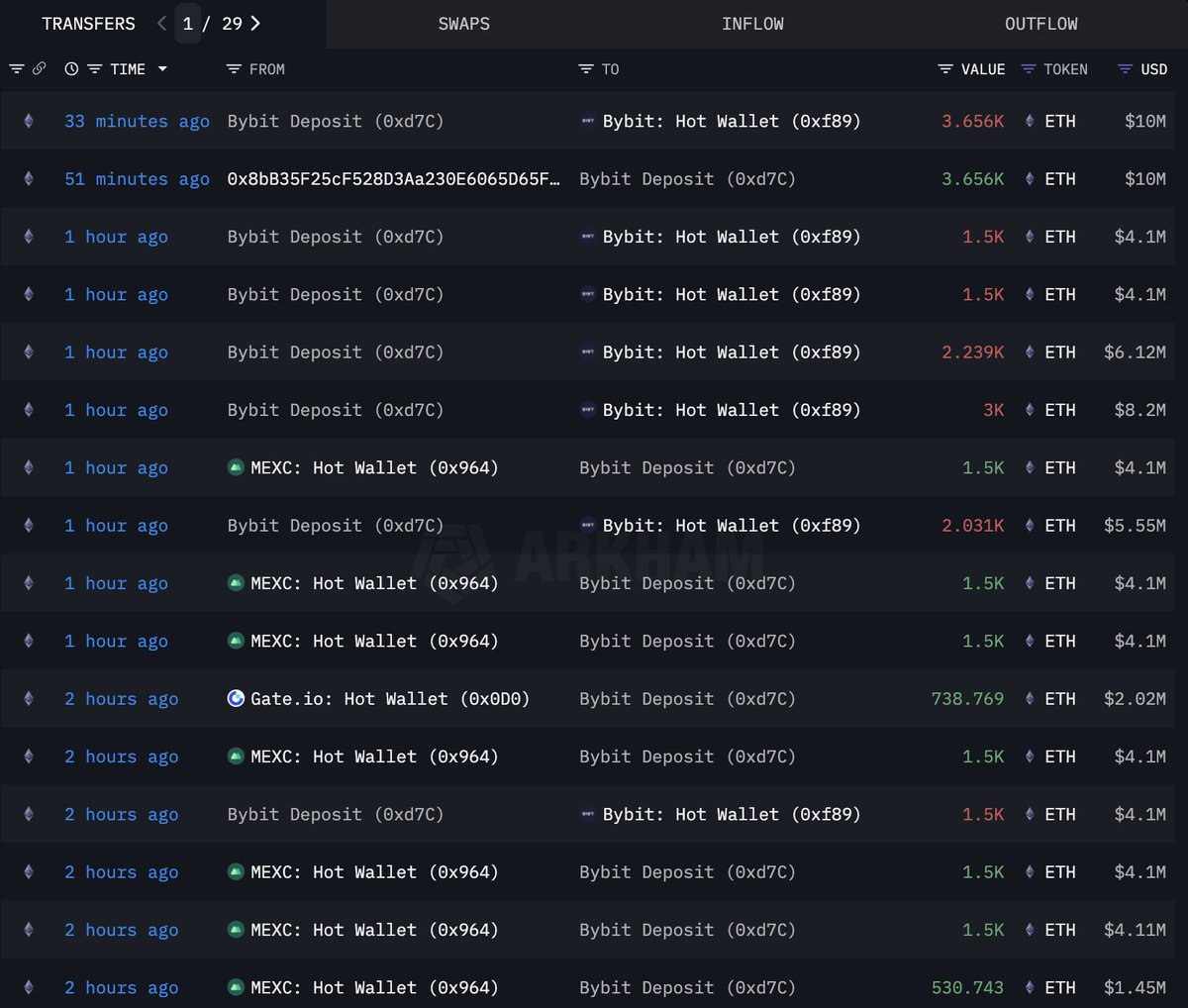

Konstantin Lomashuk (@Lomashuk),著名的 ETH 持有者和质押者,也是 ETH 的联合创始人,并且似乎正在出售 ETH。

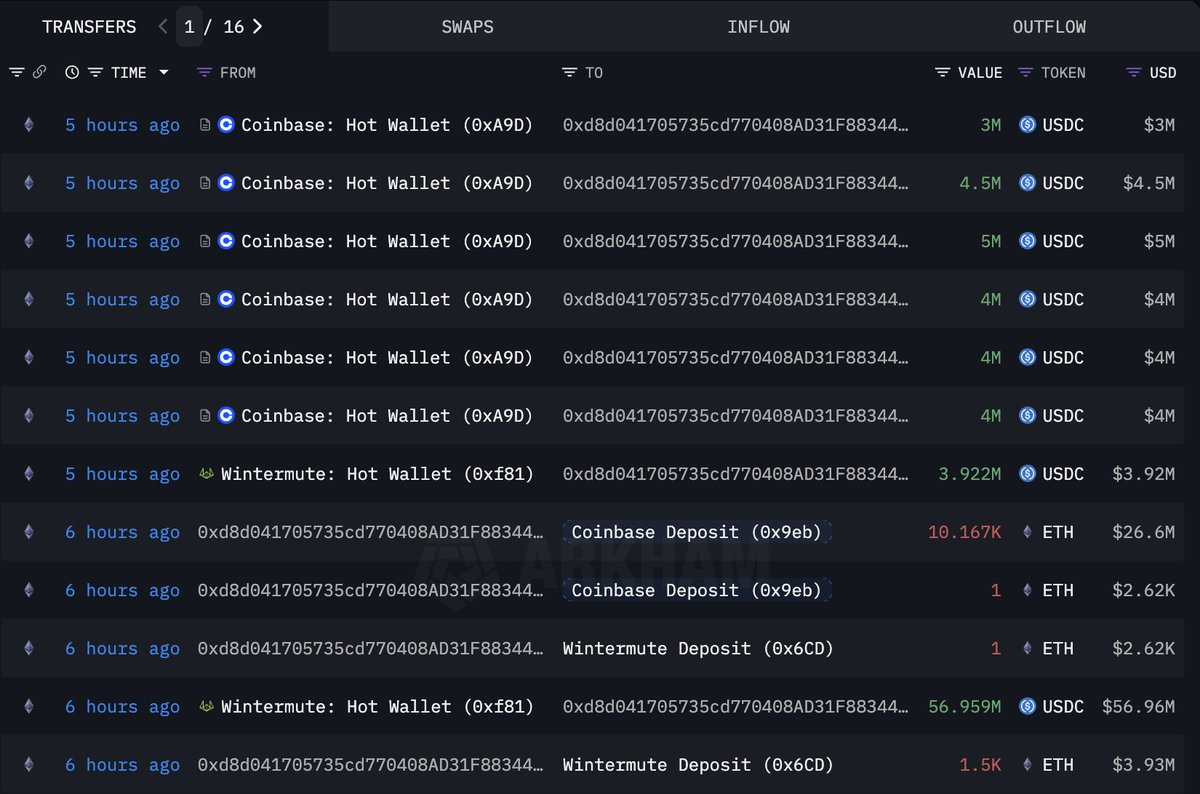

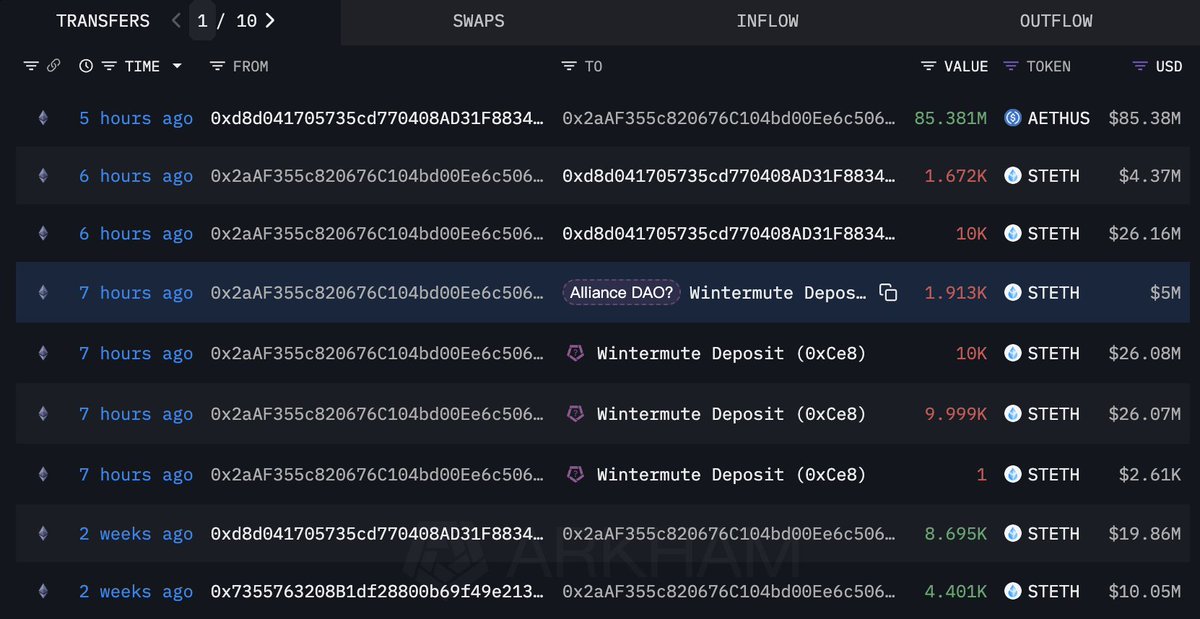

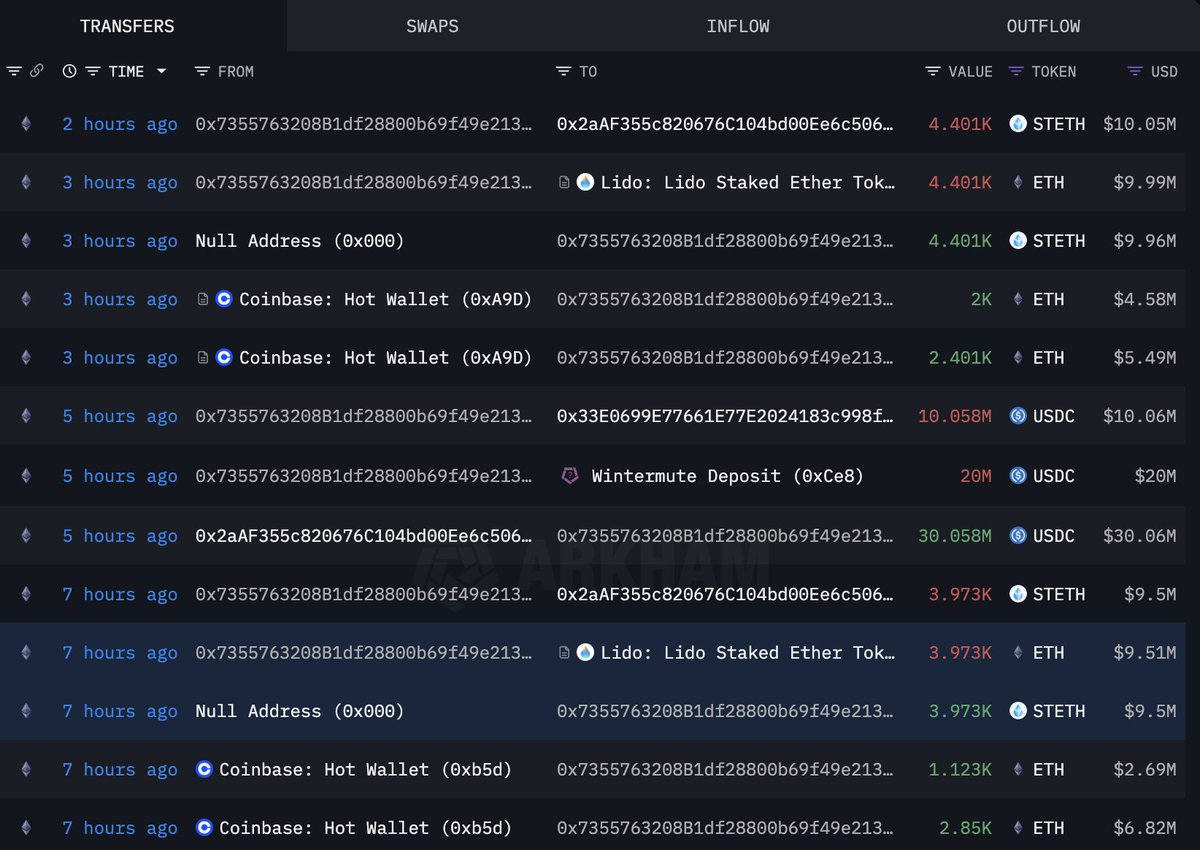

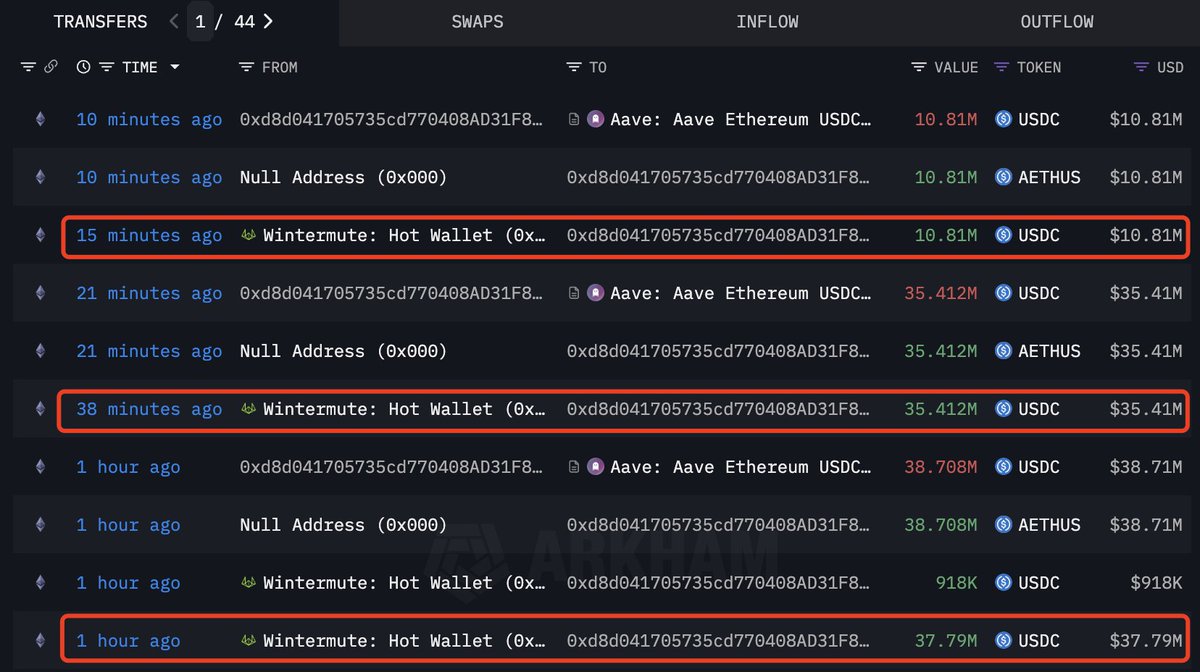

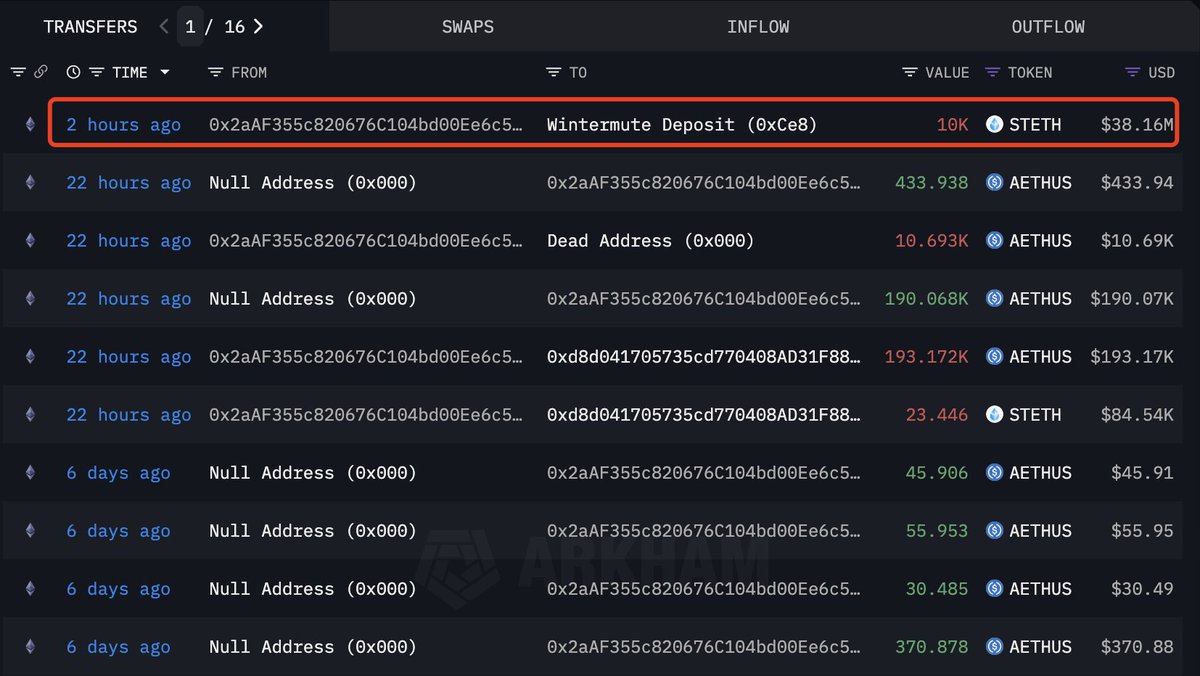

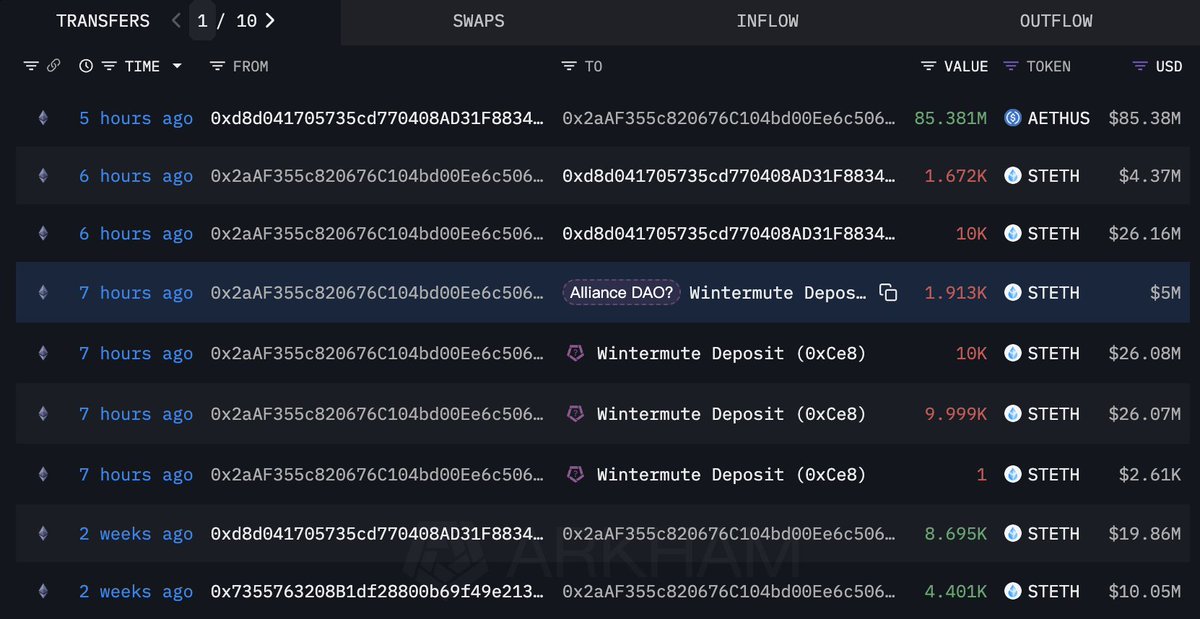

两个可能与他有关的钱包向 Wintermute 发送了 12,458 $stETH(2376 万美元)和 2,566 $ETH(538 万美元)。

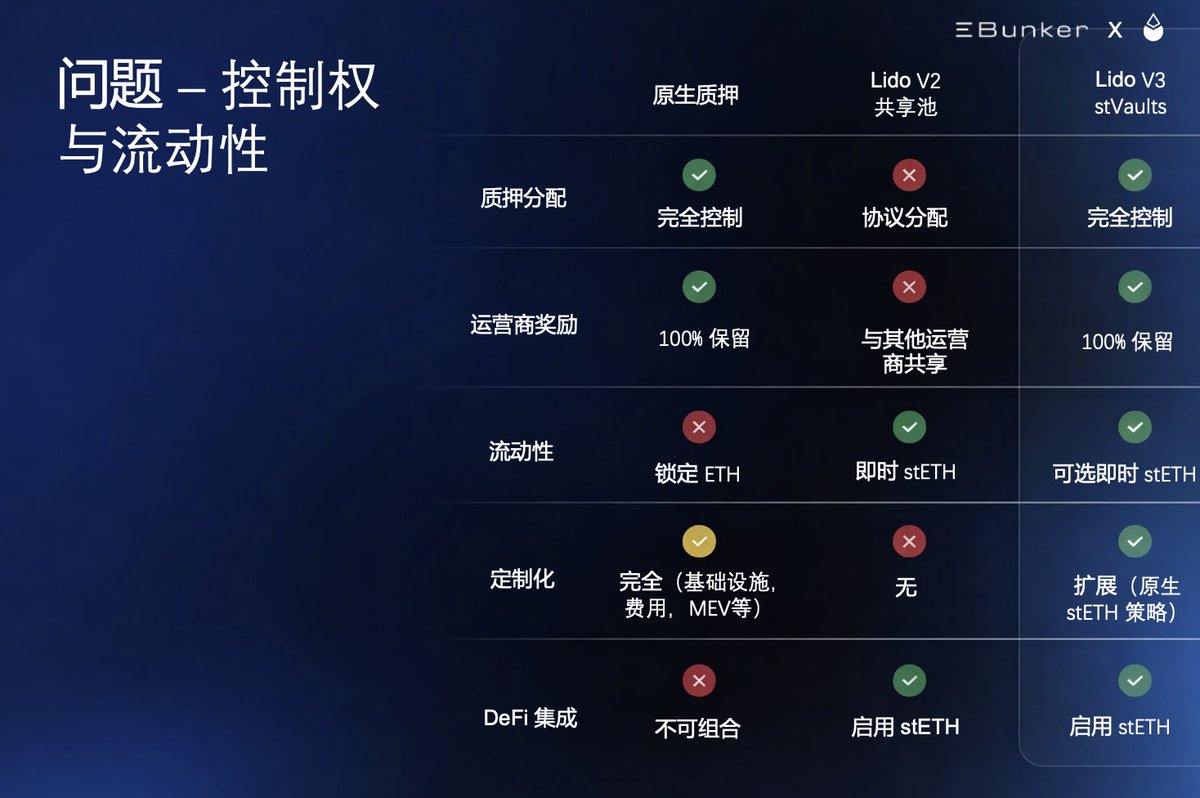

转一条我司的官宣,大家现在可以通过 Ebunker 前端直接使用 Lido V3 的隔离质押功能了。

Lido 这些年有个小囧况,尽管 $stETH 本身多年的信誉非常好,但是有一些大的机构和巨鲸,还有犹豫,不喜欢把自己的 $ETH 资金和其他人的放一起。

所以 Lido 痛定思痛,推出了这个 Lido stVaults。

这些机构可以走独立隔离的地址,自己的资金放在自己专属的池子里,自由选择指定的节点供应商来跑节点,独立性大大提高。

有人说,那这样不是和直接存 ETH Staking 没区别么?这就是 Lido 做出的让步,Lido 允许存入 stVaults 的人,还能借出 stETH。

相当于既要又有😂既要极高的自主权,又要 stETH 的流动性。

例如存 1000 个 ETH,如果:

-走 Lido 传统机制,可以获得 1000 个 stETH,但是资金和别人混一起。

-走 Native Staking,资金独立,但是没有流动性(现在退出要 60 天+)

-走 Lido V3 stVaults,资金独立,最多可以印出 900 个 stETH。

总而言之,核心就是既要有要😂。

PS:通过 Ebunker 前端质押 Lido V3 的话,可以高度定制化,额外实现一些你想要的任何功能,比如说可以商量费率,可以定制 stETH 的 DeFi 策略等等。

而且因为后端依然是 Lido ,安全性有保障。

本文为机器翻译 展示原文

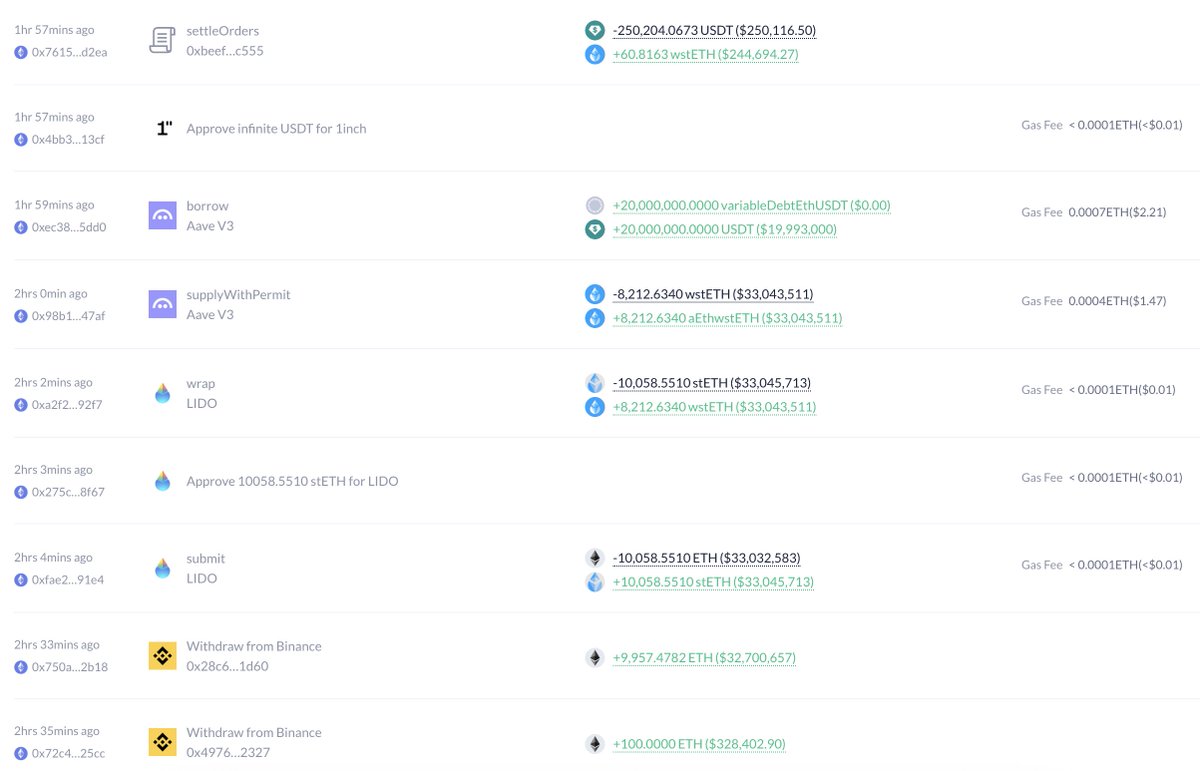

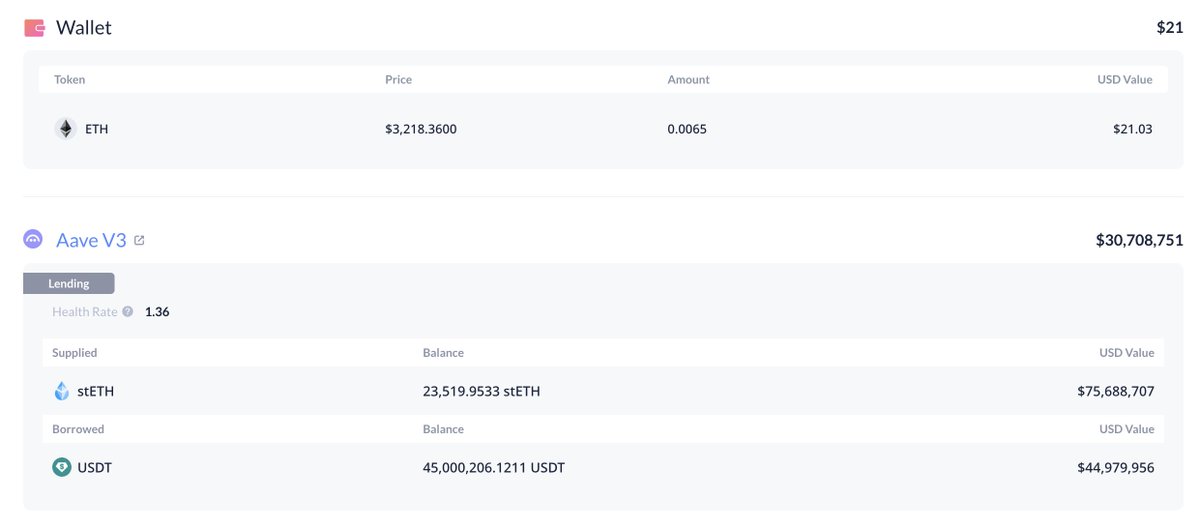

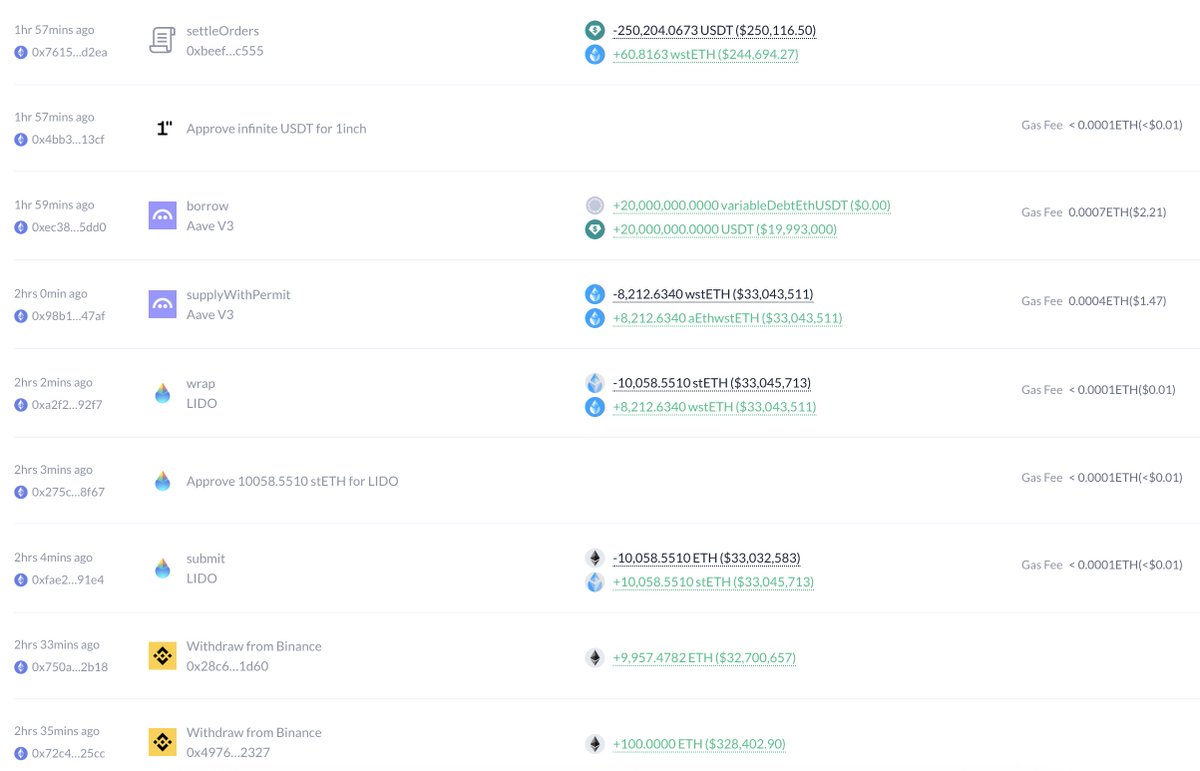

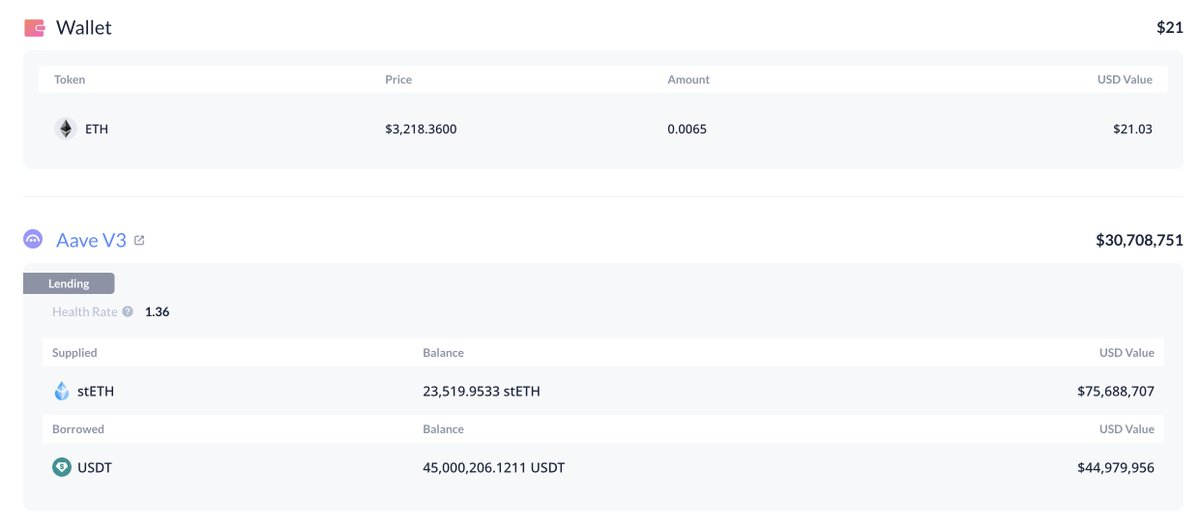

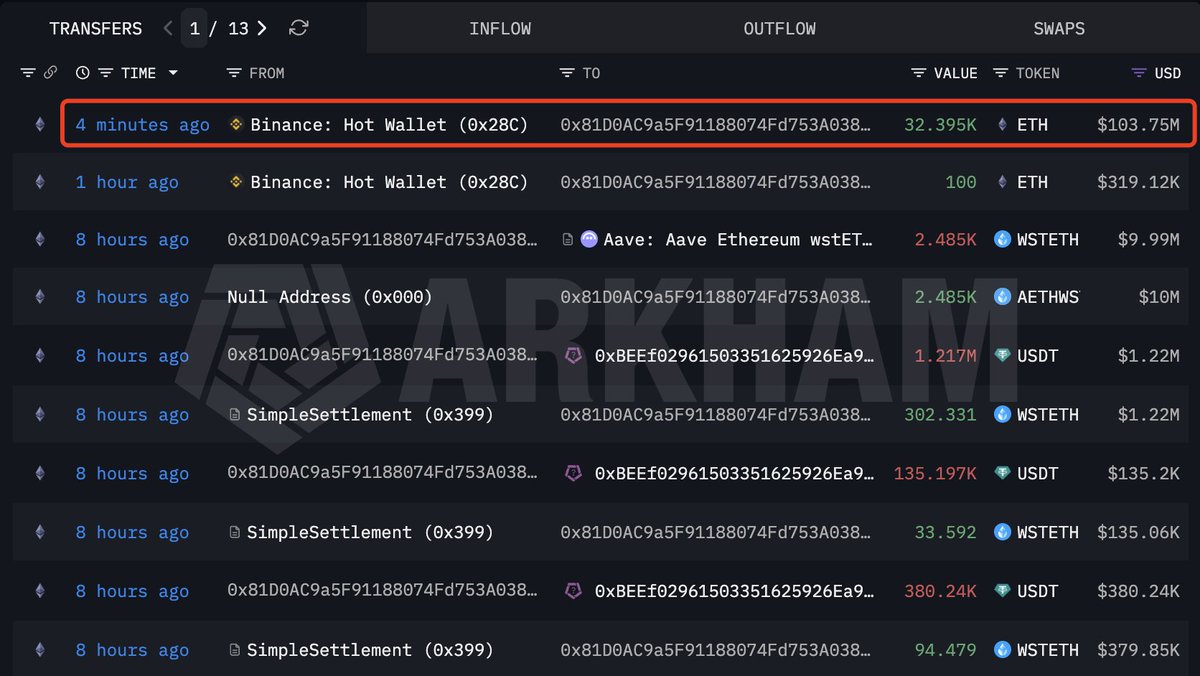

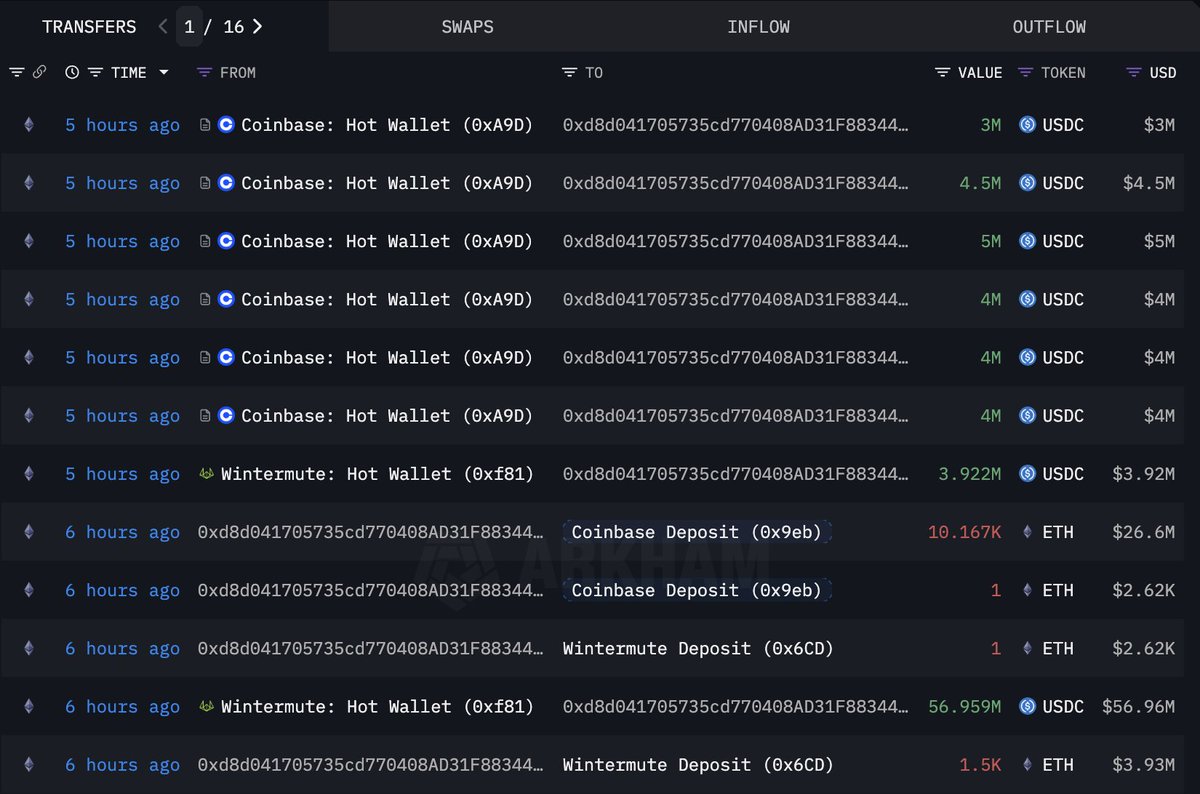

借了 4500 万美元 USDT 购买 $stETH 的鲸鱼刚刚从#Binance 又提取了 32,395 美元 ETH(1.0375 亿美元)。

他可以将其存入#Aave 并借入 $USDT 来购买更多 $stETH。

WBETH + BNSOL 上周暴跌脫錨事件概述 👀

$WBETH (Wrapped Beacon ETH)是幣安(Binance)平台上的以太坊質押包裝代幣,它本應與底層 ETH 保持 1:1 的錨定比例(通過質押比率計算),但在上周(2025 年 10 月 10 日晚間)發生了一次極端脫錨事件,導致其價格在幣安內部暴跌至約 430 美元,而同期 ETH/USDT 現貨價格仍維持在 3800 美元以上,折扣幅度高達 88%。

這一事件並非 WBETH 本身的根本問題,而是 @binancezh 幣安平台流動性枯竭和內部定價機制故障引發的“閃崩”,同時波及 $BNSOL (幣安 Solana 質押代幣)和 $USDe (Ethena 的合成美元穩定幣)。

整個事件可能引發了加密市場史上最大規模的強制平倉,總計約 190-200 億美元的槓桿頭寸被清算。事件時間線觸發時間:2025 年 10 月 10 日 21:36-22:16 UTC(台北時間 10 月 11 日 05:36-06:16)。

👉🏻背景:全球加密市場整體拋售,受美國總統特朗普宣佈對中國進口徵收 100% 關稅的地緣政治新聞影響,加上週末流動性本就較低,幣安作為全球最大交易所(佔現貨交易量 50% 以上),訂單簿迅速“空洞化”,支撐牆消失,導致價格自由落體。

👉🏻價格表現:

👺WBETH:從約 3800 美元跌至 430 美元(最低點),恢復需約 1 小時。

👺BNSOL:從約 300 美元跌至 34.90 美元。

👺USDe:從 1 美元跌至 0.65 美元(其他交易所僅偏差 0.3%,幣安獨有問題)。

👉🏻連鎖反應:這些代幣常被用作期貨、槓桿和借貸產品的抵押品,脫錨導致系統自動觸發海量平倉,形成惡性循環。用戶無法及時套利,因為幣安 API 故障、提現凍結和市場做市商無法接入。

👉🏻原因分析平台內部定價缺陷:幣安的保證金和清算系統依賴自身現貨訂單簿作為“預言機”(價格來源),而非外部跨交易所數據或鏈上比率。在流動性危機時,現貨價格失真,造成“死亡螺旋”——脫錨 → 更多平倉 → 進一步脫錨。

👉🏻流動性與槓桿放大:週末市場本就脆弱,高槓桿用戶(尤其是使用這些“安全”包裝資產作為抵押)放大風險。專家(如 Uphold 研究主管)懷疑有針對性攻擊,利用幣安統一賬戶保證金系統的漏洞,拋售 6000-9000 萬美元的 USDe、WBETH 和 BNSOL 加劇崩盤。

👉🏻非全球性問題:脫錨僅限於幣安,其他平台如 @CurveFinance 或 @Bybit_ZH 上,這些資產僅輕微波動,證明是基礎設施故障而非資產本身失效。社區觀點認為,這是中心化交易所的“脆弱性暴露”,類似於 2022 年 $stETH 脫錨,但規模更大。

👉🏻幣安的回應與影響補償措施:幣安於 10 月 11-12 日宣佈,自掏腰包補償 2.83 億美元,覆蓋受影響用戶的差價損失和清算費用(基於 10 月 11 日 00:00 UTC 市場價計算)。僅針對期貨、槓桿和借貸用戶,預計 72 小時內到賬,已完成全面審查。

👉🏻系統優化:立即切換 WBETH 和 BNSOL 的定價機制,從“波動現貨交易”改為“底層質押比率”計算,確保極端市場下更穩定。加強風險控制,避免類似事件。

👉🏻市場影響:事件後,加密總市值蒸發數百億美元,但 WBETH 等資產已恢復錨定。社區擔憂中心化平台的“黑箱風險”,呼籲更多透明度和去中心化定價。一些分析認為,這“重置了市場控制權”,鯨魚在恐慌中低價吸籌,推動潛在反彈。

👉🏻教訓與展望風險提醒:液態質押和包裝資產並非零風險,尤其在中心化平台上。高槓桿用戶應分散抵押品,避免單一交易所依賴。事件凸顯“去中心化市場仍依賴中心化基礎設施”的悖論。

👉🏻當前狀態:WBETH 已穩定回錨,幣安聲稱補償進行中,無進一步中斷。市場整體企穩,但週末閃崩後,投資者情緒謹慎,等待美股開盤信號。

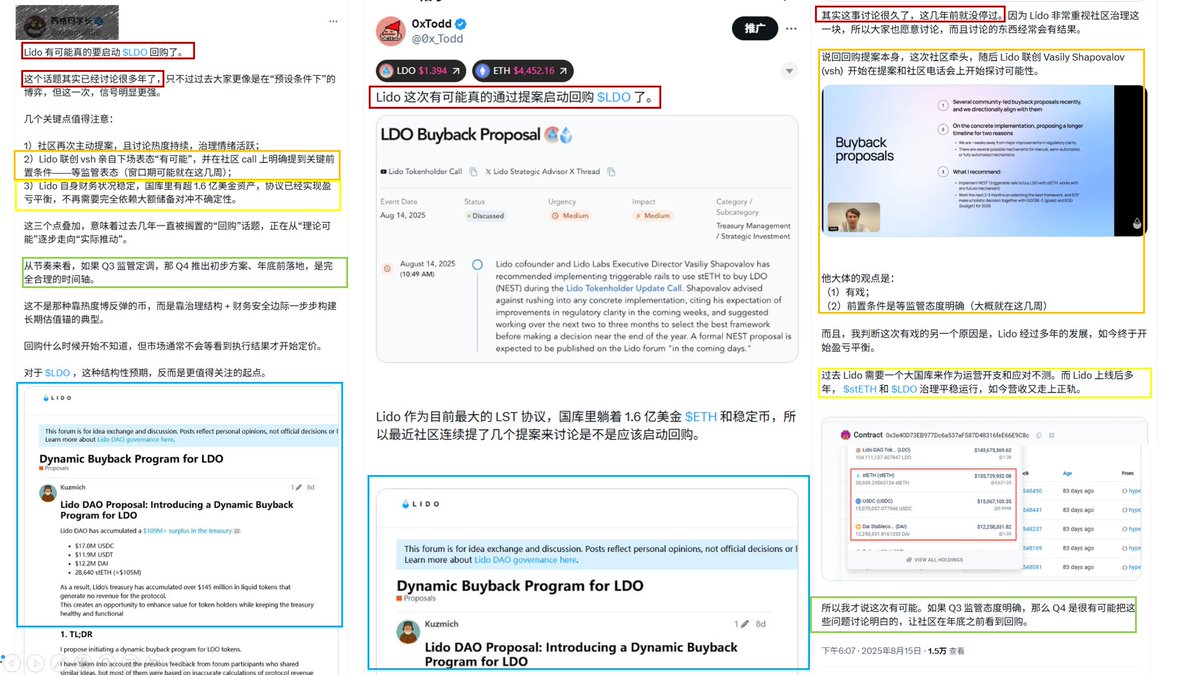

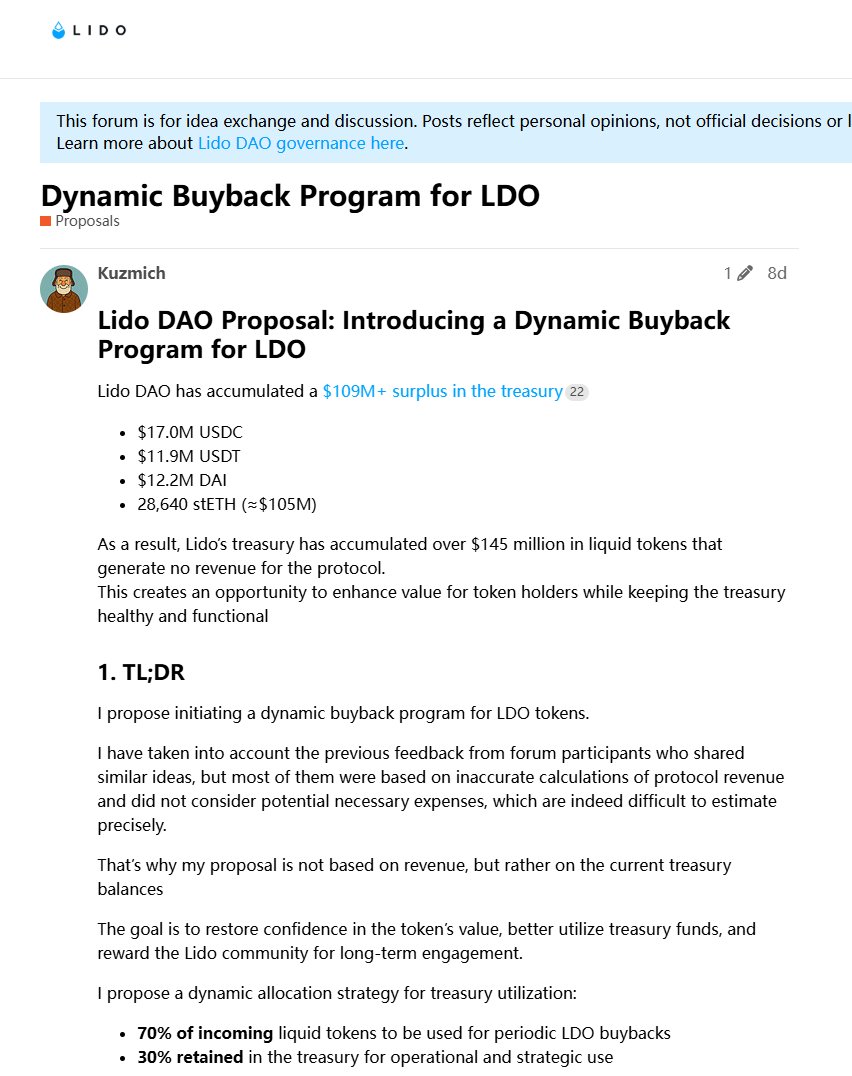

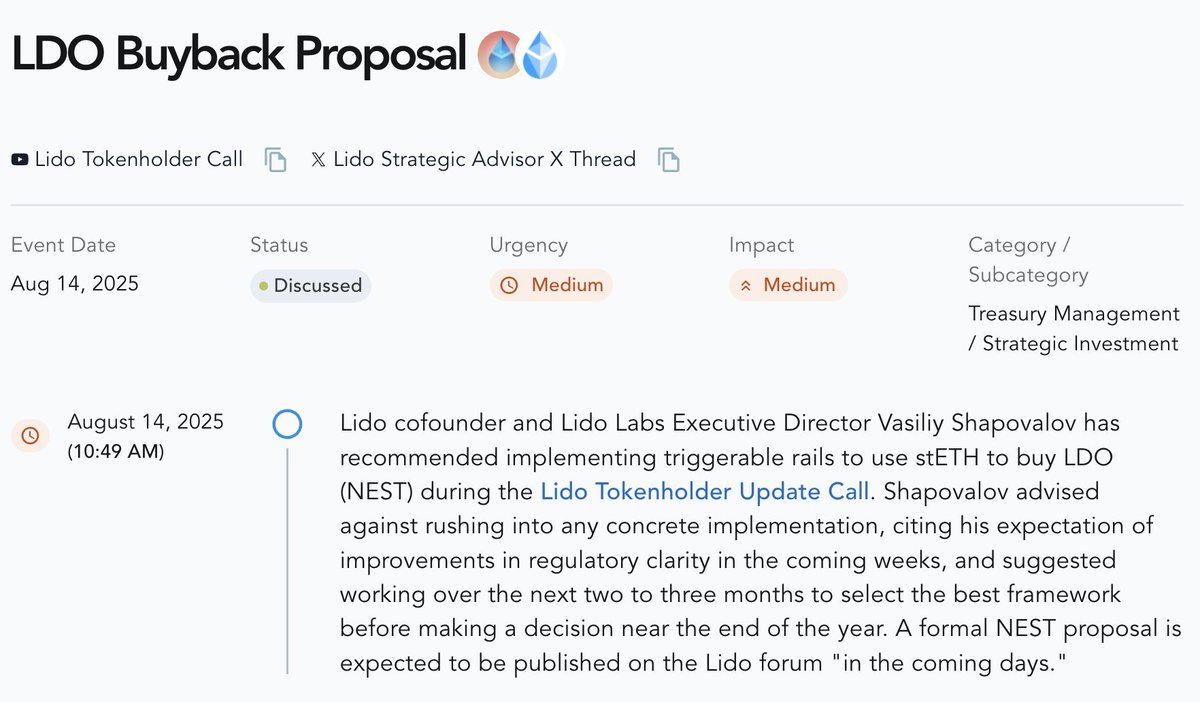

Lido 这次有可能真的通过提案启动回购 $LDO 了。

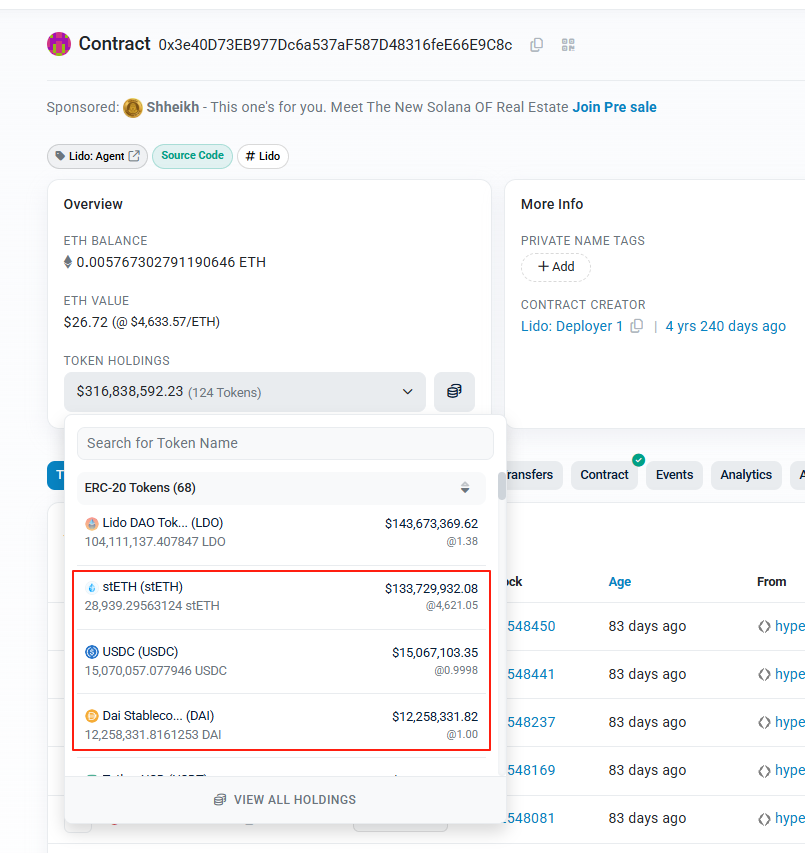

Lido 作为目前最大的 LST 协议,国库里躺着 1.6 亿美金 $ETH 和稳定币,所以最近社区连续提了几个提案来讨论是不是应该启动回购。

其实这事讨论很久了,这几年前就没停过。因为 Lido 非常重视社区治理这一块,所以大家也愿意讨论,而且讨论的东西经常会有结果。

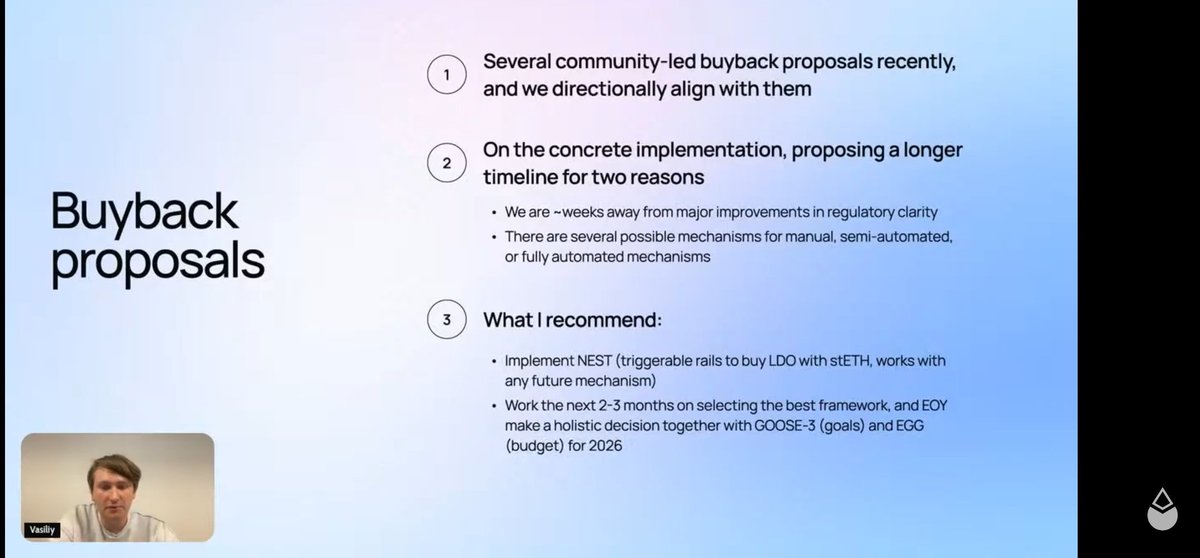

说回回购提案本身,这次社区牵头,随后 Lido 联创 Vasily Shapovalov (vsh) 开始在提案和社区电话会上开始探讨可能性。

他大体的观点是:

(1)有戏;

(2)前置条件是等监管态度明确(大概就在这几周)

而且,我判断这次有戏的另一个原因是,Lido 经过多年的发展,如今终于开始盈亏平衡。

过去 Lido 需要一个大国库来作为运营开支和应对不测。而 Lido 上线后多年, $stETH 和 $LDO 治理平稳运行,如今营收又走上正轨。

所以我才说这次有可能。如果 Q3 监管态度明确,那么 Q4 是很有可能把这些问题讨论明白的,让社区在年底之前看到回购。

本文为机器翻译 展示原文

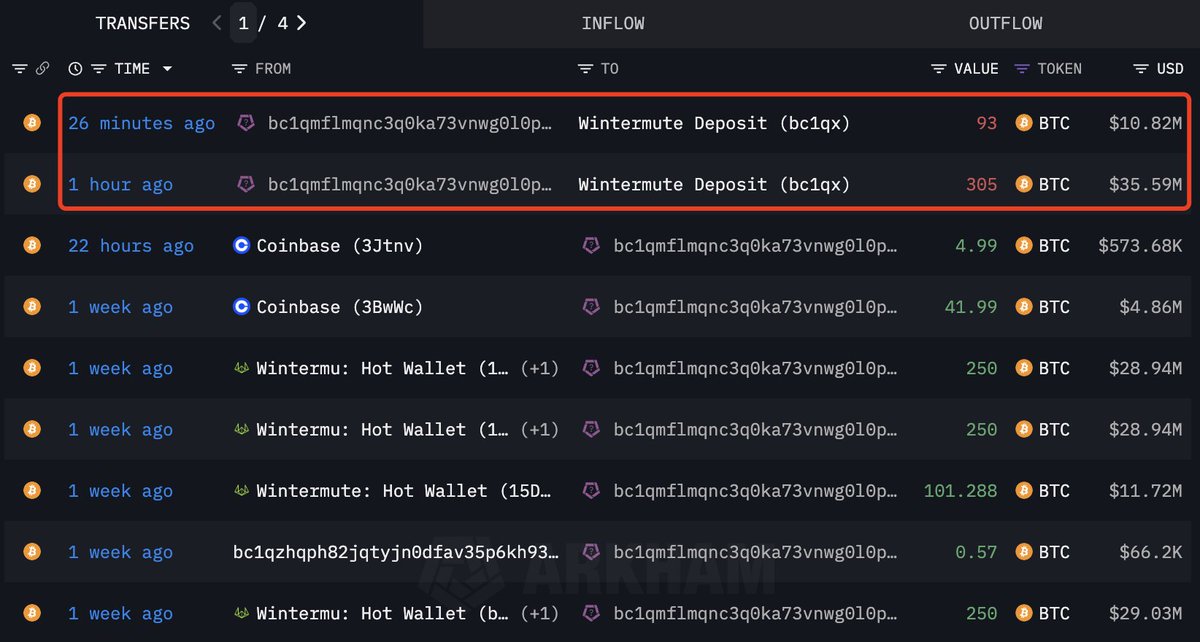

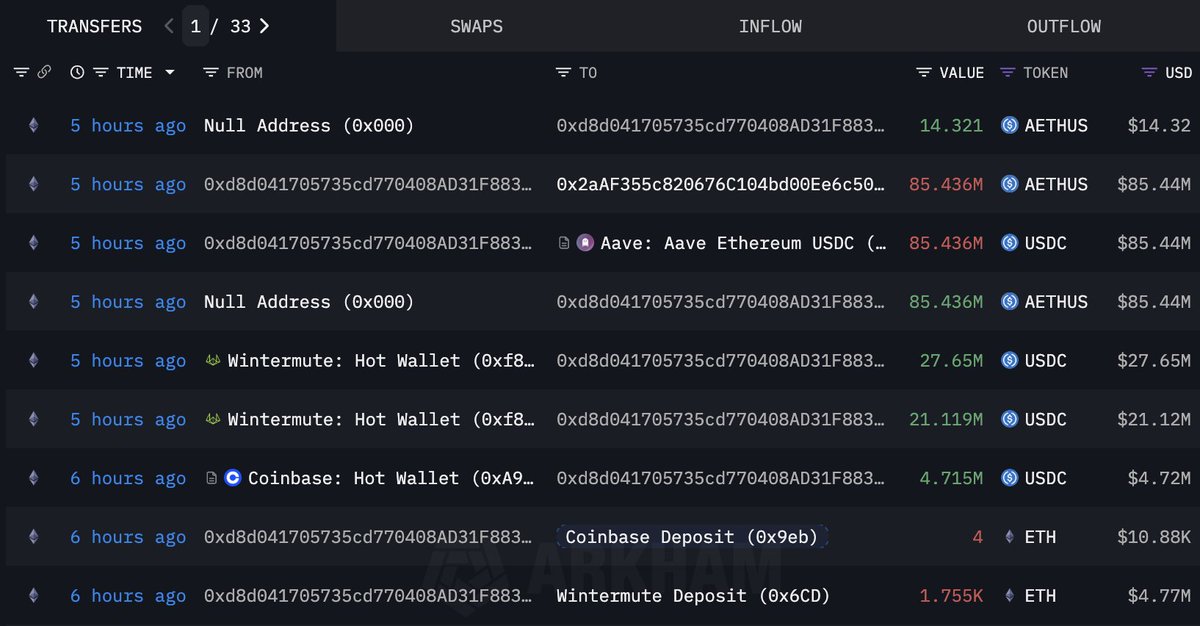

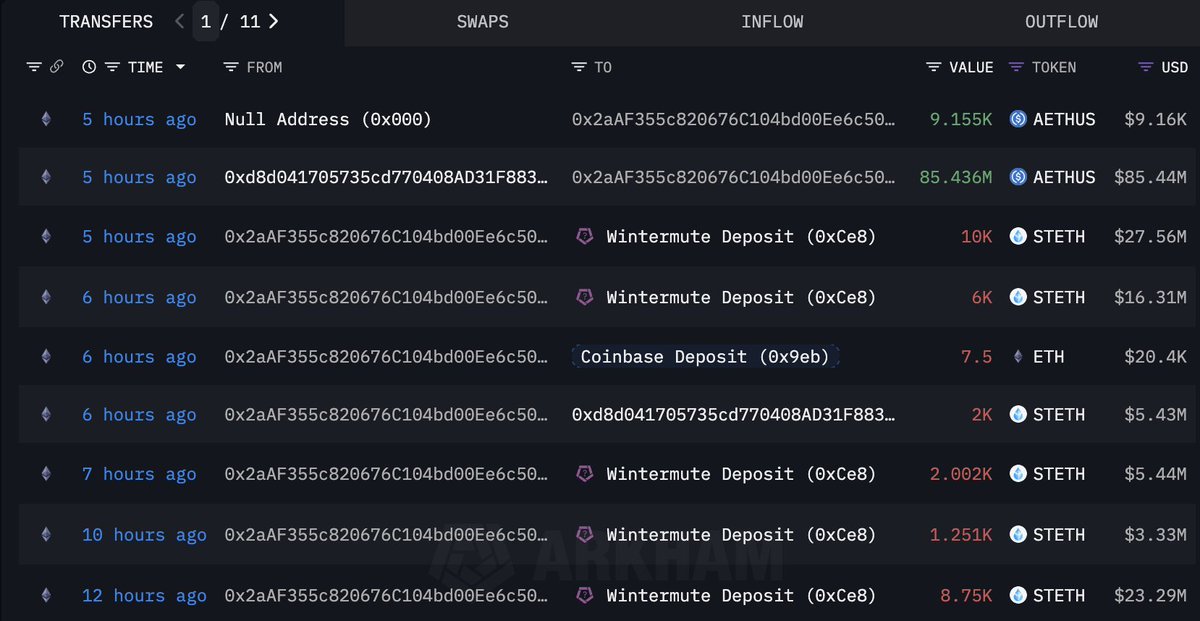

鲸鱼0xd8d0在过去2个小时中以8493万美元的价格出售了10,000美元的steth(3816万美元)和398美元的BTC(4641万美元),以赚取利润。

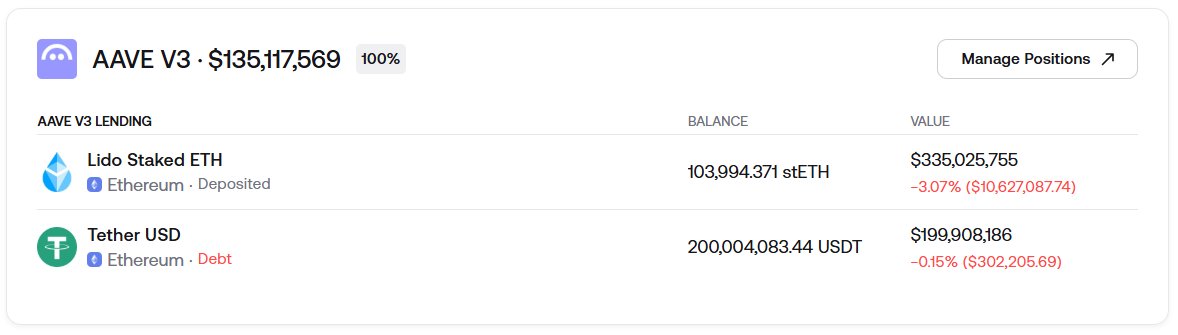

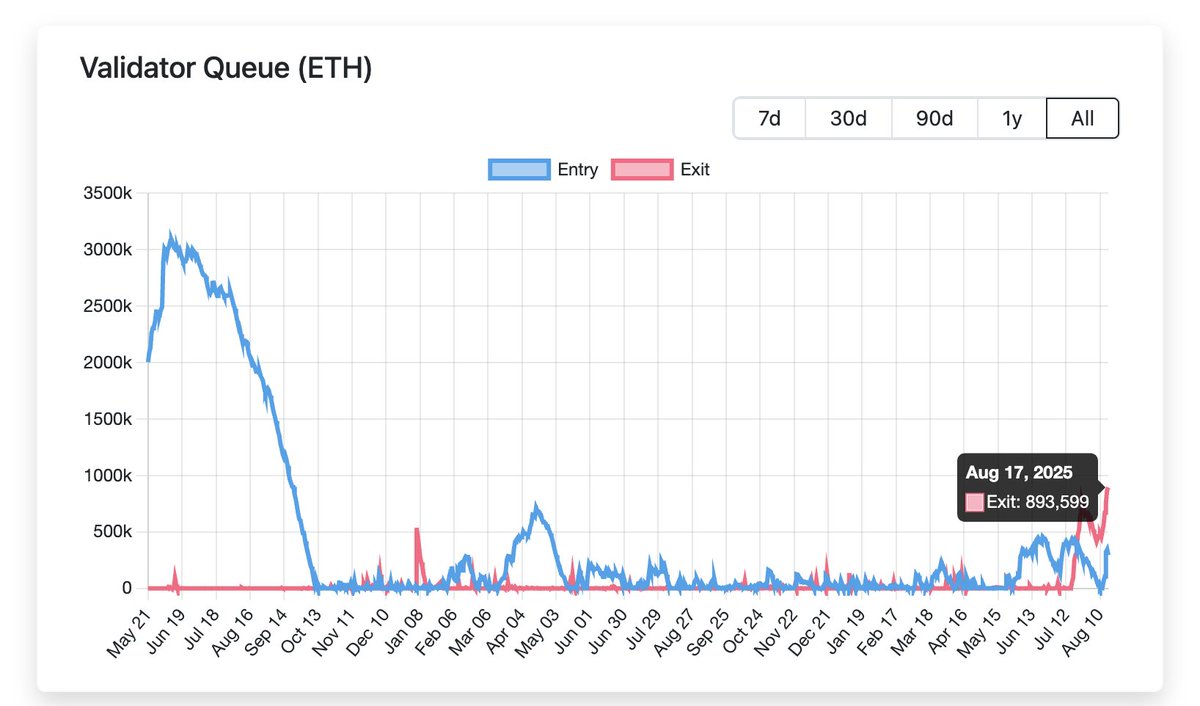

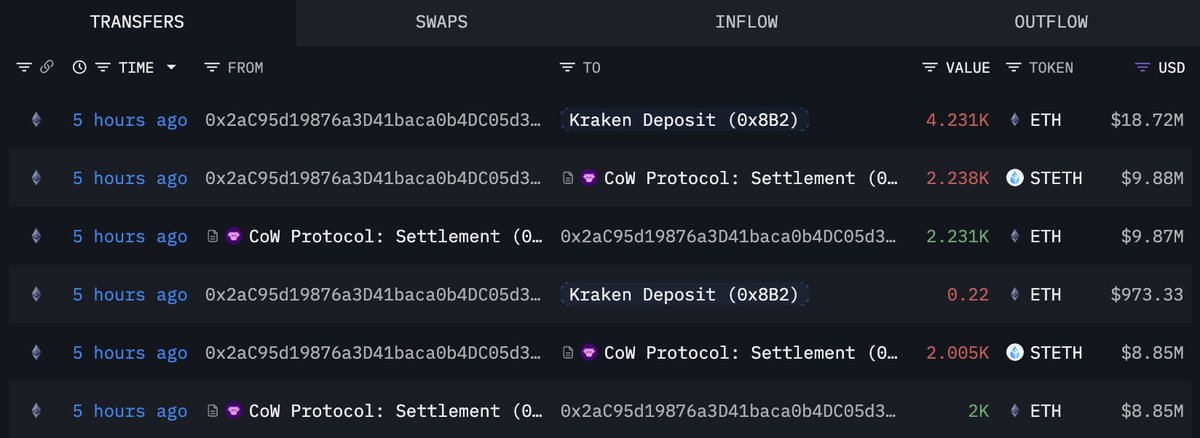

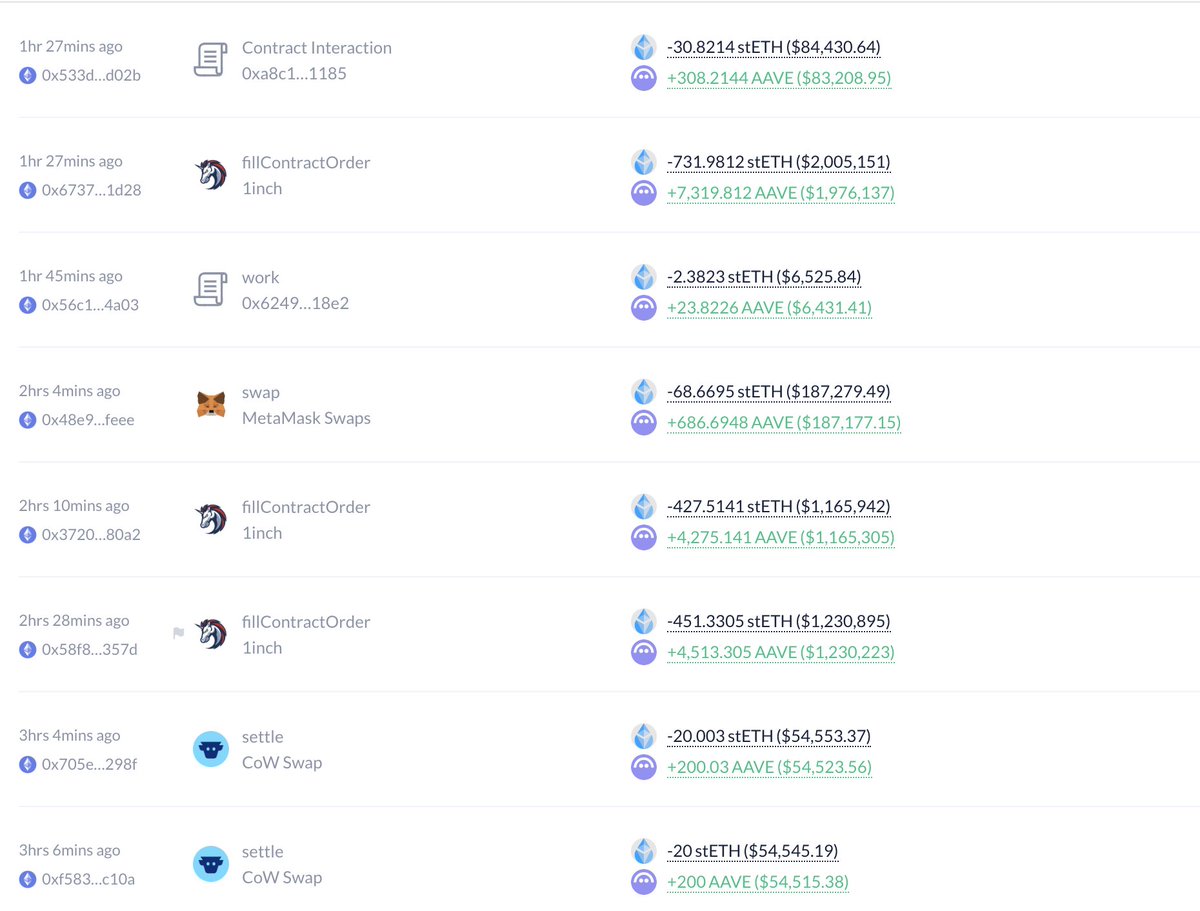

关于 62 万枚 $ETH 批量解质押的原因,这位博主 @0xdoge_bull 的推断感觉挺有道理的,可作为参考

一句话总结

短时间内 Aave ETH 存款被大量提取导致借款利率飙升,循环贷玩家从爽吃利差到亏损,被迫赎回 stETH 以去杠杆导致了当前局面

一些数据佐证

1️⃣ Aave ETH 借款 APR 曾一度飙升至 10%

2️⃣ Lido $stETH 目前退出等待期已延长至 21 天(正常是一周内)

3️⃣ 链上 stETH 兑换为 ETH 仍存在近千分之四的折价

最后,循环贷是如何实现的

Aave 针对 ETH 的抵押率为 93%,也就是说套利玩家甚至可以使用高达 14 倍的杠杆来获得利差收益,在一般情况下,针对本金的年化收益率可达 ~7%

本文为机器翻译 展示原文

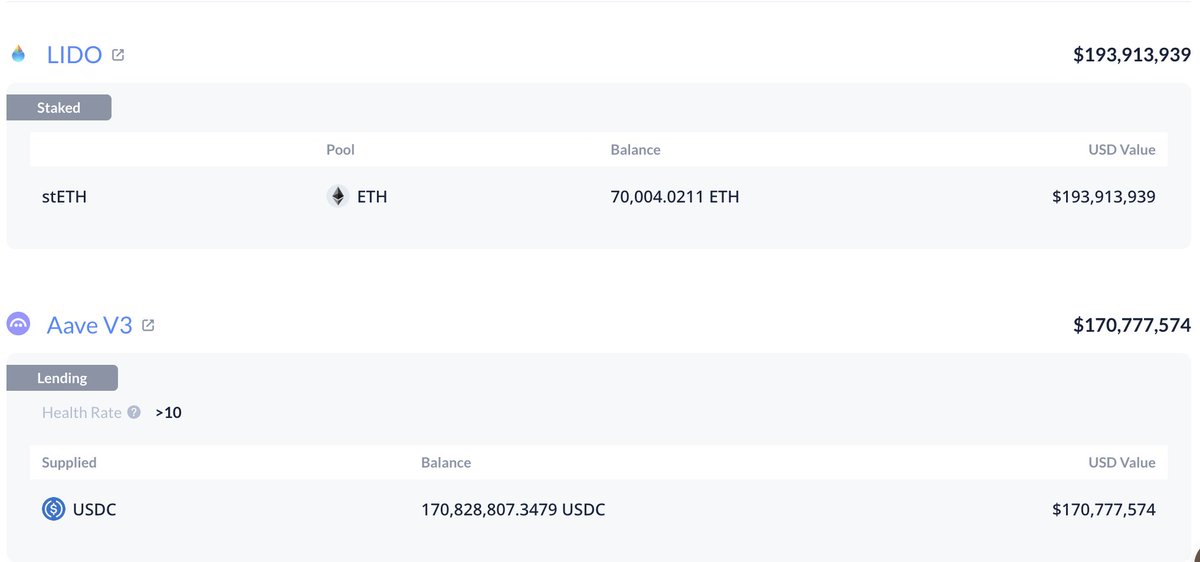

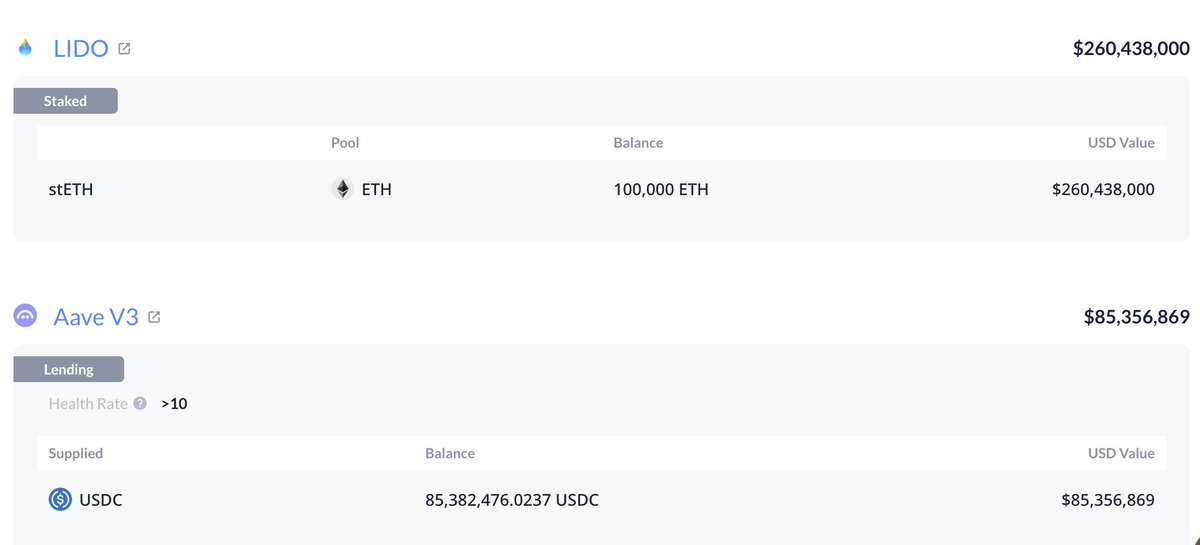

鲸鱼0xd8d0,此前购买了132,536美元的ETH(3.3379亿美元),另外30,003美元的steth(8.14亿美元)!

这鲸仍然容纳70,004美元的ETH(1.94亿美元)。

本文为机器翻译 展示原文

鲸鱼以前购买了132,536美元的ETH(3.339亿美元)的鲸鱼售价为33,585美元,售价为8538万美元,$ 2,542.2 $ 2,542.2七个小时前。

这鲸已经赚了超过3000万美元的$ ETH,仍然持有100,000美元的ETH(2.6044亿美元),这可能与Alliance Dao有关。

看了 @tmel0211 老师的分析,突然明白了一个过去没想明白的问题。

很多交易所特别喜欢【自主可控】,做自己的链,然后上面是自己的 DEX、自己的 Lending、自己的 LST 和自己的稳定币,甚至还有自己的 Web3 钱包。

坦率来说,过去对于这种行为有点迷惑,这不是重复造轮子的典型么?

但是 Bybit 这次的事件,在某种程度证明了,这套逻辑还是有意义的。

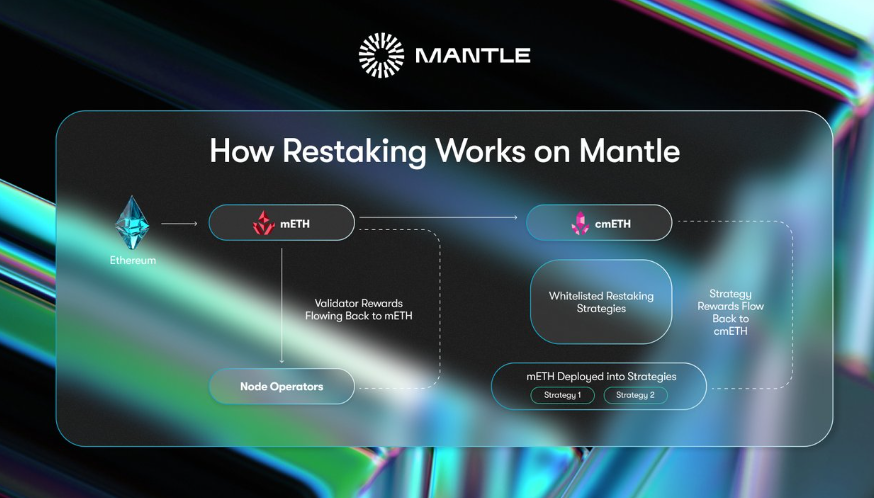

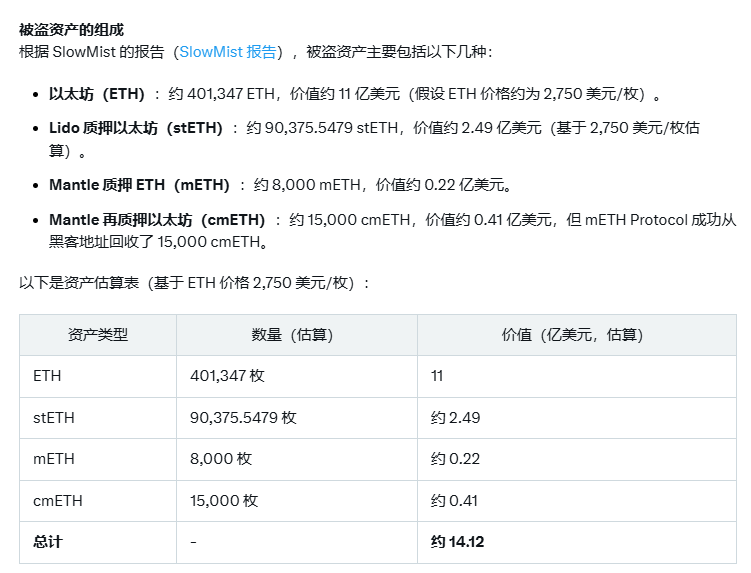

这次黑客偷走的是 ETH、 stETH 和 cmETH。

其中 $cmETH 就成功地冻结了黑客地址,成功地挽回了 4200 万 美金 资产。

其实 $stETH 理论上也有这个机会( stETH 有超级权限 ),但是事与愿违,在人们反应过来之前,黑客已经把 stETH 兑换为了其他代币。

而 cmETH,大家都知道,是 Mantle 孵化的 LST 协议,Mantle 又是 Bybit 孵化的 ETH L2。

你看,如果当时 Bybit 没有推出自己的 L2,没有让 Mantle 孵化自己的 LST 协议,这些 LST 一定也会被黑客洗走。

这可是 4200 万美金等值的代币,这也证明了交易所搞这套东西是有鲁棒性的。

----

交易所和自己的区块链是一个【互为兜底】的过程。

之前 Venus 事件,BN 就亲自出来兜底。而这次 Bybit 事件,cmETH 也出来帮母公司兜底。

这个决策可能有人不喜欢,但它实打实地挽回了价值 4200 万 美金 的资产,算是不幸中的万幸。

----

所以像 Mantle 以及其他交易所的公链,是绝对有意义的。

尽管有的时候有轻微造轮子的嫌疑,但是当你接受了【互为兜底】理论之后,你会发现,它让交易所与链之间互相有一个依靠。

总会比 无依无靠的交易所 or 无依无靠的链 要更稳一些。

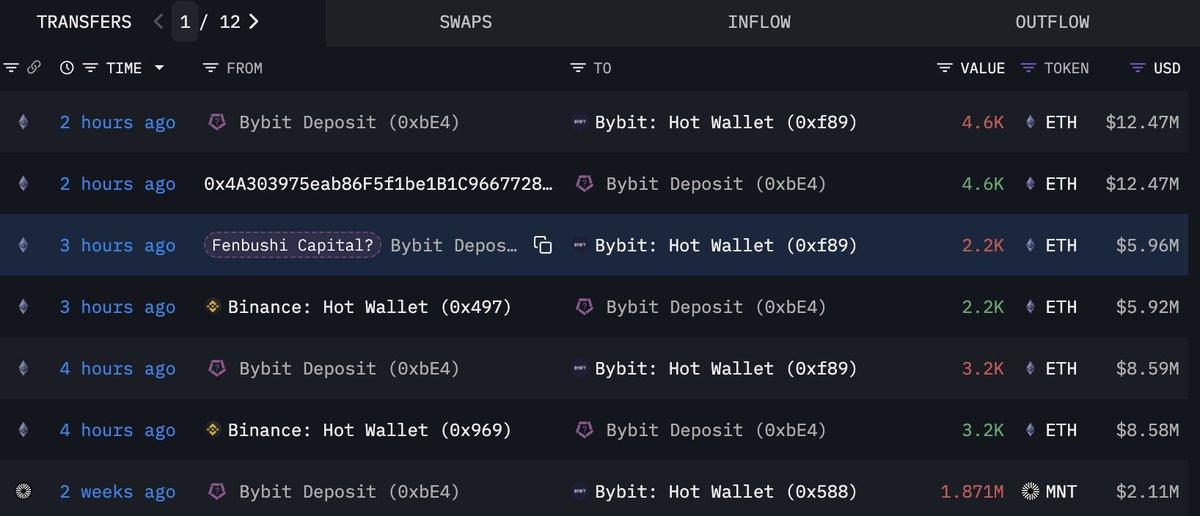

“危机”是“先危后机”。

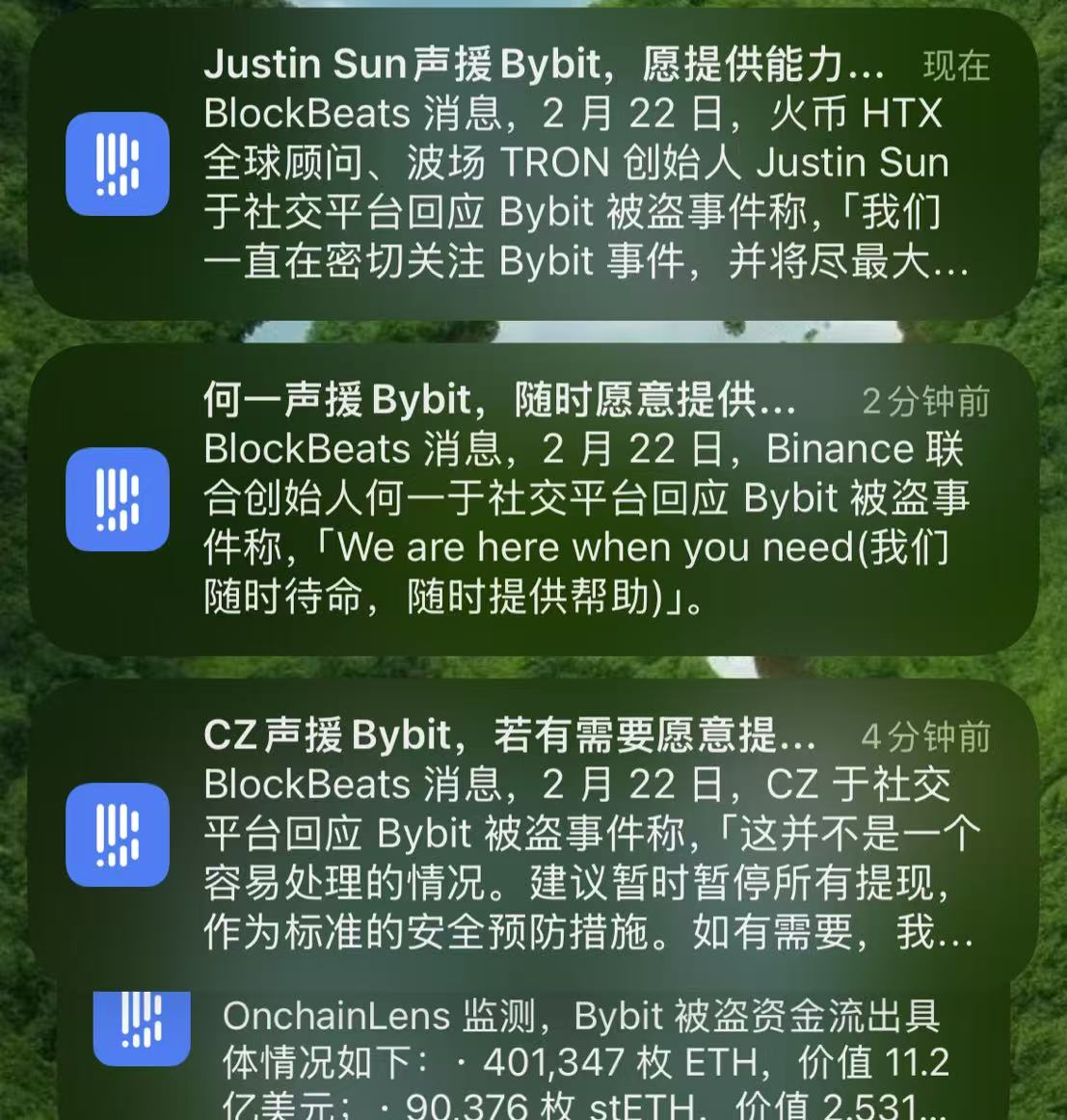

随着华人机构们纷纷慷慨解囊,Bybit 看起来大概渡过了最“危险”的几天。

所以,你从这个角度来说,那么是不是也代表着 $MNT 的“机会”到了呢?

希望一切顺利🙏。

我始终觉得各位 P 小将晋升 P 元帅之后要做的事就是多看点书!

一个人的写作能力和阅读能力是成正比的,只有足够量的输入才能有足够量的输出,而只有足够多的人在输出 meme 这种资产发行形式的优势、价值、文化和能够带来的行业积极变化,我们才能吸引来更多的 IQ100 加入我们并把 PVP 变成更大范围内的 PVE

星星之火可以燎原,一场良好的革命需要良好的指导思想才能推进

文字有什么力量?昨天 @benbybit 的声明其实是一个例子。Ben 的声明中虽然承认了被黑的一切,承认了高达 1.5B 的 $meth 、 $steth 被盗情况,但看的所有人第一反应都是:他也太淡定了。这可以说是一次教科书级别的危机公关

meme 需要被正名,而被正名需要从笔杆子开始,找到下一个类似 @MustStopMurad 的 meme supercycle 的指导思想(尽管最后并不是这些 cult meme 笑到最后)

今年我还是会继续看好meme这个资产发行形式

本文为机器翻译 展示原文

新闻:@bybit_official的售价超过$ 1.4B,$ eth,$ steth,$ meth和其他ERC-20代币。

违规行为针对具有改变的智能合同逻辑的多西格钱包。拜比特说,客户资金仍然安全。

本文为机器翻译 展示原文

新闻: @bybit_official在$ 14亿美元的$ 14亿美元中被黑客入侵,Megaeth和其他ERC-20令牌。

违规行为针对具有改变智能合同逻辑的多签名钱包。 Bybit确保客户资金仍然安全。

📰:

总结一下这次 @Bybit_Official 被盗,苦的还是 $ETH 持有者⬇️

$ETH 转移到了黑客的手里,完啦

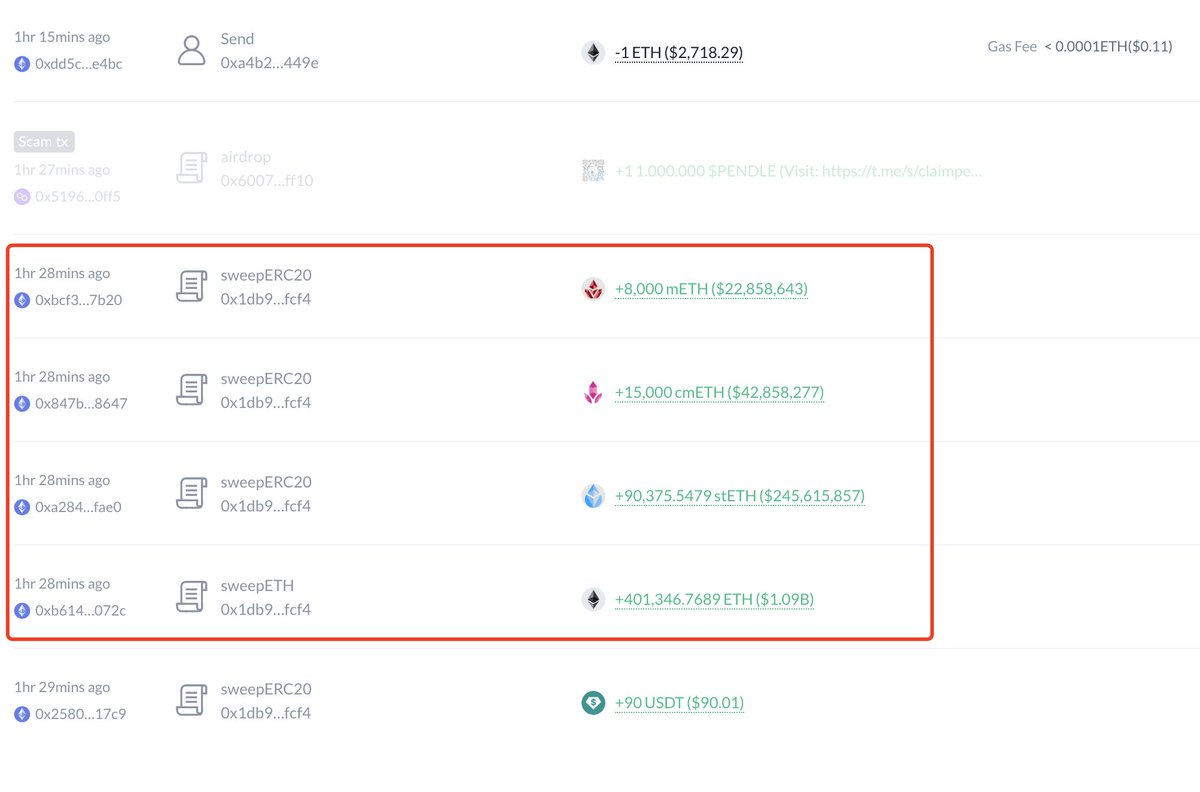

目前价值 14.4 亿美元的资金被提取,大家都在恐慌提币,目前稍许有挤兑,其中被盗包括:

🔸401,347 枚 $ETH ,价值 11.2 亿美元;

🔸90,376 枚 $stETH ,价值 2.5316 亿美元;

🔸15,000 枚 $cmETH ,价值 4,413 万美元;

🔸8,000 枚 $mETH ,价值 2300 万美元。

看涨以太坊!

这么多以太坊被盗,大家现在提现金困难都是以太坊;

所以如果 BYBIT 无法拿回被黑客攻击的 15 亿美元以太坊的损失,他们的用户又要提币,那么他们唯一的办法,就是只能去市场买入以太坊 $ETH 填补钱包空档?

所以 $ETH 看涨?

当然,默认为 Bybit 这波资金充足完全顶得住,然后黑客暂时不处理这批资产!

本文为机器翻译 展示原文

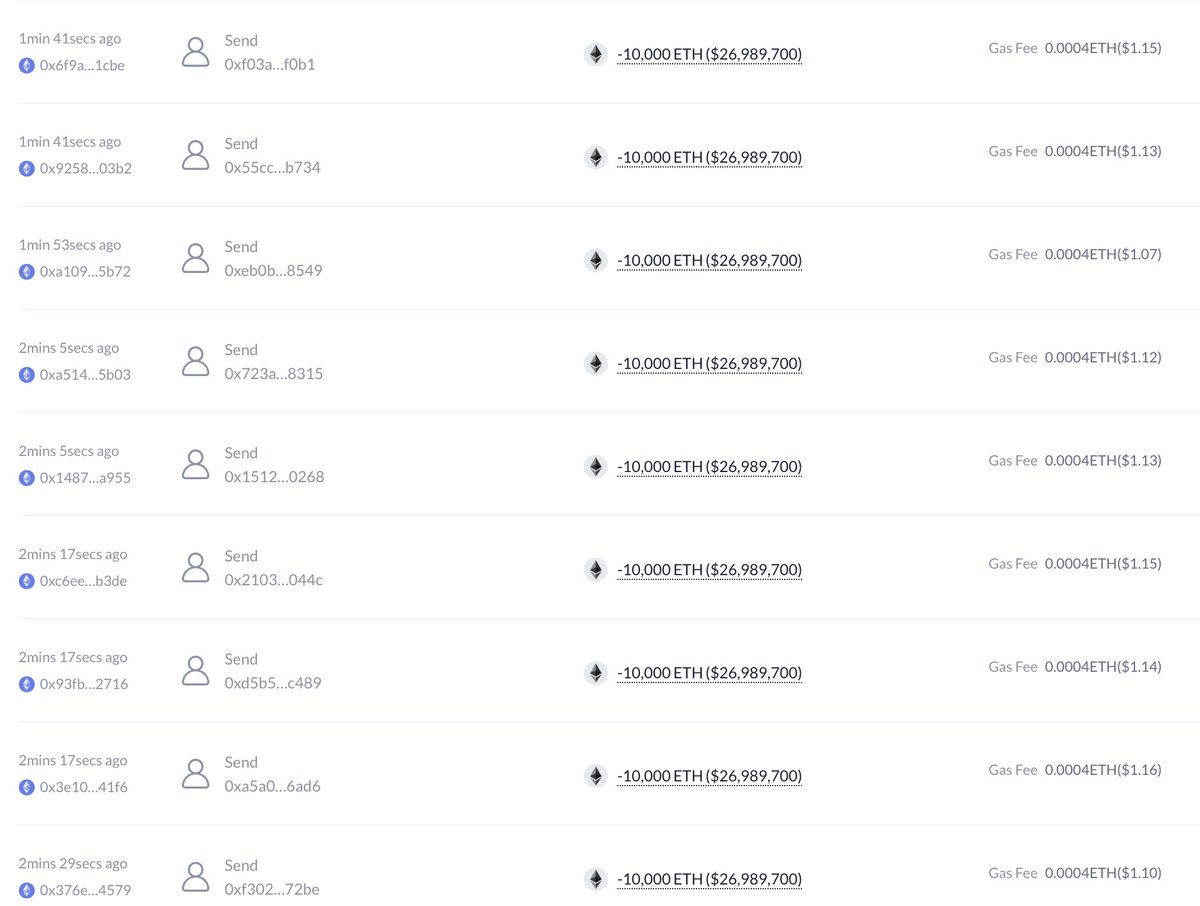

更新:黑客将$ 1.4B的被盗资金移至多个钱包中。

本文为机器翻译 展示原文

根据@zachxbt的说法,Bybit被黑客入侵,价值$ 1.4B的$ ETH,$ steth,$ cmeth和$ bybit的$ METH流出。

黑客正在换$ steth,$ cmeth和$ eth $ eth。

地址:

0x47666FAB8BD0AC7003BCE3F5C358538383F09486E2

0xA4B2FD68593B6F34E51CB9EDB66E71C1B4AB449E

本文为机器翻译 展示原文

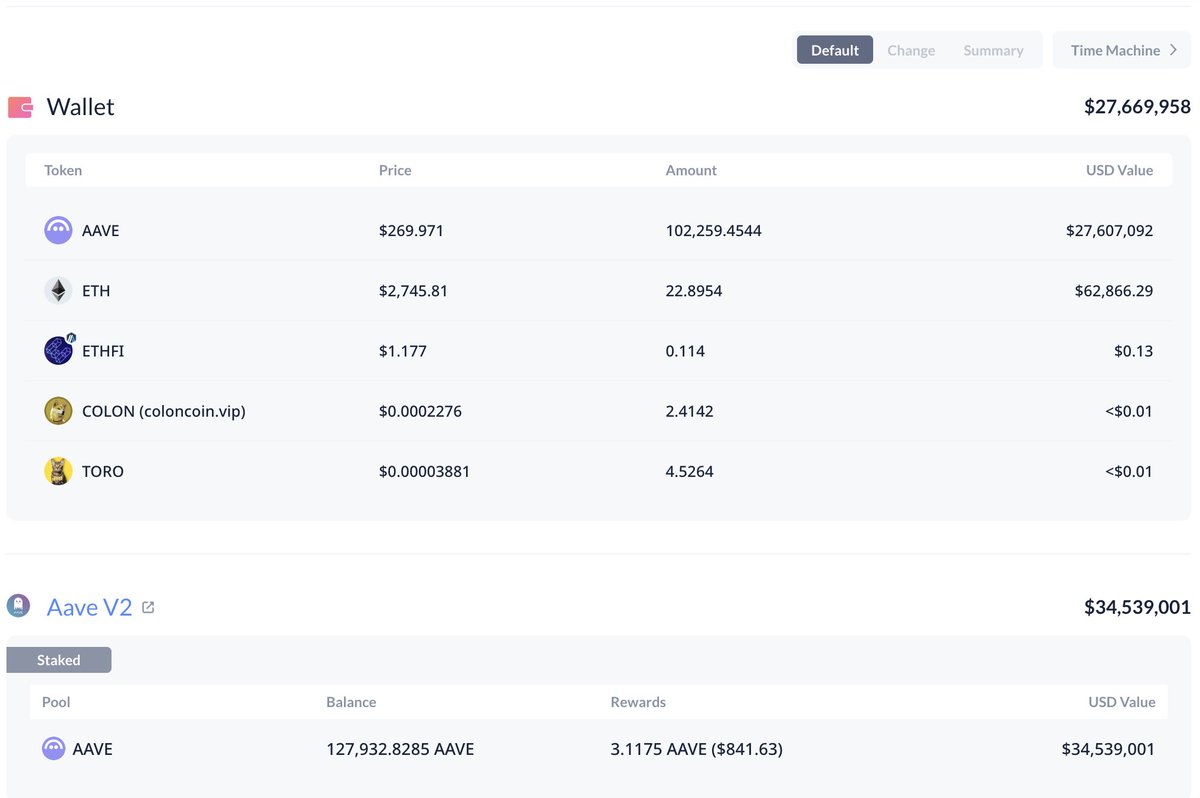

这只聪明的鲸花了10,090美元的steth(2755美元)在过去5个小时内再次购买102,259美元的AAVE,目前持有230,192美元的AAVE(6215万美元)。

这条鲸鱼在#Trump上押注了594万美元,以赢得选举和844万美元的交易$链接。

根据 @arkham 数据显示24小时内川普的 WLFI 又买入价值超过1,000万美元 #ETH ,目前持有 ETH 66,239 枚,并持有19,414 枚 $stETH ,所以 $ETH 的总持仓量为 85,653 枚。

本推文由 @ApeXProtocolCN 赞助|Dex With ApeX

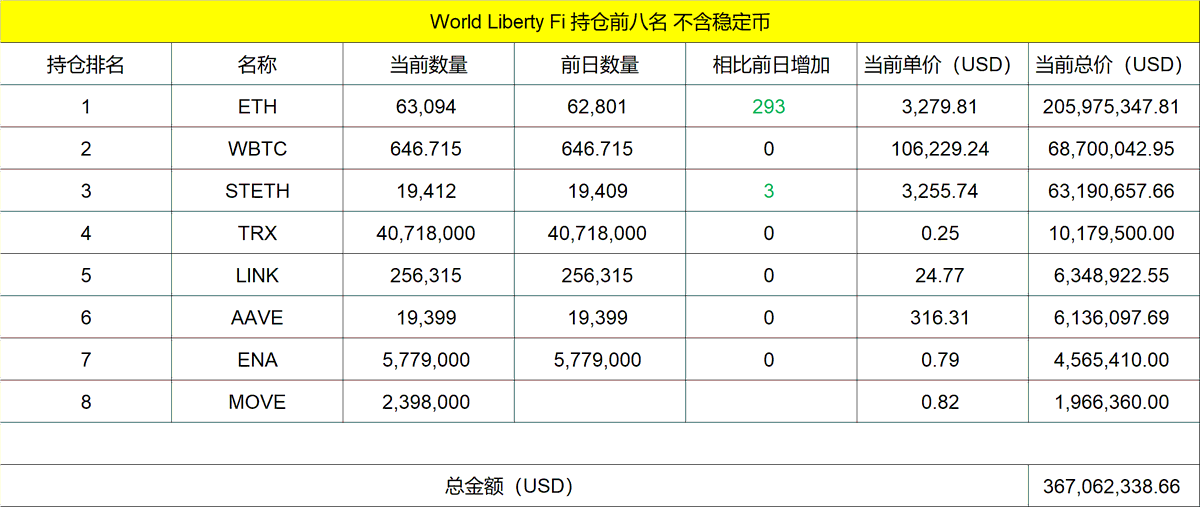

根据 @arkham 数据显示24小时内川普的 WLFI 又买入价值不到100万美元 #ETH ,以及价值接近190万美元的 $MOVE 。目前持有 ETH 63,094 枚,并持有19,412枚 $stETH ,所以 $ETH 的总持仓量为 82,506 枚,持仓 MOVE 为 2,398,000枚,总价值接近200万美元。

本推文由 @ApeXProtocolCN 赞助|Dex With ApeX

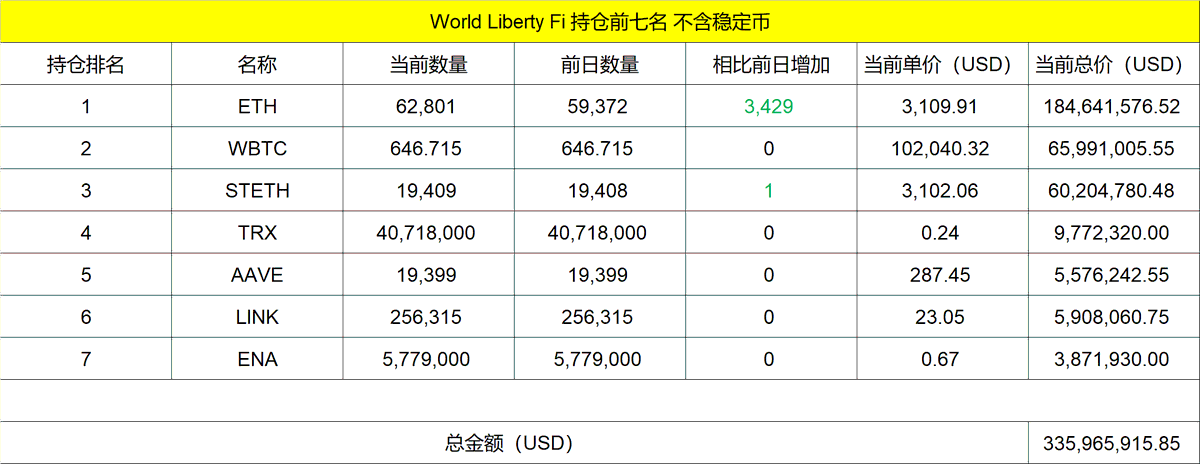

根据 @arkham 数据显示24小时内川普的 WLFI 又买入价值超过1,000万美元 #ETH ,目前持有 ETH 62,801 枚,并持有19,409枚 $stETH ,所以 $ETH 的总持仓量为 82,210 枚。

本推文由 @ApeXProtocolCN 赞助|Dex With ApeX

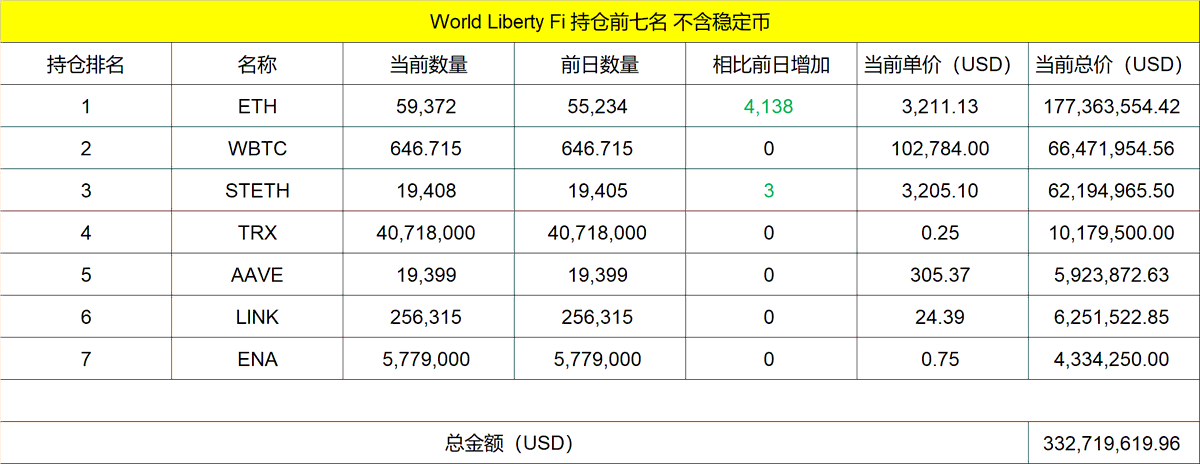

根据 @arkham 数据显示24小时内川普的WLFI又买入价值1,300万美元 #ETH ,目前持有 ETH 59,372枚,并持有19,408枚 $stETH ,所以 $ETH 的总持仓量为 78,780 枚。

本推文由 @ApeXProtocolCN 赞助|Dex With ApeX

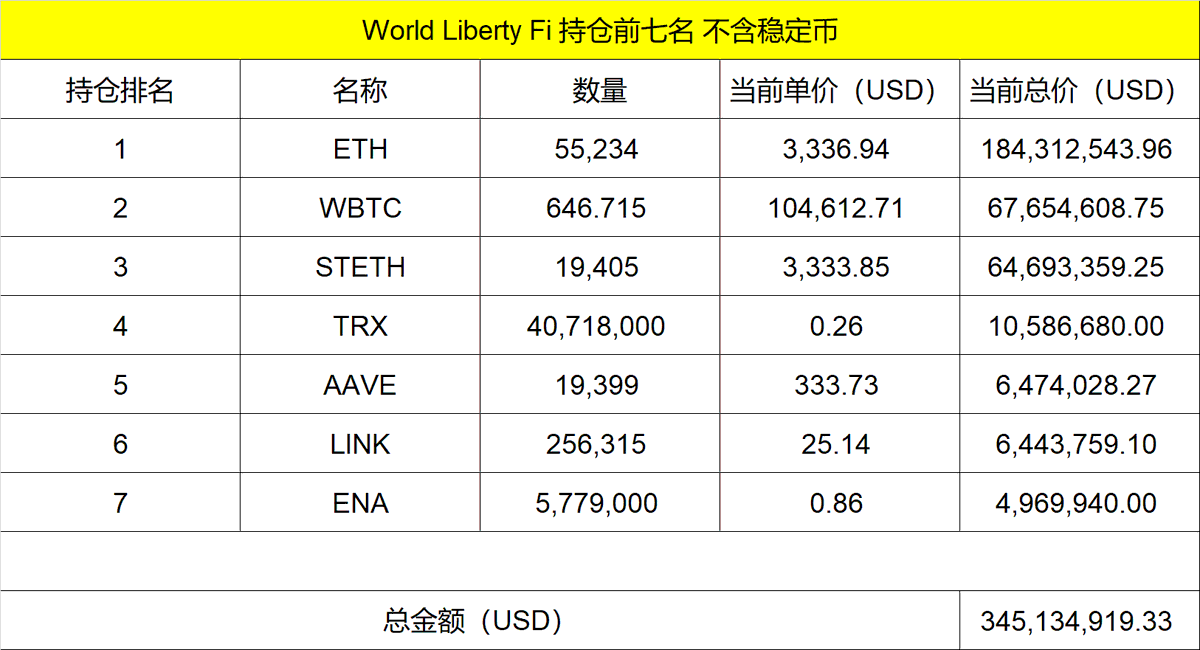

根据 @arkham 数据显示24小时内川普的WLFI又买入价值1,000万美元 #ETH 和价值1,000万美元 #wBTC 。

目前持有ETH55,234枚,并持有19,405枚 $stETH ,所以 $ETH 的总持仓量为 74,639 枚, $BTC 总持仓量为646.715枚。

持仓ETH总金额超过BTC1.8亿美元

本推文由 @ApeXProtocolCN 赞助|Dex With ApeX