微策略最高浮盈超过 330 亿美金,今天早上跌破 6 万美金,意味着微策略面临超过 114 亿美金的账面浮亏。

很多人好奇他们上一轮熊市是怎么度过的?这轮熊市会爆仓吗?

首先我们回顾一下上一轮微策略的持仓成本在 3 万美金,能顺利度过 2022 和 2023 年的熊市是因为它不同于杠杆炒币,而做的是长期债务融资。

大部分债务(22 亿美金)是无抵押的可转债,这部分是可以跨越周期 2025-2028 到期。最危险的时候是当时一笔 2 亿美金的抵押贷款,跌破 $21000 的时候触发了追加保证金通知,但是当时微策略有 13 万枚的比特币,可以把清算线拉到$3561 美金。

这一轮根据他们的的财报:

持仓总量:713502 枚 BTC(总成本 $542.6 亿)

平均成本:$76052

核心债务:可转债 $82.1 亿

优先股:$83.9 亿

总杠杆规模:$166亿美金

现金储备:$22.5 亿

在 2025 年还通过增发股票(ATM 增发)筹集了$253 亿,不需要还本付息。

从数据上看微策略几乎没有清算的风险

1、目前微策略手里的现金足够支付目前的债务利息和优先股股息 30 个月(2.5 年)。

2、71 万枚的 BTC 没有被抵押不会像上一轮有强制平仓的风险

3、到期日较远,最近一笔大规模债务要到 2027 年第三季度,到 2027 年之前,无论币价跌到多少,微策略都没有偿还本金的法律义务。

但是目前最大的问题是虽然没有清算风险,但是由于溢价消失,微策略没有办法通过 ATM 的方式来继续融资买币,打断复利增长。2027 年债务到期,如果比特币低于 76000 美金,微策略也没办法发新债还旧债来周转。到时候可能会卖出少量比特币周转或通过大规模增发垃圾债来偿债,但有没人买是一个问题。

比特币历史上单日跌幅超过 10% 以后,接下来一周上涨的概率约为 62%,一周后的平均收益 3.8%,一周后的最大回撤 5-10%(通常发生在熊市)

比特币从 2010 年以来,单日跌幅超过 10% 的情况大约发生了 50 到 60 次。

统计上涨概率约为 60~65%,多数情况下,暴跌后的首周会迎来修复性行情。平均上涨幅度 2~5%。

历史经典事件:

2020年3月12日(312惨案): 单日跌幅近 40%,但一周后价格从底部回升了约 20%

2021年5月19日: 单日大跌约 15%,随后一周呈现宽幅震荡,最终以微涨报收

2023年8月17日: 单日下跌 10% 左右,一周后价格基本处于低位横盘

2025年10月(近期): 曾发生过单日 10% 以上的跌幅,随后一周内收复了约 4% 的跌幅

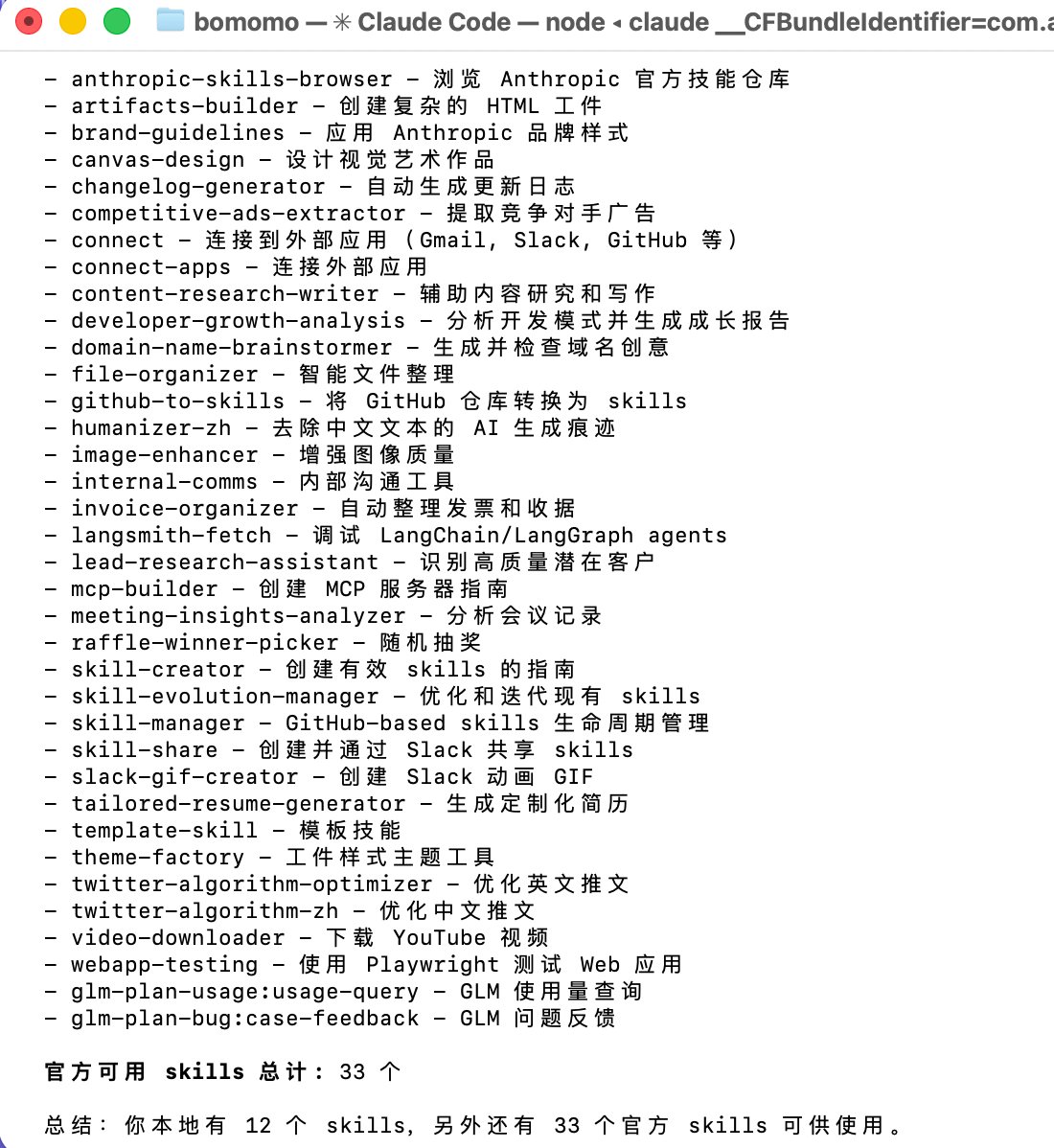

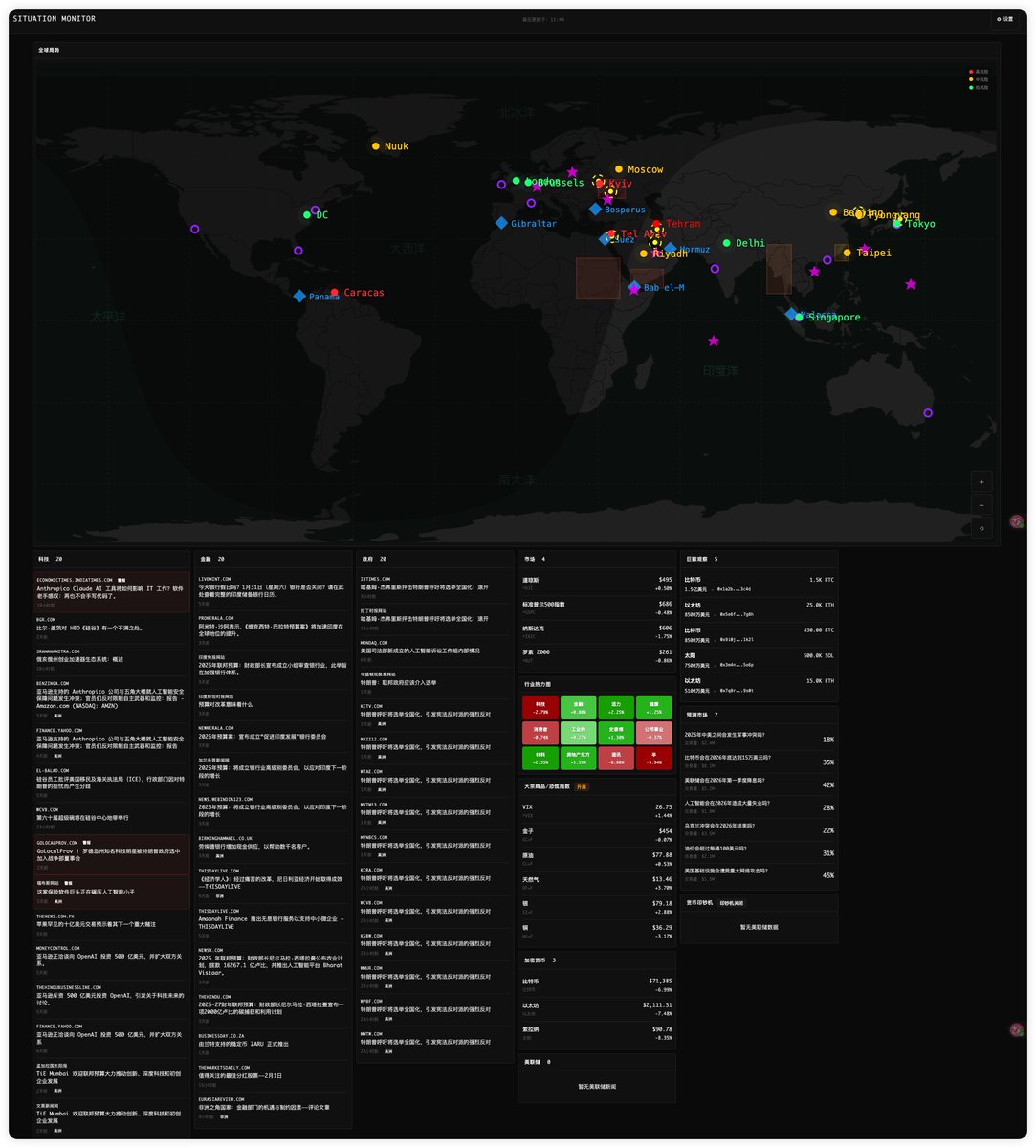

trader coding 的时代也来了,github 上的开源代码全部都可以为我所用。部署项目我用的是字节做的 trae 工具,在 github 上找到了一个开源的金融看板,花了大概几十分钟就部署上了。

步骤很简单

1、在 github 上搜索 situation-monitor 这个开源项目

2、trae 开启SOLO Builder模式,提示词:github链接+请给我部署这个项目

3、部署成功之后本地可以浏览不过是英文的,还有一些数据缺失,所以需要把界面汉化和配置 API

4、 汉化页面:提示词【把所有的功能界面全部换成中文】接受所有的更改即可

5、配置 API:提示词【这里面有哪些 API 需要自己配置】,按照给的两个网址注册,获取 API 配置即可

6、由于信息源还是英文的,所以网页打开还需要用沉浸式翻译体验才最好

还有哪些开源交易项目好用的一起交流下?👇

分享一些能融入日常工作流的 AI 工具

- 文字工作三件套:Gemini(对话 AI)、notebooklm(知识库)、typless/autoglm (AI 语音输入法)优先级最高,效果立杆见影。

- 翻译:Bob(划词翻译)、沉浸式翻译(浏览器插件)

- 输入法:微信输入法(输入文字按=快速问 AI),typless/autoglm(语言输入法,打字速度快 3 倍)

- AI 编程:COZE(非编程领域足够了)、Claude Code、Trae、curse

- 知识库工具:notebooklm 非常强大快速读视频,生成 PPT、信息图、问答题。

- 国产平替:豆包(有会议记录和双语字幕功能)、千问(更聪明,任务助理,深度研究质量比豆包高)、夸克

-本地 AI 工作台:cherry studio 内嵌各种 AI 工具,知识库、代码工具、AI 生图等等

- VPN 工具:clash verge,一台设备设置好局域网连接,联网设备简单设置代理,同一个网络下都可以翻墙

-AI 硬件:macmini M4,openclaw 的强大基本人手一台了,另外还能本地搭模型,做 NAS 等等,非常值得配置一台,性价比超高

现在用的基本上就这些,有其他好用的工具欢迎交流啊

不要和周期做对是我从上轮学到最重要的道理,没有超级周期,不要迷信大佬,每轮都有几个大佬被献祭。

这几天复盘了一下,现在的熊市基本按照上轮熊市一样的走法。

上轮周期(2022年5月): 3 万美金在当时被视为超级周期的铁底,因为它是 2021 年 519 惨案后的起跳点,也是当时周线 120 的支撑。印象特别深的是,下破 3 万美金的时候,恐慌指数已经处于 10 以下,大量抄底资金认为跌不动了,或者该反弹了。

当前周期(2026年2月): 8 万美金作为曾经的强势支撑,现在变成了周线级别的 MA120 强压力位。8 万美金也是比特币挖矿公司的成本价,现在的 7.6 万就像上轮跌破 3 万后的短暂挣扎,市场很可能还会有一次彻底击碎信心的动作,比如触及上轮周期的顶部 69000。

如果跌破 70000 美金,触发会更大规模的止损盘和清算盘,才有可能超越 25 年 11 月的那根天量成交柱。没有极致的恐慌,反弹往往只是诱多。

周期下千万不要被情绪带偏,在极端的趋势行情中,情绪指标是会失真的。恐慌指数 10 说明散户已经绝望,但主力可能还在利用这种绝望进行最后一次深蹲。趋势线比任何指标都直接,只要价格还在 MA120 下方,所有的上涨都只是反弹而非反转。

这几天比特币也是不断破了新低,回顾上轮周期走势。在下破放量到位的反弹预期是 20%,当时从 26700 到 32399。按现在的情况推断只有在破 70000,这个位置才会放出天量,反弹预期到周线 MA120 上方 8 万美金出头位置,预期为 15% 的涨幅。

另外如果按照周期来看比特币应该会在 11~12 月触底,你们到时候的价格可能是多少 7 万?6 万?还是更低?

StandX @StandX_Official 1 月更新超燃

日累计交易量突破 $1B 大关。

800+ BTC 流动性(只有10bps 点差),表现优于多数 CEX 和 DEX。

黄金 (XAU) 与白银 (XAG) 永续合约上线

引入Maker积分,提升流动性,即使符合条件的限价订单从未成交,也会持续累积,适用于包括BTC、ETH、XAG、XAU在内的所有交易对。

对 StandX 关注的看他们的更新👇

特朗普的关税策略再次成功,原先威胁印度要加 50% 关税,现在已经降至 18%,条件是停止从俄国进口石油,并购买5000亿美元的美国能源产品等,而且还同意逐步将印度对美国产品的关税和非关税壁垒削减至零。

欧洲政客喊了两年口号,却依然在间接给普京输血(印度进口俄罗斯能源再出口到欧洲)。现在这招直接釜底抽薪,还完成了美印利益捆绑。

下面就看美国最高法院对川普关税政策怎么裁决,如果维持原有政策,那么关税政策就大局已定。如果否定,川普政府也已准备好替代方案,用其它美国法律,变相推行原有的关税政策,这才是最可怕的,意味着特朗普获得了超越美联储的全球调控权——顺我者市场开放,逆我者高墙林立。

好了,这下特朗普目的也达到了该罢休了吧,别再瞎鸡儿搞了

24 小时全网爆了 25.65 亿美金,多单爆了 24 亿美金。

凌晨的时候比特币甚至还跌破了微策略的成本价,插针到 75179,跌破了周线 MA120,创下了自 2025 年 4 月的贸易战低点。

以太坊的微策略公司 Bitmine (BMNR) 持仓价 $3867,已接近腰斩,说明这就是一个设计出来套现的公司

ETH 死多头易理华的持仓成本 $3180,清算线 $1866,浮亏近 5 亿美。不过他之前提到他准备了充足的备用资金,ETH 在 $1000 以上杠杆仓位就是安全的

这次不一样?结果次次都一样,哪有什么超级周期,几个大佬纷纷打脸,上一轮倒下的是三箭和 SBF,这轮倒下的大佬会是谁?

点评一下目前海外御三家 AI 的现状和中美的 AI 差距

1、OpenAI (ChatGPT):用户数量全球第一,逻辑推理是强项,逻辑链条依然是三家中最高的一档,Agent 和深度研究功能质量最高,文档任务的完成度最高。体验上联网搜索,深度研究时间太长。

2、Google(Gemini):原生多模态天花板,图片模型 banana也是第一,是唯一具备 AI 全产业链整合的,从硬件、模型、应用。Google 全家桶优势明显,还有 NotebookLM 体验也是断档领先,有处理数百万 token 长文本的能力。

3、Anthropic (Claude):在 AI coding 领域统治力绝对的第一,有 Claude Code (v2.1) 和 Cowork 两大工具杀手锏,AI 工程学遥遥领先,MCP,skills等都是极具生产力的工具。

之前发的中国 AI 点评,有不少人有疑惑,中国和美国的差距还有多远?

1、大模型

DeepSeek 是中国距离美国最近的时刻,在 6 个月以内。但因为美国的顶级模型都是闭源,一年多以来中美的差距始终没有缩小,当前还差 7 个月左右,代际差 1~1.5 代。

2、算力与先进芯片

顶级算力密度 + 高带宽互联 + 先进制程绝对领先。中国更倾向于走效率/工程优化创新,至少有 2 年以上的差距。

3、AI 科研产出和专利

AI 的基础理论都还是由美国主导,有难以跨越的大山,商业落地先行。中国占了人力资源便宜的优势,在AI 论文产出与专利数量多,离落地较远。

4、规模化落地

中国在一些场景具备优势。比如在市场密度、供应链、人才度。AI 类的开发几乎都被华人团队所主导。

5、用户规模

中国的豆包日活已突破 1 亿用户大关,总用户规模接近 2 亿。ChatGPT 日活 3.17 亿,总用户规模8 亿。Gemini 日活1.5 亿,总用户 6.5 亿,差距在 3~5 倍。

榨干 macmini 的机能充分利用,不止用来跑Moltbot(原clawdbot)

Mac mini 凭借其低功耗、静音运行、M系列芯片高性能与macOS系统稳定性,成为了家庭与小型办公环境中极具性价比的主机,我玩了一年才开发了不到 50% 的机能,非常值得折腾。

AI 玩具

1、部署Moltbot 是目前的头号玩法,把 Mac mini 当做 7×24 小时在线的数字员工,通过 Telegram 或 WhatsApp 遥控它处理文件、网页自动化、甚至写代码并直接运行。

2、用Ollama 部署本地大模型搭配 webUI,可以跑 7B 或 14B,DeepSeek,Qwen,GLM 等等,隐私性极高,不花一分钱 API 费

3、个人 AI 知识库,部署AnythingLLM 或 cherrystudio 等,把你的所有 PDF、笔记喂给它,打造一个只属于你的、断网也能用的私人知识库

4、各种开发和自动化平台,作为macOS开发测试环境,支持Docker、ServBay、Homebrew等工具链,同时可运行n8n、launchd等实现定时任务与工作流自动化

网络基建

1、做旁路由实现全局翻墙,通过 Clash/Surge/V2Ray 开启增强模式,连接设备设置好代理,局域网内皆可实现翻墙。

2、做轻量化 NAS 也可以部署飞牛NAS 等,在设置上开启文件共享,搭配网易爆米花实现影音自由

3、广告拦截中心,Pi-hole / AdGuard Home。运行在 Docker 里,全局过滤网页和 App 里的视频广告,净化家庭网络环境。

4、HomeKit 全屋家庭智能,智能家居,家电米家设备等等可以接入 Apple 家庭 App

5、个人照片库, 部署在 Docker 上,体验甚至超过了原生 iCloud。

6、多媒体与游戏服务器,运行Plex、Jellyfin等媒体服务器,支持4K HDR串流;亦可搭建Minecraft等游戏服务器

7、远程访问与外网穿透,Tailscale,ZeroTier,cpolar / 向日葵通过内网穿透生成公网地址,支持远程控制与文件传输

搭配苹果生态全家桶的联动

1、macmini 和 MacBook 当做一台电脑用,强大的桌面协同工具,打开设置的通用控制 (Universal Control),MacBook 可以用同一套触摸板和键盘来使用,也可以把 iPad 放在 Mac mini 显示器旁边时,作为拓展屏

2、iPhone 控制台,可以直接在 Mac mini 屏幕上打开一个完全同步的 iPhone 窗口,在 Mac 上刷小红书、点外卖或回复只有手机 App 才能处理的消息。配合 Mac mini 的静默运行。

3、Time Machine自动化备份中心,MacBook 连上家里的 Wi-Fi,它就会在后台无线、自动地备份到 Mac mini 挂载的硬盘上

4、内容缓存服务,在 Mac mini 上开启内容缓存后,当第一台设备下载了系统更新或 App 后,Mac mini 会自动存一份镜像。之后家里其他设备再下载时,流量直接走局域网,速度拉满且不占宽带流量

5、Sidecar (随航),把 iPad 变成 Mac mini 的第二块副屏。在主屏幕写代码或剪辑视频,副屏 iPad 专门放参考文档或调色盘。配合 Apple Pencil,iPad 甚至能作为 Mac mini 的绘图板。

特朗普又把国家紧急状态这个大杀器祭出来了。他这次绕过国会直接动用《国际应急经济权力法》搞全面关税,针对的是那些向古巴提供石油的国家。这对金融市场来说确实是一记重锤。

1、政策武器常规化,增加市场的不可预测性

国家紧急状态已经成了本届政府的常规工具(本月早些时候已针对格陵兰岛和委内瑞拉动用过)。

再加上之前买入2000亿美元MBS的特朗普版QE计划,还想把手伸进美联储的盘子里。通过行政力量对金融市场的强力干预,投资者担心的是这种不可预测性。大家不知道他明天会不会又因为某个地缘政治的小事突然宣布对整个大洲加征关税。

现在加密货币在面对这种地缘政治紧急状态时表现得更像风险资产而非数字黄金。这种去全球化的极端行政手段,正在逼迫整个加密市场完成一次痛苦的重定价。

2、目前宏观现状

由于频繁动用 IEEPA 紧急状态导致的全球供应链风险,全球化正在进一步瓦解。超级法案 OBBBA 带来的减税红利减弱,政府财政赤字扩大,美债承压。地缘政治上,委内瑞拉控制权变更+古巴封锁,导致能源市场剧震。西半球地缘政治风险溢价上升,避险情绪随之升温,带动了黄金和白银的上涨,投资者极端避险。

3、本届的严峻挑战与政治博弈

美联储主席鲍威尔的任期将于今年5月到期,特朗普近期曾多次在公开场合对美联储表达不满,指责不配合他的降息议程。市场担心下一任美联储主席会完全沦为行政工具。这种不确定性导致美债收益率出现异常波动,已经对美债的长期信用造成了损害。

关税导致的通胀压力要求美联储维持利率不变以防通胀抬头,但市场的暴跌和经济放缓又要求降息,货币政策陷入两难境地。

当前市场定价逻辑已脱离传统的经济基本面,而是在看特朗普的随时发疯信号或白宫的实时行政令。短期内,金融市场预计将持续消化这种由政治不确定性带来的风险溢价。

接下来的关键观察点:

- 最高法院: 是否会介入限制总统滥用 IEEPA 征收关税。

- 2月经济数据: 如果非农数据进一步走软,而 CPI 受关税影响反弹,那滞胀将从担忧变为现实。

River 真是撑死胆大的饿死胆小的,无数次看到刷屏没在意(因为市值觉得偏高了),再加上还有很多 KOL 锁仓的,账面盈利大的可怕,但是真没想到还能在最近一个月涨10倍,River 比较牛的是,整整一个月的时间,还有利好消息,算是给足了上车的机会,散户和 KOL 都吃到大肉的项目,这样得项目不多了。

RIVER 之所以能涨这么高也和他们设计的River Points (River Pts) 积分机制有关,抛压都在未来,现货流通极少,可以获得 10 倍以上的套利机会和乘数效应,不止小马拉大车,还有套利大军的对手盘,让用户和机构的资产流入,多空博弈。

最近1 月的暴涨催化剂是来自喊单王老黑Arthur Hayes和孙哥投资了 800 万美金,估值应该在 10 亿美金左右。Arthur 从 $19 就开始喊单,上看 $100,但是我知道大家一定会提前跑的,也一定要提前跑。

现在回调之后 FDV 大概 50 亿美金,合约冲高到了 $86,按以往经验来看,之前几个大热的币都曾经到过百亿以上,最后都是顶格的资金费率。

前两天冲高,应该不少人平仓了。目前币安聪明钱多空 1:1。多头 1856 万美金,平均开仓价 47.8U,盈利比例 35%。空头 2000 万美金,平均开仓价 55.5U,盈利比例 47%。现在无非是博更大预期比如韩所的上线预期等等,另外目前负费率并不是很高。还是紧盯着币安合约里面的聪明钱比较稳妥,按照经验最后的波动都是极其恐怖,看谁艺高人胆大了。

豆包手机即将卷土重来,智能涌现消息称,字节已于2025年底开启豆包手机助手正式版项目,新机预计将于2026年Q2中晚期发布自

自从上次豆包手机发布仅一天之后就遭遇了全面围剿,这次重新改了合作模式,比第一代的测试版大大提升。

豆包二代手机依旧合作中兴努比亚,由中兴负责硬件,豆包负责AI。并且豆包手机团队过去正在与多数主流应用厂商谈判,目前已经与部分互联网公司(打车、外卖、订票等)谈好了部分常用权限。

对字节来说,在模型、人才、算力、数据等关键要素上,已经是国内的最顶配。

字节唯一缺少的,只是一个集中输出这些能力的硬件入口——而豆包便是一个合适的载体,做为一款DAU破亿的AI应用,豆包积累了大量中国人使用数据,还有不低的品牌效应。

在AI时代的硬件终局尚未明确时,激进的字节,决定不计资源去投入探索,未来还有 AI 眼镜,AI 二代二级的新产品在路上。

美联储正在进入一个防御性观望的状态

如果说 2024 年底和 2025 年初的市场是在赌美联储会预防性地把利率降到中性水平,那么这次会议正式宣告了这种预期驱动型交易的终结。直接撒手让市场自己走,走对了是你们的本事,走错了风险自担。

以下是对美股宏观逻辑的深度拆解:

1. 从流动性溢价转向业绩硬扛

过去一年,美股(尤其是纳指)的上涨很大程度上受益于降息即将到来的估值修复。现在鲍威尔把球踢回给市场:既然经济稳健,那我就不给额外的流动性杠杆了。

美股现在面临的是一个基本面向上、估值向下的拉锯战。鲍威尔强调经济活动稳健扩张,这给企业盈利提供了底气。但在降息预期大幅缩减的背景下,高企的利率就是悬在科技股和高倍数资产头上的达摩克利斯之剑。

2. 数据依赖带来的波动率放大

鲍威尔缩短新闻发布会时长,本质上是拒绝提供前瞻指引

美联储不再预设路径,每一份非农数据、每一份 CPI 都会变成新的变数。由于缺乏美联储的宏观指引锚点,市场的定价逻辑会变得混乱。

3. 除了利率更重要的是美联储的资产负债表(QT)

利率决定的是水的价格,资产负债表就是水的总量。美股过去几年的繁荣,很大程度上不是因为水便宜,而是因为水多。

如果美联储决定利率高一点、久一点,那么缩表(QT)何时停止就变得至关重要。

目前逆回购协议(RRP)余额可能已经枯竭,意味着缓冲垫没了。接下来的每一分缩表(QT),都会直接从银行的准备金里扣。即使美联储不加息,只要准备金不断缩水,市场的风险偏好就会下降,导致美股估值收缩

鲍威尔在会议上对 QT 闭口不谈,实际上是一种隐性转鹰,他默认了让市场流动性继续流失,直到出事为止。

4. 2026 年的阴影:关税与二次通胀

鲍威尔特意提到关税引发的通胀将在 2026 年中期消退,这其实是一句很重的软警告:

意味着美联储已经把关税冲击提前考虑。今年上半年美联储会保持极大的耐心,甚至可以容忍通胀数据的小幅反弹,因为他们认为这是政策性的阵痛。

美债收益率(尤其是长端)很难快速下行,这对房地产、汽车等利率敏感型行业是持续的压制。

点评一下目前中国 AI 的现状

1、第一梯队阿里,字节。阿里模型第一,字节用户数第一

2、字节的两个产品豆包和 Trae 都做到了顶级,字节内部已经大规模禁用 Cursor 而改用自研的 Trae,迭代又快又猛,有超越 Cursor 的架势

3、腾讯元宝杀手锏,微信生态闭环,拼的是入口,自研模型不够给力主要依靠 DeepSeek

4、DeepSeek 性价比之王,发布已经一年,榜单也没有落后太多。技术实力和千问并列。2 月即将更新DeepSeek-V4 和 R2,预计是一个王炸

5、百度文心,占据搜索重塑 AI,但是产品体验掉队不如 AI 4 小虎,靠芯片的整合看能不能扳回一局

6、minimax 多模态/语音/Agent 调度的天花板,由于出色的 Agent 调度能力是clawdbot 最佳性价比搭配,桌面端minimax Agent也很给力

7、智谱 AI,国产编程和商业化卷王,搭上了 Claude Code 的快车到是 Claude 的最佳平替,编程包每天都要靠抢

8、kimi,Agent 集群,最新发布的 kimi2.5 全面领先国产模型,深度扎根在办公和编程场景,Agent 集群化作 AI 军团,搭配长文本能力更适合处理办公场景,不过商业化做的一般

9、阶跃星辰和零一万物掉队状态,零一万物不太了解,虽然是李开复带队,好像很一般。阶跃星辰做的桌面端 Agent ,能让 AI 接管电脑操作,但是实际体验被minimax Agent 直接弯道超车了,体验不佳

在 Sui 的年终总结里提到的 DeepBook 保证模式上线可以在链上直接开杠杆,这两天实际体验了一下,可以说已经把 Sui 上的 DeFi 体验带到了全新的高度,甚至可以脱离 Cex 自成一派,还同时上线了积分计划🎁,直接给空投激励用户体验。

DeepBook 本来做的就是去中心化的订单簿,是 Sui 的核心交易引擎,只不过以前主要是撮合现货交易,现在升级以后就类似交易里面的杠杆交易,但它又有杠杆交易所不具备的优势。

1、资产掌握在自己手里,零门槛,完全在链上无 KYC 要求。

2、 给流动性提供者(LP)带来了双重收益,不仅可以像以前一样赚取现货交易的手续费,还能通过借出资产获得利息收入。

3、交易透明,每一笔交易、借贷记录都在链上,和Hyperliquid 一样,没有暗箱操作。

4、得益于 Sui 的高性能。交易体验和 Cex 几乎一致,在极端行情下宕机的风险低。

5、清算机制采用了部分清算机制,逐步平仓而非一次性全部强平

➤ DeepBook Margin上线还搞了个流动性积分计划,怎么赚积分?

DeepBook官网有详细的 Q&A,功能在 Sui 的各大 DApp 都可以直接体验Cetus,、Turbos、DeepTrade等这些都已经支持

只需要在功能页面开保证金【Margin】交易,保持交易头寸活跃。目前有三个交易对 Sui、Wal、Deep 的保证金交易,最大杠杆可以开到 5 倍。

#DEEP

COAI、AIA、MYX、RIVER 这4个二级市场的百倍币都是很邪性的,可能不符合绝大多数人对价值投资的判断,不过币圈本来也没几个值得价值投资,写了几点思考👇

1. 筹码高度集中 = 庄家高度控盘

你觉得筹码集中是坏事?那是对想长持做价值投资的人来说的。

但对于搞投机的人来说,筹码集中简直是天大的好事!

筹码分散的币,你拉10%,上面有1000个散户等着砸盘。筹码集中的币,庄家自己左手倒右手,想仙人指路就仙人指路,想超级玛丽就超级玛丽还可以随时 to the moon。

庄家想拉盘了,他需要担心散户砸他吗?不需要。他唯一要担心的就是其他巨鲸。但凡这种新币,基本都是庄家和交易所深度绑定的,外面没几个筹码。

这种币,庄家就是唯一的空头。他只要不砸,这币就能飞到月球。我们赌的就是庄家想不想让我们赚钱。

2. 不发/少发空投 = 没有白嫖党砸盘

不发空投,意味着所有在车上的人,都是花了钱的。做到了持仓成本统一,大家的成本都差不多(除了庄家自己),不会有零成本的抛压,所有计算都在预测之内。

没有空投,市场上的每一个卖家,都是割肉或者获利了结。这就让K线非常真实,庄家也容易判断散户的心理,盘面轻,拉起来省力。

3. 只上币安Alpha/合约,积累对手盘

这才是精髓中的精髓!

你以为只上合约是坏事?NONONO!有没想过这是在做局,合约不看筹码只看资金实力,庄家在现货控筹 90%,再加上合约上的双保险,让代币价格始终掌握在自己手上。

用合约的高杠杆来找到这币的对手盘,几类都是经典的画像

- 散户,涨这么多了该跌了吧

- 套保党,锁仓的卖不了,先做空锁定利润再说

- 价值分析派,这币基本面根本值不了这么多

只要上套了就只有等着挨揍了

4. 拉盘很快 = 投机者的终极追求

我们来币圈是干嘛的?是来做慈善的吗?是来建设Web3的吗?

不,我们是来赚钱的!

你买个BTC,一年涨1倍,就谢天谢地。你买个庄币,三天涨3倍,偶买噶,这才是心跳的感觉。

币圈的共识是什么?是涨。一个币只要在涨,它的基本面就是牛逼,它的技术就是顶尖,它的团队就是Web3救世主。拉盘快,就是凝聚共识最快的方式,永远不缺跟风的人。

快,就是一切。天下武功,唯快不破。

如果你是价值投资者,追求的是10年100倍,你去看BTC、ETH。这些邪币你碰都不要碰,它们是毒药。

如果你是投机者追求的是3天3倍,那么这些邪币就是为你量身定做的赌狗 VIP 体验卡。

这种币从出生那天起就是为了二级市场炒作而生的金融怪胎,但往往基本面也不差,不过更多的是看不透。它们不需要应用落地,控盘、无抛压、强预期就是为了暴力拉盘设计的完美闭环。

它们的所有邪性特征——控盘、无抛压、强预期——都是在为最后暴力拉盘服务的完美设计。

投资这种币,更多是在和庄家博弈。赌的是能在庄家出货之前,坐上这趟火箭,并且在火箭爆炸前成功跳伞。

这也许很邪,但这很币圈。

要找到这些币和庄家博弈,强烈推荐你们去研究币安合约里面的聪明钱功能,至少可以尽早发现,增加博弈的胜率。

(风险提示:这都是高风险博弈,九死一生。别上头,别All in,DYOR。别赚了叫我哥,亏了骂我狗)