Notes

物理AI的一大步,CES上波士顿动力发布的全新电驱Atlas最大亮点:1、360度旋转关节、56个自由度,机器人头部、躯干和四肢都能360°旋转,完全没有“正面”和“背面”的区别,运动效率高于人类,可以说是对人形概念的一次重构。

2、灵巧手的大进步,看Atlas的演示已经能很灵活地拿起很多细小的零部件,水上的灵活度相比之前和其他机器人大大提高。

3、与谷歌DeepMind达成了战略合作,在把谷歌Gemini Robotics基础模型和新型Atlas机器人进行深度集成和联合研究。这能够让任何形状和尺寸的机器人感知、推理、使用工具并与人类互动,它们可以解决各种复杂的现实世界任务——即使是那些它们未经训练的任务

4、已经开始大规模量产,首批Atlas机器人的量产部署计划已排满,预计将于2026年交付给现代汽车的机器人元工厂应用中心(RMAC)和谷歌DeepMind,该公司计划在2027年初再新增客户。

美股机器人产业地图,川普现在把东大的产业政策学的太到位了。11月末刚签署了AI创世纪计划,现在又开始谋划推动机器人产业的发展。看报道商务部长Lutnick最近一直在与机器人行业的CEO们会面,白宫正在考虑发布一项关于机器人技术的行政令,交通部也正准备宣布成立一个机器人工作组,可能在年底前公布。

为什么要川普推动机器人产业发展:

1)机器人是AI想向物理世界的延伸的抓手,未来AI的载体线上是Agent,线下就是bot;

2)用机器人替代人工是大势所趋,劳动效率和成本考量;

3)机器人技术直接应用于国防,如无人地面/空中/水下车辆和自主系统;

4)更重要是与中国的竞争,事实上当下中国才是全球机器人产业最强者。中国在工业机器人部署上领先全球(23年安装量占世界一半以上,达180万台,是美国的四倍),并计划到2027年主导人形机器人市场。美国担心在机器人硬件和组件上依赖中国(如无人机和电动车市场的先例),因此白宫正制定国家机器人战略,确保“战略独立”。而且机器人产业链上六七成环节都在中国,从这个角度看美国振兴机器人产业任重道远,但又不得不做!

看到这位https://t.co/iEaXtFPeAg梳理的美股机器人产业地图,搬过来。机器人技术正悄然渗透到经济的各个领域:

1. $PLTR 和 $PATH 是整个车队的交通控制器,而$NVDA 、 $AVGO和$QCOM是让机器人感知和行动的引擎和神经系统。

2. $AVAV 、 $ONDS 、 $RCAT 和 $UMAC

正在构建无人机机队,这些无人机机队将为$LMT 、 $RTX和$GD运行的自主防御网络提供动力。

3. $TSLA 、 $HON 和 $TER 驱动工业机器人,实现装配线和重型制造的自动化。

4. $GOOGL 、 $AMZN 和$MSFT 提供连接每台机器的 AI 数据层,而$ROK和$ZBRA提供保持工厂生产线/仓库运转的控制器、扫描仪和移动机器人。

5. $MBLY 、 $LIDR 、 $LAZR 和$INVZ 提供感知堆栈,使机器人能够看到世界并导航。

6. $ISRG 、 $PRCT 、 $SYK和$MDT带来了手术机器人,正在重塑手术室。

7. $RR 、 $OII 和$FARO将机器人推向水下、现场和面向客户的服务角色。

8. $AMZN 部署了数十万个仓库机器人来移动和拣选货物,而$SYM和$SERV则制造了为履行和最后一公里零售物流提供支持的自主移动机器人。

个人看法,在美股确定性的高应该还是特斯拉,老马正在全力以赴推动机器人业务进展。其他onds,rr也值得关注。大家看好美股机器人产业里那些票,欢迎一起讨论下。

上面聊的美股机器人股票,有好几只

在链上美股平台@MSX_CN 上都能交易,可以关注起来https://t.co/SwrikLq3oN

收藏一下,人形机器人相关股票是未来3-5年重要机会

Market Updates:

🔸 American Eagle ( $AEO) adds 50M shares to buyback; Q4 revs $1.6B (est. $1.6B); Q1 off to slow start; sees FY25 revs declining low-single digits (est. +2.97%).

🔸 Calavo Growers ( $CVGW) Q1 adj. EPS $0.33 (est. $0.29); revs +21% y/y to $154.39M (est. $161.55M); says Mexico tariffs won’t significantly impact operations.

🔸 Tesla ( $TSLA) partners with Baidu ( $BIDU) to enhance ADAS in China (Reuters).

🔸 Adobe ( $ADBE) Q1 adj. EPS $5.08 (est. $4.97), revs $5.71B (est. $5.66B); reaffirms FY25 targets; Q2 revs guidance $5.77B-$5.82B (est. $5.8B).

🔸 Intel ( $INTC) appoints Lip-Bu Tan as CEO, replacing interim co-CEOs.

🔸 SentinelOne ( $S) Q4 EPS (-$0.22) (est. -$0.21); revs +29% y/y to $225.5M (est. $222.33M); FY26 revs guidance $1.007B-$1.012B (est. $1.03B).

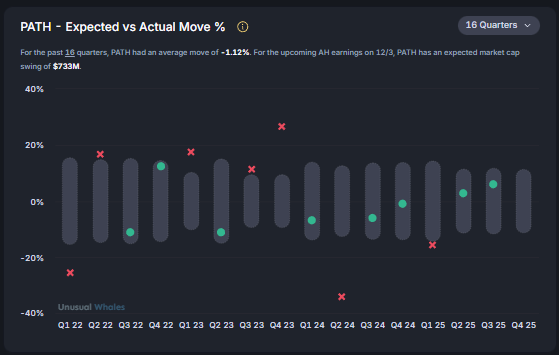

🔸 UiPath ( $PATH) Q4 adj. EPS $0.26 (est. $0.20); revs +4.5% y/y to $423.6M (est. $424.9M); Q1 revs guidance $330M-$335M (est. $367.4M).

🔸 Marvell ( $MRVL) files mixed securities shelf.

🔸 Microsoft ( $MSFT) upgraded to Buy from Neutral at DA Davidson.

🔸 Phreesia ( $PHR) Q4 EPS (-$0.11) (est. $0.11); revs $109.7M (est. $108.9M); maintains FY26 revs $472M-$482M, adj. EBITDA outlook.

🔸 Dentsply Sirona ( $XRAY) downgraded to Hold from Buy at Needham.

🔸 Berry ( $BRY) Q4 adj. EPS $0.21 (est. $0.15), revs $187.79M (est. $173M); Q4 production +5% QoQ, +1% YoY; FY25 production 24.8-26 MBoe/d (93% oil); capex $110M-$120M.

🔸 Cummins ( $CMI), Paccar (PCAR) shares down as EPA moves to reverse EV rules; Jefferies sees downside risk if 2027 prebuy doesn’t happen.

🔸 Freight Car ( $RAIL) Q4 revs $137.7M (est. $152.02M); sees FY25 railcar deliveries 4,500-4,900, revs $530M-$595M; Q4 gross margin 15.3% (vs. 9.6% y/y).

🔸 Murphy Oil ( $MUR) acquires FPSO vessels in Gulf of Mexico; cuts annual costs by $60M, reaffirms 2025 capex.

🔸 Sunnova ( $NOVA) exploring restructuring, possible bankruptcy; holds $8.5B in debt (WSJ).