Notes

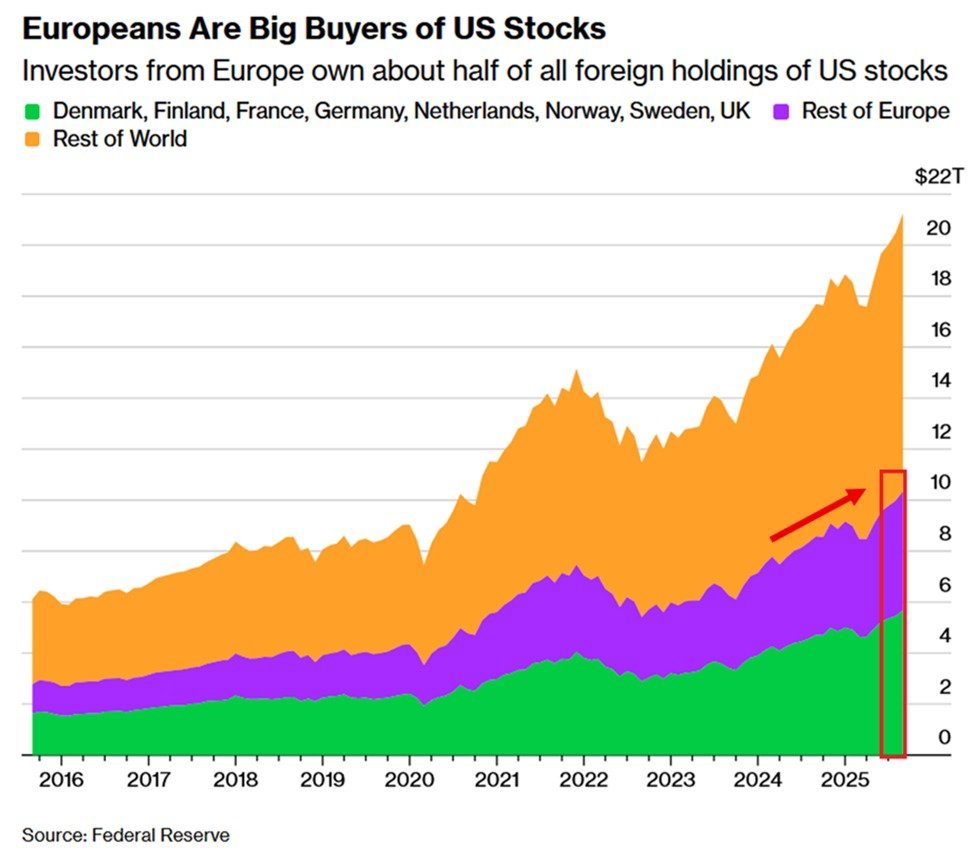

为什么一直说欧美投资者会对美股产生影响

从数据来看,非美国资金持有的美股市值在过去 10 年里持续抬升,而且其中最大的一块来自欧洲。

绿色是欧洲核心国家,包括了丹麦,芬兰,法国,德国,荷兰,挪威,瑞典和英国持有的美股,紫色代表的是欧洲其他国家持有的美股。橙色是世界其他地区持有的美股。

从 2016 年到 2025 年,三个色块整体堆叠面积越来越大,说明全球资金对美股的配置越来越重。或者说美股在全球资产组合里的权重越来越高。

其中欧洲是最大持有着之一,绿色 + 紫色合计接近占一半体量,这意味着美股早就不是美国人自己玩自己的市场,而是一个被全球资金共同定价的资产池。

更关键的是,美股的边际买家很多时候并不是美国散户,而是这些体量巨大的机构资金包括了,主权基金、养老金、保险、银行自营、以及跨国公司的回购与现金管理。欧洲资金一旦集中调整仓位,影响的不是一两只股票,而是指数层面的价格弹性,尤其是标普500和纳指这种全球配置的“默认选项”。

所以我们说“欧美投资者会影响美股”,本质不是说欧洲人能决定美股涨跌,而是说当非美资金的存量已经大到这个级别,美股就天然带有一个全球资金的杠杆,欧洲的利率、汇率、信用周期、甚至政治风险,都会通过资产再配置传导到美股的定价里。美股越来越像全球资产的结算层,而不是单一国家的股票市场。

@bitget VIP,费率更低,福利更狠

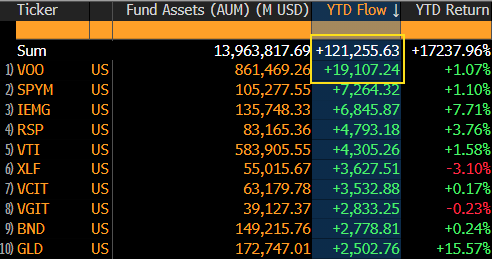

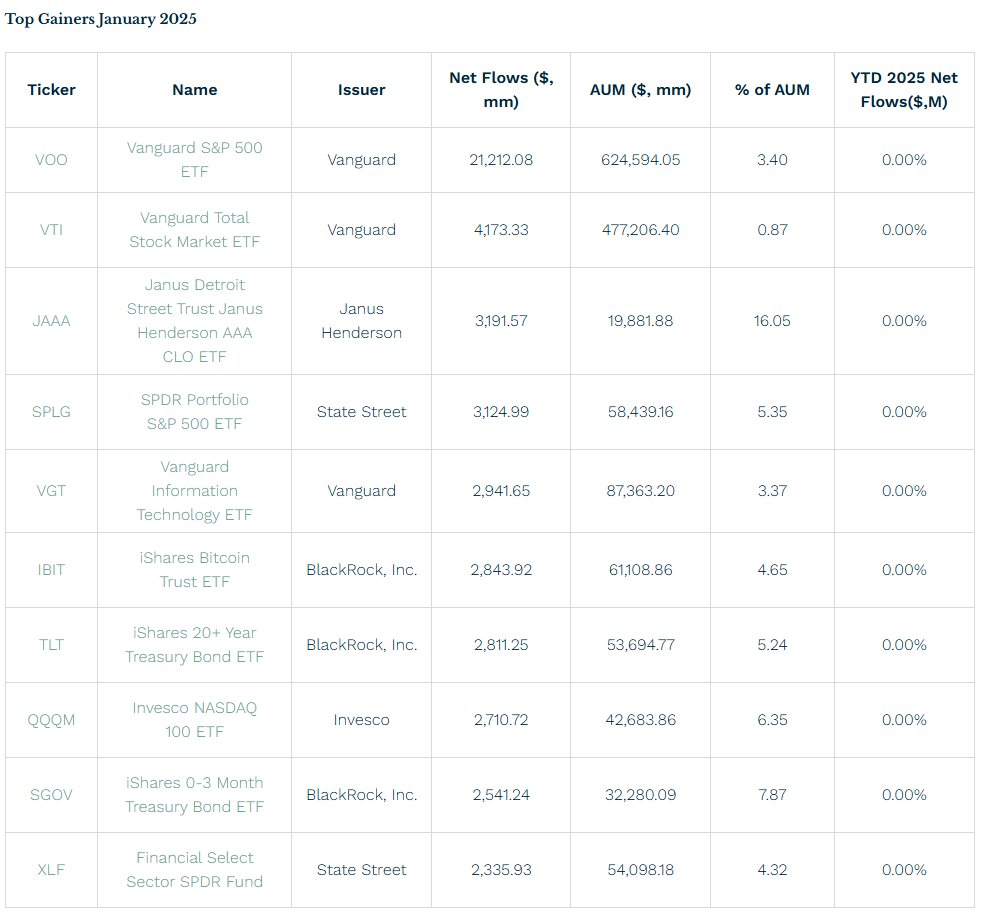

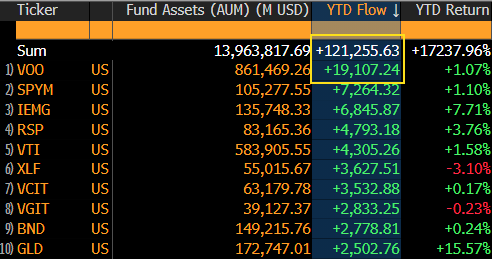

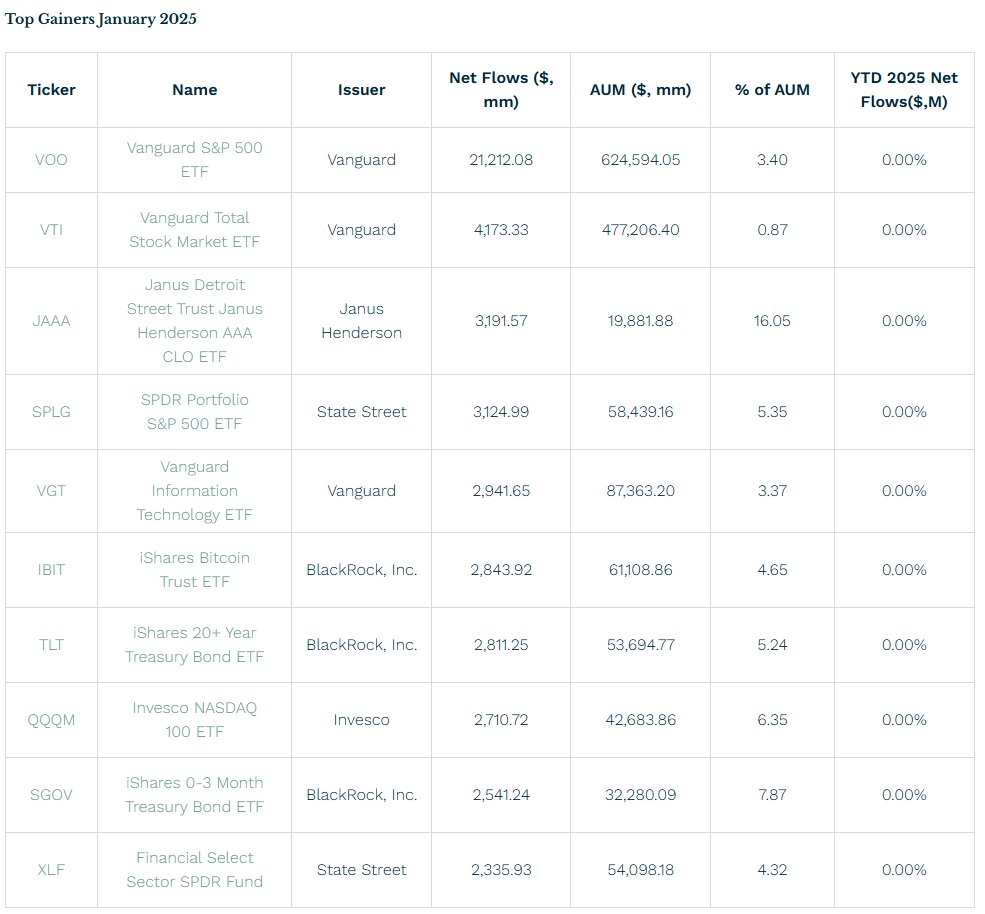

截至目前一月美国 ETF 流入资金量已大幅突破历史新高,加密货币退出前十

好消息是截止到目前仍然有大量的资金在冲入美股的 ETF,一月份已经有超过 1,212 亿美元流入到美国挂牌的 ETF 中,这个数据有多可怕呢?

彭博社的 Eric 统计过历史中平均 一月 的资金净流入是 400 亿美元,而有史以来的记录是去年创造的 880 亿美元,现在 一月 还没有结束,就已经超过了历史最高点的 40% 。

这些资金主要进入的是和 标普500 相关的 ETF 中,包括了 $VOO $SPYM 和 $RSP ,这三个资产的总流入资金量就已经超过了 311.6 亿美元,占了总资金流入量的 25% 左右。

由此可以判断,虽然现在市场上还是有不少的利空情绪,但对于美股开始投资者还是在风控的下注,下注的资金量已经大幅超过了历史以来的高点,这就说明投资者们认为 2026年 将会是牛市或者是牛市的开端,这并不是猜测,而是投资者用远超历史的大量真金白银在买入。

与此同时非常可惜的是,在2025年一月 $IBIT 也就是贝莱德的 $BTC 现货 ETF 还在当月的资金流入中排到了第六名,我要是没记错的话,虽然 $ETH 的现货 ETF $ETHA 没有进前十,但也到了第十三名,但到了 2026年 IBIT 已经在前十中看不到了。

这也说明传统投资者对于加密货币的兴趣和去年同期相比已经大幅衰退了,但目前加密货币起码是 Bitcoin 还保持着和美股的一定联动性,所以仍然可以判断,只要美股是处于上涨的状态,加密货币行业就不会太差。

@bitget VIP,费率更低,福利更狠

If interested in understanding 351 Exchanges, highly recommend this conversation w/ @AstoriaAdvisors Bruce Lavine...

He does an excellent job of explaining the basics.

Plus, @ToddRosenbluth & I offer our top 3 ETF stories so far this year, along w/ a few under-the-radar ones.

On this week’s @ETFPrime, @Vetta_Fi’s @MurphyCinthia breaks down what’s driving $VOO's record-breaking inflows. She also highlights a newer ETF that shifts to T-bills during downturns, offering built-in downside protection.

Later, SS&C ALPS Advisors' Paul Baiocchi, CFA joins the

2025年虽然只过去的四个月,但是从美国全部 ETF 的资金流入量来看,贝莱德的 Bitcoin 现货 ETF 流入的资金量排名在 第六名 ,小幅度领先于排名第七的黄金,而从年初到目前的收益率来看,黄金的收益率超过了 23% 排名第一,而 $IBIT 以 4% 的涨幅排名第二 。

前五名中的 $VOO , $VTI 和 $SPLG 都是追踪标普等美股指数的,而 $SGOV 和 $BIL 都是短期美债,所以从资金吸收量来看, $BTC 已经是除了美股指数和短期美债以外最具有吸引力的投资标的之一。

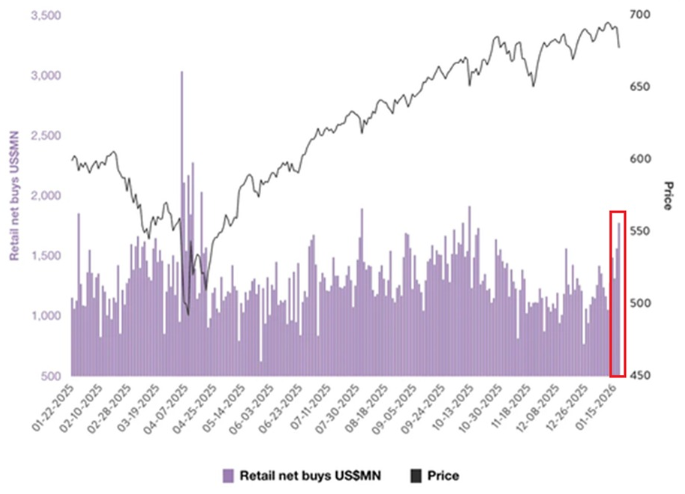

所以目前这么大量的资金入场并没有让 Bitcoin 的价格大幅增涨,但也表现出了传统资金对于 BTC 抄底的兴趣,值得一提的是,因为每天我都有看 BTC 现货 ETF 的数据,所以我能知道 BTC 现货ETF 的主要买入时间是在一月初,三月底和四月初这三个时间点。

代表的就是传统资金在 10万美元以上的 FOMO 以及,8万美元以下的抄底,和9万美元以上的 FOMO ,而三个时间点分别对应的是川普的上台,关税导致的 BTC 大幅下跌,以及关税暂停后和GDP数据稳定后的 FOMO 情绪。

本推文由 @ApeXProtocolCN 赞助|Dex With ApeX

In this episode of ETF Pulse, @KristinReports and @NateGeraci debate whether $IBIT could surpass $VOO in the next decade—echoing a bold prediction by Michael Saylor—and recap a big week for spot bitcoin ETFs and the 2025 Awards.

▶ Tune in for the full

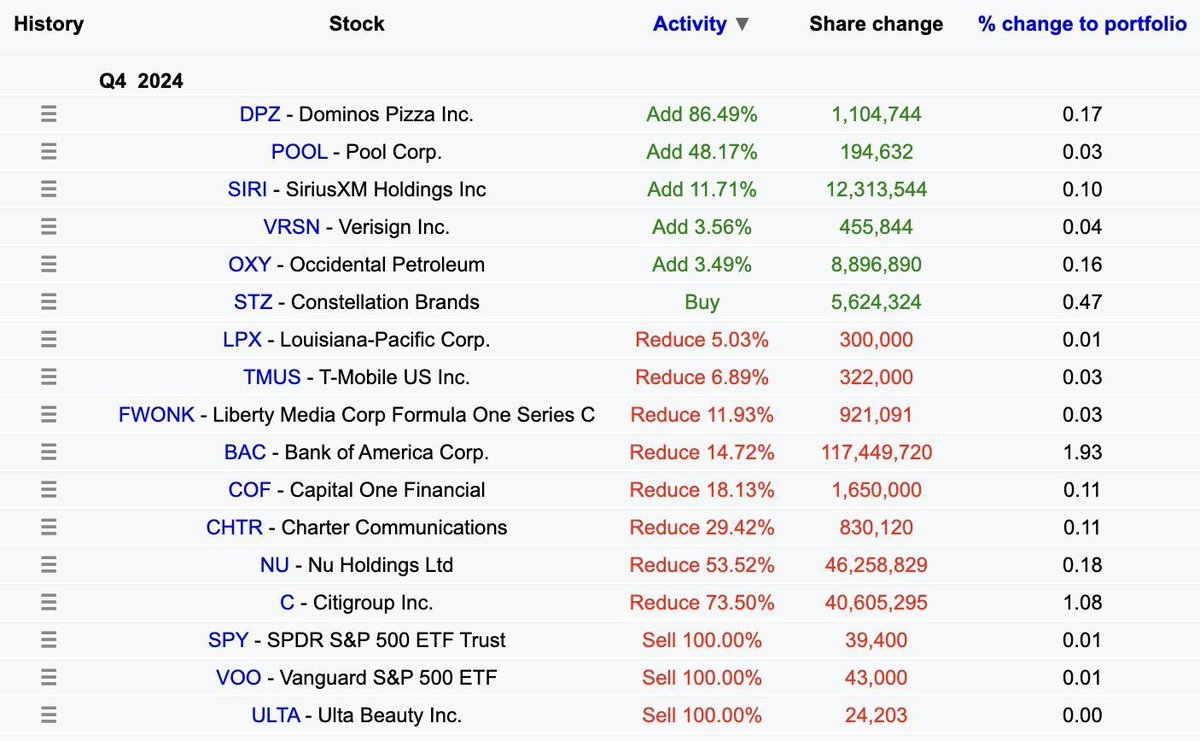

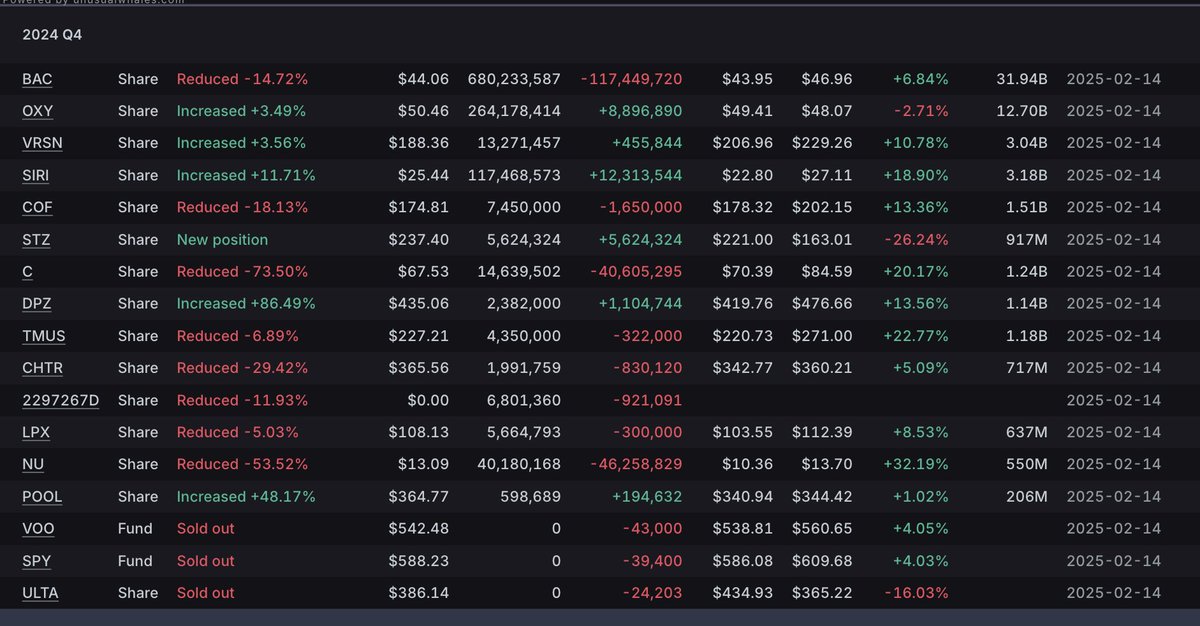

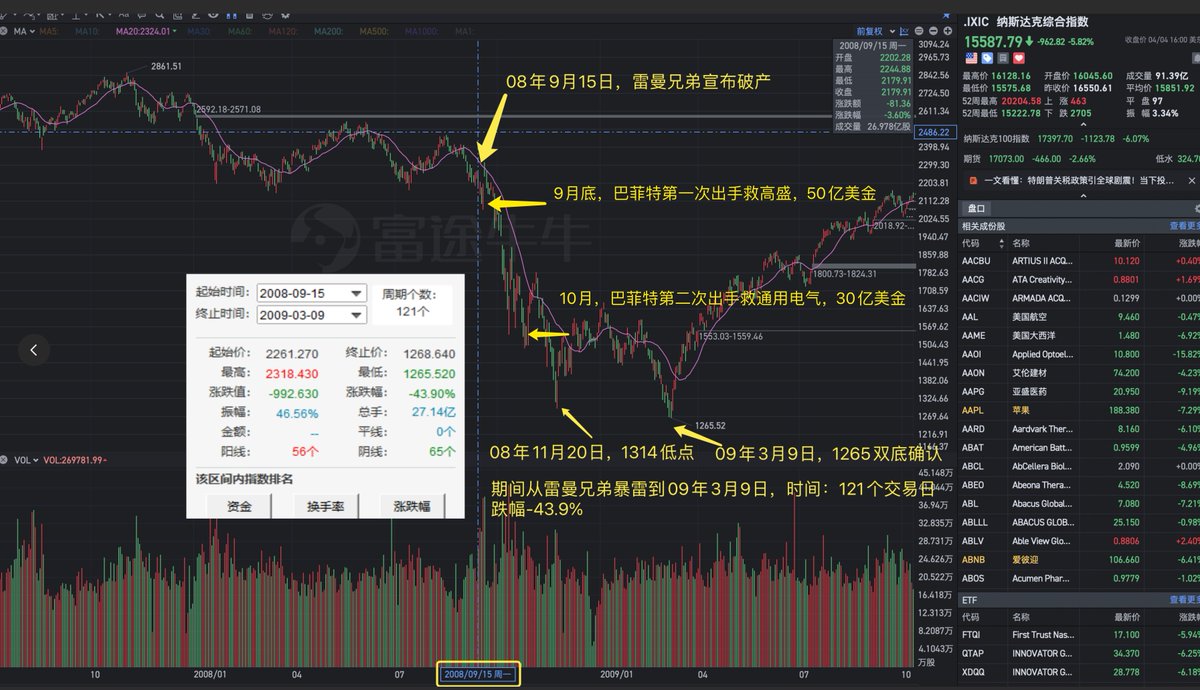

我们在2月15日,提示了清仓美股,注意风险。当前需要耐心等待巴菲特的出手,他往往是最精准的猎手,如同08年!

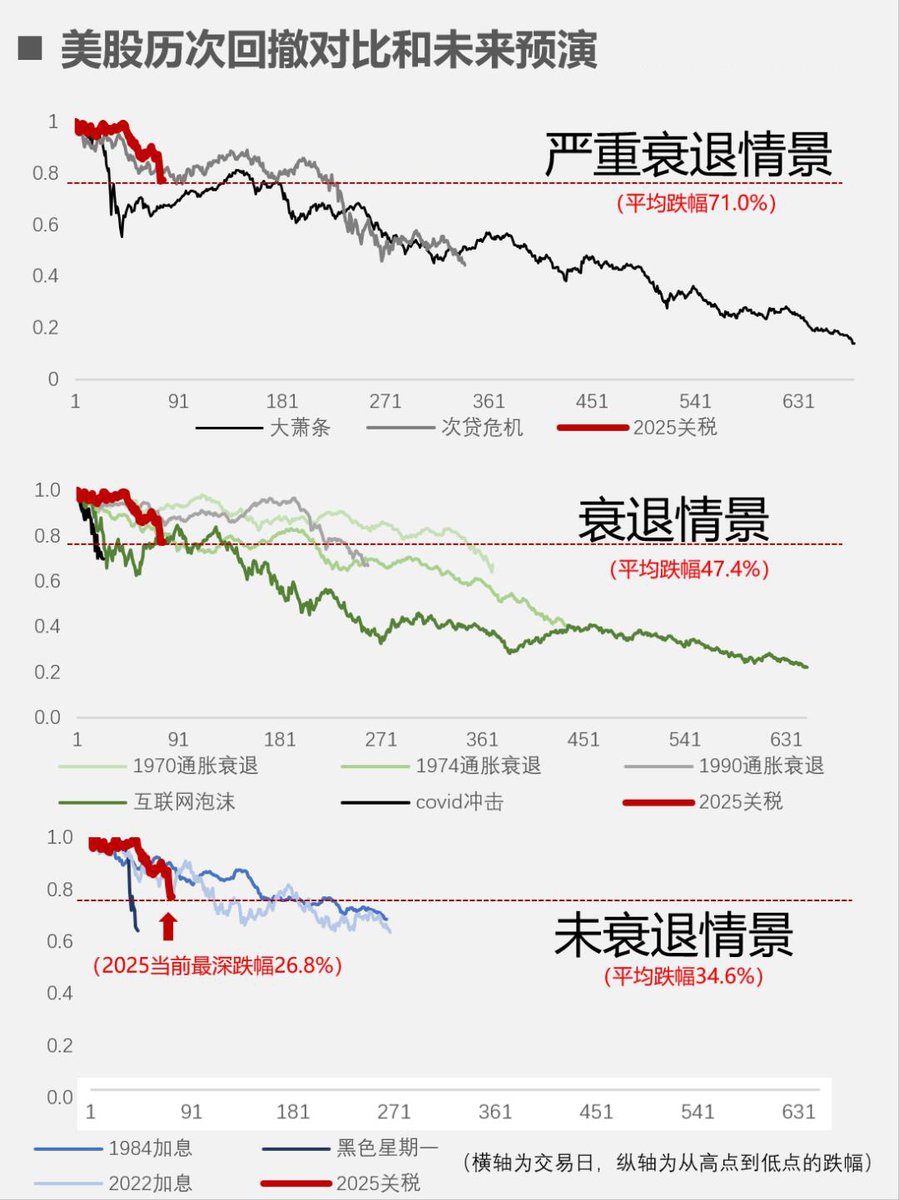

目前从各项经济指标来看,美国衰退大概率避免不了,贸易战不会短时间停止,就像打德州扑克一样,沉没成本太大,互相已经损失了上万亿的经济重创,只能一直加注下去,最后赢者通吃。今天高盛最新的报告预测,对美元十分悲观,2025年GDP预期增长为0,通胀将会大幅上升,降息可能性渺茫。

团队做了两张图表,供大家参考,一张是08年金融危机的情况,雷曼兄弟破产,仅仅是行情正式下跌的开始,如同我们现在一样,而巴菲特在08年的两次出手,尤其是救GE,可谓抄底十分精准,很快我们将会收到Q1 伯克希尔的财报,便能知晓巴菲特是否出手。

一张图是各种衰退情况下的模拟预测走势,并于历史上重大金融事件的重叠情况,大概率我们现在还在下跌的初期阶段,不要过早的把子弹打完,一定要保留好现金流和足够的子弹。🧐

Speaking of BlackRock, congrats to $IVV which just passed $SPY to become the second largest ETF after $VOO. Get used to this order, $VOO, $IVV, $SPY. It will be this way for a LONG time imo. h/t @etfcom

Vanguard S&P 500 ETF (VOO) has finally supplanted SPDR S&P 500 ETF (SPY) as world’s largest ETF…

Entirely possible iShares Core S&P 500 ETF (IVV) catches SPY this year as well.

Fun fact: these three ETFs alone account for *17%* of ETF industry assets (out of 4,000+ ETFs).

Equities pulled in a massive $700B over the last year, with core funds like $VOO and $IVV seeing significant inflows. @Vetta_Fi's @kirstenchang16 explains why plain vanilla ETFs are in high demand—and the record-setting momentum driving them.

Plus, @CambriaFunds' @MebFaber dives

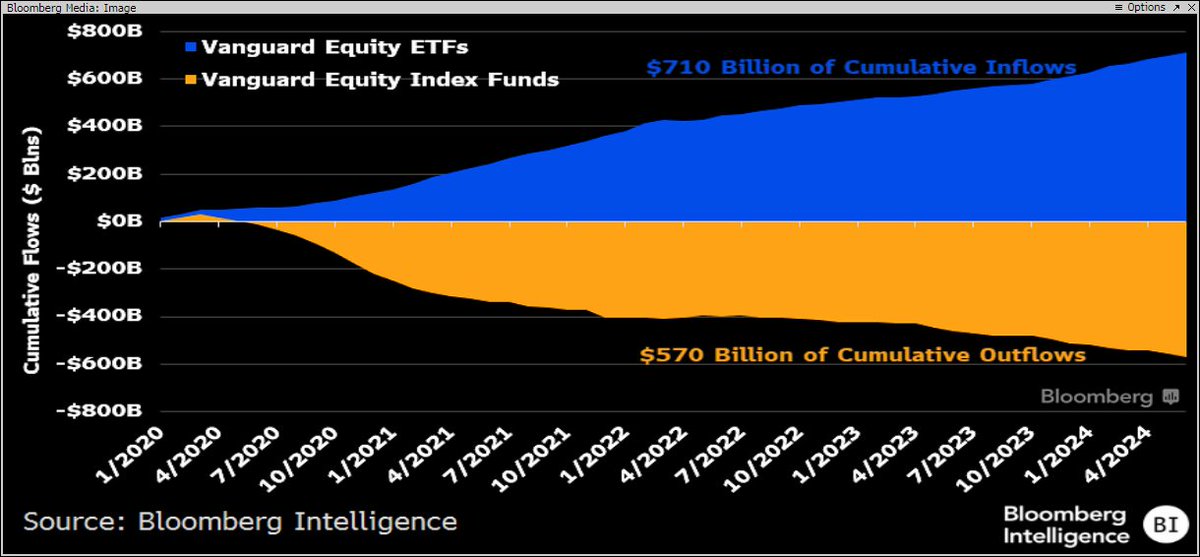

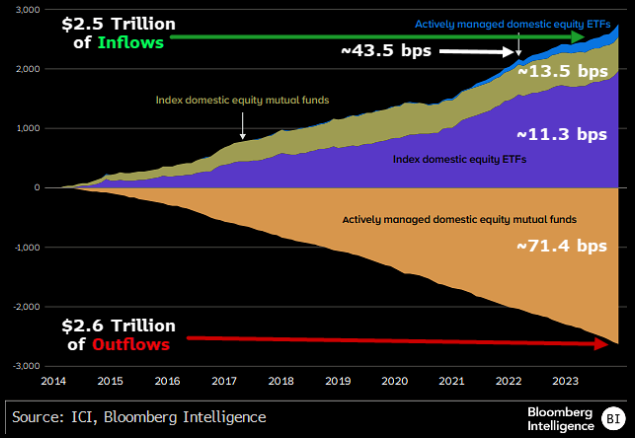

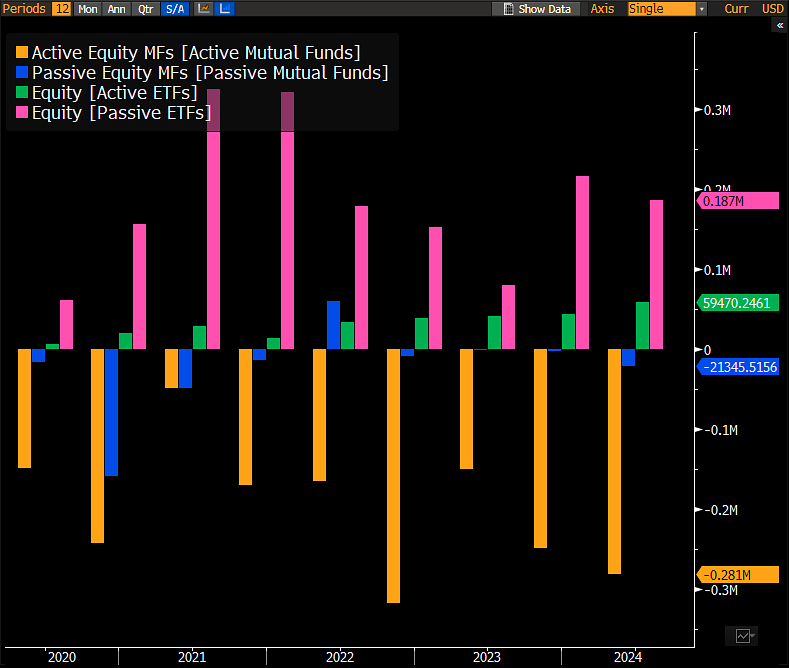

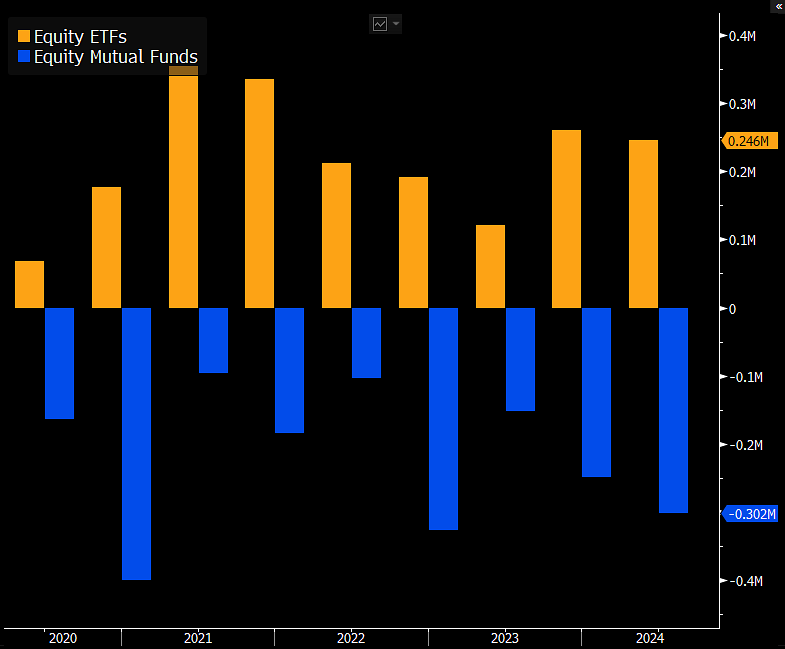

Yo @michaelbatnick & @awealthofcs. On your Animal spirits pod this week you asked where the money was coming from for $VOO's record. Obviously its nuanced but a lot of it is definitely just coming from mutual funds. Even Vanguard's own MFs

(Bar charts are semi-annual flow data)