推文

本文为机器翻译 展示原文

美国盘前精选股票、问题

• NVDA 美元 +0.30%

:中国预计最早本季度批准采购部分H200芯片

• $JEF -2.75%

:业绩强劲,但投资者关注与 First Brands 风险相关的损失。

• $STZ +2.0%

:业绩超出市场预期的公告

• $APLD +4.6%

:调整后每股收益和收入

我其实不太喜欢说“你看我对了吧”这种很傻的话,不过既然有小伙伴质疑,咱们可以看看。今年我写了三篇很长的对于牛熊的判断。

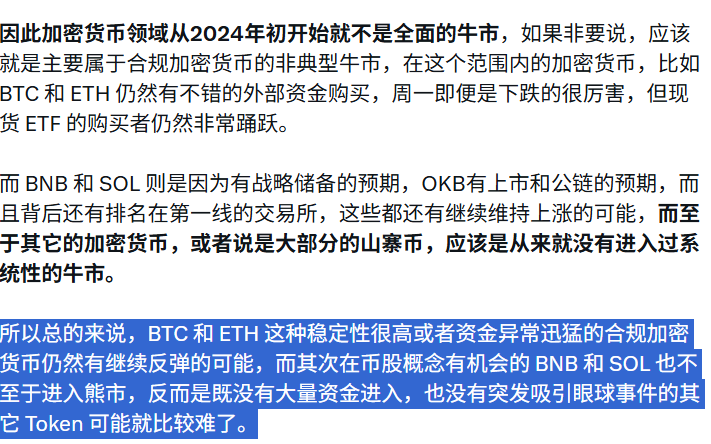

三月这篇牛熊的文章是在3月10日发布的,当日的收盘价 是 78,000 美元,然后到了四月最低的价格是 74,000 美元,接下来五月就到了110,000 美元。所以我觉得三月的预测,从任何观点都没有什么毛病。

然后八月的牛熊文章中,结尾我说的非常明确了“所以总的来说,BTC 和 ETH 这种稳定性很高或者资金异常迅猛的合规加密货币仍然有继续反弹的可能,而其次在币股概念有机会的 BNB 和 SOL 也不至于进入熊市,反而是既没有大量资金进入,也没有突发吸引眼球事件的其它 Token 可能就比较难了。”

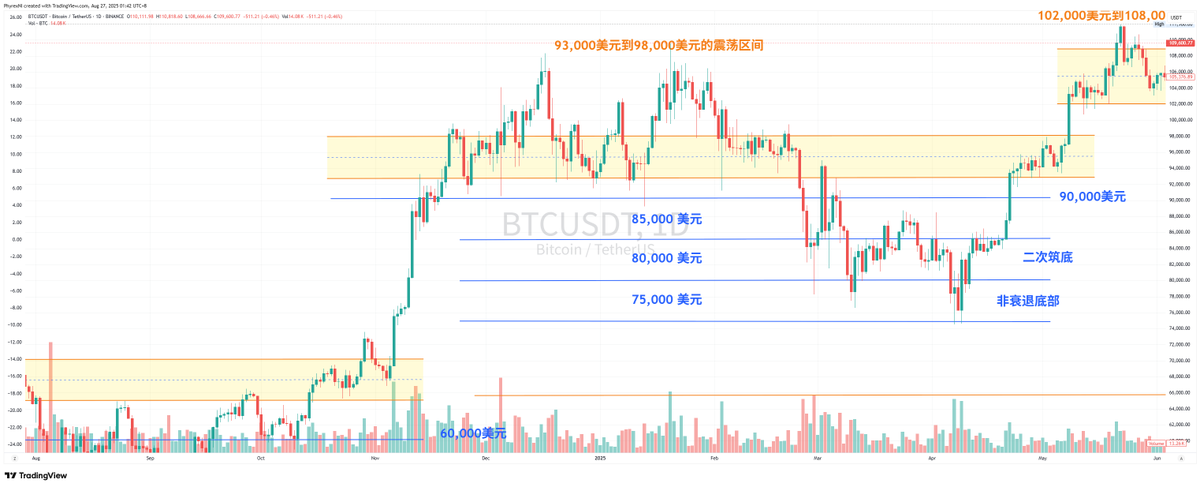

这篇文章是8月27日发的,当时的价格是 111,000 美元,接下来的事情大家都知道了,尤其是到了10月初再次突破了历史新高。 $SOL 也是超过了 250 美元, $BNB 就更别说了,直接连续的历史新高。

我并不是想要去说我多准,我也经常会犯错,但我觉得面对小伙伴的质疑,我应该解释一下。三月份的时候我最担心的就是衰退,所以在风险提示上会以失业率作为锚点提示注意衰退的风险,八号份衰退的概率下降了,提的也少了很多。

所以在大方向的判断上,我还是稍微有些自信的。

本文由 #Bitget | @Bitget_zh 赞助

牛市是否结束?

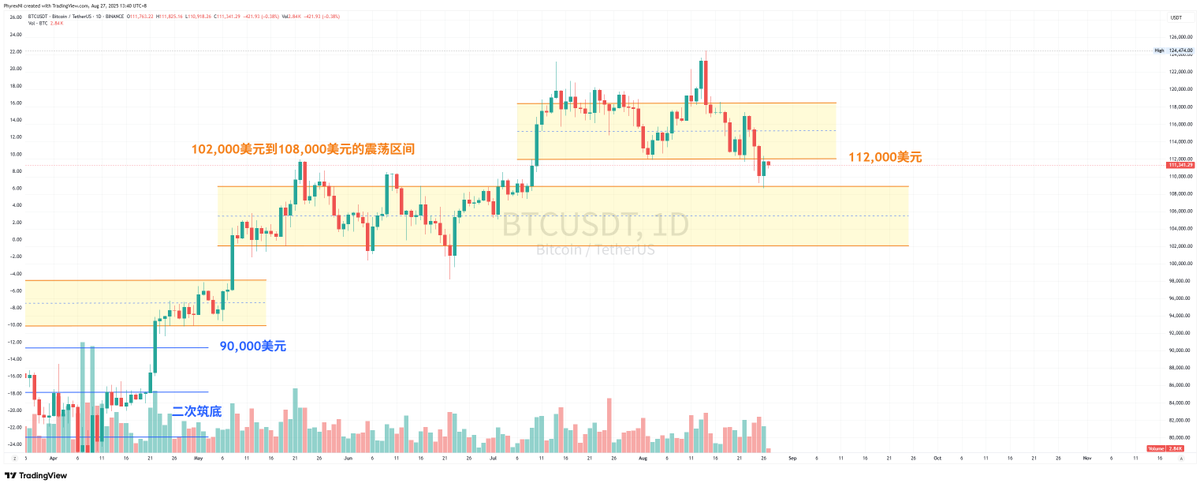

从2024年初到现在经历了三个阶段的上涨,第一个阶段是 $BTC 现货 ETF 带来的,在2024年1月通过以后就开始出现大量的场外资金在 ETF 的一二级市场买入 Bitcoin 带动了 BTC 的上涨。

但因为只有 BTC 是有额外资金来源的,所以上涨最凶猛的还是 BTC ,而且只是预期 BTC 的上涨能带来板块轮动,但实际上在 BTC 上涨乏力以后,也就是2024年中旬开始,整体市场都陷入了回调,即便是 BTC 都一度跌破了5万美元。

第二阶段的开始是因为对于川普上台的预期,以及川普上台以后对于加密货币的友好以及对 BTC 战略储备,更换SEC主席等带来了一波川普行情的上涨,而这次上涨的主要还是 BTC 。

因为叙事主要就是围绕着 BTC ,其它的包括 $ETH 和 $BNB 涨幅都不够有力,只有 $SOL 因为 Meme 的崛起有了一波发展,但在川普死磕关税开始,市场又进入了回调。

第三阶段是美国关税开始并未很激进以后,这时候仍然是 BTC 作为主角,但随着美国对于加密货币政策的开放,SEC 对于质押和证券的解绑以及对于 ETF 质押的路径明确,出现了一批加密货币概念的股票,以储存某种加密货币作为战略储备来提升股价。

首当其冲的就是 ETH BNB 和 SOL,其它的虽然也有战略储备的声音,但是都还未形成规模。然后是上市,销毁和公链概念的 OKB 也算是异军突起。

所以目前来看,虽然最近两周加密货币整体都出现了回调,但不论是 BTC ,ETH,还是 BNB 和 SOL 甚至是 OKB 相比稳定性还是较高的,而且这四个币种中战略储备的公司也暂时没有抛售的预期,减少了市场中的流通性,也减少了市场的抛压。

所以从三个阶段来看,并未出现破位,比如 ETF 还没有看到大幅抛售的迹象,战略储备也没有出现,现在卖出的更多还是现货的投资者。

而下跌的原因我们也聊过了,是因为对于美国九月降息和美国经济衰退的悲观预期,因此这种抛售可能并不是系统性的。另外从美股的角度来看,美股也并未出现大规模的下跌潮。

即便到目前美股都只是维持小规模的震荡,并未出现上周大幅下跌的情况,所以对于美股投资者来说,并没有出现更加悲观的迹象,反而美股到目前走势还是较为健康的。就连 VIX 才在15左右,距离恐慌指数的30还有一倍。

前边我们也多次阐述了美股和 Bitcoin 的高度重合性,所以只要美股仍然没有出现恐慌的迹象,那么 BTC 就会较为稳定,而至于整体加密货币领域的牛市前三个阶段已经很好的展示了 BTC ETH BNB SOL 和 OKB 上涨的原因。

除了这些以外还有 XRP 结束了和 SEC 的官司,TRON 因为孙宇晨的借壳上市也都有不错的表现,这些基本都是基于大事件而触发的上涨,而多数的山寨币并不具有这样的能力。

因此加密货币领域从2024年初开始就不是全面的牛市,如果非要说,应该就是主要属于合规加密货币的非典型牛市,在这个范围内的加密货币,比如 BTC 和 ETH 仍然有不错的外部资金购买,周一即便是下跌的很厉害,但现货 ETF 的购买者仍然非常踊跃。

而 BNB 和 SOL 则是因为有战略储备的预期,OKB有上市和公链的预期,而且背后还有排名在第一线的交易所,这些都还有继续维持上涨的可能,而至于其它的加密货币,或者说是大部分的山寨币,应该是从来就没有进入过系统性的牛市。

所以总的来说,BTC 和 ETH 这种稳定性很高或者资金异常迅猛的合规加密货币仍然有继续反弹的可能,而其次在币股概念有机会的 BNB 和 SOL 也不至于进入熊市,反而是既没有大量资金进入,也没有突发吸引眼球事件的其它 Token 可能就比较难了。

本文由 #Bitget | @Bitget_zh 赞助

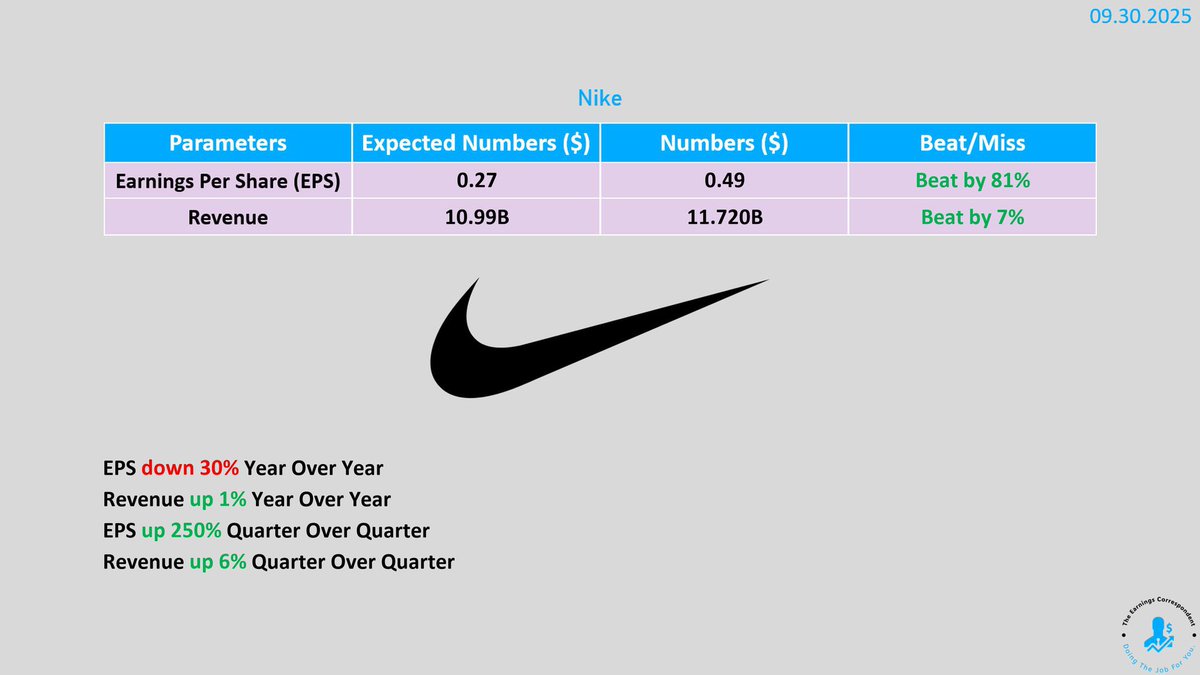

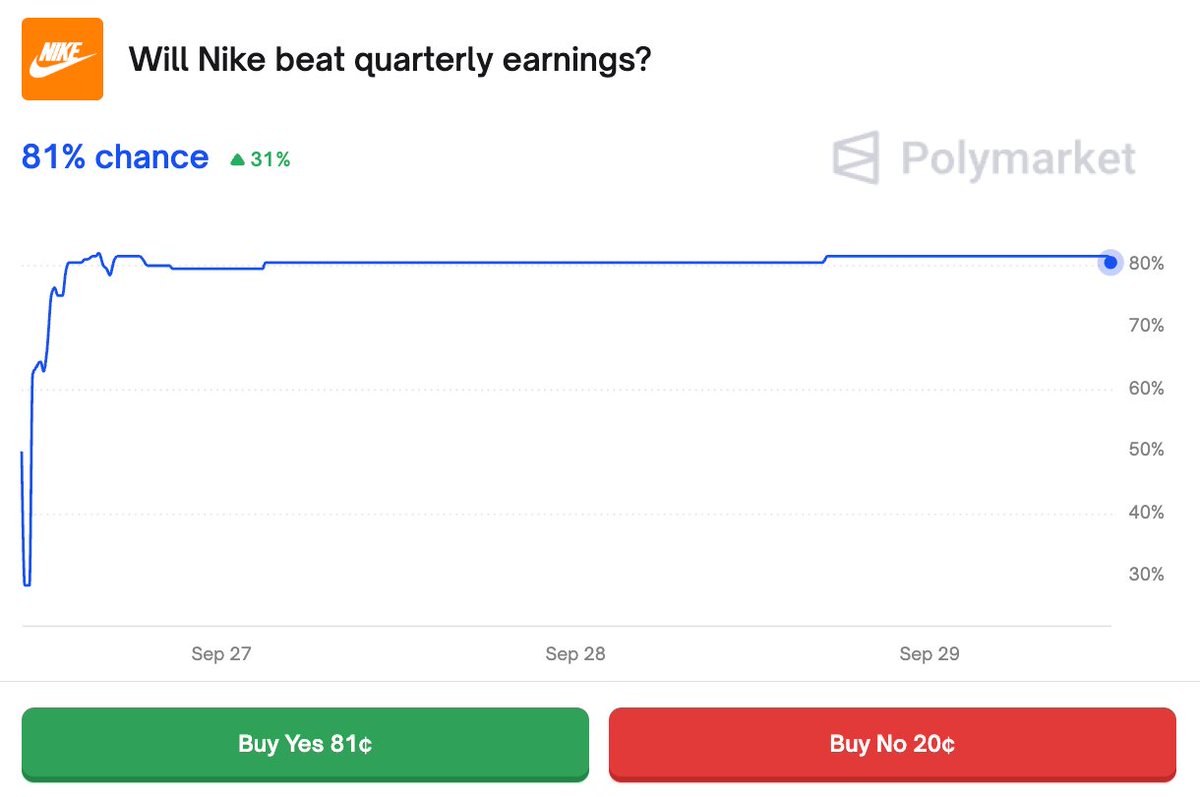

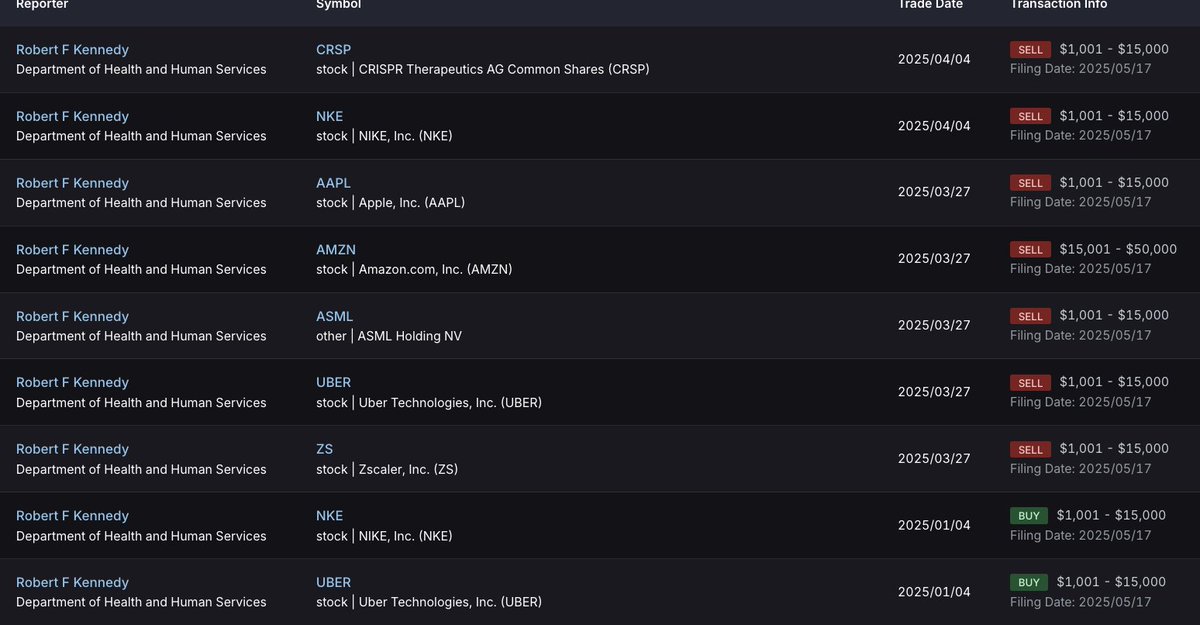

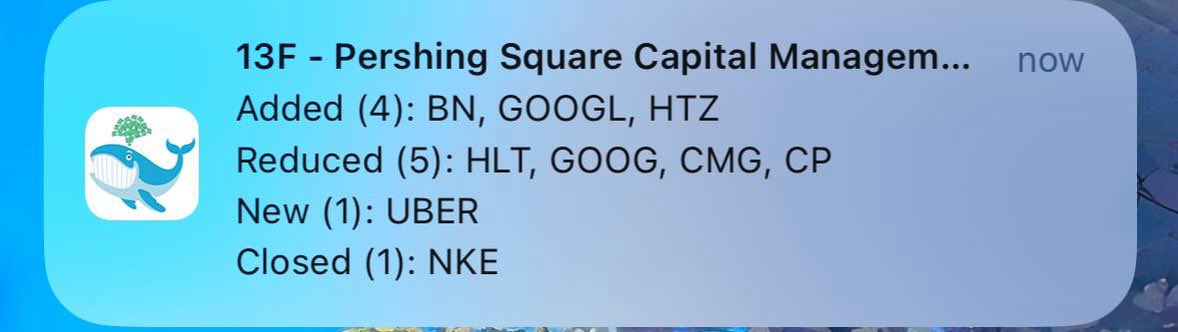

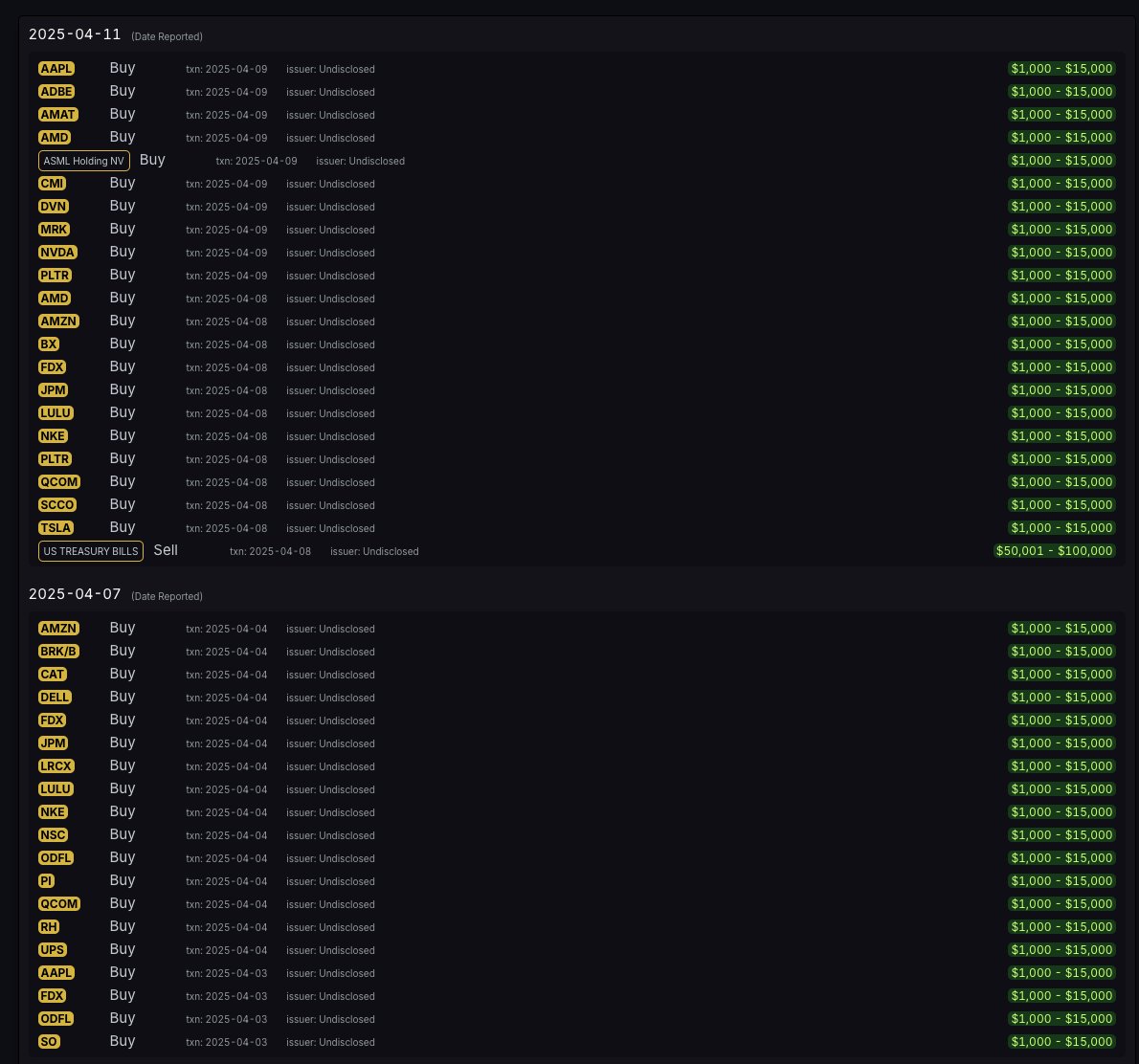

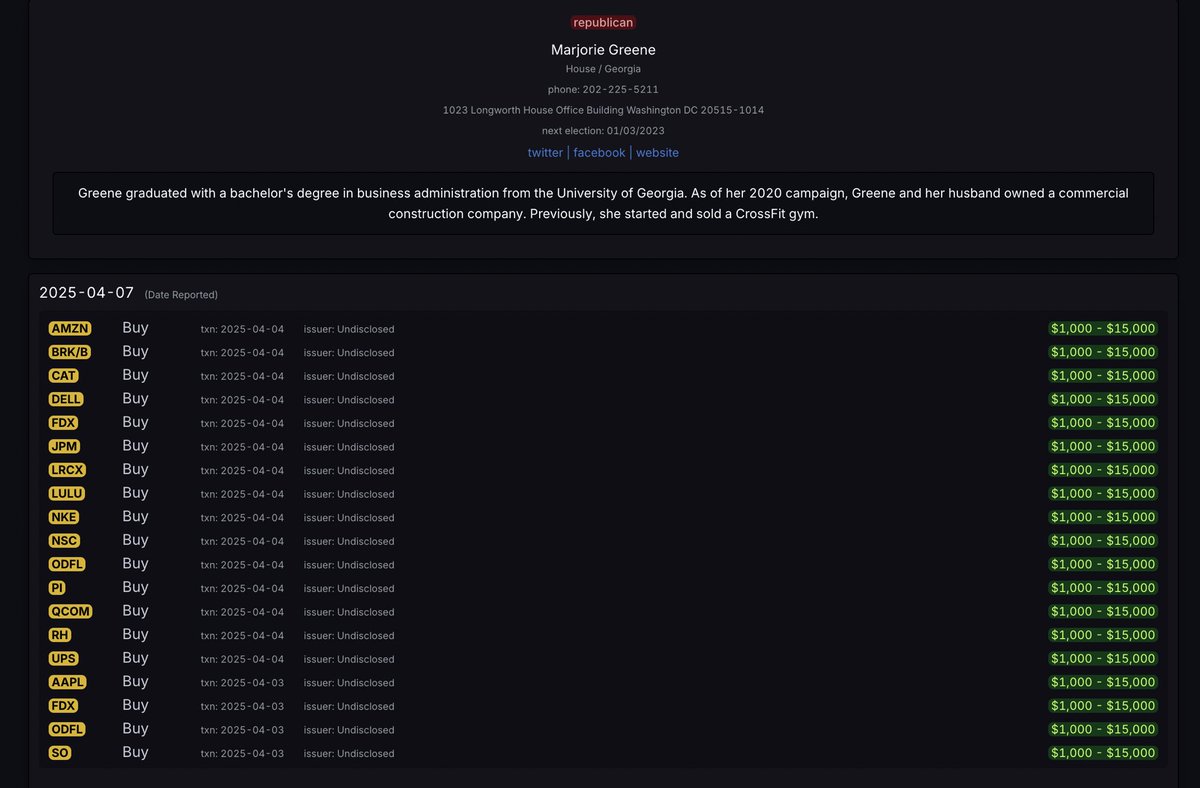

非常同意逃课君说的,其实现在如果拆分看美股,将科技股和其它股票分开看,可以明显的看到其它股票的涨幅相比科技股差多了,我还是要拿出 Nike 作为例子 $NKE 最近两年走的和山寨币一样,但科技股尤其是 AI 为主的股票走的就强势很多。

所以我觉得降息是利好还是利空本质还是要看对于经济的影响,但即便是对于经济有负面影响的时候,也会有资金去买入“避险”资产,现在的 AI 某种程度来说就是避险资产了,而除了这些偏向于避险类的资产以外,其它的可能就一塌糊涂了。

单纯看降息很难直接给出是利好还是利空,这次鲍威尔就是最好的例子,九月降息预期95%(虽然现在下来了)仍然市场情绪比较悲观,就是担心美国经济真的会出现下行。

本文由 #Bitget | @Bitget_zh 赞助

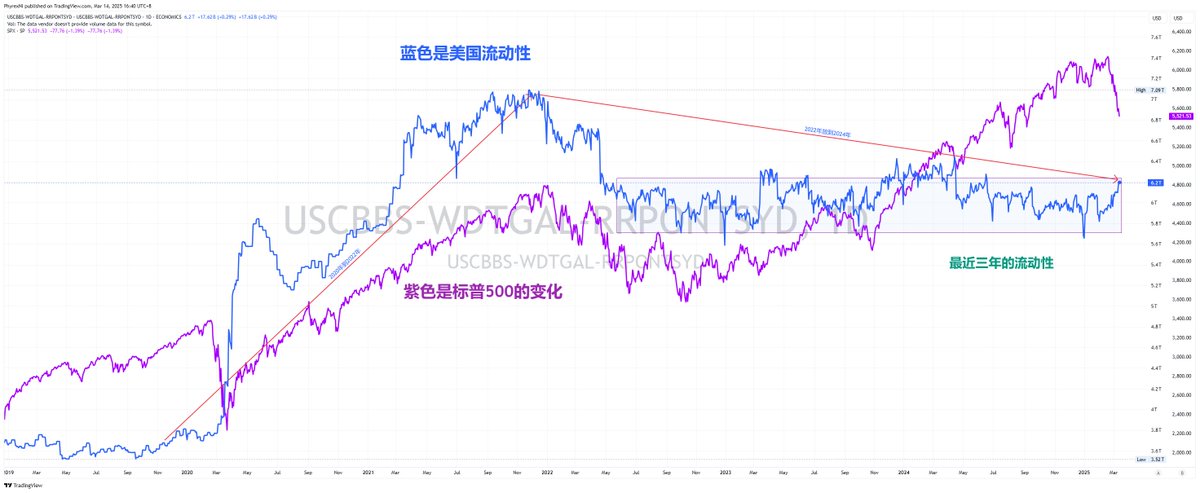

在三月份的时候我就说过,如果要让我认为行情从反弹到反转,也就是货币政策真正开始走向宽松,必须满足两个前置条件:一个是取消SLR,另一个是停止缩表。

虽然这两个条件现在都还没有完全实现,但有一点值得注意,美联储确实已经开始推进 SLR 的调整。董事会最近审议了一项关于 SLR 改革的提案,核心目标就是降低银行持有低风险资产(比如美国国债)的资本要求,目的很明确,提升银行在国债市场的中介能力,缓解市场流动性问题。

目前这项提案已经进入公众意见征询阶段,时间是60天。接下来几个月,美联储会根据市场反馈,进一步完善并最终落地SLR的调整方案。

这很有可能就是在向市场逐渐释放利好的信息。

本推文由 @ApeXProtocolCN 赞助|Dex With ApeX

同意猫叔说的,最近我也是在看美股,但看的方式不一样,我将罗素2000 和 $ETH 都看作板块轮动的象征,昨天标普,纳指和 $BTC 上涨的幅度都不错,可以博弈一下会不会有板块轮动的动作。

尤其是 $CRCL 的暴涨确实会让部分小伙伴关注加密货币领域的股票,目前我的仓位已经回到了 $MSTR ,但本质来说我觉得如果没有流动性的恢复,可能很难会有山寨季,不论是币圈的还是美股的。

另外除了罗素2000 ,我的另一个标的是 $NKE Nike ,目前来看走势仍然很一般,市场有博弈的想法,但流动性仍然不够充足来支撑全面的板块轮动。

本推文由 @ApeXProtocolCN 赞助|Dex With ApeX

今天和小伙伴说 反弹 和 反转 话题的时候就聊到过两个观点,第一个观点就是 $BTC 的底部在哪里,正好之前在 Q1 事件反思的时候写过这篇文章,庆幸我自己也是这么操作的,我对于反弹和反转的态度已经挺明确了,BTC就是涨到50万美元,如果 $ETH 和 山寨币以及整体市场还是现在这个样子,也不是反转。

反转是必然基于流动性上的支持,没有足够的流动性,别说山寨币了,就是罗素2000 都要在底部盘整,而 BTC 也好,七姐妹也好,都不能代表整体市场,最多就是赛道上的优势,更多的资金集中在头部赛道,没有板块轮动,只会让其它赛道更压抑。

本推文由 @ApeXProtocolCN 赞助|Dex With ApeX

本文为机器翻译 展示原文

premt

$ VIX:38

$ baba:-8.29%

$ JD:-7.77%

$ XPEV:-7.49%

$ AMZN:-5.40%

$ AMD:-5.29%

$ INTC:-5.22%

$ TSLA:-5.13%

$ AAPL:-4.73%

$ NIO:-4.55%

$:-4.41%

$ MSFT:-4.38%

$ meta:-4.25%

$ rivn:-3.82%

$ NVDA:-3.80%

$ GOOGL:-3.07%

$ AMC:-2.27%

可能有不少的老朋友知道,我一直是拿 Nike 来作为参照标的,主要是衡量美国实际的购买力,在昨天川普公布了最新的关税后 $NKE 下跌了将近 14% 。

主要的原因是根据 Nike 2024 年度报告,越南生产了 Nike 公司 全球约50%的鞋类产品和28%的服装产品, 越南连续第二年成为 Nike 最大的鞋类和服装制造商。此外 Nike 在越南的生产活动为约50万人创造了就业机会,并与超过100家越南企业开展合作。

而川普对越南征收了 46% 的关税,直接GG,而且 Nike 还是从中国逐渐迁移到的越南,1996年开始对越南投资,2021年加大了对越南的投资,结果遇到了2022年的货币宽松,然后到2025年又遇到了关税,实在是太难了。

世界500强的中间水平实体产业都是现在的情况,说说山寨币下跌有啥不对的。都是受到了流动性的制约。

本推文由 @ApeXProtocolCN 赞助|Dex With ApeX

本文为机器翻译 展示原文

市场更新

消费者

🔸$ BSET:Q1 EPS $ 0.21(EST。$ 0.03),Rev 8220万美元(EST。7962万美元)。

🔸$ LCID:第一季度生产2,212辆,运输量为600多;交付3,109;档案出售$ 1B的笔记;指南Q1 Revs 2.32亿美元 - 2.36亿美元(EST。2.563亿美元)。

🔸$ lyft:在美国银行的表现不佳

本文为机器翻译 展示原文

快速市场摘要:

消费者:

🔸高露洁($ cl):新的$ 5B回购,股息为0.52美元。

🔸$ NCLH:升级到相等的重量(Morgan Stanley)。

🔸Lennar($ LEN):Q1 EPS $ 2.14(EST。$ 1.73),Rev $ 7.63B(EST。$ 7.49B); Q2订单22.5k-23.5k,交付19.5k-20.5k。

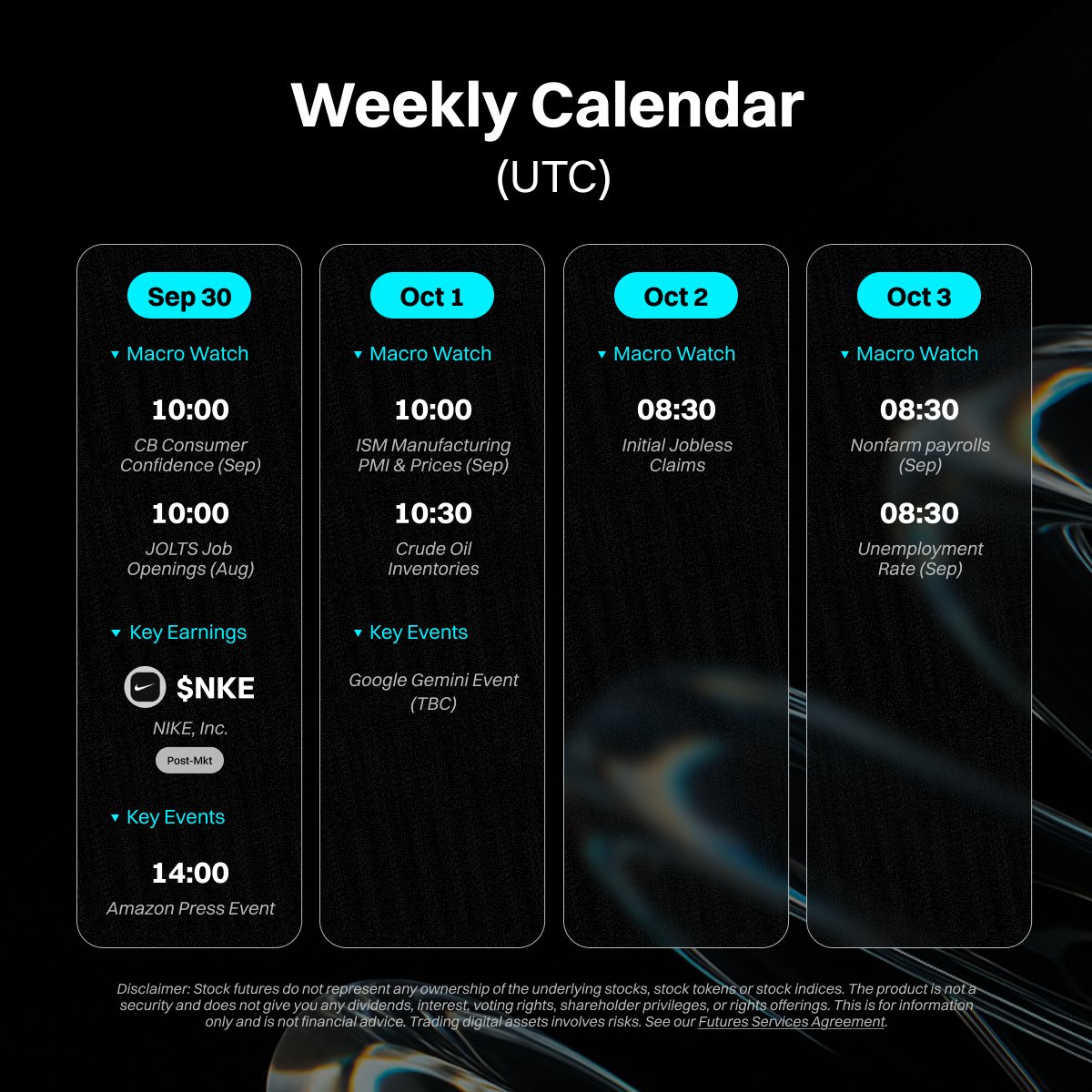

🔸耐克($ nke):Q3

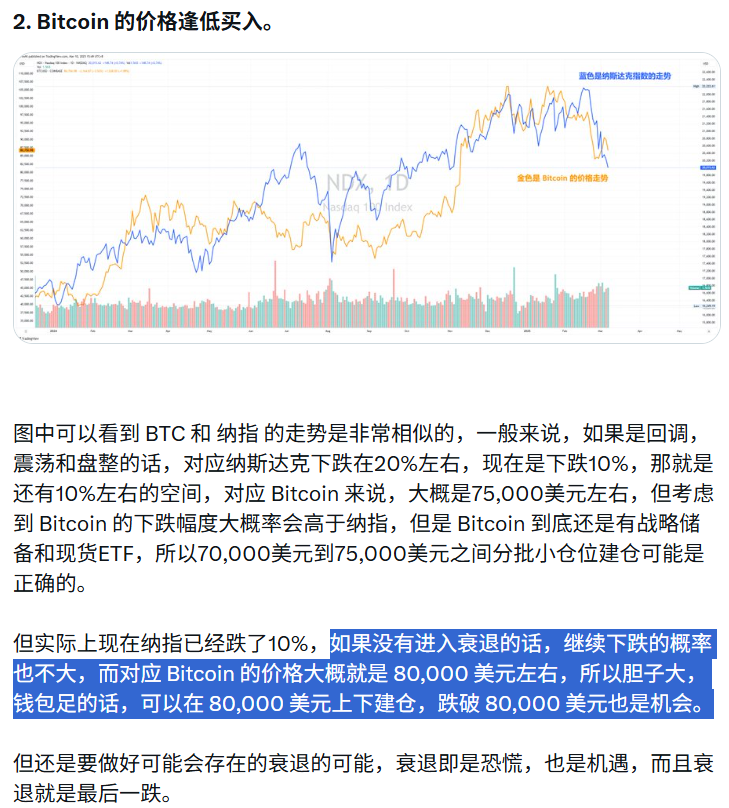

虽然说是不是牛市不重要,但如果从经济周期角度来讲,现在确实并不属于传统意义上的牛市,这和 Bitcoin 从16,000 美元上升到 100,000 美元并没有多大的关系,牛市主要因素是:

1. 货币宽松的环境

2. 近似于零的低利率

3. 量化宽松和/或扩表

4. 经济处于正向发展

5. 美元指数下降

6. 政府政策刺激

而这六条的本质都是对于流动性的刺激,也就是说市场上的“水”量充足,而不是市场上的资金在减少,同时也是因为美元指数的下降,更多的投资者会提高自己的风险偏好,愿意去投资一个高风险的资产。

而零利率往往伴随的都是流动性充沛和政策性放水,比如扩表,所以这种时候对于风险市场的刺激就很大,比如2021年就是这种情况,而且是史无前例的大放水。带动了美股和加密货币的整体上涨。

我知道很多小伙伴不屑于看长篇大论,认为没有多空的都是废话,但实际上,这就是经济。可能很晦涩,可能会违背一些体感,但事实确实如此。

至于是不是牛市,我说的不算,自己判断吧,你觉得是就是,你觉得不是,那就不是。和我没有一毛钱的关系。

本推文由 @ApeXProtocolCN 赞助|Dex With ApeX

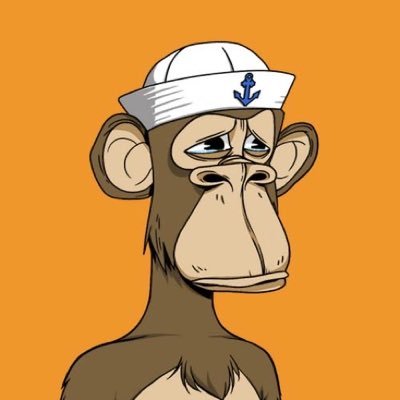

啰嗦三部曲,3+1 的方式来阐述我眼中的美股和 Bitcoin ,仅代表个人视角。

1. 现在到底是牛市还是熊市?Bitcoin 的底部在哪里?什么时候可以抄底?可能结论会出乎想象。

地址:https://t.co/y8VHeCiv8M

2. 川普是美国经济衰退的制造者,还是美国经济的加速师?萝卜和大棒下,美国股市和加密货币的转折点在哪里?

地址:https://t.co/U9RL2OiQMU

2.1 全球地缘冲突以及俄乌冲突对风险市场和美国的实际影响。

地址:https://t.co/63svCTzYfq

3. 跌够了吗?美股和 Bitcoin 是会继续下跌还是已经见底后重振旗鼓?市场的底部在哪里?

地址:https://t.co/drRux3pqRt

本推文由 @ApeXProtocolCN 赞助|Dex With ApeX