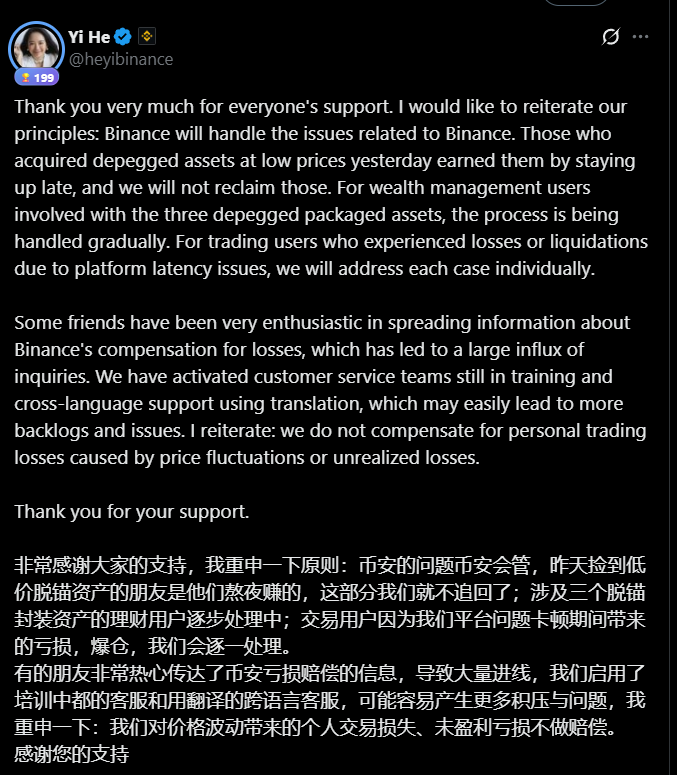

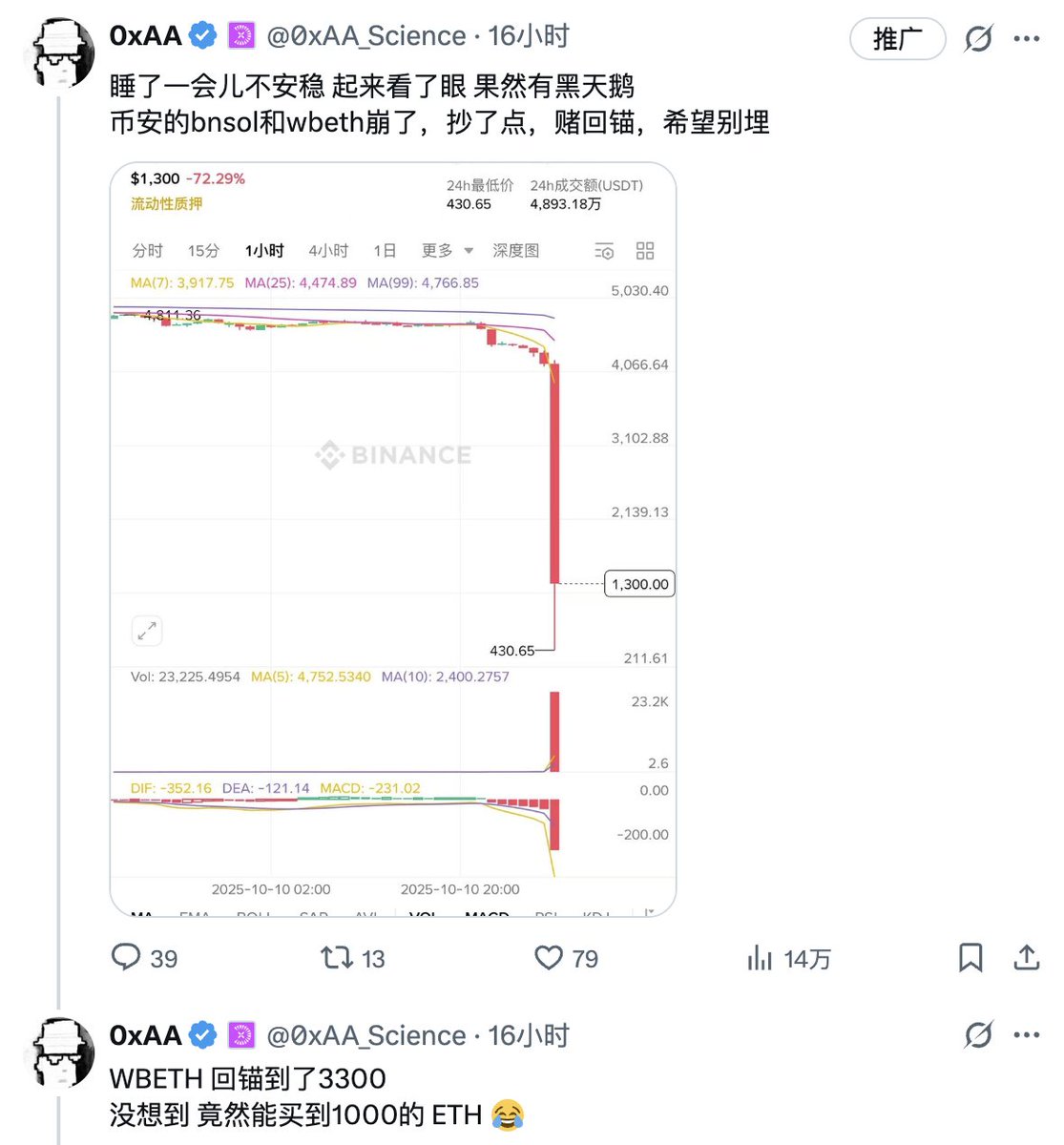

推文

WBETH + BNSOL 上周暴跌脫錨事件概述 👀

$WBETH (Wrapped Beacon ETH)是幣安(Binance)平台上的以太坊質押包裝代幣,它本應與底層 ETH 保持 1:1 的錨定比例(通過質押比率計算),但在上周(2025 年 10 月 10 日晚間)發生了一次極端脫錨事件,導致其價格在幣安內部暴跌至約 430 美元,而同期 ETH/USDT 現貨價格仍維持在 3800 美元以上,折扣幅度高達 88%。

這一事件並非 WBETH 本身的根本問題,而是 @binancezh 幣安平台流動性枯竭和內部定價機制故障引發的“閃崩”,同時波及 $BNSOL (幣安 Solana 質押代幣)和 $USDe (Ethena 的合成美元穩定幣)。

整個事件可能引發了加密市場史上最大規模的強制平倉,總計約 190-200 億美元的槓桿頭寸被清算。事件時間線觸發時間:2025 年 10 月 10 日 21:36-22:16 UTC(台北時間 10 月 11 日 05:36-06:16)。

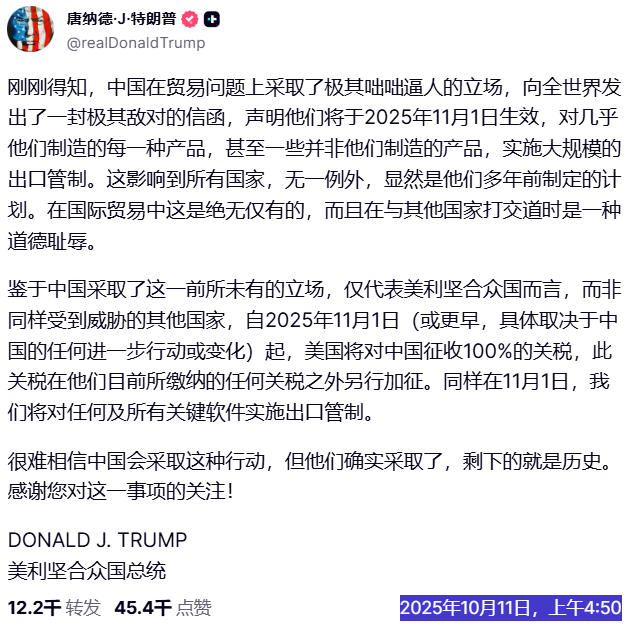

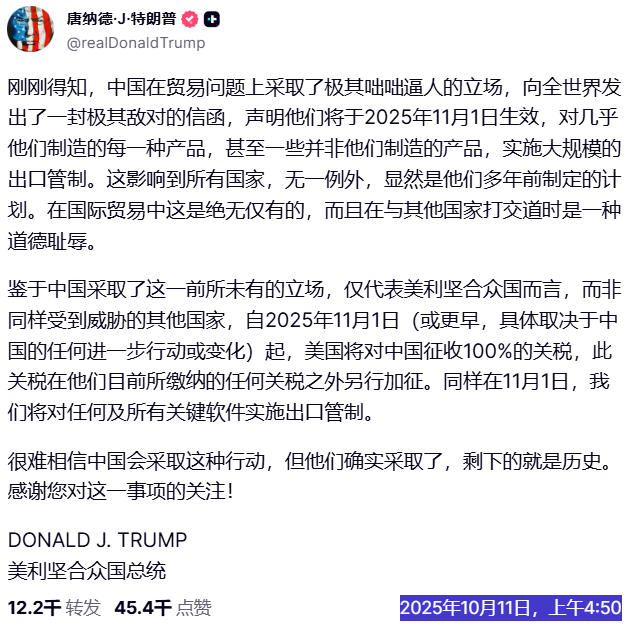

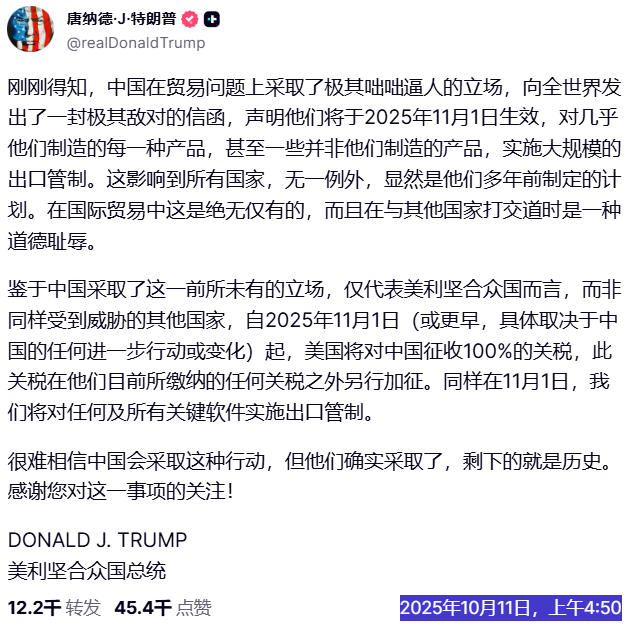

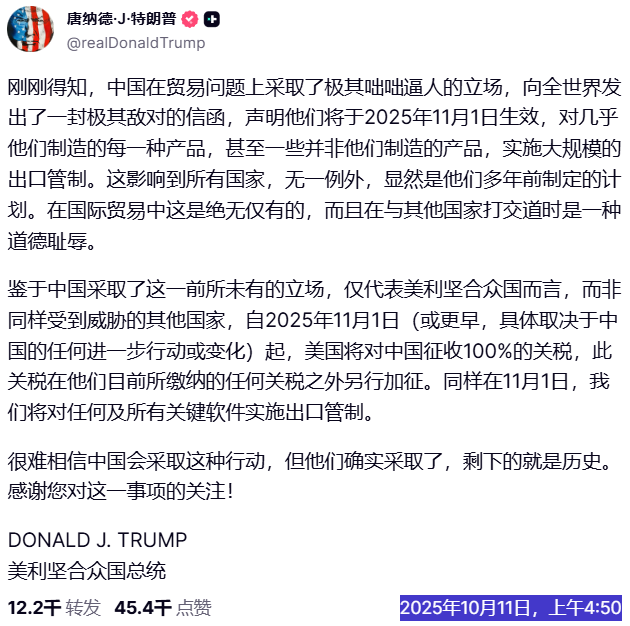

👉🏻背景:全球加密市場整體拋售,受美國總統特朗普宣佈對中國進口徵收 100% 關稅的地緣政治新聞影響,加上週末流動性本就較低,幣安作為全球最大交易所(佔現貨交易量 50% 以上),訂單簿迅速“空洞化”,支撐牆消失,導致價格自由落體。

👉🏻價格表現:

👺WBETH:從約 3800 美元跌至 430 美元(最低點),恢復需約 1 小時。

👺BNSOL:從約 300 美元跌至 34.90 美元。

👺USDe:從 1 美元跌至 0.65 美元(其他交易所僅偏差 0.3%,幣安獨有問題)。

👉🏻連鎖反應:這些代幣常被用作期貨、槓桿和借貸產品的抵押品,脫錨導致系統自動觸發海量平倉,形成惡性循環。用戶無法及時套利,因為幣安 API 故障、提現凍結和市場做市商無法接入。

👉🏻原因分析平台內部定價缺陷:幣安的保證金和清算系統依賴自身現貨訂單簿作為“預言機”(價格來源),而非外部跨交易所數據或鏈上比率。在流動性危機時,現貨價格失真,造成“死亡螺旋”——脫錨 → 更多平倉 → 進一步脫錨。

👉🏻流動性與槓桿放大:週末市場本就脆弱,高槓桿用戶(尤其是使用這些“安全”包裝資產作為抵押)放大風險。專家(如 Uphold 研究主管)懷疑有針對性攻擊,利用幣安統一賬戶保證金系統的漏洞,拋售 6000-9000 萬美元的 USDe、WBETH 和 BNSOL 加劇崩盤。

👉🏻非全球性問題:脫錨僅限於幣安,其他平台如 @CurveFinance 或 @Bybit_ZH 上,這些資產僅輕微波動,證明是基礎設施故障而非資產本身失效。社區觀點認為,這是中心化交易所的“脆弱性暴露”,類似於 2022 年 $stETH 脫錨,但規模更大。

👉🏻幣安的回應與影響補償措施:幣安於 10 月 11-12 日宣佈,自掏腰包補償 2.83 億美元,覆蓋受影響用戶的差價損失和清算費用(基於 10 月 11 日 00:00 UTC 市場價計算)。僅針對期貨、槓桿和借貸用戶,預計 72 小時內到賬,已完成全面審查。

👉🏻系統優化:立即切換 WBETH 和 BNSOL 的定價機制,從“波動現貨交易”改為“底層質押比率”計算,確保極端市場下更穩定。加強風險控制,避免類似事件。

👉🏻市場影響:事件後,加密總市值蒸發數百億美元,但 WBETH 等資產已恢復錨定。社區擔憂中心化平台的“黑箱風險”,呼籲更多透明度和去中心化定價。一些分析認為,這“重置了市場控制權”,鯨魚在恐慌中低價吸籌,推動潛在反彈。

👉🏻教訓與展望風險提醒:液態質押和包裝資產並非零風險,尤其在中心化平台上。高槓桿用戶應分散抵押品,避免單一交易所依賴。事件凸顯“去中心化市場仍依賴中心化基礎設施”的悖論。

👉🏻當前狀態:WBETH 已穩定回錨,幣安聲稱補償進行中,無進一步中斷。市場整體企穩,但週末閃崩後,投資者情緒謹慎,等待美股開盤信號。

这种清算在历史上很多次,未来也还会有。人性嘛

这就像日美元的套息交易

日元的利率是负的 ,所以很多做市商,机构等等借日元然后兑换资产去买美债,股票什么的。

因为举个例子,你接100块日元,到时候只需要还99块。对,因为他是负利率,然后你借到的钱,去做你想做的投资行为,比如美元之前加息,高达5的利率啊,然后哪怕现在,也是4.25,这个钱你也可以去买美股,反正你都是赚的,然后你赚了钱再回来还你借的日元

可以说是不是很赚的“生意”

但是也有风险,就是什么呢?

借出端,如日本央行要加息,可能就不是负利率,到0利率甚至是正利率,这就意味着你现在有利息了。你得多还钱了。

然后就是投资端,假设美元降息呢,这个时候你要规划好你的投资组合了。你拿不到那么高的收益了

就是这样,就出现了去年的85,因为套息交易没有之前那么吃香了。还好当时日本央行在各种压力(你们懂得)下说暂不会加息

然后市场马上会恢复了情绪。

这就是本质。不管你做什么,一定要看清楚各个国家央行的政策

假如啊,日本有自己的独立能力,不惧外界谁谁谁(你们懂得),一股脑加息

那么你之前日美套息交易就可能赚不到钱了,甚至还会亏钱,甚至还会。。。

当然这不仅有经济问题,还有政治问题。

所以就像倪大说的,要看清本质,规划好你的风险。

这不是最后一次。

终于有点时间完全捋了一下这次史诗级下跌的全过程,就当今天的作业了。大型科普,废话很多,不建议阅读。

首先引发的就是川普对于中国的新一轮关税,这次的关税是在原来的基础上从新增加的100%,所以实际上从11月1日开始,美国对中国的关税是在 130% 到 150% 之间,目前中国还没有表态。(不知道是不是我没看到)

这件事发生在北京时间10月11日凌晨4点50分。这时候美股已经闭盘了,流动性开始退潮,所以全天候的加密货币就直接受到了冲击,原因就是市场担心川普的关税再次引发和中国之间的关税战,从而导致美国的通胀继续上涨,而美联储会对降息重新评估,这都是说了100遍的话了。

然后就是包括 $BTC 和 $ETH 在内的下跌,清算。很多小伙伴认为清算是因为 USDe 的循环贷导致的,开始我也是这么认为的,但问了一些小伙伴,USDe 可能是其中的一个因素,但实际上引发 USDe 循环贷的可能却又很多。

这次清算最重的应该是 $WBETH ,WBETH 就是 ETH 在 Binance 的质押形态,因为 ETH 的收益很低,所以很多小伙伴会把 ETH 质押成 WBETH 来拿 3% 的年化收益,同理的 $BNSOL 也是一个道理。

而这两个 Token 有一个重要点,就是很多的持有者不太想卖出手中的仓位,但又需要钱去做套利或者其它短线交易,所以抵押借贷是最好的选择,这两个 Token 的净年化率都是 5.56% ,但因为本身都有收益,比如 WBETH 就是 3% 的 ETH 收益,所以,实际上的利率就是 2.56%,已经是挺低的。

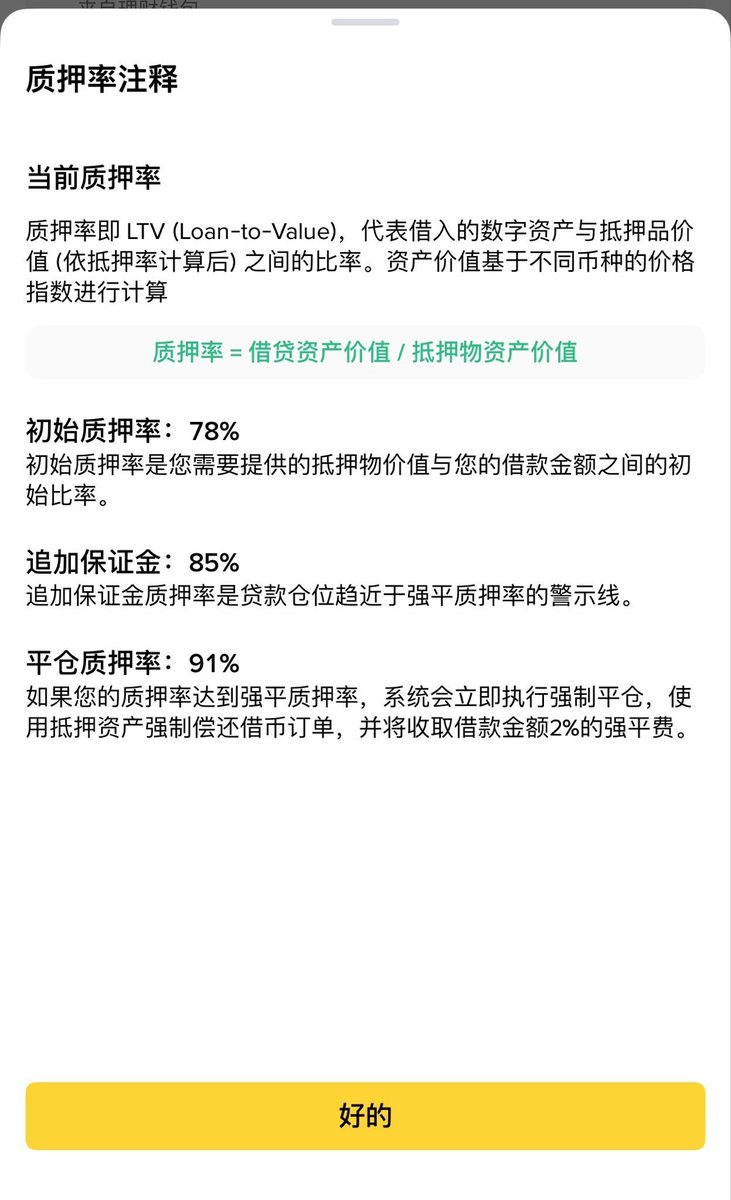

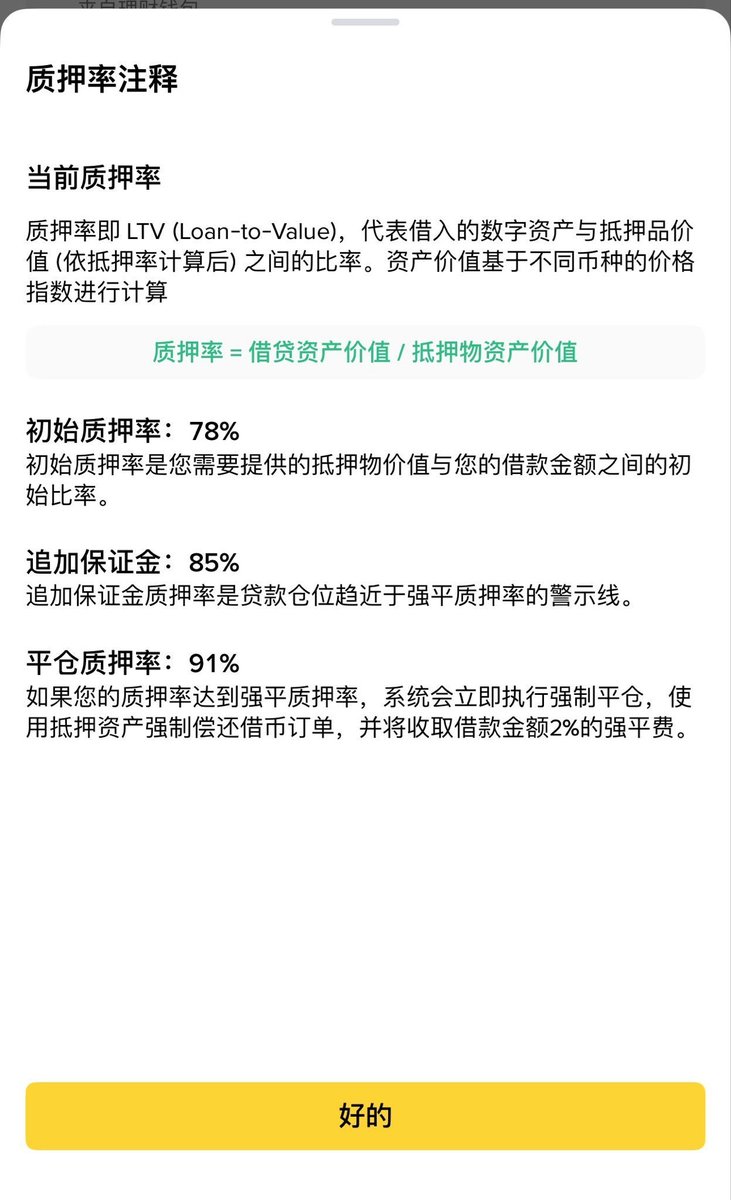

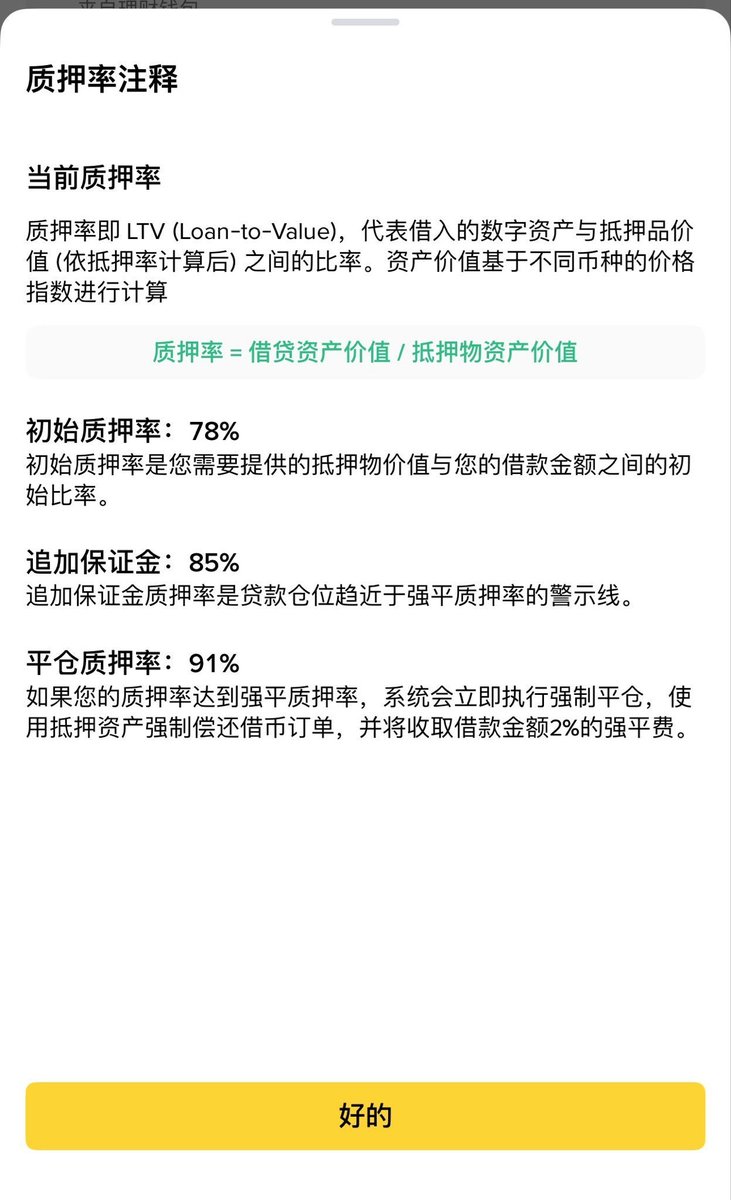

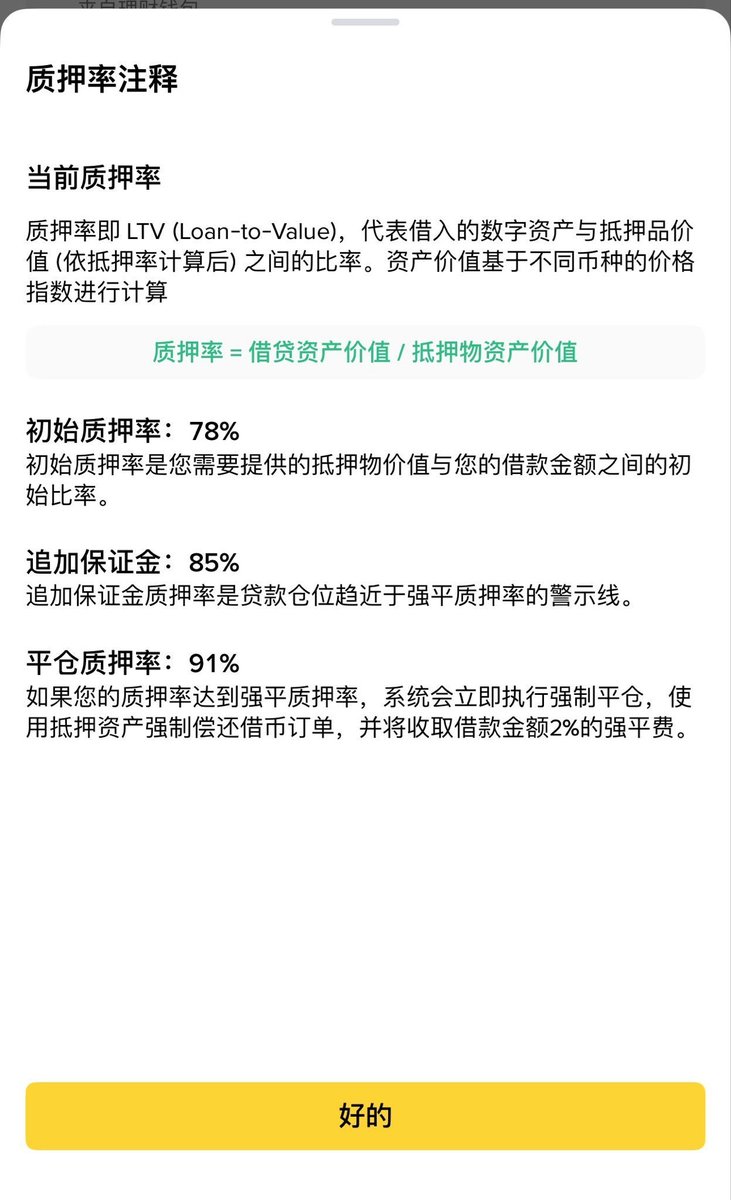

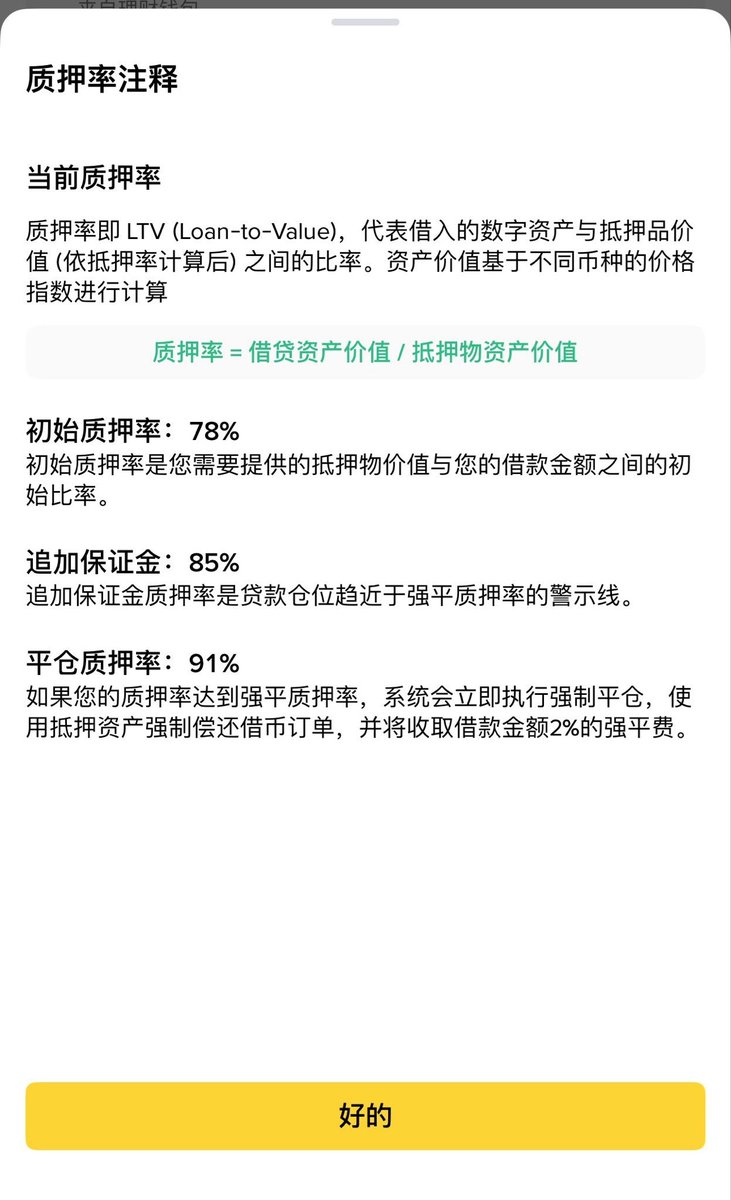

标准的初始质押率是 78% ,这就意味着如果你有价值10万美元的 WBETH 或者是 BNSOL 的话,最大可以贷出来7.8万美元,你是不是认为跌倒 7.8 万美元的时候才会平仓?这么想就错了,实际上质押率到 91% 的时候就会平仓了,而且还会收你 2% 的手续费。

也就是当你的抵押物从 100,000 跌到 78,000 / 0.85 = 91,765 美元 时,你会收到追加保证金提醒。

抵押物跌到 78,000 / 0.91 = 85,714 美元 时触发平仓,并收取借款金额的 2% 强平手续费 78,000 × 2% = 1,560 美元。

最终你剩余的金额 = 抵押资产价值 - 借款 - 手续费 = 85,714 - 78,000 - 1,560 = 6,154 美元

因此你只能收到在你质押的时候价值 6,154 美元的资产。借贷协议结束,那么你一共拿到了 78,000 + 6,154 = 84,154 美元,但这只是理论数据,实际上要更加的惨烈,也是这次下跌导致清算最重要的环节之一。因为清算触发也需要几秒钟的时间,如果这个时间抵押物的价格已经低于了 85,714美元 的时候,你的剩余金额就会减少,一直到零,零以后的负数就和你没关系了。

所以安全一点的话,比如我,都是按照50%的借贷率,也就是价值10万美元的资产,我只借5万美元,那么相当于我抵押的资产要下跌55%的时候,我才会被强平,这种可能有,但一般都不会一下发生。

前边絮絮叨叨的说了这些都是基础概念,那么说回这次的爆仓,因为川普的原因导致了 BTC 的下跌,BTC 的下跌自然会带动其它 ALT 资产的下跌,这是为什么呢?有点复杂,我简单来讲:

绝大多数加密货币的估值、资金流和交易对都是以 BTC 或 USDT 为定价基础。交易结构上很多山寨币(ALT)不是直接兑美元,而是 ALT/BTC 交易对。所以当 BTC 对美元下跌时,即使 ALT 对 BTC 稳定,ALT 对美元也会连带下跌。

投资结构上机构或大户一般以 BTC 做头寸基准,当 BTC 价格下行,他们会减仓整个加密组合。在算法交易层面量化策略往往把 BTC 作为“beta参考”,ALT 的价格模型会自动跟随 BTC 波动。

所以当 Bitcoin 下跌的时候,其它 ALT 的价格也会下跌,这也是一种安全的操作机制,同时市场中 BTC 的深度和流动性是最好的,而很多小币种就差了很多,比如价值100万美元的 BTC 抛售到市场中可能会引发 BTC 0.01% 的价格下跌,但同样100万美元的 ALT 可能会导致 1% 的下跌。这就是深度差。

尤其这次爆发的不旦是在美股结束,还是在周末,也就是流动性最差的时候,因此投资者预估这是一次可能会有大规模回调的可能,就加大了抛售的力度,而且还是同一时间,所以 ALT 受到的压力就远大于 BTC。

前边我们也说了,价值10万美元的抵押物大概在 85,000 美元的时候就会清算,也就是下跌 15% 的时候借贷率拉到最高的这部分资产就会被抛售了,而抛售也是直接市价抛到市场的,这对于亚洲时区的小伙伴非常的不友好,因为正好是睡觉的时候,凌晨5点左右,大幅的下跌持续到5点26分,最多就36分钟的时间。

即便你有钱,但没有在这30分钟内还款的话,可能就被强平了,那么为什么会出现 ETH 和 WBETH 脱锚的情况呢?

前边我们也说了,很多小伙伴因为 WBETH 的收益率高于 ETH ,所以换成了 WBETH ,那么借贷的使用也是 WBETH 而不是 ETH ,在清算抛售的时候,并不是将 WBETH 换回到 ETH 以后在抛售,而是直接向市场抛售 WBETH ,所以就会导致 WBETH 的价格在短时间内单边下行,而且更要注意的是 ETH 是全网络资产,而 WBETH 是 Binance 独有的资产。

所以深度上 WBETH 是没有办法和 ETH 相比的。因此在抛售的时候 WBETH 的价格相比 ETH 就会更低,所以就引发了脱锚,当然当脱锚的时候必然会有机器人进来捡便宜,尤其是 WBETH 本身就是 ETH 1:1的质押,回锚就是时间问题,所以捡便宜是最安全的,但可惜的是,当雪崩的时候,抄底的机器人速度赶不上抛售的速度。

这样一来,就变成循环暴雷,从下跌 15% 的开始爆,然后一路爆下去,比如这次 WBETH 最低到了 800 美元,相当于下跌了 80% ,代表的就是 10万资产借 2万美元以上的借贷者都被强平了,甚至可以说绝大多数借贷人都被平仓了。

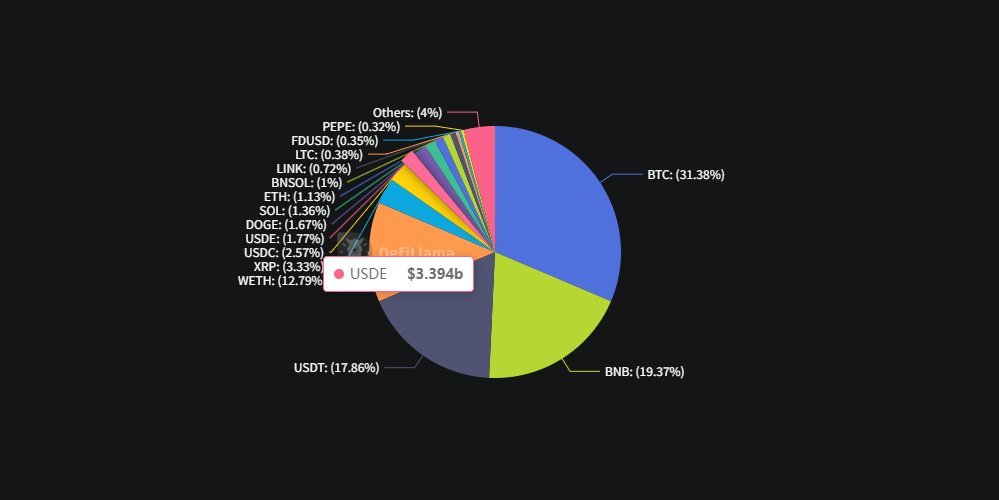

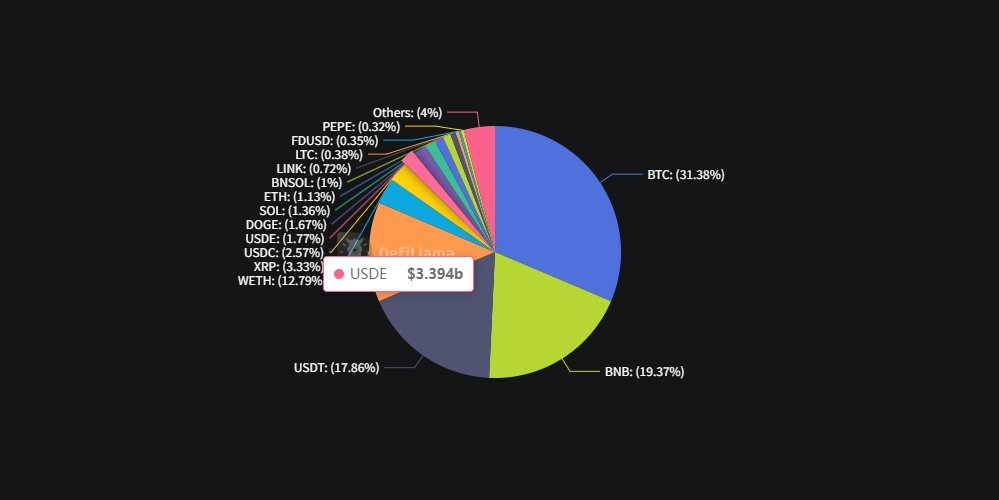

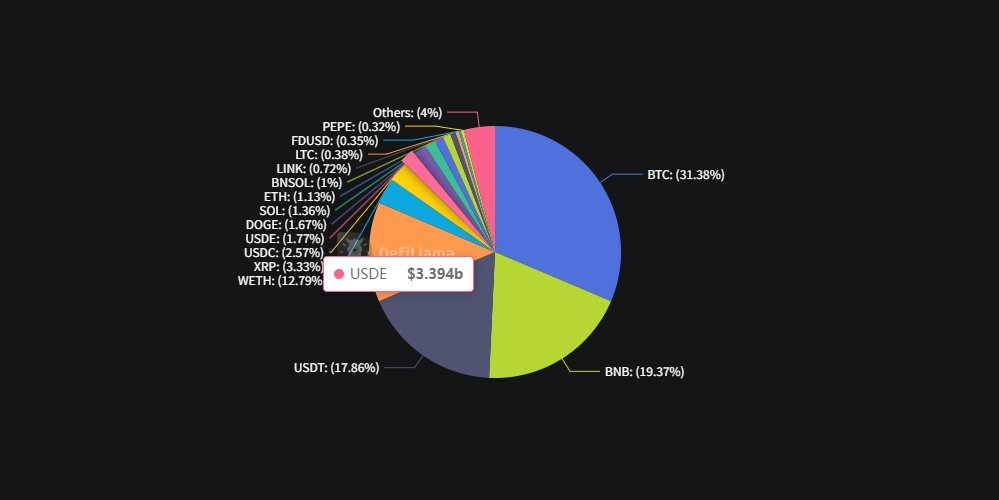

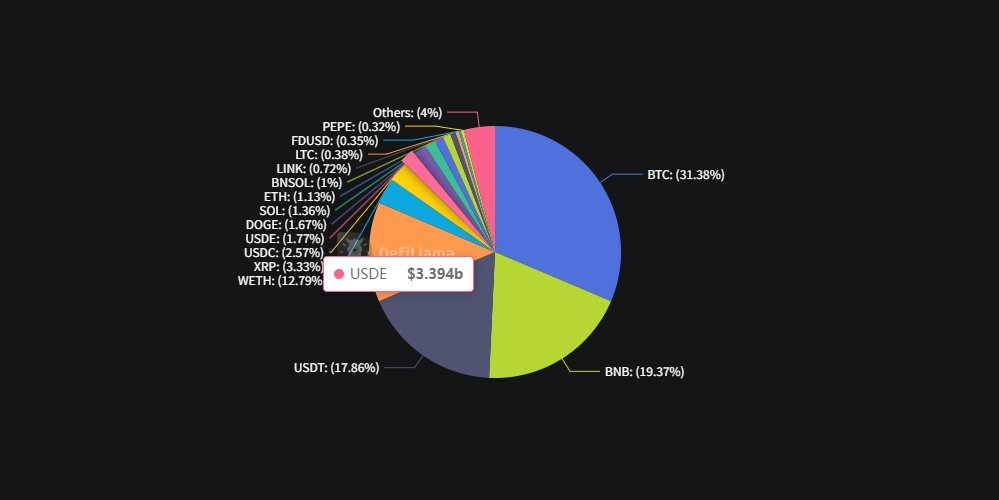

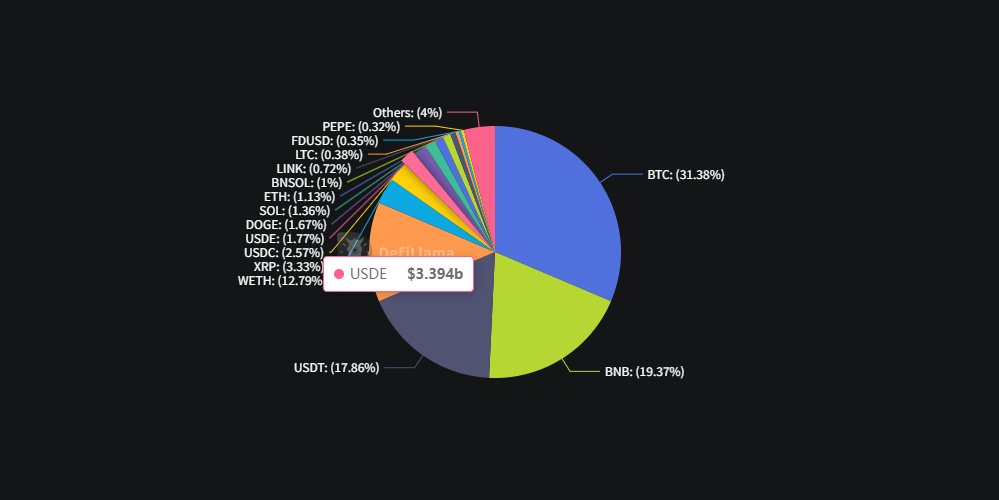

USDe 在 Binance 上的总发行量峰值约 47 亿美元,占 Binance 总资产量不足 2%,体量有限,但集中度极高(主要集中于高杠杆仓位与质押池),虽然我不知道所有的数据,但相比于1%的月化收益来说,更多的质押会有其它的方案,比如 Booster 给出的收益超过 1.7% ,会更多。所以未必不会有其它的套利导致清算,当然 USDe 可能是主要原因之一。

而且这次的引发一定是循环贷导致的,正常的循环贷逻辑是,假如你有10万美元的 USDe 你想要享受更多的 USDe 12%的空投就要增加 USDe 的仓位,因为借贷中的 USDe 是可以享受收益的,所以可以近乎无限的通过 USDe 循环贷来产生收益。这导致不少人尝试通过循环贷结构来放大 USDe 的收益头寸。

如果没有 USDe 但是有 $BTC $ETH $SOL 这些资产要怎么办呢?很多人就会考虑到借贷,其中 $WBETH 和 $BNSOL 的借贷手续费实际只有 2.26% 应该是最低的,而借贷资产中本身是不支持 USDe 的,也就是说你借贷的多数是 USDT 或者 USDC ,然后用 USDT 或 USDC 去买 USDe(在 Binance 中没有手续费),这可能就是暴雷的伏笔。

当 ETH 和 SOL 下跌的时候,WBETH 和 BNSOL 也是下跌的,那么会有用户考虑不玩 USDe 的利息了,赶紧把 USDe 换回 USDT或者USDC 然后还了 借贷的仓位,顺利把 WBETH 和 BNSOL 赎回来。旦问题就在于 USDTUSDE 以及 USDCUSDE 都是有深度的,不是无止境的 1:1兑换。

这就是汇率差,从 0.9999 开始,一直跌到了 0.68 就是因为大量的投资者想要抛售 USDe 换回 USDT 或 USDC 来减少自己借贷的损失,所以 USDe 在短时间被大量的卖出,自然深度不够,USDe 就会脱锚。

那么还不够的 USDe 会怎么办?自然是你质押的 WBETH 和 BNSOL 就会被清算了,这种清算是直接抛到市场的,现货现价直接卖出,那么就会造成价格的继续下跌,毕竟也是深度,从而造成了因为 BNSOL 和 WBETH 的现货压力。

比如10万美元的 WBETH 拿到了 5万美元,继续去买 WBETH ,然后继续借贷出 3万 美元,再去买 WBETH ,这样的循环最大化了 WBETH 的收益,相当于现货杠杆,然后再用最后贷出的资金来对冲现货下跌的风险,这是比较流行的循环贷方案了。

所以即便是不考虑 VIP 借贷本身的问题,如果就是非 VIP 借贷的用户通过 BNSOL 或者 WBETH 借贷了资金购买 USDe 都有可能在 SOL 和 ETH 下跌的时候通过抛售 USDe来偿还抵押贷款,从而导致了 USDe 的脱锚,而 USDe 的脱锚也会导致 VIP 用户的抵押资产,因为抵押的本身就是 USDe 而 USDe 脱锚的时候导致借贷的 USDe 也会被清算,就变成了 USDe 的连环清算。

其实从本质来说,这种现象是正常的,也是没有办法避免的,只能说是现在的市场和美国的宏观经济市场是高度一致的,川普的一句话就能让风险市场翻天覆地,估计周二(周一不开盘)美股开盘的时候也会下跌,只是情绪会好一些,但加密货币就是冲击再第一线的,而借贷的杠杆也不会消失,可能短时间会让很多投资者害怕。

但是时间一长,都是好了伤疤忘了疼。

最后在多说两句,虽然 Binance 上的 USDe 循环贷甚至是 BNSOL 以及 WBETH 都有不可推卸的责任,但在事件发生的时候 Binance 出现的宕机,也是重要的一环。

除此之外小币种的流动性撤离即有可能是做市商的问题,也有可能是 Binance 做市商系统上的问题,作为外人我是难以做出准确的判断,不过这次 Binance 的赔付力度也是历史最高的,想来他们也是承认了自己的问题。

本文由 #Bitget | @Bitget_zh 赞助

终于有点时间完全捋了一下这次史诗级下跌的全过程,就当今天的作业了。大型科普,废话很多,不建议阅读。

首先引发的就是川普对于中国的新一轮关税,这次的关税是在原来的基础上从新增加的100%,所以实际上从11月1日开始,美国对中国的关税是在 130% 到 150% 之间,目前中国还没有表态。(不知道是不是我没看到)

这件事发生在北京时间10月11日凌晨4点50分。这时候美股已经闭盘了,流动性开始退潮,所以全天候的加密货币就直接受到了冲击,原因就是市场担心川普的关税再次引发和中国之间的关税战,从而导致美国的通胀继续上涨,而美联储会对降息重新评估,这都是说了100遍的话了。

然后就是包括 $BTC 和 $ETH 在内的下跌,清算。很多小伙伴认为清算是因为 USDe 的循环贷导致的,开始我也是这么认为的,但问了一些小伙伴,USDe 可能是其中的一个因素,但实际上引发 USDe 循环贷的可能却又很多。

这次清算最重的应该是 $WBETH ,WBETH 就是 ETH 在 Binance 的质押形态,因为 ETH 的收益很低,所以很多小伙伴会把 ETH 质押成 WBETH 来拿 3% 的年化收益,同理的 $BNSOL 也是一个道理。

而这两个 Token 有一个重要点,就是很多的持有者不太想卖出手中的仓位,但又需要钱去做套利或者其它短线交易,所以抵押借贷是最好的选择,这两个 Token 的净年化率都是 5.56% ,但因为本身都有收益,比如 WBETH 就是 3% 的 ETH 收益,所以,实际上的利率就是 2.56%,已经是挺低的。

标准的初始质押率是 78% ,这就意味着如果你有价值10万美元的 WBETH 或者是 BNSOL 的话,最大可以贷出来7.8万美元,你是不是认为跌倒 7.8 万美元的时候才会平仓?这么想就错了,实际上质押率到 91% 的时候就会平仓了,而且还会收你 2% 的手续费。

也就是当你的抵押物从 100,000 跌到 78,000 / 0.85 = 91,765 美元 时,你会收到追加保证金提醒。

抵押物跌到 78,000 / 0.91 = 85,714 美元 时触发平仓,并收取借款金额的 2% 强平手续费 78,000 × 2% = 1,560 美元。

最终你剩余的金额 = 抵押资产价值 - 借款 - 手续费 = 85,714 - 78,000 - 1,560 = 6,154 美元

因此你只能收到在你质押的时候价值 6,154 美元的资产。借贷协议结束,那么你一共拿到了 78,000 + 6,154 = 84,154 美元,但这只是理论数据,实际上要更加的惨烈,也是这次下跌导致清算最重要的环节之一。因为清算触发也需要几秒钟的时间,如果这个时间抵押物的价格已经低于了 85,714美元 的时候,你的剩余金额就会减少,一直到零,零以后的负数就和你没关系了。

所以安全一点的话,比如我,都是按照50%的借贷率,也就是价值10万美元的资产,我只借5万美元,那么相当于我抵押的资产要下跌55%的时候,我才会被强平,这种可能有,但一般都不会一下发生。

前边絮絮叨叨的说了这些都是基础概念,那么说回这次的爆仓,因为川普的原因导致了 BTC 的下跌,BTC 的下跌自然会带动其它 ALT 资产的下跌,这是为什么呢?有点复杂,我简单来讲:

绝大多数加密货币的估值、资金流和交易对都是以 BTC 或 USDT 为定价基础。交易结构上很多山寨币(ALT)不是直接兑美元,而是 ALT/BTC 交易对。所以当 BTC 对美元下跌时,即使 ALT 对 BTC 稳定,ALT 对美元也会连带下跌。

投资结构上机构或大户一般以 BTC 做头寸基准,当 BTC 价格下行,他们会减仓整个加密组合。在算法交易层面量化策略往往把 BTC 作为“beta参考”,ALT 的价格模型会自动跟随 BTC 波动。

所以当 Bitcoin 下跌的时候,其它 ALT 的价格也会下跌,这也是一种安全的操作机制,同时市场中 BTC 的深度和流动性是最好的,而很多小币种就差了很多,比如价值100万美元的 BTC 抛售到市场中可能会引发 BTC 0.01% 的价格下跌,但同样100万美元的 ALT 可能会导致 1% 的下跌。这就是深度差。

尤其这次爆发的不旦是在美股结束,还是在周末,也就是流动性最差的时候,因此投资者预估这是一次可能会有大规模回调的可能,就加大了抛售的力度,而且还是同一时间,所以 ALT 受到的压力就远大于 BTC。

前边我们也说了,价值10万美元的抵押物大概在 85,000 美元的时候就会清算,也就是下跌 15% 的时候借贷率拉到最高的这部分资产就会被抛售了,而抛售也是直接市价抛到市场的,这对于亚洲时区的小伙伴非常的不友好,因为正好是睡觉的时候,凌晨5点左右,大幅的下跌持续到5点26分,最多就36分钟的时间。

即便你有钱,但没有在这30分钟内还款的话,可能就被强平了,那么为什么会出现 ETH 和 WBETH 脱锚的情况呢?

前边我们也说了,很多小伙伴因为 WBETH 的收益率高于 ETH ,所以换成了 WBETH ,那么借贷的使用也是 WBETH 而不是 ETH ,在清算抛售的时候,并不是将 WBETH 换回到 ETH 以后在抛售,而是直接向市场抛售 WBETH ,所以就会导致 WBETH 的价格在短时间内单边下行,而且更要注意的是 ETH 是全网络资产,而 WBETH 是 Binance 独有的资产。

所以深度上 WBETH 是没有办法和 ETH 相比的。因此在抛售的时候 WBETH 的价格相比 ETH 就会更低,所以就引发了脱锚,当然当脱锚的时候必然会有机器人进来捡便宜,尤其是 WBETH 本身就是 ETH 1:1的质押,回锚就是时间问题,所以捡便宜是最安全的,但可惜的是,当雪崩的时候,抄底的机器人速度赶不上抛售的速度。

这样一来,就变成循环暴雷,从下跌 15% 的开始爆,然后一路爆下去,比如这次 WBETH 最低到了 800 美元,相当于下跌了 80% ,代表的就是 10万资产借 2万美元以上的借贷者都被强平了,甚至可以说绝大多数借贷人都被平仓了。

USDe 在 Binance 上的总发行量峰值约 47 亿美元,占 Binance 总资产量不足 2%,体量有限,但集中度极高(主要集中于高杠杆仓位与质押池),虽然我不知道所有的数据,但相比于1%的月化收益来说,更多的质押会有其它的方案,比如 Booster 给出的收益超过 1.7% ,会更多。所以未必不会有其它的套利导致清算,当然 USDe 可能是主要原因之一。

而且这次的引发一定是循环贷导致的,正常的循环贷逻辑是,假如你有10万美元的 USDe 你想要享受更多的 USDe 12%的空投就要增加 USDe 的仓位,因为借贷中的 USDe 是可以享受收益的,所以可以近乎无限的通过 USDe 循环贷来产生收益。这导致不少人尝试通过循环贷结构来放大 USDe 的收益头寸。

如果没有 USDe 但是有 $BTC $ETH $SOL 这些资产要怎么办呢?很多人就会考虑到借贷,其中 $WBETH 和 $BNSOL 的借贷手续费实际只有 2.26% 应该是最低的,而借贷资产中本身是不支持 USDe 的,也就是说你借贷的多数是 USDT 或者 USDC ,然后用 USDT 或 USDC 去买 USDe(在 Binance 中没有手续费),这可能就是暴雷的伏笔。

当 ETH 和 SOL 下跌的时候,WBETH 和 BNSOL 也是下跌的,那么会有用户考虑不玩 USDe 的利息了,赶紧把 USDe 换回 USDT或者USDC 然后还了 借贷的仓位,顺利把 WBETH 和 BNSOL 赎回来。旦问题就在于 USDTUSDE 以及 USDCUSDE 都是有深度的,不是无止境的 1:1兑换。

这就是汇率差,从 0.9999 开始,一直跌到了 0.68 就是因为大量的投资者想要抛售 USDe 换回 USDT 或 USDC 来减少自己借贷的损失,所以 USDe 在短时间被大量的卖出,自然深度不够,USDe 就会脱锚。

那么还不够的 USDe 会怎么办?自然是你质押的 WBETH 和 BNSOL 就会被清算了,这种清算是直接抛到市场的,现货现价直接卖出,那么就会造成价格的继续下跌,毕竟也是深度,从而造成了因为 BNSOL 和 WBETH 的现货压力。

比如10万美元的 WBETH 拿到了 5万美元,继续去买 WBETH ,然后继续借贷出 3万 美元,再去买 WBETH ,这样的循环最大化了 WBETH 的收益,相当于现货杠杆,然后再用最后贷出的资金来对冲现货下跌的风险,这是比较流行的循环贷方案了。

所以即便是不考虑 VIP 借贷本身的问题,如果就是非 VIP 借贷的用户通过 BNSOL 或者 WBETH 借贷了资金购买 USDe 都有可能在 SOL 和 ETH 下跌的时候通过抛售 USDe来偿还抵押贷款,从而导致了 USDe 的脱锚,而 USDe 的脱锚也会导致 VIP 用户的抵押资产,因为抵押的本身就是 USDe 而 USDe 脱锚的时候导致借贷的 USDe 也会被清算,就变成了 USDe 的连环清算。

其实从本质来说,这种现象是正常的,也是没有办法避免的,只能说是现在的市场和美国的宏观经济市场是高度一致的,川普的一句话就能让风险市场翻天覆地,估计周二(周一不开盘)美股开盘的时候也会下跌,只是情绪会好一些,但加密货币就是冲击再第一线的,而借贷的杠杆也不会消失,可能短时间会让很多投资者害怕。

但是时间一长,都是好了伤疤忘了疼。

最后在多说两句,虽然 USDe 和循环贷甚至是 BNSOL 以及 WBETH 都有不可推卸的责任,但在事件发生的时候 Binance 出现的宕机,也是重要的一环,除此之外小币种的流动性撤离即有可能是做市商的问题,也有可能是 Binance 系统上的问题,难以做出准确的判断,所以这次 Binance 的赔付力度也是历史最高的。

本文由 #Bitget | @Bitget_zh 赞助

终于有点时间完全捋了一下这次史诗级下跌的全过程,就当今天的作业了。大型科普,废话很多,不建议阅读。

首先引发的就是川普对于中国的新一轮关税,这次的关税是在原来的基础上从新增加的100%,所以实际上从11月1日开始,美国对中国的关税是在 130% 到 150% 之间,目前中国还没有表态。(不知道是不是我没看到)

这件事发生在北京时间10月11日凌晨4点50分。这时候美股已经闭盘了,流动性开始退潮,所以全天候的加密货币就直接受到了冲击,原因就是市场担心川普的关税再次引发和中国之间的关税战,从而导致美国的通胀继续上涨,而美联储会对降息重新评估,这都是说了100遍的话了。

然后就是包括 $BTC 和 $ETH 在内的下跌,清算。很多小伙伴认为清算是因为 USDe 的循环贷导致的,开始我也是这么认为的,但问了一些小伙伴,USDe 可能是其中的一个因素,但实际上引发 USDe 循环贷的可能却又很多。

这次清算最重的应该是 $WBETH ,WBETH 就是 ETH 在 Binance 的质押形态,因为 ETH 的收益很低,所以很多小伙伴会把 ETH 质押成 WBETH 来拿 3% 的年化收益,同理的 $BNSOL 也是一个道理。

而这两个 Token 有一个重要点,就是很多的持有者不太想卖出手中的仓位,但又需要钱去做套利或者其它短线交易,所以抵押借贷是最好的选择,这两个 Token 的净年化率都是 5.56% ,但因为本身都有收益,比如 WBETH 就是 3% 的 ETH 收益,所以,实际上的利率就是 2.56%,已经是挺低的。

标准的初始质押率是 78% ,这就意味着如果你有价值10万美元的 WBETH 或者是 BNSOL 的话,最大可以贷出来7.8万美元,你是不是认为跌倒 7.8 万美元的时候才会平仓?这么想就错了,实际上质押率到 91% 的时候就会平仓了,而且还会收你 2% 的手续费。

也就是当你的抵押物从 100,000 跌到 78,000 / 0.85 = 91,765 美元 时,你会收到追加保证金提醒。

抵押物跌到 78,000 / 0.91 = 85,714 美元 时触发平仓,并收取借款金额的 2% 强平手续费 78,000 × 2% = 1,560 美元。

最终你剩余的金额 = 抵押资产价值 - 借款 - 手续费 = 85,714 - 78,000 - 1,560 = 6,154 美元

因此你只能收到在你质押的时候价值 6,154 美元的资产。借贷协议结束,那么你一共拿到了 78,000 + 6,154 = 84,154 美元,但这只是理论数据,实际上要更加的惨烈,也是这次下跌导致清算最重要的环节之一。因为清算触发也需要几秒钟的时间,如果这个时间抵押物的价格已经低于了 85,714美元 的时候,你的剩余金额就会减少,一直到零,零以后的负数就和你没关系了。

所以安全一点的话,比如我,都是按照50%的借贷率,也就是价值10万美元的资产,我只借5万美元,那么相当于我抵押的资产要下跌55%的时候,我才会被强平,这种可能有,但一般都不会一下发生。

前边絮絮叨叨的说了这些都是基础概念,那么说回这次的爆仓,因为川普的原因导致了 BTC 的下跌,BTC 的下跌自然会带动其它 ALT 资产的下跌,这是为什么呢?有点复杂,我简单来讲:

绝大多数加密货币的估值、资金流和交易对都是以 BTC 或 USDT 为定价基础。交易结构上很多山寨币(ALT)不是直接兑美元,而是 ALT/BTC 交易对。所以当 BTC 对美元下跌时,即使 ALT 对 BTC 稳定,ALT 对美元也会连带下跌。

投资结构上机构或大户一般以 BTC 做头寸基准,当 BTC 价格下行,他们会减仓整个加密组合。在算法交易层面量化策略往往把 BTC 作为“beta参考”,ALT 的价格模型会自动跟随 BTC 波动。

所以当 Bitcoin 下跌的时候,其它 ALT 的价格也会下跌,这也是一种安全的操作机制,同时市场中 BTC 的深度和流动性是最好的,而很多小币种就差了很多,比如价值100万美元的 BTC 抛售到市场中可能会引发 BTC 0.01% 的价格下跌,但同样100万美元的 ALT 可能会导致 1% 的下跌。这就是深度差。

尤其这次爆发的不旦是在美股结束,还是在周末,也就是流动性最差的时候,因此投资者预估这是一次可能会有大规模回调的可能,就加大了抛售的力度,而且还是同一时间,所以 ALT 受到的压力就远大于 BTC。

前边我们也说了,价值10万美元的抵押物大概在 85,000 美元的时候就会清算,也就是下跌 15% 的时候借贷率拉到最高的这部分资产就会被抛售了,而抛售也是直接市价抛到市场的,这对于亚洲时区的小伙伴非常的不友好,因为正好是睡觉的时候,凌晨5点左右,大幅的下跌持续到5点26分,最多就36分钟的时间。

即便你有钱,但没有在这30分钟内还款的话,可能就被强平了,那么为什么会出现 ETH 和 WBETH 脱锚的情况呢?

前边我们也说了,很多小伙伴因为 WBETH 的收益率高于 ETH ,所以换成了 WBETH ,那么借贷的使用也是 WBETH 而不是 ETH ,在清算抛售的时候,并不是将 WBETH 换回到 ETH 以后在抛售,而是直接向市场抛售 WBETH ,所以就会导致 WBETH 的价格在短时间内单边下行,而且更要注意的是 ETH 是全网络资产,而 WBETH 是 Binance 独有的资产。

所以深度上 WBETH 是没有办法和 ETH 相比的。因此在抛售的时候 WBETH 的价格相比 ETH 就会更低,所以就引发了脱锚,当然当脱锚的时候必然会有机器人进来捡便宜,尤其是 WBETH 本身就是 ETH 1:1的质押,回锚就是时间问题,所以捡便宜是最安全的,但可惜的是,当雪崩的时候,抄底的机器人速度赶不上抛售的速度。

这样一来,就变成循环暴雷,从下跌 15% 的开始爆,然后一路爆下去,比如这次 WBETH 最低到了 800 美元,相当于下跌了 80% ,代表的就是 10万资产借 2万美元以上的借贷者都被强平了,甚至可以说绝大多数借贷人都被平仓了。

USDe 在 Binance 上的总发行量峰值约 47 亿美元,占 Binance 总资产量不足 2%,体量有限,但集中度极高(主要集中于高杠杆仓位与质押池),虽然我不知道所有的数据,但相比于1%的月化收益来说,更多的质押会有其它的方案,比如 Booster 给出的收益超过 1.7% ,会更多。所以未必不会有其它的套利导致清算,当然 USDe 可能是主要原因之一。

而且这次的引发一定是循环贷导致的,正常的循环贷逻辑是,假如你有10万美元的 USDe 你想要享受更多的 USDe 12%的空投就要增加 USDe 的仓位,因为借贷中的 USDe 是可以享受收益的,所以可以近乎无限的通过 USDe 循环贷来产生收益。这导致不少人尝试通过循环贷结构来放大 USDe 的收益头寸。

如果没有 USDe 但是有 $BTC $ETH $SOL 这些资产要怎么办呢?很多人就会考虑到借贷,其中 $WBETH 和 $BNSOL 的借贷手续费实际只有 2.26% 应该是最低的,而借贷资产中本身是不支持 USDe 的,也就是说你借贷的多数是 USDT 或者 USDC ,然后用 USDT 或 USDC 去买 USDe(在 Binance 中没有手续费),这可能就是暴雷的伏笔。

当 ETH 和 SOL 下跌的时候,WBETH 和 BNSOL 也是下跌的,那么会有用户考虑不玩 USDe 的利息了,赶紧把 USDe 换回 USDT或者USDC 然后还了 借贷的仓位,顺利把 WBETH 和 BNSOL 赎回来。旦问题就在于 USDTUSDE 以及 USDCUSDE 都是有深度的,不是无止境的 1:1兑换。

这就是汇率差,从 0.9999 开始,一直跌到了 0.68 就是因为大量的投资者想要抛售 USDe 换回 USDT 或 USDC 来减少自己借贷的损失,所以 USDe 在短时间被大量的卖出,自然深度不够,USDe 就会脱锚。

那么还不够的 USDe 会怎么办?自然是你质押的 WBETH 和 BNSOL 就会被清算了,这种清算是直接抛到市场的,现货现价直接卖出,那么就会造成价格的继续下跌,毕竟也是深度,从而造成了因为 BNSOL 和 WBETH 的现货压力。

比如10万美元的 WBETH 拿到了 5万美元,继续去买 WBETH ,然后继续借贷出 3万 美元,再去买 WBETH ,这样的循环最大化了 WBETH 的收益,相当于现货杠杆,然后再用最后贷出的资金来对冲现货下跌的风险,这是比较流行的循环贷方案了。

所以即便是不考虑 VIP 借贷本身的问题,如果就是非 VIP 借贷的用户通过 BNSOL 或者 WBETH 借贷了资金购买 USDe 都有可能在 SOL 和 ETH 下跌的时候通过抛售 USDe来偿还抵押贷款,从而导致了 USDe 的脱锚,而 USDe 的脱锚也会导致 VIP 用户的抵押资产,因为抵押的本身就是 USDe 而 USDe 脱锚的时候导致借贷的 USDe 也会被清算,就变成了 USDe 的连环清算。

其实从本质来说,这种现象是正常的,也是没有办法避免的,只能说是现在的市场和美国的宏观经济市场是高度一致的,川普的一句话就能让风险市场翻天覆地,估计周二(周一不开盘)美股开盘的时候也会下跌,只是情绪会好一些,但加密货币就是冲击再第一线的,而借贷的杠杆也不会消失,可能短时间会让很多投资者害怕。

但是时间一长,都是好了伤疤忘了疼。

本文由 #Bitget | @Bitget_zh 赞助

终于有点时间完全捋了一下这次史诗级下跌的全过程,就当今天的作业了。大型科普,废话很多,不建议阅读。

PS:我所有的文章都是自己一个字,一个字的敲出来的,你找个AI写我每天的输出试试看呗。

首先引发的就是川普对于中国的新一轮关税,这次的关税是在原来的基础上从新增加的100%,所以实际上从11月1日开始,美国对中国的关税是在 130% 到 150% 之间,目前中国还没有表态。(不知道是不是我没看到)

这件事发生在北京时间10月11日凌晨4点50分。这时候美股已经闭盘了,流动性开始退潮,所以全天候的加密货币就直接受到了冲击,原因就是市场担心川普的关税再次引发和中国之间的关税战,从而导致美国的通胀继续上涨,而美联储会对降息重新评估,这都是说了100遍的话了。

然后就是包括 $BTC 和 $ETH 在内的下跌,清算。很多小伙伴认为清算是因为 USDe 的循环贷导致的,开始我也是这么认为的,但问了一些小伙伴,USDe 可能是其中的一个因素,但应该不是最重要的那个。

这次清算最重的应该是 $WBETH ,WBETH 就是 ETH 在 Binance 的质押形态,因为 ETH 的收益很低,所以很多小伙伴会把 ETH 质押成 WBETH 来拿 3% 的年化收益,同理的 $BNSOL 也是一个道理。

而这两个 Token 有一个重要点,就是很多的持有者不太想卖出手中的仓位,但又需要钱去做套利或者其它短线交易,所以抵押借贷是最好的选择,这两个 Token 的净年化率都是 5.56% ,但因为本身都有收益,比如 WBETH 就是 3% 的 ETH 收益,所以,实际上的利率就是 2.56%,已经是挺低的。

标准的初始质押率是 78% ,这就意味着如果你有价值10万美元的 WBETH 或者是 BNSOL 的话,最大可以贷出来7.8万美元,你是不是认为跌倒 7.8 万美元的时候才会平仓?这么想就错了,实际上质押率到 91% 的时候就会平仓了,而且还会收你 2% 的手续费。

也就是当你的抵押物从 100,000 跌到 78,000 / 0.85 = 91,765 美元 时,你会收到追加保证金提醒。

抵押物跌到 78,000 / 0.91 = 85,714 美元 时触发平仓,并收取借款金额的 2% 强平手续费 78,000 × 2% = 1,560 美元。

最终你剩余的金额 = 抵押资产价值 - 借款 - 手续费

= 85,714 - 78,000 - 1,560 = 6,154 美元

因此你只能收到在你质押的时候价值 6,154 美元的资产。借贷协议结束,那么你一共拿到了 78,000 + 6,154 = 84,154 美元,但这只是理论数据,实际上要更加的惨烈,也是这次下跌导致清算最重要的环节之一。因为清算触发也需要几秒钟的时间,如果这个时间抵押物的价格已经低于了 85,714美元 的时候,你的剩余金额就会减少,一直到零,零一以后的负数就和你没关系了。

所以安全一点的话,比如我,都是按照50%的借贷率,也就是价值10万美元的资产,我只借5万美元,那么相当于我抵押的资产要下跌55%的时候,我才会被强平,这种可能有,但一般都不会一下发生。

前边絮絮叨叨的说了这些都是基础概念,那么说回这次的爆仓,因为川普的原因导致了 BTC 的下跌,BTC 的下跌自然会带动其它 ALT 资产的下跌,这是为什么呢?有点复杂,我简单来讲:

绝大多数加密货币的估值、资金流和交易对都是以 BTC 或 USDT 为定价基础。交易结构上很多山寨币(ALT)不是直接兑美元,而是 ALT/BTC 交易对。所以当 BTC 对美元下跌时,即使 ALT 对 BTC 稳定,ALT 对美元也会连带下跌。

投资结构上机构或大户一般以 BTC 做头寸基准,当 BTC 价格下行,他们会减仓整个加密组合。在算法交易层面量化策略往往把 BTC 作为“beta参考”,ALT 的价格模型会自动跟随 BTC 波动。

所以当 Bitcoin 下跌的时候,其它 ALT 的价格也会下跌,这也是一种安全的操作机制,同时市场中 BTC 的深度和流动性是最好的,而很多小币种就差了很多,比如价值100万美元的 BTC 抛售到市场中可能会引发 BTC 0.01% 的价格下跌,但同样100万美元的 ALT 可能会导致 1% 的下跌。这就是深度差。

尤其这次爆发的不旦是在美股结束,还是在周末,也就是流动性最差的时候,因此投资者预估这是一次可能会有大规模回调的可能,就加大了抛售的力度,而且还是同一时间,所以 ALT 受到的压力就远大于 BTC。

前边我们也说了,价值10万美元的抵押物大概在 85,000 美元的时候就会清算,也就是下跌 15% 的时候借贷率拉到最高的这部分资产就会被抛售了,而抛售也是直接市价抛到市场的,这对于亚洲时区的小伙伴非常的不友好,因为正好是睡觉的时候,凌晨5点左右,大幅的下跌持续到5点26分,最多就36分钟的时间。

即便你有钱,但没有在这30分钟内还款的话,可能就被强平了,那么为什么会出现 ETH 和 WBETH 脱锚的情况呢?

前边我们也说了,很多小伙伴因为 WBETH 的收益率高于 ETH ,所以换成了 WBETH ,那么借贷的使用也是 WBETH 而不是 ETH ,在清算抛售的时候,并不是将 WBETH 换回到 ETH 以后在抛售,而是直接向市场抛售 WBETH ,所以就会导致 WBETH 的价格在短时间内单边下行,而且更要注意的是 ETH 是全网络资产,而 WBETH 是 Binance 独有的资产。

所以深度上 WBETH 是没有办法和 ETH 相比的。因此在抛售的时候 WBETH 的价格相比 ETH 就会更低,所以就引发了脱锚,当然当脱锚的时候必然会有机器人进来捡便宜,尤其是 WBETH 本身就是 ETH 1:1的质押,回锚就是时间问题,所以捡便宜是最安全的,但可惜的是,当雪崩的时候,抄底的机器人速度赶不上抛售的速度。

这样一来,就变成循环暴雷,从下跌 15% 的开始爆,然后一路爆下去,比如这次 WBETH 最低到了 800 美元,相当于下跌了 80% ,代表的就是 10万资产借 2万美元以上的借贷者都被强平了,甚至可以说绝大多数借贷人都被平仓了。

可能有些小伙伴说,对啊,就是这些人都去了 USDe 的循环贷,所以导致了强平,首先 USDe 在 Binance 占据的比重并不算很多,最高峰也就是 47 亿,不到 2% 的比重,虽然我不知道所有的数据,但相比于1%的月化收益来说,更多的质押会有其它的方案,比如 Booster 给出的收益超过 17% ,会更多。

而且这次的引发一定是循环贷导致的,如果只是质押获得 USDe 的化,很难算是循环贷,而且在借贷中的 USDe 是不享受 12% 利息的,所以不能通过将 USDe 作为抵押物来借更多的 USDe 换句话说,已经在借贷中的 USDe 是不享受 12%的利息的,所以如果要撸 12% 是没有办法通过 USDe 本身的循环贷来获得更多 USDe 的。

所以我觉得更多是在其它套壳资产的无限循环贷产生的,比如10万美元的 WBETH 拿到了 5万美元,继续去买 WBETH ,然后继续借贷出 3万 美元,再去买 WBETH ,这样的循环最大化了 WBETH 的收益,相当于现货杠杆,然后再用最后贷出的资金来对冲现货下跌的风险,这是比较流行的循环贷方案了。

其实从本质来说,这种现象是正常的,也是没有办法避免的,只能说是现在的市场和美国的宏观经济市场是高度一致的,川普的一句话就能让风险市场翻天覆地,估计周一美股开盘的时候也会下跌,只是情绪会好一些,但加密货币就是冲击再第一线的,而借贷的杠杆也不会消失,可能短时间会让很多投资者害怕。

但是时间一长,都是好了伤疤忘了疼。

本文由 #Bitget | @Bitget_zh 赞助

复盘1011暴跌:我的视角

1. 前奏

昨天一天一切看似风平浪静。

晚上11点左右,川普在 Truth Social 上宣布要“重启中美贸易战”,并计划增加关税。市场开始阴跌,但还没完全恐慌。

听完cz的直播,我盯盘到三点半才睡,但是睡的不踏实。

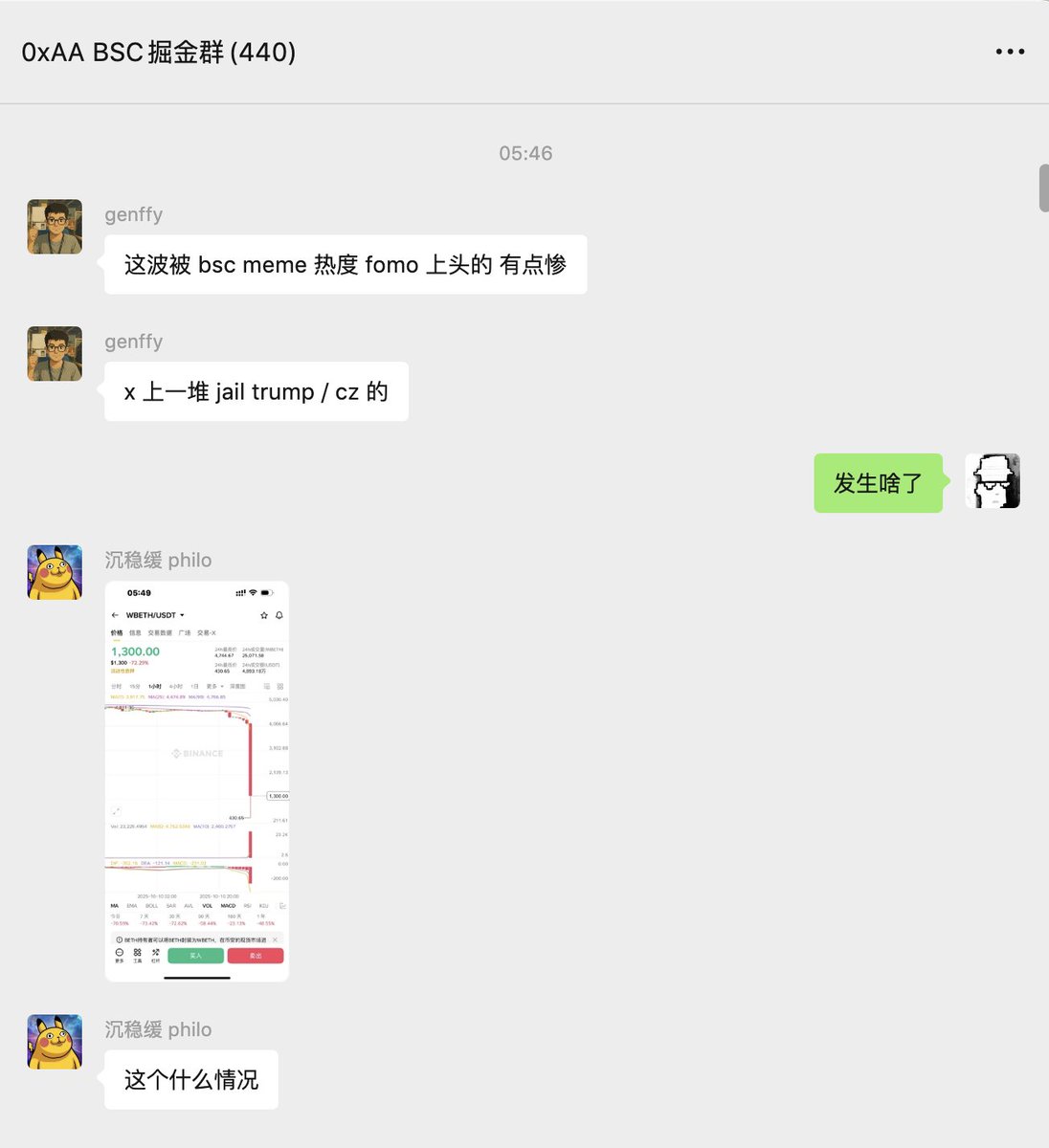

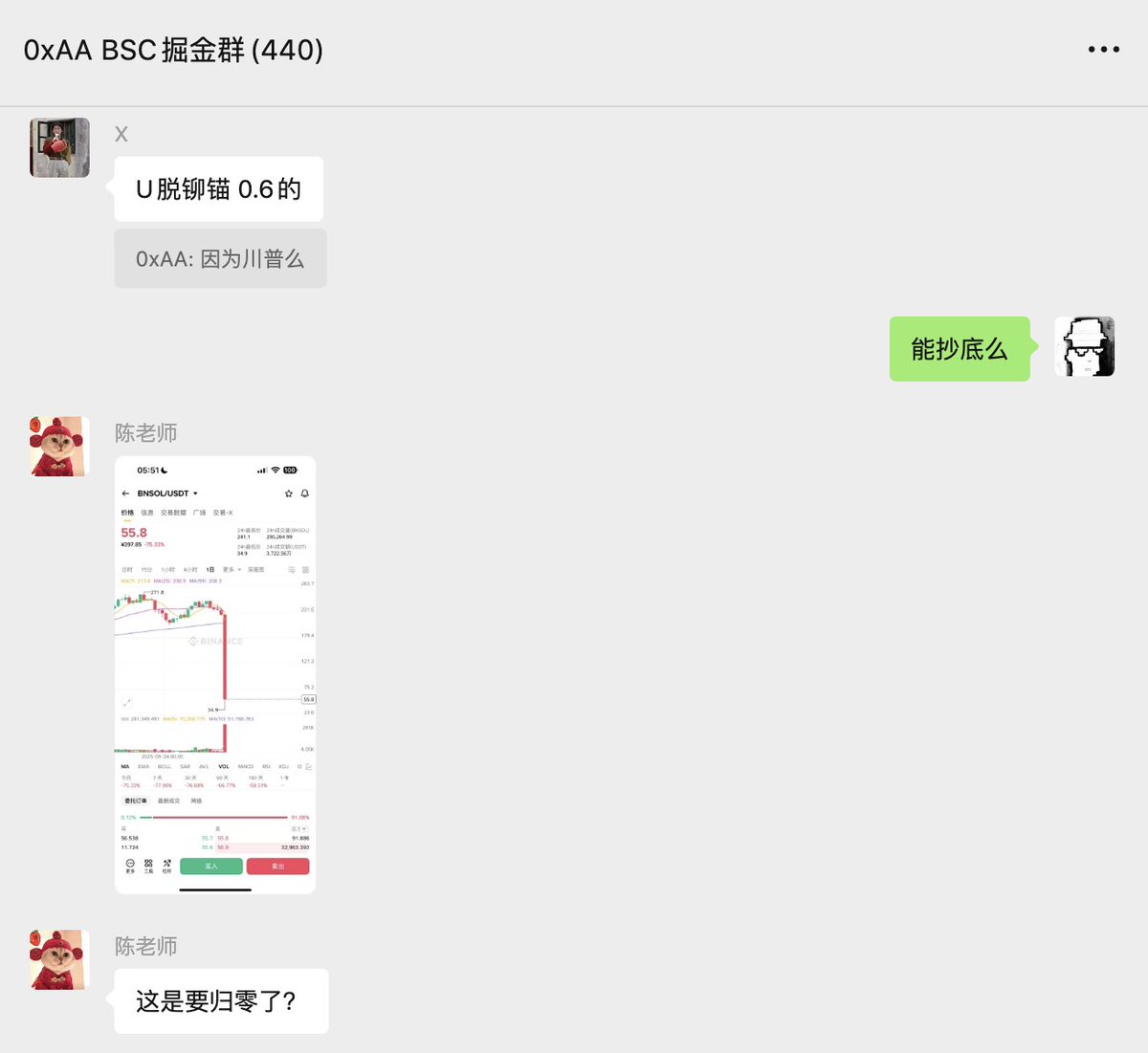

05:00 - 群里开始讨论川普增加关税落地的新闻,市场开始暴跌,这时候我还在梦里。

05:45 - 群里夜猫子实在很多,群聊的震动硬生生给我震醒了。一脸懵逼的我开始翻聊天记录并打开币安,试图了解发生了什么。

然后 @0xphiloA 第一个发出来 $WBETH 的脱锚,最低扎到 $340 ( $ETH 在 $4000 左右)。

之后,其他群友也反应 $BNSOL 脱锚,最低 $34.9 ( $SOL 在 $200 左右); $USDE 脱锚到 $0.6。我开始思考能否抄底。

2. 脱锚资产

2.1 WBETH

这个我比较熟,早在 2020 年以太坊推出 PoS 测试网(Beacon Chain)时,我就在币安质押 ETH,BETH 就是质押凭证。

最初几个月 BETH 不能交易,直到币安推出 BETH/ETH 交易对后,汇率长期维持在 0.9——我赚了利息,却亏了本金。

不过有一次币安 launchpad 支持 BETH 打新,使得汇率涨过 1,我就赶紧把 BETH 换回 ETH了。

在 Liquid Staking 火了之后,币安把 BETH 包上了一层,成为 WBETH 。所以只要币安没有被盗,它不应该脱锚。

2.2 BNSOL

同理,是币安的 SOL 质押凭证。只要币安安全,它的锚定也不该出问题。只不过我事先对这个ticker不熟悉。

2.3 USDE

Ethena 推出的稳定币,之前没深入研究。看到 $0.6 的价格,我只知道它也“脱锚”了。

3. 决策和操作

这三个脱锚的资产,我对 WBETH 最熟悉。

没有看到任何“币安被黑”的新闻,可以初步判断脱锚原因是 暴跌导致连环清算 + 流动性挤兑。所以我决定抄底 WBETH,赌回锚。

在 1000~2000 分批抄了几笔之后,我把操作发到群里,又分享到推上。

https://t.co/BnoLB6NLJh

10分钟后,WBETH 从 1000 涨回到 3300。甚至有粉丝跟着操作也吃到了这波。我在 3600 卖出,稳稳拿下第一笔利润。

出掉 WBETH 后,我决定看下 USDE。这时 USDE 已经回锚到 0.95,我快速看了下 CoinMarketcap 和 ByBit,发现币安以外的市场并未脱锚。因此,我判断 USDE 是流动性挤兑导致的脱锚,而不是机制导致的(像UST那样),就抄进去了。

10 分钟后,我在 USDE 涨到 0.99 卖出。虽然没有抄到底部,但是能有 4~5% 的稳定币收益,已经很满意了。

https://t.co/XUDnFlEW3C

4. 我学到的

1️⃣ 赌回锚 > 赌反弹

极端行情下,锚定资产的回锚往往比市场反弹更确定。只要能快速判断是机制导致的脱锚(UST)还是流动性导致的脱锚(WBETH/BNSOL/USDE),就知道是否有回锚的机会。

相比之下,赌哪个币能反弹是更难的。

2️⃣ Alpha群很重要

如果没有这个 BSC 掘金群,我那时可能还在睡觉;就算醒来,也没法第一时间发现抄底机会。

3️⃣ 远离合约

币圈每轮牛市都会有黑天鹅事件。极端行情下,1.1 倍的杠杆也能爆掉,让你辛苦积攒的资产归零。

币圈不缺奇迹,更不缺爆雷,笑到最后才是英雄。

最后打个广告:

我的微信群不收费,只要币安钱包或者OK钱包绑定我的反佣码就可以进入,目前已经400多人了。

币安钱包邀请码(10%手续费减免,交易量大的月底手动多返20%,已注册用户也能绑定): XYO1V68R

链接: https://t.co/7oMOxjTV1g

OK钱包邀请码: 0XAAWTF

绑定好后发截图私聊我,拉你进群!

针对 wbETH 和 bnSOL 做了一些调查。

很多人可能模糊知道合约的保证金是怎么计算名义价值的,但是没有明确了解过。

首先,在统一账户模式下,保证金的名义价值=资产数量 × 资产标记价格 × 抵押系数

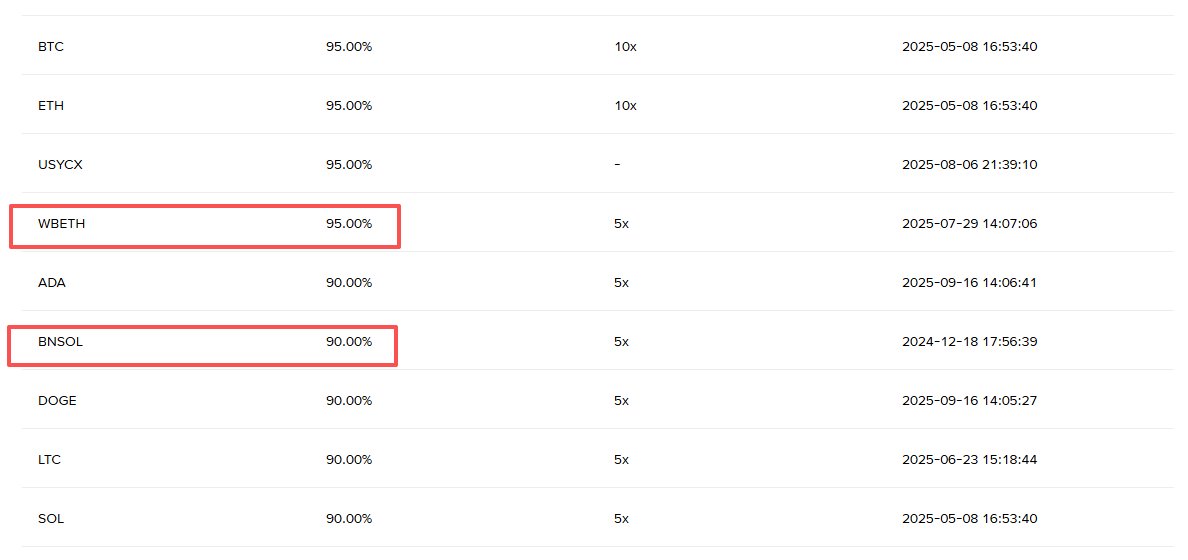

根据披露, $wbETH 和 $bnSOL 的抵押系数是非常高的,之前也解读过的,wbETH 和 bnSOL 视同于 ETH 和 SOL 的,都是 90-95% 系数顶格了。

也就是说,1 美金的币可以当成足足 0.95 美金的 U 来用。而更小的币,例如 Trump,抵押系数才 50%,意味着 1 美金的 Trump 只能当成 0.5 美金的 U 来用。

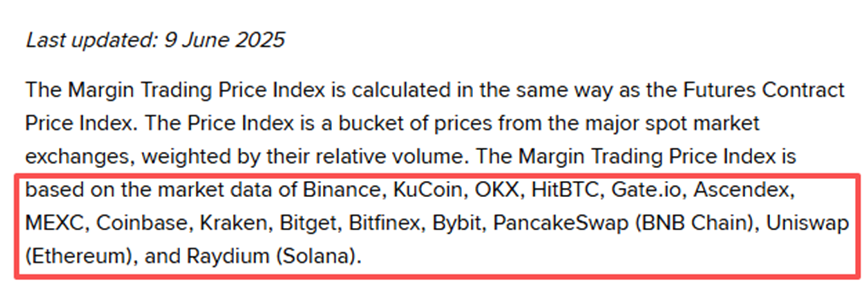

那这次问题出在哪里呢?是标记价格(相当于预言机喂价)。

对于 BTC、ETH 这种大币,它的标记价格是取的是一揽子交易所的均价,并且会限制异常值,这属于鲁棒性很好的。

但是对于 wbETH 和 bnSOL 而言,它们只上了 Binance,它们的标记价格是按照另一套算法计算的。

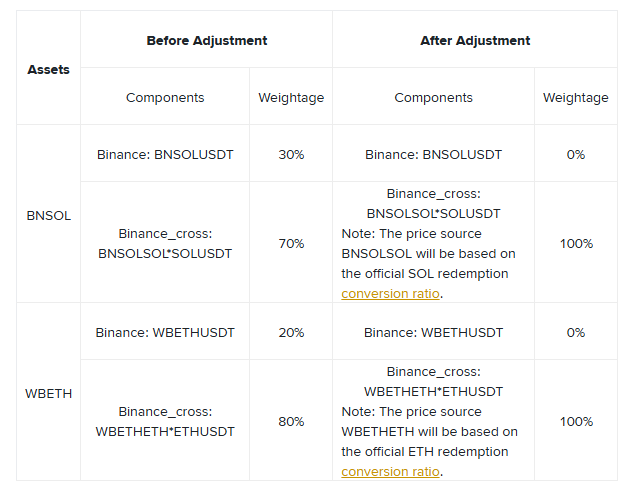

比如 bnSOL,它的标记价格是两项加权:

30% 取价自 bnSOL/USDT 盘口价格

70% 取价自 bnSOL/SOL 盘口汇率×SOL价格

同时 wbETH 类似,它是 20%+80%。

很好理解,因为 bnSOL/SOL 和 wbETH/ETH 这两个盘口相当于稳定币对,所以散户、套利者和做市商的流动性比较厚,所以占比就高;

而它俩兑 USDT 的盘口流动性低,所以才占比较低。

Binance 有个功能比较好,就是有个面板可以看到标记价格。那么昨天晚上发生了什么?

从价格指数看,实际上昨天 wbETH 被市场砸到 430 U,而 wbETH 的标记价格最低只到 711 U。

这就是占比 80% 的 wbETH/ETH 的发挥了作用,阻止了更差的事情发生。

而 bnSOL 同理,虽然二级盘口被砸到 35,而标记价格只跌到 48 就止住了,也同样阻止了更差的事情发生。

所以,今天早上大老师才发推特,号召 Binance 要调整标记价格(而不是抵押率)。

接下来,关于公告时间,不太喜欢没有根据的阴谋论分析,这没有意义。

本身这次大跌是特朗普发动新的关税战引起的。

这导致了美股联动币圈暴跌,又挑在周末亚洲休息时间突然袭击,外加牛市顶点大家杠杆就高,导致连环清算踩踏不算太意外。

所以,不幸中的万幸,主要有两点:

1 Binance 主动发了公告,一姐也发了官宣,会补偿和 Binance 直接相关的损失。

2 Binance 将会在本月 14 号调整 wbETH 和 bnSOL 的标记价格算法。

从原来的 20%/80%、30%/70% 的盘口价格,直接改成 100% 锚定 ETH 和 SOL 的价格,甚至还带了汇率,这样这两个资产就非常安全了。

上午说过,能理解为 wbETH 和bnSOL 作为保证金的初衷是效仿 stETH 和JitoSOL 模式,那种情况下确实应该取现价,因为它有第三方风险。

而 wbETH 和 bnSOL 它就是 Binance 自托管的,没有任何第三方风险,所以直接锚定 ETH 和 SOL 毫无问题,反而可以促进这些 LST 的使用。

希望这个分析能帮大家从底层理解这个事情。

也希望大家和 USDE、wbETH、bnSOL 的相关损失尽快得到回血。

这次极端行情,波及面比想象中大, $USDE / $BNSOL / $WBETH 脱锚引发连锁平仓, 很多人都是被捡尸体收尾,当然也不乏抄底暴富的比如 @Vida_BWE 。

现在币安 @binancezh 公告,确认涉及 $USDE / $BNSOL / $WBETH 三个资产脱锚,部分仓位被强平,团队已在核查受影响账户和补偿方案。

从 10 月 14 日起, $BNSOL / $WBETH 将改为 按链上质押比率定价,替代现货报价,算是一次预防性调整。

这次插针,确实几年一遇,耐心等待 @cz_binance 最新的补偿方案吧。

对,而且没办法。21年519的时候也是循环贷导致的大幅清算,那一次最有名的就是孙宇晨的 $ETH 差点就都爆了,循环贷是无法避免的,说实话我都有在用,尤其是在做DeFi套利的时候将少流通的资产抵押借贷拿到流通资产比如 USDT ,可以去做生息或者短线投资。

但是我很少做套娃,比如这次出事的 $BNSOL 和 $WBETH 就是套娃,先把 ETH 换成 WBETH 后用 WBETH 去借贷,而WBETH 脱矛的原因也是因为下跌清算后导致了大量现货被市场或协议抛售,导致的就是套娃币和本币的脱矛,结果就会出现套娃币的单边下行,所以这种时间就是最好的抄底机会。

抄底的是汇率而不是价格,需要的就是快准狠了,稍微犹豫一下就会被套利机器人或者量化小伙伴套走,昨天 BNSOL 的套利机会属实是难得。 WBETH 很快就几乎回矛了。

所以我没被清算的主要原因就是因为我没有用套娃币,然后只要了50%的抵押率,所以除非是在我抵押的时候的SOL价格腰斩,否则问题大不,当然这也是危险的,尤其是连环清算的时候。因此我把现金直接用来归还了,避免清算,而不是先抄底。(虽然这么做不对)

本文由 #Bitget |@Bitget_zh 赞助

睡醒了。说说凌晨的情况。下跌的原因以及操作

首先下跌的原因是川普对中国的关税,然后引发了部分资产的脱矛,USDe 就是其中的一个。USDe的主要原因是12%的收益,有部分小伙伴去抵押借贷了USDe吃利息,尤其是小币种,不少小伙伴还开了杠杆,所以当行情不好下跌的时候就引发了清算。

这时候大量的小伙伴想要还钱,就要退出 USDe 但是深度暂时没有那么大,所以USDe 就出现了很深的负溢价。USDe我没有冲,之前敢冲USDT和USDC是因为知道这两家现金抵押肯定是充足的,但USDe我并不那么熟悉,所以这钱是我认识之外的,不赚心安理得。

一早看到很多小伙伴包括知名大佬说就是USDe引发的,有些武断了,虽然确实是循环贷的原因。但USDe的体量和 $ETH 或 $SOL 相比差远了,包括今天 Binance 给出的相关说明就能看到,除了USDe还有 $BNSOL 以及 $WBETH ,尤其是ETH的循环贷仓位会更重,凌晨的时候 ETH 直接下跌了 20% 以上。感谢欧文兄 @OwenJin12 佐证了我的判断。

所以我个人的感觉市场还是夸大了USDe的影响,确实有,但相比更成熟的ETH循环贷来说力度应该是有限的。

下跌的主要原因还是各种循环贷太多了。之前在数据上也说了杠杆太重了,在操作上虽然昨天看了全程,但啥也没买主要原因有两个,一个是资金在Defi协议里做理财,拿出来要七天的时间,另一部分资金在Coinbase,一时竟然没想起来,所以说喝酒误事啊。其次就是把Binance上的现金第一时间去还了 $SOL 的借贷,当时比较担心踩踏太厉害了。手上还剩下一点小钱也就懒得动了,最后悔是忘记了Coinbase的现金存款。

这时期最佳抄底的资产还是各种主流的锚定资产,包括BNSOL和WBETH 本质上仍然是SOL和ETH,其次小币种的抄底博反弹也没啥问题。最好的方法是顺着市值排名去抄底,安全性更高。这次的问题发生在周五闭盘以后,而周末又是流动性最差的时间,川普虽然在美股还在开盘的时候就说考虑反制,但真正的反制手段是是在北京时间凌晨5点公布的。有意避开了美股的开盘时间,所以美股的影响并不大,但加密货币正是最脆弱的时间。

要说这次的最大的教训就是不要因为是稳定币就开太大的杠杆,即便是USDT和USDC 都要小心一些,一倍以上的杠杆风险都非常的高。我昨天晒借贷图的时候还有小伙伴说怎么只拉了50%的额度,即便如此当时我的爆仓价也是155美元的SOL,如果我用的是最大抵押限额就一定爆仓了,而且我还没有用VIP借贷,所以我反应的第一时间就是先把借款还了,不过现在想想这些钱如果用来抄底,即便是爆仓了赚的应该也会更多。但是在当时的环境下脑子有点宕机了,喝酒误事x2。

最大的亏损就是两笔 $BTC 的多单,其实可以完全不用亏的,主要是当时交易所宕机了。没办法下单,活生生的看着爆了。不过还好合约本身就是盈利,而且也是小仓位,这么大的行情这次没有赚钱可惜了点。给我的最大教训就是不要把准备抄底的流动性都放在不能立刻抄底的DeFi中。

本文由 #Bitget |@Bitget_zh 赞助

买到800的eth了

事情的起初是我看到了

1300的 $wbeth

发到 @0xAA_Science 和我自己的群里

我自己币安u没多少 气死我了

钱在aster里面还被爆了

都买了 修仙

然后 a哥开始抄底

我也开始抄底

叫加上群友基本能吃到3倍的eth

幸福了

❤️

本文为机器翻译 展示原文

欢迎@LayerBankFi 加入 BNB 链 🥳