Notes

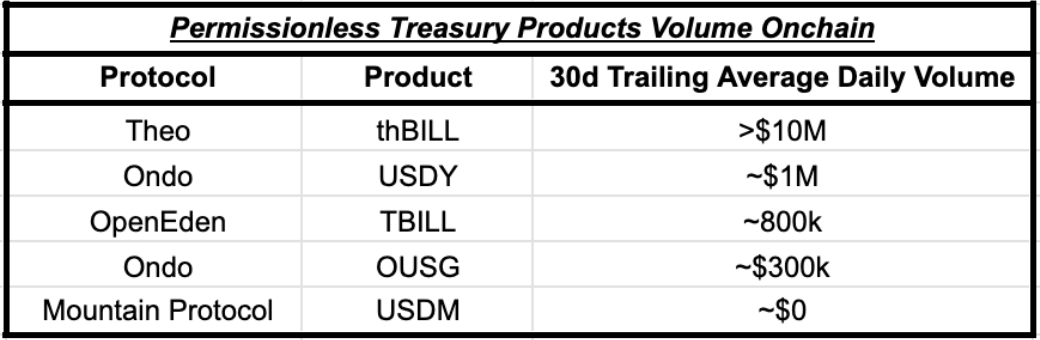

从数据看趋势,有时候比任何叙事都更诚实。

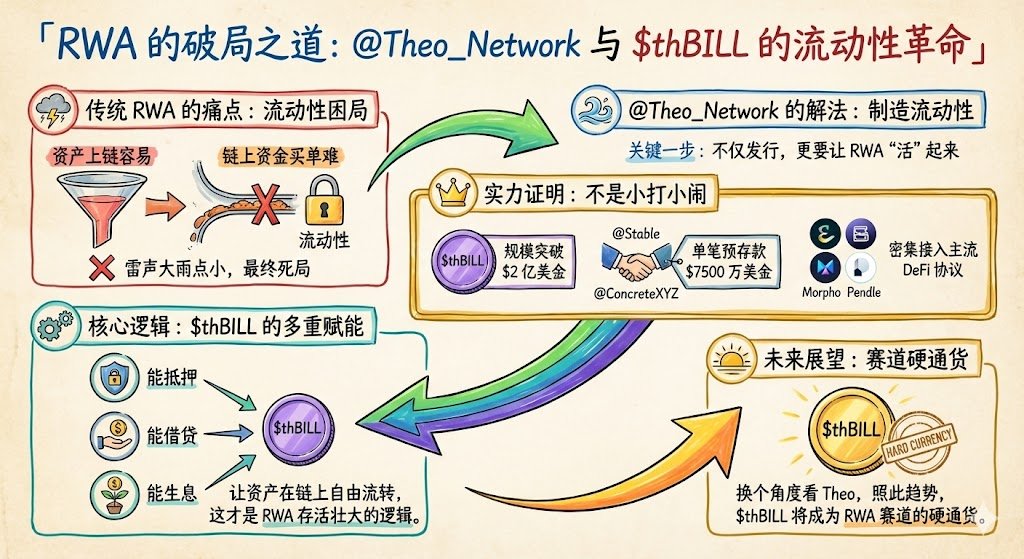

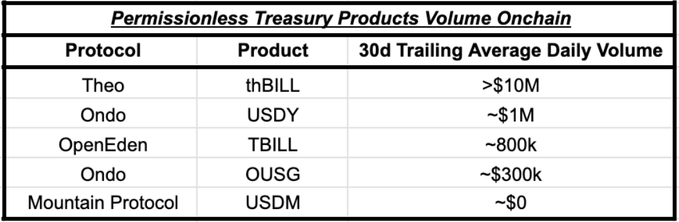

在无需许可的国债产品里, $thBILL 的 30 天日均链上交易量 >1000 万美元,远超其它同类产品,@Theo_Network一家,就吃掉了绝大部分真实链上需求。但这并不只是交易量高这么简单。

在我看来,thBILL 的强势不只是先发优势,而是踩中了 RWA 下一阶段的核心需求:用户要的不只是上链的国债,而是真的能被用、被交易、被周转的国债。

thBILL 的成交量说明了三件事:

1️⃣ 它不是被动持有资产,而是被频繁使用的链上金融工具。

2️⃣ 市场已经在用脚投票,选择更高流动性、更低摩擦的 RWA。

3️⃣ Theo Network 把 RWA 从概念展示推进到了真实市场行为。

很多 #RWA 项目还停留在我们把现实资产搬上链了,而 Theo @Theo_Network 已经在回答下一个问题:上链之后,资产能不能跑起来?如果你相信 RWA 的终局是进入主流金融流动层,那现在这种 交易量级 + 使用频率 的信号,非常值得重视。

说一句个人判断:

thBILL 现在不像实验,更像是 RWA 的第一个PMF(产品真的被市场需要,而且有人在持续使用) 产品。

@iggyioppe @ampingle_ @abhi_pingle @0xpujimak @evanberrylover

#KaitoYap

@KaitoAI

#Yap

25年最后一天,我是陪着老哥在工地一天一夜,甲方熬到凌晨两点多就走了,最后合计钢结构一项亏了六万多,公司设计师以为90多加上人工没多少,没有算上赶工期加后期造型成本,好在甲方结算爽快,去除人情礼节有的赚就好。

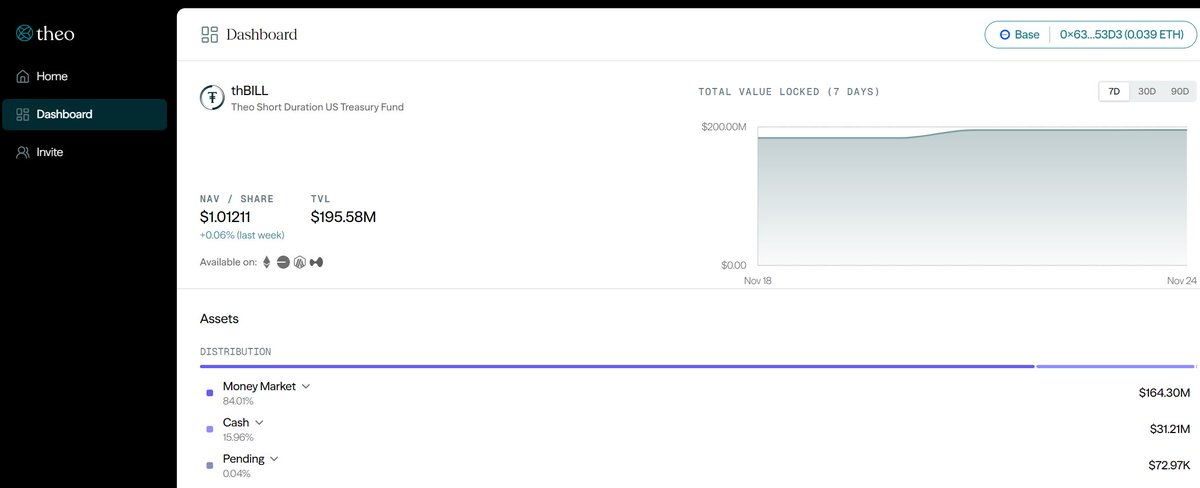

实体行情还是没有WEB3带劲,看了一下@Theo_Network 2025年回顾,我自己的感觉就是一个从“做产品”正式跨进“做金融基础设施”的关键年份。

几个点我觉得特别值得强调:

1️⃣ 路线非常清晰:先产品验证,再机构化放量

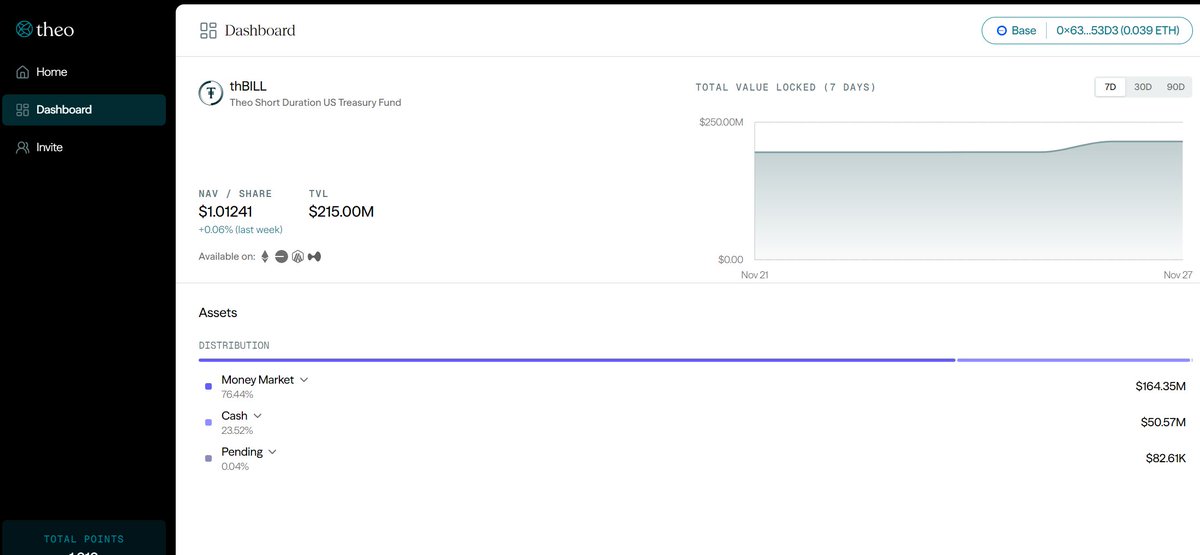

年初 Straddle V1 先把 TVL 做到 $50M,这是一个很重要的信号——不是 PPT 叙事,而是真实资金在跑。后续所有机构合作,都是建立在这个基础之上,而不是反过来先讲故事再补数据。

2️⃣ $thBILL 是真正意义上的机构级产品:

和 Standard Chartered(Libeara)+ Wellington Management 合作推出 tokenized money market fund,本质上已经不是普通 DeFi 项目在玩的东西了,而是在把 TradFi 的核心资产形态直接搬到链上。

thBILL 几周内 TVL 破 $100M,说明这类资产不是没人要,而是过去没有合规、可信的入口。

3️⃣ 团队升级释放了一个强烈信号:

引入 CIO Iggy 这一点很关键。他的背景决定了 Theo 接下来讨论的不是APY 多高,而是 资产配置、风险结构、机构需求。频繁出现在 Nasdaq TradeTalks、行业圆桌,本身就是在对外传递:Theo 不是 DeFi 小圈子项目,而是想进入主流金融视野。

4️⃣ 年底的 Stable + ULTRA 扩容,说明资金曲线还没走完

12 月在 @Stable 上线,并追加 $100M allocation,这更像是第二阶段的放量测试。能在年底这种时间点继续吃下大额配置,说明需求不是一次性的。

一句话总结:

2025 年的 @Theo_Network完成了从 DeFi 产品 → 机构可用金融协议的跃迁。

如果说这一年是在证明能不能接住钱,那 2026 年大概率就是在回答一个更大的问题:这条链上资产通道,能承载多大的规模?

至于明年会发生什么——我同意官方那句话:Wait and see。

#KaitoYap @KaitoAI #Yap

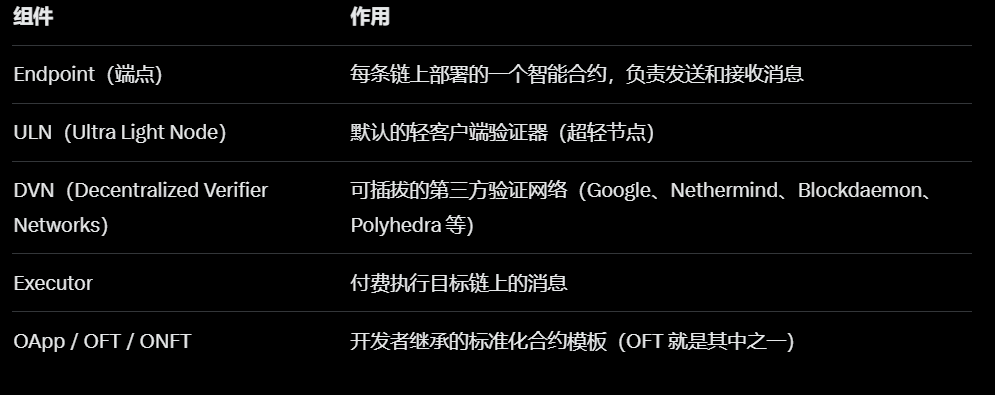

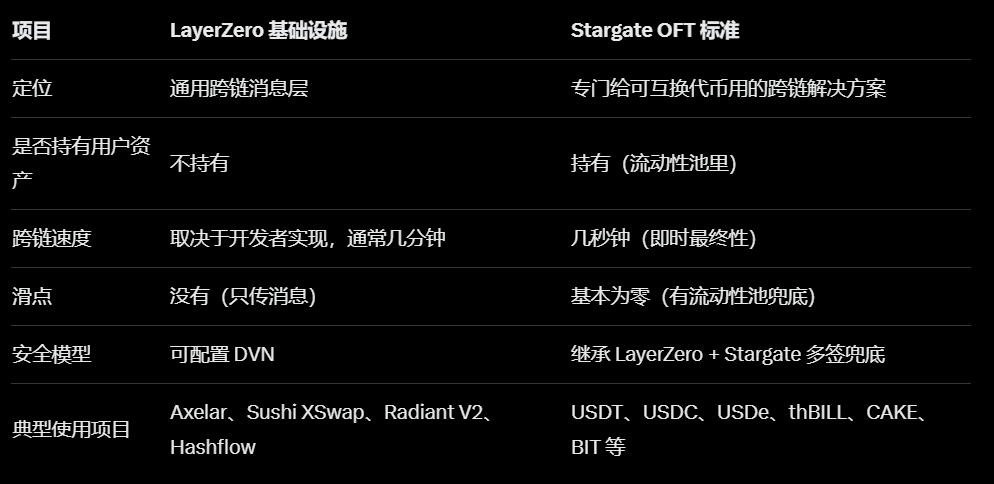

. @Theo_Network 宣布thBILL 将在 @stable TGE首日上线 StableChain,并且要利用 @LayerZero_Core 的 OFT 标准通过 StargateFinance 对 $thBILL 实现零滑点跨链转移🥳🥳🥳

$thBILL 不用多说,Theo值得一提的是,目前已在 @arbitrum 上成为 RWA 协议 Top 3,TVL 超过 1.2 亿美元。

这个 @StargateFinance 与Theo是战略合作伙伴关系

主要是利用 Stargate 的 OFT标准和 LayerZero 基础设施对thbill进行部署和桥

知道大家不想看长文,给大家总结了两个简短的图解释OFT和L0基础设施

我飘了今天竟然敢来逛商场

一件短袖299、399、499

一件连衣裙699、799、一千多

我不用刺激消费

逛一逛商场我就很刺激了

刺激完之后

我觉得还是拼多多更适合我

我不敢大声说话

我怕他们鄙视我😂😂😂

到了一定年纪

你会发现 春风十里不如取悦自己

余生两分看透

三分释怀 五分爱自己

这个点还没休息的宝子

跟我一起来看看 @brevis_zk和 @Kindred_AI @Talus_Labs

周末摸鱼,我是才看到 @brevis_zk

的AdoptionCon推文,想简单swap结果得执行一百万次?这就是坑货

现在终于有人把ETH扩容问题重视起来了

我来总计3个核心,不废话:

✅ 逻辑:做ETH的可验证计算层,节点不用重复干活,Brevis算一遍、证明一遍,大家直接信,省99%冗余计算,交易又快又便宜

✅ 技术:ZK-SNARKs轻量证明,只验关键步骤,优化后一笔证明几秒搞定,我去testnet试了swap,gas低到反复查,还以为是bug,高频DeFi和游戏有救了

✅ 生态:和Status、Taiko、Pexx的集成不是摆logo,帮Taiko验数据,给Pexx perps扛费计算的活,实打实解决麻烦。

我很佩服他们不搞airdrop、farming骗流量,一门心思给ETH扩容

以后L3、AI代理上链,节点涨到100万,有Brevis扛计算,ETH才能接住Web3人口爆炸

Brevis这种不玩虚的底层项目,绝对是黑马。牛市尾巴抓这种风险低、故事长的才值得你我关注

哎 @Kindred_AI我才3天没写,周榜就直接掉没了,赶紧来补作业,好歹也是我一直建设项目

Kindred AI 合作爆卖后,未来关键看这步

SATO 的 gamification 核心是挖矿量决定奖励—— 虽然靠 @Kindred_AI 的 memecore 合作卖了不少 SATO但说实话,现有模式离成熟商业模式还得再等等

毕竟挖矿为核心的玩法

奖励越给越多

代币供应自然会扩大,而现在 SATO 的实际使用场景还没完全打开,早期市场价格波动肯定难免

但为啥选这种模式?我觉得对新项目来说,这是让大量用户轻松又好玩参与进来的最有效方式,冷启动阶段太关键了

如果后续能把伙伴 AI的优势真正融入进来,说不定能给现有游戏化赛道带来新方向,成为独树一帜的创新模型,我觉得只要下一步设计到位,SATO 完全能成为 Kindred 最给力的起点,下个月就是这个模式进化的关键节点期待2026年一炮红

大家都知道我在卷 @Talus_Labs 写了3篇推文了吧,来到了7D天榜单的70多名,我的我计划进入前30、所以努力拼一把

刚啃完Messari对@Talus_Labs 的深度报告,有点晕现在

可以这样词比喻Talus给AI代理搭了个无痛分娩室:让它们在链上出生、互动、赚钱,全程不卡壳。

值的一提是Nexus框架,我觉得可以比喻为乐高积木似的模块化设计

想让AI代理自动炒股?Nexus用智能合约管权限,每个模块独立验证,资产透明,成本按调用付费

测试网+孵化App@idoldotfun 是真刀真枪落地,刚上线就砸12.5万刀激励,72K个任务,5万刀奖金给Agent vs Agent玩家

11月刚推的Talus Vision,我觉得值得深入看看

低代码拖拽界面,不用敲代码,就能可视化搭代理流程、部署链上。长远看,普通人都能混搭现有代理定制专属功能,比如我老婆爱追剧,能让代理自动搜资源、生成弹幕~

经济模型这块,Talus避开了所有坑

US嵌在生态每个角落:

开发者工具/代理被调用赚US,Nexus领导者抵押US维护网络

还有锁仓、治理这些实用场景

飞轮转得稳,让 #US变成生态油门用得越多生态越活。摆脱了空气比套路

说到底,Talus不是在修路,是在建代理之城,让AI代理能自由流动、交易,进化的数字经济体

我觉得自己像吃了顿精神大餐,总算解开了AI链上落地的谜题,想象一下主网顺利的话,2026年代理经济体市值破亿、普通人靠自定义代理月入过万,真不是梦

问题留给你们,你们怎么看?Talus会是下一个DeFi杀手吗?

@Talus_Labs @brevis_zk #Beldex

@Kindred_AI @KaitoAI #KaitoYap @KaitoAI #Yap @beldexcoin $BDX

首先我不是渣女,也不是海王,更没有鱼塘,欢迎你来到baby的心房

😭昨天我真心分享帮男票排结石的过程,结果被评论区笑晕+气哭,你们怎么都不相信我呀,我真的好委屈

本来男性尿道就有三窄口,得结石的没啥大不了的,传统排石就是运动➕喝水

我只是顺带提了句大夫都不知道的实用方法,结果全被调侃,真的越想越难过………再坐得各位帮我评评

(你们看看大家伙都在哪里胡说八道)

1️⃣你男票是不是插错孔了

切!我是当事人如果插错我能不知道

2️⃣站着做试试

靠!他疼的额头出汗,站着做肯定不行,忍痛勃起已属难得。

3️⃣姐我也有结石你能帮我排下吗

日!我把方法告诉你,你还让我帮你排石,好狠毒的心

4️⃣我去结石疼得难以直腰 这都能起来干 这牛逼 性功能强大 佩服

我是情非得已,看他痛的我也是难过属于江湖救急。给性功能强大无关

第一站左心房@MemeMax_Fi

MemeMax 第一季快照最后6h,冲榜终极窗口期要结束了

官方明确:12月6日23:59 UTC(明天早7:59am 北京时间)快照锁定

✅ 前200名直接空投奖励,下一季已在路上,名额更多、奖励更顶

没上榜的兄弟别慌,下一季才是重头戏,到时候继续嘴起来冲就对了

最后一天冲榜的抓紧互动,还没上车的趁快照前布局,咱们下一季

第二站左心室 @Theo_Network

⏰ Theo 下一次快照仅剩8天,状态再差也硬打开X来冲榜哈哈哈, 排名岌岌可危,每天更一条也要坚持住

🔥关键利好:@stable 主网启动后 $thBILL 会通@LayerZero_Core 直接上线,大概率能通过 Stargate 使用这意味着 $thBILL 要多很多DeFi参与机会,生态曝光直接拉满

新公链初期必出各种激励政策,真心希望 $thBILL 能拿到高收益矿池!到时候我第一个冲去挖矿

而且通过LayerZero无缝切换主网,用 $thBILL 完全没门槛,省心了,继续冲榜,盯紧

第三站右心房 @BeldexCoin

☕️ 外面下着小雨,刚好刷到Beldex的推文,大机构天天喊合规,一提隐私就躲,总算有人说大实话,隐私不是可选品,是必需品

2025年链上追踪、KYC门槛高、数据泄露天天有,我们玩crypto要的不是投机,是不被窥探的踏实。

企业要它安心运营,国家要它筑牢数字主权,结尾 $BDX is the standard我点开钱包看了眼持仓,叙事对味

3个核心不整虚的:

✅ 隐私全家桶:交易、聊天、浏览全匿名, $BDX 是燃料,staking年化15-20%,还能跑节点

✅ 通缩硬逻辑:BNS域名注册费烧BDX,越用越稀缺

✅ 技术真落地:环签名+隐秘地址,转账链上查不到,BChat不存日志、BelNet不用注册,隐私拉满

最近Obscura升级解决了隐私链老毛病,主网、桥接都丝滑。去年踩过隐私币的坑,现在用BDX挺放心,昨晚顺手多stake了点。

重点:监管风口上,隐私是刚需,牛市尾巴抓这种底层公链,比纯meme靠谱多了。我觉得去过明年是隐私年Beldex大概率领跑

第四站右心室 @OfficialApeXdex

看了一眼ApeX Epoch 8结算推文直接愣了,APE Season 1居然都第八周了?(而我紧紧4条没更新,就差点跟不上节奏)

时间过得是真快,上周还在犹豫要不要开小仓位刷点交易量,转眼就剩最后4周冲刺(Epoch 9已经开了,算上这周其实就3周倒计时)

读完公告心里挺复杂的:后悔没早点参与,但是咱们这些一直关注的猿猴们,终于要等到Season 1的收官了

用大白话跟大家拆3个核心逻辑

✅ 交易:开perps刷交易量是最基础的,杠杆用得顺手的话,一周上千点不难。关键是它的自托管模式,刷量的时候心里踏实,不像有些DEX,刷着刷着就担心出问题

✅ Staking:每周直接放36,660 $APEX当奖励,挺实在的。锁仓不仅能拿年化,还能额外赚Ape Points上限也合理,不用硬卷,就像慢慢种树,等TGE的时候收果子就行

✅ Booster系统是真的有用:

Balance Booster只要钱包里有10k USDC就能起步,能拿到2x乘数,Team Booster拉朋友入队,队友自己交易也有分红

说下我的看法:Season 1大概圣诞前后收官,这69M points大概率会转成空投。前排肯定分得多,但中后排应该也有份。ApeX不只是让大家刷点,它的自托管perps和社区氛围其实挺扎实的,未来要是上了L2主网交易费再反哺stakers,潜力还是有的。牛市尾声选这种项目,风险相对低,回报也稳,比纯meme靠谱不少

这周我打算多花点时间冲一冲,目标就是中游leaderboard

@MemeMax_Fi @OfficialApeXdex

@Theo_Network @KaitoAI

@BeldexCoin

大的要来了!!!!

Stable明天上线主网,同步发币!之前和我一起塞进去的,兄弟们,准备吃肉了吗?🍗

Stable表现好,@Theo_Network 也跟着飞!

Theo发币不再是12月了,要等 thGLD 上线并达到一定规模才会 TGE

看得出来 Theo 不是那种一波流项目,而是认真想把链上美债和链上黄金做起来!💪

Theo 这波操作,你们怎么看?觉得它能行吗?🤔

大家都知道我喜欢塞钱,目前我的存钱推荐就是 Theo 和 @StandX_Official,大家一起关注一下吧!

这次一定能赢!

说到 @Theo_Network ,大家第一感觉就是:这项目总是能把很复杂的链上问题,整得像“走正门”一样简单、直接、少绕路。

说到底,生活里大多数人最怕的不是麻烦,而是“明明可以顺顺当当的事,被搞得磕磕碰碰”。

跨链稳定币以前就属于这种状况。

明明只是想把资产从 A 链到 B 链,却要担心价格滑点、通道不稳、确认慢。

这就像大家早上赶着出门,钥匙偏偏找不到一样——不是大事,但就是很烦。

所以当 。 $thBILL 宣布会在 @Stable 上线第一天就支持,再加上背靠 @LayerZero_Core 的 OFT 标准,大家才会突然觉得:

“啊,终于有人把这事做到我们能放心的程度了。”

更别说还有 @StargateFinance 负责提供来回都零滑点的流动性路径,整个体验一下就顺上去。

这其实跟生活一样:

门把手顺不顺、灯开关好不好按,这些小细节往往决定体验是否舒服。

链上也是一样 —— 稳定币跨链痛不痛苦,经不经折腾,决定资金愿不愿意流动。

而现在 @LayerZero_Core 作为 Stable 的官方互操作伙伴,让它能接上所有主流生态。

对大家而言,这意味着跨链这件“过去很麻烦的小事”,终于开始变得真正无感。

当基础设施越来越顺,生态才会越来越大。

这也是为什么最近越来越多人会讨论 @Theo_Network。

#Stable #LayerZero #Theo_Network #thBILL #Stargate #OFT

今天才知道支付宝搜索财富黑卡,每月有100块的加油卡(可以直接抵扣),高铁贵宾厅、快速安检等福利,星巴克和霸王别姬每月还能免费喝一杯。

今天看到@Theo_Network的 $thBILL 上 Stable 的消息,以前总是担心不同的链跨来跨区麻烦,现在用 OFT(全链同质化代币),简单来说就是,一个在所有链上都是同一个代币、不会被分叉、不会出现包装版本、跨链没有桥、没有滑点的资产格式。

以前跨链像把钱放进一个快递盒(桥)寄到另一条链,再拆出来变成包装币。

OFT 则像你本人直接走过去,不需要打包,也不会变成别人。

因为当流动性无边界,真正的竞争就从链与链变成产品与产品,以后要是@Theo_Network在加点赋能福利就更好了。

#Theo #OFT #thBILL @KaitoAI #Yap #Yapping

抖音也开始杀熟了吗???

早上去完健身房 对象让我带份早餐

她的抖音价格5.8块钱 而我的抖音15.8块钱

买的时候不知道 回来后聊价格 才知道差距这么大

让我本不富裕的家庭 雪上加霜

这10块钱我得心疼一天😭😭😭

//

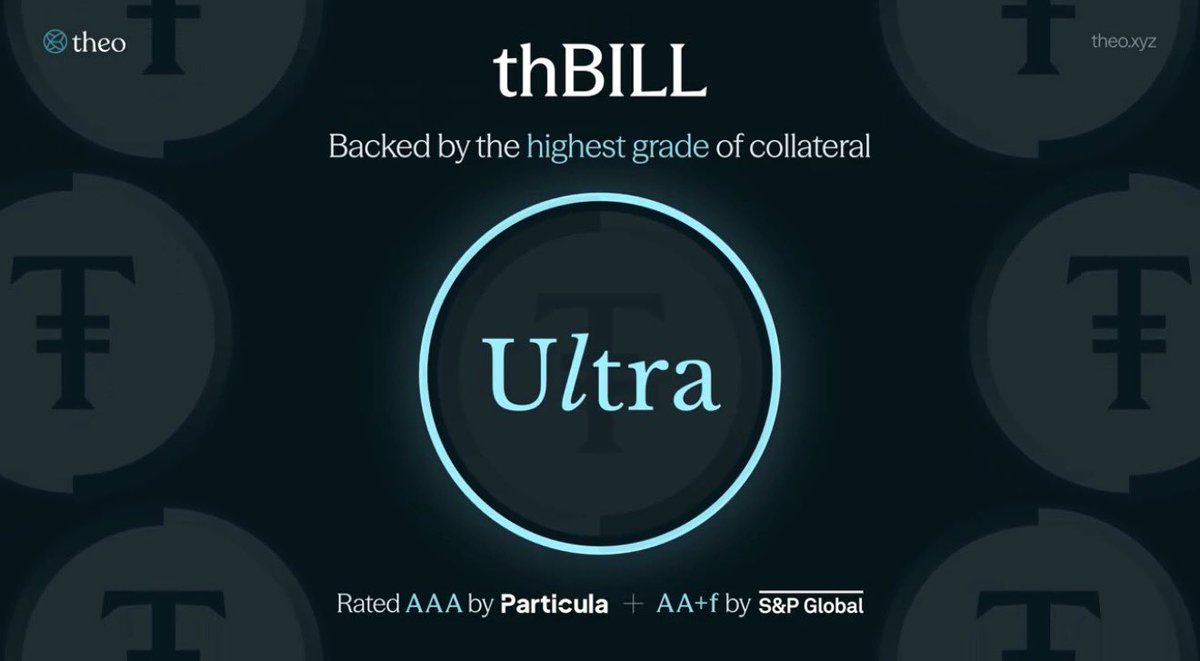

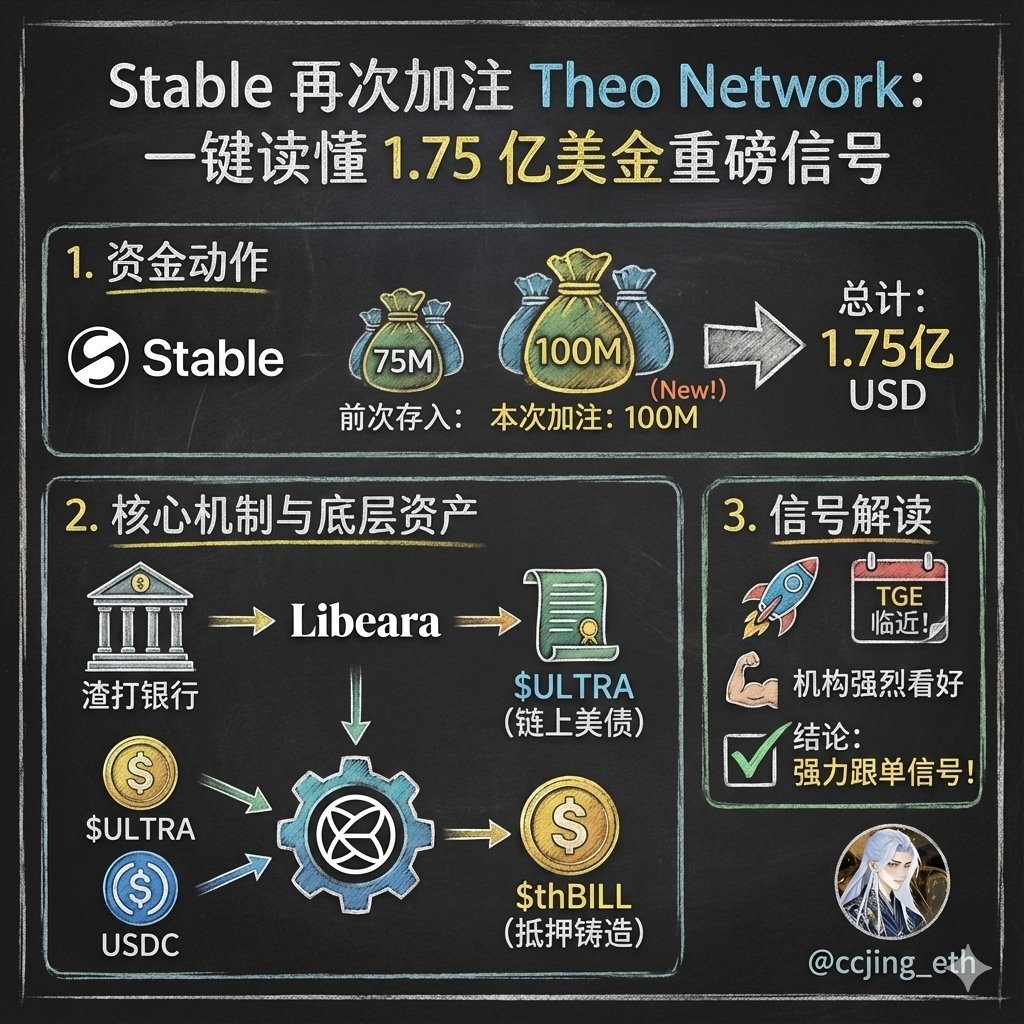

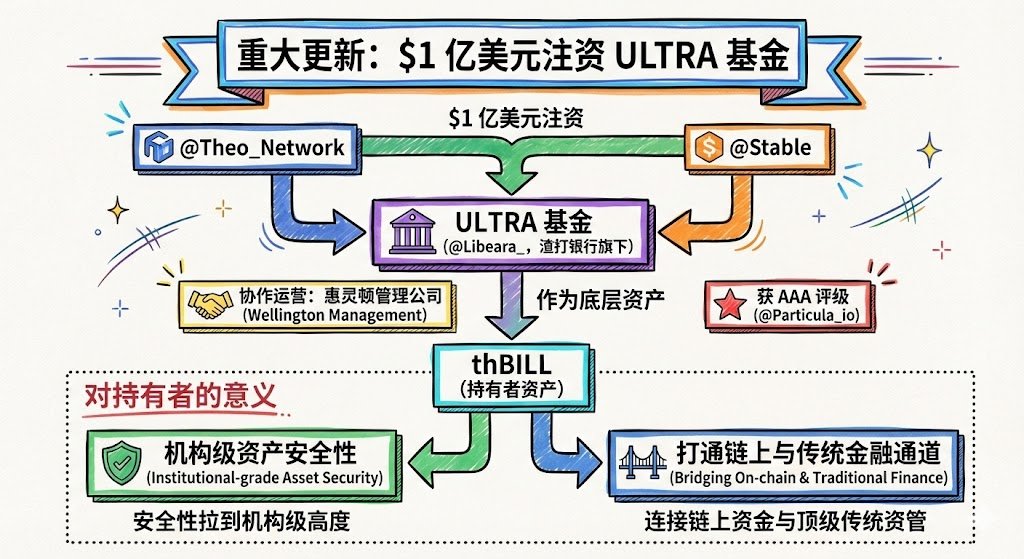

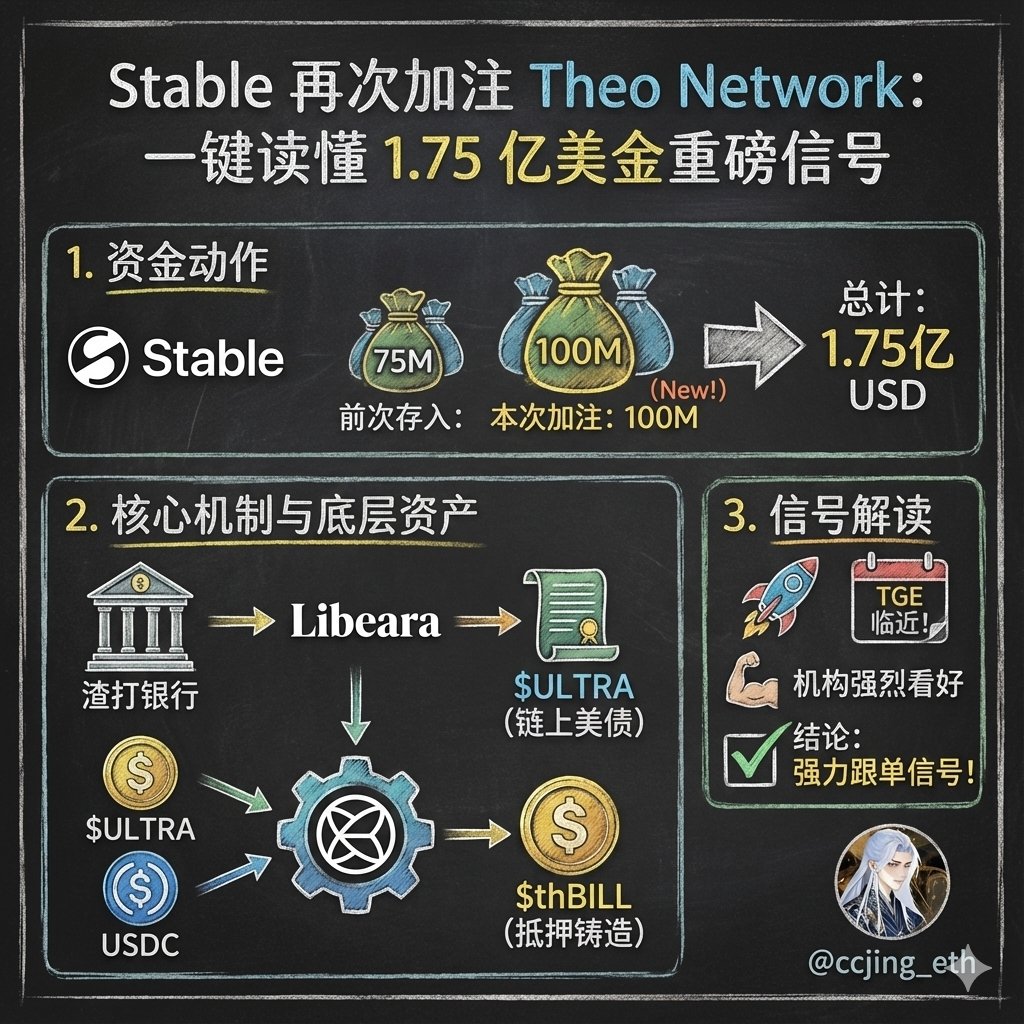

「@Theo_Network」 联合 @Stable 宣布向渣打银行旗下 @Libeara_ 的 ULTRA 基金注资 1 亿美元。

这对 $thBILL 持有者意味着什么?

ULTRA 是 $thBILL 的底层资产基金,由惠灵顿管理公司(Wellington Management)协作运营,并获 @Particula_io AAA 评级。

这笔 1 亿美元注资,直接将 thBILL 的资产安全性拉到了机构级高度,进一步打通了从链上资金到顶级传统资管的通道。

#RWA #Theo @KaitoAI

Theo Network 的秘密武器:不止是 RWA 发行方,更是华尔街级的做市商

很多人只盯着 Theo Network @Theo_Network 的APY看,却忽略了他们最底层的核心能力

Theo 的 CIO Iggy @iggyioppe 在最新的视频中一语道破天机:“If there's one thing we know, it's how to build the best market making algorithms.” (如果我们最懂一样东西,那就是如何构建最好的做市算法)

■ 流动性是“造”出来的,不是“等”来的

大多数 RWA 项目的死穴在于:发了资产,但没深度。 Theo @Theo_Network 的团队背景(来自 IMC,Optiver 等顶级高频交易公司)决定了他们的打法完全不同:

❌传统打法:发行代币 -> 上交易所 -> 祈祷有人买

✅Theo 打法:自建做市算法,在资产上链的第一天,就通过自研的高频算法提供流动性

■ 核心创新:Bootstrap Liquidity (冷启动流动性)

Iggy @iggyioppe 在视频中解释了他们如何进行 Bootstrap Liquidity:

他们不依赖外部不稳定的做市商,而是将华尔街的 HFT (高频交易) 策略写入了链上基础设施,这意味着 $thBILL 等资产的流动性是“原生”的、可控的,且极其高效的

Theo 的核心 是在做 On-chain Market Structure (链上市场结构), 他们把传统金融最赚钱、最核心的做市能力搬到了链上,这才是它们的核心创新能力

跟着大机构下注就是普通人最好的Alpha

Stable 再次加注100M到 @Theo_Network 的底层资产 $ULTRA

$ULTRA 是由 渣打银行Libeara 发行的链上美债,也是Theo的底层质押资产

Theo的抵押物结构由 $ULTRA 和 USDC 组成,共同抵押铸造为 $thBILL

在这之前 Stable 就已经将预存款的75M资金存入了 @Theo_Network ,现在又加注了100M,这是什么信号?

可见 Stable 非常看好 Theo 啊!在临近TGE的时候还在加注 Theo ,我觉得没有理由不跟了!

卧槽 @Theo_Network 是真有钱呀,实力杠杠滴。

都在为资金正在加速上链欢呼,但真正被忽视的问题是:大资金缺的不是收益,而是可信的合规载体。

这也是为什么 @Theo_Network 与 @Stable 宣布共同向 Standard Chartered @Libeara_ 的 ULTRA 投入 $100M,意义远超单次合作。

原因很简单——当前大部分链上收益产品缺乏三要素:

(1)合规托管、(2)机构级资产、(3)可接入的深度流动性。

而 ULTRA 刚好补齐所有短板:

AAA 评级(@Particula_io)

由 Wellington Management 参与运营

作为 $thBILL 的底层资产,为链上提供可验证、可扩展的无风险利率基石

这也是 thBILL 能在 Stable 上实现 深度流动性 + DeFi 原生整合 的底气所在。

当链上不再只是高风险高收益,而是第一次拥有可规模化承载机构资金的基础设施,#RWA 才真正开始进入主流资本的制度化时代。

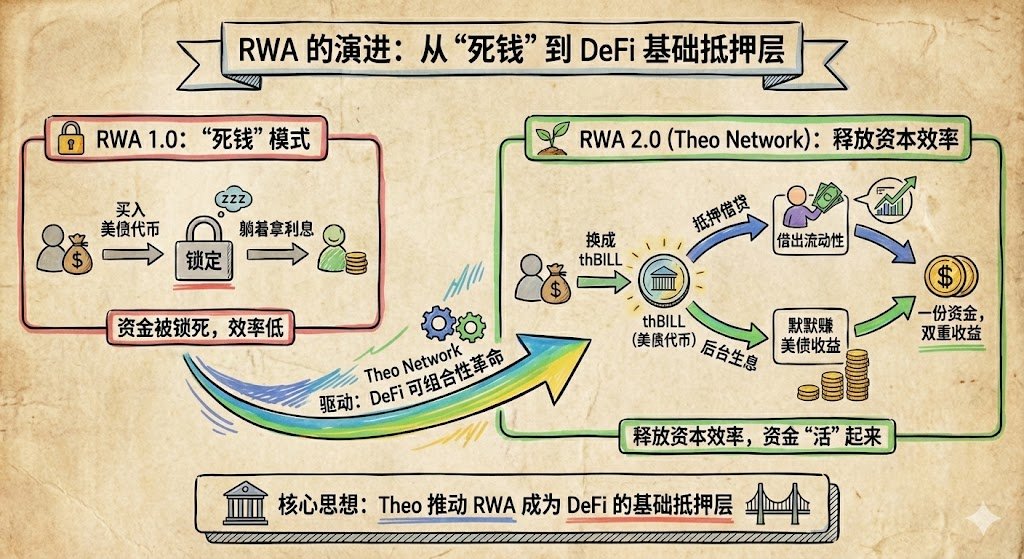

昨天我们聊了「 @Theo_Network 」的资金规模和合作伙伴,今天我想剥开表层,聊聊更深层的东西:RWA 的“DeFi 可组合性”。

很多人对 RWA 的刻板印象还停留在 1.0 时代:买入美债代币 -> 躺着拿利息 -> 需要钱时卖出。

这种模式下,资金是被锁死的,RWA 成了链上的“死钱”。

在 Theo 的模式下,把 thBILL(美债)抵押进去借钱。

神奇的地方来了: 你的钱一边在作为抵押品帮你借出流动性,另一边它还在后台默默给你赚着美债的收益。

这等于一份资金,赚了两份钱。这就是 Theo 所谓的“释放资本效率”。

Theo 这帮华尔街出身的团队,野心很大。他们不想让 $thBILL 只是一个理财产品,其实是在推动 RWA 进入 2.0 时代——让 RWA 成为 DeFi 的基础抵押层。

#RWA #Theo @KaitoAI

Theo 生态大爆发:左手渣打银行,右手 DeFi 巨头

大家最近肯定可以看到Theo @Theo_Network 的各种合作,从底层的资产发行,到上层的 DeFi 借贷,Theo 正在通过一系列密集的合作,构建一个全栈式的 RWA 流动性网络

■ 全生态打通 (The Ecosystem)

Theo @Theo_Network 的玩法非常清晰:“发最硬的资产,去最好的场子”

✅资产端:联手 Stable 注入 1 亿美元流动性

✅收益端:通过 Pendle 剥离本息,创造 PT 资产

✅借贷端:登陆 Morpho 和 Euler,让 RWA 资产能抵押、能加杠杆

■ 关键合作伙伴 (Key Integrations)

①稳定币层:Stable

动作:双方承诺向 ULTRA 基金注资 1 亿美元。

意义:为 $thBILL 提供了初始流动性,使其成为 Stablecoin 2.0 的核心抵押物

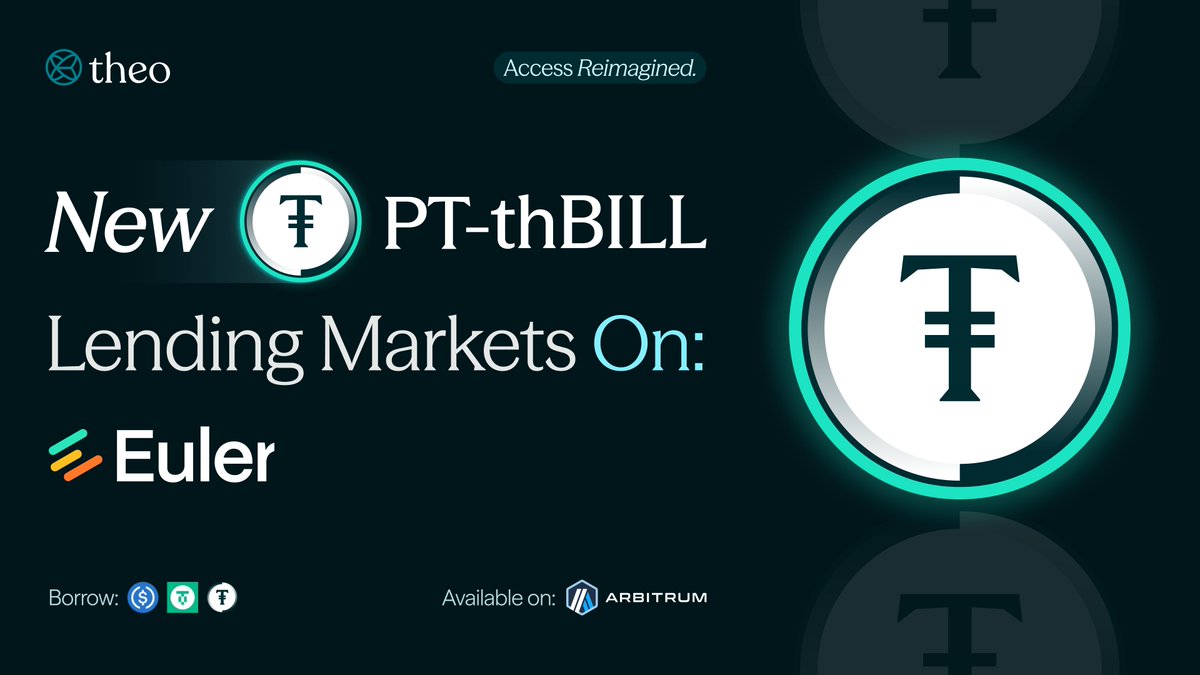

②借贷协议层:Morpho & Euler

Morpho:上线 $thBILL PT 借贷市场,由机构 Hyperithm 提供 USDC 流动性,并享受 @arbitrum DRIP 激励

Euler Finance:允许用户抵押 Pendle 的 PT-thBILL,借出 USDC 或 USD0,这意味着锁定的国债资产“活”了,可以循环加杠杆

③传统金融 (TradFi)

渣打银行 (Standard Chartered) 旗下的 Libeara 负责运营,Wellington Management 负责资管

这是 Theo 能在 DeFi 圈“横着走”的底气——它的底层资产是华尔街级别的

Theo Network @Theo_Network 已经不仅是一个 RWA 发行方,它正在成为 DeFi 的优质抵押品仓库

通过打通 Pendle -> Morpho/Euler -> Stable 的链路,Theo 让原本的低流动性国债资产拥有了无限的可组合性

Theo Network x Stable 重磅官宣:1 亿美元注资 RWA 底层,TVL 突破 2 亿大关

Stable 与 Theo Network @Theo_Network 刚刚发布了联合公告,这次合作不仅仅是简单的集成,而是直接将 $thBILL 推向了 RWA 赛道的顶流位置

(越来越有大毛的潜质了)

■ 1亿美元的流动性承诺

根据官方最新披露,双方已达成深度战略合作,共同承诺向 ULTRA 基金 注资 1 亿美元 ,这意味着 $thBILL 在上线 Stable 平台的第一天 (Day One),就将拥有深不见底的链上流动性

■ ULTRA 基金的顶级架构

支撑 $thBILL 的底层资产 ULTRA (Tokenized Treasury Fund) 堪称 RWA 届的“全明星阵容”:

✅运营方:由渣打银行 (Standard Chartered) 旗下的 Libeara 负责运营

✅协作方:与全球资管巨头 Wellington Management 合作管理

✅评级:获得了 Particula 的 AAA 级评级,这是资产安全性的最高背书

在强劲的机构背书和资金注入下,Theo @Theo_Network

的 $thBILL 的总锁仓量 (TVL) 已正式突破 2 亿美元 ,这标志着 $thBILL 已经跨越了 RWA 早期的冷启动阶段,进入了规模化增长期

项目评级:S级

Theo Network @Theo_Network 在我看来是当前 RWA 杠杆赛道里最被低估、但最具“实际力量感”的项目之一。

YT 的收益率下滑到 10% 看似乏力,但在 49 倍的杠杆下,1000 美元可撬动近 5 万美元的敞口,这背后恰恰体现了市场对 TGE 延后的集体预期。

Polymarket 上超过 95% 的资金押注 TGE 不会在今年发生,这意味着当前 YT 产品在过期前仍将经历持续的增发与稀释,而真正的价值可能正在被忽视:Theo @Theo_Network 正在构建一个“乐观 RWA 铸造层”。

通过区块级别的实时定价和专有的风险检测引擎,它让像 $THBILL 这样的资产第一次拥有链上原生流动性与可组合性。首轮 2000 万美元融资、超过 2 亿美元的货币市场规模,都在证明这不是一个讲故事的团队,而是在把 RWA 做成基础设施。

短期的 TGE 情绪或许疲弱,基于现货的长期挖矿和对乐观 RWA 引擎的押注,才是 Theo @Theo_Network 真正的价值入口。

#theo #Yap #KaitoYap @KaitoAI

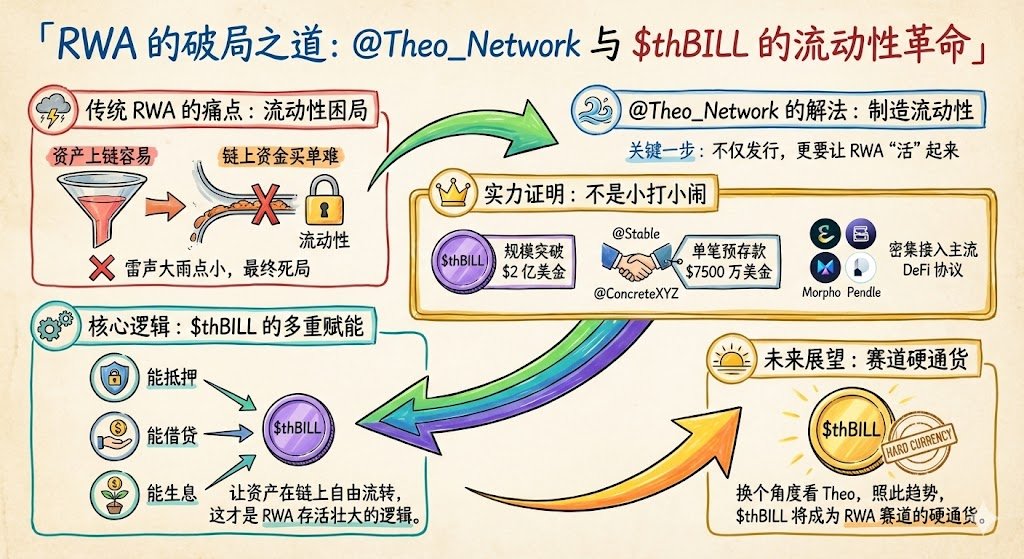

RWA 喊了这么久,为什么很多项目最终还是雷声大雨点小?归根结底,都死在了「流动性」上——资产上链容易,但让链上资金愿意买单才是难点。

而 「@Theo_Network」 给出的解法很不一样:

目前 $thBILL 规模突破 2 亿美金,并拿下 @Stable 和 @ConcreteXYZ 单笔 7500 万美金的预存款时,你就知道这不是小打小闹。

回头看过去半个月,Theo 密集接入 Euler Finance、Morpho 和 Pendle,这步棋走得很关键:它不仅是在发行 RWA 资产,更是在制造 RWA 的流动性。 让 $thBILL 能抵押、能借贷、能生息,这才是 RWA 真正存活并壮大的逻辑。

议大家换个角度看 Theo,别把它当普通 RWA 平台,

照这个趋势, $thBILL 很可能会成为在这个赛道里的硬通货。

#RWA #Theo @KaitoAI @0xPolygon

完了完了 我以为「@Theo_Network 」是月底快照

寻思今天开始写,写的时候才发现 他们是14号快照

也就是说就剩下2周的时间,感觉时间上很赶呀 ,希望我能赶在最后时刻上榜

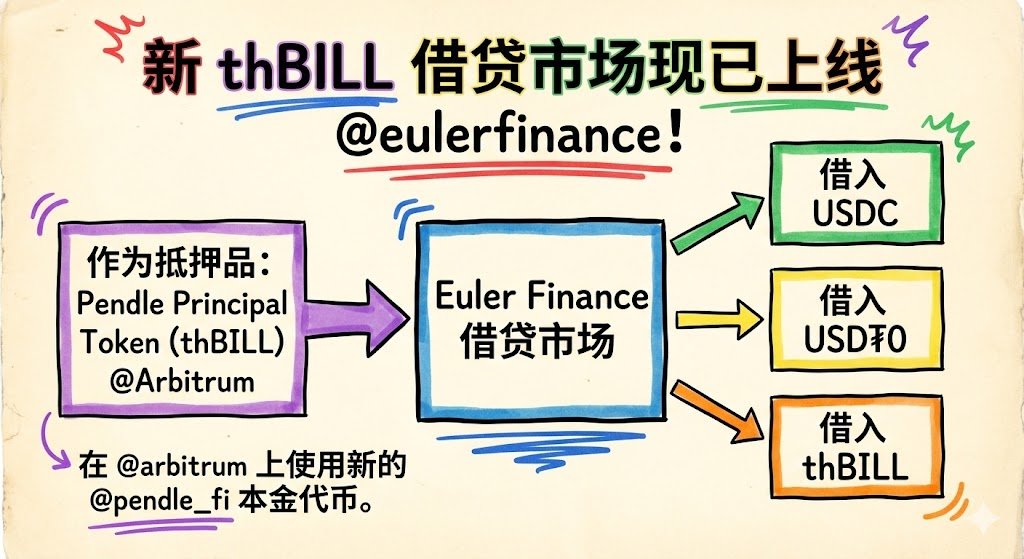

看见他们新 $thBILL 借贷市场已经上线@eulerfinance啦

一波波利好随之而来!!让我们见证吧

#Theo #RWA #thBILL @KaitoAI #Yap

在傳統投行做了十年國債交易的老王,第一次聽說 $thBILL 能在 Euler 上作為抵押品借出USDC時,他對著屏幕怔住了

他從未想過,自己最熟悉的國債資產,竟能以這種充滿流動性的方式在鏈上獲得新生

@Theo_Network 又拿下一個高地

$thBILL 借貸正式登陸 Euler 了

現在你不僅能在 Euler 用 @Theo_Network thBILL PT(本金代幣)做抵押,借出 USDC,還能借更多 thBILL 自己玩起來

這波操作直接把 $thBILL 從「國債代幣」的身份裏解放出來了

它正在變成 DeFi 世界裏真正能流通、能抵押的鏈上資產

國債 → 抵押品 → 借貸 → 流動性

這不就是 RWA 2.0 該有的樣子嗎?

@Theo_Network 這波又領先一個身位,格局打開了!

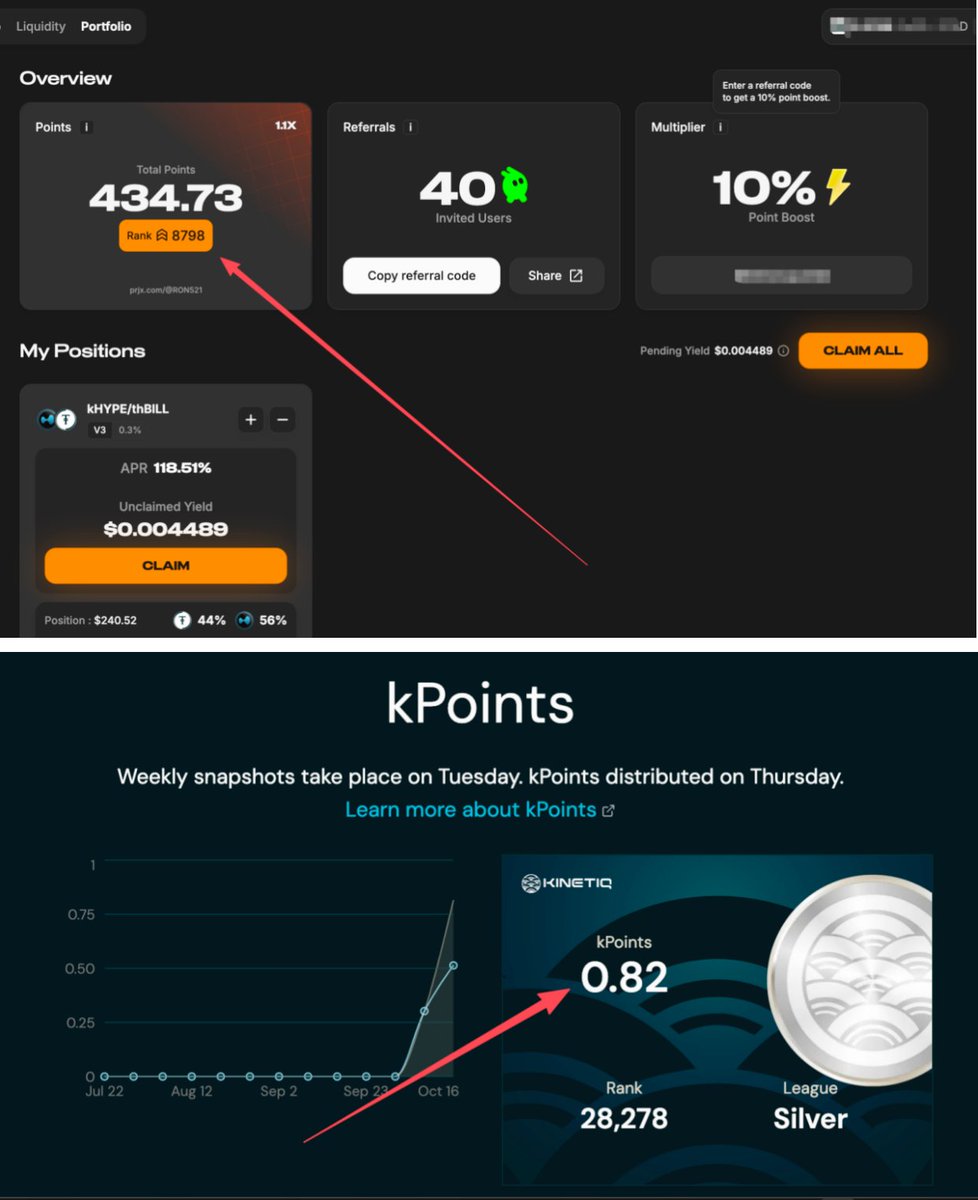

好消息是 @Theo_Network 的 $thBILL达到 $200M TVL啦

比咱们刚存的时候快涨了三倍

坏消息是。TVL三倍,意味着咱们那三瓜俩枣的挖积分效率只有1/3

作为 @arbitrum tvl前三的项目,从一点都不卷,变成有一点点卷了

进官方tg群交流,地址见回复↓

淩晨三點,隔壁老王在盡職調查報告中第一次註意到 @Theo_Network 那筆未被大肆宣揚的2000萬美元融資

他關掉彭博終端,將半倉穩定幣轉入 $thBILL 池——這不僅是看中1:1錨定的穩定,更是要在三周窗口關閉前,精準捕獲那個尚未被市場定價的空投預期

兩億美元,這數字放出來,@Theo_Network 的底氣有多硬,懂的人都懂

但你們知道嗎?他們之前低調拿了2000萬美元的融資,這事沒怎麽被拿出來說,卻是我敢把穩定幣主場放在 @Theo_Network $thBILL 上的重要原因之一

1:1 錨定美元,穩是穩,但我更看重的是它背後那還沒落地的空投預期

不過提醒一句,流動性挖礦的APR別指望多高,除非你把區間調得賊窄@Theo_Network

這池子大概只剩三周就結束了,想上車的得抓緊時間,別等到關門了才拍大腿@Theo_Network

过去一年,大家都在聊 #RWA 的故事,可真正能让资产动起来的,其实是借贷市场的开放。

而这次 $thBILL 的 PT 直接上 Morpho,甚至还叠了 Arbitrum DRIP 激励,说实话,这就是我一直在等的信号,收益凭证开始变成可循环利用的链上信用资产。

Pendle 把收益拆出来,@Theo_Network 把 RWA 带上链,而 Morpho 则补上了最关键的那一步:让用户可以用 PT 去借出真实的稳定性(USDC),而不是只能等到到期。

最看好的就是这种结构化玩法:风险清晰、现金流透明、又能提升资本效率。RWA 真正的爆发,可能就是从“能借、能用”开始的。

#TheoNetwork #thBILL #RWA @KaitoAI #Yap #Yaps

👍@Kindred_AI 最近这句话真的很戳市场情绪——

“Where value flows, the colony grows.”

听起来像一句 slogan,但大家仔细想想,这不就是生活最真实的逻辑吗?

比如,一个商场越新越大,人就越愿意去逛;

一个小区物业越靠谱,房价越稳;

甚至连朋友圈里发红包多的群,活跃度都比别的高。

人往热闹的地方走,价值也一样往效率最高的地方沉淀。

所以当 @Kindred_AI 抛出 1,265 个 Hero SATO iNFT WL,大家为什么瞬间都兴奋?

因为这不是空降福利,而是在“价值流向正在变得明显”的时刻,让社区看到更直接的参与机会。

@Kindred_AI 的 iNFT 生态正在变成一个“越参与越增长”的循环,不是喊叙事,而是把叙事做成实际入口。

就像一个新开的城市,把地铁一条条接上,生活就开始聚集,人流自然跟着走。

而当大家在讨论“AI 如何真正链上化”时,另一个关键角色在后台默默把地基打好,那就是 @Theo_Network。

毕竟大家都知道,价值能聚集是一回事,能流动又是另一回事。

城市再繁华,没有高速路,物流都进不来。

链上再先进,没有资金效率,产品都跑不起来。

这就是为什么 @Theo_Network 最近的动作被讨论这么多。

随着新 $thBILL 借贷市场 正式在 @eulerfinance 上线,

大家突然意识到:

原来 thBILL 不只是“持有”,还能借出流动性、还能被多次利用——

而且是在 @arbitrum 上,配合 @pendle_fi 的 Principal Token PT 结构。

简单来说,就是原来放在钱包里的资产本来只能“躺着”,

现在突然能“一鱼三吃”:

可以借 USDC,可以借 USD₮0,还能借 thBILL 本身。

这就像家里突然多了一张能无限折叠使用的会员卡——

你不但能买东西,还能拿来抵押、换积分、换现金。

资产效率完全被打开了。

而 @Theo_Network 的底层逻辑,就是给整个链上市场补一块最缺的拼图:

让资产“活”起来,而不是“躺”在那里。

所以一个在建 AI 智能生态 (@Kindred_AI),

一个在建流动性高速路 (@Theo_Network),

两个赛道可能不同,但逻辑都是:

让价值真正动起来,让参与者真正有成长空间。

未来市场怎么走,虽然没人能拍胸脯保证,

但能看方向的人,已经知道这两个点位非常关键。

#KindredAI $SATO #iNFT #TheoNetwork $thBILL #Pendle #Arbitrum #DeFi #Narrative #CryptoTrends

在收益赛道全面复苏的当下,一个常被忽视的核心问题是:高利率产品越来越多,但真正可用于“借、贷、衍生品”全链路金融场景的合规收益资产却极其稀缺。

这意味着多数收益并不能进入更高阶的资本效率循环,DeFi 依然缺少一个可构建的底层资产。

@Theo_Network 与 @eulerfinance、@pendle_fi 的最新联动正补上这块缺失的拼图: $thBILL 的 PT(Principal Token)首次成为可抵押资产,并在 Arbitrum 上开放 thBILL、USDC、USD₮0 的借贷市场,让“美债收益 → 可组合金融”的路径真正形成闭环。

结构化亮点:

真实收益 + 可抵押:收益资产升级为金融原语。

Pendle 锁定收益 + Euler 信用扩展:让收益可确定、风险可分层。

Arbitrum 高速低费:适配大规模使用场景。

这不仅是 $thBILL 的扩展,更是 RWA+DeFi 的资本效率被首次系统性点亮,链上美债不再只是存放收益,而是能参与整个金融系统的运转。

#TheoNetwork #thBILL

刚出门吃完饭回来发现 $thBILL 的 TVL 过了 2 亿刀,价格也升到了 1.009。

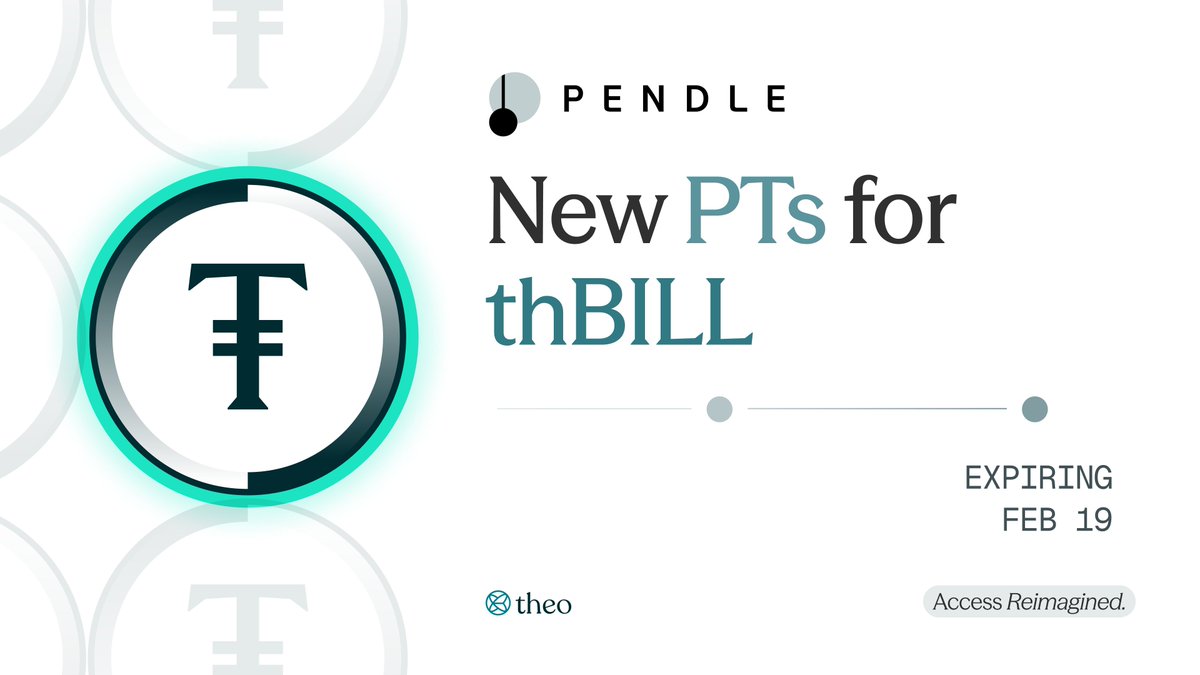

Pendle 刚上线了 $thBILL PT 的借贷市场,直接对接@Morpho,Arb 也开始挂激励了。

意思是 thBILL 除了可以拿来赚稳定收益,现在还能被拆成 PT + YT 在 DeFi 上反复榨一轮流动性。

Hyperithm 给了一批 USDC 作为抵押池子,已经可以用 thBILL 去借。

跟传统的那套国债模型不一样,这里每一步都是链上做的,从 mint 到 vault、再到抵押借贷。

$thBILL 应该说是现金类 RWA,在流动性、安全性之间找平衡。

@Theo_Network @KaitoAI #KaitoAI

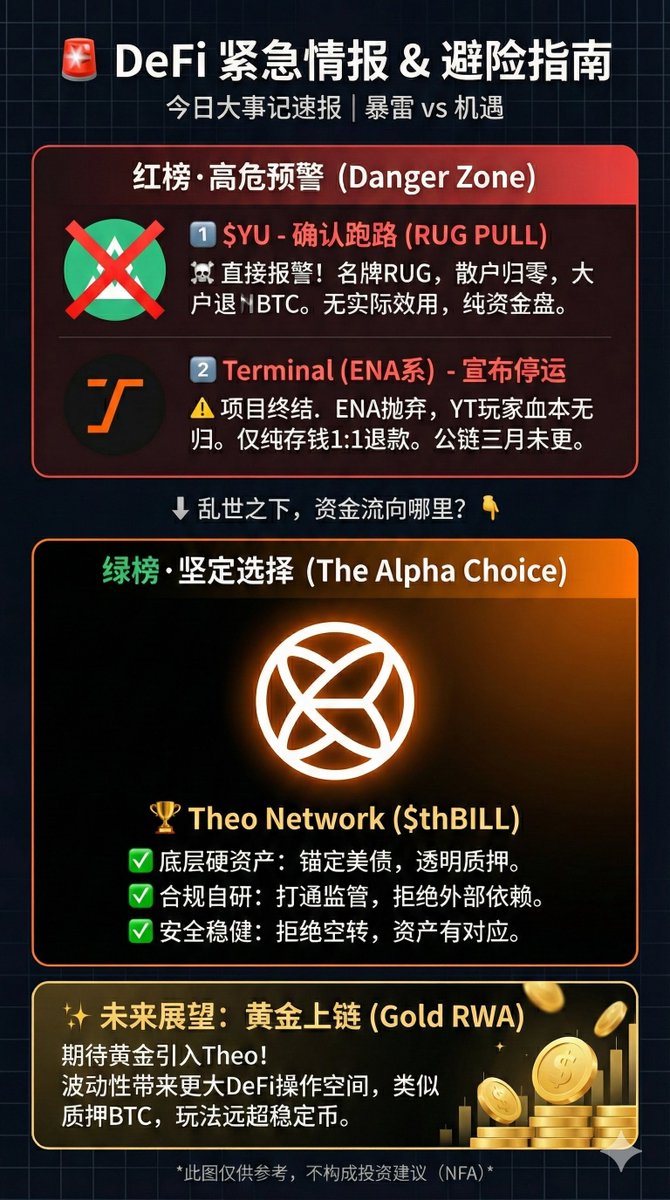

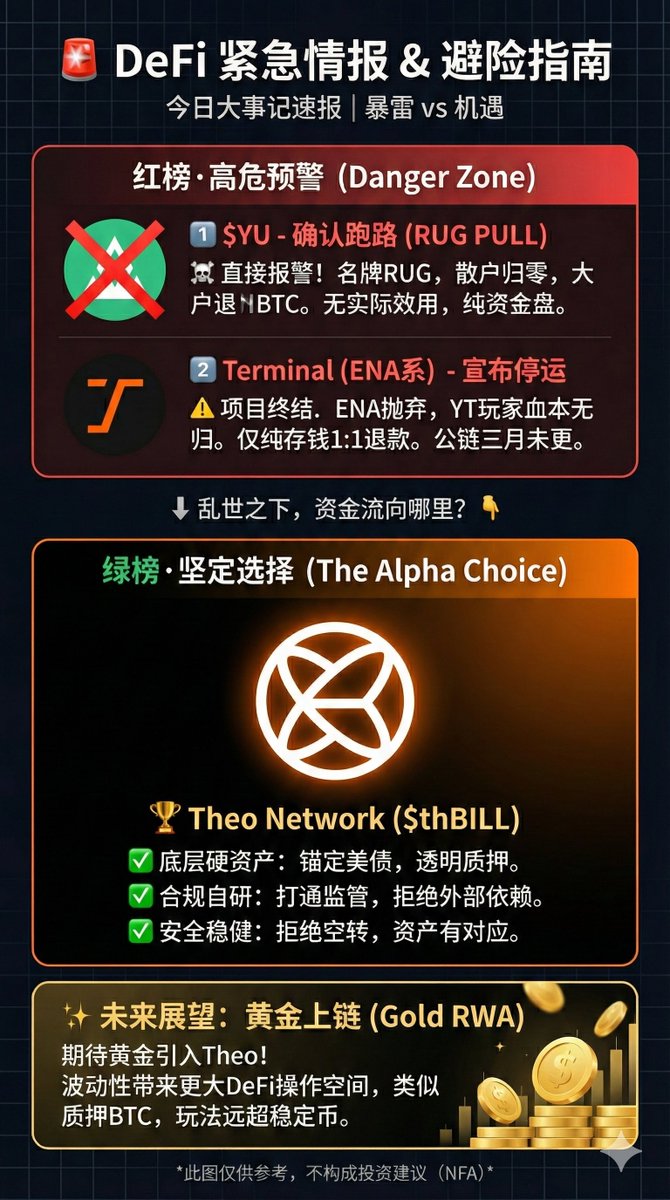

📣今日大事记速报:

1️⃣ $YU 已经确定暴雷,有存的建议直接报警,大户的BTC退还,散户的YU归零

2️⃣ ENA系的 Terminal 也宣布结束,烧了YT的血本无归,只是存钱的话可以1:1退款

因为ENA已经抛弃了converge去拥抱Hyperliquid了

这更让我坚定的选择@Theo_Network

➢➢原因很简单,Theo的资产 $thBILL 是锚定美债作为底层质押物的,属于自己开发并且已经打通了监管

不会像Terminal一样存在背靠ENA结果公链直接三个月没更新的惨烈局面

也不会像YU一样纯粹存进去但是没有任何实际效用

而且我更期待的是 Theo 把黄金做上链,这时候DeFi可以操作的空间就更大了

因为黄金并不像美债提供稳定的股息,而是会有波动的,类似质押BTC,可玩性更加丰富

👀@Kindred_AI 最近这波更新,让很多人突然意识到:

价值流向哪里,社区就会在哪里扎根。

就像生活中一样,一个地方只要有人气、有烟火味,大家自然会聚在一起。

奶茶店开业买一送一、地铁口新开了家便宜又好吃的面馆,人就是会往那边涌。

链上也是同样的道理。

@Kindred_AI 一句 “Where value flows, the colony grows.” 其实特别现实——价值在哪儿沉淀,生态就会在哪儿长大。

这次 1,265 个 Hero SATO iNFT WL 等着认领,也像是大家在人声鼎沸的市集里看见的“限时稀缺好货”,谁都不想错过。

而 Kindred 的逻辑之所以能让圈内反应这么大,是因为它越来越像一个真正“有生命”的 AI 生态——不是喊口号,而是给社区实际参与感、成长空间、价值回流。

就像一个城市越建越繁华,地铁修到哪儿,人就跟着住到哪儿。

Kindred 的 iNFT 就是在修那些“未来的大动脉”。

而更有意思的是,当大家在看 AI 叙事怎么往链上落地时,另一边的 @Theo_Network 则给出了完全不同但同样关键的一块拼图——资金与基础设施的流动性支撑。

因为价值不仅要能聚集,也要能流动。

大家都懂,城市再繁华,没有高速公路和金融体系,商业也跑不起来。

@Theo_Network 这次带来的,就是那条“高速路+金融中心”的组合。

随着 新 $thBILL 借贷市场 在 @eulerfinance 上线,整个链上的资金效率直接被点亮——

现在用户可以在 @arbitrum 上,用来自 @pendle_fi 的 thBILL PT 去借 USDC、USD₮0、thBILL,这意味着什么?

意味着资产不再只能“躺着”,而是能像超市的推车一样,一推就能跑到多种赛道里发挥价值。

这就是 @Theo_Network 的意义所在:

给 DeFi 蓝筹、给 RWA 资产、给 PT 结构化产品,提供真正可运转的流动性通道。

不用绕路、不用想太多,就像有人提前帮你打开路障,把车道清得干干净净。

@Kindred_AI 负责打造“未来的智能生命生态”。

@Theo_Network 负责让资产动起来、有血、有流动、有效率。

一个在构建价值的节点,一个在打通价值的流动。

两条叙事看似不同,但对整个市场来说,是同一个时代的两条动线。

未来谁能持续发力?

谁能把生态、资产、用户真正串起来?

现在已经能看到趋势了。

#KindredAI $SATO #iNFT #TheoNetwork $thBILL #Pendle #Arbitrum #DeFiNarrative #CryptoKOL

🥳祝贺 @Theo_Network 🎉🎉 $thBILL 规模突破 $200M。但这背后真正值得关注的,是一个长期被忽视的问题:链上世界依然缺乏可大规模承载资金的低风险资产层。

虽然 #RWA 概念火热,但多数产品结构复杂、抵押不透明、收益不稳定,难以成为机构与长期资金真正愿意停放的链上现金等价物。

$thBILL 之所以能在短时间站上 2 亿美元,是因为它精准补上了这一空白:

以现金等价物为抵押,风险结构简单清晰。

收益来自真实现金流,而非协议虚构 APY。

链上可组合、可验证、可流动,天然适配 DeFi 与机构需求。

这不仅是一个产品的数据增长,而是链上金融基础设施的一次升级。当安全收益层被补齐,链上才能真正迎来规模资本的长期流入。

我一直觉得 RWA 赛道需要一次真正意义上的“结构性事件”,而这次 $thBILL 的 2 亿美元规模,明显已经不是单纯的“RWA 又热了一下”,而是资金方向彻底被改写。

Theo @Theo_Network 把 AAA/AA+ 的渣打系美债直接塞进链上流动性体系,这不是普通项目能做到的,更不是市场试水的体量尤其是那 7500 万的预存铸造规模,机构等于是明牌告诉所有人:我们要认真玩 RWA 了。

最让我感受到格局变化的,是 Pendle 讨论 PT-thBILL 的迁移,一旦美债收益进入收益率衍生品,定价逻辑会被完全重塑;而 thBILL 本身也正在从“一个 RWA 代币”升级为“抵押品标准”,比起 ETH,更稳、更机构、更容易被监管接受。

如果机构资金继续这样流,thBILL 很可能会成为 DeFi 的“正门入口”。在我看来,RWA 已经从叙事变成基础设施,而 Theo @Theo_Network 正在把这件事往前推一大步。

#theo #Yap #KaitoYap @KaitoAI

⚠️thBILL 的新 @Pendle_fi 市场已经上线,将于 2 月 19 日到期,现在距离当前市场结束只剩两天,想继续赚的人必须尽快迁移仓位。

背后的 @Theo_Network 正在悄悄成为加密领域最完整的 RWA 流动性堆栈,他们不是在“发行代币”,而是在重建机构资产在链上的行为方式。

$thBILL 由惠灵顿 ULTRA 基金的短期美债支持,并通过渣打银行 Libeara + FundBridge 发行,24/7 铸造与赎回、乐观结算、深度流动性、可作为抵押品组合这是标准稳定币做不到的; $thGLD 则把黄金真正带入 DeFi,跨链、可组合、原生集成,把机构发行与链上需求的鸿沟彻底打通。

从 0 到 TGE 前 1.95 亿美元 TVL,这种增长只会发生在产品硬、机制稳、流动性真实的项目身上。

Theo @Theo_Network 明显瞄准的是 RWA 第三阶段:真实链上利用与交易量驱动的商业模式。他们不是在发个资产,而是在搭一座连接 TradFi 品类与链上金融的大桥,而 thBILL 的无风险利率甚至有可能成为稳定币的替代方案。

我预计 Theo @Theo_Network 未来会成为 RWA 赛道最值得盯的叙事中心之一。

参与入口:https://t.co/Cpoy5UoVi8

#theo #Yap #KaitoYap @KaitoAI

最近甲流又干到我了,嗓子像刀割了一样,以前有个朋友推荐的复方一枝花喷雾剂用起来效果挺好,明天就要出远门参与连襟的婚礼,喜事必须带来好运,来财 来财。

最近奶@Theo_Network 的朋友也多了起来,但是别忘了去平台质押,赚点积分,积分不仅是 $thBILL 考核的标准,后期也也会带来意想不到的的空投收获。

传送门:https://t.co/vbw1yoZqJE

#TheoNetwork #thBILL #thBULL @KaitoAI #Yaps #Yapping

#RWA 大家并不陌生 @Theo_Network 的CIO @iggyioppe 在接受 @cryptonews 采访时,给出了他的见解:

✍🏻️RWA的发展,经历三个阶段

第一阶段:任何资产皆代币化,产生的问题是大多数项目没有基本面和流动性,结果自然是失败

第二阶段:高质量资产代币化,由蓝筹机构牵头将国债等引入,实现了RWA的合法化,但仍缺乏链上流动性和可组合性,挑战巨大

第三阶段:激活流动性、可组合性并融入 DeFi 市场,这将给RWA插上起飞的翅膀!

🧐在第3阶段中,@Theo_Network 扮演的角色是提供全栈解决方案包括代币发行、做市、流动性聚合、合规、风险管理以及与 DeFi 场所的集成,并将RWA 与多个流动性场所连接起来,尤其是perp DEX。 $thBILL 在这里担任了最重要的角色,Default抵押品

简单代币化和堆砌TVL已经是过去式,激活流动性和 #DeFi 才是 #RWA 的未来

一鱼多吃的机会来了:「@Theo_Network」

写Theo不仅仅可以获得kaito上的奖励,还可以参与@Flywheel_DAO 的奖池活动

▍◤ 说点我对 Theo 产品本身的理解:

Theo 想做的事是让传统金融市场里的优质资产能在链上被普通人接触到。

市面上很多 RWA 项目都卡在挂 token 没人用,Theo 是想解决这个问题。

目前主打产品是 thBILL,本质上是美债篮子,起步阶段只有 tULTRA 这一个底层资产,

但背后是由合规机构发行、基金管理、银行托管这一整套真实金融结构支撑的。

你用 USDC 就能铸造,赎回会按比例结算,不是那种浮动返利或者靠平台承诺利率的结构。

产品本身是可以跨链的,现在支持 Eth、Arb、Base 等,转 thBILL 用 Stargate,体验还可以。

▍◤ Theo 的合约架构是两个标准:

❑ tToken,比如 tULTRA,每个代表一个真实资产;

❑ iToken,比如 thBILL,可以由多个 tToken 组成。

mint 的流程也不是传统那种等几天,它用了一个叫 optimistic mint 的逻辑。

就是你提交 mint 请求,USDC 转出去了以后,tToken 会立刻给你。

虽然资产还没正式到账,但系统会标记为 pending,等资产到账再正式结算。

这种做法能让体验更流畅,对用户来说没啥额外负担。

◢◤◢◤◢◤◢◤◢◤◢◤◢◤◢◤◢◤◢◤◢◤◢◤

我会继续关注他们后面有没有新资产加进 thBILL,或者有没有更多链和 DeFi 协议打通。

如果你想参与活动,就去 Kaito 上 yap,一定记得绑定钱包、刷够 Theo 分数,有质押 sKAITO 的也会有额外加成。

@KaitoAI #KaitoAI $THBILL

现在资产都在链上,或许未来真的不会再有美元掉在地上这种事了@Theo_Network

但被忽视的核心问题是:链上的低风险收益资产依然极度匮乏,资金想追求稳健,却只能在高风险 DeFi 与零收益稳定币之间摇摆。

原因很简单,多数链上产品结构复杂、风险不透明、底层资产不可验证,缺少真正能替代现金头寸的工具。

$thBILL 的出现很关键:

现金等价物做抵押,风险结构简单透明。

收益来自真实现金流,不是协议虚构 APY。

链上化后可组合、可流通、可验证,具备 DeFi 资产的全部优势。

这不仅是一个新产品,而是为链上补上了安全收益层。当现金类资产真正链上化,链上资本市场才算进入成熟时代。

看到别人晒 $THBILL 空投,我这个好久没捞到空投的人,馋得不行,只能自己爬去看下到底啥项目。

一看才发现,背后是 @Theo_Network搞的事:

Stable 之前预存活动拉了 13.25 亿美金,金库方 Concrete 会拿出 7500 万美金来铸 thBILL。

Theo 自己定位很简单粗暴一点讲:

就是“帮链上资金,接到全球大机构那边去”的通道。

做的是机构级那一套结算和风控网络,不是单纯搞个代币炒情绪。

4 月融了 2000 万美金,Hack VC 领投,Stable 和 Theo 都是它投的,

团队背景也挺硬,出身 Optiver、IMC 这种高频交易老牌机构。

他们推出的第一个产品就是 thBILL,

和渣打 Libera、Wellington、FundBridge 一起,把短期美债这种机构级货币基金,打包成链上的代币,普通人也能碰到一点边。

一开始只是想看看“别人拿到的空投”,

结果发现 Theo 更像是给链上散户,开了一条通往全球真实市场的电梯。

@Theo_Network已经上了 Kaito,

每月有 50,000 枚 $THBILL 做奖励:全站前 50,华语前 25,韩语前 25。

现在发的人其实不算多,下一次快照在 12 月 14 号。

之前玩 DeFi,我的状态就是:看谁喊得凶就往哪冲,年化吹得越高,坑 usually 越深。

这阵子重新研究 @Theo_Network,感觉不太一样,它更像“传统机构那帮人,把老资本市场那套认真活搬上链”。

核心产品 $thBILL ,三个月 TVL 干到 1.5 亿,不靠讲故事,全是实打实的资金说话;Pendle、Morpho、Euler 都接上了,在 Arbitrum 还成了 DRIP 的主角之一,这说明别的协议是真的愿意拿它当底仓用。

再加上 Kaito 的空投激励,现在参与 Theo,更像是上了一辆“链上版的机构巴士”:收益不一定暴富,但逻辑清楚、结构透明,适合那部分想在 DeFi 里放点稳健仓位的人,慢慢滚雪球。

参与入口:

https://t.co/DpS9q5bZoZ

#theo @Theo_Network @KaitoAI

今天下午在家逗我家二哈玩,本来想夸它“好家伙”,结果嘴一滑说成“二百五”,那狗愣在原地看了我三秒,我也愣了三秒——突然意识到,这四个字好像更适合现在的自己:嘴上说佛系,看到 $THBILL 空投还是眼睛发光的那种。

认真看完 @Theo_Network 之后,我反而冷静了不少:

① Theo 在干嘛?

今天下午在家逗我家二哈玩,本来想夸它“好家伙”,结果嘴一滑说成“二百五”,那狗愣在原地看了我三秒,我也愣了三秒——突然意识到,这四个字好像更适合现在的自己:嘴上说佛系,看到 $THBILL 空投还是眼睛发光的那种。

认真看完 @Theo_Network 之后,我反而冷静了不少:

① Theo 在干嘛?

它不是简单发个稳定币,而是想做“链上资本 ↔ 全球机构市场”的基础设施:

🔹核心是全球资产负债表 + 专用结算网络,把执行、风控、托管全部标准化;

🔸团队背景来自 Optiver、IMC 这些老牌 HFT 机构,说白了就是一群玩惯了传统市场深水区的人。

② thBILL 有什么特别?

🔹和渣打银行 Libera、Wellington、FundBridge 一起做的机构级货币市场基金代币;

🔸底层资产是短期美债,发行方受监管,等于把一整个传统“固收产品”抽象成链上代币;

🔹Stable 预存活动募了 13.25 亿美金,拿出 7500 万专门铸 thBILL,这个体量不是随便玩票。

③ 空投和机会在哪?

🔹Kaito 上每月 50K $THBILL 奖励,分给总榜前 50、华语前 25、韩语前 25;

🔸下次快照时间是 12月14号,现在还有大半个月。机会还是有的。

回头再想起那句脱口而出的“二百五”,我有点想改改定义:真正的二百五,是明知道有机构级通道在搭、真有资产在背书,还只会在旁边当吃瓜群众。

#THEO 这种项目,对我来说更像是牵在手里的那条“专业牵引绳”——你可以照样和市场撒欢,但至少拴在一根通向全球市场的线头上,而不是在情绪里乱跑。

㊙️估值暴涨10倍,正式进入稳定币T0序列!

Stable将75M的预存款全部存进了 @Theo_Network 铸造成了 $thBILL

❒ 直接推高了 Theo 的TVL

❒ 并且正式带领 Theo 进入稳定币T0序列

这个由美债作为底层资产的RWA稳定币正式走入了主流稳定币板块的市场

▰ 这不再是一个单独的美债稳定币,而是接入了Stable的稳定币战略地图

所以我说这是Theo的一个重大的突破!

按照Kaito榜单的情况来看,大概率要到12月底才会TGE,所以会有下一期的YT,现在没买上YT的可以准备下一期

这一期就别买了