推文

周四应该是加密货币历史上最惨痛之一的一天,这一天投资者的信心几乎是全面的崩溃,不仅仅是加密货币领域在哀嚎,就连传统媒体都在报道着加密货币的大幅清算,如果不出意外的话 60,000 美元应该是这次的底了,不论是从数据层面还是从 ETF 层面来看,投资者的恐慌释放的差不多了,60,000 美元的价格抄底的情绪已经大幅上涨。

这次的下跌最重要的就是包括美股在内并没有实际的利空数据,从我个人角度来看,机构和基金经理的现金数次突破历史新低应该是主要原因,随着被动仓位的释放和价格的下跌,抄底应该会再次开始,当时现在市场的主要矛盾仍然是川普和美联储的货币政策。

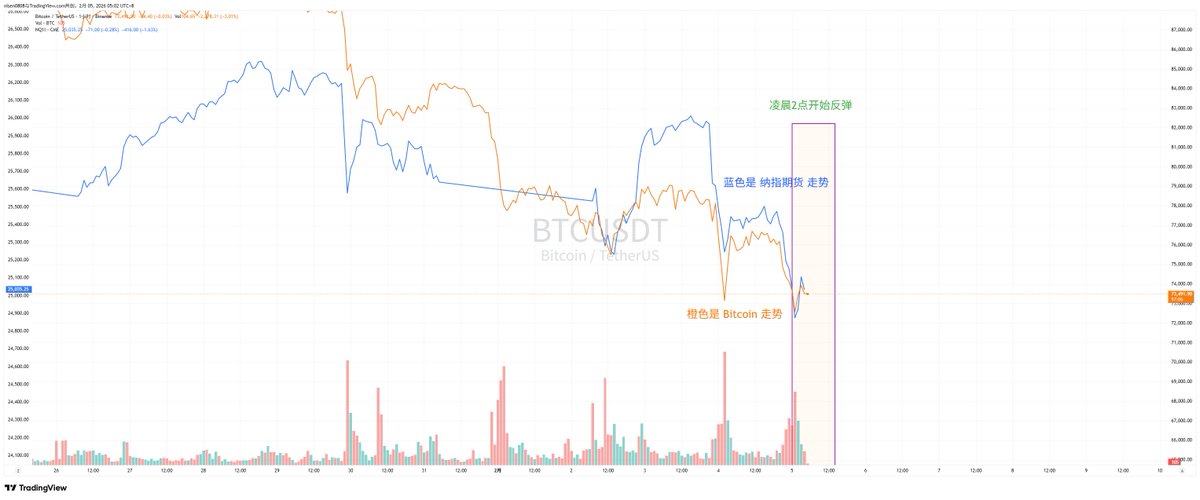

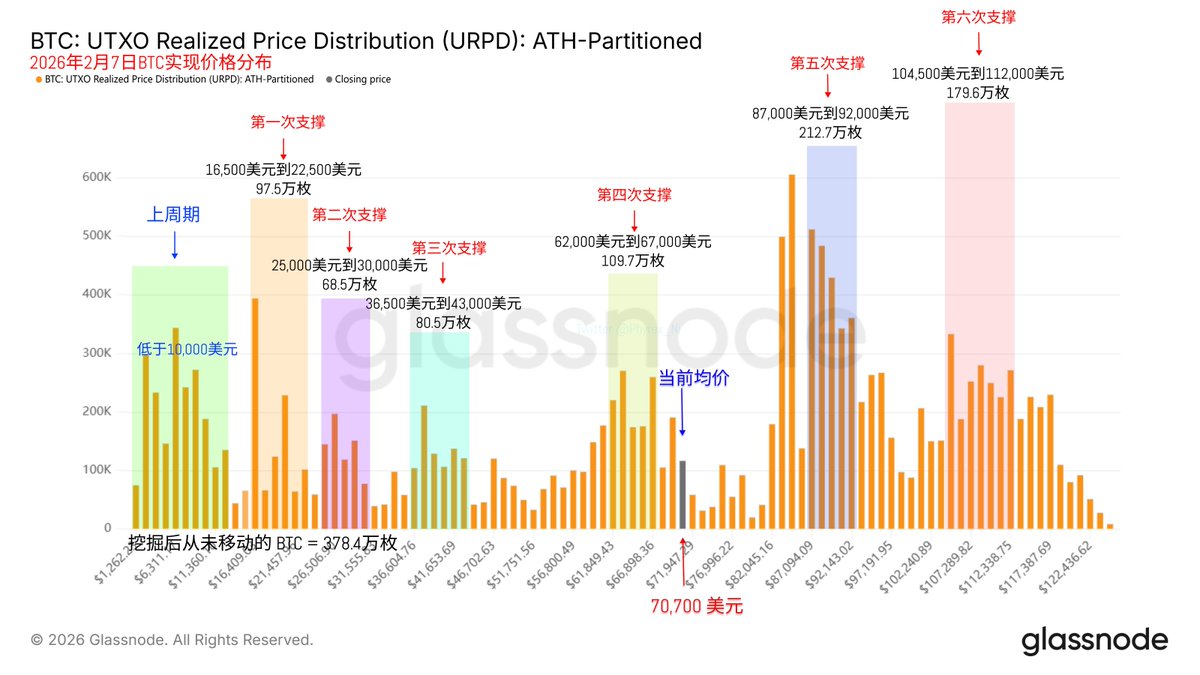

回到 Bitcoin 的数据来看,价格的变化让市场就像坐过山车一样,周五的反攻让这个周末简单了一些,否则我还在担心周末流动性这么低的时候是不是会让价格进一步扩大震荡,目前 $BTC 反弹回 70,000 美元以后市场的情绪已经缓解了一些了。

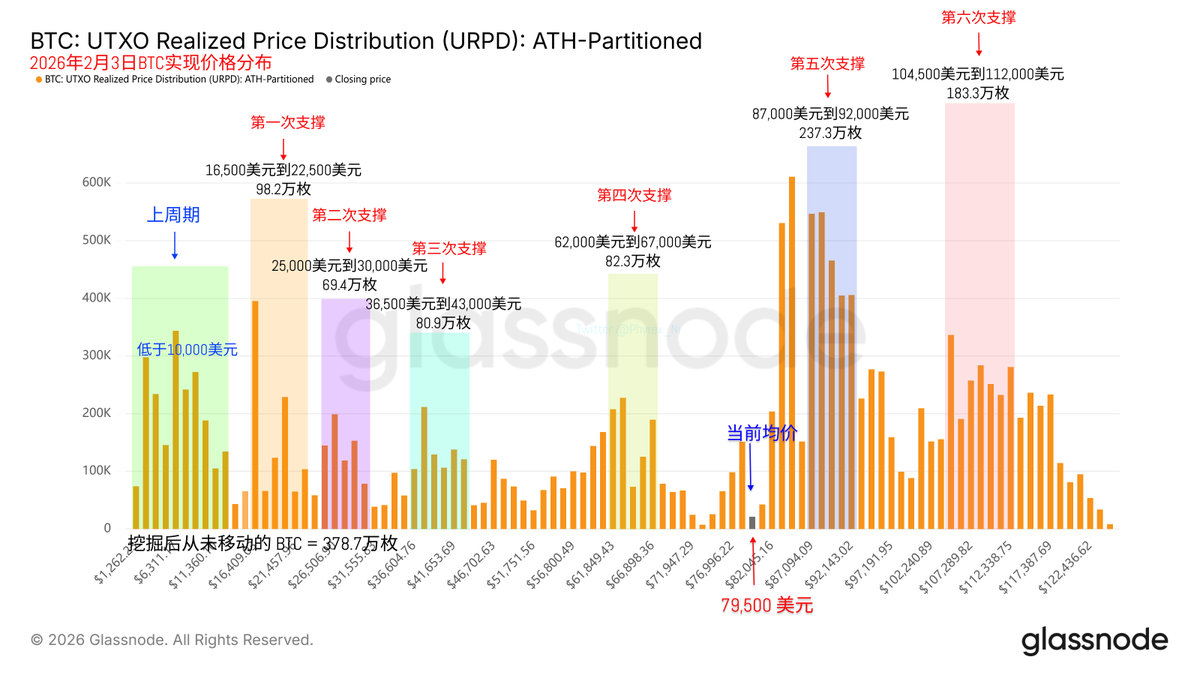

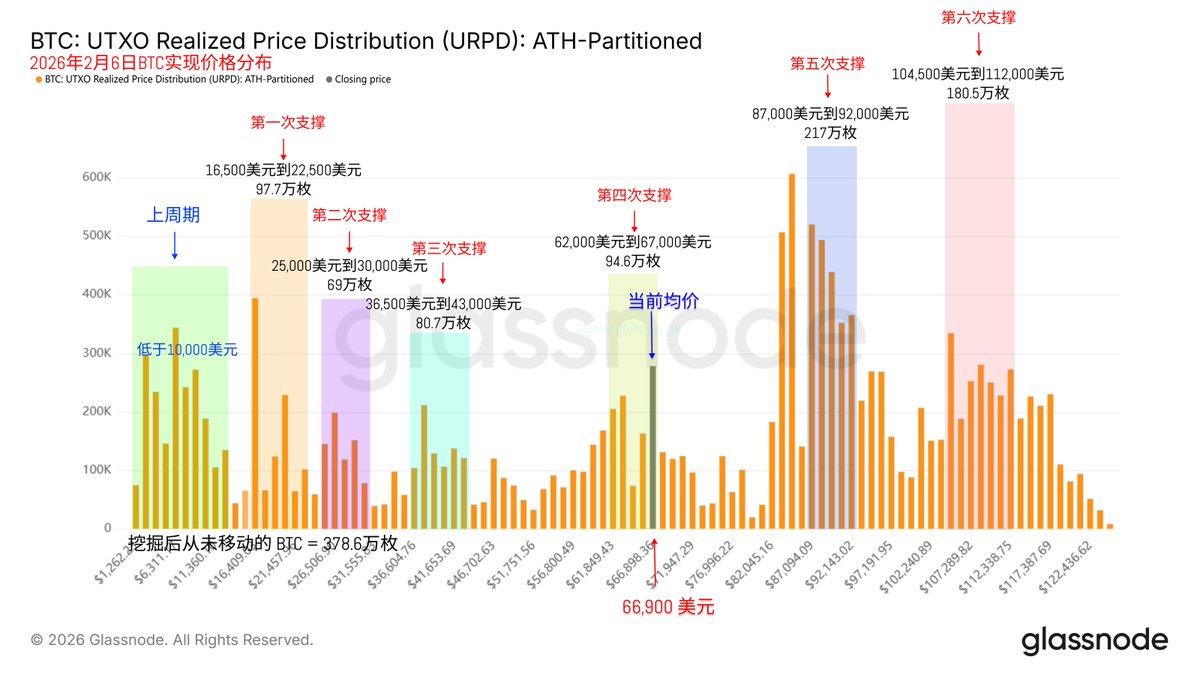

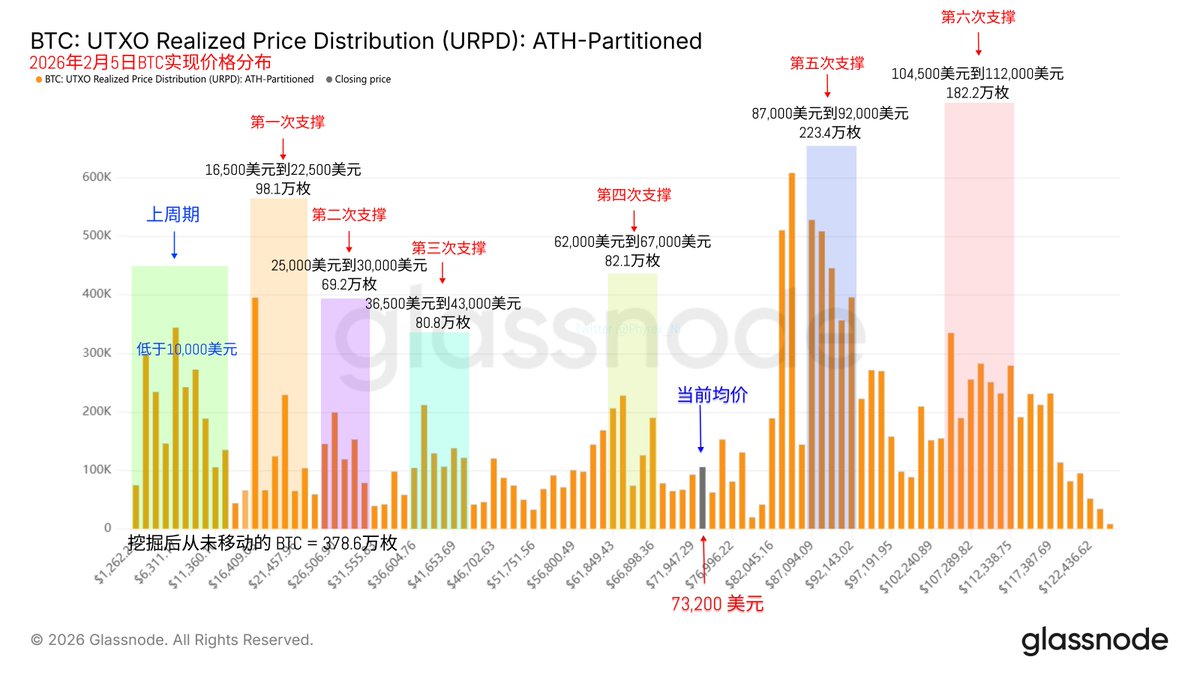

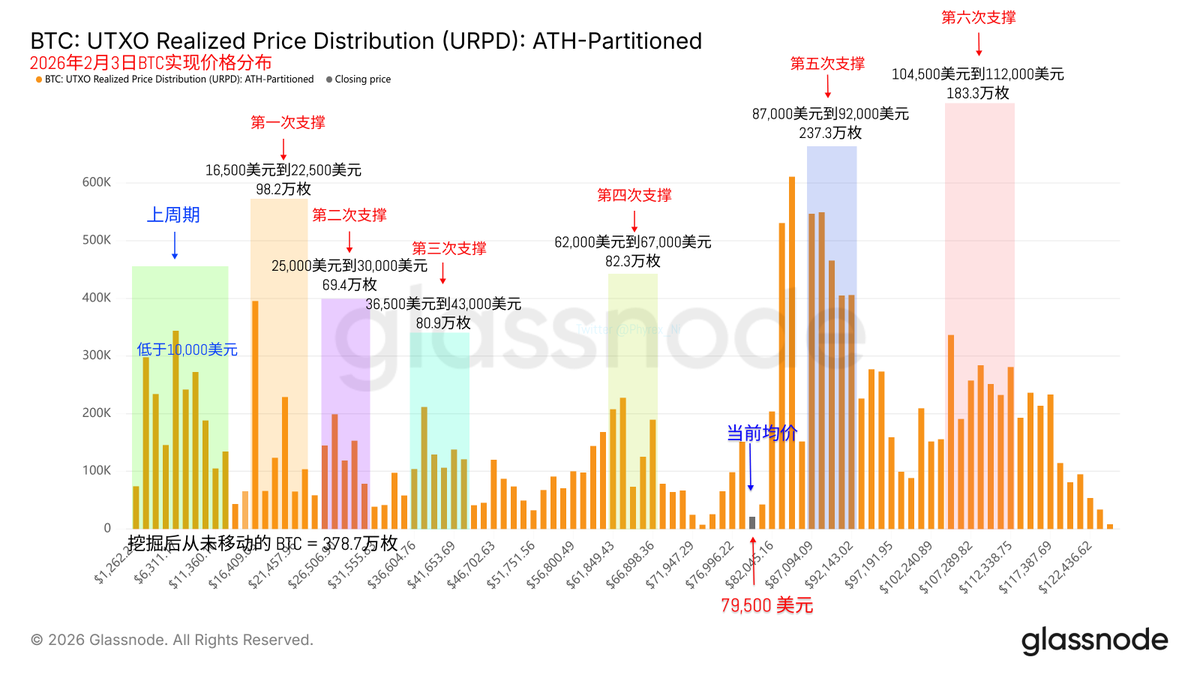

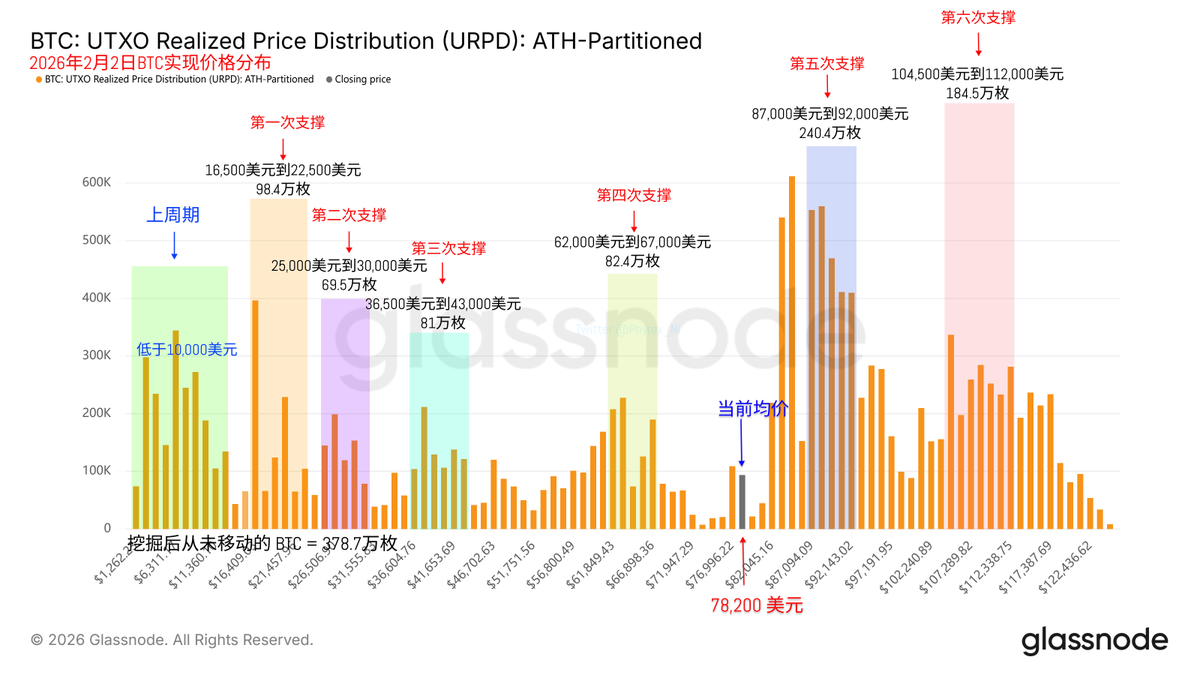

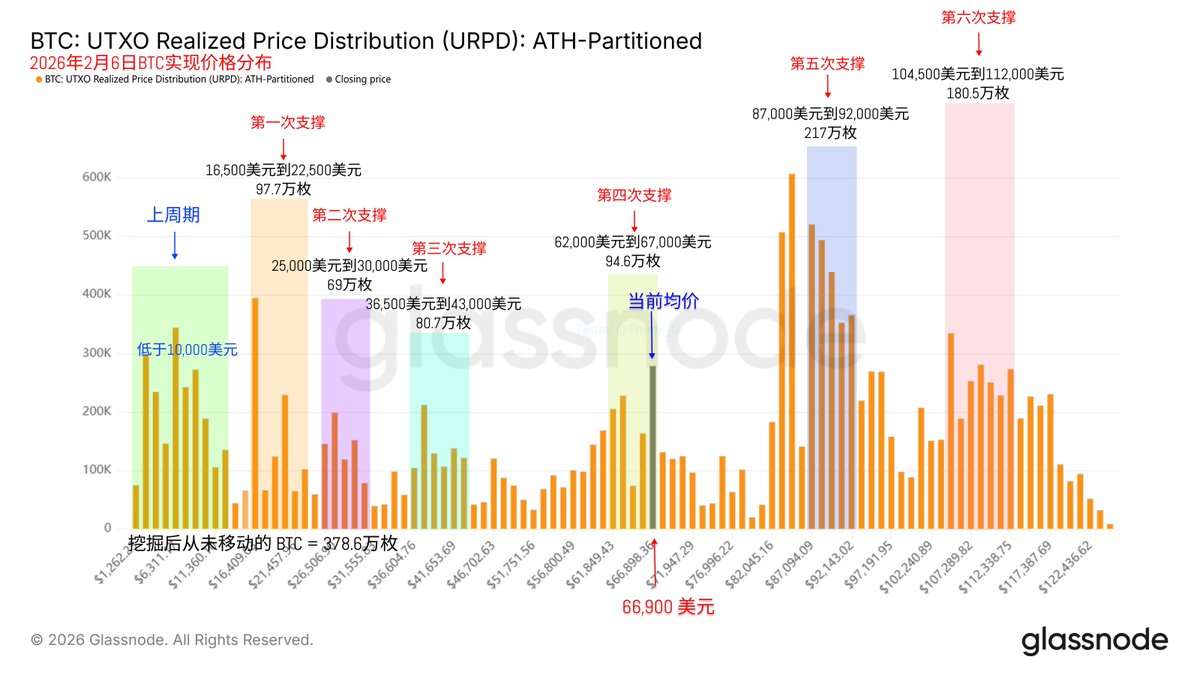

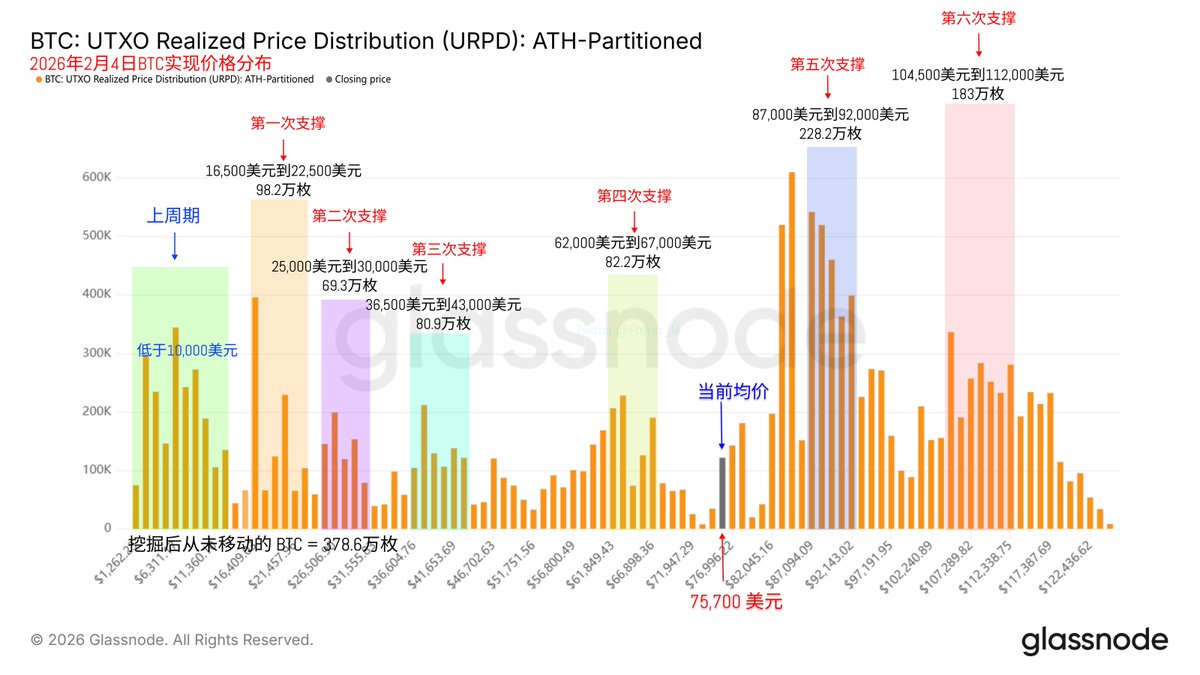

这次最大的不同就是筹码分布并未出现断崖式的变更,即便是较早期的亏损投资者都没有对这次的下跌有太大的反应,更多的 BTC 持有者对于短期价格的波动兴趣并不大,即便差点跌破 60,000 美元。

@bitget VIP,费率更低,福利更狠

早晨一早我小学同学就问我 $BTC 的下跌是不是和各国政府卖出的 Bitcoin 有关,看到了一些小道消息说美国和英国还有中国都在卖出太子集团和其它相关的 BTC 。

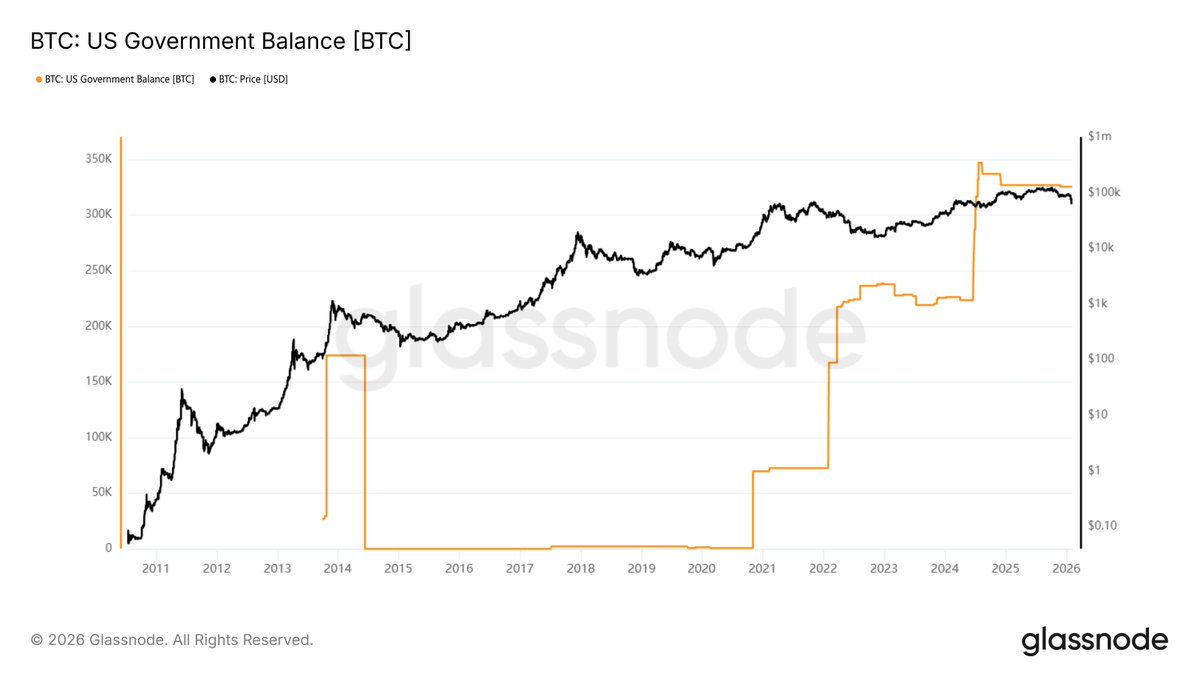

我查了一下,首先是看美国,截止到今天早晨8点,美国政府还持有 325,437 枚 BTC,几乎就是没有减持的迹象,川普说的话起码到现在还是有用的,美国收获的 Bitcoin 还是作为战略储备,没有出售。

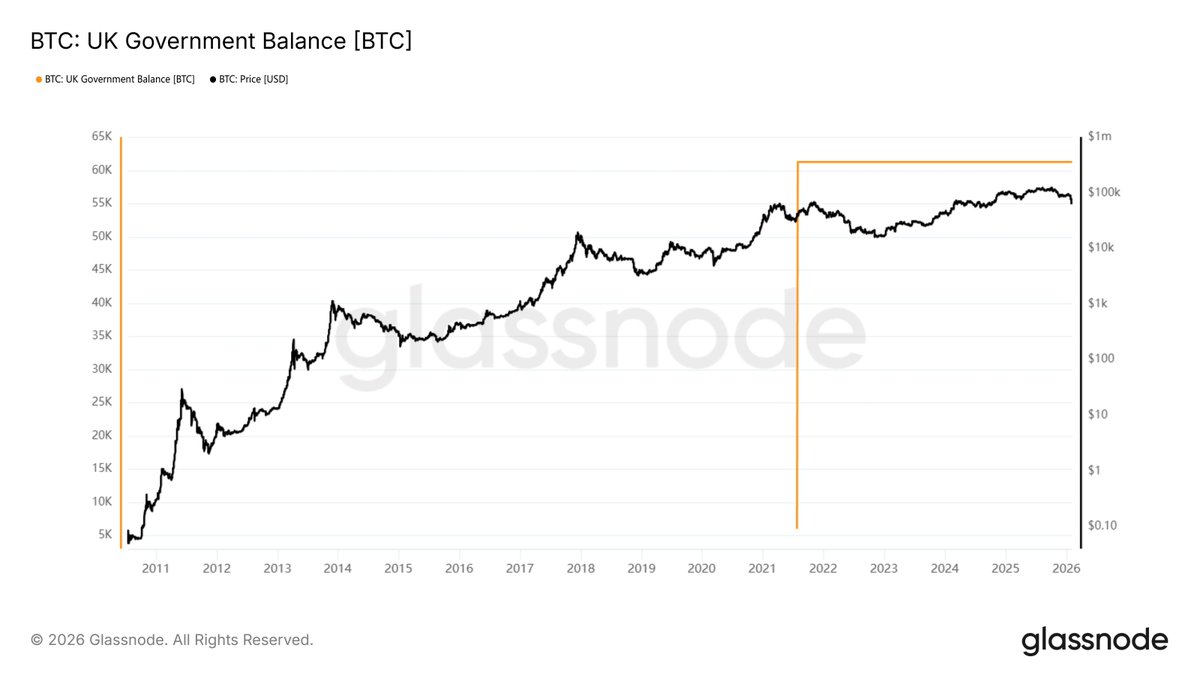

然后是英国,英国目前还是持有 61,245 枚 BTC ,也完全没有动静。

接下来是德国,德国在上次2024年卖了以后就没有 BTC 了,现在也还是没有。

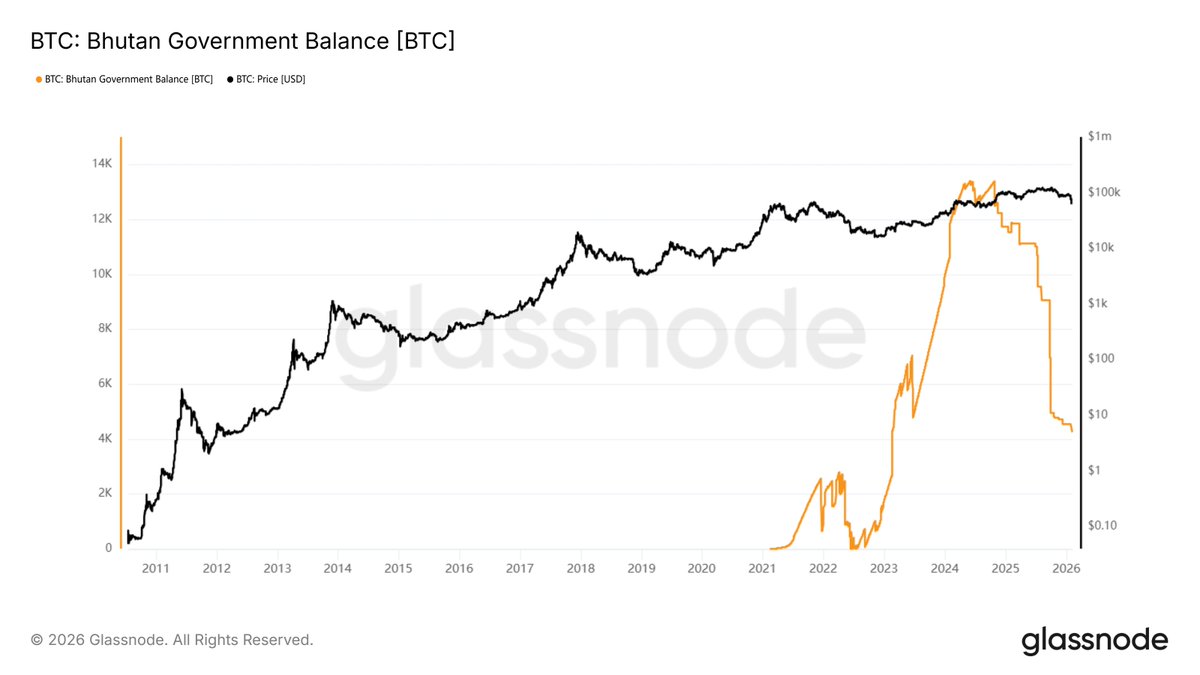

最后是布丹,布丹的主要抛售在 2025年的10月,卖了一半也就是 4,500 枚 BTC 左右,然后一直到现在都没有什么动静。

中国没有数据,也就不知道了。但总的来说,这次的下跌和各个国家的卖货应该没有什么关系。

@bitget VIP,费率更低,福利更狠

我觉得有多方面的原因吧,值得我们注意 #Bitcoin

22年1月到33附近相对21年高点69跌去一半,26年今天6万相对25年高点12.6跌去一半

22年有一个短期内不可逆的宏观层面就是加息周期开启。而现在,不管四年周期的威力如何,但价格确实跌了。

但并没有像22年那样有不可逆的宏观压制。即使沃什上来说要缩表,市场接受需要一个过程,但缩表也不是不可逆的,是可以改变的

美国政府也停摆结束了,似乎市场没有什么利空也没有什么利好。但是因为受宏观流动性敏感影响的BTC,在没有什么情绪的情况下,说横久必跌也不为过。

因为没有宏观流动性叙事啊。美股都跌,BTC没有流动性支撑,加上虽然宏观层面我们不能完全看四年减半周期没有了

但是市场害怕啊。尤其是没有新的消息面刺激情绪的时候。市场会认为我要跑啊,再不跑来不及了。万一真深度走熊呢

可以拿各种逻辑去诉说,4年周期没了,但市场仍害怕,市场觉得要大跌。8万 7万走,总比以后跌深了割肉强吧。好了,可能就这种情绪造成了砸盘

似乎砸的没边了 。都快到24年下半年大选开始时的价格位置了。

我觉得这一点我们要注意⚠️

当情绪来时,区块链革命时,btc就涨,且似乎涨的不要钱似的

而当情绪消散时,没有后续的情绪刺激跟上时,各种fud就来了。再加上流动性也不敢支撑,就造成了下砸,正如当下我们经历的

其他的都看BTC脸色,BTC都不好看了,其他的肯定在所难免。

现在最低已经6万了。至于什么时候止跌,恐慌情绪得到缓解。看川普能不能出来喊喊风险市场吧。等宏观层面政策了。

得继续熬。哎,我89买的sol都跌了不少。

头更疼了,作业也更难写了,并不是因为下跌,而是因为下跌的原因到现在都不明确,感觉就像是情绪崩坏了一样,但情绪崩坏的原因却不知道,而不知道原因的时候就很难判断反弹的时机,现在下跌的不仅仅是 $BTC ,美股也在下跌,不过看着美股和 Bitcoin 下跌的比列就知道,加密货币目前的流动性就是一塌糊涂。

66,000 美元的价格已经跌完了川普从竞选到上台以后的所有上涨的幅度,这个价格甚至低于了上个周期的低点,更别说目前 Bitcoin 的矿工只要高于 21 w/t 就要关机了,不过我看现在挖矿难度的下降并不是很厉害,这说明要么就是到了关机价也有很多矿工不关机,要么就是现在大家都用上了先进设备关机价较低。

最惨的是加密货币相关的股票 $COIN $HOOD $CRCL $MSTR 都出现了大幅减持,就连黄金和白银都是下跌的,现在整体风险市场的情绪都非常的差,看看川普还有什么能表演的吧。

回到 Bitcoin 的数据来看,已经恐慌了,而且恐慌的还挺严重,密密麻麻的都是减持的数据,不过主要抛售方还是短期投资者为主,现在最大的疑惑就是恐慌会维持多久,首先要看的就是明天白天亚洲投资者的反应,然后就是晚上美国投资者还会不会继续抛售,最近很长时间基本都是在亚洲时间能维持价格,而美国投资者抛售则更加暴躁。

筹码结构仍然非常的稳定,这也是让人头疼的地方,确实能看到较早期的即便是亏损的投资者都没有出现大幅减持的迹象,这和以往都有很大的不同,快速下跌并不是因为有大量的抛售,更多可能是流动性的不足。

@bitget VIP,费率更低,福利更狠

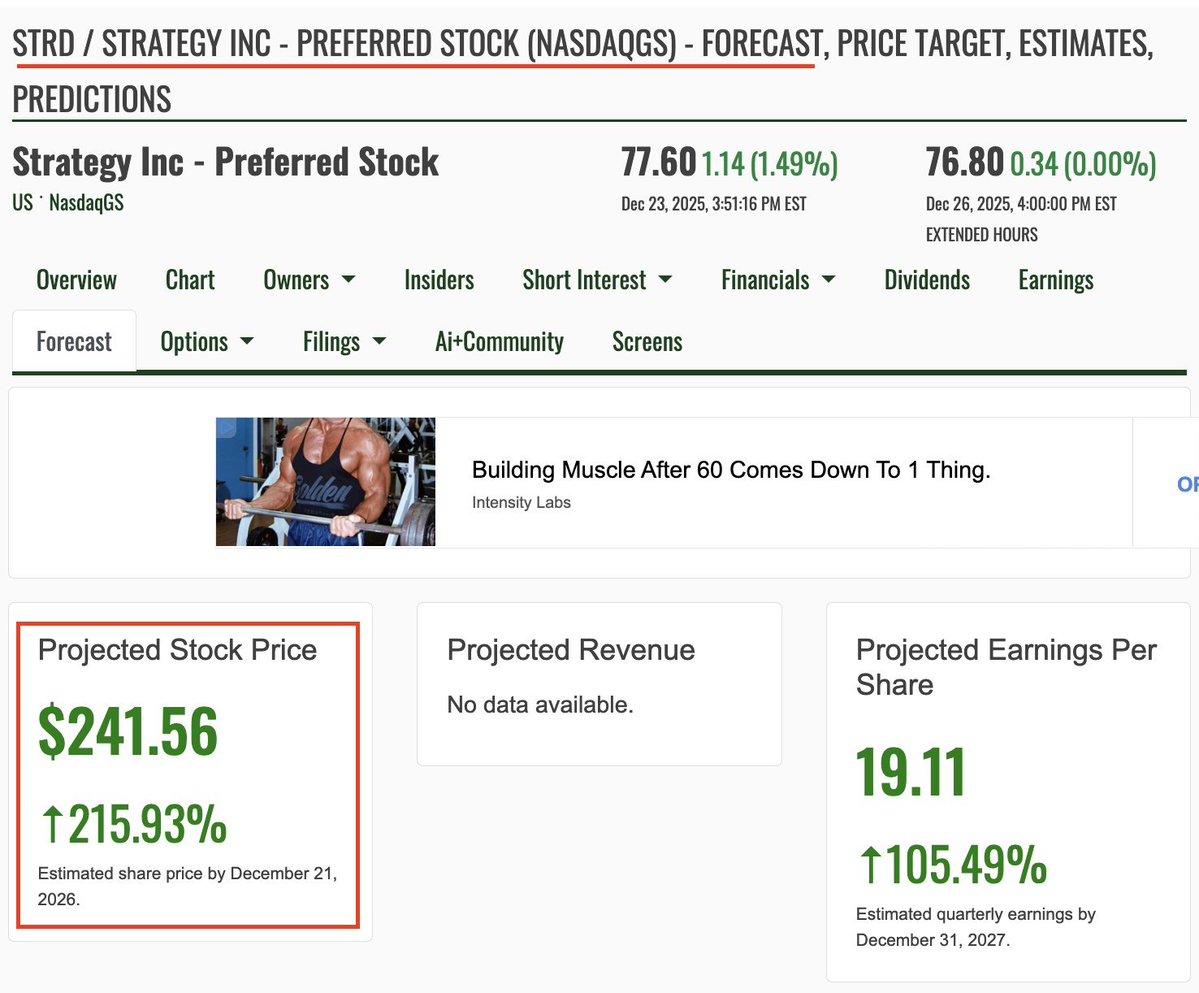

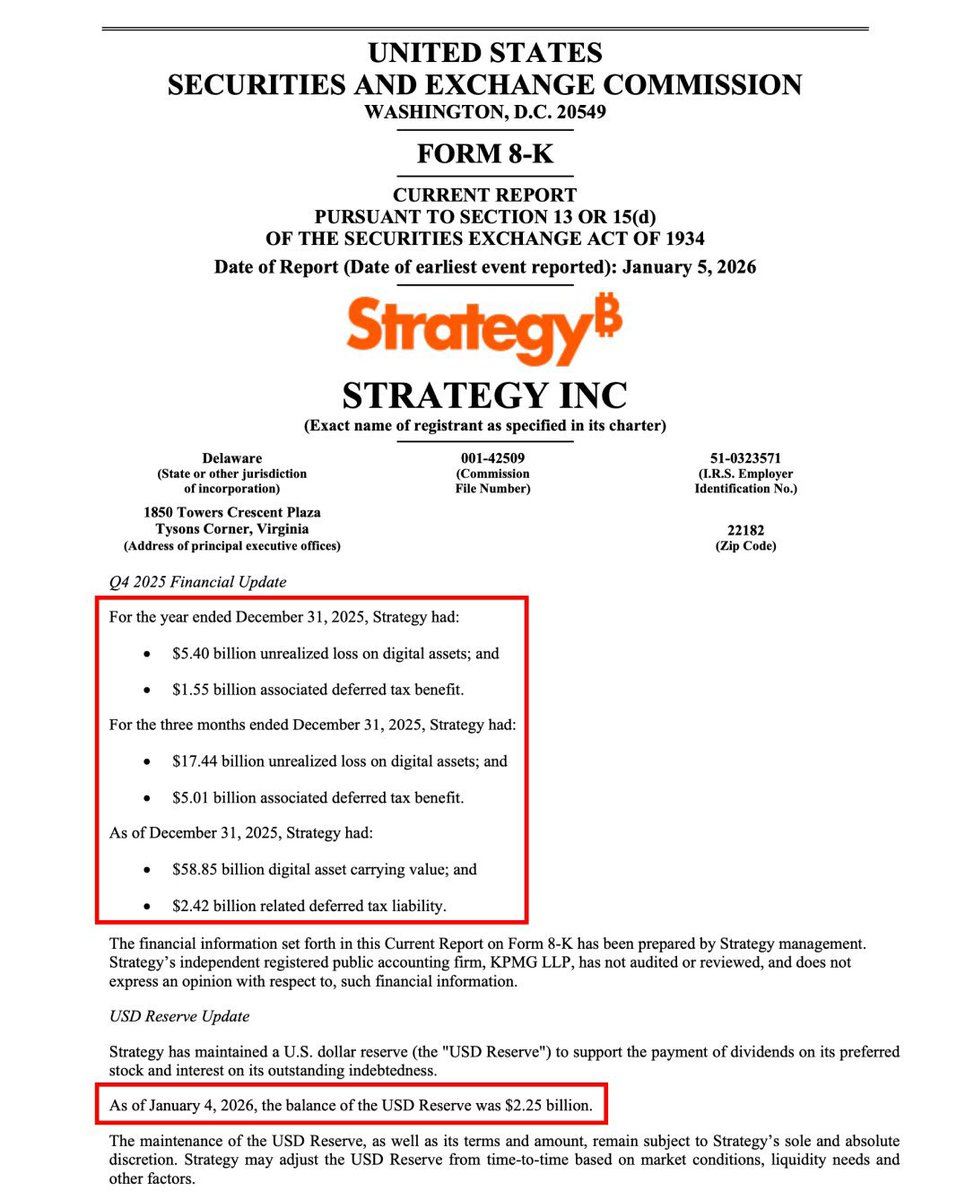

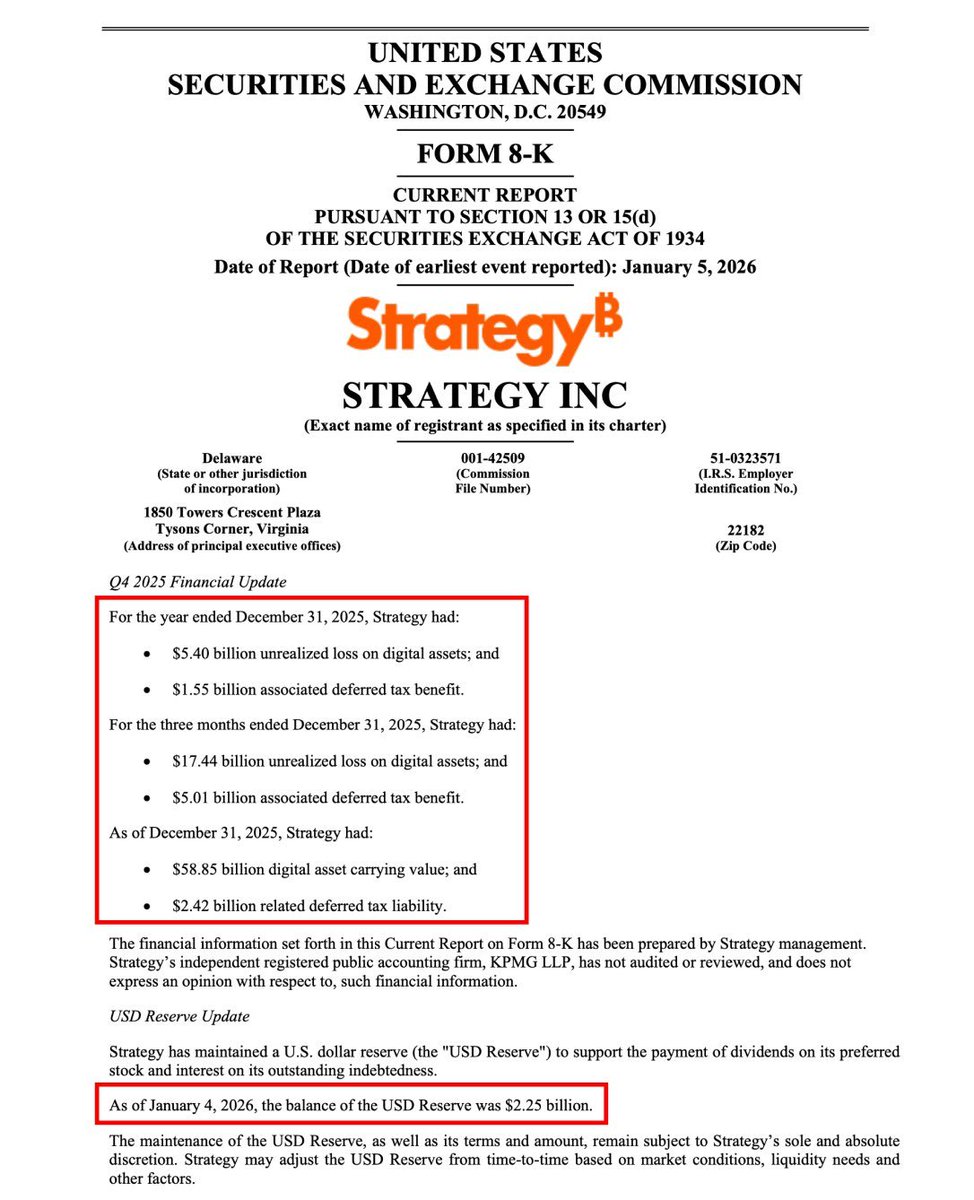

Canaccord Genuity 对 $MSTR 维持买入评级,但将目标价从每股 474 美元大幅下调至 185 美元。

主要原因是 MSTR 在 2025年第四季度 出现了非常大的未实现亏损(账面亏损,当时的盈利也是账面盈利)。2025 全年账面亏损达到了 54 亿美元,仅 2025年第四季度就产生了 174.4 亿美元的亏损,抹平了前三个季度的收益。

截至 2026年1月4日,MSTR 的账面仍然有约 22.5 亿美元的现金储备,用于覆盖优先股分红、利息与债务相关支出。

评级仍然是买入,说明分析师仍押注 BTC 未来的上行趋势,并且还认为 MSTR 是带杠杆 BTC ,因此会有一定的吸引力。但目标价被砍到 185,是因为估值模型里的折现率提高了、对未来融资能力与波动性的容忍度下降了、并且市场愿意给的溢价(mNAV)在这种波动下很难维持在过去的高水平。

@bitget VIP,费率更低,福利更狠

$BTC 的价格已经跌破了去年4月因为贸易战而导致的下跌,不仅如此,这还是川普竞选总统,要把 Bitcoin 作为战略储备,被美国作为加密货币之都以后最低的价格,贸易战的时候还好歹知道原因,但这一次应该是流动性真的很差,导致稍微有点风吹草动就会出现大量的减持。

当然今天美股也在下跌,而且还是开盘以后才下跌的,盘前 CME 的美股期货走势还是不错的,这就说明起码亚洲和欧洲的投资者主要交易时区并没有太大的抛售,而且美股刚开盘的时候还是上涨的,然后才是一路下跌,不知道是不是因为对于美国政府停摆的悲观预期。

除此以外我能想到的可能就是伊朗和美国的地缘冲突了,但总感觉不太像,不过明天就知道了,截至到目前众议院正在为拨款投票,如果通过了,大概率停摆就结束了,如果是因为停摆的原因,结束后应该就会反弹,而如果不是,可能就会更麻烦一些了。

回到 Bitcoin 的数据来看,实际的换手率并不是非常的高,也就是说市场并未进入到恐慌的环节,而且换手主要的也是短期投资者,较早期的投资者并未发生明显离场的迹象,这也就是说抛售的筹码并不是很高,而跌的这么狠最大的可能就是流动性太差了,买入的量太少了,明天白天我看看数据就知道了。

现在确实很多都说不好,先慢慢排除原因吧,刚刚看到停摆结束了,众议院投票通过了,马上就送给川普签字了,看看市场能否止跌吧。目前的筹码结构还算正常,能明显看到没有大规模的筹码变化。不过美股还在跌,目前纳指已经跌了2.5% 了,如果真的只是因为停摆的原因,那就简单了。

@bitget VIP,费率更低,福利更狠

大多数人在这个市场反复横跳,是因为他们的“身份认同”随价格波动。

把他人当作“救世主” 就是把自己的力量交给了对方

我相信,saylor @saylor 也并没有想成为谁的救世主,他只是一个极致的行动者,他在做自己认为正确的事情,并设置好了资产管控。

如何看待一件事

都是关于自己内在能量变化。

设限与否。

可以把自己当作受害人

也可以把别人当作加害者

也可以相信他人,祝福他人,并为自己资产100%负责。

$BTC 未来会有越来越多的“saylor”。

今天的作业稍微好写一些,周末的时候认为如果没有出现系统性的风险,美股和加密货币的下行应该有限,周一早晨虽然亚洲投资者出现了恐慌,CME 开盘的时候期货跌幅较大,但进入欧洲交易时区(北京时间15点)市场就开始回暖,开盘后市场的美股和 $BTC 的反弹还不错,但黄金和白银仍然维持下跌的状态。

上周开始阐述的下跌是因为理财经理的现金余额不足,叠加了财报季的表现不佳出现的被动减持,目前来看概率是上升的,本周看看基金经理的现金存量是不是增加了就知道了,另外本来预期周一晚上就能停止的停摆,看来要多几天了。

这次的停摆再次让劳动力数据延迟公布,不过一月的数据也就这么回事了,大家期待的还是交接以后的走势,不过本来预期在周二可能就会结束的停摆有继续延迟的可能,但毕竟涉及的部门较少,时间也会有限,大概率不会产生去年10月那么大的动静。

回到 Bitcoin 的数据来看,换手率并不是很多,这也是在预期之内的,目前的价格几乎低于了 $MSTR 的成本价,也低于了 ETF 的买入的平均价格,对于 $BTC 投资者来说还是有吸引力的,而且从矿工的数据来看 超过 20 w/t 的矿机也处于关机的边缘了,挖矿难度都开始降低了,说明已经越来越多的矿工停机。

尤其是现在并没有基本面的利空,所以感觉还是能有希望的,上次跌倒 74,000 美元主要是中美关税的问题导致的,现在就是停摆,最多还有一些财报上的数据不佳,但应该不至于将恐慌扩大。总的来说,美国这边是抛售最多的,只要这边不出现幺蛾子,都还能机会。

@bitget VIP,费率更低,福利更狠