Notes

非常开心能和江老师讨论,我对江老师的举例是100%赞同的。

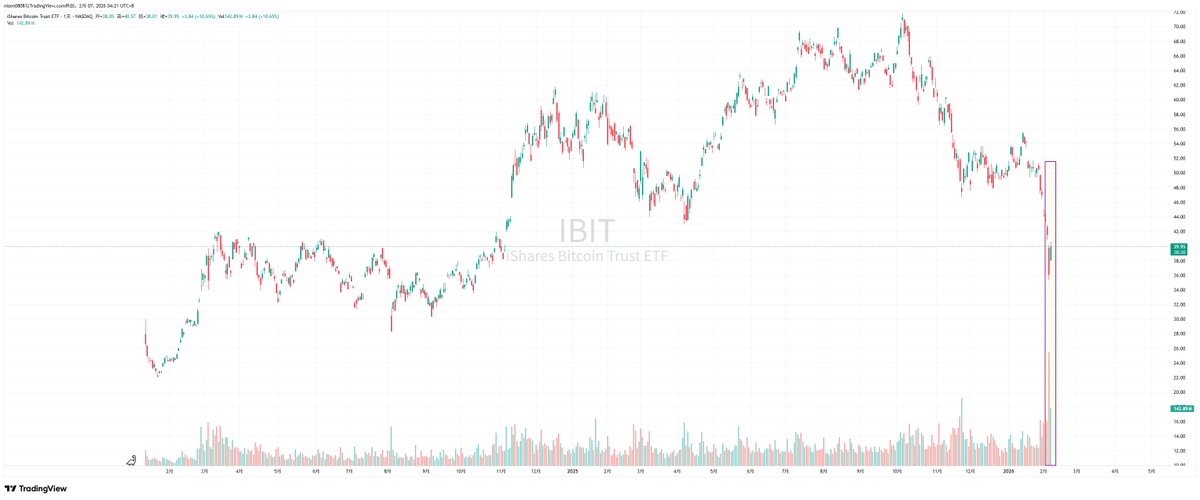

通过 $IBIT 的折价和 BTC 做套利是非常正常和正确的事情,但咱们讨论的是,2月6日的下跌是否就是 IBIT 的清算导致的。

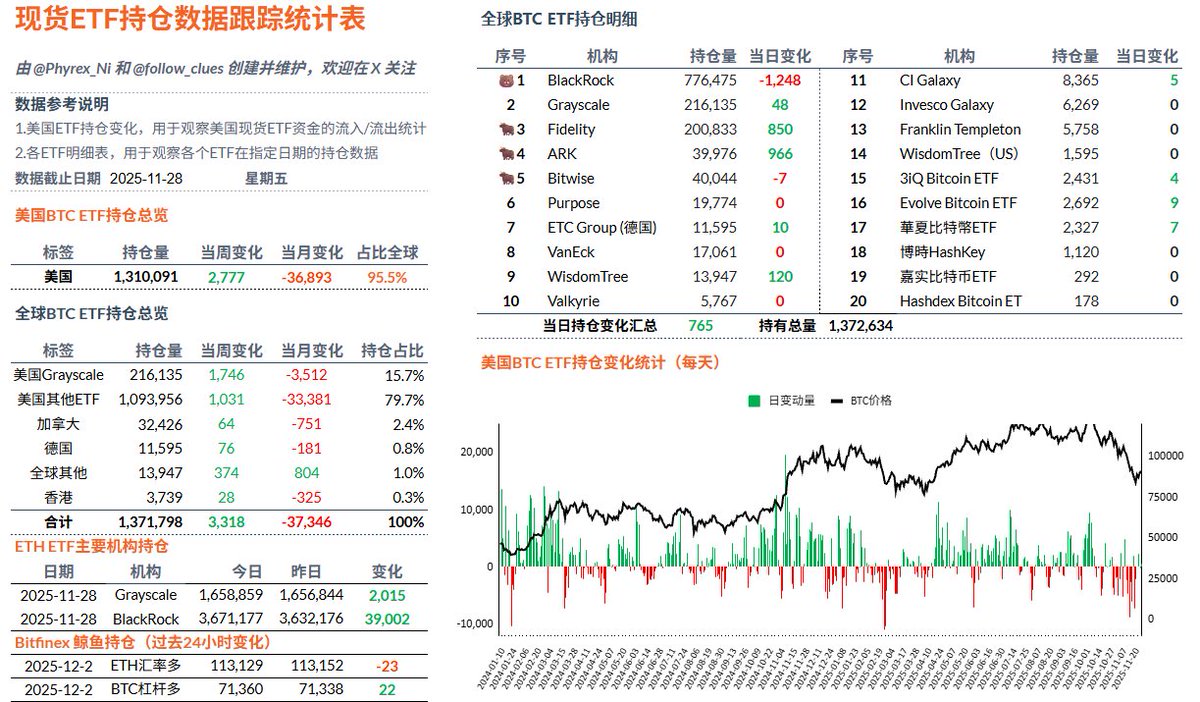

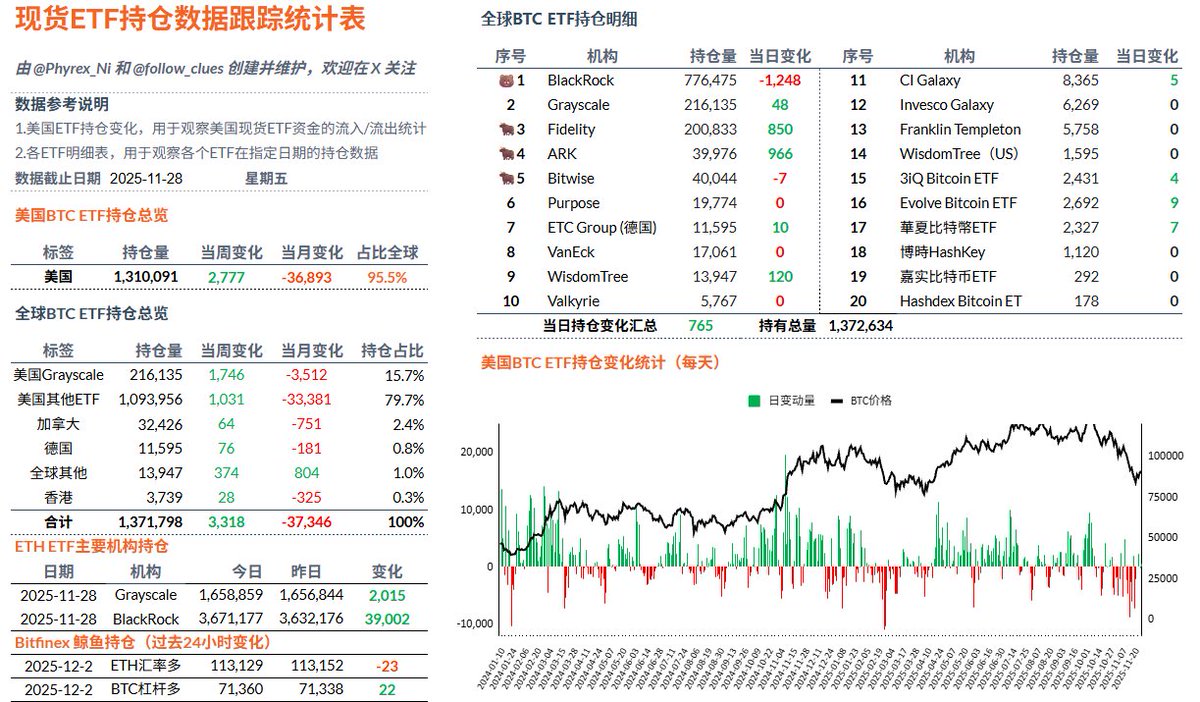

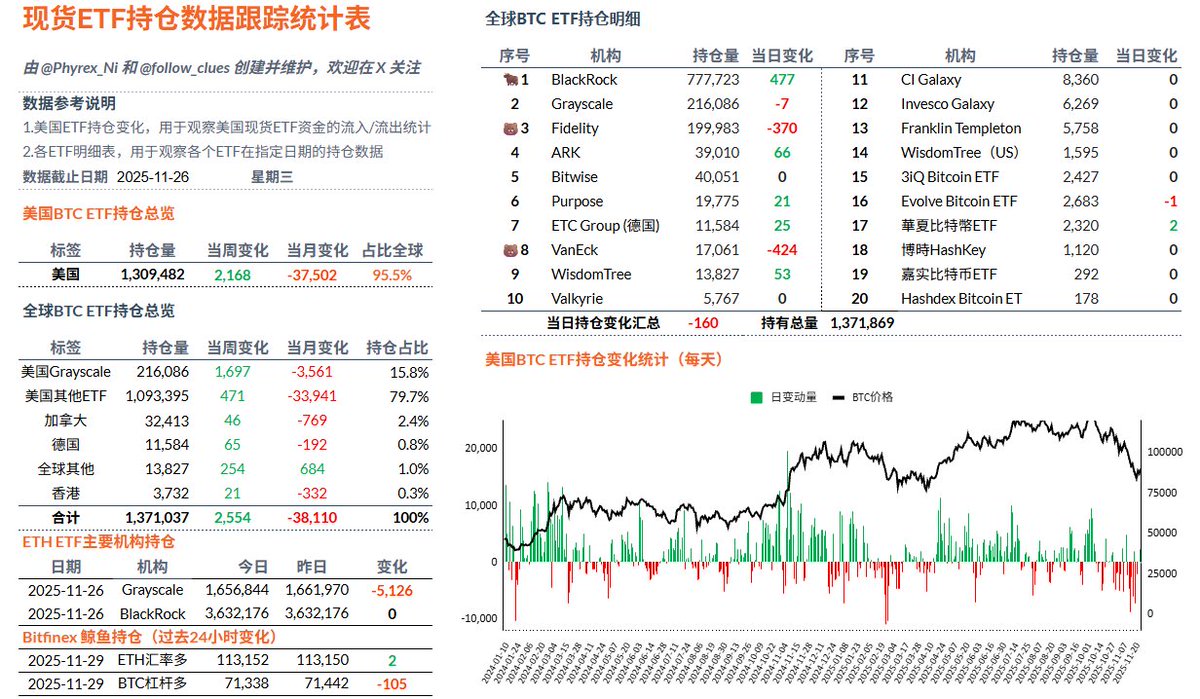

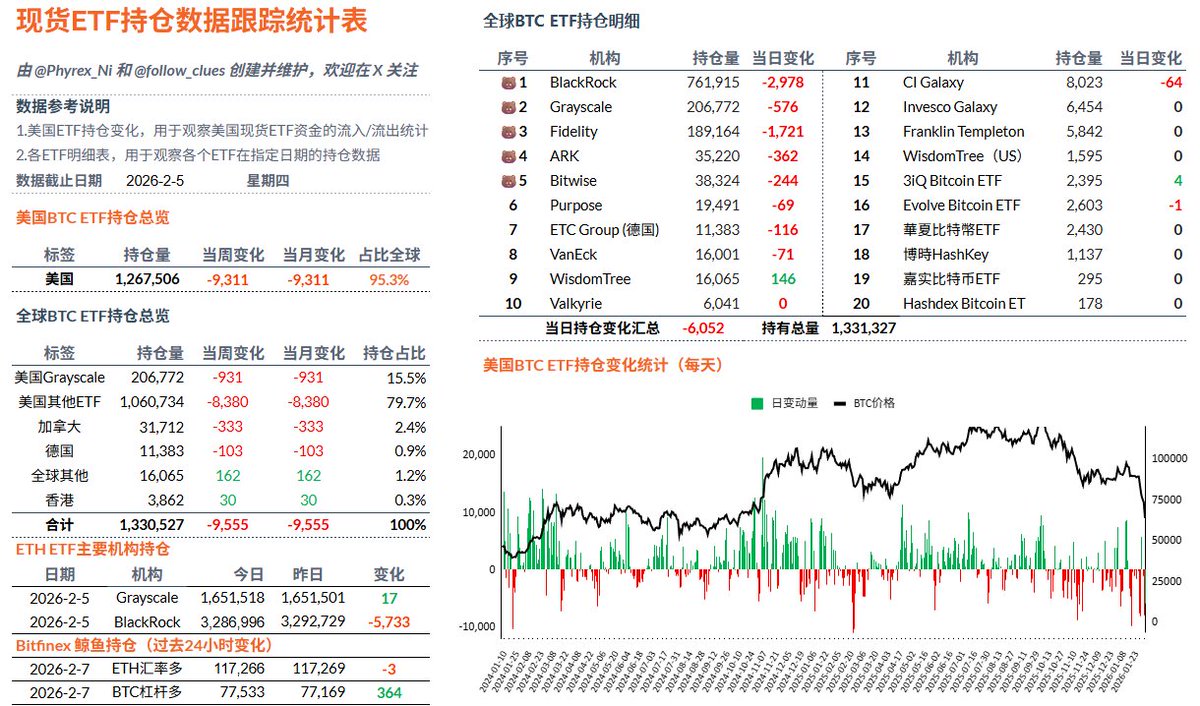

从我的观点来看,实际的数据上并没有一级市场 IBIT 导致的大量 $BTC 赎回来冲击市场。现货 ETF 的净流出规模远不足以解释当时价格的跌幅,这一点至少说明链上与托管层面的直接抛压并不是主要来源。

其次 ETF 二级市场的折价触发套利,并不等同于等量的现货卖出。这里江老师也说了,可以用多种方法来套利,现货只是其中一种,而且做市与套利的对冲通常发生在多市场之间,例如 CME、perp、basis 或内部净额对冲,实际需要落在现货市场的 delta 往往远小于名义规模。

因此,将 IBIT 成交或折价直接线性映射为 BTC 抛售量,容易高估传导强度。

此外,从我个人的经验看(当然我未必是对的),真正放大价格瀑布的通常是衍生品杠杆导致的 OI 扩张、funding 转负、清算触发。这些因素在当时的数据中更为明显。ETF 流量可以成为触发器,但扩散阶段往往由 perp 的强平机制驱动,而非 ETF inventory hedge。

因此,我更倾向于把这次波动理解为 ETF 二级市场压力是市场结构中的一环,但决定跌幅级别的仍然是整体杠杆结构与流动性状态,而不是 IBIT 一级市场的赎回行为。

当然,如果未来能观察到折价持续扩大并伴随 CME basis、dealer inventory 或 ETF creation redemption 的同步异常,我也会重新评估其权重。

感谢 @Jiangzhuoer2 江老师的耐心。

非常开心可以和江老师讨论 $IBIT 的清算问题。

首先我们需要搞清楚几个细节。

1. Bitcoin现货ETF 交易的是ETF 而不是 $BTC

2. 贝莱德现货ETF的二级市场交易的是 $IBIT ,而且只有 IBIT

3. 现货ETF涉及到 Bitcoin 的情况只有在一级市场的买入和赎回,这个方面是由各个AP(虽然不是做市商,但可以理解为做市商)向贝莱德提供的。

4. 当一级市场的用户需要增发新 IBIT 的时候,贝莱德就需要 AP 提供 BTC 的现货来作为对应新增发 IBIT 的“凭证”。而这些 BTC 是存在托管钱包中的,贝莱德或任何组织都不能使用或交易,有监管。目前的托管方是 Coinbase 。

5. 当一级市场的用户需要赎回 IBIT 的时候,贝莱德就需要转移 BTC 给 AP ,由 AP 卖出 BTC 然后将资金给贝莱德,并由贝莱德完成赎回。

6. 重点来了,请注意在 AP 提供或出售 BTC 未必是通过市场,尤其是未必通过二级市场。AP 自己都有可能存 BTC,对于 AP 来说,只需要在 T+1 的时间内完成交易需要的 BTC 或者 USD 就可以。所以,周四全美抛售的不到 6,000 枚 BTC 就是 ETF 抛售的所有 BTC ,这部分未必都进入市场,即便是进入最多就是 6,000 枚。

7. IBIT 本身追踪的是 Bitcoin 的价格,这点也非常重要‼️,ETF 对应的是价格,而不是 BTC 本身,这和 $MSTR 很像(只是表现形式像,结构不同),MSTR 涨就一定是 BTC 涨,MSTR跌就一定是 BTC 跌?这大家肯定都不信的。而 MSTR 本身股价的变化会影响到 BTC 的价格吗?直接的传导肯定是没有的,因为 MSTR 是独立的资产。IBIT 也是。

IBIT 就是追踪 BTC 的价格走势,BTC涨了,IBIT 99.99%会涨,但假如今天 BTC 涨了20%,贝莱德突然发出信息储存的 BTC 都被盗了,而且赔偿不了,那么 IBIT 一定就会跌。就是这个道理。

8. IBIT 的二级市场是不是会影响到 BTC 现货的价格,这里没有直接传导的,江老师说二级市场接到了做市商的抛售,这是有可能的,但最多就是 6,000 枚,这是上限了,而且 AP 是几乎不可能抛售给市场的。因为 AP 能拿到的 BTC 只有 包括贝莱德在内所有 ETF 机构的转出,周四 IBIT 转出的 BTC 不到 4,000 枚,所以大幅下跌就是因为这 4,000 枚 BTC ,我是不信的。

9. 不排除是 AP 自己手上有别的 BTC 抛售,但这和 IBIT 本身没有关系,AP 是独立的,自己也有 BTC 的储备和交易。但 AP 能从 IBIT 获得的 BTC 只有一级市场退出的这些,其它的多0.01枚都没有。

10. IBIT 二级市场的所有压力都是在 IBIT 这个票上,用户买卖 IBIT 等于买卖 BTC(的价格波动),并不会实际触及到 BTC 本身。

以上,欢迎江老师 @Jiangzhuoer2 和小伙伴们友好讨论。

昨天中文区都在吃瓜 @Jackyi_ld 和 @GarrettBullish 背后是一个金主,而英文区在吃瓜是哪个机构在 $ibit 爆仓了?

我脑洞开得大一点,有没有可能是同一个金主,把资产分给了三位风格不一样的高手,其中甚至有一家合规机构呢?

最多等到五月份机构的F13报告出来,就可以真相大白了哈哈😀

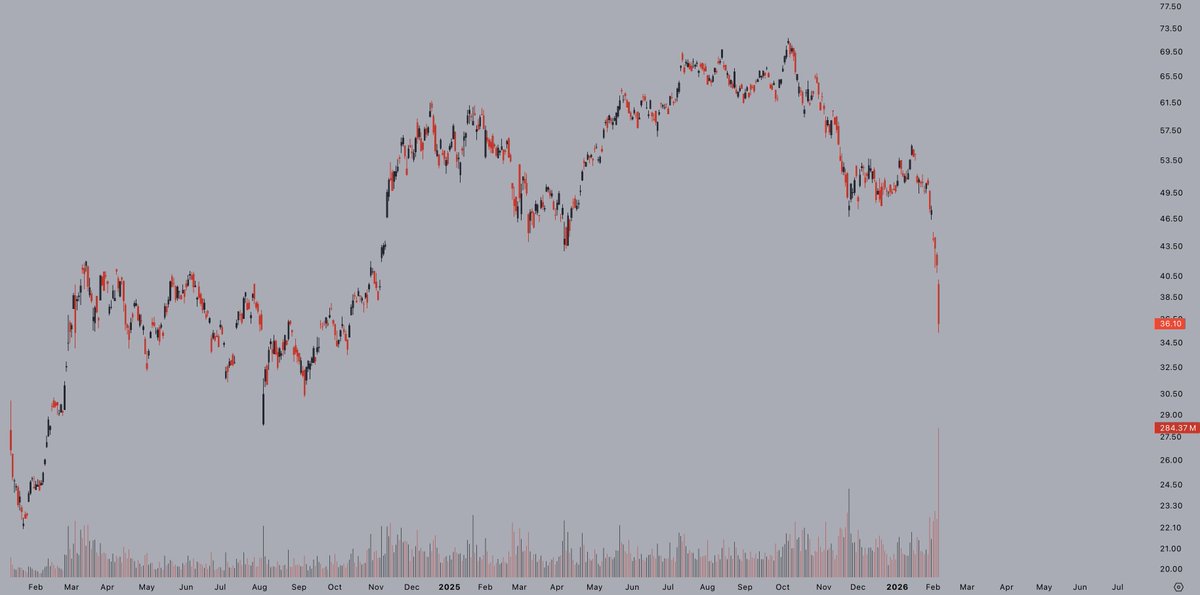

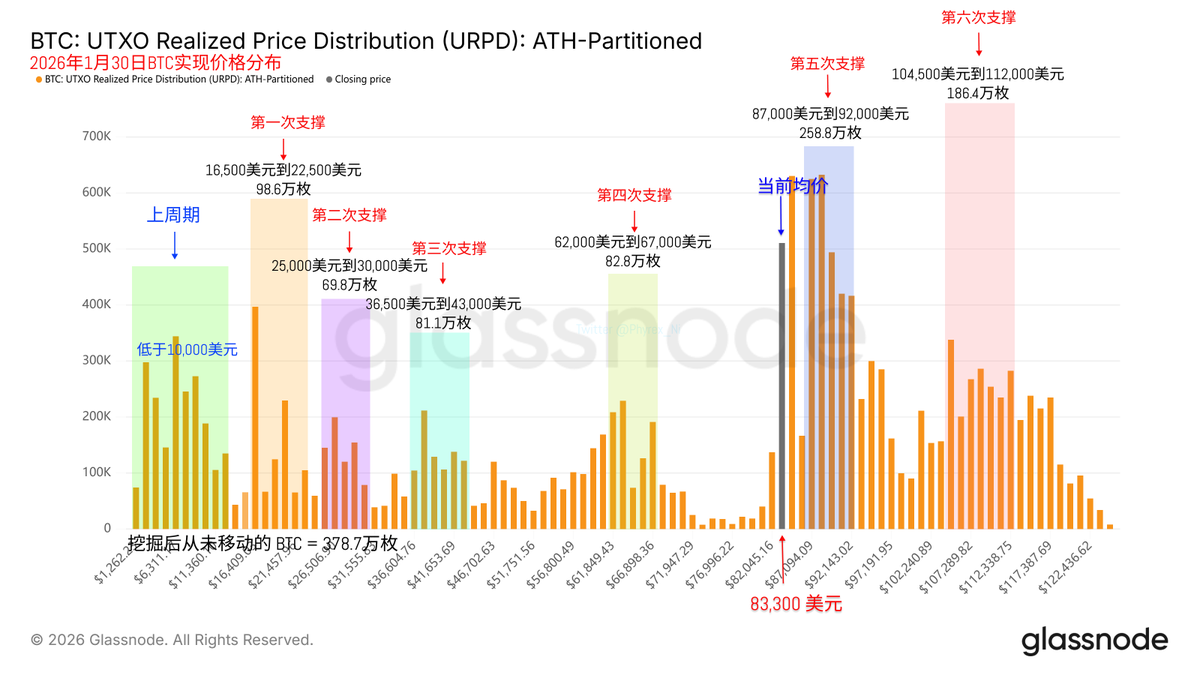

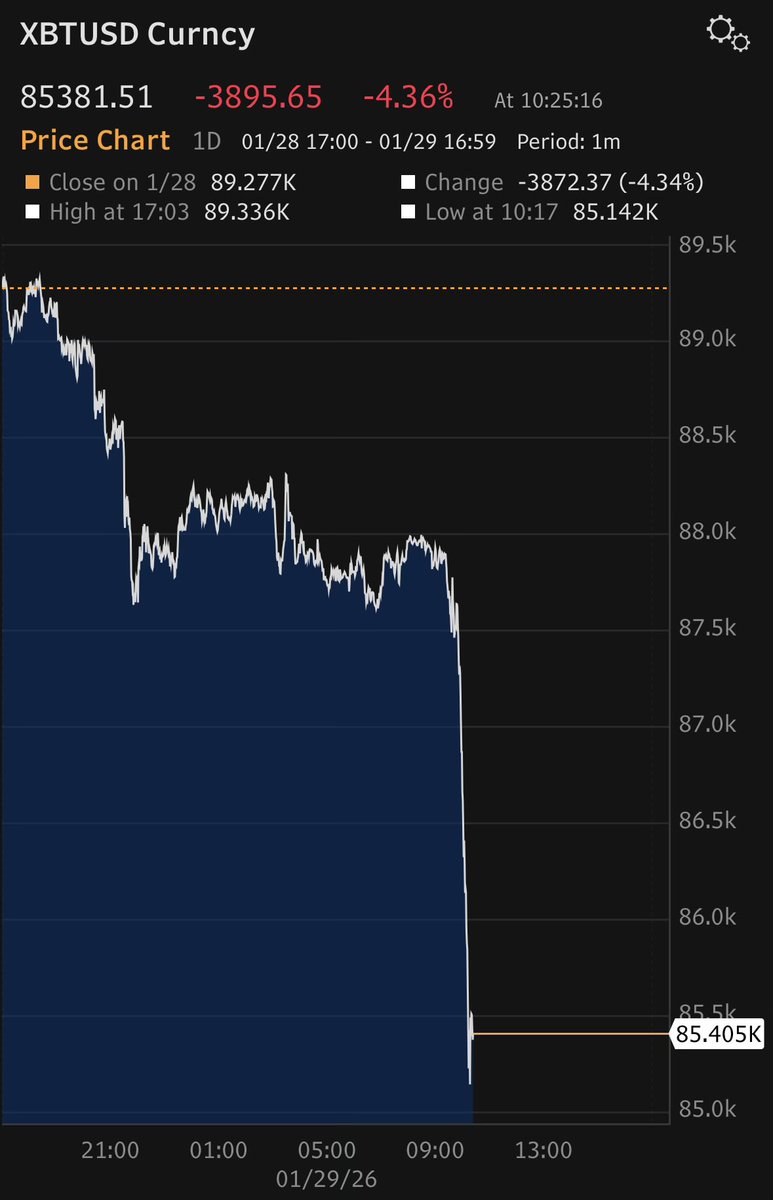

这是关于 $BTC 暴跌到6万最受认可的分析帖,主要内容是:

香港的对冲基金,本来不是专玩币的传统金融玩家。他们借了超便宜的日元,高杠杆买了BlackRock比特币ETF(IBIT)的看涨期权——那种赌比特币大涨的远期便宜“彩票”,杠杆很高。

他们赌去年10月大跌后会反弹,结果反弹没等到,比特币继续往下走;同时日元借钱成本涨了(套利交易开始崩),他们可能还重仓白银/黄金(白银单日暴跌20%+),多条线全亏爆。

经纪商追保证金,他们扛不住,只能被迫狂卖IBIT的股份和期权平仓。

结果那天IBIT交易量爆到107亿美元(历史纪录,几乎翻倍),期权也创9000万美元新高。

这些卖单直接砸到比特币现货,引发连锁恐慌,把BTC从70k+闪崩到60k附近。

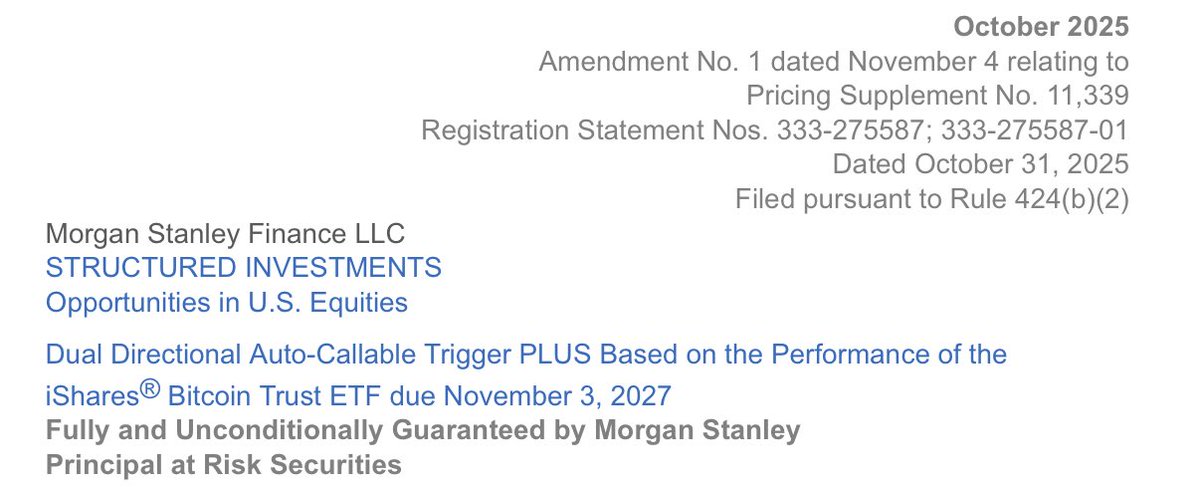

Arthur认为比特币最近的暴跌,尤其是多次直接砸穿关键支撑,不是散户恐慌,而是华尔街等大银行在对冲他们卖的比特币理财产品,这些产品对投资者是有一定亏损保护的,比如轻微下跌可以保本,但一旦比特币跌破成本的关键位置比如75%以下,银行就必须疯狂抛售比特币来对冲风险,结果导致产生死亡螺旋把价格砸得更狠,这次砸盘很可能就是关键位置被跌破后银行产生的暴力砸盘。

如果是这个原因的话,目前来看短期的暴力砸盘已经解除了,关键的位置都已经跌穿卖完了,但在这种银行大规模对冲的机制下长期来看风险依然存在。

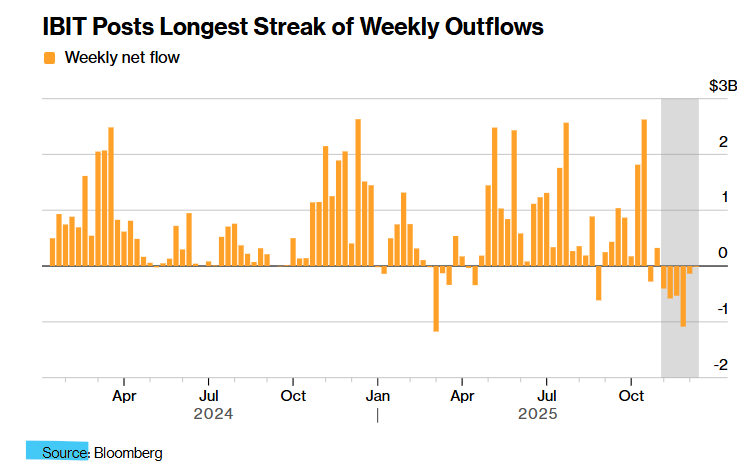

IBIT 引发了 Bitcoin 的大规模清算?错了!!

Parker 的这篇文章很多小伙伴转发给我,问是不是 $IBIT 的清算导致了这次 $BTC 价格的连环踩踏,我稍微解释一下,Parker 所说的清算实际上是 IBIT 这个现货 ETF 的清算,而不是 Bitcoin 的清算,而且 IBIT 虽然是 BTC 的现货 ETF ,但并不等于是 BTC ,而且 IBIT 的清算也并未引发 BTC 的清算。

ETF 实际上是两层市场,一级市场主要就是 Bitcoin 的买入和赎回,这部分几乎都是 AP(可以理解为做市商)来提供流动性,本质上和用 USD 去生成 USDC 是一个道理,而且 AP 很少通过交易所流通 BTC ,所以现货 ETF 的买入最大的用处就是锁住了 Bitcoin 的流通性。

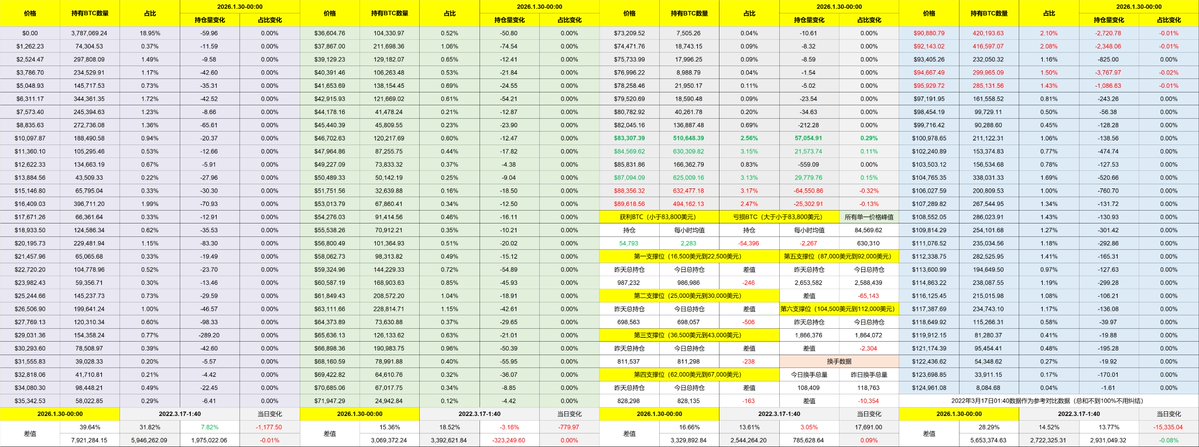

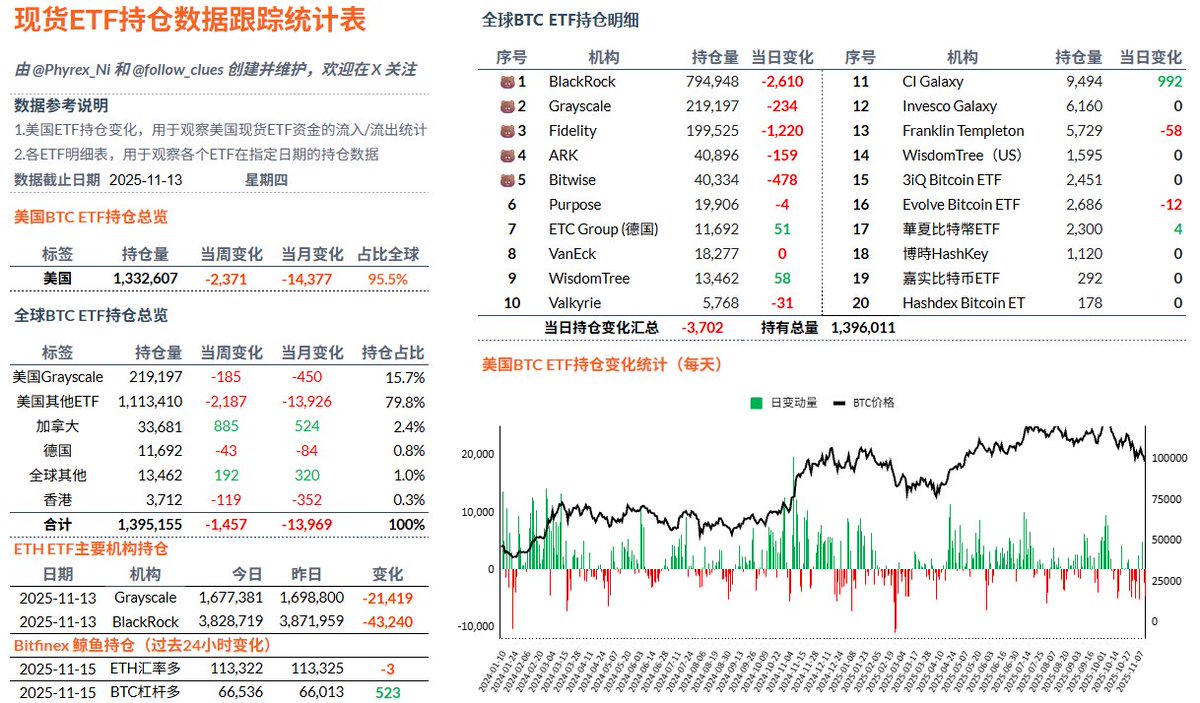

而在周四大规模清算的时候,贝莱德的投资者流出,也就是赎回的 BTC 只有不到 3,000 枚,全美国的现货 ETF 机构一共赎回的 BTC 都不到 6,000 枚(所有的官网数据),也就是说 ETF 机构向市场抛售的 Bitcoin 最多就是 6,000 枚。而且这 6,000 枚还未必都是转移到交易所中的。

而 Parker 所说的 IBIT 的清算实际是在二级市场发生的,大概总的成交量是 107亿 美元,是 IBIT 有史以来成交量最大的一次,确实也是引发了一些机构的清算,但需要注意的是,这部分的清算只是 IBIT 的清算,而不是 $BTC 的清算,起码这部分的清算并没有传导到 IBIT 的一级市场。

所以周四 Bitcoin 的大幅下跌只是引发了 IBIT 的清算,但并未产生 IBIT 导致的 BTC 清算,ETF 的二级市场交易标的本质上还是 ETF ,而 BTC 只是 ETF 的价格锚定而已,能够对市场产生影响的最多就是一级市场的抛售 BTC 引发的清算,而不是 IBIT 。

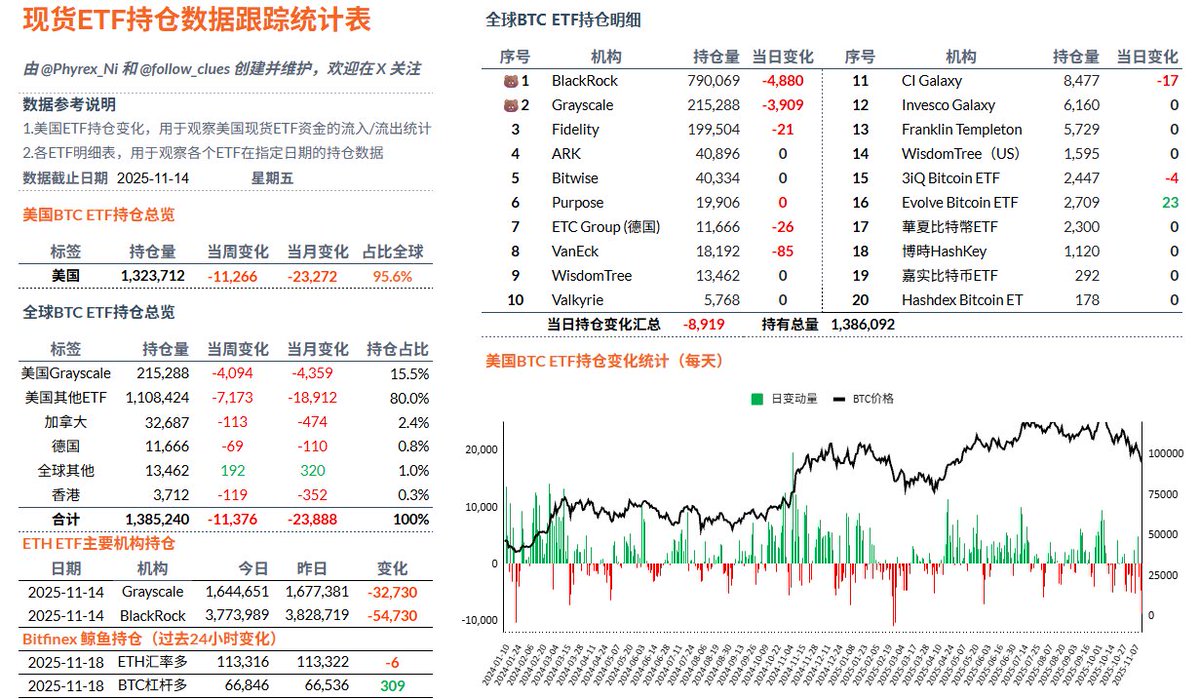

实际上虽然周四 BTC 的价格下跌超过 14% ,但实际上BTC在 ETF 的净流出只占了 0.46% ,当天 BTC 现货 ETF 一共持有 1,273,280 枚 BTC ,总流出 5,952 枚 BTC。

@bitget VIP,费率更低,福利更狠

今天看了很多信息说这一轮的下跌和贝莱德的 $IBIT 清算有很大的关系,这应该分两步来说,首先在一级市场虽然 $BTC 现货 ETF 确实是净流出,但流出量并不算多,贝莱德投资者的流出不到 3,000 枚 Bitcoin ,并不足以影响现货的走势,即便是美国全部的 ETF 机构流出也不过是不到 6,000 枚 BTC 。

但 ETF 不仅仅是一级市场,还有二级市场,确实是二级市场出现了有史以来最大的成交量,可能是有天价的清算,但这部分的清算和 BTC 现货没有关系,只是 ETF 之间的清算。ETF 背后的 BTC 还未看到有大规模的抛售。

@bitget VIP,费率更低,福利更狠

复盘记录:除了这个猜想,再补充一个。

币圈几个大所,比如CEX代表币安,DEX代表 $Hype 都上了白银合约,然后本身就吸纳了很多币圈活跃资金了。白银顶部巨震插针,随后暴跌,形成了币圈的连锁反应,币圈这波下跌也是白银顶部巨震开始跌的。

以后可能在白银波动大(跌)的时候都有连锁反应。

Here is a plausible story about what happened in the markets.

And yet, I can't help but feel every time there's a chaotic move in crypto, there's a plausible story that "someone blew up," but we never later learn who the "someone" was. We still don't really know who the "someones" were on 10/10.

Not to say it's not true. But having to wait 3 months for filings to test whether this hypothesis is true is another reason why on-chain markets are so much better.

《写给币圈玩家的美股攻略——马上从小白晋级》

研究了约一年左右的美股后,果然是金融领域没有新鲜事。高大上的美股其实仍然是有极多的情绪占比,股价的上下波动带着奇妙的韵律,从体感上来说,与币圈非常像。

我用一篇文章,你直接对号入座,就知道怎么玩了

但不同的是,这种波动中有一条不变的主线:公司有发展有利润,股价就会持续上升。

所以,价值投资派一般能笑到最后。

但是,共识、情绪、叙事、筹码分布、傻钱涌入速度等其实一致的,我等仍大有可为。

币圈的很多规则仍然在很多高风险科技股尤其是小盘股上特别适用,比如:

1、不要信仰

2、见好就收

3、抄底要稳

等等

因为科技股竞争激烈,盈利落地慢,大家炒的全是预期,什么是预期?MEME就是最典型的。

所以,适合币圈人的炒美股方式就是三条:

1、你如果在币圈是屯BTC党

其他不看,那美就买 $VOO 和 $QQQ

对应大盘和科技指数,而且每次遇到20%的回调进去,收益满满。

(图为纳指100在互联网泡沫后的走势,如果AI泡沫破灭也来一次就很爽了)

2、你如果是山寨币玩家

那你可以关注各种新叙事、主线,很可能抓到航天存储等热门股票

而这些股票和币圈山寨币在短期内是一致的,就是冲高,然后回落,最后回归价值。

比如存储现在很火,但明年呢?后年呢?存储有周期,需求大了就扩产,扩产多了就跌——讲超级周期都意味着要跌了。

而且山寨币玩家赚钱了以后,最好的做法是什么?买成比特币对吧?而且没有什么信仰,拉飞了就算了,下一个更乖。

美股你也可以这样,赚了钱就换成指数,如果你指数都觉得不稳,想吃利息,那就买:

$SGOV 短期国债,直接吃4.1%的年化,而且随时可以出手用来抄底

也可以买黄金或白银的ETF: $GLDM $SLV

也可以换成比特币的ETF: $IBIT

这四个ETF都是很好的ETF,交易量、安全性拉满,GLDM管理费更是极低

3、你如果是MEME高手

那可以用MEME的玩法,更加关注短期的情绪波段,玩新闻 、玩叙事、玩反转,都很OK。

然后为了提升胜率,也仍然一样,赚了钱就换到上述几类ETF中,再分类强调一次:

大盘与科技股指数ETF: $VOO 和 $QQQ

黄金或白银ETF: $GLDM $SLV

比特币的ETF: $IBIT

总体来说,美股也没什么难的,看到美股一些老派投资者对币圈充满鄙视,觉得挺好笑的,穿个长衫还穿出优越感了。

你不需要知道茴字有九种写法,你只需要找到适合自己的节奏。

你一定会成功滴!

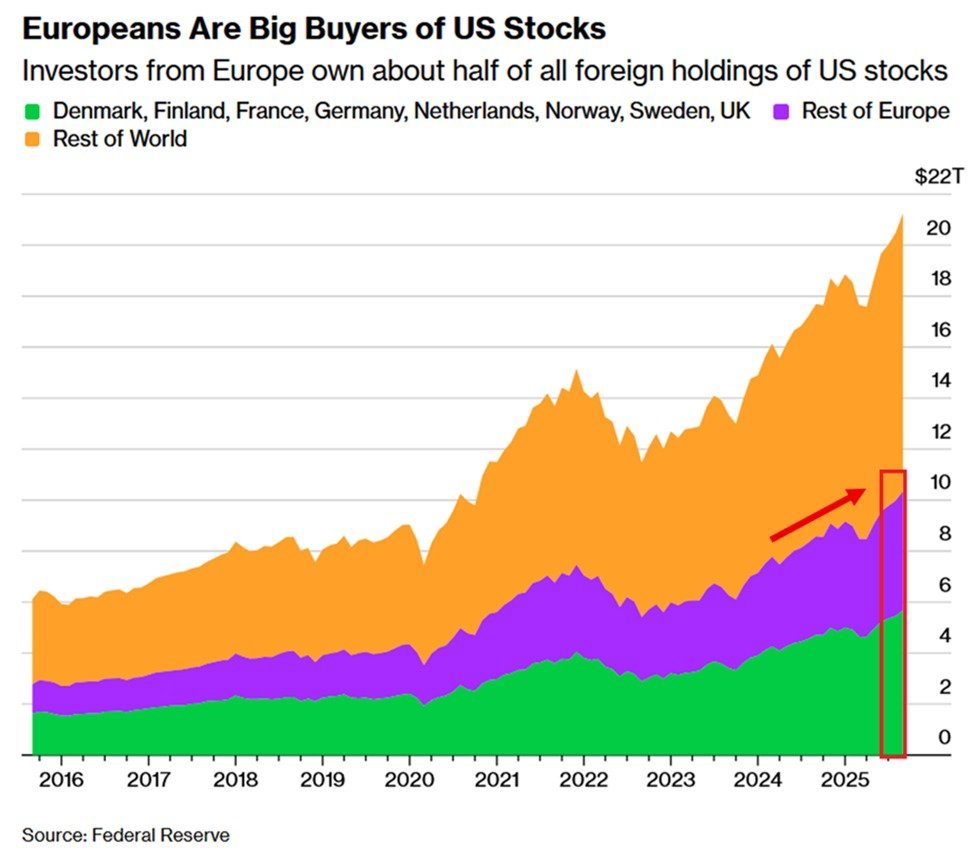

为什么一直说欧美投资者会对美股产生影响

从数据来看,非美国资金持有的美股市值在过去 10 年里持续抬升,而且其中最大的一块来自欧洲。

绿色是欧洲核心国家,包括了丹麦,芬兰,法国,德国,荷兰,挪威,瑞典和英国持有的美股,紫色代表的是欧洲其他国家持有的美股。橙色是世界其他地区持有的美股。

从 2016 年到 2025 年,三个色块整体堆叠面积越来越大,说明全球资金对美股的配置越来越重。或者说美股在全球资产组合里的权重越来越高。

其中欧洲是最大持有着之一,绿色 + 紫色合计接近占一半体量,这意味着美股早就不是美国人自己玩自己的市场,而是一个被全球资金共同定价的资产池。

更关键的是,美股的边际买家很多时候并不是美国散户,而是这些体量巨大的机构资金包括了,主权基金、养老金、保险、银行自营、以及跨国公司的回购与现金管理。欧洲资金一旦集中调整仓位,影响的不是一两只股票,而是指数层面的价格弹性,尤其是标普500和纳指这种全球配置的“默认选项”。

所以我们说“欧美投资者会影响美股”,本质不是说欧洲人能决定美股涨跌,而是说当非美资金的存量已经大到这个级别,美股就天然带有一个全球资金的杠杆,欧洲的利率、汇率、信用周期、甚至政治风险,都会通过资产再配置传导到美股的定价里。美股越来越像全球资产的结算层,而不是单一国家的股票市场。

@bitget VIP,费率更低,福利更狠

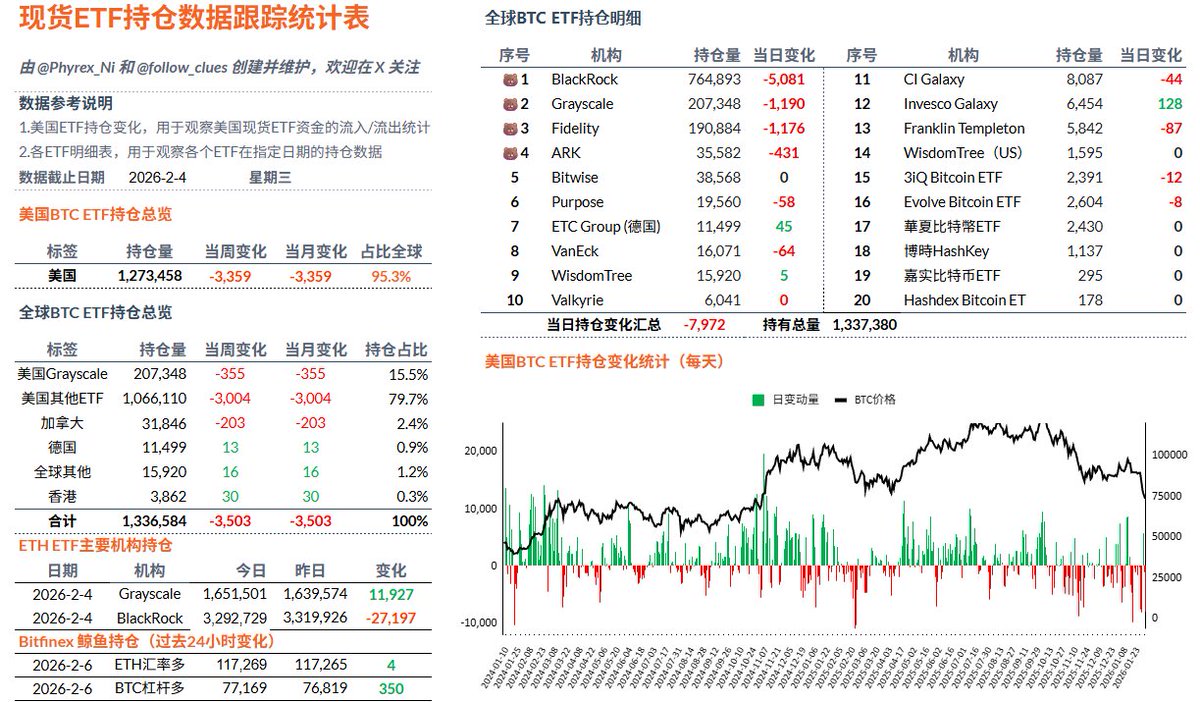

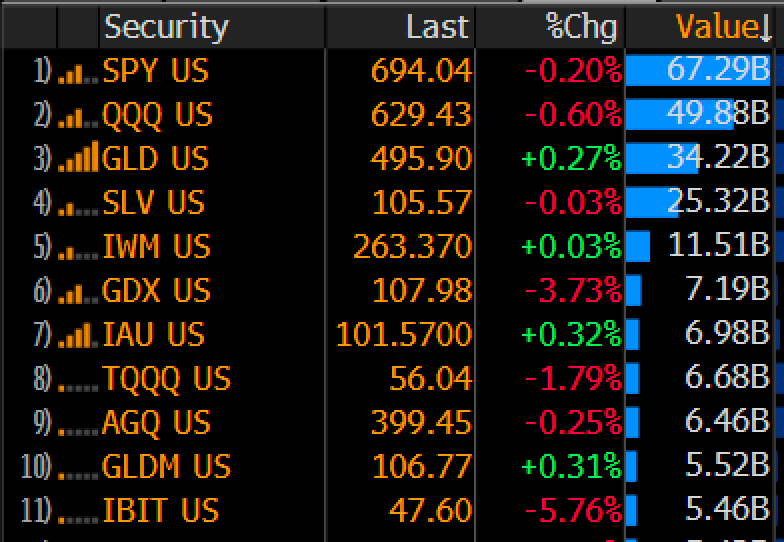

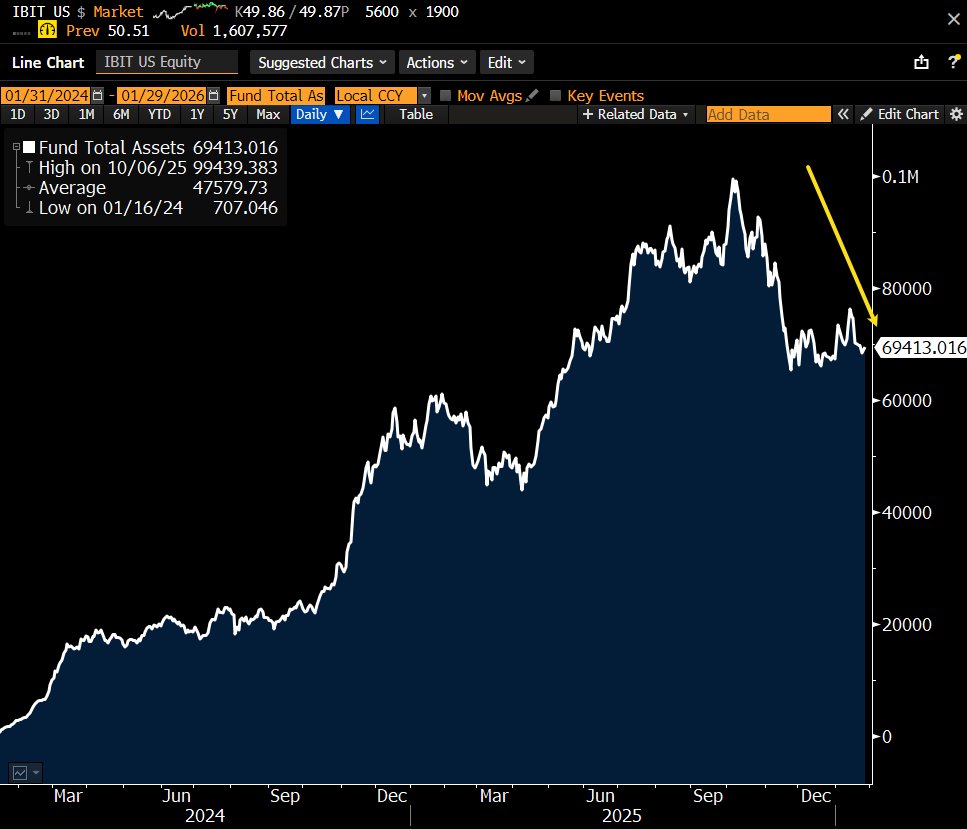

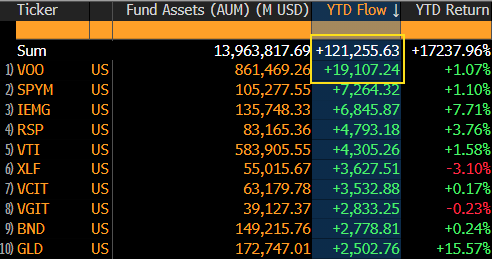

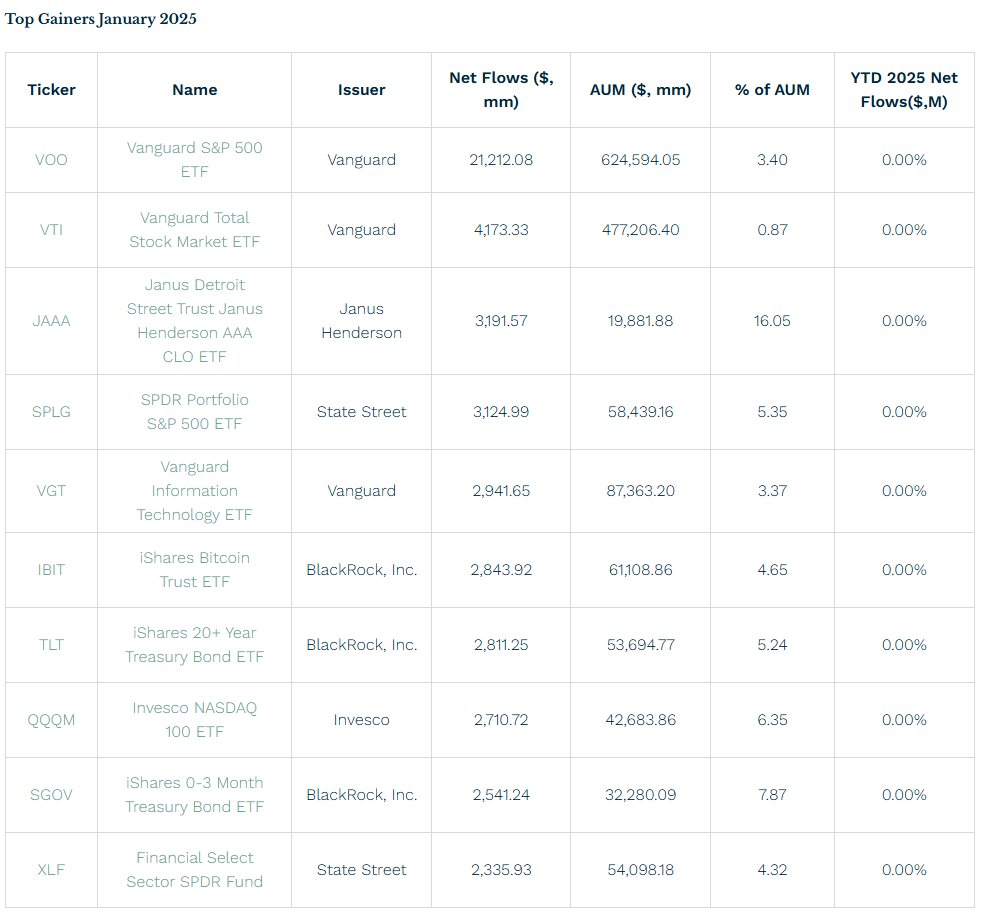

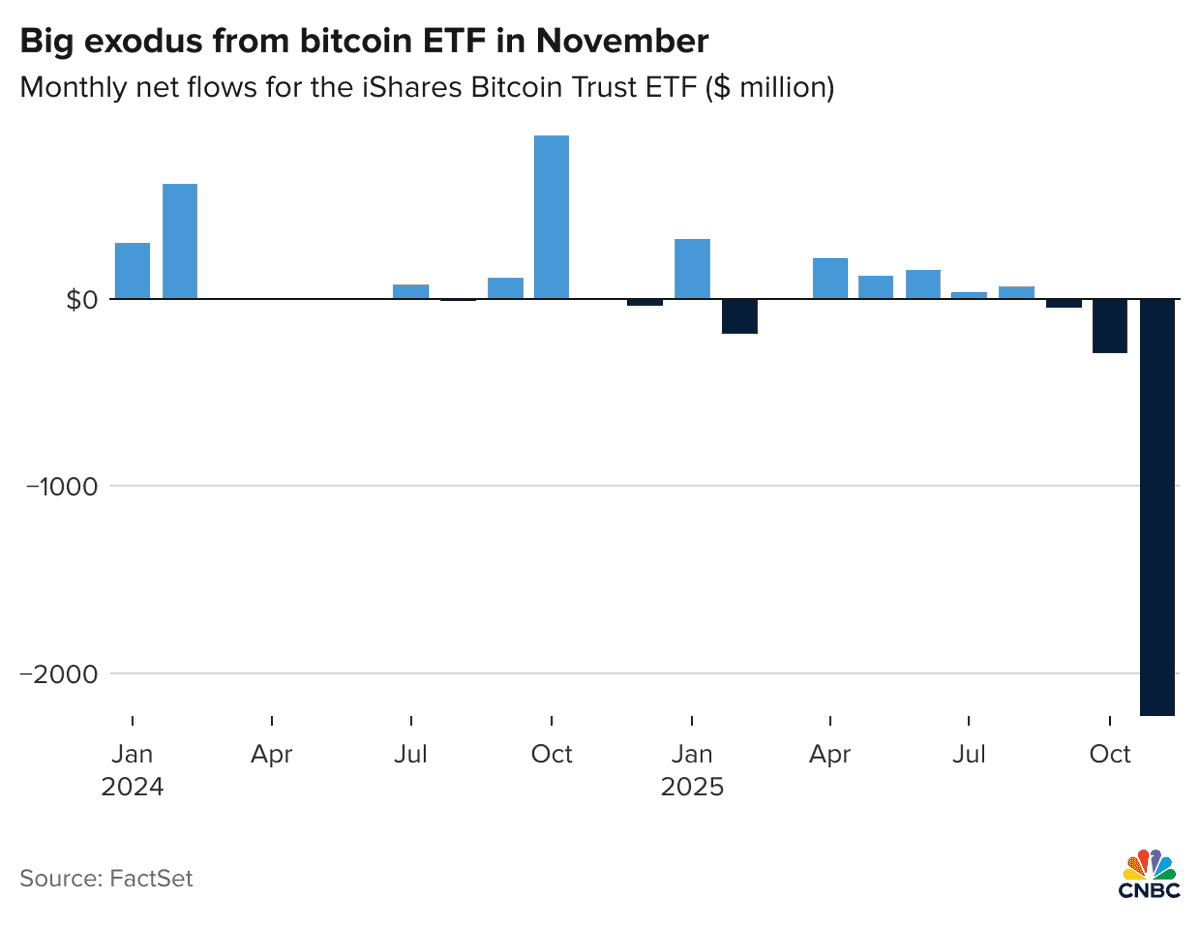

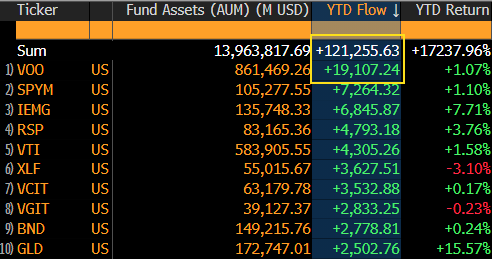

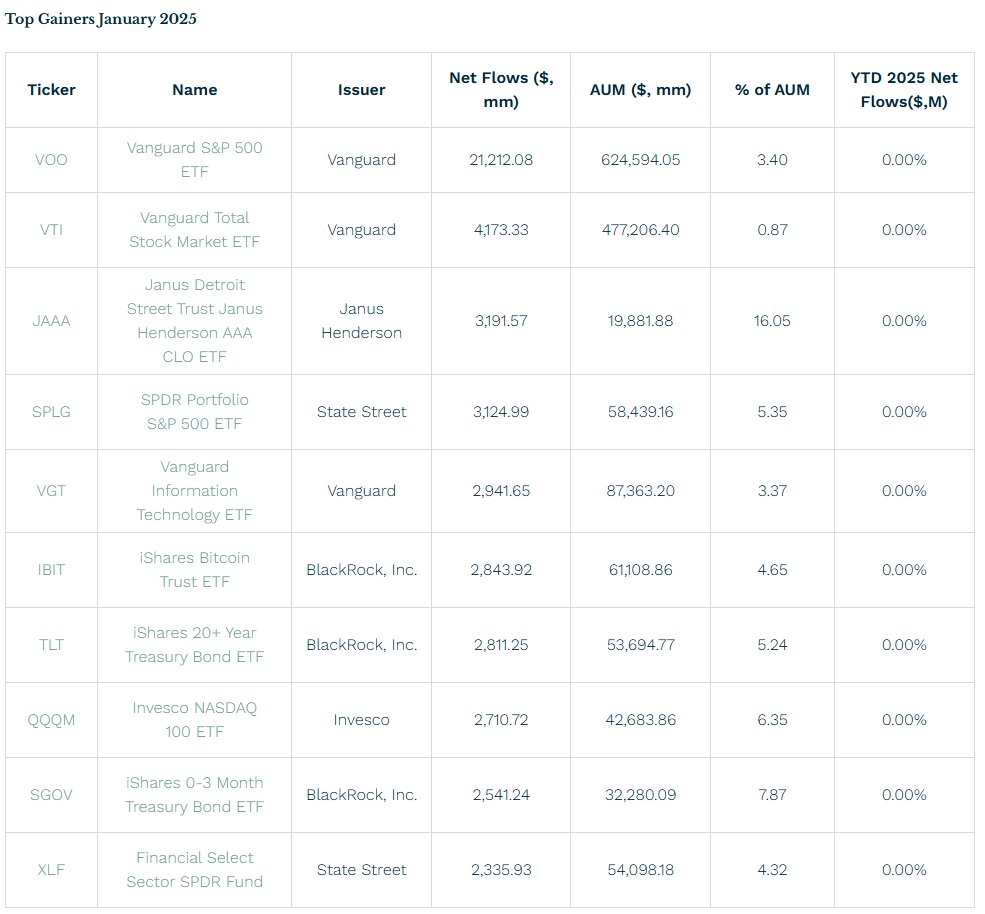

截至目前一月美国 ETF 流入资金量已大幅突破历史新高,加密货币退出前十

好消息是截止到目前仍然有大量的资金在冲入美股的 ETF,一月份已经有超过 1,212 亿美元流入到美国挂牌的 ETF 中,这个数据有多可怕呢?

彭博社的 Eric 统计过历史中平均 一月 的资金净流入是 400 亿美元,而有史以来的记录是去年创造的 880 亿美元,现在 一月 还没有结束,就已经超过了历史最高点的 40% 。

这些资金主要进入的是和 标普500 相关的 ETF 中,包括了 $VOO $SPYM 和 $RSP ,这三个资产的总流入资金量就已经超过了 311.6 亿美元,占了总资金流入量的 25% 左右。

由此可以判断,虽然现在市场上还是有不少的利空情绪,但对于美股开始投资者还是在风控的下注,下注的资金量已经大幅超过了历史以来的高点,这就说明投资者们认为 2026年 将会是牛市或者是牛市的开端,这并不是猜测,而是投资者用远超历史的大量真金白银在买入。

与此同时非常可惜的是,在2025年一月 $IBIT 也就是贝莱德的 $BTC 现货 ETF 还在当月的资金流入中排到了第六名,我要是没记错的话,虽然 $ETH 的现货 ETF $ETHA 没有进前十,但也到了第十三名,但到了 2026年 IBIT 已经在前十中看不到了。

这也说明传统投资者对于加密货币的兴趣和去年同期相比已经大幅衰退了,但目前加密货币起码是 Bitcoin 还保持着和美股的一定联动性,所以仍然可以判断,只要美股是处于上涨的状态,加密货币行业就不会太差。

@bitget VIP,费率更低,福利更狠

2025 was a great year for crypto 👇

- Bitcoin set a new ATH of $126,000

- 🇺🇸 President Trump signed an Executive Order to establish the US Strategic Crypto Reserve

- $IBIT smashed ETF inflow records

- JP Morgan started offering Bitcoin & Ethereum collateralized loans

- Vanguard admitted defeat and began offering Bitcoin ETFs

- Bitcoin & Ethereum Treasury Companies exploded.

- The SEC became pro-crypto

- The GENIUS Act got signed into law

- GameStop bought half a billion dollars worth of Bitcoin

I’m excited for 2026!

THIS IS WHY BITCOIN PUMPED:

Right after the US market opened, Bitcoin surged nearly 6%.

Not a coincidence.

Vanguard just lifted its Bitcoin ETF ban reversal, and a wave of new institutional investors rushed in through BlackRock’s $IBIT ETF.

BlackRock’s $IBIT alone hit over $1.8B in trading volume within the first two hours.

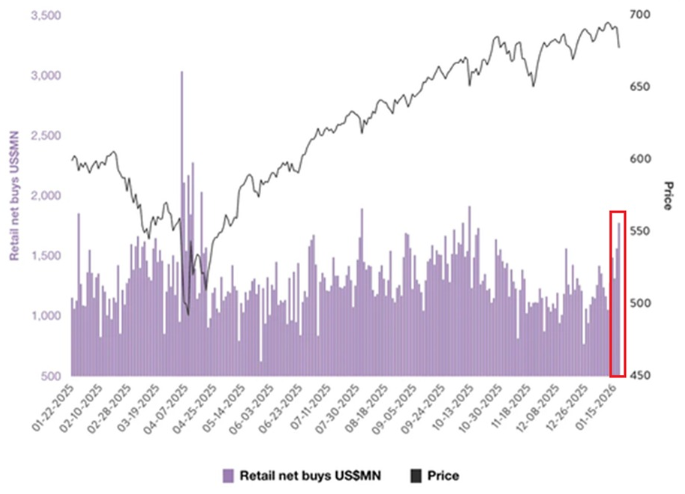

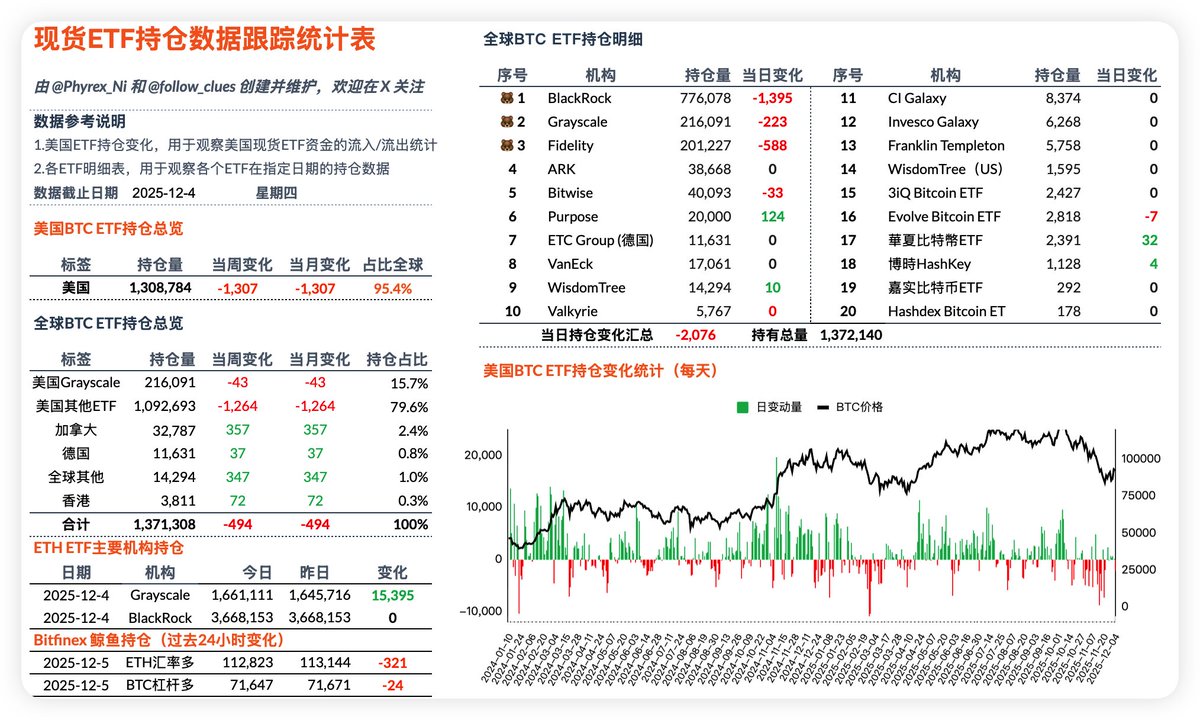

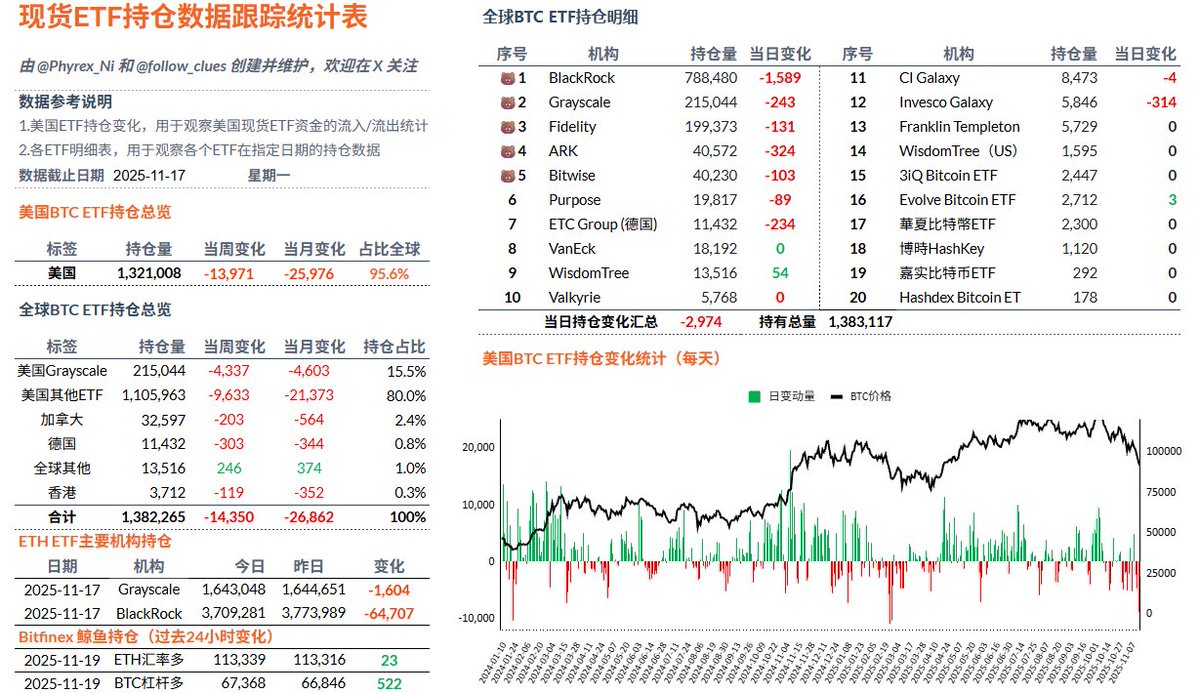

周五现货 ETF 的数据仍然很差,仍然是贝莱德的投资者抛售了最多的 $BTC ,我看很多小伙伴都在说这是贝莱德的抛售,所以牛市结束了,先不说牛市或者熊市的问题,首先这个抛售的是贝莱德的投资者,而不一定是贝莱德自己,甚至贝莱德自己持有的 $IBIT 都不算多。

其次确实最近一段时间都是贝莱德的投资者在领头抛售 Bitcoin ,但抛售的总量和贝莱德持仓的高位相比差距都很大,年内贝莱德持仓最高是 805,467 枚,在10月产生的,现在也还有 790,069 枚,实际的抛售量是有限的,多数的投资者并没有选择抛售。

这已经第96周的数据了,这一周所有的美国机构净抛售了 11,266 枚 BTC ,略微低于第95周的 11,929 枚 BTC ,虽然还是在抛售,但暂时并未出现明显上升的迹象。

Bitget VIP,费率更低,福利更狠