Notes

🚀 24H Top 5 Gainers on #KuCoin (September 19, 2025)

1. $RUNWAGO (@runwago) - $0.84 (+1,580%)

2. $ZEX (@ZetaMarkets) - $0.11 (+85%)

3. $DUCK (@Duck_Chain) - $0.0088 (+85%)

4. $SLAY (@satlayer) - $0.036 (+51%)

5. $XLAB (@Dexlab_official) - $0.0000046 (+46%)

#Ku24hour

🎉 Celebrate $SLAY on #KuCoin with an exciting giveaway!

🎁2,000 USDC for 100 winners!

How to enter:

1️⃣ Follow @kucoincom & @satlayer

2️⃣ Like, RT & Quote: "Trade $SLAY on #KuCoin!" + Tag 3 friends

3️⃣ Fill this out:

⏰ 48 hours

Know what slays?

Our new $SLAY Syrup Pool 💅

Stake CAKE, earn $SLAY with @satlayer, the economic layer for Bitcoin.

🍯 Dip in:

近一周20个空投领取,兄弟们可以查漏补缺一下,已经很久没有听到有人单项目A7、A8了

1、Somnia @Somnia_Network 检查空投

https://t.co/2BMPVKzEup

2、PublicAI 空投领取现已上线

https://t.co/La0S3CPI8b

3、OpenPad AI @Openpad_io 空投查询

https://t.co/VIOrA56JPk

4、TCOM 联合OKX @okxchinese 活动可以领空投了

https://t.co/YVko7uw7QI

5、做了Layer3任务平台的 @Calderaxyz 任务的可以去看看有没有USDC空投

https://t.co/BdIlAWelq8

6、 $SOON 线性释放空投领取

https://t.co/DgvswWC7LR

https://t.co/3gIQSY0taK

7、小飞碟第六期空投 $OBT 线性解锁现已开放

https://t.co/ODaq2UpJr6

8、Plume的空投可以领取部分了

https://t.co/9AjKrmdnq4

9、Sidekick @Sidekick_Labs 空投领取

https://t.co/dZAvcPytBS

10、Aptos Yapper 每月激励已经发放到钱包

https://t.co/HSaKpqaeT7

11、有Solayer @solayer_labs 翡翠卡就可以领取5-100U的BTC奖励

https://t.co/W2gpzn9b7v

12、领取 $NIGHT 空投 @MidnightNtwrk

https://t.co/PHvFvt4j7I

13、Spark @sparkdotfi 领取空投

https://t.co/0qzHF9BzW8

14、做过 @lista_dao 的可以检查下 S3空投,8.23截止领取

https://t.co/NJ2Q09nPRP

15、OYL钱包发空投了

https://t.co/ISrTPYD4PW

16、领取B2 @BSquaredNetwork 第三期挖矿奖励

https://t.co/KeitnBa7jm

17、0G @0G_labs 节点+NFT持有者的空投查询,目前属于锁仓阶段,必须通过kyc才有资格

https://t.co/sNX1QLmPvO

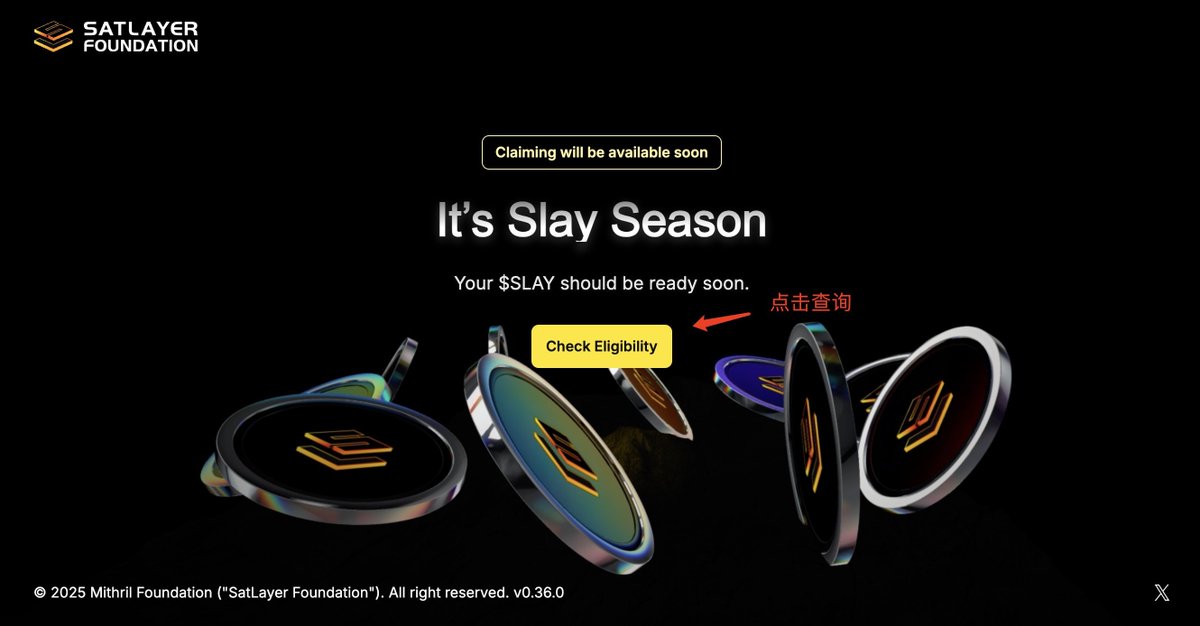

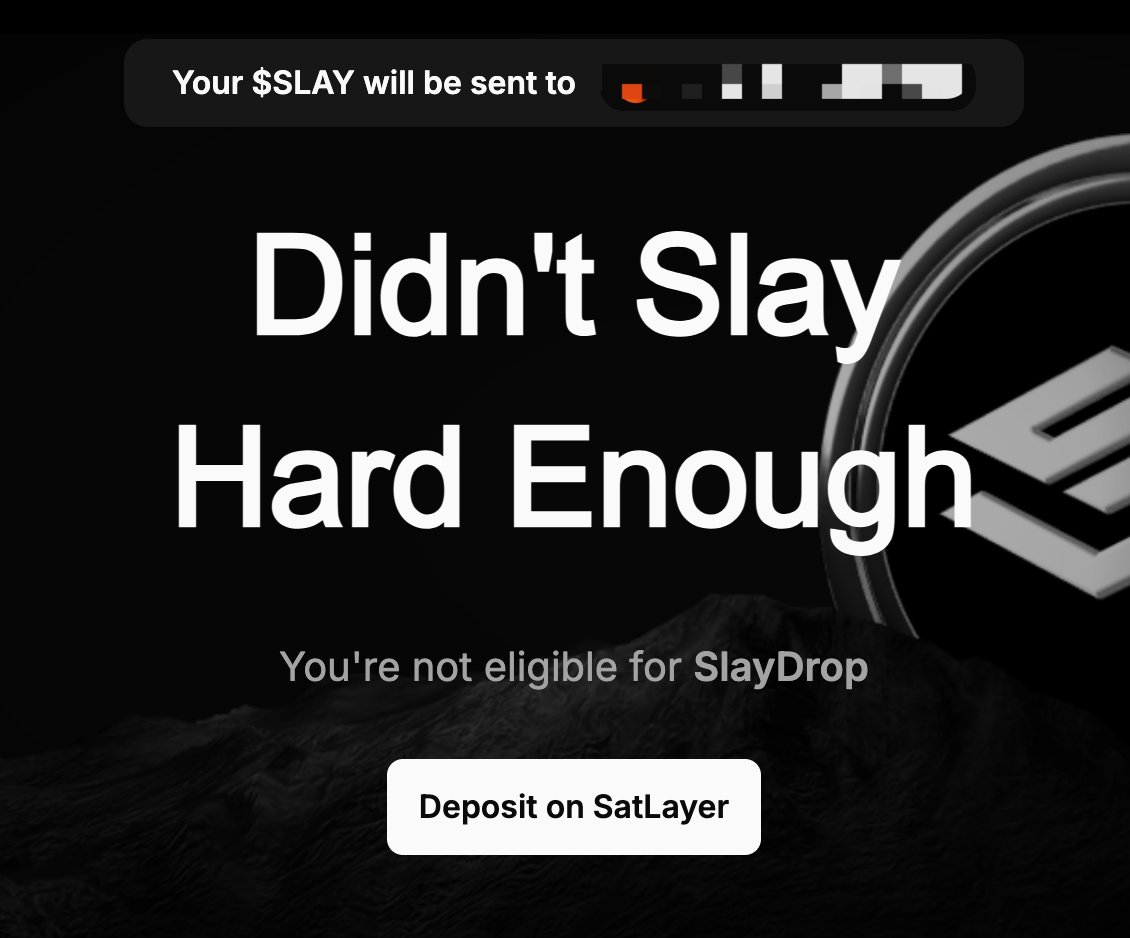

18、SatLayer @satlayer $SLAY 空投

https://t.co/mc44jjGTlp

19、Memory @MemoryProtocol 获取 $mem 奖励

https://t.co/ui4X7OnlWz

20、Solayer锁仓的空投已释放

https://t.co/JZEhomZR8K

$SLAY is now in post-only mode 📣

@SatLayer is the foundation for the new economy, built on Bitcoin

Deposit today:

看推我还以为是 @satlayer 又融资呢

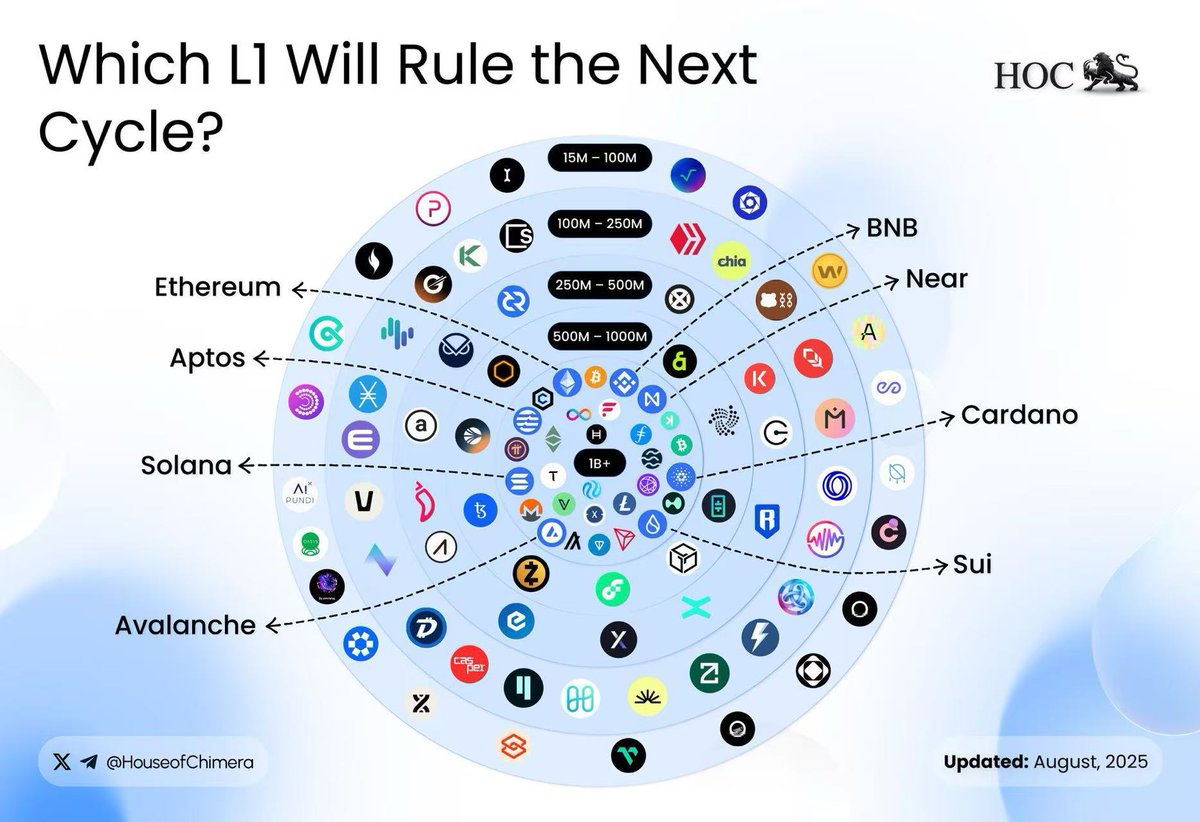

看下 $SLAY 目前的FDV市值刚1亿美金,币安阿尔法的基本上全部出完,比特币生态暂时还没有支棱起来,比特币生态下一个发射的应该是 @BitlayerLabs 和 @build_on_bob

😂我感觉挺悬的,Bitlayer之前也撸了一些代币,现在公墓价格0.2u,能达到0.2u吗?希望项目方多拉点盘,多上点所,去看了下社区骂的人挺多

8月12日8个空投任务,感兴趣的兄弟可以做一下

1、SatLayer @satlayer $SLAY 可以查询空投了

https://t.co/mc44jjHraX

2、Aptos Yapper 每月激励已经发放到钱包,大家查询一下

https://t.co/HSaKpqaMIF

3、Memory @MemoryProtocol 关联社交账号,根据ETH链+推特+Farcaster+github上的成就获取 $mem 奖励

https://t.co/ui4X7OnTM7

4、solstice @solsticefi 早鸟积分活动

https://t.co/wzaxnlf1Tc

5、Vibes @vibesdotfun 本周领取积分

https://t.co/Me13rmOfaR

6、Cerebro @cerebro_hq 要发NFT了,而且可以赚取宝石积分,未来大概率是有空投的

https://t.co/K3jA1MmjTb

7、由Open Campus、Animoca Ventures领投融资520万美金的HackQuest @HackQuest_ 有积分任务可以做

https://t.co/U44S5Hykds

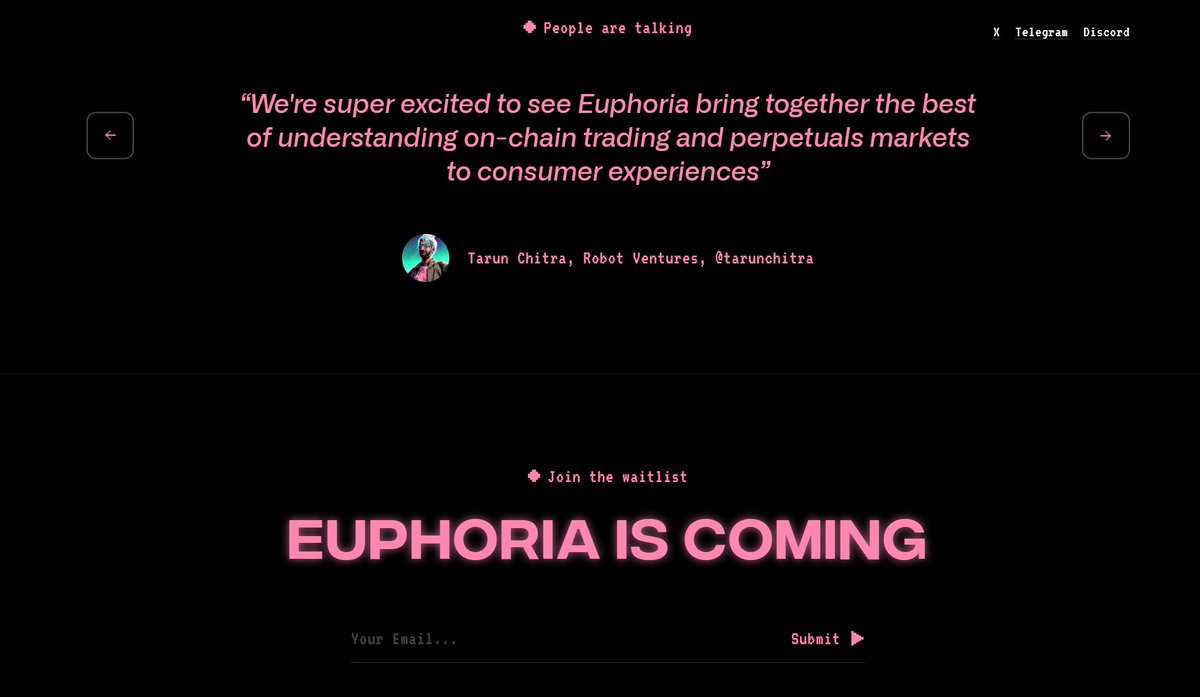

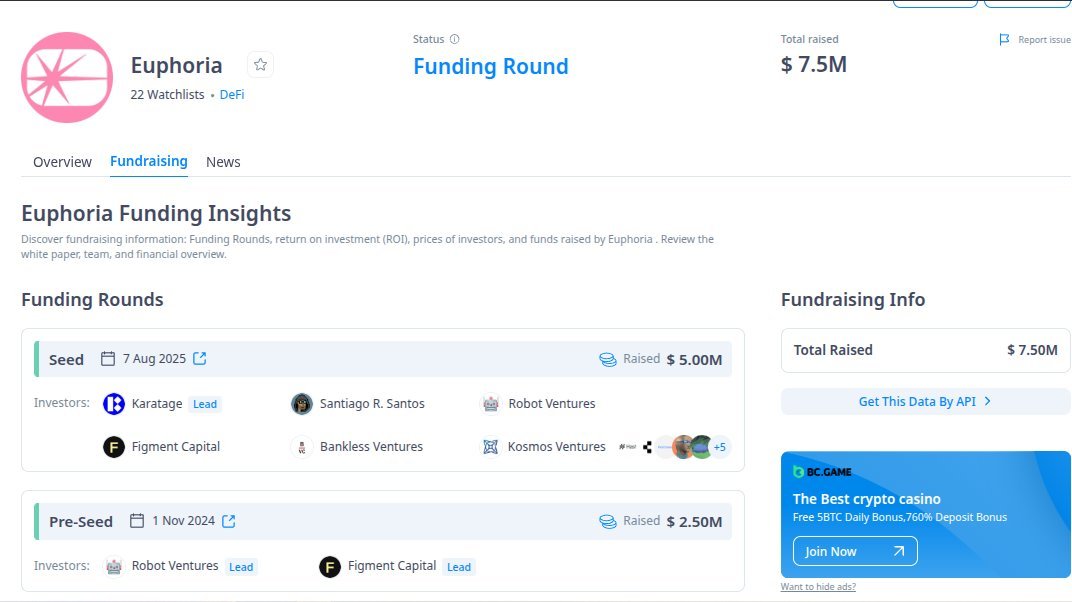

8、融资750万美金的衍生品交易市场 Euphoria Finance @Euphoria_fi 填写邮箱加入候补名单

https://t.co/7idXYQzSX1

🚀 24H Top 5 Gainers on #KuCoin (August 12, 2025)

1. $XNY (@codatta_io) - $0.015 (+101%)

2. $SLAY (@satlayer) - $0.065 (+64%)

3. $DSYNC (@DestraNetwork) - $0.15 (+56%)

4. $SOUL (@PhantasmaChain) - $0.041 (+52%)

5. $MAT (@matchain_io) - $0.56 (+46%)

#Ku24hour

🎉 @satlayer is bringing double rewards to #KuCoin!

🔹Activity 1: SLAY GemSlot Carnival – Share 32,000 USDC

🔹Activity 2: KuCoin Affiliates Exclusive – Share 6,500 USDC

Don’t miss your chance to earn more as $SLAY goes live on #KuCoinSpotMarket!!

👉 https://t.co/AuRdPKVtVV

#KuCoinGemSlot #SLAY #KuCoinAffiliates #KuListing

🎉 @SatLayerFD is bringing double rewards to #KuCoin!

🔹Activity 1: SLAY GemSlot Carnival – Share 32,000 USDC

🔹Activity 2: KuCoin Affiliates Exclusive – Share 6,500 USDC

Don’t miss your chance to earn more as $SLAY goes live on #KuCoinSpotMarket!!

👉 https://t.co/AuRdPKUW6n

#KuCoinGemSlot #SLAY #KuCoinAffiliates #KuListing

Gate New Listing: $SLAY @SatLayer

🔹 Trading Pair: $SLAY / $USDT

🔹 Trading Starts: 11:00 AM, August 11th (UTC)

Trade:

Details:

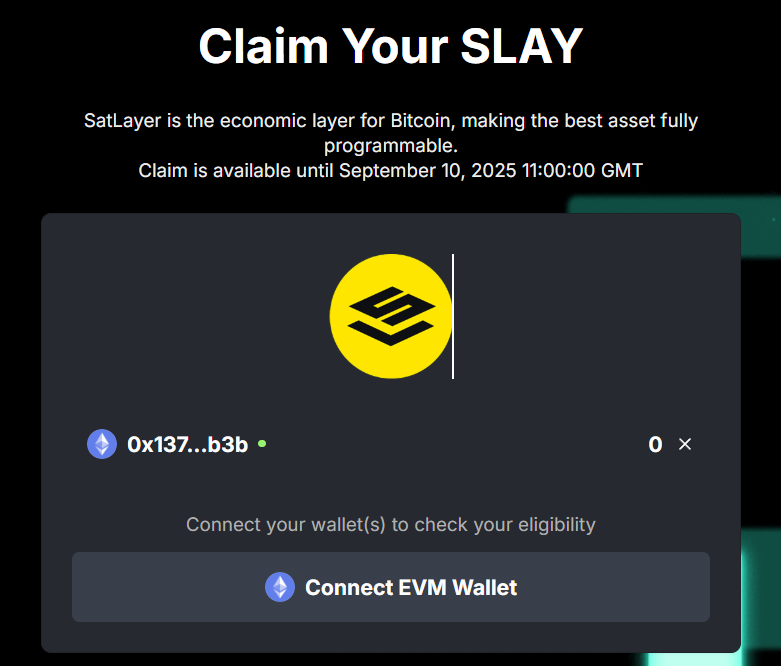

📢 World Premiere Listing: @SatLayer $SLAY is coming soon to #KuCoin!

SatLayer is the economic layer for Bitcoin, turning BTC into productive, programmable collateral for AI, DeFi, RWA, stablecoins, and more.

📅 Trading starts: August 11, 2025 at 11:00 (UTC)

💰 Deposits effective immediately (ETH-ERC20)

🔁 Pair: SLAY/USDT

Details: https://t.co/Xenui2agBT

#KuListing #SLAY

SatLayer $SLAY 바이낸스 알파, 8/11 출시

- TGE 기대감으로 현재 카이토 마인드쉐어 1위

- SatLayer 트위터 가보면 SUI, PLUME, BABYLON 등 파트너 플젝들의 SlayDrop 과 SLAY SEASON 축하 리트윗 게시물들로 도배되는중 ㅋㅋㅋ

‼️에어드랍 등록 아직 안한분들은 오늘 밤 22시 KST 에 마감이니까 빨리 ㄱㄱ

* 지금까지 650,000 지갑 등록

* 에어드랍 할당은 총 발행량의 10%

럼프형 덕분에 시장 분위기 좋아져서 좀 기대되는중 !

It's time to SLAY #SLAYSeason

Binance Alpha 8 月 11 日上线 SatLayer

又来了一个项目可以吃猪脚饭😁

这里:

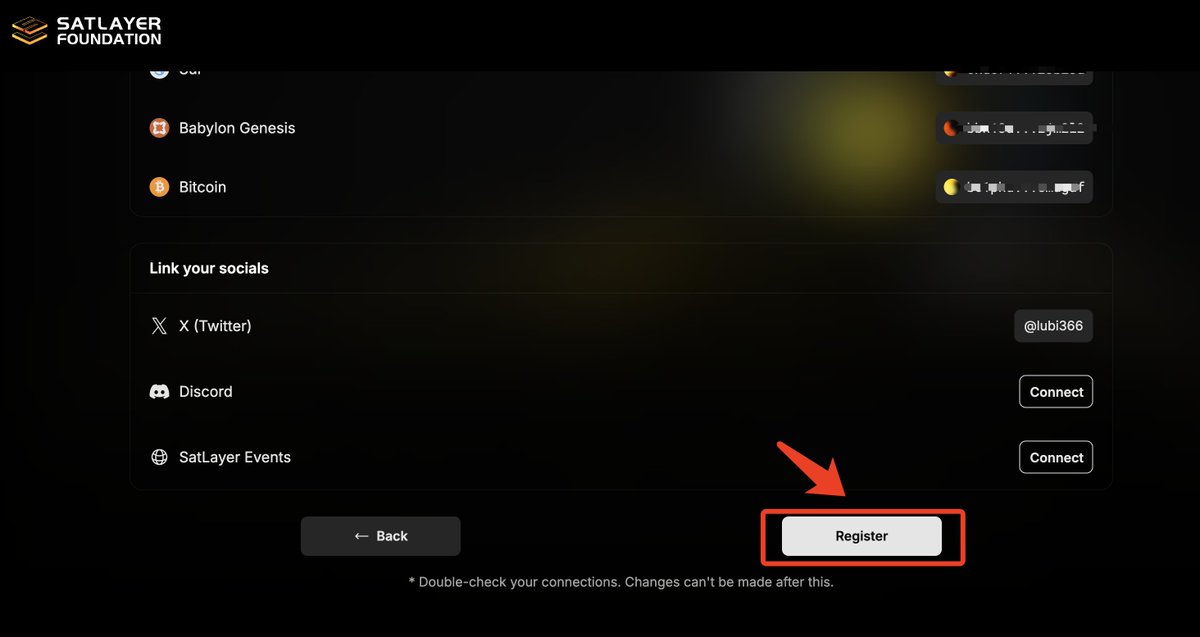

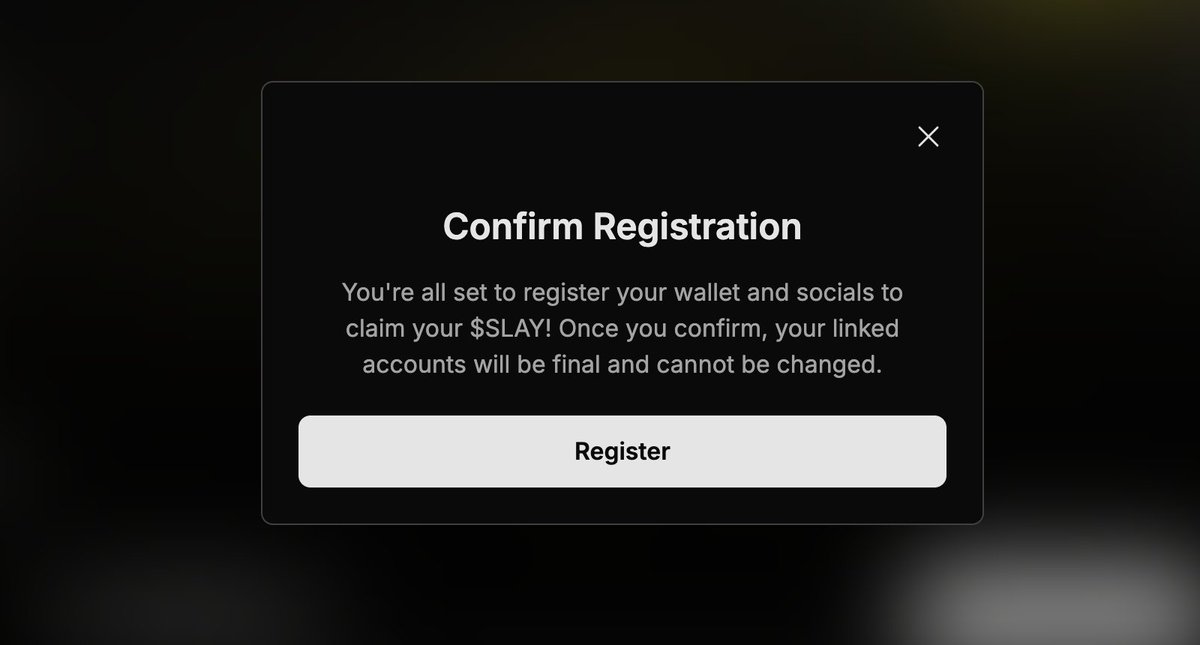

Satlayer空投注册要结束了别忘记👇

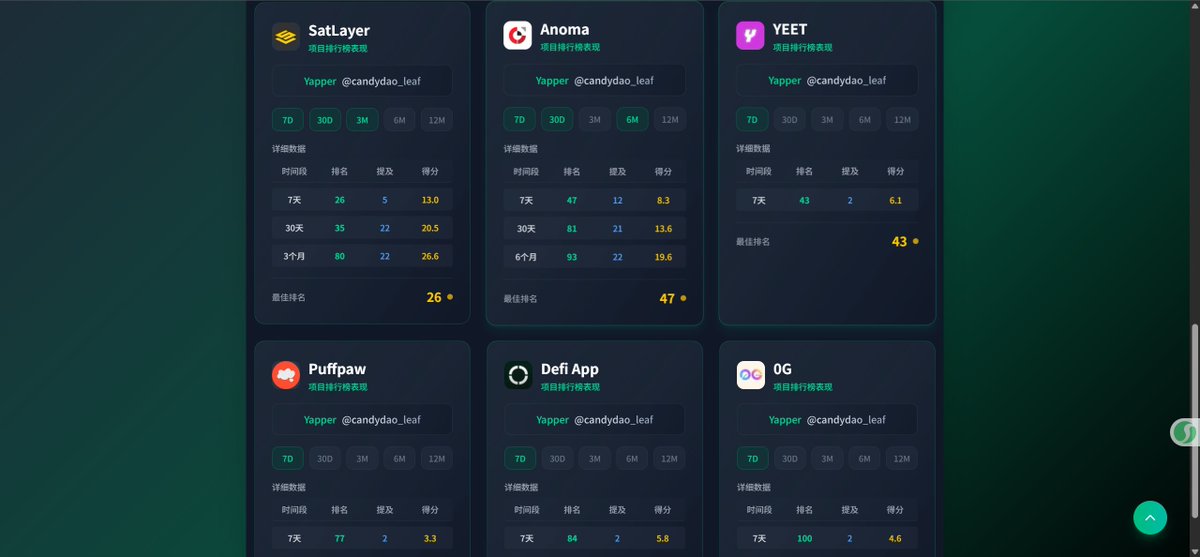

Kaito的奖励应该还不错我排名挺靠前

希望是个大毛的,毕竟Yap了这么久

@KaitoAI @satlayer @SatLayerFDN

大的要来家人们还可以有机会上车🥳

Satlayer计划奖励排名500名的Yap,可以去查一下自己在排名有没有进入前500或者差不太多,再发一两篇应该就可以进入排行榜领取奖励,可以卷哈

我的排名还算稳(一直在发satlayer)

目前总排名是80名妥妥的有奖励

不知道Satlayer能不能大满贯啊

排行榜:https://t.co/Bw4Yd9WeRv

注意空投不要忘记注册哟👇

链接:https://t.co/pDQEqC8cDZ

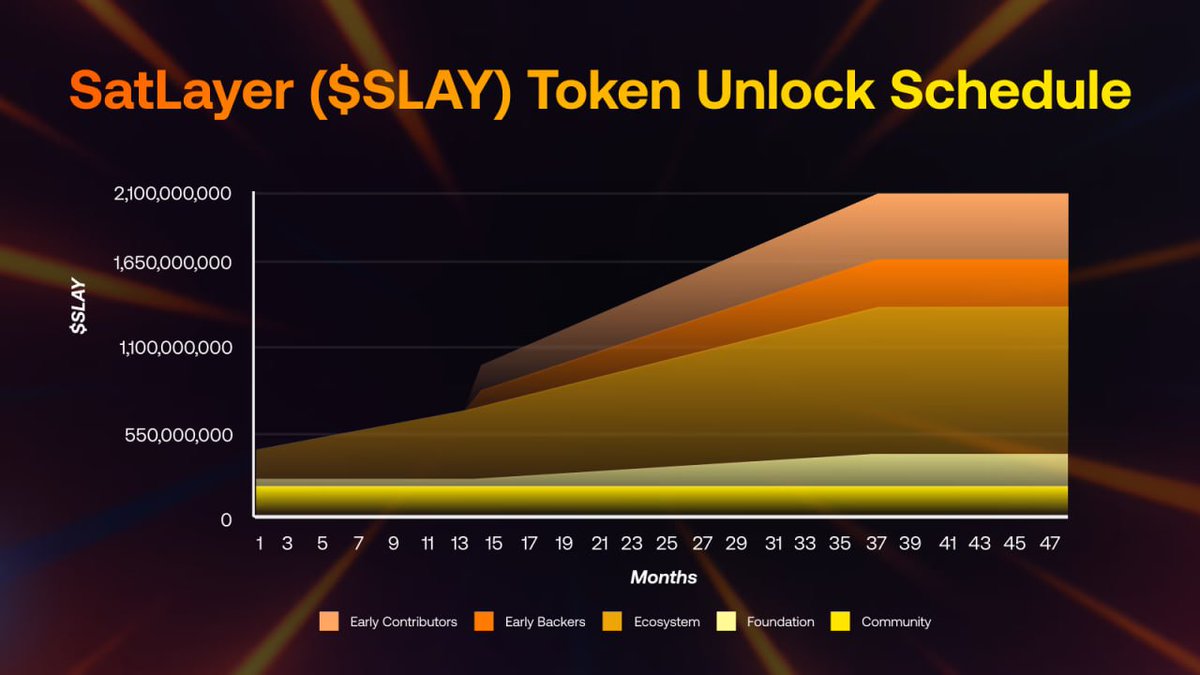

阅读完整的 $SLAY 代币经济学细分

链接:https://t.co/fBN9mmrM46

希望能上线币安或者韩国交易所!

Satlayer推出代币旨在开启比特币的可编程未来

@SatLayerFDN @satlayer @KaitoAI Yap

记得使用主题标签 #SatLayerWildcard

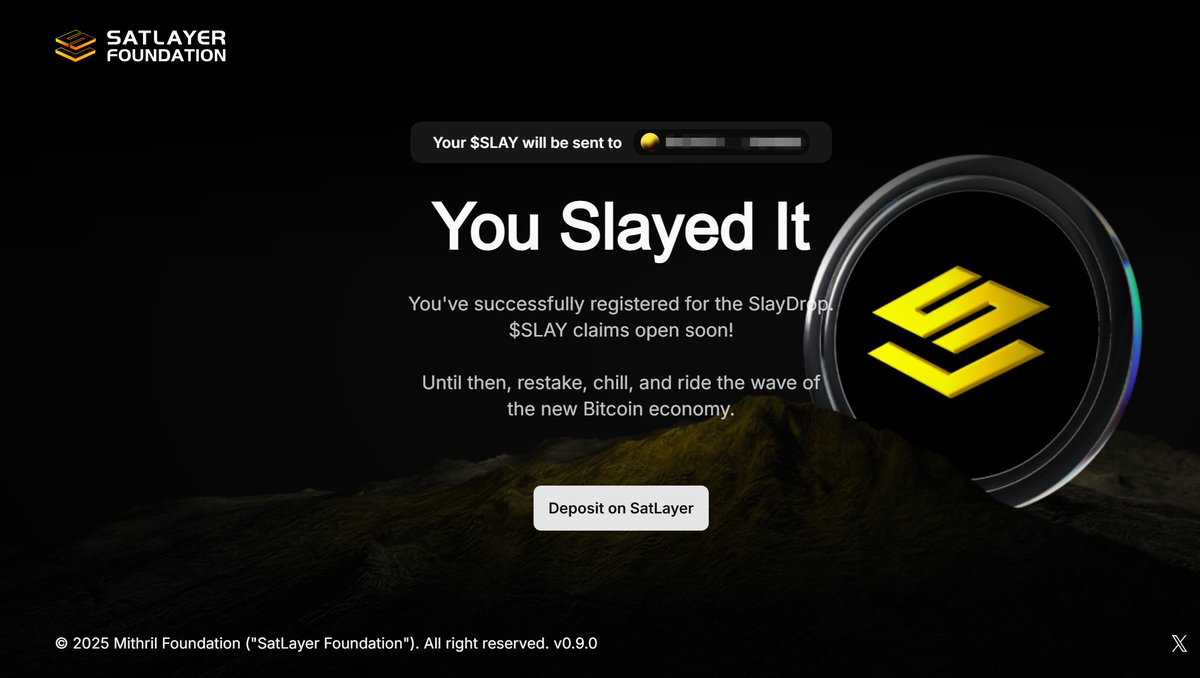

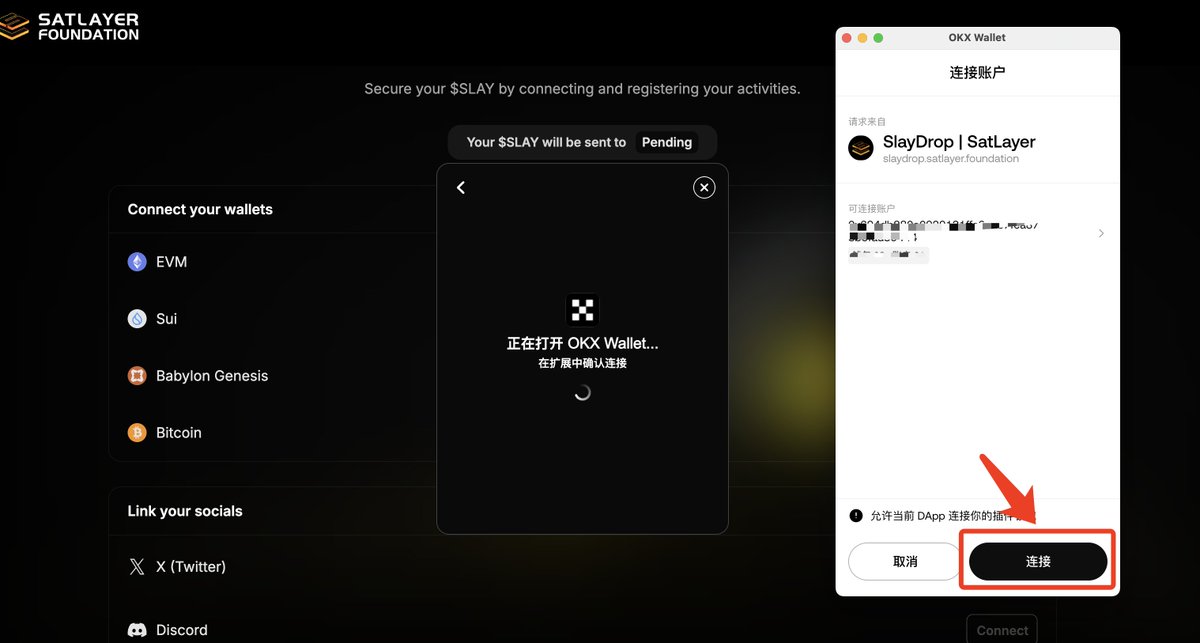

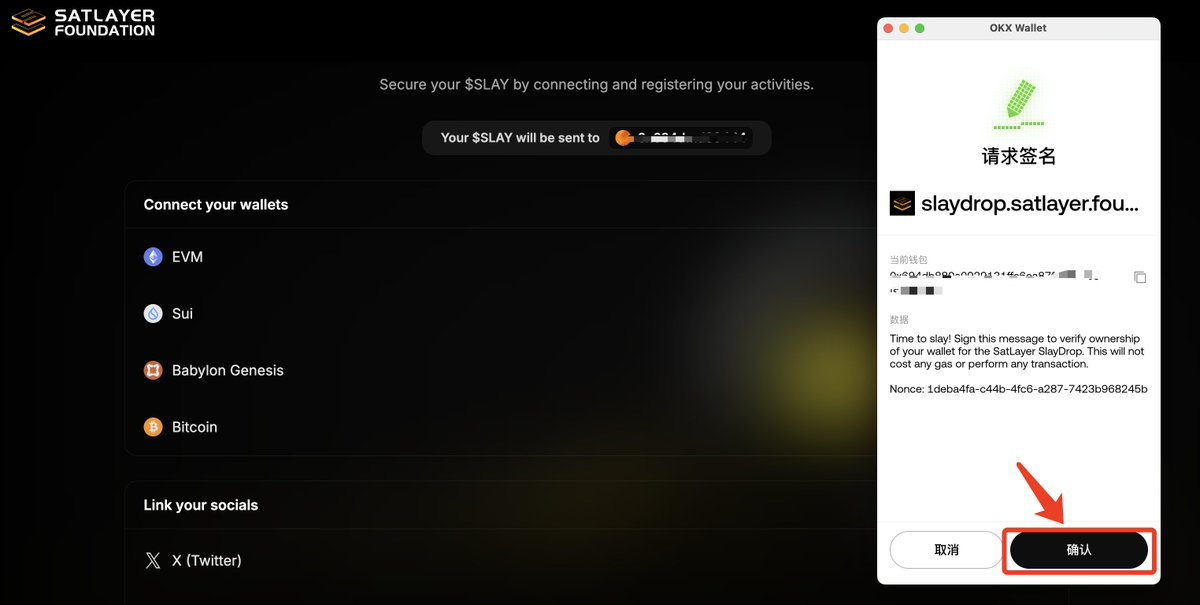

比特币再质押平台 @satlayer TGE快到了,看到空投注册已经开了,只有7天时间。

撸过的朋友别忘了去关联下钱包和社交账号,后面上线的时候 $SLAY 会自动发送到你的钱包里。

注册的链接在这:https://t.co/ntxnGUrbAx

另外,@Galxe 有个叫 Starboard 的内容榜单,Starboard 更看重内容质量和“真实影响力”,有不少粉丝不算很多的小创作者也上榜了。

目前 #Starboard 上已经有20多个项目开了“明牌奖励”,有些项目的榜单我觉得还蛮有机会去卷一卷的。

比如 我比较关心的 AI L1 赛道核心项目@0G_labs 和 老牌存储赛道新面孔@irys_xyz 这两个项目,也在 #Galxe 开设了榜单,发推特聊 #0G 和 #irys 就能赚 Aura 积分。

有兴趣的可以去看看推特账号绑定一下就能参与:

https://t.co/EKJr8DvDVM

SatLayer : 비트코인 기반 신경제를 위한 기초

- 비트코인은 차세대 글로벌 리저브 자산으로 진입 중

- 리저브 자산은 ‘보관’만 하는 자산이 아니라, 생산성을 가져야 함

- SatLayer는 BTC를 생산적이고 프로그래머블하며 수익을 창출하는 담보 자산으로 전환

- BTC는 보험, RWA, 스테이블코인, AI 인프라의 담보로 실제 사용되기 시작함

주요 사용 사례

1. BTC 기반 보험

2. BTC 담보 스테이블 코인 및 온체인 신용

3. RWA 인프라

4. AI 인프라 및 프라임 브로커리지

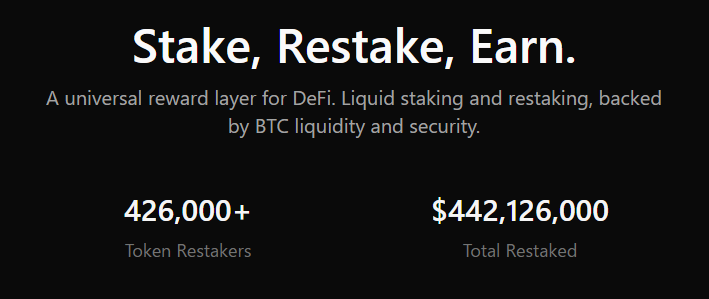

SatLayer 주요 지표

- TVL $450M+

- Restakers 42만+

- 총 트랜잭션 160만+

- 파트너 25+ (바빌론, 수이 등)

$SLAY 토큰 유틸리티

- 거버넌스

- 거치축적 : 프로토콜 수수료를 재단 트레저리에 축적

- 스테이킹 (보안 제공 및 슬래싱 규칙 있음)

에어드랍 등록 시작

- 총 발행량의 10%가 커뮤니티 에어드랍에 할당

- 8/9 22시 KST 까지

댓글에 에드 등록링크, 참고 링크들 남겨두겠음

@satlayer @SatLayerFDN

.@satlayer 终于要 TGE 了!福报来了!

空投注册已经开放,只有 7 天时间。

无论是手撸还是嘴撸的都快去注册一下。

注册地址:

只需要关联自己的钱包和社交账户就行。

注册完成等上线时, $SLAY 会直接空投到钱包中。

SatLayer是一个比特币质押平台,如果你社交媒体贡献过,质押过,可以绑定OKX Wallet钱包 @wallet ;质押协议很早就退出了,现在都流行嘴撸!

不管有没有,注册再说!等待领取 $SLAY 代币;

空投注册:

SatLayer正式公布代币经济学,协议代币 $SLAY 来了💥

SatLayer 终于要发币了,我个人是有参与的,特别是在 BTCFi 正热的时候,我用的是「多协议串联、跨生态叠加收益」的打法。

串联的协议我个人的要求其实挺高的,当时看到Satlayer是Hack Vc @hack_vc及Castle @CastleIslandVC投的所以有重点关注,在早期且未发币。

我当时参与的姿势之一:

→把 BTC 存入 Lombard @Lombard_Finance,获得 LBTC,再把 LBTC 存入 SatLayer,这种操作主要是开启多重收益,同时兼顾 Babylon + Lombard + SatLayer 三个未发币协议空投权重与资格。

另外就是参与berachain @berachain。年初的的时候,如果重点参与Berachain的Boyco 预存款金库活动,应该很多人对SatLayer 也很熟悉,SatLayer 作为 BTC restaking 协议支持资产就包括原生 BTC以及各类 LST

例如:SolvBTC(Solv)、UniBTC(Bedrock)、LBTC(Lombard)、PumpBTC 等等,这些 BTC 经由 SatLayer 参与 Berachain 生态,为主网上线做流动性准备,同时锁定多个生态项目积分与创世奖励。我印象里当时整个活动Satlayer贡献TVL大约3亿美金,表现是很强劲的。

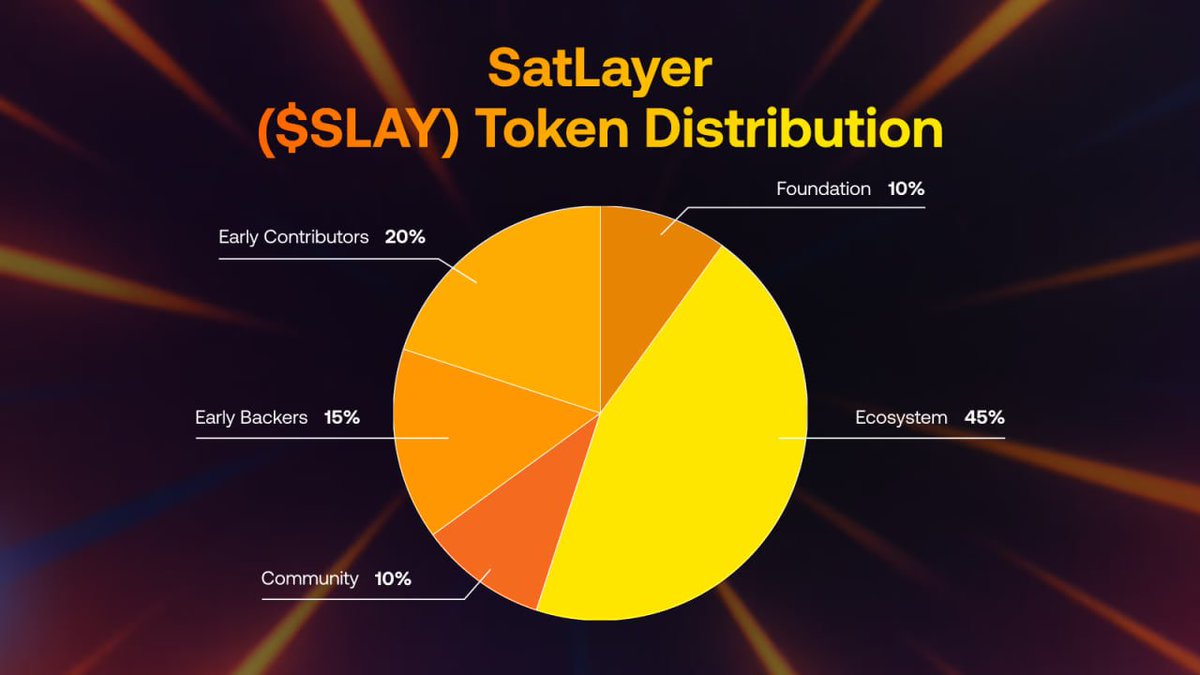

🚨现在, $SLAY 要发币了,针对社区的空投部分是10%

官方文章在这里:https://t.co/zJ94dpxHAT

SatLayer 代币经济学:

总供应量: 21亿

初始流通:21%

社区空投:10%,TGE 完全释放

生态激励:占比 45%,分阶段解锁,支持长期生态发展

🪂关于空投🪂

这部分比例是10%,将通过SlayDrop 分发,专门奖励最早支持 SatLayer 的核心用户群体。

按照我的理解,重点应该就是曾实际质押 BTC 或 BTC LST 至 SatLayer 金库、参与生态集成的真实用户,这部分空投肯定根据实际交互、存款金额、持仓时长等多个维度加权分配。

另外一部分就是已经公告的Y#ap推广用户,之前的公告是0.75%(0.5+0.25),这部分我没参与。

$SLAY 代币核心用途,其实就3个关键词:质押、治理、分红

其中重点是「双重质押机制」,BTC + SLAY 联动,参与 BVS 验证服务需同时质押 BTC 和 SLAY,因为运营一个 BVS(比特币验证服务)节点,得承担一定安全责任,BTC 是核心资产,SLAY 是“信用保证”,两者绑定就像本金 + 担保。

这也就是说,想参与 BVS,就得用上 SLAY,其中价值捕获机制,BVS 收费一部分将分配给 SLAY 持有者,协议可治理决定是否用收入回购销毁 SLAY,验证网络持续有真实需求,SLAY也就可以获得可以真实收益。

很多人就会问了,这个怎么跟ETH生态的Eigenlayer差不多,跟它的AVS模式也差不多。

确实在理念上很像, 2个都属于“再质押安全”模型,都服务外部应用协议 ,都强调“可编程惩罚 + 自主验证 + 共享安全”,但EigenLayer 更像以太坊生态的“计算安全层”,聚焦的是为以太坊生态延展验证能力。而SatLayer 则是让比特币具备更高效的资本利用率和抵押安全输出能力,更像比特币生态的“经济安全层”。

AVS 更像是在以太坊上给节点找活干,BVS 则是在比特币上给BTC找产能。大概是这么个个人理解,也不知道恰当不恰当。

熟悉的亏友应该已经很清楚知道SatLayer 是比特币生态的 restaking 协议,不熟悉的依然还是会不熟悉😂,毕竟这年头做投研的越来越少了。

SatLayer 是BTC restaking赛道的重要核心参与者,通过原生自托管质押机制,将 BTC 转变为可参与 DeFi、RWA、稳定币、AI 、TradFi 等核心方向的经济燃料,又或者说是生产性抵押资产。它在 BTCFi 赛道中,承担起「安全层 + 收益层」的双重定位。

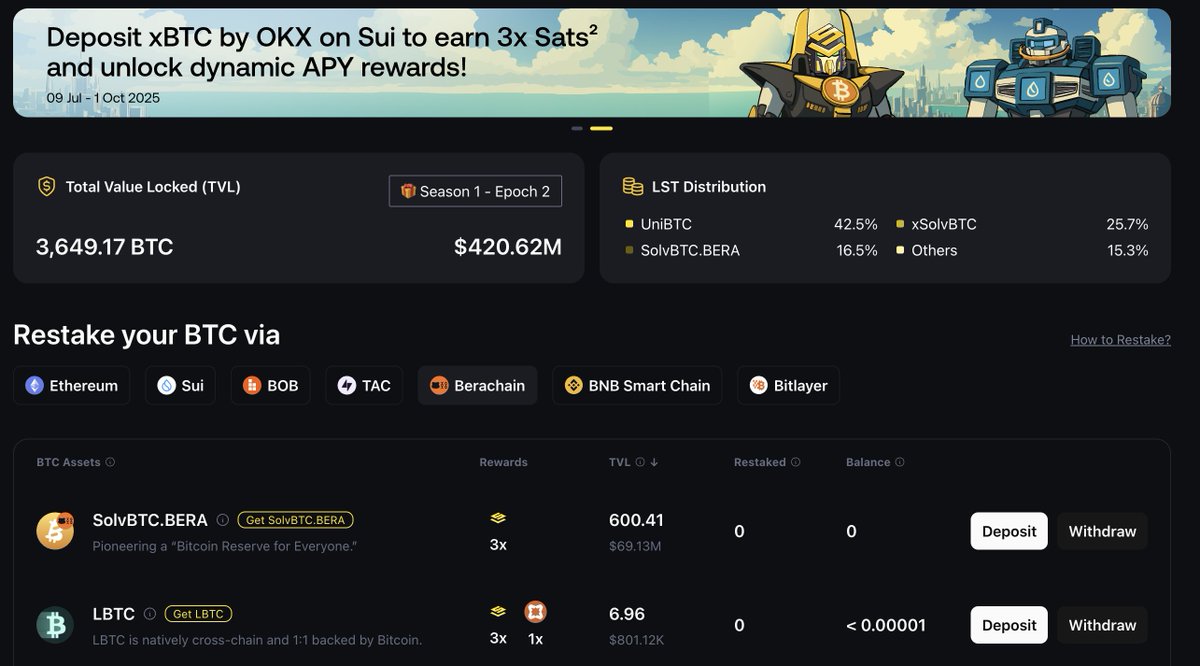

当前SatLayer 最新数据📊:

•TVL:$419M

•已质押 BTC:3649 枚

•融资:完成 $8M Pre-Seed(由 Hack VC & Castle Island 领投)

•生态合作:Berachain、Babylon、Sui、BOB、Solv、Lombard 等,作为Babylon协议的指定restaking合作伙伴,SatLayer通过可编程削减机制实现BTC的生产性应用。

另外已与Plume、Nexus Mutual, Cap, Hyperlane、RedStone 等30+协议合作,重点布局保险及流动性托管/主经纪商等刚需场景,推出了核心产品:收益型 BTC 保险基金,打造了链上保险的“再质押版巴菲特路径”。

另外,说回SatLayer 和 Berachain 的合作,其实就是一场跨链级别的 BTC 应用试炼,SatLayer 通过自家金库机制,把 BTC 流动性“打包”送进 Berachain 的预存款金库,不仅为主网启动注入真金白银,还成功让 BTC 在 EVM 链上第一次以 restaking 模式参与激励与积分体系。用的是BTC 安全性,在 Berachain 上干起了跨生态结算层的活,这种方式不仅为协议引流资产与用户,还能提升资本效率与收益叠加,成为跨链生态合作的一个典型范例。

值得注意的是,SatLayer 也正在与一批管理着数亿美元资产的 Digital Asset Treasury(DAT)公司进行深入接洽沟通。这类金库通常管理数亿美元的加密资产,对资产的收益性、安全性与可编程性要求极高。SatLayer 能进入这些对话,意味着它的安全模型和收益逻辑已被视为具备机构级可用性。

这背后,其实正是 SatLayer 的长期愿景,让 Bitcoin 不止是“储值工具”,而是成为可被调度、可被利用的生产性抵押资产,通过restaking机制让闲置的Bitcoin为整个加密生态系统提供安全保障,同时为Bitcoin持有者创造收益。

它希望:

🌱释放Bitcoin潜力:让Bitcoin突破"数字黄金"的储值局限,成为可编程的安全资产

🌱构建共享安全层:为Bitcoin Validated Services (BVS)提供统一的安全基础设施

🌱降低参与门槛:通过用户友好的界面让任何Bitcoin持有者都能参与restaking

从最初金库到现在的 BVS 网络成型,SatLayer 的野心一直很清楚:

👉把 BTC 从静态数字黄金变成动态的全球抵押引擎

在 Babylon 主推验证层、而 SatLayer 则承担经济层的背景下,SLAY 的长期是有价值的,未来BTCFi 一旦在起势,它有一个位置的。

当然,机会之外,也有挑战。

一方面,BTCFi 的热度高点已经过去,未来是否再次起势仍是未知数,

另一方面,对普通用户来说,restaking/BVS/双质押等机制理解成本高,动线较长,操作路径也较为复杂,更适合重度 DeFi 玩家;

同时,该方向要是没有财富效应自然不会吸引更多人。另外就是BTC 持有者本就偏向极简主义和硬派自托管,他们难接受让 BTC 干更多事这套逻辑,哪怕它再有收益。

📌所以接下来,重点就看3件事:

1、Phase 2 的 BVS 网络能否跑出强需求曲线。

2、TGE 的流动性释放与价格表现。

3、空投查询入口及财富效应。

作为ETF发行商的富兰克林总共投了两个BTC生态的项目,分别为BitLayer和SatLayer,而这两家恰好也都赶在最近要进行TGE,相比于BitLayer的声量,SatLayer相对小一些,但其实背景也不错,除了富兰克林外也拿到了HackVC和OKX的投资,与BitLayer做BTC L2不同,SatLayer是基于Babylon专注于为BTC寻找额外收益的经济层。

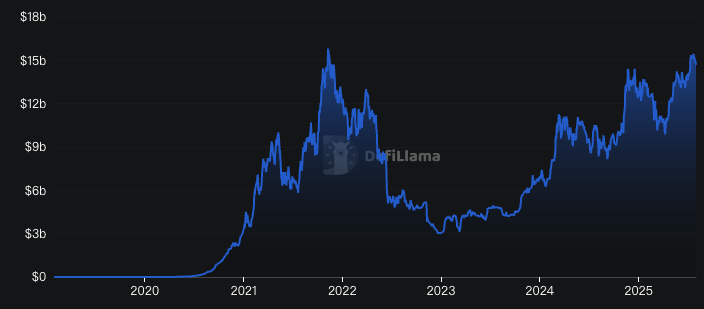

目前随着ETH、SOL和SEI等POS资产的ETF开始进行质押,以及各种资产的财库储备将其进行质押,资产本身增值的情况下还得到了额外收益,开始“又吃又拿”的状态,但作为占据整个加密货币超过60%以上的BTC依然还是非生产性资产,就像巴菲特说不买黄金的理由是认为持有它本身并不能产生额外收益,所以如果能撬动一部分BTC产生收益则会更大程度上激励BTC的储备,尤其是现在随着BTC的ETF和各个财库出现后,则会有很大想象空间,而目前WBTC的资产规模创下新高达到150亿美金,从侧面也说明BTC进入Defi领域进行借贷生息等需求的旺盛,但这也只占BTC总量的0.67%。

SatLayer是Babylon的独家再质押合作伙伴,也是Sui的唯一再质押合作伙伴,所以SatLayer的目标就是在多个生态中为BTC寻找更多收益,覆盖稳定币、RWA等领域,目前其最主要的方向就是面向ETF和财库开发保本的BTC理财产品。

SatLayer通过再质押BTC构建了一个链上的保险资金池,再结合可编程的罚没机制达到自动理赔的效果,而再质押的收益则就是保费,比如目前其正在去中心化保险协议Nexus Mutual以及几家传统保险公司共同开发基于BTC的链上保险,比如为Defi借贷协议提供爆仓险,以及和Plume合作为RWA资产提供BTC担保的保险。

所以可以将SatLayer理解成是一个以BTC作为资产储备的保险公司,之前大家对再质押的理解都是提供安全性,但这个安全性都是以“去中心化”为解释,所以不论是对用户的理解,还是实际的业务落地,都很抽象难以理解,但SatLayer将其聚焦到保险后还是很精准的,就像是法币,你持有它本身也并不产生收益,但是你把他借给保险公司,然后保险公司为其他公司做担保,收取保费,再给你一定的利息,原本不产生收益的法币就会成为生产性资产。

至于风险问题,保险这东西本质上就是算一个赔付概率,只需要最终赔付的资金小于保费总额就可以了,富兰克林投SatLayer应该也是出于这样一个战略储备作用,毕竟作为ETF发行商如果能将手里握有的大量BTC产生安全保本的收益,即使收益率再低,但基数足够大也是很可观的一笔现金流。

大的要来了 @satlayer 发布代币经济学

详情:https://t.co/knv6Px1WoW

揭开 $SLAY :SatLayer 协议的生态系统代币

作为比特币再抵押领域的领导者,SatLayer 提高了比特币作为最佳抵押品的利用率,其正在加速推动比特币成为下一个世界储备资产和生态。短短一年时间,SatLayer 在各项指标上均创下新高:BVS 生态系统合作伙伴、总锁定价值 (TVL)、用户数量以及实际使用场景

介绍 $SLAY👇它旨在:

→协调用户、建设者和运营商之间的激励机制

→实现 SatLayer 协议的去中心化治理

→推动生态系统增长

→通过重新质押 BTC 和可编程削减来确保比特币验证服务(BVS)的安全

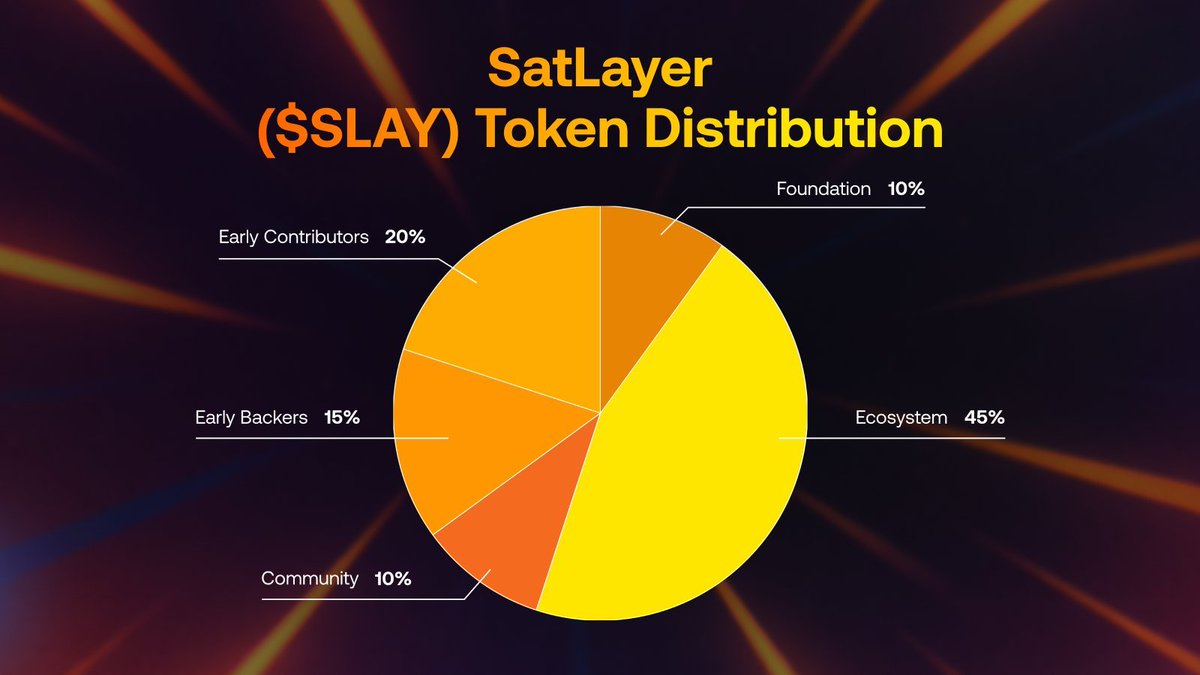

可以看到图片里面的代币分配,社区是有10%的奖励估计这部分就是空投份额,还算不错现在的项目基本上都是这样子的空投,说多不多说少不少的感觉,10% 的 SLAY 将通过旗舰 SatLayer SlayDrop 活动以及其他 TGE 相关活动分发给令人难以置信的 SatLayer 社区

阅读完整的 $SLAY 代币经济学细分

链接:https://t.co/fBN9mmrM46

希望能上线币安或者韩国交易所!

Satlayer推出代币旨在开启比特币的可编程未来

@SatLayerFDN @satlayer

SatLayer 代币经济学来了,它的宗旨是想让比特币变得更“能干”,能玩转 DeFi、现实资产、稳定币还有传统金融那些花样。 @satlayer

简单说,你拿比特币去质押、玩各种奖励机制,或者搞点 DeFi,就能赚多份收益。

SLAY 代币是 ETH 主网的,还行我应该没空投,不用担心手续费的问题

总量:21亿个

初始流通:21%

分配方式:社区10%,生态45%,基金会10%,早期投资人15%,早期贡献者20%

SLAY 这币还能用来管协议、攒价值、拿质押奖励,还能保 BVS 安全。最近 SatLayer 的生态数据还蹭蹭往上涨,挺火的。

@satlayer @SatLayerFDN