推文

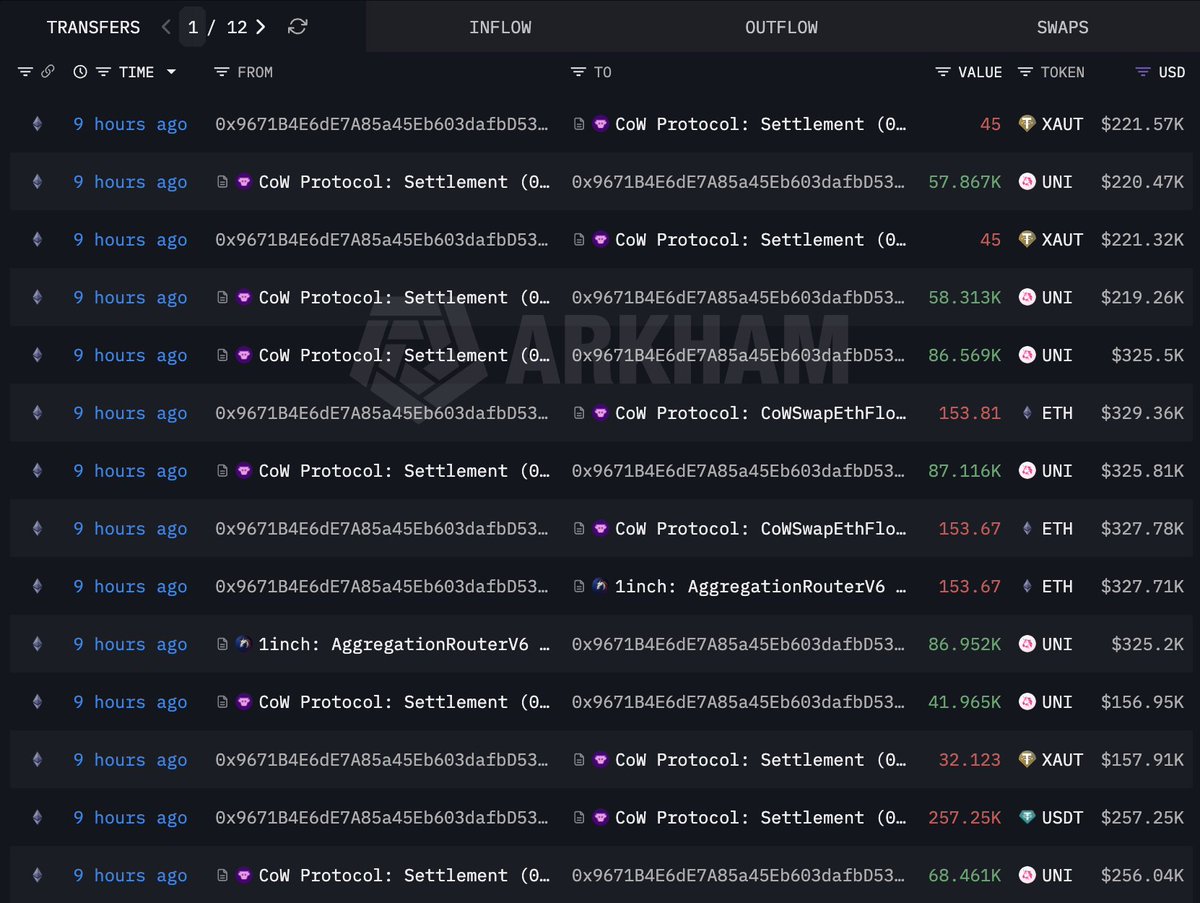

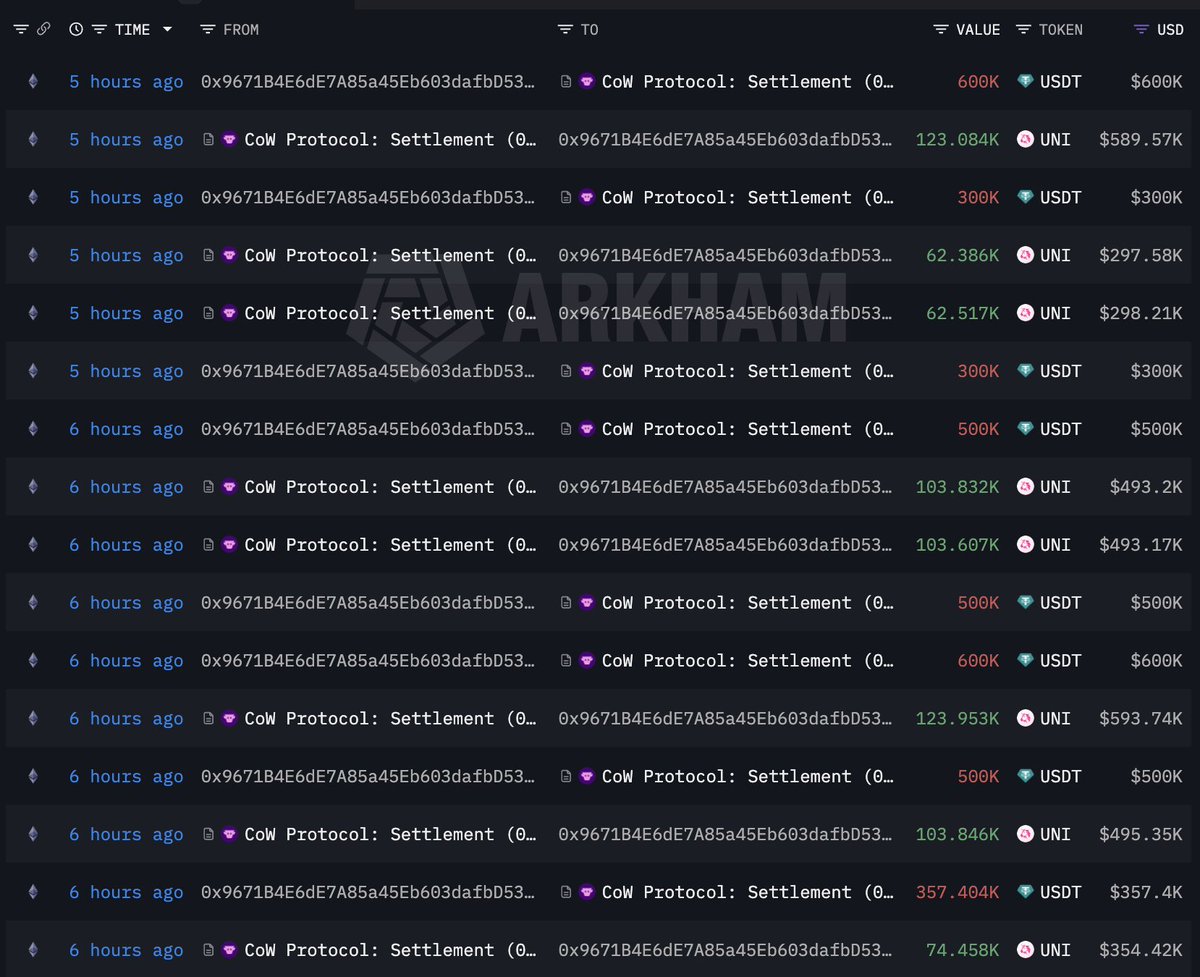

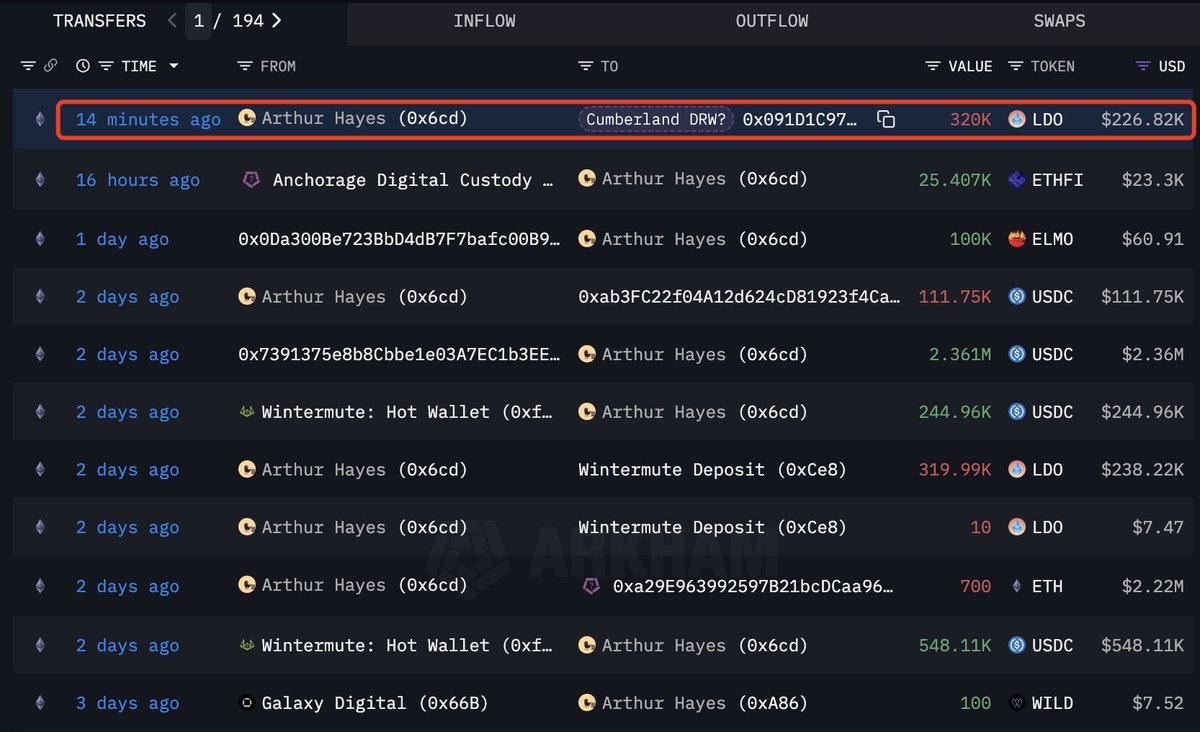

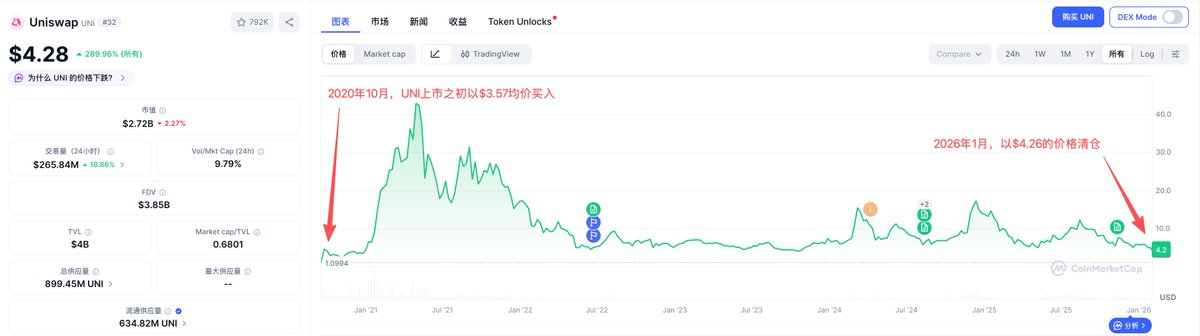

UNI 上市时买入、持有 5 年之久的钻石手今早清仓 249.3 万枚 $UNI ($1062 万),5 年持仓仅获利 $172 万 (+19%)。

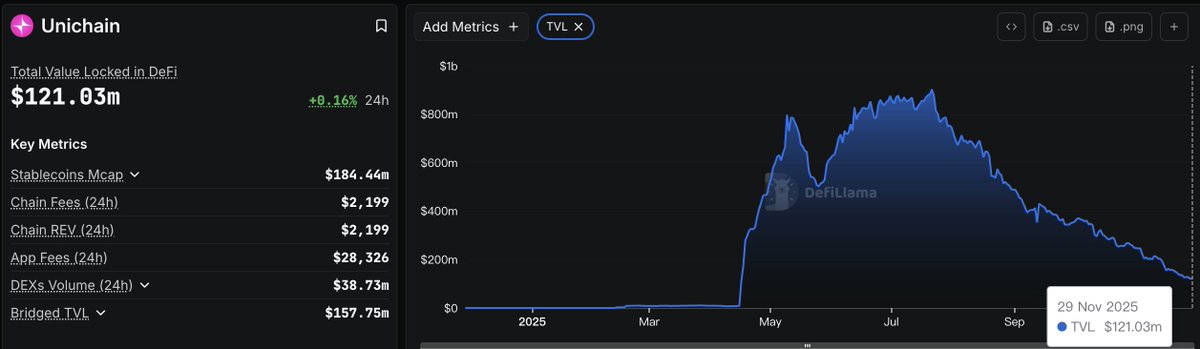

前段时间以 $3,313 的均价清仓持有 5 年时间的 10.1 万枚 ETH ($3.34 亿) 而获利 $2.69 亿的巨鲸/机构。今天在 3 小时前清仓了同样持有长达 5 年时间的 UNI:把持有的 249.3 万枚 $UNI ($1062 万) 全部转进了 Binance。

他是在 UNI 刚上市时 (2020 年 10 月) 买进的这些 UNI,买进均价 $3.57。在持有了 5 年多时间后的今天,以 $4.26 的价格全部转进了 Binance,仅获利 $172 万 (+19%)。

他的 ETH 跟 UNI 都是在 2020 年买进的,同样是持有了 5 年时间,ETH 获利 400%,而 UNI 仅获利 19%。

地址:https://t.co/zoTb48REBb

---------------------------------------------------------

本文由 @Bitget 赞助|Bitget VIP,费率更低,福利更狠

本文为机器翻译 展示原文

特朗普上任正好一年前。

此后的加密货币价格:

比特币美元:-13%

以太坊美元:-5.8%

美元索尔:-50%

瑞波币美元:-40%

美元狗狗:-68%

$LINK:-48%

$AVAX:-68%

$SHIB:-65%

美元吨:-71%

$UNI:-65%

个人消费支出:-72%

$ONDO:-74%

$APT:-83%

特朗普美元:-82%

美元SEI:-73%

注入美元:-80%

$梅拉尼娅:-98.8%

谢谢

时隔3年! $SOL 手机空投又来了!!!

这波空投为何重要?????

为什么说 如再不涨 $SOL 就真完了!?

Sol手机的首次空投在 22年底,每台手机空投了3000万 $BONK 最高价值10000USD

要知道SOL手机成本才 百U

而且项目空投之多,可以说 手机持有人 单机 撸个 小五万U 轻轻松松!

其热度之大,不仅一众MEME暴涨,且将SOL从熊市中拉起,短短30天就暴涨120%+

时隔3年多,新一轮的Solana Seeker手机空投将在本月21号启动!

新代币名为 $SKR 是基于Solana手机空投!

SOL沉闷已久 $SKR 能否成为 链上曙光????

看涨逻辑非常简单:

1️⃣空投之后Solana交互大概率会活跃,交易量就上来了;

2️⃣用户领空投后很可能留在Sol链上或者其他资产,资金回流就起来了;

3️⃣Solana移动端硬件的故事再次有话题,叙事逻辑又火起来了

问题来了,除了手上有SolanaSeeker手机设备之外,还有什么套利机会?

除了直接买SOL之外,还有两种好玩的工具给大家介绍:

1️⃣双币投资:把手上的SOL卖个好价钱

假设持有SOL,持币成本价120U

若4天后(1月23日),空投2天后价格涨超过140U,则卖出你的SOL为U,每个SOL赚取价差20U和4天的12.47%APR。

交易策略:币种选为SOL、高卖、4天、目标价140、APR为38.61%

若在1月23日到期日涨幅低于160U,则不会卖出你的SOL,但能够给你支付对应的APR利息。

潜在风险:如果到1月23日SOL大幅上涨超过140U,则只能按照140U成交,超过140U的涨幅无法吃到

如何投资?:https://t.co/33KLq09uZY

2、杠杆无忧:如何无惧爆仓,10X做多SOL?

本质就是不爆仓的杠杆投资,在到期日之前,不论震动多大都不会爆仓。

目前没有持有SOL,准备趁着这波多一把

预期情况:SOL币价上涨超过盈亏平衡价(会变动),上不封顶,尽可能放大收益

交易策略:币种选为SOL、上涨、下拉选择【杠杆10X、盈亏平衡价145U(会变化)、7天到期】

如何投资:https://t.co/lOzeZEjg7j

说下我对 后续行情 的看法:

最近美股方面涨跌不一,黄金白银在本月创下历史新高,比特币以太坊结束下跌颓势,开始反弹,并在高位震荡!

我最近观察到 比特币以太坊的走势 与 黄金白银 震荡高度重合

在美股疲软时 $BTC $ETH 并未跟随美股下挫,反而逆势上涨,这与宏观局势密不可分!

1️⃣宏观方面:鲍威尔即将在5月卸任,目前美联储最热门人选为 前理事沃什(这人是大鸽派,主张降息缩表)

若沃什上任,二级市场有望放水,利好二级市场 和 金银大饼

2️⃣国际局势:特朗普暂缓对伊朗军事行动,但局势持续紧张;以及特朗普威胁对不支持美国获得格陵兰岛计划的国家加征关税

此番操作利好石油,市场避险情绪飙升,利多黄金 大饼 等避险资产

币圈2026展望:Q1 Q2 有望上涨,无论是美联储新主席利好👍还是全球避险情绪飙升,将会带动一众资产上涨!

可以看得到,在最近一个月的走势中 $ETH 涨幅大幅领先于比特币。

所以在此,为各位推荐几款以太坊生态的 基建token:

$LINK :老牌预言机,DEX报价都靠他!

$UNI :老牌SWAP + DEX,交易不可或缺的生态!

$AAVE :老牌借贷平台,链上借贷龙一!

$OBOL :以太坊最大质押协议 Lido 合作伙伴,承载的 ETH Staking 价值!

质押POS就靠它!TVL 排名前列的项目中,$OBOL 的 FDV / TVL 比例 < 0.001,

而大多数主流协议的这一比例要高得多……

4大金刚舍我其谁?

如果选蓝筹,以上均是当前最被低估的以太坊项目

欢迎使用bybit交易以上代币!:https://t.co/ObEes26teE

3️⃣贵金属方面:金银价格居高不下,带动了铜、铂金、钯金的上涨。

其中白银跟铜拥有强劲的工业需求!

ai浪潮下,存储芯片供不应求。而银和铜的生产库存有限,目前白银已经预计未来两年缺货,铜也不例外。

在这种情况下,我认为白银跟铜在26年的涨势仍然会较为喜人!

除了纸白银、纸黄金、纸铜之外。各位也可以考虑 $FCX 美股,(在社区内已经说过非常多次了,公司业务涉及白银、铜、稀土等原材料,最近一年的股价表现也非常的好)

DYOR~以上仅为个人观点

一组来自CoinGecko的数据。

加密市场的归零项目数量逐年攀升,2021年仅约 2,500 个,而 2024 年猛增至 138 万个,2025 年共有 1,160 万个。

尤其是从pump. fun爆火开始。

如果还不够直观,大概加密每天失败31,781个项目,每分钟就有22个项目归零。

虽然这组数据更像是在衡量DEX 时代超低门槛发币带来的 token生存与归零,但是吸收掠夺的流动性却是实实在在的。

GeckoTerminal对归零项目的定义除了接近极低市值外,也包括曾经至少有过 1 笔交易,但后来不再活跃交易的项目。

其中项目的死亡高峰期没有意外的,就是2025年第四季度,大概有770 万个项目归零

同时也能看出项目真正的爆发年自2022年开始,因为2022年归零的项目是21年的80多倍。

一组来自CoinGecko的数据。

加密市场的归零项目数量逐年攀升,

2021年仅约 2,500 个,而 2024 年猛增至 138 万个,2025 年共有 1,160 万个。

尤其是从pump. fun爆火开始。

如果还不够直观,大概加密每天失败31,781个项目,每分钟就有22个项目归零。

虽然这组数据更像是在衡量DEX 时代超低门槛发币带来的 token生存与归零,但是吸收掠夺的流动性却是实实在在的。

GeckoTerminal对归零项目的定义除了接近极低市值外,也包括曾经至少有过 1 笔交易,但后来不再活跃交易的项目。

其中项目的死亡高峰期没有意外的,就是2025年第四季度,大概有770 万个项目归零

同时也能看出项目真正的爆发年自2022年开始,因为2022年归零的项目是21年的80多倍。

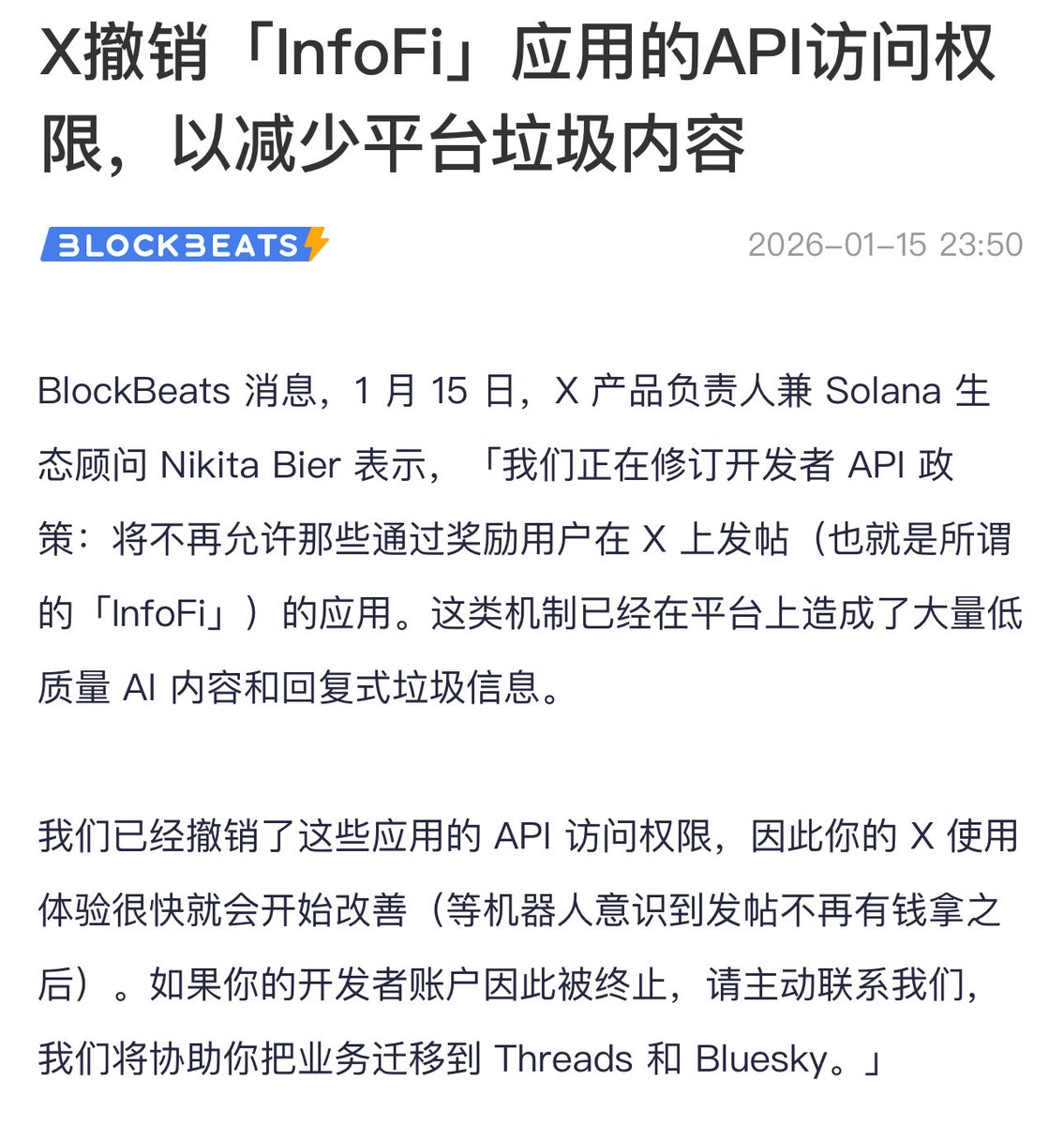

马斯克重拳出击,

嘴撸和yaps被封禁,

说好的人人都是kol的时代呢?

这一轮反弹哪些板块跟随BTC上行?

把最近每一次反弹大概率都会跟涨的币种整理成了一个BTC跟涨篮子供参考。

大盘: $ETH / $SOL / $XRP / $BNB / $AVAX / $ADA / $BCH 。

DeFi: $AAVE / $LINK / $UNI 。

Meme: $DOGE / $PEPE / $SHIB / $BONK / $WIF / $PENGU / $FARTCOIN 。

新兴: $SUI / $TAO / $WLFI 。

L2: $OP / $ARB 。

平台币: $OKB / $BGB / $GT / $BNB 。

本文为机器翻译 展示原文

本周您在 MetaMask 上的热门交易:

$PEPE - @pepecoineth

$ORTA - @ortachain

$LINK - @chainlink

$PAXG - @Paxos

$UNI - @Uniswap

🦊

2025 年很多 DeFi 项目终于开始让代币真正有用了,持币人不再只是陪跑,也能稍微喝点汤

1/ Uniswap $UNI

手续费开关正式启用

协议收入开始用于回购并销毁 UNI

老牌 DeFi 终于把价值回馈写进机制

2/ Aave $AAVE

推出 5000 万美元 回购计划

同时通过 Umbrella 升级减少代币释放

3/ Mantle $MNT

MNT 深度接入 Bybit

可抵手续费、提升 VIP 等级、交易对增加,中心化流量开始直接反哺代币

4/ EtherFi $ETHFI

5000 万美元 回购 + 质押会员权益

把协议收入明确导向代币持有人

5/ Pendle $PENDLE

社区电话中预告代币升级

细节还没摊牌,但市场已经在等它交作业

6/ Hyperliquid $HYPE

质押 HYPE 可降低手续费

新市场持续上线

代币和真实交易行为开始强绑定

项目在赚钱,代币开始有分钱效应,算进步

这可是Defi领域最具有影响力的治理举措之一的代币 $UNI

⚙️几天前的提案也发生的重大变革:

·消耗1亿个UNI(约减少16%供应量)

·协议费用切换正式上线

·用于持续UNI燃烧的费用

✅有望回到历史高点

📊图表来自于@HTX_Global | $HTX

二级市场催化剂汇总,不一定会驱动代币上行但一定符合当前的市场情况。

$AAVE : Aave 正在讨论/推进把 Sky 的 USDS(以及相关稳定币敞口)从抵押品体系里下调甚至移除。

另外Aave 讨论收缩和优化多链扩张,考虑逐步关闭部分链上部署,并设定更明确的收入门槛。

$JUP : Kamino 在协议层面阻断了 Jupiter Lend 的 Refinance 迁移路径,引发是否违背开放金融精神的争议。

$YB : YieldBasis 宣布并落地 Fee Switch,DAO 将捕获的协议费用分配给 veYB 持有者,首批待分配费用以 BTC 计算。

$SOL / $AERO (Base)/ $LINK : Base 已在主网上线 Base–Solana Bridge,由 Chainlink CCIP 与 Coinbase 共同保障安全,让 Base 应用能原生支持 Solana 资产与流动性,另外Grayscale Chainlink Trust ETF(GLNK) 已在 NYSE Arca 开始交易同样是LINK的利好。

$UNI : Uniswap 接入 Revolut 法币入金通道,把欧洲超大体量金融 App 的用户转化为链上增量入口之一,降低新用户入场摩擦。

$ENA USDe目前 已成为 Hyperliquid 现货与 HIP-3 永续的报价资产之一。

$ENA / $MORPHO :21Shares 在欧洲推出 Ethena(EENA)与 Morpho(MORPH) 现货型 ETP。

本文为机器翻译 展示原文

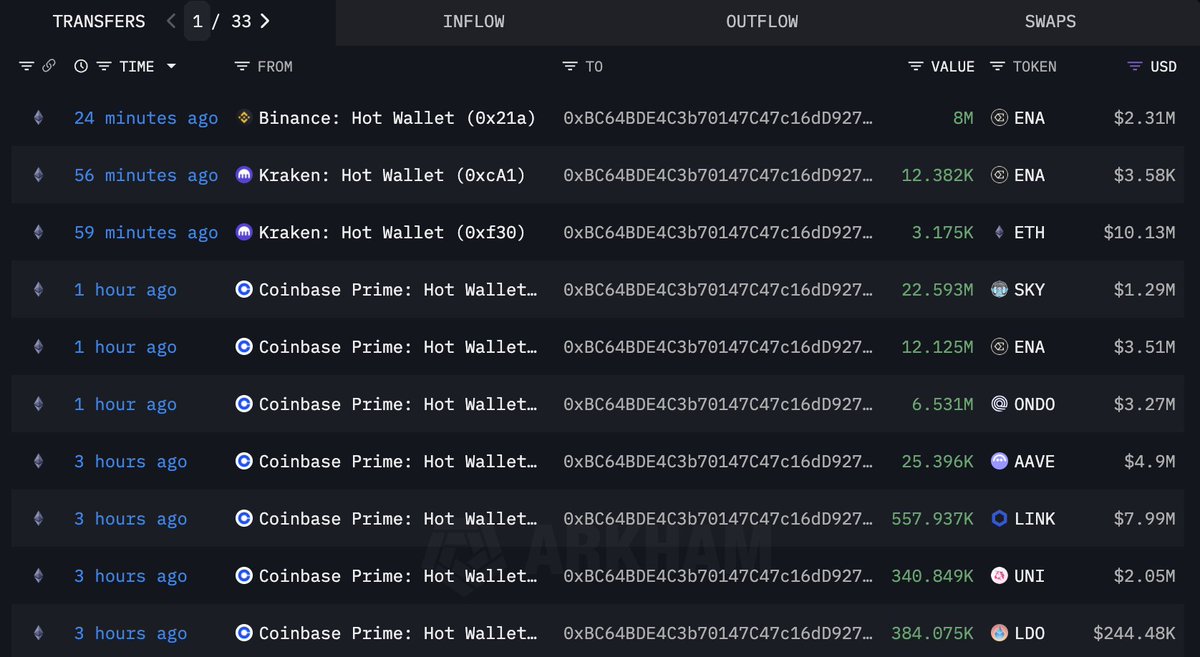

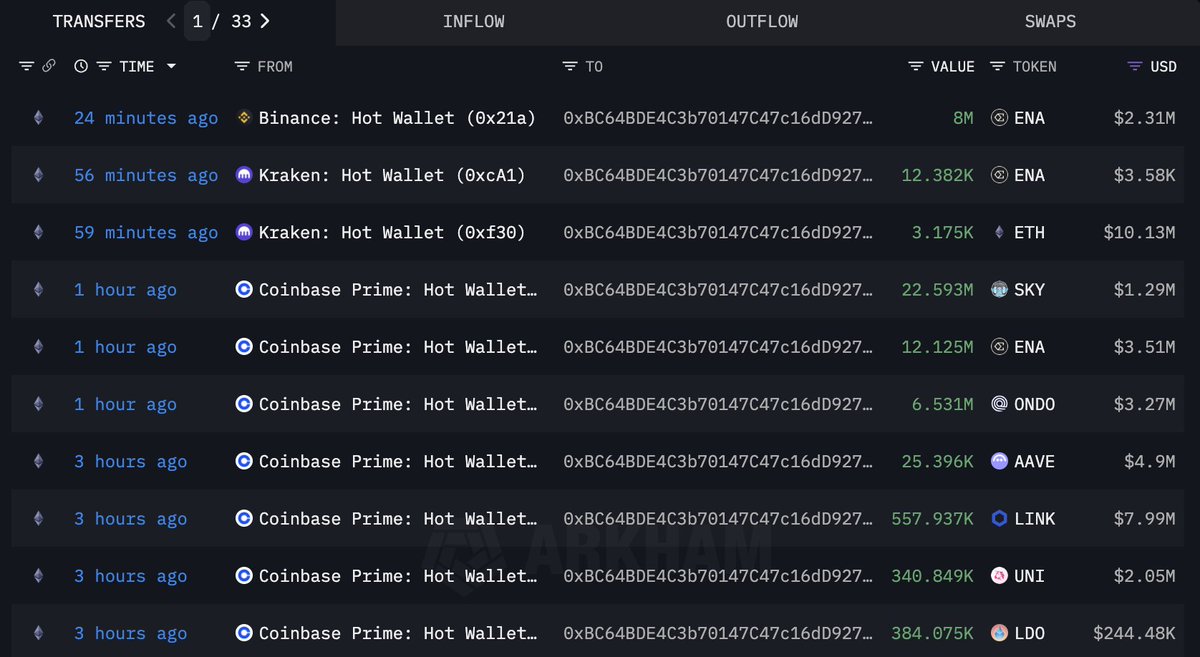

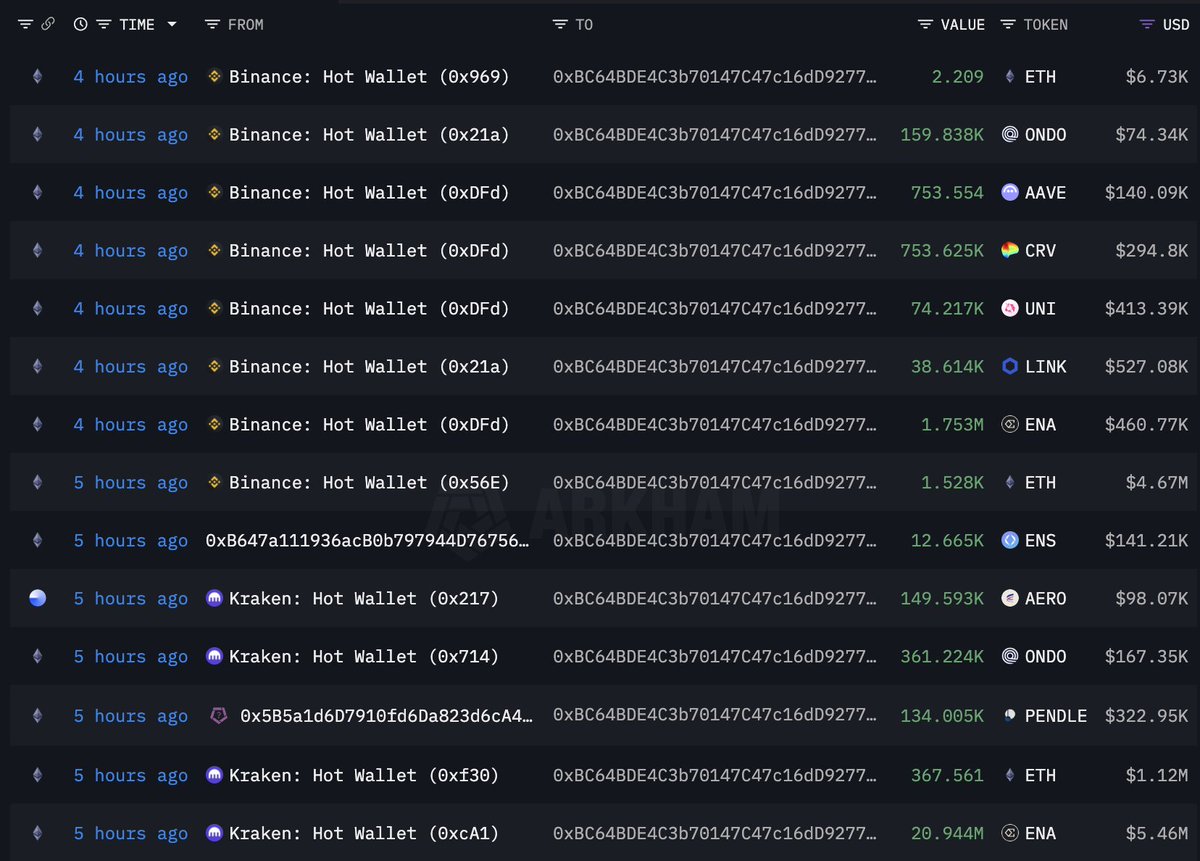

神秘鲸鱼“0xBC64”在市场下跌期间又购买了价值约 1390 万美元的 10 项资产,并将它们转移到链上钱包中。

包括:

2270 万美元 ENA($592 万)

1,898 美元 ETH(579 万美元)

38,614 $LINK($527K)

74,217 $UNI($413K)

134,005 $PENDLE($323K)

753,625 $CRV($295K)

521,061

本文为机器翻译 展示原文

UNI 应用程序活动已上线 🦄

购买、存入或转账 50 美元以上的 $UNI,就有机会赚取 10 美元的 $ETH 💠

UNI Net Gains排名前2000名的用户将获胜🎁

🗓️ 现在 – 12 月 17 日

信息+条款和条件👇

@Uniswap

二级市场催化剂,行情低迷期还在做事的项目往往能活到下一个周期:

$AAVE ,Aave 上线了 Aave v4 测试网。

与此同时其全新界面 Aave Pro 的开发者预览版也已开放。

$HYPE ,HyperLiquid 推出了Growth Mode,HIP-3 的部署者将能够激活该模式。激活后,综合交易费用(All-in fees)将降低超过 90%。

$MORPHO ,Coinbase 在其平台上推出了由 ETH 支持的借贷服务。该功能将由 Base 链上的 Morpho 协议提供支持。

$GRASS ,Grass 宣布将于 2025 年 11 月 24 日举行首次代币持有者电话会议。他们将在会议中分享最新进展及未来的重要计划。

MegaETH 宣布发布其主网 Beta 版 Frontier。该版本将于 12 月初上线,预计持续一个月。

$AZTEC ,Aztec 推出了 Ignition 链,Ignition 链是以太坊上首个完全去中心化的 Layer 2 网络。

$DYDX ,dYdX 社区通过提案 #313,将 75% 的协议净收入用于在二级市场回购 DYDX,回购比例从 25% 直接提升到 75%。

$VET ,VeChain 将在 12 月启动 Hayabusa 升级第二阶段,VTHO 年发行从固定 1.37B 左右改为与质押参与度挂钩的动态模型,预计初期发行量收缩到当前的约 60%–70%。

$LDO ,Lido DAO 提出Liquid Buybacks自动回购方案,计划在协议收入达到门槛时,用最多约 1000 万美元/年的资金回购 LDO。

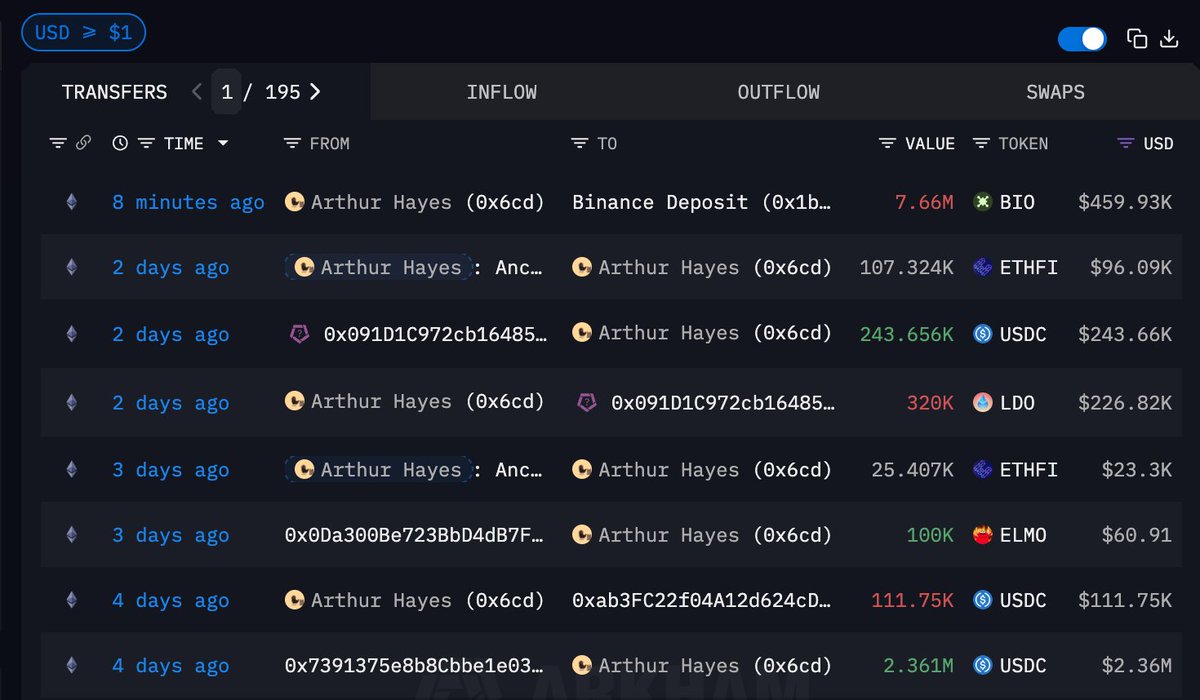

时隔两天,Arthur Hayes 再次向 #Binance 充值 766 万枚 BIO(约 46 万美元),疑似卖出

过去一周老黑已累计通过多个渠道抛售价值 340.9 万美元的山寨币,包括 $LDO / $UNI / $AAVE / $ENA / $ETHFI 等

钱包地址 https://t.co/yalHhrGOYk

本文由 #Gate 大门交易所 | @Gate_zh 赞助

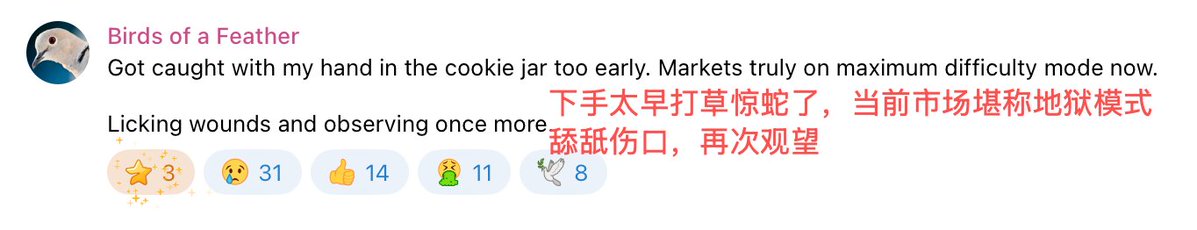

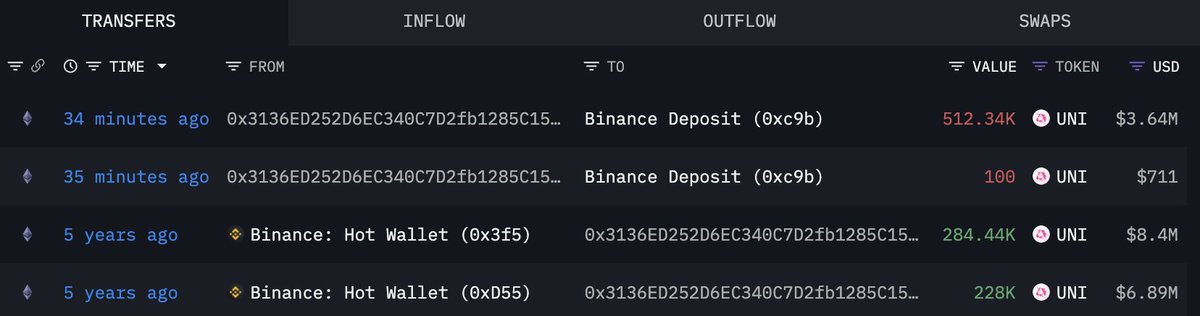

惨烈,UNI 钻石手持有 51.2 万 $UNI 长达 4 年半时间,结局是亏损 $1165 万 (-76%):

他在 20 分钟前把 51.2 万 UNI 转进币安,这些 UNI 是在 4 年半前 (2021/4) 从币安提出来的。

他基本是在山顶上囤积的 UNI,当时价格 $29.8,这些 UNI 价值 $1529 万。而在 4 年半后的今天,UNI 价格 $7,这些 UNI 价值缩水到 $364 万。

地址:https://t.co/phujK1WIeU

---------------------------------------------------------

本文由 @Bitget 赞助|Bitget VIP,费率更低,福利更狠