多年来,拥护者一直坚信比特币可以成为“数字黄金”。在一个各国政府印钞数万亿美元、债务不断攀升的世界里,比特币旨在提供一个逃生通道,在法定货币贬值时保住财富。

理论上,比特币实现这一承诺的所有要素都已具备。我们目睹了货币快速贬值、各国寻求美元替代方案引发的去美元化担忧,以及地缘政治冲突带来的不确定性。这些都是投资者涌向避险资产的典型情景。

资金确实在大规模出逃,只是绝大多数涌向了黄金、白银等贵金属。相比之下,比特币在关键时刻却难以赢得同样的信任。价格波动依然剧烈,反复的跳水,而没有如人期盼的那样扮演着稳定的价值储存角色。

https://t.co/6EKNs6eqSp

据这位前CIA官员描述,Epstein作为摩萨德特工,建立的精英名流网络就是为了收集情报用的。

摩萨德很难直接招募克林顿、盖茨或安德鲁王子作特工,只能退而求其次,找一个能经常接触到这些人的代理人,这个人通过好吃好喝,制造一个快活的欢乐场,能够充分放松,交流内幕信息。

“所以会给他很多钱。这样他就能拥有一个岛屿和大宅子,带些年轻女孩过来,留下所谓的把柄,也就是那些不雅照片。”并且“几乎每个房间都有摄像头,包括浴室。”

“据我所知,只有以色列人和俄罗斯人才会使用这种敲诈手段。”

主持人问,怎么给Epstein足够的报酬?

“很简单。只有政府才能真正不受限制地洗钱。你可以通过房地产、艺术品和赛马来洗钱。”

想到了那部美剧《特工科恩》,完全是一个套路。一位以色列特工伪装成富商,在叙利亚打造了一个上流奢靡荒淫的社交圈,事发后在广场上被绞死。

科恩留下了正面的形象,Epstein则臭大街了。

和AI有关的金属超级周期尚在进行中,两股力量汇聚,共同推动这一超级周期:去美元化和AI基础设施的蓬勃发展。

去美元化已经是各国主权资产负债表上共同的操作目标。并不是说完全的离开美元体系,而是摆脱过度依赖。各国不仅在买入黄金,而且在寻找硬科技资产,那些具有内在价值且对下一个工业主导时代至关重要的金属。

当世界对主流法币失去信心时,回归元素周期表似乎是自然而然发生的事情。

真正的超额收益在于AI需求。每个人着迷AI的表现形式,大语言模型、聊天机器人、数字大脑。但大脑需要躯体,需要庞大的数据中心、冷却系统、高速电路和新一代电池。

但世界不可能仅靠代码就建立一个科技共和国;需要铂金、钯金、铝和铜等关键金属。

我们正见证着“万物电气化”与“万物智能化”的融合,这是人类物质基础的世代性转变。

市场再次对AI资本支出感到恐慌。Alphabet昨晚将2026年资本支出预期上调至1800亿美元,比华尔街预期高出约50%,这无疑是火上浇油。华尔街对此一片哗然,这毕竟是一个庞大的数字。

但谷歌并非盲目支出。它之所以支出,是因为投资回报率摆在那里。谷歌云正以多年来最快的速度增长。Gemini的采用率正在加速提升。被认为是成熟的传统业务的谷歌搜索也以近20%的速度增长,主要得益于AI的进步,使搜索变得更好、更有价值了。

当回报强劲时,理性的公司会增加支出。这不是鲁莽行为,而是基本的资本配置需要。

“过度支出”的说法显然被严重夸大了。

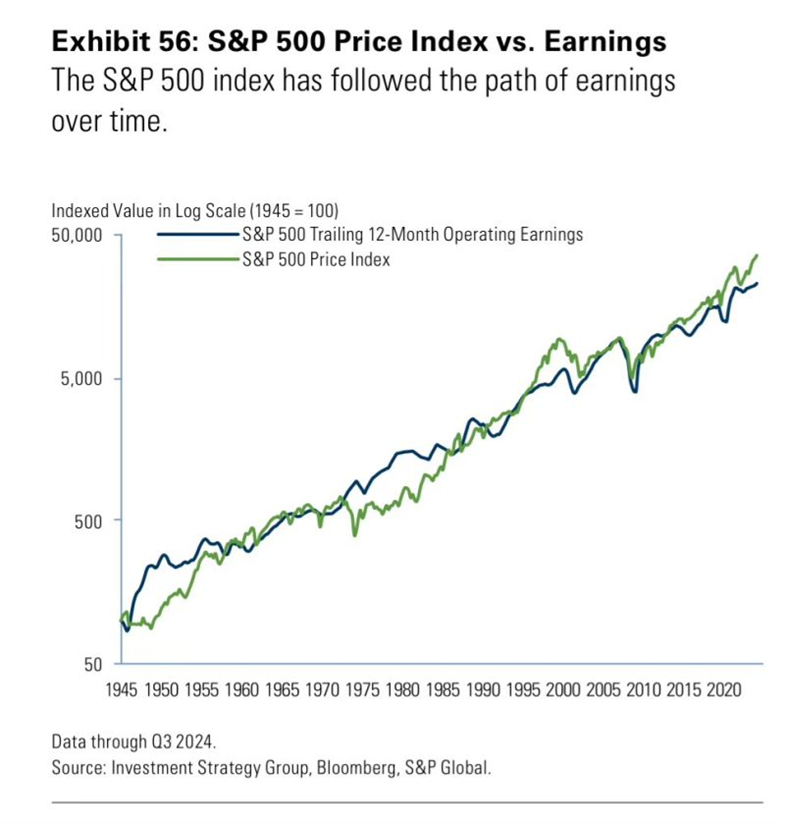

刚才所描述的目前冲击市场的四大主要担忧,都属于周期性而非结构性因素,它们终将过去。一旦担忧消退,市场将出现强劲反弹,AI股将跑在最前头。

今天美股已经连续第三天大跌,AI股和加密币全线暴跌,引发市场全面的避险情绪。

更直观说明这次下跌:AI股在过去六个交易日内已下跌超过9%。从整个AI繁荣时期来看,这是迄今所见最大规模的AI股全线暴跌事件。

感觉天旋地转,末日临近。对我们聚焦AI投资策略的成长性投资者来说,我们每个人都感到自己转眼变成了被嘲笑的“木头姐”。

我个人仍然坚信并且再次重复,这不是结构性问题,这是AI牛市又一次周期性的短期抛售潮,AI的结构性牛市没有被破坏。

让我们来解析一下引发恐慌的原因,以及为何对此不担心。

https://t.co/iyCSeFMrVP

@bboczeng 微策略没有多少可转债了,现在主要是通过优先股融资,股息比较高。

25年Q3财务费用1900多万,优先股股息1.4亿。加一起也就1.6亿。Q4就算翻倍也只有3.2亿。今年一个季度应该不会融太多毕竟行情不好。就算再翻倍也就是是6.2亿,微策略去年底建立一个基金用于支付股息,现在规模超22.5亿了。

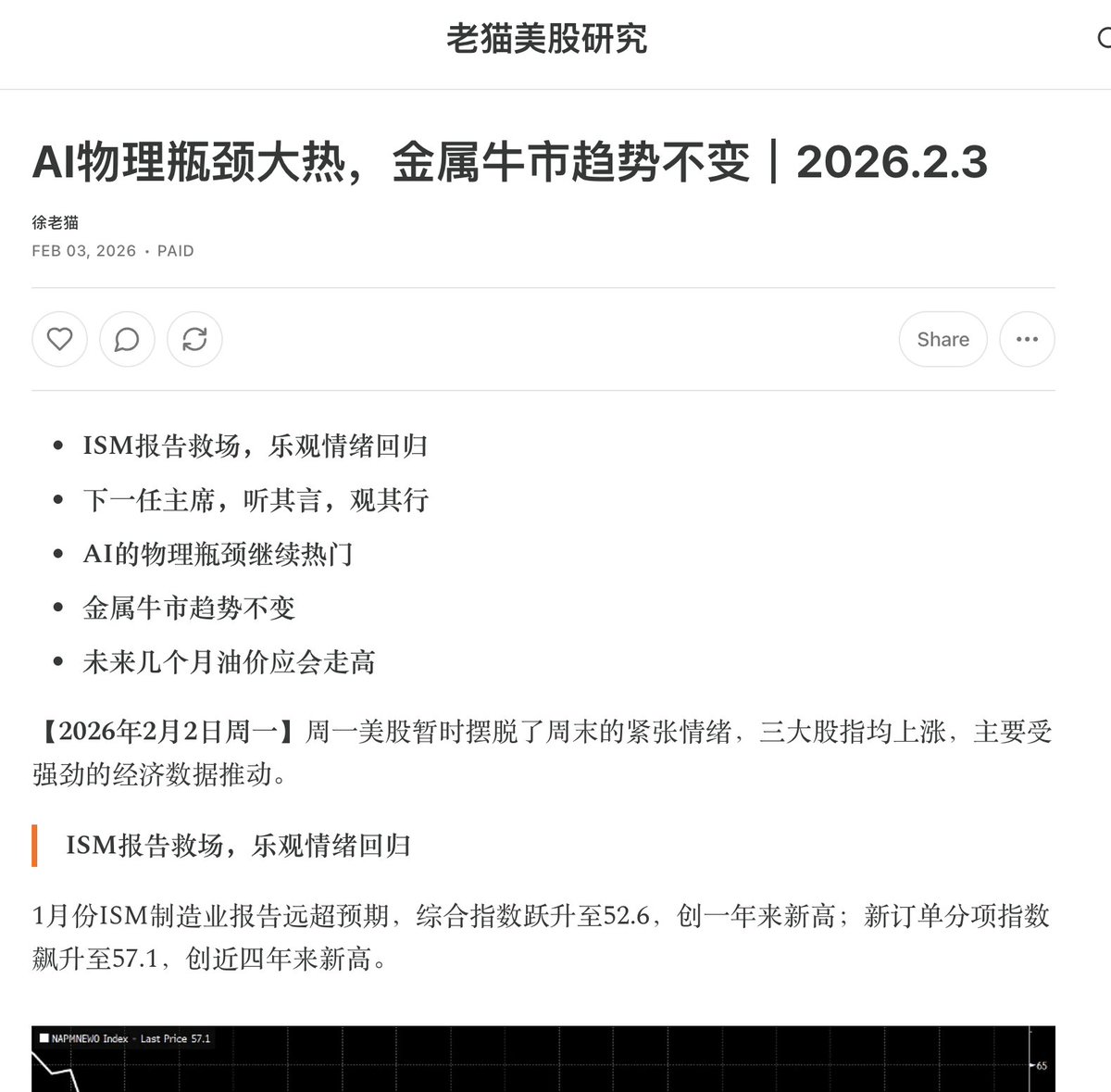

1月份ISM制造业报告远超预期,有些出乎意料。数据可能只是昙花一现,也可能表明了一个乐观趋势。目前人们从中读出了一个重要信号:尽管美国经济面临诸多挑战,但尚未陷入衰退的边缘。反而是“工厂在重新开工”。

投资者感到信心增强。如果没有这个数据的话,周一的表现恐怕会很糟。由于市场对凯文-沃什未来的联储走向处在不确定中,期货市场在周末遭到抛售。👇

https://t.co/jEhPUwwNId

隐约感觉这两三年,早期聪明型华人大部分会退场。

他们的问题不在于不懂比特币,是太懂交易,把比特币当成商品,赚的是差价。@saylor 把比特币当成长期结算层,赌的是结构,赚的是时间。

追求落袋为安和选择借钱扩张。在这个由长期资本与极端信念推动的周期里,过于精明,反而成了劣势。

大多数投资者无法解释这家公司究竟是做什么的,许多人认为它是一支“AI股”。

但当一家公司成为国家的操作系统,与战争、边境安全、应急响应、能源网络和金融监管等各个领域紧密结合,它的重要性就从商业领域升级到了国家主权领域。

这几乎是无人提及的故事。本文依然以美式国家资本主义的脉络,来评估一下这家公司的潜力,为何它可能成为联邦政府持续AI支出中最直接的受益者之一。

https://t.co/F99dXy1Da4