Notes

不太受欢迎的 #空投 观点(Part 2)

这轮熊市之后,很多“以空投为核心驱动”的项目,大概率会在 2026 年前后逐渐消失在时间线里。

不是团队不努力,

也不一定是技术一无是处,

而是一旦激励停止,注意力和流动性会撤得比想象中快得多。

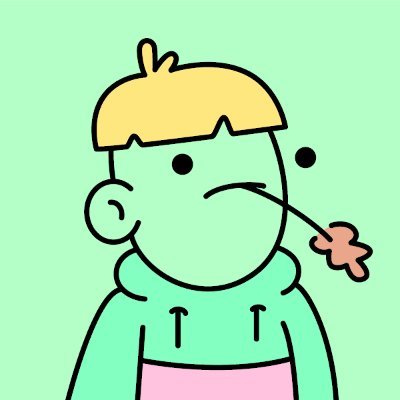

下面这批,是我个人认为在 2026 年存在较高“沉寂风险”的空投项目👇

• LayerEdge — $EDGEN

• OpenLedger — $OPEN

• Camp Network — $CAMP

• Hana Network — $HANA

• Solv Protocol — $SOLV

• Bless — $BLESS

• Sophon — $SOPH

• B3(Base)— $B3

• Towns — $TOWNS

• Treehouse — $TREE

• Recall — $RECALL

• Xterio — $XTER

• VOOI — $VOOI

• XION — $XION

• Yala — $YALA

• IQ — $IQ

如果你把这些项目放在一起看,其实共性很明显:

强依赖空投预期拉活跃

真正的长期用户和留存有限

激励一停,使用场景立刻降温

叙事在牛市很好听,但熊市经不起检验

空投只能买来关注度,买不来护城河。

一旦补贴结束,项目能不能活下来,只取决于两件事:

1️⃣ 是否有真实、不可替代的使用需求

2️⃣ 是否在生态中承担关键角色(收入、结算、基础设施等)

熊市是过滤器。

这一轮过后,很多名字可能就只会停留在“曾经撸过”的回忆里。

你觉得 我还漏掉了哪一个? 👀

其实有时候目前Web3“老韭菜”都有一个共识了

TGE = 巅峰,未来就不用看了

但是其实还有少部分项目,反而在TGE后产品迎来了新的增长

TGE 不是结束,而是更好的新的开始

反直觉,反共识,成为少数项目的“专利”

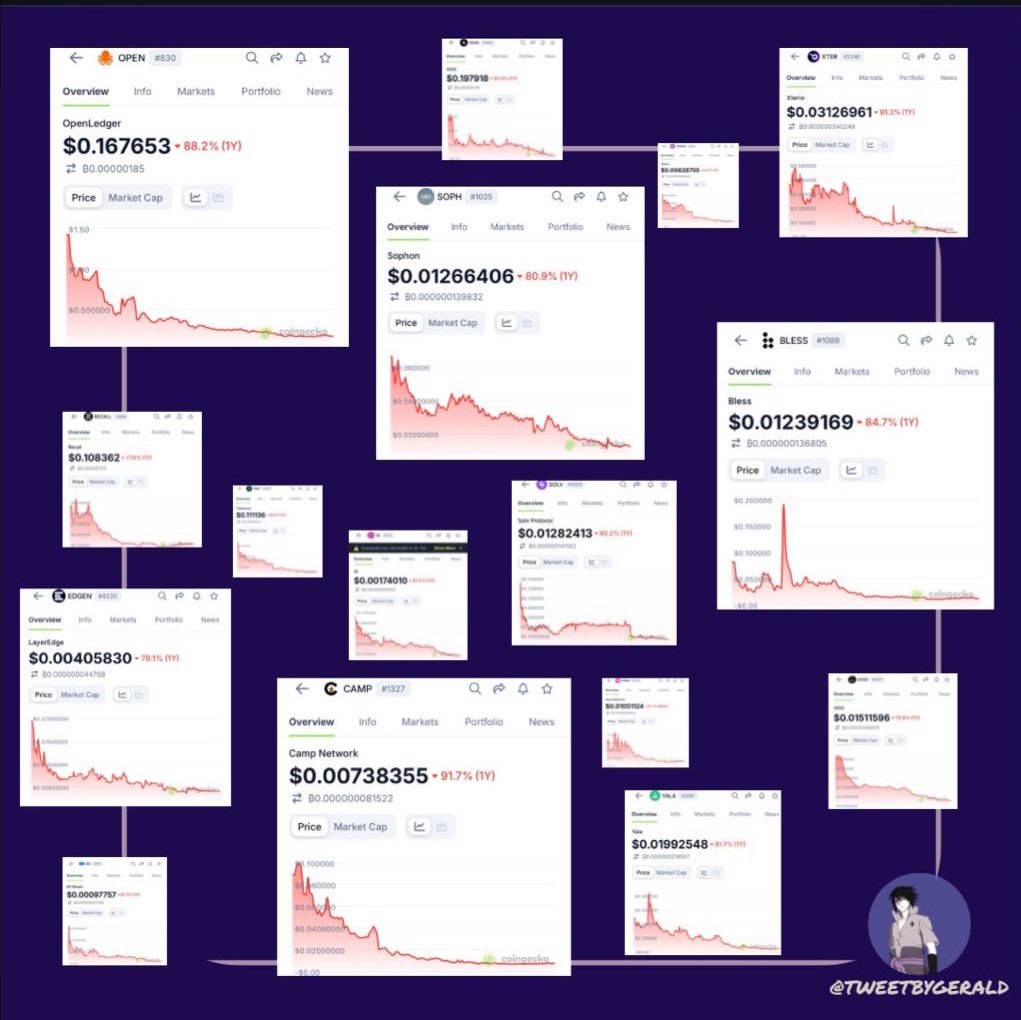

而 @TreehouseFi 就是属于这少部分项目

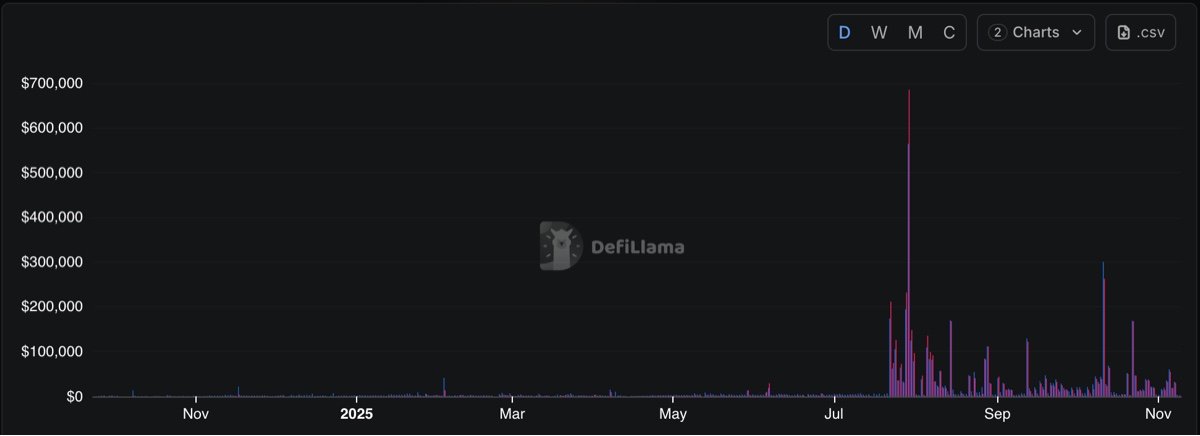

从数据就能看出来,自7月TGE以后,Treehouse等并没有像其他项目一样躺平,而是迎来了新的增长曲线

1、在用户层面,用户基数来到了新高的接近9万人

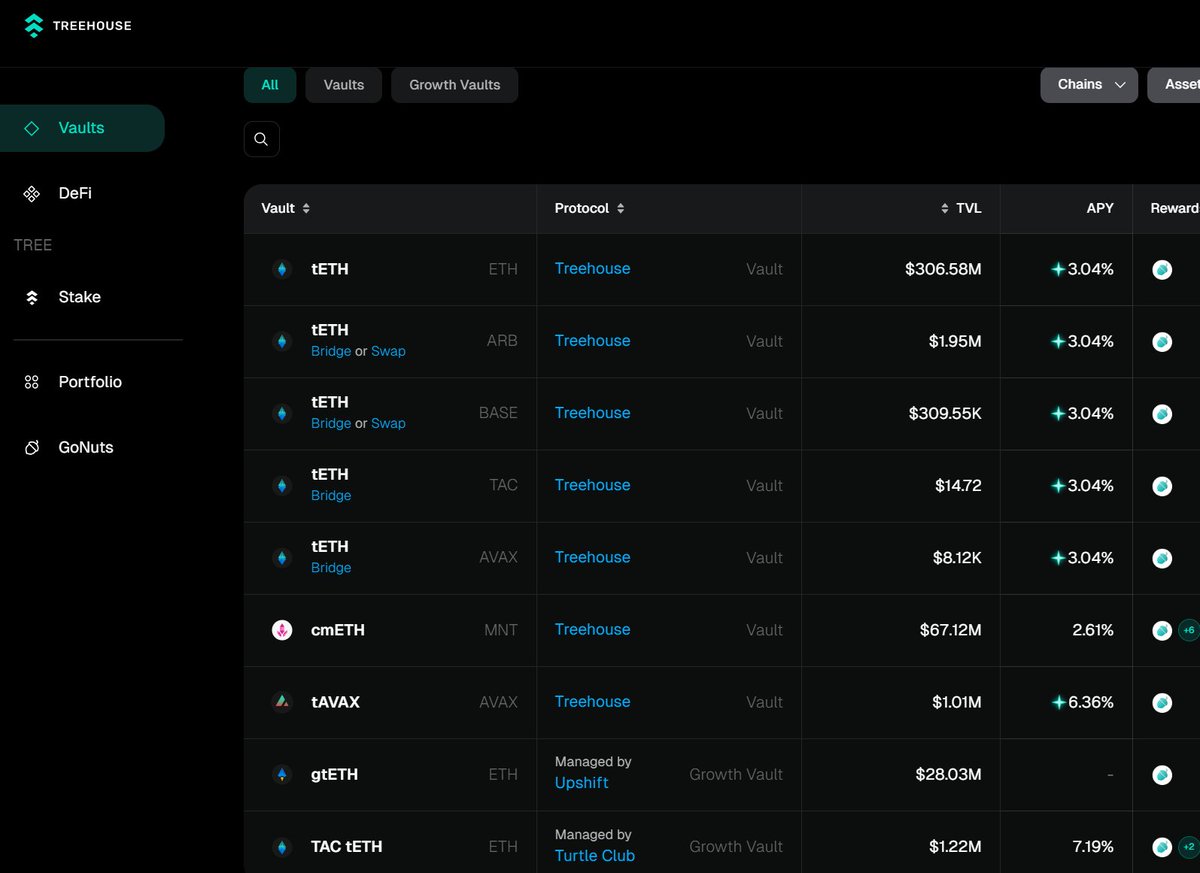

2、在TVL层面, tETH稳稳站在3亿美金(而其他的诸多项目,不点名哈,太多在TGE后其TVL快速下滑的)

3、生态发展也拓展了更多链,同时与诸多头部项目,比如、Aave、Compound、Lido、FalconX、Pendle、Aave等项目达成深度合作

这些数据都表明了团队是想长期建设做事的,用户都是长期支持项目的。在Web3这种浮躁的市场中,这种TGE后依旧强势的基本面,才是项目长期看好的最宽的护城河

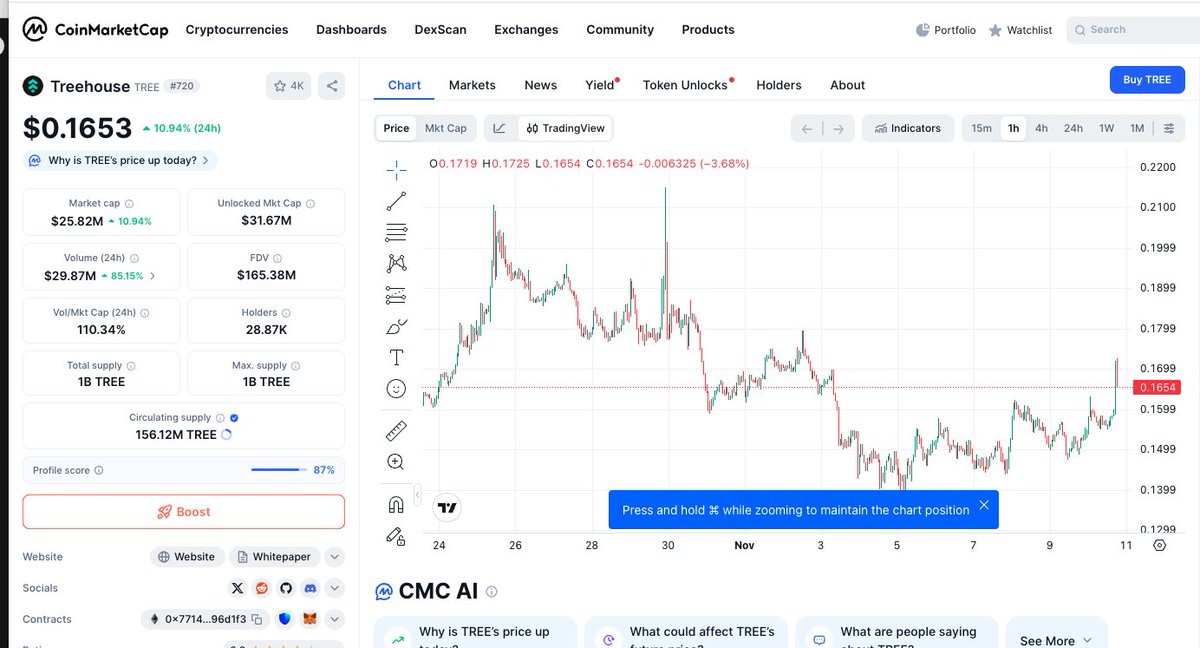

既然大家都在Web3长期建设,肯定也得看一下代币的情况,在25年4季度, $Tree 代币上线了回购机制

相当于直接将产品增长和用户Hodlers深度绑定了在一起,意味着Treehouse不再是一个靠印钞(增发代币)维持的游戏,而是一个团队自己看好项目,愿意将收入回馈给Hodlers与社区站在一起

过去的成就是Treehouse最好的“勋章”,未来的预期则是大家支持和产品共同兑现的结果

期待26年Treehouse能够引领DeFi市场的发展,让tAssets在所有主流链上无缝流通,成为整个DeFi世界最通用的抵押品

到那个时候,Treehouse的目标应该真的就是星辰大海了🔭

✅ @TreehouseFi 继上周六社区投票成功通过后,Treehouse 本周已执行了首次大规模回购,回购地址及完整数据已公开披露。

核心观点:

过去所有 tETH MEY 收入的 50% 将用于此次初始回购,首周购买已动用约 48,000 美元。

回购执行后,得益于团队的买盘支持,$TREE 的价格保持相对稳定。即使在市场大幅下行期间,其价格表现依然相对良好。(過去 7 天 BTC 和 ETH 下跌约 10%,而 TREE 仅下跌约 7%)。

如果 Treehouse 保持这种回购力度,$TREE 的长期看涨趋势可能会进一步增强。

完全透明:所有回购均在 Cowswap 上进行,链上数据可在官方 Dune 仪表板 (Dashboard) 上完全查看。

https://t.co/FsqxAWdSlt

未来将提交治理提案以扩大回购规模,纳入其他收入来源,例如赎回费收入以及其他 tAssets(如 tAVAX)的收入。

DROY 此推文不做任何投资建议

Treehouse 推出代币回购计划,旨在提升 $TREE 长期价值。根据计划,协议后续所获收益的 50%,将用于在市场上回购 $TREE 代币,回购后的代币会存入 DAO 金库,后续可用于社区激励与生态扩张。

Treehouse 的收益来源于链上套利策略及质押收益,依托真实收益支撑代币回购,这在 DeFi 项目中较为少见,需协议具备实际盈利能力与可持续收益能力。

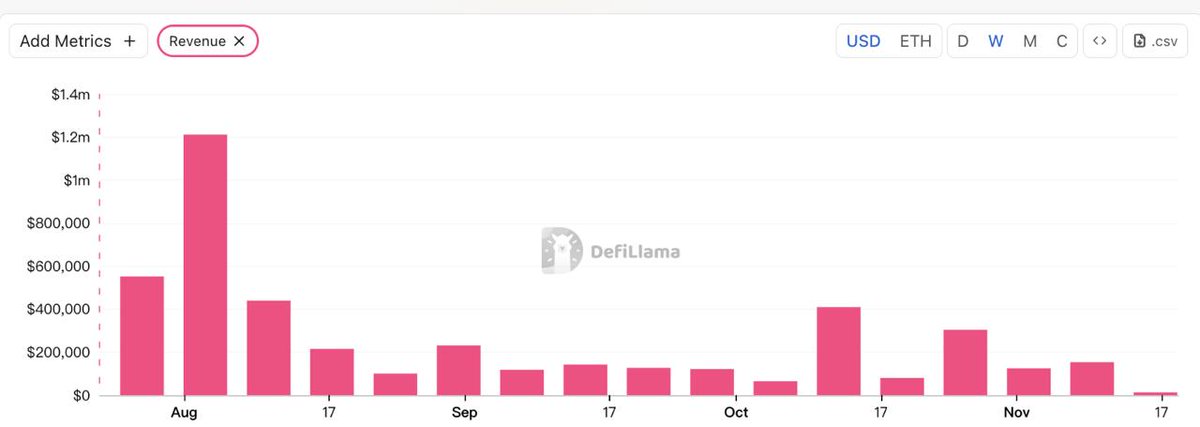

目前,Treehouse 年化收入已超 1100 万美元,在新兴项目中处于少数能达到该收益水平的行列,其回购计划有望进一步赋能代币价值。

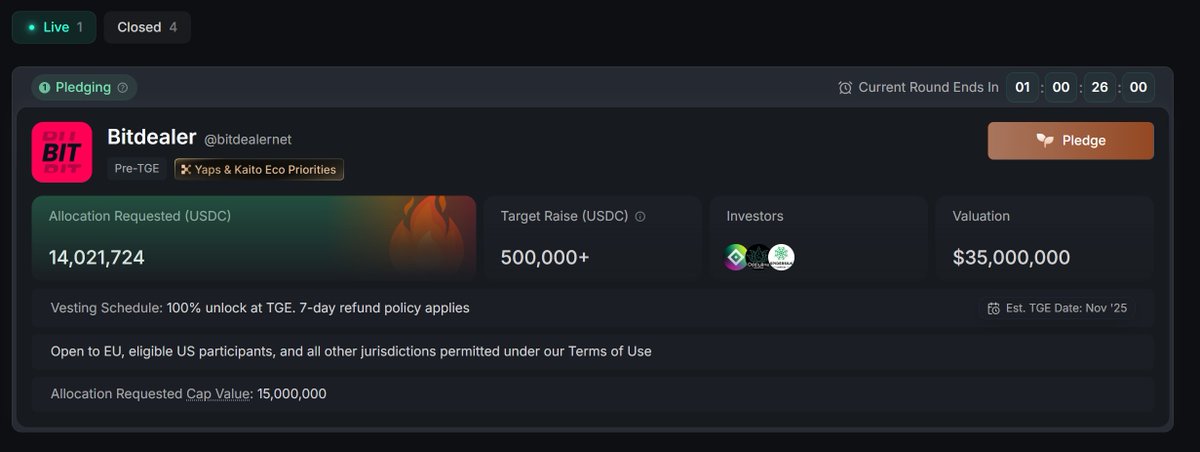

Bitdealer @bitdealernet 的公售倒计时24H,然后15M的硬顶,目前已经来到了14M,只剩最后1M了,还没有打的记得抓紧时间打!

Bitdealer @bitdealernet 除了有非常不错的背景+7天保底机制之外,核心创新在于其双流动性池机制

▰双流动性池工作原理

在代币部署的时候,50% 的 SOL 和 RWA 代币存入资金池 1,筹集到的另外 50% SOL 兑换成 $BIT;然后与 50% 的 BIT 和 RWA 等量存入资金池 2

▰为什么要使用双流动性池

①增强套利机会:两个资金池使套利者能够利用 SOL/RWA 和 BIT/RWA 之间的价格差异,确保 RWA 代币价格与市场价值保持一致

②提高价格效率:双池反映了 SOL 和 BIT 生态系统中的市场动态,与可能滞后于外部市场的单池相比,减少了滑点并保持了准确的 RWA 定价

③流动性多元化:提供两个流动性池可以吸引持有不同资产(SOL 或 BIT)的流动性提供者

Bitdealer 通过为每个 RWA 代币部署双流动性池模型,确保强大的流动性、高效的定价和富有弹性的交易生态系统

也使得 RWA 代币对 DeFi 用户来说更容易获取和更稳定

Treehouse 要准备做代币回购了,准备用真金白银拉盘 $TREE

简单说,如果提案通过,协议收入的 50% 都会拿去市场上买回 $TREE —— 每周至少一次

回购后的代币存进 DAO 金库,未来还能用来激励社区或销毁。

也就是说,Treehouse 团队在用行动告诉大家:他们真觉得 $TREE 被低估了

目前整个 DeFi 圈,凡是认真搞回购的项目,价格都还不错

AAVE:每周回购 100 万美元,半年涨超 110%。

https://t.co/F6GS9n6Mk7:用 90% 收入疯狂回购,价格从低点拉回近 100%。

Metaplex:6 月起回购 9,000 万枚代币,价格直接翻倍

而 Treehouse 这次也走上了同样的路:协议收入持续增长、用户数和 TVL 双双上升、TGE 后的抛压已消化得差不多。

此时启动回购,几乎等于开启“系统性买盘”

我看了下,$TREE 目前市值只有 3,000 多万美元

盘子轻、流动性集中,涨的可能性大

现在市场情绪还没完全反应过来,这或许正是布局的好时机。

就像当年 AAVE 刚开始回购时,没人在意,但半年后大家都追着买

如果历史能重演,Treehouse 的回购可能会成为 $TREE 价格反转的关键契机

为什么说大家都不愿意接盘现在的山寨币呢?

究其原因是绝大多数的山寨币只有治理作用,除此之外没有任何其他的作用!这一轮有一个很明显的现象,如果一个dapp有真实收入+代币回购,那么这个项目或者代币会受到追捧,比如AAVE,Hyperliquid等顶级项目

▰AAVE从 2025 年 4 月 9 日起,Aave 每周回购约 100 万美元的 AAVE, 回购启动后,AAVE 从 4 月初的约 US$130 上涨至 10 月初的 US$295,涨幅超过 110%

▰Hyperliquid 自上线以来将 97% 以上的协议收入 用于回购,每日花费约 100 万美元,累计超过 4.9 亿美元,持续的大规模回购让价格从低点反弹超过 400%

这说明回购这个动作是十分有效的,现在 Treehouse @TreehouseFi 发布了关于代币 $Tree的回购提案

https://t.co/5Imj3JXzGC

提案详情:将tETH MEY 产生的协议收入的 50%用于定期在公开市场上购买 Treehouse 生态系统的原生治理代币 $TREE,,同时所有回购的代币将作为 DAO 储备持有,从而减少有效流通供应量,并加强协议的自我维持增长模式

这意味着至少每周一次的项目方买盘将成为市场的中坚力量,$Tree目前的价格处于绝对的低位,真实收入+每周回购,我觉得至少有1倍以上的上升空间,同时 $Tree 已经是大满贯的状态,综合性价比极高!

行情不好,Treehouse提出要做代币回购来的挺及时的。

尤其是用协议收入来做回购,一定程度上并不容易,因为有基本面赚钱的Defi项目并不多。

目前的行情下年收入约 12M,但收入增长空间还是有的。尤其是在 tAsset 收益模型被验证为可行之后,项目只要继续扩展到其他链,收入提升是可以通过规模持续放大的。

用收入买回来代币用于生态和社区激励,长远上是项目下限的保证,至少证明了自我造血能力是在的。

最近大半年,

跑了很多活动,

听到了不少小伙伴在吐槽

重仓的项目在TGE后,

团队就弃盘去做下一个项目了。

——————————————

什么样的团队会是好项目方?

我想就是团队自己都会选择去回购自家代币的那个!!!!

回头看,

最近To The Moon的Soon,

其团队在Soon TGE后跌入低谷后,

宣布开启回购代币并推出销毁机制,

加上项目方与做市商不断做事才有的现阶段的To The Moon!

现在Treehouse 正在提出一项回购提案,

作为有真实协议收入的项目方,

Treehouse计划使用协议收入的一半

回购 $TREE !

——————————————

回头看,

这一年意识到一个问题:

什么样的代币,最后会有一个涨的过程?

⭐️筹码在团队手上,到了“时间”自然会涨!

但是如果一个项目团队自己手上都没有代币,

那就什么都别想了。

——————————————

$TREE 当前 流通市值为2600 万美元。

Treehouse 年化收入为 1100 万美元,

按照 50% 回购比例,

年回购买盘大,感觉会有不错的表现。

再加上收入持续增长,回购力度应该会越来越大。

另外$TREE目前在底部很久了,

其实可以建个仓,

买入团队回购后的预期。

一直觉得,DeFi 正在慢慢长大,从最早发币拉盘的野蛮期,到现在越来越多协议学会了一件传统公司早就懂的事,用利润回馈持有者。

这几天@TreehouseFi的新提案真是好。他们计划把 协议收入的 50% 用来在公开市场回购 $TREE ,不是空谈,不是激励计划,而是真正的用收入换信心。

很多人可能没意识到这意味着什么?

在 DeFi 里,回购是最直接的基本面信号,它代表团队在用现金流支撑代币价值,用行动证明 我们不只是发币,我们有盈利。

我翻了一下细节:

所有回购都在 Ethereum 主网公开执行,频率至少每周一次,回购所得 TREE 存入 DAO 金库,未来作为生态激励使用。换句话说,每一次协议赚钱,市场上就会多一份买单压力。

历史数据其实已经说明了一切👇

①AAVE 每周回购 $1M,6 个月涨了 110%

②HYPE 用 97% 收入做回购,价格从底部反弹 400%

③PUMP 连跌 60% 后靠持续回购硬生生拉回原价

④MPLX 启动 50% 收入回购后,价格翻了 2.2 倍

Treehouse 这次几乎是照着这些成功模板来的。区别在于它的协议收入是真实增长,tETH 和 MEY 模型让 Treehouse 变成一种链上固收基础设施,有现金流、有使用场景、有复利逻辑。

所以我看多的理由很简单:这不是拉盘,这是把经济模型修回正确方向。

我个人判断: $TREE 当前阶段性低位,一旦回购执行,市场自然会重估它的真实价值。TVL 增长 + 回购供给减少 = 新一轮价格上涨

昨天我刷着X,突然刷到@TreehouseFi的 $TREE 回购提案公告,瞬间就坐直了身子,因为一直以来留意这个项目,本来是因为tETH的MEY收益太稳了,我小仓位试水后,发现它不像那些高风险的玩意儿,总有种安静致富的感觉。

结果这不,DAO直接抛出重磅:50%的协议收入直奔 $TREE 回购,这让我想起了几个月前我错过AAVE的启动,那时候我还犹豫来着,现在后悔死了。Treehouse这步棋,感觉就是在说我们不玩虚的,直击痛点。

简单说,这机制牛在哪儿?协议从tETH的20% MEY费里抠出50%,全砸进Ethereum主网公开市场买TREE。频率不固定,至少每周一次,专治前置交易那些小把戏。买回的TREE呢?不烧不销,直存DAO金库,随时能变身为生态激励或增长弹药,这不就是可持续的价值闭环吗?想想看,收入越滚越大,买盘压力就越稳,流通量慢慢缩水,长期持有者躺赢。

个人觉得,这比那些空头承诺靠谱多了,也许不久 $TREE 起飞就在一瞬间。

说起回购,我不由得脑补起那些以前成功案例,#Treehouse 这招,简直是站在巨人肩膀上,但又有自己的小聪明。拿AAVE来说吧,从2025年4月启动每周100万刀回购,前半年就扫了9.5万枚,平均243刀拿下。

结果呢?价格从130刀狂飙到295刀,翻了110%!为什么?因为它用真金白银的协议收入制造买压,DAO储备一攒,信心就爆棚。现在他们还提案永久化,每年5千万刀砸进去,周买盘灵活调到25-175万刀——这不就是Treehouse的蓝本?

再看https://t.co/IDYg7UU2GJ,那家伙更野:90%+收入回购PUMP,从7月起花了1.3亿刀,买了280亿枚。上市后跌65%到0.0028刀低谷,但持续买盘硬是拉回0.006刀,翻倍不止。Treehouse呢?50%分配比例不算最高,但tETH作为核心tAsset,MEY费源源不断(TVL已破4亿),加上Ethereum的流动性,这买压能像AAVE一样稳扎稳打,不像Pump那么 meme 化。

对比下来,我越发看好 $TREE 的潜力——它不像Pump那么依赖meme热潮,也不像AAVE那么老大哥体量大,而是卡在那个甜点:小市值(才3500万左右),基础设施扎实,增长空间爆表。

Pump的回购是救火式反弹,AAVE是锦上添花的加固,但@TreehouseFi这50%直投,等于给价格筑了个隐形底。想象下:流通供应渐减,DAO金库像个超级买家,随时能放大到生态激励,这不光是价格游戏,更是协议和持有者的命运共同体。

别小看这非定期执行,它避开了front-running的坑,还能根据市场灵活出击,聪明,最近TREE在低点震荡,我觉得这是入场黄金窗:团队已经在买底,早期布局能吃到最大红利。FOMO来了没?如果复制AAVE的路径,30%上行空间起步,冲到前高不是梦。NFA啊,但这逻辑太硬了,我已小试牛刀。

提案已在治理论坛热议:https://t.co/KZv1xL4h8L

Snapshot投票在即,去投一票、聊聊想法吧。别等回购启动了再追高,现在这价位,性价比拉满,收入驱动的买盘一开,FOMO氛围会直接拉爆。长期看 $TREE 不只是个token,它是DeFi固收的未来锚点。我看好它成为下一个AAVE式传奇,因为它懂可持续二字。

#TREE #TreehouseFi #DeFiBuyback

Treehouse要真金白银回购 $TREE,这波真不一样

最近 Treehouse DAO 提了个挺硬核的提案:

把协议收入的一半(50%)拿去公开市场回购 $TREE。

不是画饼,也不是锁仓空谈——是真金白银去买

简单说,就是@TreehouseFi 打算用持续的协议收入去制造买盘,让 $TREE 的价值慢慢回归它该有的位置。

回购的代币放进 DAO 金库,未来可能用于社区激励或生态建设,相当于把筹码重新分配给真正的支持者。

执行方式也挺稳:

每周至少一次在以太坊主网进行公开回购,

不提前公告时间,防止被抢跑,

所有操作可查,公开透明。

过去像 Aave、https://t.co/ArI4PVzJpQ、Hyperliquid 都靠持续回购稳住价格、甚至实现翻倍。

如果 Treehouse 执行到位,长期买盘叠加供给减少,价格修复只是时间问题。

现在的 $TREE 还在底部,

而团队已经开始“买底”——

Treehouse 在买 $TREE ,你呢?

Treehouse也要用协议收入回购了

昨天看到官推发的一条帖子,Treehouse正在提案将协议收入的50%用来在主网的公开市场回购TREE,如果提案通过将会最少每周回购一次,同时这些代币将会保管在金库中用以激励或其他作用。

我查了一下DeFiLlama,Treehouse的协议收入保持每周数十万美金,最近30天的协议收入为70万美金,按照当前趋势每年的协议收入可用来回购的部分为420万美金左右。

我刚好查了一下,TREE的流通市值大约3000万美金,如果按照当前的协议收入回购,每年将会有14%的代币被回购保存在DAO中,如果要计算解锁的话,解锁后价格如果走低,协议收入将会回购更多代币抵消解锁的压力。

其实这种操作很常见,Defi项目很多都会这么玩,前有Aave按周回购启动了翻倍的涨幅,后有Pumpfun将收入的90%用来回购代币价格迅速翻倍,其实归根结底一句话,项目方敢买自己的币,那才有前景。

3000万市值的TREE其实还是很低的,作为一个Defi收益协议,通常都是在发展中增长,在增长中价值发现,还是那句话,等到价值发现的时候,应该买不到这么便宜的币。

🌳 $TREE 回购提案值得关注

Treehouse DAO 提出了一项新的治理提案:通过的话协议收入的 50% 将用于在公开市场回购 $TREE

这一点的意义在于:协议增长与代币价值重新建立了直接联系。回购来自真实收入,而不是通胀或激励池,这在 DeFi 中相对少见。

历史上采取类似机制的项目中:

AAVE:在引入稳定回购周期后,六个月内波动区间整体上移;HYPE:依赖持续回购,在经历大幅回撤后出现显著反弹。

这些案例不一定能简单复制,但提供了一个可参考的逻辑:当协议收入可持续且回购节奏稳定时,代币的供需曲线可能逐步改善。

$TREE 本身:市值规模仍然较小,如果收入保持增长,这种设计的结果通常是:流通侧压力缓慢减少,而不是短期价格刺激。

我的个人观察思路是:

看是否出现 供需结构变化 → 图形结构跟随确认 → 趋势方向逐渐明晰。

换句话说:先看结构,再看情绪,不预设结果。

这类提案更多像是为中期走势埋下变量,而不是立即改变价格。

之前关注币安投的项目 @TreehouseFi 上线了新的提案了,如果通过

协议收入的一半将直接用于在市场上回购 $TREE

像是最近的$PUMP 或是早些时候的 $Aave ,还有同样将协议收入一半用于回购的 $JUP,某种意义上,这也算是整个币圈脱虚向实了,值得关注下

当一个项目开始用真实收入买回自己的代币,

故事往往才刚开始。

是的,Treehouse 即将启动 $TREE 回购计划,

这对我来说项目的核心逻辑发生了变化——

项目的营收,终于要回到代币价值上。

看看 $PUMP 和 $HYPE 的回购策略让市场的流通盘减少,成为代币价值支持的重要组成。

如果 Treehouse 真如提案所言,把协议收入的 50% 用于回购,那么在低市值、回购刚启动的阶段, $TREE 的潜在上行空间可能被市场低估。

而目前协议收入的 50% 约为 578 万U每年,

近4亿的TVL和几万的真实用户,

这是真金白银的回购。

再算算目前的市值,

按照当前的2500万的流通市值来算,

这笔资金就能买下 20% 以上的流通盘,

而历史上,过去的那些协议项目在启动回购后,

都经历了一段时间的上涨,

而 $TREE 也许会是下一个?

我还是很喜欢这种能够实现价值闭环的项目,

真实的协议产生真实的收入,

真实的收入进行回购,让代币越来越稀缺,

代币的稀缺让协议产生更多的收入。

跟踪了这么久,感觉差不多了!

TGE后持续做事 = 好项目应该无疑

尤其是愿意持续真金白银拿出收入回购的项目

毕竟是“损害”团队利益,而更好的支持Hodlers

@TreehouseFi的回购来了👍

只要本次回购提案通过,Treehouse就会拿出50%收入用于回购代币 $TREE

对于用户来说:市面流通代币减少了,代币价值自然而然持续增长

对于项目来说:通过回购树立用户对于项目的信心 —— 一直在做事,一直在“进化”

对于行业来说:每一个愿意回购的项目都是对行业一次积极的典范影响,TGE从来不是结束,而是开始

回购利用户利项目利行业,值得推广

看到这条消息的第一时间是先去买了一点代币,除了上述回购理由外

还有从K线和市值看,已经基本到了底部区间,后续向上走的趋势基本明朗

回购代币展现了项目的担当,团队担当 = 预期拉高,这种团队直接买入支持

当其他项目还在讨论代币经济学时, @TreehouseFi 直接用行动说话,推出 50% 协议收入回购提案。协议收入的一半直接回购 $TREE ,形成持续买盘。

回购机制

—————————————————————————

每周至少一次在以太坊主网公开市场执行回购

不定期执行降低前置交易风险

回购代币存入 DAO 金库,未来可作为激励分发

透明度最大化,每笔回购都可验证

既保证了持续性,又避免了被套利

各项目历史回购数据

—————————————————————————

Aave 启动每周 100 万美元回购后,代币从 130 美元涨至 295 美元,涨幅超过 110%。现在 Aave 已将回购永久化,每年投入 5000 万美元。

Hyperliquid 将 97% 协议收入用于回购,累计超过 4.9 亿美元,推动 HYPE 从低点反弹超过 400%。

Jupiter 50% 协议费用回购机制首日就回购 488 万枚 JUP。

Pump超过 90% 平台收入回购,已购买超过 280 亿枚 PUMP,总支出超 1.3 亿美元。

Metaplex 50% 月收入回购,已回购 9171 万枚 MPLX,价格上涨 125%。

通缩机制

—————————————————————————

当协议收入增长时,回购力度同步放大。

当市场恐慌时,回购提供强力支撑。

流通供应量持续减少,稀缺性不断提升。

时机选择

—————————————————————————

$TREE 目前接近阶段性低点,Treehouse团队正在用真金白银抄底。

当项目方都在买入时,聪明资金会怎么选择?

随着 50% 协议收入持续流入回购,早期布局者将享受供应减少带来的价格弹性。

感兴趣的可以关注一下!

Treehouse 提出了一个新的代币回购计划,以提升 $TREE 的长期价值:

以后协议赚到的钱,50%会拿去市场上买回 $TREE

买回来的代币会存进 DAO 金库,以后可以用来做社区激励和生态扩张。

Treehouse 的收益来自链上固定收益策略与抵押质押收益,用真实资产收益回购代币。

这是少数 DeFi 项目能够做到的,因为它要求协议真的赚得到钱,并且收益是可持续的。

目前 Treehouse 年化收入超过 8.5M,在新兴项目中能达到这种水平的不多了

Treehouse DAO 出手了!

提案启动——若通过,将把协议收入的 50% 拿来回购 $TREE

每周都会在以太坊主网公开市场买入,回购的代币直接进入 DAO 金库,用于未来激励与治理。

这等于官方亲自下场买底😂

看看以前回购历史:

AAVE 启动回购后半年翻倍、https://t.co/PmAnycMl2z 也靠实际买盘从谷底反弹超过70%,Hyperliquid 最狂,每天100万u回购

@TreehouseFi 可以说是真正有收入的,刚刚看 DeFillama 他们上一季收入已超过 3M!

因为他的协议收入持续增长、用户与TVL一季内翻倍,现在DAO 再把一半收入投入市场,这种结构性买盘压力会让底部越来越稳。

目前价格仍在低位盘整中,等DAO正式通过、开始回购,也许我们会看到第一波反应行情,值得期待

#TREE #Treehouse #DeFi

长话短说:Treehouse 要启动 $TREE 回购了

具体到执行细节:

协议收入的 50% 直接投入回购

公开回购 + 不定期执行(至少每周一次)+ 回购代币存入 DAO 金库

关键问题是,这种回购规模能否产生实质影响?

先看收入数据。根据 DefiLlama,Treehouse 年化收入为 1100 万美元。按照 50% 回购比例,年回购金额约 550 万美元。

虽然绝对金额不算巨大,但考虑到 $TREE 当前 2600 万美元的流通市值,回购力度及其潜在影响依然可观。

我们以其他回购案例为参考。

Aave:6个月回购 95000 枚代币,币价从 $130 涨至 $295

Hyperliquid:累计回购超 4.9 亿美元,价格从低点反弹 400%

Metaplex:回购 9171 万枚 MPLX,价格上涨 125%

当然也有反例。Jupiter 宣布回购后,JUP 价格表现平平,主要受整体市场情绪拖累。

Treehouse 相比其他案例的几个优势在于。

收入模式更稳定。不像 meme 平台靠波动性赚钱,Treehouse 提供的是基础设施服务,属于刚需。

市值基数小。2600 万美元 vs Aave 的数十亿美元,同样的回购资金对价格的边际影响更大。

唯一的问题是,要让回购在用户和市场端的感知更强,光靠媒体宣传还不够。

建议和 fomo 这类平台合作,注册官方账号,每周展示回购情况。一旦 $TREE 价格上涨,还能形成正向宣传循环。 $GAME 之前就是这么做的,效果不错。

Love this move from Treehouse. Using 50% of protocol revenue for buybacks is a huge show of confidence.

If it passes, $TREE holders get sustained buy pressure, reduced supply, and clear long-term support from the DAO itself.

We’ve already seen how similar programs boosted $AAVE and $HYPE after launch, with both tokens gaining momentum once steady buybacks kicked in.

Treehouse taking the same route tells me they’re not here for short-term noise but for real value creation over time.

Treehouse DAO 正式提出 $TREE 回購提案

Treehouse DAO 計畫將 協議收入的 50% 用於公開市場回購 $TREE,若提案通過,將在 Ethereum 主網不定期(至少每週一次)執行,並將回購代幣存入 DAO 金庫,用於未來激勵與生態建設

- Allocation:50% 協議收入

- Mechanism:於主網公開市場執行

- Frequency:每週至少一次

- Destination:存入 DAO 金庫

這代表 @TreehouseFi 將持續以真實收入創造穩定買盤壓力,是 DeFi 協議信心最直接的表現之一

- - -

歷史案例證明:回購 = 價格催化劑,也是項目方對自己協議有信心的證明

- AAVE:每週回購 $1M 美金,+110%(130 -> 295)

- Hyperliquid (HYPE):97% 收入每日回購,自低點反彈上漲超過 4 倍

- Pumpfun (PUMP):90% 收入回購,自低點反彈超過 70%

- Metaplex (MPLX):50% 收入回購,+125%(0.12 -> 0.29)

過去所有高強度回購案例中,市場普遍出現顯著的價格重估,現在 Treehouse 準備複製這個成功公式!

- - -

為什麼這次不同?

- Treehouse 已是 DeFi 固收基礎設施新星,整合收益追蹤與資產分析

- TVL 與協議收入持續增長,季度成長超過 100%

- TGE 抛壓期已結束,價格正在底部盤整

- 僅約 $35M FDV,小市值+真實收入 = 槓桿式上漲潛力

回購一啟動,流通供應將被逐步收縮,價格結構可能出現「階梯式上升」

用真實收入,買回真實價值,正是 DeFi 協議對自身長期看好的表現,可以更多關注 $TREE

好消息来了!

刚才看到 @TreehouseFi 提出了一项新的回购提案,要把 $tETH 的 MEY 收入的 50% 拿去 公开市场回购 $TREE !

这事挺值得关注的,这代表 团队已经开始用真金白银支撑自己的代币价格。

在 DeFi 里,愿意拿实际收入回购代币的项目,通常只有在对长期价值非常有信心时才会这样干。

我一直觉得,回购是一个信号事件,不是那种喊口号的,而是用真实现金流去买自家代币。

这在历史上基本都是价格反转的导火索,比如 $AAVE 启动回购半年后涨了 110% 和 $HYPE 每天花 100 万美金用于回购,累积超过了4.9亿!

我个人看好 Treehouse 的几点:

1️⃣ 收入来源稳

固收类产品有实打实的收益,不靠发币养盘。

2️⃣ 生态还在扩张

$tETH 已经有用户基础,协议收入也在增长。

3️⃣ 市值还小

目前 $TREE 约三千万级别,回购带来的边际影响会很明显。

4️⃣ 团队态度正

敢拿一半收入回购,这种决策不是短线思维。

目前 $TREE 的价格也在底部区间,抛压基本消化,市场情绪回暖。

现在的 Treehouse,更像是在蓄力阶段。

看起来抛压消化差不多了,市场情绪也稳定下来,我也抄底了一些。

如果回购正式启动,这种持续买入 + 市场预期的组合,很容易形成一波趋势行情。

感兴趣的朋友可以到各大家交易所进行购买,比如币安,Upbit,Coinbase 等 或者链上购买 :https://t.co/Raq26UybLR

官方文档:https://t.co/5Ms0vZia7m

陆续跟踪@TreehouseFi一年多了,今天也是看到它们出了代币的回购提案,我也不意外,因为这项目一直都在做事情,脚踏实地的走!

提案内容挺简单的:如果通过,协议收入的 50% 会用来回购 $TREE ,回购在以太坊主网公开市场做,不定期但至少每周一次,能减少前置交易风险,买回来的代币存进 DAO 金库,之后可能用来做激励之类的。

这一年多里,见过不少做回购的项目,比如 AAVE,今年 4 月启动回购后,半年里价格有明显回升,后来还想把回购制度永久化;

还有 HYPE,靠持续用收入回购,从低点慢慢反弹。它们能起来,核心是有真实收入支撑,回购能形成持续的买盘。

现在 $TREE 价格可以说是在低位了,TGE 后的抛压也差不多消化完了,毕竟洗了这么久,作为跟踪这么久的人,能感觉到团队是想通过回购给市场点信心,不是玩概念,而是拿真金白银的收入来做。

对我来说的话,不用急着跟风,理性看看就好,我会继续跟踪提案投票和后续落地情况,毕竟这种靠真实收入做回购的动作,比单纯喊口号要扎实得多,之后有什么信息再和大家继续同步!

好消息@TreehouseFi正式登陆 Base 啦🌳

简单说,就是你现在可以:

把 $tETH 从 Ethereum 跨到 Base,继续拿质押收益,再叠加各种奖励和积分(Nuts),还可能提前卡位未来 $TREE 空投

而且活动奖励很实在👇

跨任意数量的 $tETH 到 Base:拿 Baseball Glove徽章 + 100% Nuts Buff(积分双倍加成)

跨 ≥ 0.02 $tETH:额外送 500 Nuts 在 Balancer LP 池子做流动性,还能再叠一层 100% Buff

传送门:https://t.co/awX0TnzELI

也就是说,只要你把 $tETH 桥过去持有、甚至做 LP,收益都能翻倍拿再加上 Base 的低 Gas + 快速度,这波基本没啥门槛

我个人觉得,这其实是 Treehouse 把真实收益(Real Yield)生态带进 Base 的第一步,不仅是赚利息,更是让你的链上资产真正活起来。

活动已经开始,一直持续到 12月14日。

👉 开始跨链入口: https://t.co/KUWkFdI2ia

#Treehouse #Base #tETH #LSDfi

🌳 不知不觉,2025 年第三季度已经结束,回头看 @Treehousefi 在这三个月的表现非常不错,也给整个生态带来了明显的成长和突破。

这一季,Treehouse 完成了里程碑式的 $Tree Tge,并迅速上线了包括 Binance、Okx、Upbit 等在内的主流交易所,实现全球化布局。这不仅让更多地区的用户能够参与 Treehouse 生态,也让治理代币 $Tree 正式落地,成为社区、投资者和机构共同认可的信号。

核心资产产品 Tassets 的拓展同样令人瞩目。Treehouse 已深度整合多个主流 Defi 协议,包括 Aave、Silo、Euler、Term 和 Benqi,使 $Teth、$Tavax 等 Tassets 可正不同链上灵活使用。在 Aave 上,用户可用 $Teth 抵押借出稳定币;Silo V2 提供更高资金利用率;Euler 在 Arbitrum 上引入 $Teth 借贷市场,让收益复合能力进一步增强。Benqi 的加入则将 Treehouse 的生态拓展至 Avalanche,推出结合质押收益与策略优化的 $Tavax。

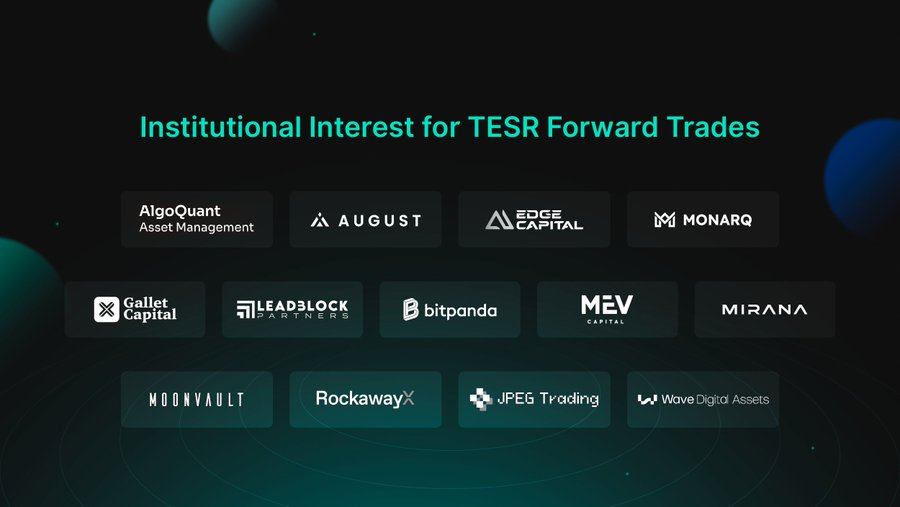

机构合作方面也取得了重要进展。Falconx 通过 Tesr 推动链上 Fra 开发,让传统金融与 Defi 的界限更加模糊。Tesr 作为 Dor 体系下的利率基准,首次用于以太坊质押利率远期合约,这是行业内的创新突破,也体现了 Treehouse 基础设施正在被现实金融市场采纳。

生态规模方面,Treehouse 的总锁仓量突破 5 亿美元,独立钱包地址超过 7 万,Tassets 用户从 3 万增长到 7 万。这些数据说明,Treehouse 的成长不仅来自散户,也有机构参与,显示出生态的稳健性和长期价值。

在这三季度里,Treehouse 不仅在产品和生态上取得了突破,也在治理上迈出了重要步伐。Treehouse Dao 正式启动,$Tree 成为治理核心,多项改进提案已在社区讨论,这意味着 Defi 的去中心化精神正在真正落地,社区参与的深度也在不断提升。

展望未来,Treehouse 将继续推出更多 Dor 基准利率、扩展 Tassets 产品,并深化与各链协议的整合。第三季度的成绩只是一个阶段性的里程碑,更重要的是,它展示了 Treehouse 在 Defi 固定收益基础设施领域的长期潜力。

整体来看,Treehouse 正稳扎稳打地把“固定收益”这一传统金融基石带入 Defi 世界,构建起一个透明、高效、可持续的收益生态。随着产品、生态、治理和机构采纳的不断推进,Treehouse 的发展值得长期关注。

👉 https://t.co/mfiU2OcOQZ

还记得我第一次接触 @TreehouseFi的时候,只是想了解什么是DeFi 固定收益层。那时候觉得这概念挺抽象,但没想到短短一季,Treehouse 真把这件事做成现实了。

2025 年第三季度,对 Treehouse 来说,真的是里程碑级的一季。从 Gaia 完成 TGE、 $TREE 登上多家主流交易所(Binance、OKX、Coinbase…),到 tAssets 产品线拓展到多条链、多家 DeFi 协议(Aave、Silo、Euler、Term、Benqi),每一步都能看到团队在稳扎稳打地推进。

最让我印象深刻的是 FalconX 采用 TESR 开发链上 FRA ,这不仅是技术突破,更是把传统金融与 DeFi 之间的那堵墙一点一点拆掉。能看到传统机构开始基于链上利率产品做尝试,这真的让人觉得 DeFi 正在被认真对待。

同时 tAsset 的多链扩张也让我更有信心。像 $tETH 、 $tAVAX 这样的资产,不仅能带来真实收益,还能灵活参与借贷、质押,感觉自己真正在使用一个全链的固定收益生态。

Treehouse DAO 的上线,更是让社区开始真正参与治理。作为持有者的一份子,看着协议越来越透明、越来越去中心化,有种我们一起在建一棵树的归属感。

TGE 只是开始,真正的成长期,才刚刚到来,生态进入新的阶段:

第四季度的路线图也很让人期待,新的 DOR 基准、更深的协议整合、更多链上的 tAssets……每一步都在让 DeFi 的收益市场变得更稳、更强、更成熟。

#Treehouse #TREE #DeFi #tAssets

🌳 Treehouse Q3 2025 关键成绩单:这是 Treehouse 迄今为止最强势的一个季度。

无论是产品、生态,还是代币层面,Treehouse 都实现了真正意义上的全面突破。

这一季,不只是增长的数据漂亮,更像是 Treehouse 从构建者到引领者的转折点。

🌍 $TREE 全球发行,Treehouse 在 Gaia TGE 正式推出治理代币 $TREE。这不只是一场代币发行,更像是一场集体共识的兑现,社区、投资者、机构都在用实际行动证明:他们相信 Treehouse 正在构建 DeFi 的固定收益基础层。

全面登陆主流交易所,全球化布局完成

TGE 之后,$TREE 快速上线 Binance、OKX、Coinbase、Upbit、Bithumb、SwissBorg……

几乎覆盖全球所有主要交易平台。

这让更多地区的用户可以轻松参与 Treehouse 生态。

尤其是在韩国市场,$TREE 的表现相当亮眼,社区热度和交易量都有爆发式增长。

Treehouse 的核心资产产品 tAssets 已扩展到多条主流链和协议(Aave、Silo、Euler、TermMax、Benqi 等)。

更值得关注的是,Treehouse 的 DOR 已被机构级玩家如 @FalconXGlobal、Edge Capital 采用,执行首个 TESR FRA。这意味着 Treehouse 不再只是 DeFi 圈的创新者,而是已经进入 TradFi 与 DeFi 融合的核心地带。

去中心化治理上线,DAO 迈出第一步

Treehouse DAO 正式启动,$TREE 成为治理核心。

多个 Treehouse 改进提案已经上线讨论。

这不仅是治理的开始,也是 Treehouse 把权力交还社区的象征。DeFi 的精神去中心化与协作在这里被真正落地。

Treehouse TVL 突破 $500M,季度环比翻倍。

钱包数突破 70,000+,真实使用者的增长不仅来自散户,也有机构参与。这些数据不是短期热度,而是长期信任与 adoption 的体现。

DeFi 固定收益的蓝图正在成形

Treehouse 将持续推出更多 DOR 基准利率、扩展 tAssets、多链整合,一步步构建出完整的 DeFi 固定收益基础层。而现在回头看,Treehouse 其实就是这场拼图中最关键的那一块。

过去几年,大家都在讲 DeFi 的下一个叙事,但真正能落地、能让机构与散户同时参与的项目并不多。

Treehouse 之所以特别,是因为它没有追逐短期风口,而是稳扎稳打地把“固定收益”这一传统金融基石搬到了 DeFi 世界。

现在我们看到的,是一个四年磨一剑的结果,代币、协议、机构采用、DAO治理,全都连成了一条完整的链路。

固定收益,正在成为 DeFi 的下一个核心战场。

而 Treehouse,正在为这场战争制定规则。

👉 https://t.co/FEYnTZI5XK

现在加入,也许正好赶上下一个时代的起点。

不知不觉就已经10月啦!

而 @TreehouseFi 在 2025 Q3 的表现十分亮眼,其中包括 👇

✅ 完成 $TREE TGE,上线所有主流交易所如币安,upbit和Okx等

✅ TVL 翻倍突破 5 亿美元

✅ tAssets 用户从 3 万了来到了7 万,因为越来越多的零售和机构用户选择在 Treehouse 抵押与参与

经历四年建设,Treehouse 正逐步构建 DeFi 固定收益市场的核心拼图 —— 让用户能更透明、更高效地参与收益市场。

这些成果不仅是阶段性胜利,更代表了 Treehouse 在 DeFi 基础设施领域的长期潜力。

Treehouse在固定收益赛道仍是被低估的领域,很值得长期关注!

🥮🥮🥮今年中秋不止有月饼,还有 $TREE 、Nuts 和专属 Buff,中秋福利空投不用抢,不用蹲,每天完成个小任务就能领月饼,打开就有以上奖励!反正免费的,不拿白不拿,连续七天还有额外惊喜,冲。

@TreehouseFi 的 Mooncake Moonshot 只开 7 天,每天限量1000 颗月饼,手慢就没。

秘诀:连续 7 天全勤可直接拿 1000 Nuts 🎁这活动简直白送福利,还是值得参与一下。

参与链接 👉 https://t.co/KUWkFdI2ia

🌳@TreehouseFi 中秋特别活动 — Mooncake Moonshot

在这个中秋节,@TreehouseFi 带来了一场为期七天的特别活动——Mooncake Moonshot,为社区用户准备了每日小惊喜。每天完成任务,你就有机会领取一份“月饼”,感受节日氛围的同时还能收获奖励。

活动玩法

活动期间,每天都会解锁一个新的任务。完成任务后,你就能获得一份月饼——但是数量有限,每天仅限前一千名完成任务的用户领取。

月饼奖励揭秘

月饼相当于一个盲盒,每天打开都可能获得不同奖励,包括:

$TREE 代币

Nuts 积分

限时增益 Buff

可进阶的专属徽章

连续七天的额外奖励

如果你连续七天都完成任务并领取月饼,活动结束时还能额外获得 1000 Nuts!坚持参与,不仅增加每日乐趣,还能获得累积奖励,越坚持收获越多。

如何参与

参与方式很简单:

每天进入活动页面,查看当天任务

完成任务后领取月饼

及时打开领取,否则将视为错过

👉活动入口

https://t.co/lnC7kZCj0w

活动时间

每天 UTC 0 点刷新新任务,活动从 9 月 30 日开始,一直到 10 月 6 日结束。

Mooncake Moonshot 就像 Treehouse 给大家的节日小惊喜——每天都有一点期待,每天都有机会获得奖励。七天的连续参与,不仅能体验质押和任务的乐趣,也可能开到意想不到的好东西。快去看看,开始你的 Mooncake 之旅吧!

活动详情:https://t.co/O61CwjuQTb

$TREE 巨大利好,中文市场竟然少人讨论。

先说事实:9 月 25 日,Treehouse 联合 FalconX 推出首个以太坊质押利率远期合约(TESR FRA)。

然后我们逐一解构👇

1/ FalconX 是谁?

用几句话给 FalconX 做总结:

第一,是估值 80 亿美元、累计融资 4.3 亿美元的机构加密交易平台

第二,由新加坡主权财富基金、B Capital、Tiger Global 等顶尖机构领投

此外,FalconX 是 CFTC 注册的掉期交易商,具备传统金融级别的合规资质,他们有能力将加密衍生品推向主流机构市场。

2/ 为什么这件事这么重要?

以太坊合并后,质押收益成了网络的“原生利率”。但问题是,这个利率会波动。对于管理数十亿美元的机构来说,这种不确定性就是风险。

传统金融有 LIBOR、SOFR 这些基准利率,围绕它们构建了庞大的衍生品市场。加密世界一直缺这套基础设施——直到现在。

TESR 提供了版本答案:

机构可以锁定未来的质押收益率

对冲质押收益下跌的风险

或者投机质押收益的上涨

这个产品的想象空间有多大?

参考传统金融,利率衍生品是规模最大的金融市场之一。现在加密市场终于有了自己的“利率曲线”,围绕 TESR 可以构建:

利率互换

结构化收益产品

更复杂的固定收益工具

3/ 市场反应如何?

包括 Algoquant、August、Edge Capital、Monarq、Gallet Capital、LeadBlock、BitPanda、MEV Capital、Mirana、Moonvault、RockawayX、Wave Digital Assets 和 JPEG Trading 在内的一系列领先机构投资者和对冲基金参与或表示有兴趣交易新推出的远期利率协议市场。

这些都不是小玩家。Edge Capital 管理数十亿美元资产,Monarq 是顶级加密量化基金。他们的参与说明这个产品确实解决了真实需求。

更重要的是,这不是一次性的概念验证,而是一个持续运营的实时市场。下一步,我们很可能会看到更多基于 TESR 的衍生品创新。

传统金融的核心工具首次上链了!

@TreehouseFi 和 @FalconXGlobal 刚刚推出首个以太坊质押利率远期合约TESR FRA,这是 DeFi 历史上的重要里程碑。

简单理解 FRA:

假如你现在的 ETH 质押收益是浮动的,可能今天 4%,明天 3.5%。但通过 FRA,你可以提前锁定未来某个时期的收益率,比如锁定未来 6 个月的 4.2% 年化收益。

—————————————————————————

FRA解决的问题:

1️⃣收益确定性

资金不再需要承受质押收益波动风险,可以提前规划现金流

2️⃣投机机会

看涨未来利率的可以做多远期合约,看跌的可以做空

3️⃣复杂策略构建

通过组合多个不同期限的 FRA,可以构建出利率互换(IRS)策略

—————————————————————————

从技术角度看,TESR(Treehouse 以太坊质押利率)作为基准利率,每天发布真实的链上质押收益数据。这为整个衍生品市场提供了可靠的定价基础。

机构参与度已经很高:

August、Edge Capital、RockawayX 已经开始交易

—————————————————————————

这次合作最重要的意义在于:固定收益市场在传统金融中是最大的资产类别,市场规模高达 500 万亿美元。现在这套成熟的风险管理工具终于来到链上。

当 ETH 质押者可以管理利率风险时,整个 DeFi 生态的成熟度将迎来质的飞跃。这不是简单的产品创新,而是基础设施的升级。

固定收益 DeFi 的时代正式开始了,赶快通过 $TREE 加入进来!